La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Executive Summary

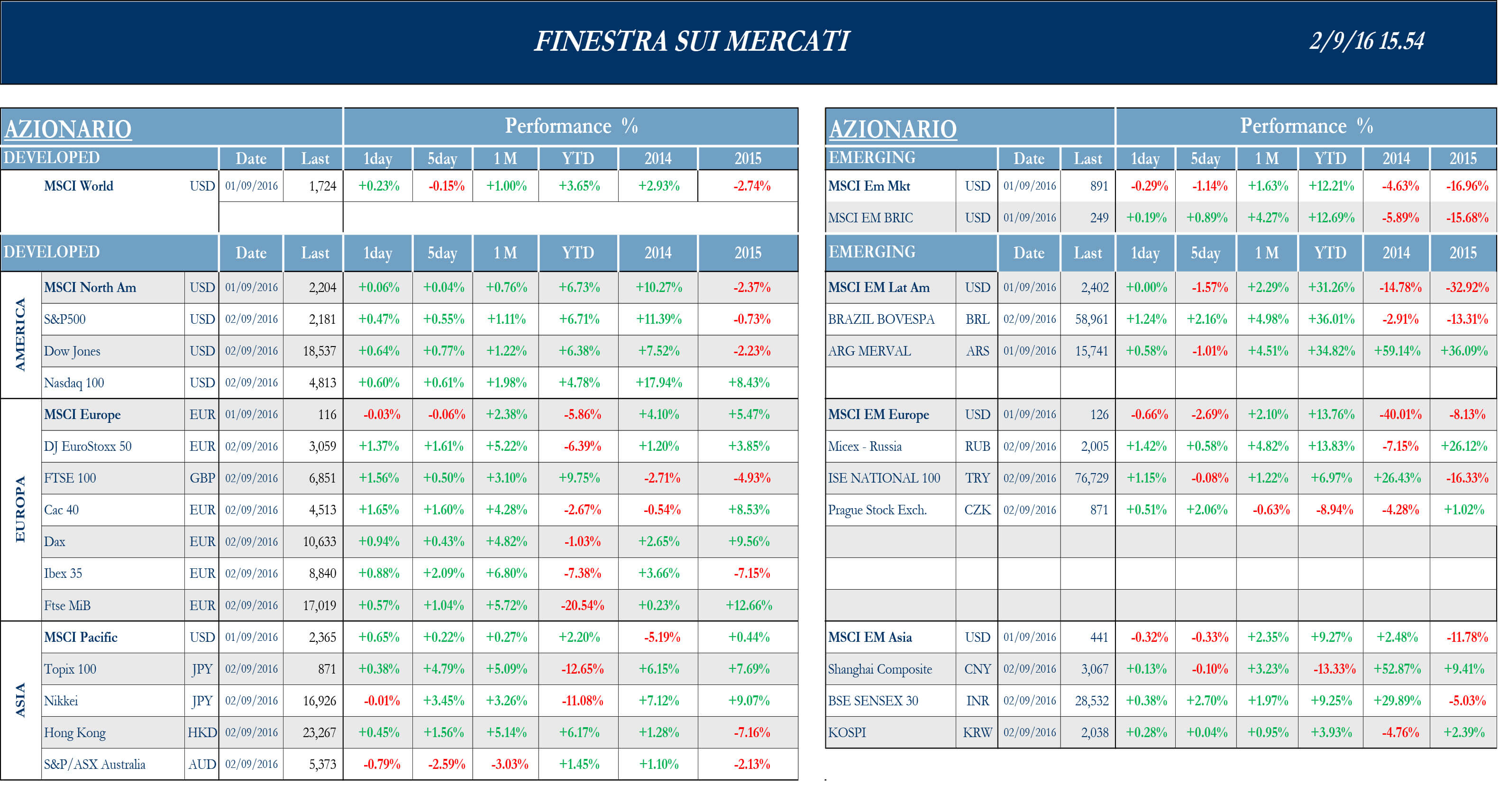

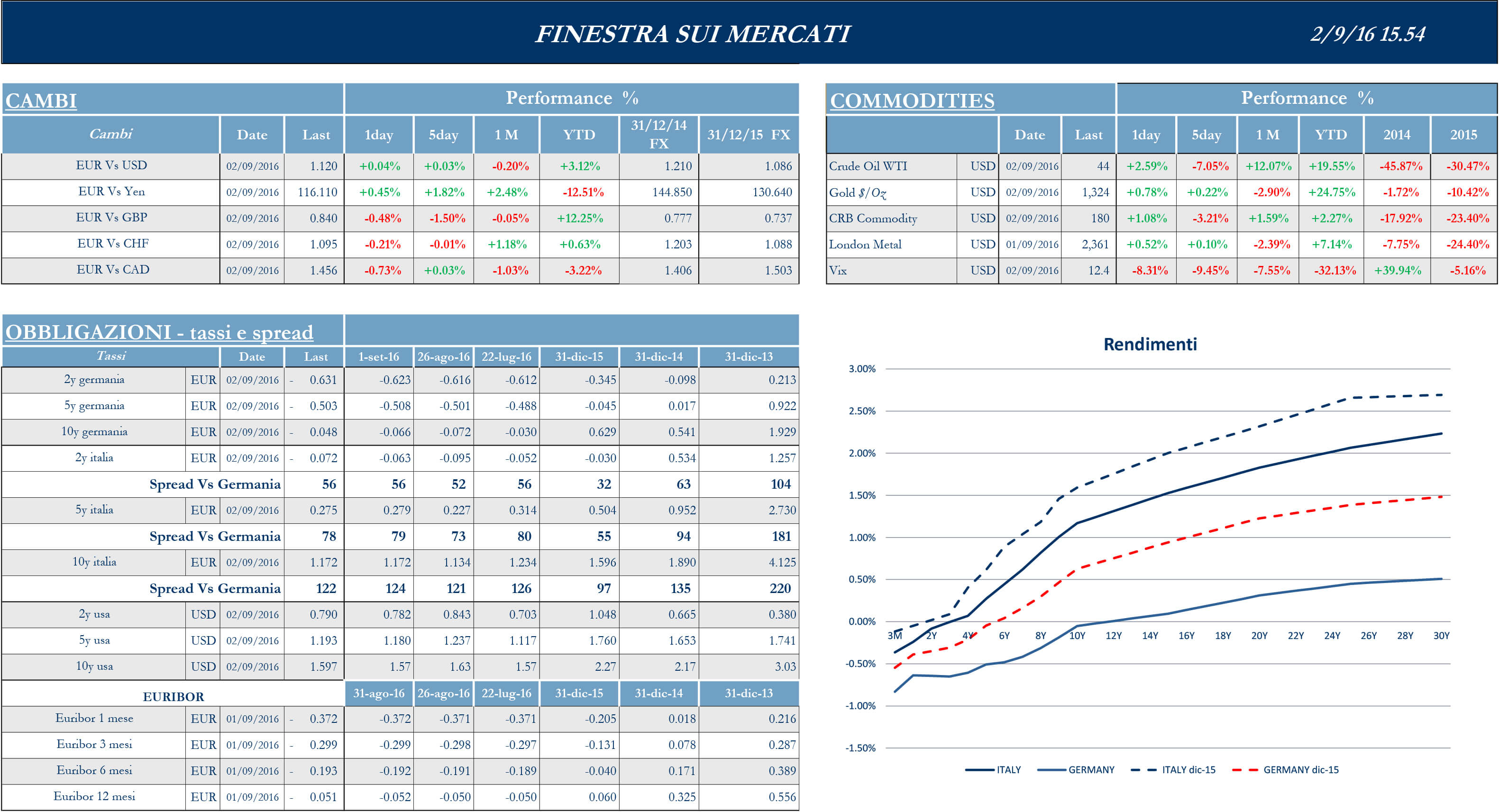

Dopo la conclusione del Simposio delle banche centrali a Jackson Hole, nello scorso weekend, i mercati azionari USA hanno vissuto una settimana complessivamente positiva. Unendo i messaggi di Janet Yellen e del vicepresidente della Fed, Stanley Fisher, si poteva evincere la possibilità di due rialzi dei tassi, uno a settembre e l’altro a dicembre, ovviamente nel caso di dati macroeconomici coerenti. I dati USA della settimana hanno in realtà parzialmente deluso, con l’ISM manifatturiero inaspettatamente debole e un rapporto sul mercato del lavoro positivo, ma sotto le attese. Anche l’Europa è stata caratterizzata da mercati azionari positivi, in coincidenza con dati non univoci sui PMI e varie vicissitudini politiche, con il vertice Italia – Germania di Maranello e il tentativo di risolvere l’impasse politico spagnolo. Il prossimo appuntamento rilevante è il meeting BCE dell’8 settembre, nel quale verranno aggiornate le stime macroeconomiche trimestrali per l’Area Euro. In Asia, ottima performance settimanale del Nikkei, aiutato dall’indebolimento dello Yen rispetto al dollaro. Sempre da Jackson Hole, nel weekend, il governatore Kuroda aveva ribadito la possibilità di ulteriori allentamenti monetari in corrispondenza di nuove discese negli indici dei prezzi. Nella regione asiatica, il ribasso più pesante viene registrato dal listino di Sidney, complice la debolezza delle principali commodities e il ribasso del dollaro australiano rispetto a quello statunitense; gli operatori nutrono dubbi sulla possibilità di ulteriori mosse espansive dopo i tagli di tasso già registrati quest’anno.

Europa

Stoxx Europe 600 +1.22%, Euro Stoxx 50 +1.58%, Ftse MIB +0.98%)

Stati Uniti

S&P 500 +0.72%, Dow Jones Industrial +0.61%, Nasdaq Composite +0.71%

Asia

Nikkei +3.45%, Hang Seng +1.56%, Shangai Composite -0.10%, ASX -2.59%

Indicazioni macroeconomiche

Europa

Inflazione dell’eurozona sotto i riflettori la scorsa settimana: su case annua, il Cpi stimato di agosto è in crescita dello 0.2%, mentre il dato base si attesta al +0.8%, entrambi leggermente al di sotto del consensus. Per quanto riguarda i prezzi alla produzione, invece, i numeri parlano di un incremento dello 0.1% mensile e un calo del 2.8% su base tendenziale. Leggermente inferiore alle stime la fiducia sul settore manifatturiero, con l’indice finale Markit a 51.7 punti a fronte dei 51.8 attesi, mentre la fiducia al consumo resta stabile a -8.5. Guardando all’Italia, focus su Cpi e Pil. Per i prezzi al consumo di agosto, il dato armonizzato è flat sia su anno sia su mese, comunque leggermente meglio del -0.1% previsto in entrambi i casi dagli analisti. La lettura finale del Pil del Q2, invece, conferma lo stallo del dato su base trimestrale e migliora la rilevazione della crescita su anno a +0.8% dal precedente +0.7%.

Stati Uniti

Dopo la seconda lettura del Pil annualizzato del Q2, al +1.1% a fronte del +1.2% precedentemente rilevato, segnali moderatamente positivi arrivano dal trend dei consumi: le spese e i redditi personali di luglio si attestano rispettivamente al +0.3% e al +0.4%, in linea con le attese, e potrebbero essere rivisti al rialzo come accaduto per le letture del mese precedente. Sembra confermare questo ottimismo diffuso anche l’indice di fiducia dei consumatori, che si è attestato a 101.10, ai massimi dell’ultimo anno, ben al di sopra del consensus di 97 e dei 97.30 non rivisti del mese precedente. Deludono le aspettative, ed erodono parzialmente il clima di ottimismo diffuso, i dati sul settore manifatturiero: il Chicago Pmi si ferma a 51.5 punti a fronte dei 54.0 attesi e dei 55.8 del mese precedente, mentre la lettura fornita dall’ Institute for Supply Management si ferma a 49.4 dai 52.0 previsti dal consensus. Il Rapporto sul mercato del lavoro ha visto la creazione di 151mila nuovi occupati (contro attese per 180mila), dei quali “solo” 126mila nel settore privato, revisioni positive sui mesi precedenti e una crescita salariale moderata (0.1% mensile) e un tasso di disoccupazione fermo al 4.9%. Il quadro delineato sembrerebbe non presentare caratteristiche tali da richiedere interventi rapidi sui tassi di interesse.

Asia

Nonostante la buona performance dell’azionario nipponico, sono poco incoraggianti le indicazioni macro giunte dal paese nel corso della settimana. Le spese delle famiglie calano per il quinto mese consecutivo, registrando in luglio un ribasso dello 0.5% rispetto a un anno prima: se pur nettamente migliore rispetto alle stime e al mese precedente, il dato, insieme al -0.2% su anno del commercio al dettaglio, spinge gli analisti a considerare come il paese fatichi ad uscire dalla fase di impasse. Tanto le imprese quanto i privati sono ancora riluttanti a far ripartire gli investimenti e i consumi, essendo penalizzati dalla forza dello Yen degli scorsi mesi e della mancata crescita degli stipendi. Il mercato del lavoro resta intanto stabile, con il tasso di disoccupazione al 3%, ai minimi degli ultimi venti anni. La produzione industriale, infine, mostra a luglio una variazione mensile praticamente nulla a fronte del consensus che prevedeva un incremento di 0.8%, dopo l’accelerazione di 2.3% in giugno; anche su anno il ribasso è stato superiore alle stime, con un calo dell 3.8% a fronte del -3.0% previsto dagli analisti. Per quanto riguarda la fiducia del settore manifatturiero, il Pmi di agosto cala a 49.5 punti dai 49.6 del mese precedente; inaspettatamente buoni, invece, i numeri del Pmi cinese. L’attività manifatturiera in Cina ha accelerato ad agosto, al ritmo più sostenuto da quasi due anni, con il Pmi ufficiale che è salito a 50.4, anche se l’indice Caixin, sulle imprese medio piccole, è rimasto fermo a 50.0.

Newsflow societario

Europa

Il newsflow della settimana per il settore bancario è stato caratterizzato dalle nuove indiscrezioni sui possibili piani di ristrutturazione d Unicredit, che sembrerebbe interessato alla cessione di Bank Pekao alla compagnia assicuratrice polacca PZU, in un’operazione dal controvalore di circa € 3 mld; inoltre, secondo alcune fonti, il gruppo starebbe pensando alla cessione di un portafoglio di NPLs dal valore di € 20 mld attraverso la procedura garantita dalle GACS. In riferimento al tema delle good banks, è stata prolungata la scadenza per la presentazione delle offerte ufficiali al 5 settembre a causa della richiesta di maggiori garanzie da parte dei possibili acquirenti. Il CdA di Banca Carige si riunirà il 12 settembre per discutere della cessione di alcuni portafogli di NPLs; secondo alcune fonti, entro la fine dell’anno dovrebbe essere dismesso un primo portafoglio dal valore di € 900 mln, mentre la cessione di un’altra identica tranche è prevista per il 2017. Continua l’espansione del business di Che Banca! con la recente acquisizione della divisione retail del gruppo Barclays. L’operazione comprende 85 filiali e 564 dipendenti e permette alla società di raggiungere una raccolta di oltre € 20 mld e circa 800,000 clienti. Nella sua revisione trimestrale di ribilanciamento, il gruppo Eurostoxx ha annunciato l’uscita dall’indice EUROSTOXX 50 di due italiane: Generali e Unicredit e di Carrefour; le società promosse sono state Adidas, Ahold Delhaize e CRH.

Nel settore delle telecomunicazioni, la Commissione Europea ha diffuso un comunicato stampa per annunciare l’approvazione dell’operazione tra Hutchison e VimpelCom in Italia, con la fusione tra WIND e H3G. L’approvazione è comunque condizionata al disinvestimento di sufficienti assset per assicurare l’ingresso dell’operatore francese Iliad. La fusione dovrebbe essere completata entro il 4Q 2016. In merito alla precedente notizia, il CEO di Telecom Italia, in una recente intervista, ha dichiarato di non essere preoccupato dell’entrata di Iliad nel mercato italiano e si ritiene soddisfatto dei risultati del Q2, preannunciando una maggiore attenzione dell’azienda all’efficienza operativa per il prossimo futuro.

Nel settore oil&gas, il gruppo Saipem ha emesso due obbligazioni a tasso fisso sotto il programma di Euro Medium Term Notes Programme (EMTN). L’emissione complessiva ha un valore di € 1 mld ed è equamente divisa in due obbligazioni, una con scadenza Marzo 2021 (4.5 anni) e cedola del 3%, l’altra ha scadenza Settembre 2023 (7 anni) e cedola del 3.75%. L’emissione è stata effettuata in parte per rifinanziare il prestito ponte di € 1.6 mld con scadenza 2017 emesso contemporaneamente all’aumento di capitale di € 3.5 mld di inizio anno. Secondo Reuters, Erg e Total avrebbero intenzione di vendere la JV TotalErg. Il processo di vendita è atteso per la fine di settembre per un valore di circa € 700 mln.

Nel settore auto, il mercato italiano ha registrato un aumento del 20.12% in Agosto con il gruppo FCA che ha registrato una crescita del 24.1%, raggiungendo una quota di mercato del 28.92%. Una nota negativa per il gruppo deriva dalla recente accusa da parte del governo tedesco relativa a una nuova violazione degli standard di emissioni.

Nel settore food&beverage, la National Alchohol Beverage Control Association (NABCA) ha pubblicato i dati sulle vendite delle bevande alcoliche del mese di luglio negli Stati Uniti, che hanno registrato un calo del 2.4% su base annuale. I dati riportati dalla NABCA rappresentano segnali di debolezza nel settore, e per il gruppo Campari la nota negativa riguarda soprattutto il calo della vendita di Vodka, data l’alta esposizione del gruppo alla bevanda.

Stati Uniti

In scia alla fine della stagione della trimestrali, sono stati molti gli spunti in chiave M&A nella settimana appena trascorsa. Dopo essersi separata da HP Inc, la società HP Enterprise sarebbe intenzionata a cedere la sua divisione software al private equity Thoma Bravo, in un deal dal valore compreso tra $ 8 mld e $ 10 mld; l’obiettivo è quello di focalizzarsi nel nuovo core business rappresentato dalla gestione e conservazione di grandi database. Il produttore di chip per uso industriale e telefonico Intersil, infine, ha annunciato di aver scelto la giapponese Renesas Electronics come partner per la propria acquisizione rispetto a Maxim Integrated Products, in un’operazione che potrebbe essere analizzata dalle autorità competenti a breve. Apollo Global Management ha raggiunto un accordo per l’acquisizione di Rackspace Hosting, azienda attiva nel settore dei servizi cloud, in un’operazione da $ 4.3 mld. L’offerta valuta la società a premio del 38.2% rispetto al prezzo di chiusura di Rackspace del 3 agosto e dovrebbe concludersi nel quarto trimestre. L’investimento rappresenta per Apollo un importante passo avanti nella costruzione di un portafoglio di investimenti sempre più orientato al settore tecnologico. La società Salesforce.com, attiva nei servizi cloud, ha riportato un aumento del 25% dei ricavi trimestrali, che hanno raggiunto i $ 2.04 mld, grazie a un aumento della domanda dei suoi software, mentre l’utile societario è risultato pari a $ 229.6 mln, in miglioramento rispetto alla perdita di $ 852 mln del precedente anno. In ambito legale, la Commissione Europea ha ordinato ad Apple di pagare una multa per il mancato versamento di imposte allo stato irlandese per un ammontare di circa $ 14.5 mld. Secondo la commissione, il trattamento ricevuto da Apple sarebbe frutto di un aiuto di stato, messo in atto con l’obiettivo di incentivare gli investimenti nel paese da parte di grandi multinazionali, mentre per Apple e per lo stato irlandese il trattamento è stato in linea con la legislazione europea.

Nel settore dell’healthcare, Alere, società attiva nel settore dei test diagnostici ha citato in giudizio Abbot Laboratories per accelerare il completamento dell’acquisizione dell’azienda, in un deal dal controvalore di $ 5.8 mld. Secondo il gruppo Alere, l’azione legale servirebbe per costringere Abbot a ottenere le necessarie approvazioni da parte dell’autorità antitrust, ma Abbot non intende completare l’operazione per mancanza di elementi in comune con le linee strategiche del gruppo Alere. Secondo alcune fonti, potrebbe esserci una possibile alleanza tra Walgreens e Prime Therapeutics, con l’obiettivo di ridurre i costi di approvvigionamento dei medicinali. L’operazione prevede la condivisione delle farmacie per particolari malattie croniche e la possibilità per clienti retail di Prime Therapeutics di accedere alla rete di farmacie di Walgreens.

Nella grande distribuzione, Wal-Mart prosegue il suo piano di riorganizzazione aziendale attraverso il taglio di 7,000 posti di lavoro nella divisione di back office. L’obiettivo è rafforzare il rapporto diretto con il cliente e di conseguenza aumentare l’operatività del personale nei vari stores del gruppo; per questo motivo, alcuni dei lavoratori oggetti del taglio saranno trasferiti nella divisione vendite.

Nel settore delle telecomunicazioni, si segnala la possibile acquisizione di Interactive Intelligence Group da parte di Genesys, in un’operazione da $ 1.4 mld, con l’obiettivo di implementare economie di scala in un mercato delle telecomunicazioni sempre più competitivo. Il prezzo offerto, di $ 60.50 per azione, valuta la società a premio del 36% rispetto alla chiusura del 28 luglio.

The week ahead

Europa

Attesa per il meeting di settembre della BCE, dal quale gli analisti attendono invariati i tassi di riferimento. Il focus per i dati economici sarà su Pil e indagini Markit. Per il Pil, la lettura finale del Q2 stima una conferma dei precedenti valori di +0.3% su trimestre e +1.6% su base tendenziale; per quanto riguarda, invece, il Pmi Composto e Servizi di agosto, il consensus attende rispettivamente una conferma di 53.3 e 53.1.

Stati Uniti

Anche per gli USA, attenzione alle letture finali degli indici Markit Composto e Servizi, oltre che del Composto non manifatturiero rilasciato dall’Institute for Supply Management.

Asia

Un’altra settimana ricca di spunti in arrivo dal Giappone, con importanti rilevazioni quali la lettura finale del pil del Q2 e i valori degli indici PMI Nikkei per agosto. Disponibili, inoltre, i valori di massa monetaria e bilancia commerciale. In Cina, focus su inflazione e bilancia commerciale di agosto, con importazioni ed esportazioni attese entrambe in calo meno netto rispetto a luglio. Le stime per Cpi e Ppi tendenziali sono rispettivamente pari a +1.7% e -1.0%.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.