La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la BCE non sorprende e rimanda a dicembre le decisioni sui reinvestimenti

- I paramenti di politica monetaria e la forward guidance sui tassi restarono invariati

- I dati segnalano una perdita di momentum della crescita e una graduale ripresa dell’inflazione

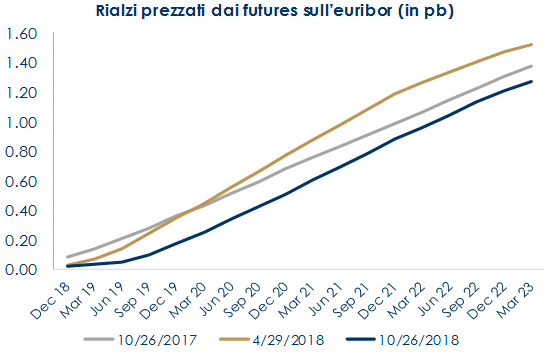

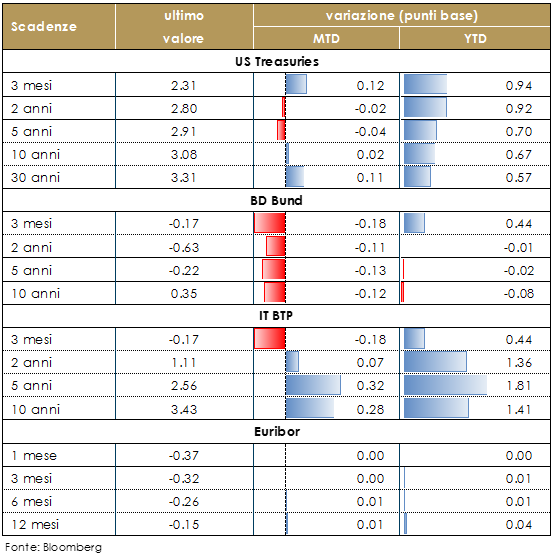

La riunione di politica monetaria della BCE di questo mese ha riservato poche novità in termini sia di politica monetaria che di scenario macroeconomico: invariati i parametri di politica monetaria (tasso per i depositi a -0,40%, di rifinanziamento principale allo 0% e di rifinanziamento marginale a 0.2%, mentre il QE proseguirà fino a dicembre, con un importo pari a 15 miliardi al mese) e la forward guidance sui tassi (i tassi resteranno sui livelli attuali “come minimo fino all’estate del 2019” e, in ogni caso, per quanto necessario ad assicurare che l’evoluzione dell’inflazione resti allineata con le aspettative di un sentiero di aggiustamento sostenibile verso il target, ossia a un livello inferiore ma vicino al 2%). La forward guidance è ad oggi coerentemente prezzata dai futures sull’Euribor (Fig. 1).

Nessun annuncio è stato fatto né sulle politiche di re-investimento dei titoli dell’EAPP né sulla potenziale modifica delle capital key. L’appuntamento chiave sarà quello del 20 dicembre, quando a fronte delle nuove previsioni e di una valutazione più informata degli sviluppi macroeconomici e delle condizioni finanziarie, la BCE potrà dare un giudizio più completo del quadro macroeconomico.

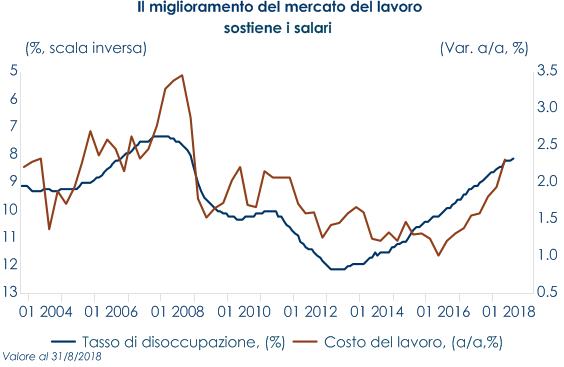

Ad oggi, la BCE valuta che le informazioni emerse dalle survey sono “in qualche modo più deboli delle attese“, ma rimangono coerenti con un’espansione generalizzata dell’Area Euro, con crescenti pressioni inflazionistiche e una valutazione bilanciata dei rischi per le prospettive macroeconomiche. In particolar modo, Draghi ha sottolineato che questa debolezza ha rappresentato una perdita di momentum perché la crescita economica, dopo un 2017 molto forte, sta semplicemente tornando al suo livello potenziale. La BCE riconosce che la domanda interna resta solida e dovrebbe sostenere la crescita, controbilanciando le incertezze legate al protezionismo, alle vulnerabilità nei mercati emergenti e alla volatilità dei mercati finanziari. Allo stesso tempo, la BCE rimane più fiduciosa sulla convergenza duratura dell’inflazione verso l’obiettivo a medio termine, poiché i salari stanno aumentando e il livello di occupazione sta crescendo ancora a un ritmo salutare(Fig. 2). Come previsto, la situazione italiana è stata al centro delle domande dei giornalisti. Il Presidente Draghi, definendo come una “discussione fiscale” il dibattito tra il Governo Italiano e la Commissione Europea (CE), ha sottolineato che il tema non è stato molto discusso dal Consiglio della BCE e, parlando a titolo personale, ha affermato che “rimane fiducioso sulla possibilità di un accordo capace di limitare le ripercussioni finanziarie”. Ha, inoltre, riferito i commenti del vicepresidente della CE Dombrovski, presente alla riunione del Consiglio Direttivo della BCE “, concernenti il fatto che “ovviamente bisogna osservare e applicare le regole fiscali ma si sta anche cercando un dialogo”.

In relazione al rialzo dei rendimenti delle obbligazioni governative italiane e il loro impatto sia sulla posizione patrimoniale che sulla capacità di finanziamento delle banche, Draghi ha riconosciuto la crescente pressione sulle banche italiane e sulla loro capacità di prestito, ma si è rifiutato di identificare una soglia “critica” per lo spread, sottolineando, inoltre, che vi sono poche evidenze di contagio agli altri mercati dei titoli di stato. Per le sue valutazioni, la BCE disponeva già dei risultati, pubblicati in settimana, dell’ultima bank lending survey per T3, da cui emerge un allentamento degli standard di credito e una crescente domanda di prestiti per le banche dell’Area Euro, e, in contro corrente, un aumento del costo del finanziamento e dei vincoli di bilancio e un moderato restringimento dei margini sui prestiti per le banche italiane, dovuti al recente aumento dei rendimenti dei titoli sovrani, nonché un effetto restrittivo sugli standard di richiesti per il credito al consumo in Italia. Infine, come era ampiamente previsto, Draghi ha spiegato che gli strumenti a disposizione della BCE, in caso di peggioramento della situazione italiana, sono quelli previsti dall’OMT (Outright Monetary Transactions), il programma creato dalla BCE nel settembre 2012, che prevede l’acquisto di titoli di Stato di singoli paesi a fronte di una loro richiesta, ma a condizione che il paese si sottoponga a un piano di riduzione del deficit concordato con il Meccanismo Europeo di Stabilità.

|

|

SETTIMANA TRASCORSA

EUROPA: positiva la fiducia dei consumatori mentre deludono i PMI

In ottobre la fiducia dei consumatori dell’Area Euro è aumentata a -2.7 (valore precedente -2.9), attestandosi, al di sopra della media di lungo periodo di -11,8 e lasciando prevedere un aumento della spesa delle famiglie nei prossimi mesi. Dai dati emerge che il recente aumento dell’inflazione e il calo dei corsi azionari nella prima metà di ottobre non hanno avuto un impatto negativo. Le stime preliminari degli indici PMI hanno mostrato ulteriori segnali di rallentamento dell’Area Euro: il PMI manifatturiero di ottobre dell’Area nel suo complesso si è attestata al minimo di 26 mesi a 52,1 (consenso 53,0 e valore precedente 53,2), mentre il PMI dei servizi si è attestato a 53,3, minimo di 24 mesi, (consenso: 54,5 e precedente 54,7). Guardando alla scomposizione per componenti si nota che i nuovi ordini all’esportazione sono scesi sotto la soglia di 50 a 48,9, per la prima volta da giugno 2013. Markit ha evidenziato che questa debolezza è il risultato di un rallentamento trainato dalle esportazioni, le cui aspettative di crescita sono al livello più basso degli quattro anni, rallentate a causa del calo degli ordini di produzione. I dati disponibili sui singoli paesi mostrano che il PMI composito francese è risalito, passando da 54,0 a settembre a 54,3, in linea con la crescita del PIL trimestrale in rialzo dallo 0,2% di T2 allo 0,4%. Al contrario, l’indice tedesco è crollato da 55,0 a un minimo di 41 mesi di 52,7. Ciò è coerente con la crescita del PIL trimestrale che sta rallentando dallo 0,5% di T2 allo 0,2%. Inoltre, Markit ha osservato che il ritmo di crescita in altre zone dell’Area Euro ha rallentato fino al punto più debole da novembre 2013. La debolezza dei dati tedeschi si è riflessa anche nell’indice IFO, che ha continuato a calare attestandosi nel mese di ottobre a 102.8 (consenso 103, valore precedente103.7), il calo è stato guidato da entrambe le componenti condizioni attuali condizioni e aspettative. USA: continua vivace la crescita in T3

Indicazioni positive dall’indice PMI per i mese di ottobre. La stima preliminare dell’indice PMI manifatturiero si è attestata a 55.9 (consenso 55.4), segnando il ritmo più veloce degli ultimi cinque mesi. Anche la stima preliminare del PMI dei servizi è salito a 55,9. In agosto le vendite di case nuove sono calate a 553 mila da 585 mila (rivisto da 629 mila) di agosto, raggiungendo il minimo da dicembre 2016 e confermando il trend verso il basso in atto da fine 2017. Le vendite sono in flessione marcata negli stati occidentali e in quelli nord-orientali, indicando che non ci sono effetti collegati agli uragani che hanno colpito il Sud. Le scorte di case invendute a salire e toccano 7,1 mesi, massimo da marzo 2011, dando supporto alle previsioni di ulteriore, persistente debolezza dell’attività di costruzione nel comparto dell’edilizia residenziale.

Il Beige Book, preparato per la prossima riunione del FOMC, riporta espansione in tutte le aree geografiche: fra modesta e moderata nella maggior parte dei distretti, appena positiva in quelli di NY e St Louis e “robusta” in quello di Dallas. In tutti i settori la crescita è moderata, ma ci sono strozzature all’offerta causate da aumenti dei costi, incertezze sul commercio internazionale e difficoltà a reperire manodopera. La spesa per consumi viene riportata come “modesta”. Sul mercato del lavoro, gli occupati sono in rialzo “fra modesto e moderato” quasi dappertutto, mentre in tre distretti si riporta stabilità. Dappertutto c’è scarsità di manodopera, soprattutto qualificata, al punto da frenare la produzione in un paio di aree. La crescita salariale rimane “fra modesta e moderata” e le imprese stanno offrendo incentivi non monetari per attirare e trattenere la manodopera. Sul fronte dei prezzi, gli aumenti proseguono, ma restano contenuti. Nel manifatturiero le imprese stanno trasferendo lungo la catena distributiva aumenti dei costi dovuti ai nuovi dazi; in gran parte degli altri settori, i prezzi finali sono in rialzo per scarsità di risorse e aumenti salariali. In conclusione, il Beige Book fotografa ancora una volta un quadro di crescita moderata, caratterizzata da crescente scarsità di risorse inutilizzate, soprattutto sul mercato del lavoro, ma anche da pressioni salariali e inflazionistiche contenute. In settembre, gli ordini sono diminuiti dell’1,2% m/m (consenso -1,1% m/m). I dati al netto della componente dei trasporti è scesa dello 0,1% m/m rispetto al consenso per un guadagno dello 0,1% e l’aumento mensile dello 0,3% rivisto al rialzo di agosto (era dello 0,1% in diminuzione). Anche gli ordini base di beni capitali di settembre (non difesa, ex aeromobili) sono diminuiti dello 0,1% rispetto alle aspettative per un aumento dello 0,1%. Gli ordini base di agosto sono diminuiti dello 0,2%. Spedizioni di beni capitali di base m / m. Le richieste di sussidio di disoccupazione iniziali sono aumentate da 5 a 215mila per la settimana più recente, (consenso 211 K). Il PIL reale in T3 è aumentato a un tasso pari a 3,5% t/t annualizzato (consenso 3.3%, valore precedente 4.2%). L’aumento del PIL reale ha riflesso i contributi positivi delle spese per consumi personali, investimenti, spesa statale e locale, spese governative e investimenti fissi non residenziali parzialmente compensati da contributi negativi da esportazioni e riparazioni residenziali investimento. Le importazioni, che sono una sottrazione nel calcolo del PIL, sono aumentate. La decelerazione della crescita del PIL reale in T3 ha riflesso un calo delle esportazioni e una decelerazione degli investimenti fissi non residenziali. Le importazioni sono aumentate in T3 dopo essere diminuite nel secondo. Questi movimenti sono stati in parte compensati da una ripresa degli investimenti privati. ASIA: rimbalza l’indice PMI giapponeseLa stima preliminare dell’indice PMI manifatturiero in Giappone si è attestato in ottobre a 53,1, rimbalzando dal precedente 52,5. Positivo è stato l’andamento dei nuovi ordini di esportazione che ritornano in territorio di espansione per la prima volta da maggio, nonostante le tensioni commerciali globali.

| PERFORMANCE DEI MERCATI | |

| MERCATI AZIONARI

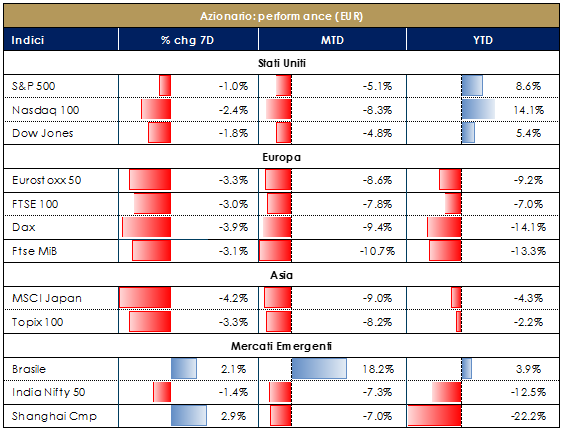

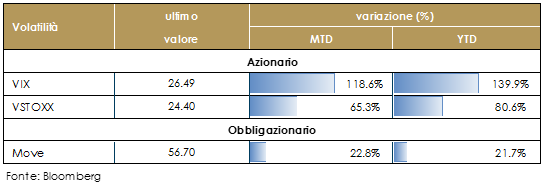

Settimana negativa per i principali listini azionari. Il risk-off sentiment è stato generato dai timori della tenuta del ciclo economico, indotti da dati macroeconomici più deboli (esportazioni asiatiche, abitazioni USA e PMI Area Euro) e riaccese tensioni geopolitiche (che hanno colpito l’Italia, i rapporti degli Stati Uniti con Arabia Saudita e Cina) nonché da alcune trimestrali deludenti e dalla graduale diminuzione della liquidità, che amplifica gli effetti del rialzo del costo del denaro. Sui listini europei, in particolare, pesano i timori legati alla discussione tra Governo Italiano e CE, nonché l’evoluzione delle trattative sulla Brexit. Le borse asiatiche, invece, risentono in negativo delle maggiori tensioni sul fronte dazi: a tal proposito si sta svolgendo a Pechino il vertice tra Shinzo Abe e il presidente cinese Xi Jinping con l’obiettivo di costituire un’alleanza per difendere le rispettive economie dai dazi americani. |

|

| VIEW STRATEGICA

I fondamentali macroeconomici sono solidi, le condizioni finanziarei ancora accomodanti e lLa crescita degli utili favorevole. Restiamo positivi sul comporta azionario, anche se tatticamente, alla luce dell’accentuarsi di fattori di rischio, legati alle minacce di protezionismo US e all’aumento dell’incertezza politica in Europa, riteniamo opportuno ridurre marginalmente l’esposizione azionaria a favore di attivi denominati in USD.

|

|

| MERCATI DEI TITOLI DI STATO

Il rendimenti dei titoli governativi delle principali aree geografiche sono scesi in settimana, con il decennale statunitense tornato sotto 3.1% e il Bund sotto 0.35%. In Italia è continuata la discussione sulla legge di bilancio. Lo scorso venerdì, l’agenzia di rating Moody’s ha declassato l’Italia di un notch a Baa3, il merito di credito più basso della categoria investment grade e ha introdotto una prospettiva di rating stabile. La valutazione precedente era Baa2, con un outlook negativo. La decisione, attesa dal mercato, riflette due aspetti: 1) Il deterioramento della posizione fiscale dell’Italia, a causa dei maggiori disavanzi pubblici, che per Moody’s – manterranno il rapporto debito/Pil stabile attorno al 130% (invece che iniziare a diminuirlo come precedentemente previsto), con il rischio di un aumento in caso di una più crescita debole a seguito di shock domestici o esteri. 2) le implicazioni negative per la crescita di medio lungo termine derivanti dalla mancanza di una agenda coerente di riforme che promuovano la crescita economica. Dopo un temporaneo aumento della crescita dovuto alla politica fiscale espansiva, l’agenzia di rating si aspetta che la crescita torni al suo tasso tendenziale attorno all’1%. Anche nel breve periodo, Moody’s crede che lo stimolo fiscale fornirà un impulso alla crescita più limitato rispetto a quanto ipotizza il governo. L’outlook stabile riflette il rischio bilanciato sul livello di rating Baa3. Secondo Moody’s, l’Italia mostra ancora importanti punti di forza, quali un’economia diversificata, una solida posizione esterna con ingenti avanzi delle partite correnti e una posizione di investimento internazionale pressoché equilibrata, che bilanciano l’indebolimento delle proprie prospettive fiscali. In settimana è poi arrivato la bocciatura della CE del Documento Programmatico di Bilancio, ovvero la richiesta di presentare una nuova versione del DPB entro tre settimane. Stasera dovrebbe aggiungersi la decisione di S&P’s sul merito di credito italiano. Attualmente il rating è BBB con outlook stabile. |

|

| VIEW STRATEGICA

Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. Riteniamo prematuro modificare la view strategica negativa sul comparto governativo italiano alla luce dell’incertezza sulla Nota di aggiornamento al DEF. |

|

| TASSI DI CAMBIO

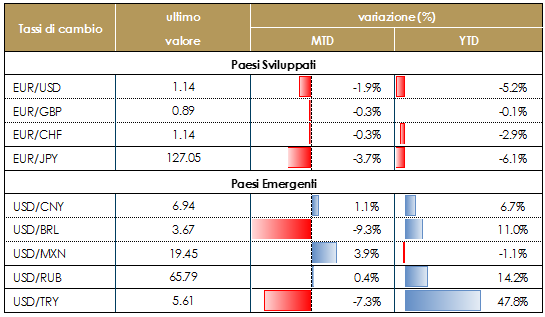

Il mercato dei tassi di cambio ha reagito meno al risk-off sentiment. Il tasso di cambio dello yen sul dollaro è rimasto pressoché stabile mentre la valuta comune si è indebolita ulteriormente. Infatti questa settimana a pesare sull’euro è stata oltre che le incertezze inerenti alle trattative sul budget italiano e sulla Brexit, anche la debolezza dei dati macroeconomici usciti in settimana ed in particolare la performance deludente dei PMI. La sterlina continua ad essere influenzata dal dibattito sulla Brexit, che non ha visto nessun progresso in settimana e pensiamo si possa protrarre sino al vertice europeo di dicembre. Continua anche la debolezza dello yuan, come risposta all’allentamento di politica monetaria implementato dalla PBoC volto a compensare l’impatto delle tensioni commerciali tra Stati Uniti e Cina. |

|

| VIEW STRATEGICA

Riteniamo che le dinamiche commerciali e la rimodulazione delle attese future da parte della Fed guideranno il rafforzamento del dollaro fino alla fine dell’anno. La normalizzazione della politica monetaria si sta muovendo a ritmi diversi tra le banche centrali e i mercati hanno rimodulato le aspettative di politica monetaria. La Fed procede il suo percorso di rialzo del costo del denaro muovendosi verso la neutralità, mentre la BCE manterrà i tassi invariati fino all’estate 2019, terminando gli acquisti netti da dicembre dell’anno in corso e la Banca del Giappone ha lasciato la sua politica invariata ma ha rivisto al ribasso le stime sull’inflazione. Si è, dunque, ampliata la divergenza delle politiche monetarie. |

|

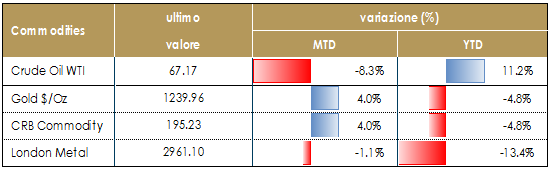

| MATERIE PRIME

Si indeboliscono ancora le quotazioni petrolifere. I mercati stanno rivolgendo al loro attenzione alle dichiarazioni dell’OPEC, che ha indicato che potrebbe dover tornare a tagliare la produzione. Le scorte statunitensi sono cresciute per la quinta settimana consecutiva, mentre i livelli di produzione sono ai massimi pluriennali in Libia e in Iraq. Anche la Russia e l’Arabia Saudita stanno producendo a livelli record. Un calo della produzione potrebbe arrivare dalle sanzioni all’Iran che entreranno in vigore tra nove giorni, il 4 novembre.L’indice VIX è aumentato nuovamente, poiché i dati macroeconomici hanno continuato a deludere, specialmente al di fuori degli Stati Uniti. |

|

| VIEW STRATEGICA

Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio. |

|

|

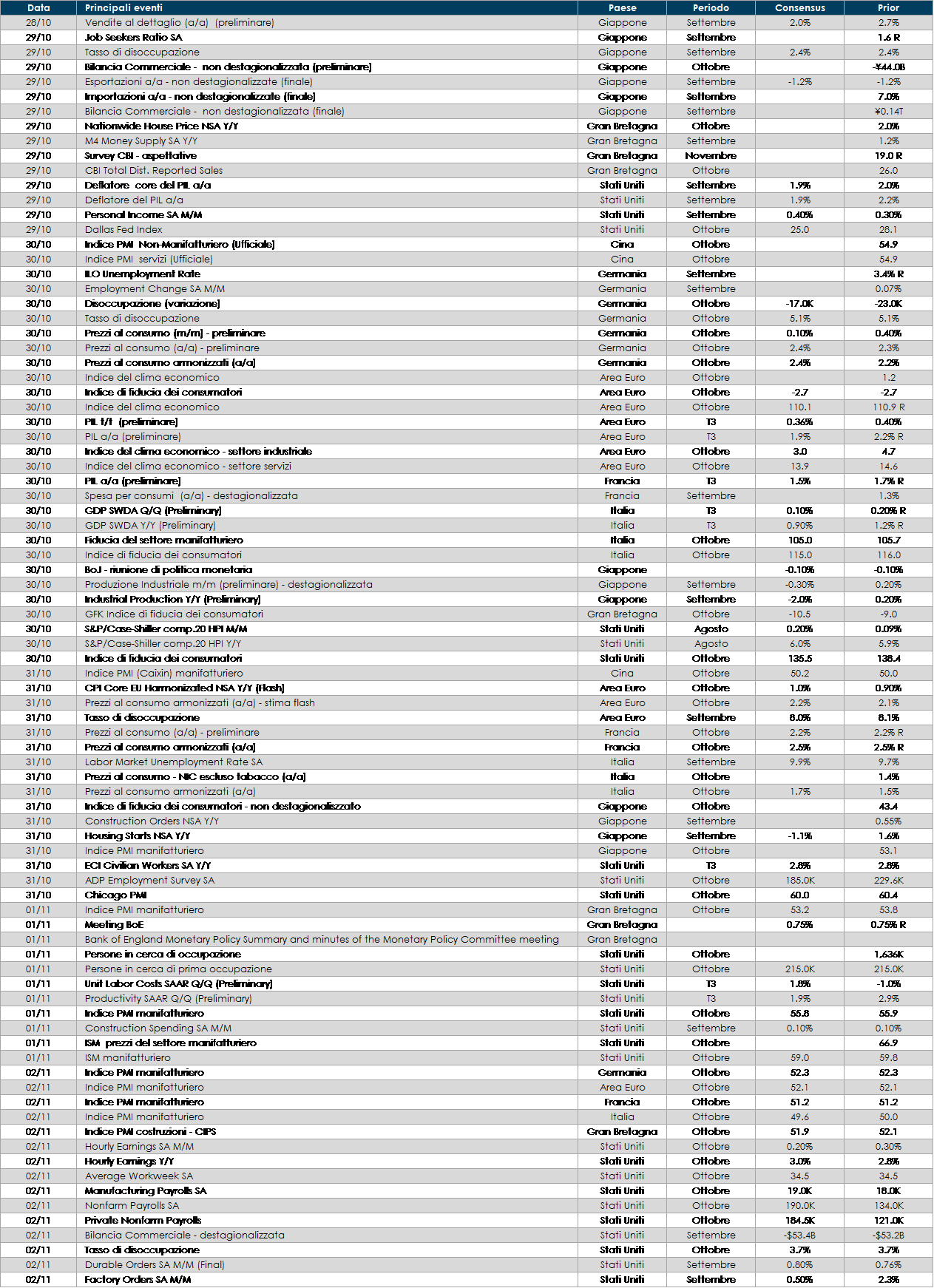

LA PROSSIMA SETTIMANA: quali dati?

- Europa: attenzione rivolata al PIL di T3 dell’Area Euro. Per le singole economie: PIL e inflazione in Italia, Spagna e Francia, vendite al dettaglio e inflazione in Germania. In UK vi sarà la riunione di politica monetaria della BoE

- Stati Uniti: attenzione rivolta al nuovo report sul mercato del lavoro e all’indice ISM manifatturiero

- Asia: riunione di politica monetaria della BoJ

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.