La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: il FMI resta cauto e rivede al ribasso le previsioni per l’economia mondiale

- L’economia mondiale mostra segni di stabilizzazione, con una ripresa che si delinea ancora fragile e modesta

- La politica accomodante delle principali banche centrali e la fase 1 dell’accordo Usa-Cina sono i driver principali della ripresa nel 2020

- Restano numerosi fattori di rischio, nonostante le notizie positive sugli scambi commerciali e le minori preoccupazioni sul fronte Brexit

| Il FMI ha presentato a Davos l’aggiornamento delle sue previsioni per l’economia globale. Questa mostra segni di stabilizzazione, con una ripresa che si delinea ancora fragile e modesta. Il calo della produzione manifatturiera e del commercio mondiale sembra aver raggiuto il punto di minimo, supportato anche dal miglioramento nel settore automobilistico, mentre il settore dei servizi rimane in territorio espansivo, con una spesa per i consumi sostenuta dalla crescita salariale. Nel complesso tuttavia, almeno per il momento, non si sono ancora manifestati dei punti di svolta per il ciclo. Il miglioramento delle prospettive (la crescita mondiale nel 2020 è prevista più forte di quella del 2019) è dovuto alla combinazione di un allentamento della politica monetaria nel 2019 e di una distensione nella guerra commerciale statunitense con la Cina, durata quasi due anni. L’istituto ha quantificato questi due effetti, dichiarando che la “Fase 1” dell’accordo commerciale USA-Cina, anche se non modifica i picchi tariffari accumulati in questi mesi, ridurrà l’impatto negativo cumulato delle tensioni commerciali sul PIL globale dallo 0,8% allo 0,5% entro la fine del 2020, mentre l’allentamento monetario delle principali banche centrali ha sostenuto la domanda aggregata contribuendo per circa lo 0,5% alla crescita globale del 2019 (e a loro avviso farà lo stesso con a crescita mondiale nel 2020).

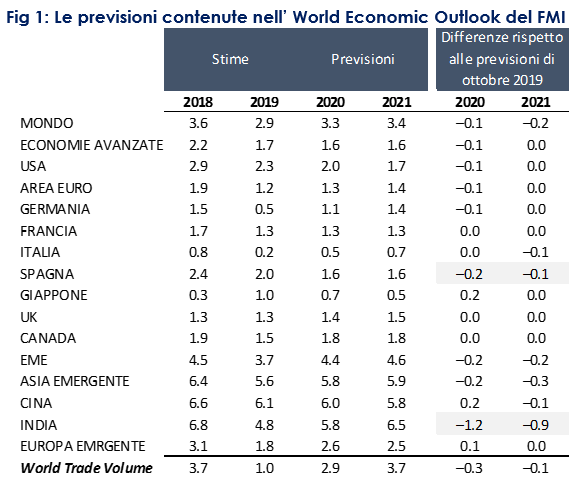

Nel dettaglio, il FMI prevede un modesto aumento della crescita globale dal 2,9% nel 2019 al 3,3% nel 2020 e al 3,4% nel 2021. Rispetto alla pubblicazione di ottobre 2019, ha apportato una leggera revisione al ribasso dello 0,1% per il 2019 e il 2020, e dello 0,2% per il 2021, dovuta in gran parte alle revisioni al ribasso per l’India, dove la crescita ha subito un forte rallentamento a causa dello stress del settore finanziario non bancario e della debole crescita del reddito rurale. Nelle economie avanzate si prevede un leggero rallentamento della crescita dall’1,7% nel 2019 all’1,6% nel 2020 e nel 2021. L’Area Euro dovrebbe migliorare leggermente dall’1,2% del 2019 all’1,3% del 2020 (rivisto al ribasso di 0,1 punti percentuali) e all’1,4% del 2021, in presenza di un miglioramento della domanda esterna. Le economie dipendenti dalle esportazioni come la Germania dovrebbero beneficiare dei miglioramenti della domanda esterna, mentre la crescita degli Stati Uniti dovrebbe rallentare con l’affievolirsi degli stimoli fiscali. Per l’Italia, che quest’anno non viene citata come uno dei potenziali rischi di scenario, è prevista una crescita anemica ma stabile all’1.3%. UK dovrebbe crescere un po’ più della media dell’Area Euro ossia +1,4% quest’anno e +1,5% nel 2021, sempre che l’uscita dalla Ue avvenga senza scossoni. Per i mercati emergenti il FMI prevede una ripresa della crescita dal 3,7% nel 2019 al 4,4% nel 2020 e al 4,6% nel 2021, con una revisione al ribasso dello 0,2% per tutti gli anni. La crescita della Cina è stata rivista al rialzo dello 0,2% al 6% per il 2020, riflettendo l’accordo commerciale con gli Stati Uniti. E’ da notare il marcato rallentamento stimato per il commercio mondiale nel 2019 (1,0% a/a), la cui crescita si attesa dopo anni la di sotto della crescita del PIL mondiale (2,9%) e che è previso tornare ad un tasso di crescita simile a quello del 2028 solo nel 2021. |

|

|

Fig 1: Le previsioni contenute nell’ World Economic Outlook del FMI |

I rischi per lo scenario economico globale restano rivolti verso il basso, nonostante le notizie positive sugli scambi commerciali e le minori preoccupazioni di una Brexit senza accordo. Potrebbero emergere nuove tensioni commerciali tra gli Stati Uniti e l’Unione Europea, e potrebbero tornare le tensioni commerciali USA-Cina. Tali eventi, insieme all’aumento dei rischi geopolitici e all’intensificarsi dei disordini sociali, potrebbero invertire le facili condizioni di finanziamento, esporre le vulnerabilità finanziarie e perturbare gravemente la crescita. In questo contesto il FMI raccomanda che la politica monetaria resti accomodante, in assenza di pressioni inflazionistiche rilevanti, e che le economie con livelli di debito sostenibili adottino politiche fiscali espansive aumentando gli investimenti. Infine richiama l’interesse comune ad una più forte cooperazione interazionale, soprattutto in ambito commerciale. |

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

Gli indici PMI preliminari di gennaio offrono un’ulteriore prova della stabilizzazione dell’economia mondiale: le componenti più forward looking degli indici che indicano un graduale miglioramento e segnalano che le economie avanzate hanno probabilmente lasciato alle loro spalle il peggio.

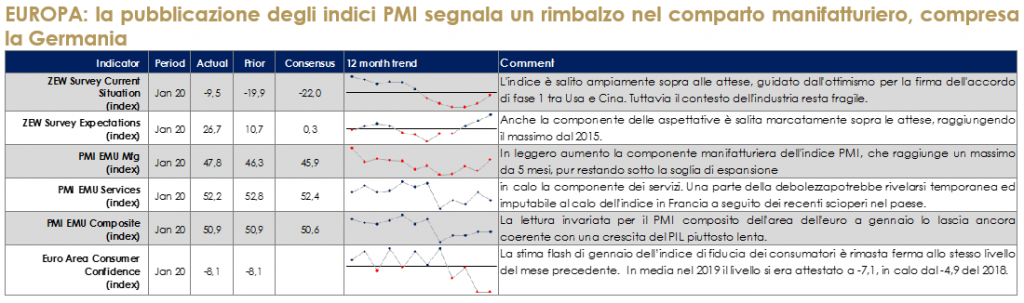

EUROPA: la pubblicazione degli indici PMI segnala un rimbalzo nel comparto manifatturiero, compresa la Germania

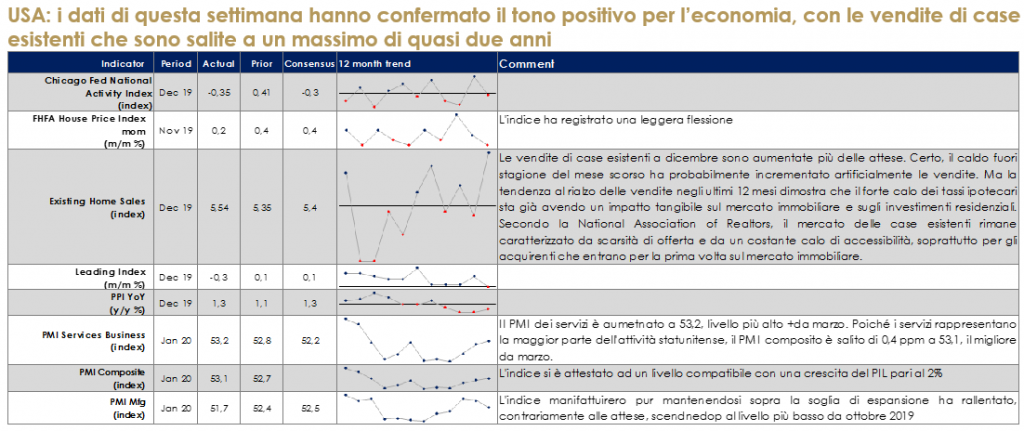

USA: i dati di questa settimana hanno confermato il tono positivo per l’economia, con le vendite di case esistenti che sono salite a un massimo di quasi due anni

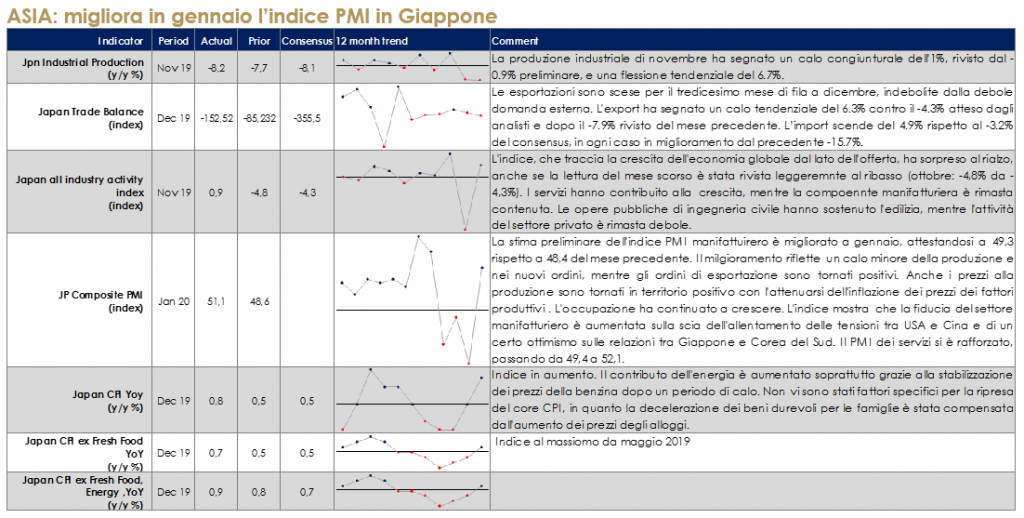

ASIA: migliora in gennaio l’indice PMI in Giappone

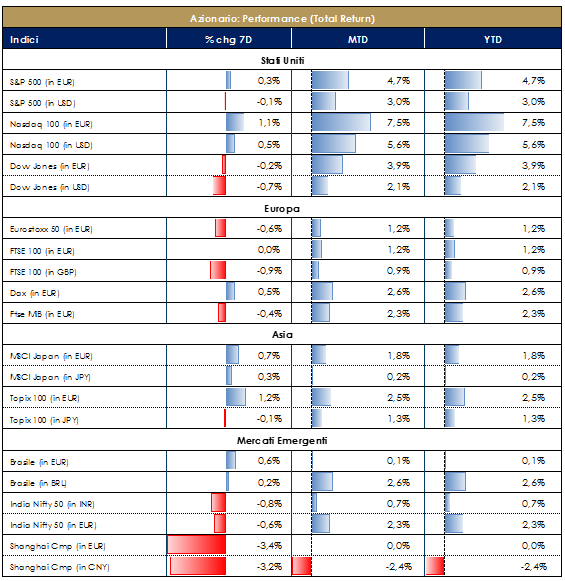

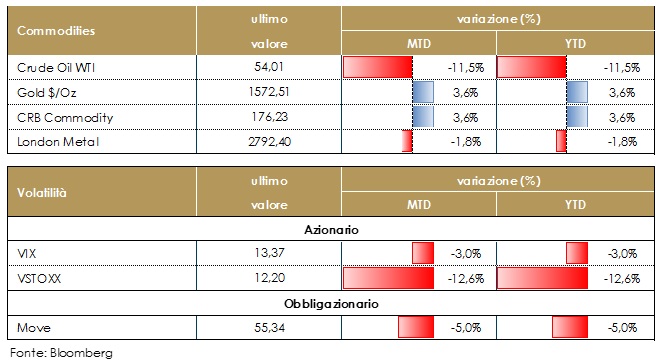

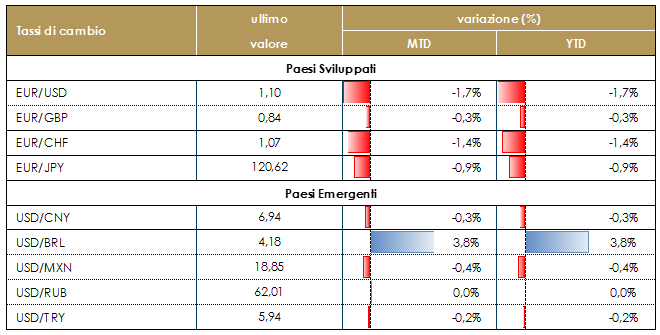

| PERFORMANCE DEI MERCATI | Dati aggiornati alle ore 17.30 |

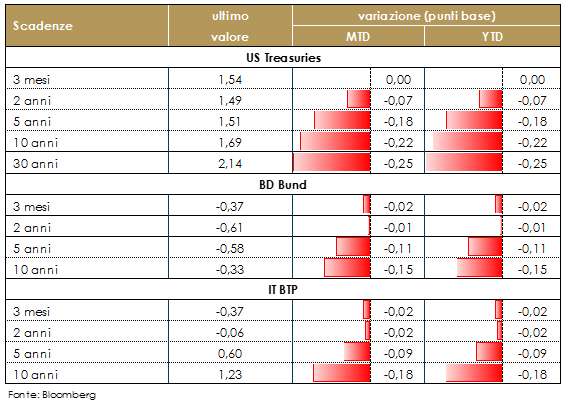

| MERCATI DEI TITOLI GOVERNATIVIA seguito dei timori di diffusione del coronavirus vi è stato un aumento dell’avversione al rischio, che ha portato ad una diminuzione dei rendimenti decennali dei paesi sviluppati. In Europa si è assistito ad un generalizzato movimento di bull flattening sulle curve governative, con gli investitori orientati ad allungare la duration dei portafogli. La riunione della BCE ha confermato la politica in essere, mentre ha formalmente annunciato l’avvio della revisione della strategia di politica monetaria. Il presidente Lagarde è sembrata meno dovish e ha riconoscendo che i dati puntano ad una stabilizzazione della crescita e i rischi restano rivolti verso il basso sebbene meno pronunciati. Sul fronte dell’inflazione ha sottolineato alcuni segnali di moderato aumento del sentiero core dell’inflazione. La settimana prossima, il meeting del FOMC presenterà poche sorprese. I segnali di miglioramento dei dati economici e la tregua tra USA-Cina dovrebbe rassicurare il FOMC a mantenere invariata la politica monetaria e ribadire che le prospettive economiche sono buone, le prospettive per il commercio internazionale sono migliorate sebbene rimangano alcune incertezze. Tuttavia, il mercato continua ostinatamente a prezzare un taglio di 25 pb entro la fine del 2020. Il meeting di politica monetaria della BoE sarà l’ultimo presieduto da Carney. Il mercato monetario prezza un taglio del base rate al 50%. | PERFORMANCE DEI TITOLI DI STATO

VIEW STRATEGICA Governativo US: il ciclo economico è positivo ma mostra segni di rallentamento La FED ha ridotto il tasso di riferimento di 25 punti base tre volte (a fine luglio, a metà settembre e ottobre ). Governativo Euro: in settembre, nell’Area Euro prima di passare la mano a Christine Lagarde, Mario Draghi ha voluto “blindare” la politica monetaria della BCE, annunciando o un pacchetto completo di misure espansive, comprendente un taglio di 10 pb del tasso sui depositi, un QE aperto, una forward guidance rafforzata, condizioni più favorevoli per il TLTRO III e un sistema di riserve differenziate |

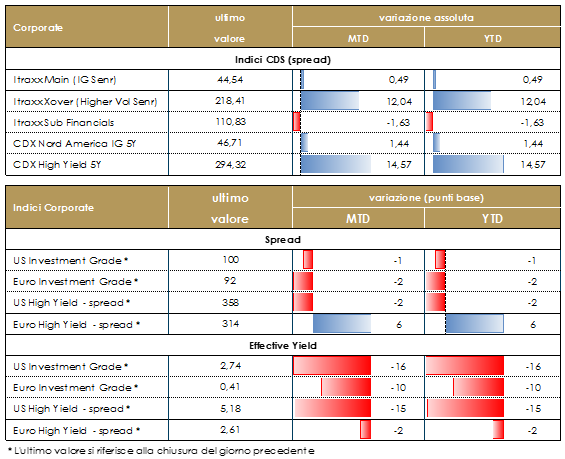

| MERCATI DEI TITOLI CORPORATE

La settimana si conclude con una buona performance del comparto Investment Grade nonostante il peggioramento del risk sentiment a causa dei nuovi timori sulla diffusione e la contagiosità del coronavirus: gli spread si sono compressi in media 1/2 bps, con forte sovra-performance della carta cash rispetto agli indici. Giornate deludenti dal punto di vista del mercato primario: mentre la settimana passata aveva visto oltre €70 mld di nuove emissioni, questa settimana è stata poco intensa, complice la festività in America. Si conferma la prevalenza relativa da parte degli emittenti finanziari: da evidenziare in particolare la nuova emissione senior preferred MONTE 2.625% 2025 (che dopo solo una settimana dall’emissione del subordinato T2 è riuscita ad emettere altri €750 mln a fronte di una domanda superiore a €1.1 bln) e la nuova senior unsecured LLOYDS 0.375% 2025 (prima banca puramente UK a testare il mercato 2020 con una emissione in Eur: €750 mln offerti con domanda superiore a €2.1 bln). L’assenza di offerta sul primario ha sostenuto il mercato secondario che continua a beneficiare positivamente di una serie di fattori tecnici: i compratori continuano a essere superiori ai venditori (per dare un’idea, il rapporto buy:sell e’ di 68:32), con attività particolarmente vivace sulla carta a breve scadenza (sia finanziari che corporate) per parcheggiare la liquidità. Da segnalare inoltre la performance dei nomi italiani che continuano a mostrare una forte resilienza nonostante le vicende politiche interne: l’allargamento del BTP ha impattato il mondo del credito solo mezza giornata e quasi esclusivamente il settore financial (5 bps sulla carta senior nella giornata di mercoledì, maggiore debolezza degli AT1) ed è stata vista come occasione d’acquisto; sul dip sono subito arrivati compratori che hanno riportato gli spread flat. Sul fronte HY, il clima di tensione sui mercati sta penalizzando il comparto che chiude in allargamento per la terza seduta consecutiva: movimento comunque contenuto, considerata l’attività sul mercato primario, che ha portato l’indice Itraxx Xover a 214 bps dai 207 della scorsa settimana. A cura del team obbligazionario di Mediobanca SGR |

PERFORMANCE DEI TITOLI CORPORATE

VIEW STRATEGICA Corporate IG: l’atteggiamento accomodante della banche centrali sostiene l’asset class, compensando livelli di rendimento storicamente contenuti. Corporate HY: la correlazione positiva con il mercato azionario ed il supporto derivante dai nuovi toni più dovish delle banche centrali, mantengono interessante l’investimento sull’asset class, pu in un contesto fragile dati i rischi di scenario. La ridotta liquidità nelle fasi di stress ed il ricomparire del «rischio idiosincratico» suggeriscono comunque un approccio prudente e diversificato alla stessa. |

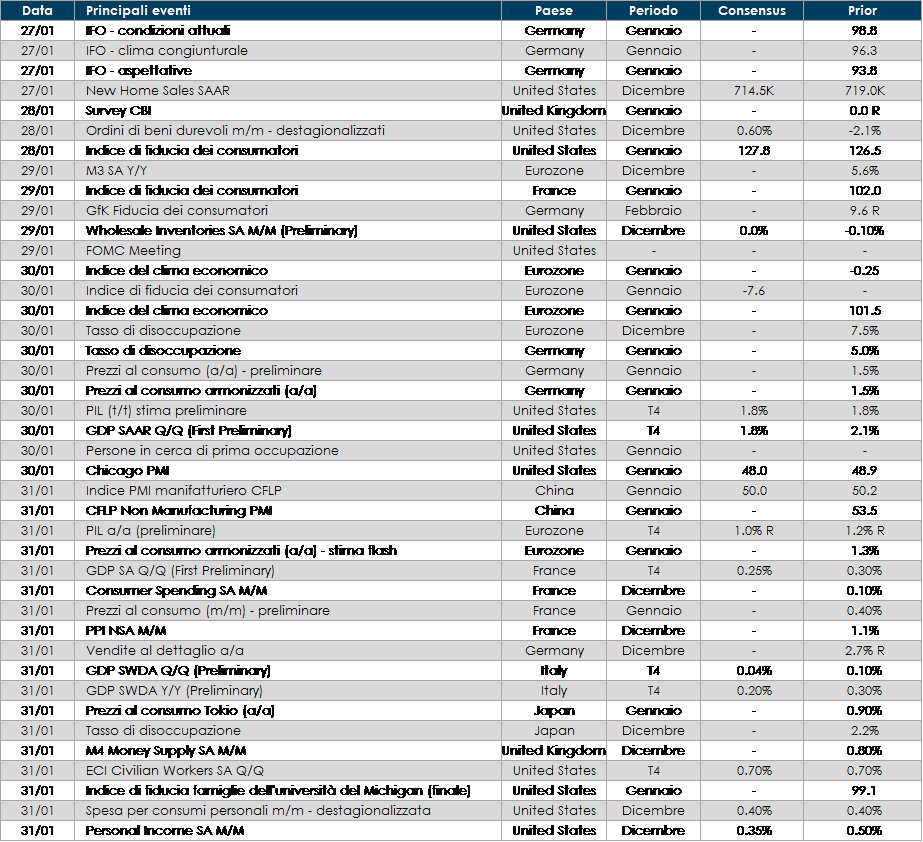

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la prossima settimana sarà pubblicata la lettura anticipata del PIL di T4, insieme all’inflazione preliminare di gennaio e agli indici della fiducia per l’Area Euro nel suo complesso. A livello di singoli paesi saranno pubblicati PIL e gli indicatori di fiducia in Italia, PIL e CPI i in Francia e Spagna, mentre in Germania l’attenzione sarà rivolta su CPI e indici IFO di gennaio.

- Stati Uniti: la settimana prossima l’attenzione sarà rivolta al meeting del FOMC, mentre sul fronte dei dati saranno pubblicati i dati sui beni durevoli, la fiducia dei consumatori, l’anticipo del PIL e il reddito e la spesa personale.

- Asia: settimana ricca di indicazioni macro di rilievo dal Giappone, tra produzione industriale, disoccupazione e vendite al dettaglio. Dalla Cina in arrivo i numeri degli indici PMI manifatturiero e servizi di gennaio.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.