La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: La fase di espansione del ciclo economico è giunta al termine?

- Nel 2019 l’economia globale è destinata a rallentare moderatamente

- La crescita sarà ancora al di sopra del potenziale nella maggior parte delle economie sviluppate

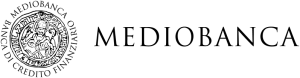

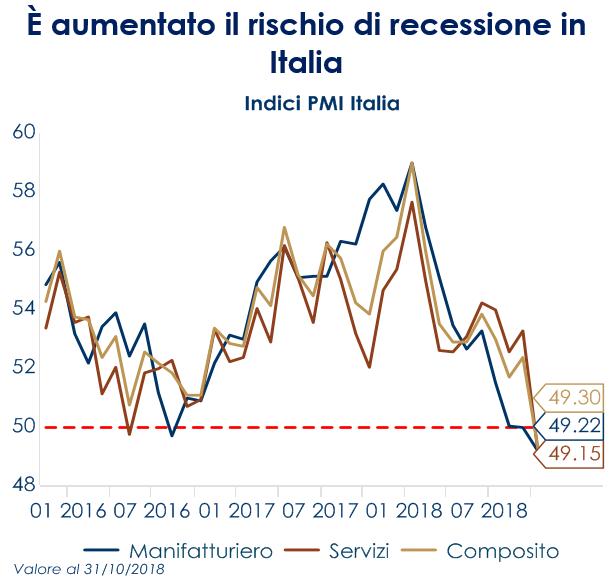

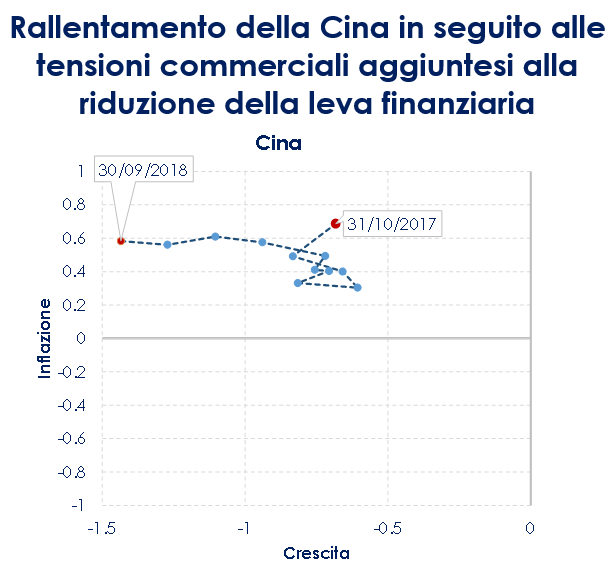

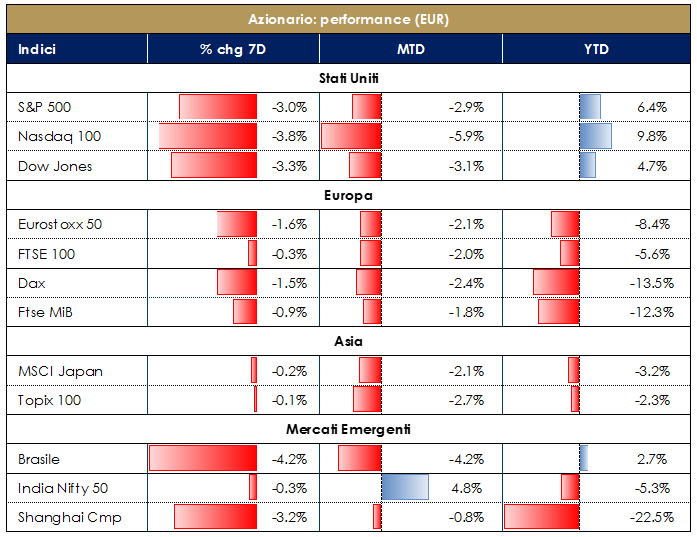

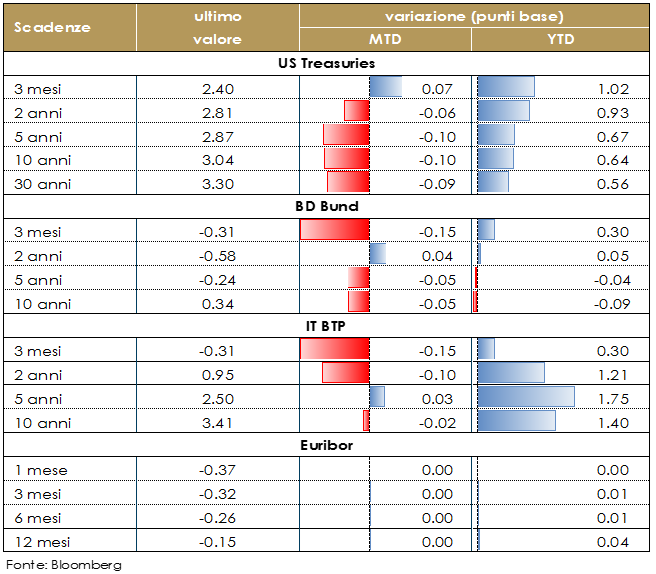

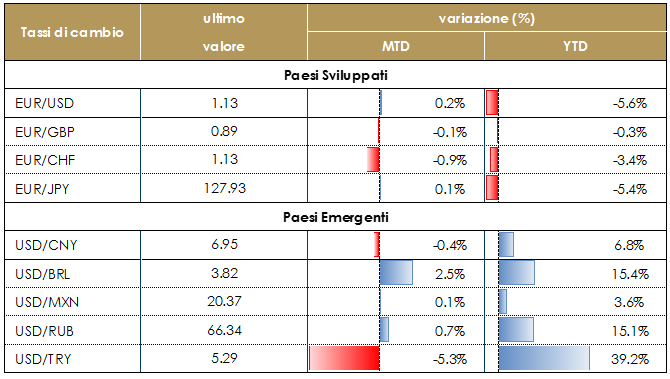

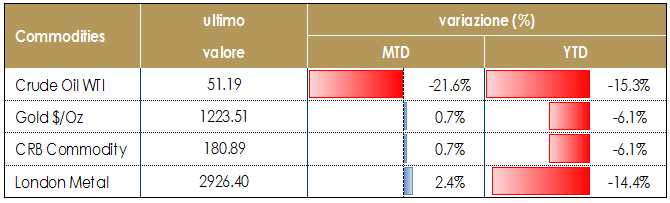

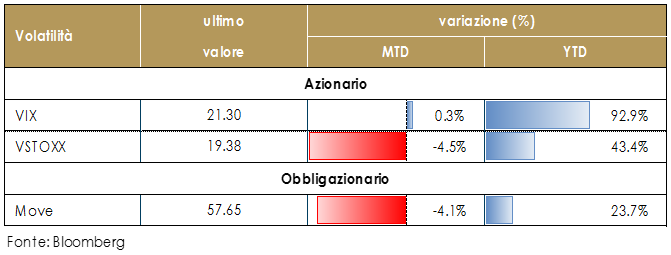

| Nelle ultime settimane si sono registrate delle variazioni di prezzo particolarmente negative su diverse asset class. Il mercato si sta interrogando se l’espansione del ciclo economico globale sia giunta al termine. Negli ultimi mesi la crescita mondiale si è ricomposta a favore degli USA, a fronte di una decelerazione superiore delle attese dell’Area Euro e del Giappone. Infatti in T3 la crescita economia dell’Area è rallentata a seguito della contrazione dell’economia tedesca e alla stagnazione italiana, a fronte di una modesta accelerazione in Francia e di un tasso di crescita costante in Spagna. Contestualmente, in Giappone il PIL di T3 ha subito un calo pari a -1.2% a/a a seguito dei recenti disastri naturali. Resta, invece, vivace la crescita negli USA. In Cina, il rallentamento della crescita è imputabile alla concomitanza delle tensioni commerciali e degli effetti della riduzione della leva finanziaria implementata dalle autorità cinesi nel 2017. A nostro avviso nel 2019 l’economia globale è destinata a rallentare moderatamente. Si tratterà però di una crescita al di sopra del potenziale nella maggior parte delle economie sviluppate e sarà accompagnata da un ulteriore miglioramento del mercato del lavoro e da un graduale aumento dell’inflazione di fondo. Ci aspettiamo che la crescita US si normalizzi sopra il 2.5%, quella cinese torni a stabilizzarsi in virtù dello stimolo monetario e fiscale implementato dalle autorità cinesi negli ultimi due trimestri (la PoBC ha ridotto 4 volte il coefficiente di riserva obbligatoria e ha iniettato liquidità nel sistema bancario. E’ stato approvato un piano di riduzione delle imposte sui redditi delle persone fisiche e sono stati proposti tagli e incentivi per le società colpite dai dazi e quelle tecnologiche). In Giappone la perdita di crescita è temporanea ed imputabile alle catastrofi naturali, si dovrebbe quindi assistere ad un rimbalzo in T4. Lo scenario in Europa appare più incerto. Da un lato, si è avuto una perdita di dinamica di crescita, imputabile al rallentamento del settore automobilistico tedesco, che ha risentito del passaggio alla normativa WLTP, dell’escalation della guerra commerciale USA-Cina e del rallentamento della domanda cinese (imputabile anche all’aumento delle tasse sulle vendite di auto in Cina dal 5% al 10 % in gennaio 2018). Dall’altro, due rischi politici minano l’evoluzione della congiuntura europea: il processo di Brexit e il rischio Italia. Se è vero che la debolezza del comparto automobilistico ha pesato sulla crescita in T3, vale la pena notare che il PMI di ottobre non ha recuperato la debolezza del PIL di T3, quindi non ci si può ancora aspettare un forte rimbalzo in T4. Inoltre, l’esito della trattativa relativa alla Brexit è ancora incerto. Per ora UE e UK hanno raggiunto un accordo sul trattato di recesso che limita i danni economici della Brexit, prevedendo un periodo transitorio durante il quale non vi saranno effetti sostanziali e, poi, il mantenimento a tempo indeterminato di UK in una unione doganale con l’UE. L’incertezza sui mercati si origina dal fatto che il Governo Britannico non sembra avere i numeri per ratificarlo in Parlamento ed i conseguenti costi economici di un eventuale mancato accordo sarebbero elevati sia per UK sia per l’intera Area Euro. In Italia, invece, è aumentata la probabilità di una recessione nei prossimi trimestri: il PMI composito, indicatore anticipatore del PIL in ottobre è sceso inaspettatamente al di sotto della soglia di espansione a 49.2, un livello storicamente coerente con la crescita negativa del PIL. Il divario tra il PMI italiano manifatturiero e composito rispetto al resto dell’Area Euro a ottobre si è ampliato al livello più alto dalla crisi dell’euro, suggerendo chiaramente una debolezza idiosincratica. | Dopo il referendum la crescita UK è scivolata nel ranking dei G7 (tasso di crescita a/a, % (fonte FMI)

E’ aumentato il rischio di recessione in Italia

Rallentamento della Cina in seguito alle tensioni commerciali aggiuntesi alla riduzione della leva finanziaria

Negli US la crescita si mantiene vivace |

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

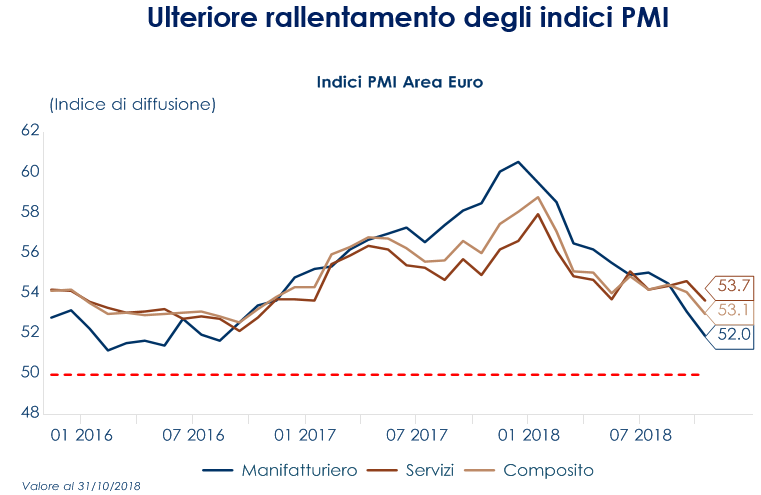

EUROPA: cala ulteriormente il PMI dell’Area Euro di ottobre

Gli indici PMI di novembre sono stati al di sotto delle attese. L’indice PMI manifatturiero si è attestato a 51.5 (consenso 52.0, valore precedente 52.0), l’indice dei servizi a 53.1 (consenso di 53.5, valore precedente 53.7). La debolezza è imputabile alla caduta delle esportazioni, penalizzata da un rallentamento dell’economia globale e dalla guerra commerciale in corso tra Stati Uniti e Cina. Conseguentemente il PMI composito è sceso a 52,4, il livello più basso dalla fine del 2014 (consenso 53, valore precedente 53,1). ll calo dell’indice composito sembra essere stato guidato da una domanda interna più debole. Il nuovo indice degli ordini di esportazione è rimasto invariato al suo livello minimo registrato lo scorso mese, pertanto, il calo dell’indice degli ordini totali è ascrivibile a una domanda interna più debole. A livello dei singoli paesi, anche gli indici PMI tedeschi deludono nettamente le stime, scendendo a 51.6 per il manifatturiero e a 53.3 per i servizi, rispetto ai 52.2 e 54.7 di ottobre. Rispecchia le stime, invece, il PIL tedesco finale di T3, che scende dello 0.2% t/t e sale dell’1.1% a/a.

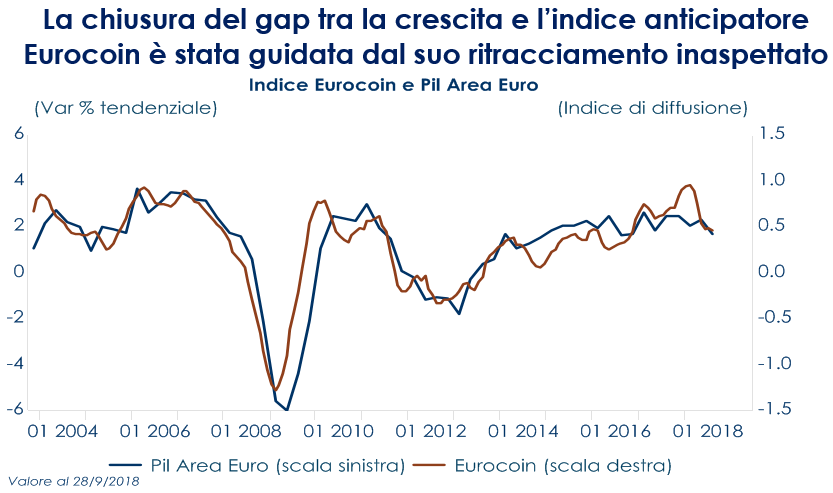

| Ulteriore rallentamento degli indici PMI | La chiusura del gap tra la crescita e l’indice anticipatore Eurocoin è stata guidata dal suo ritracciamento inaspettato |

In settimana, la BCE ha pubblicato i verbali della riunione di politica monetaria del 24-25 ottobre, che contengono poche novità rispetto a quanto contenuto nella dichiarazione introduttiva e nelle osservazioni del Presidente Draghi durante la conferenza stampa: la BCE continua a ritenere che l’inaspettata debolezza dell’attività in T3, “tenendo conto del ruolo degli sviluppi temporanei e settoriali, non sia tale da modificare significativamente le prospettive per l’Area e l’espansione economica in corso sia rimasta ampiamente valida”. Questa valutazione supporta l’opinione espressa da Draghi nel suo discorso al congresso bancario di Francoforte della scorsa settimana, che ha ribadito che le prospettive per la politica monetaria annunciate a giugno – il termine degli acquisti di asset a fine anno e un primo rialzo dei tassi a partire da ora – sono rimaste sulla buona strada. L’indice dei prezzi al consumo dell’Area Euro in ottobre, secondo la lettura definitiva, è salito del 2.2% a/a, in linea con le previsioni e con il dato preliminare, mentre la componente core si è attestata 1.1% a/a. L’indice dei prezzi al consumo dell’Area Euro in ottobre, secondo la lettura definitiva, è salito del 2.2% a/a, in linea con le previsioni e con il dato preliminare, mentre la componente core si è attestata 1.1% a/a. USA: rallentamento del mercato immobiliare statunitenseL’indice NAHB sull’andamento del mercato immobiliare statunitense nel mese di novembre si è attestato a 60 punti, in discesa rispetto ai 68 di ottobre. Secondo gli analisti, l’aumento dei tassi sull’ipoteche e dei prezzi rende il mercato sempre meno accessibile per i costruttori, sottolineando come il sentiment sia sceso di 8 punti toccando il suo minimo da agosto 2016. Tuttavia, ad ottobre, il numero di cantieri aperti per la costruzione di nuove case è salito dell’1.5% m/m a 1.228 milioni di unità, in linea con il consensus (mentre il dato di settembre è stato rivisto al ribasso da -5.3% a -5.5% m/m). Al contrario, i nuovi permessi di costruzione, sempre a ottobre, sono scesi dello 0.6% m/m a 1.263 milioni di unità, leggermente meglio delle attese. Ancora, gli ordini di beni durevoli negli Stati Uniti, secondo la lettura preliminare di ottobre, sono scesi del 4.4% m/m, decisamente superiori rispetto alle attese degli economisti, che si aspettavano una diminuzione del -2.6% m/m. Gli ordini ex-trasporti sono aumentati dello 0.1% m/m, meno del consenso che stimava un +0.4% m/m. Gli ordini ex-difesa sono diminuiti dello 1.2% m/m. In ultima istanza, l’indice di fiducia dei consumatori elaborato dall’università del Michigan, secondo la lettura definitiva di novembre, si è attestato a 97.5 punti, al di sotto della stima preliminare a quota 98.3 punti.

ASIA: riduzione delle esportazioni nette in Giappone

In Giappone lo scambio commerciale ha registrato un deficit di JPY 449.3B in ottobre (al massimo da maggio) (consenso JPY 70.0B, valore di settembre JPY 131.3B). Il driver principale è stato l’aumento delle importazioni del 19.9% a/a (consenso del 14.1% e valore di settembre del 7.0%). Le esportazioni sono aumentate dell’8,2% (consenso 8.9%, valore di settembre -1.3% a settembre). La forza delle importazioni è stata guidata dai combustibili fossili, mentre le esportazioni sono state guidate dai settori delle automobili, dei generatori e dei componenti tecnologici.

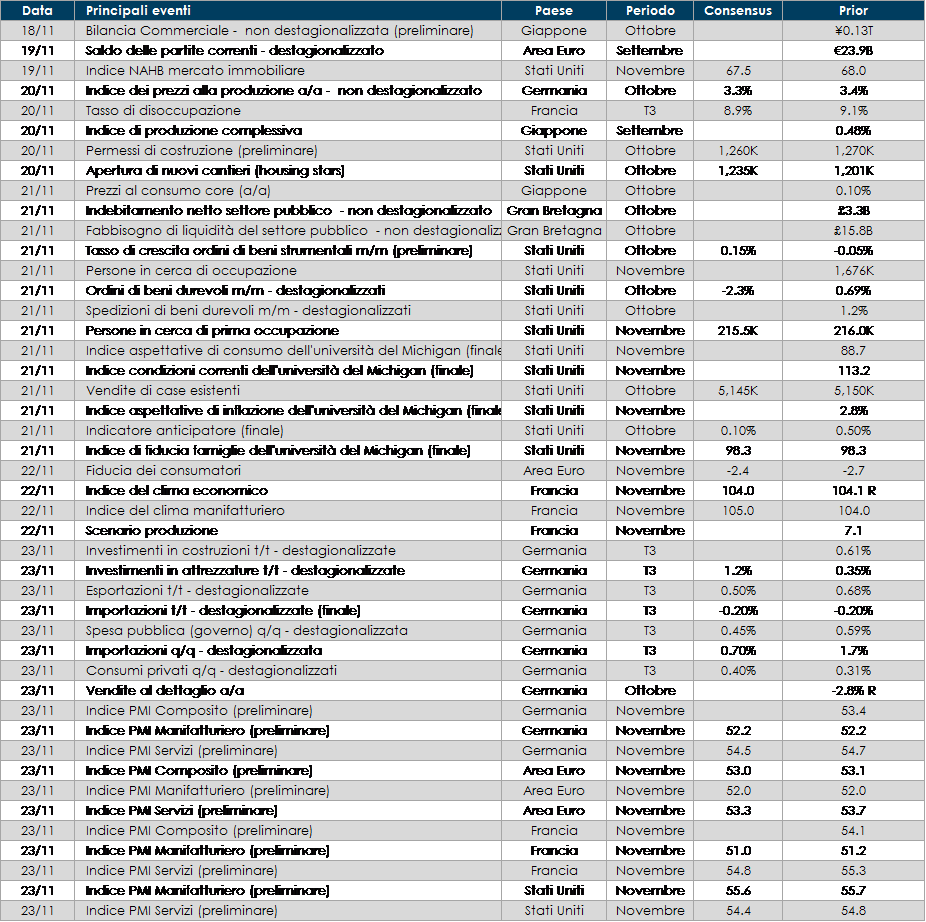

LA PROSSIMA SETTIMANA: quali dati?

- Europa: attenzione rivolta agli indici PMI dei singoli paesi dell’Area Euro. Per la Germania, indagini IFO e inflazione; per l’Italia e la Francia, PIL e inflazione; per il Regno Unito, indicazioni sul settore immobiliare.

- Stati Uniti: indice di fiducia dei consumatori dell’università del Michigan, nonché gli indici sul mercato immobiliare relativo al mese di novembre

Asia: torna a pubblicare indicazioni macro la Cina, con il PMI manifatturiero e non manifatturiero di novembre. Dal Giappone, in arrivo produzione industriale, disoccupazione e vendite al dettaglio.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.