La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la proposta Merkerl-Macron sarà la soluzione della crescente asimmetria tra paesi dell’Area Euro?

- La COVID-19 ha colpito tutti i paesi dell’Area Euro, la crisi economica che ne è derivata rischia di avere effetti asimmetrici

- Rispetto agli altri paesi dell’Area, la Germania sta registrando una performance migliore e probabilmente uscirà dalla crisi più velocemente

- La proposta Merkerl-Macron si inserisce in questo contesto ristabilendo il principio di sussidiarietà della CE

| Le velocità con cui i paesi dell’Area Euro usciranno dalla crisi economica causata dalla COVID-19 saranno con buona probabilità asimmetriche. Sull’efficacia delle misure attuate dai diversi paesi e, quindi, sul tipo di ripresa che sembra ragionevole aspettarsi influiranno le condizioni congiunturali in cui versava il singolo paese all’inizio della pandemia, la capacità di spesa del singolo stato declinatasi nell’importanza del supporto fiscale attuata per fronteggiare la pandemia e l’efficacia delle politiche monetarie della BCE.

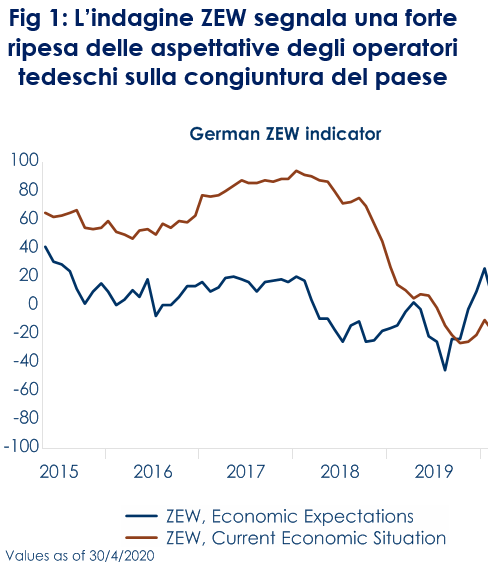

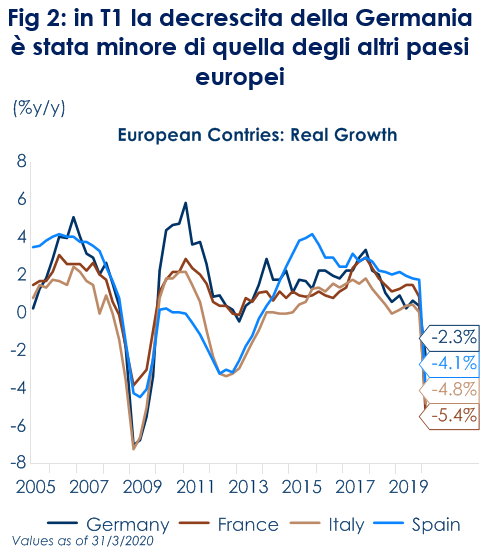

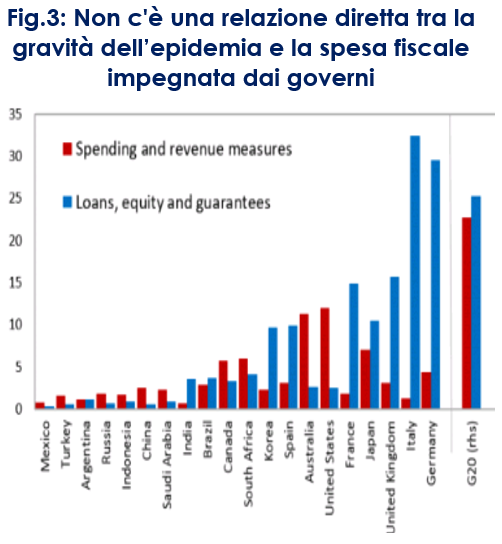

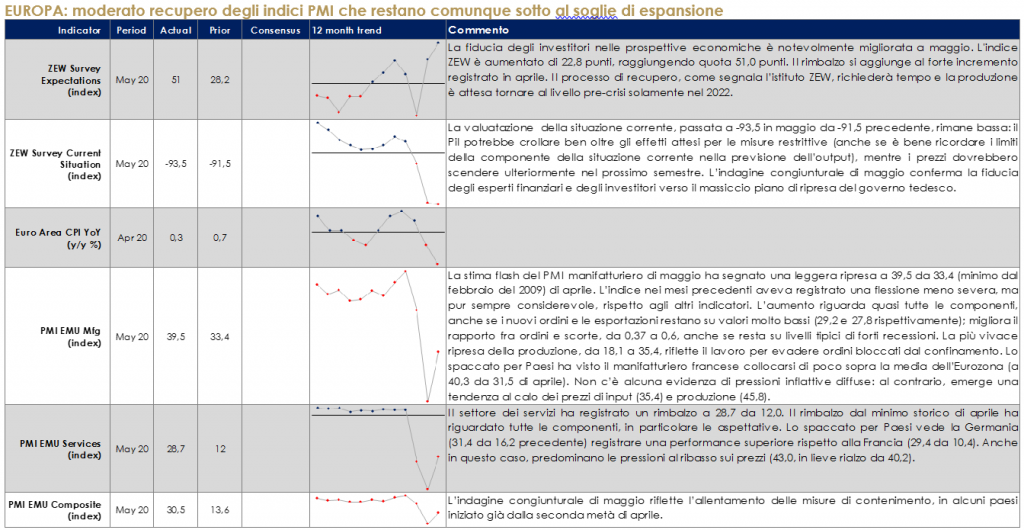

I dati mensili sulla fiducia dei consumatori e sulle vendite al dettaglio di aprile, nonché i dati riferiti al PIL di T1, mostrano che la Germania sta registrando una migliore performance, in termini di capacità di ripresa, e probabilmente uscirà dalla crisi in modo più veloce e solido degli altri paesi dell’Area. Questa settimana tale messaggio è stato confermato sia dall’indice di fiducia mensile ZEW sull’andamento futuro dell’economia, che è salito al livello più alto da cinque anni, segnalando che gli investitori sono confidano che l’economia tedesca si riprenderà velocemente dalla peggiore caduta registrata dal dopo guerra, sia dalla pubblicazione dagli indici PMI di maggio. La stima preliminare del PMI per l’intera Area Euro resta ben al disotto della soglia di 50 (a 30.5), suggerendo che l’attività economica resta molto debole anche se in ripresa rispetto ad aprile (13.6), ma la scomposizione per paese mostra che la Germania è in una situazione migliore: l’indice PMI composito tedesco si è attestato sopra quello dell’Area a 34.1 e sopra quello francese a 32. Da un lato, la crisi sanitaria sta amplificando le debolezze di alcuni paesi, dall’altro, la Germania in questo frangente è riuscita a far leva su alcuni elementi divenendo più resiliente: in primo luogo, ha continuato a beneficiare del grado di apertura del suo tessuto economico rispetto al resto del mondo e, quindi, alla crescita globale (merci e servizi ammontano a quasi il 50% del PIL, le sole merci a un 38% del PIL), che l’hanno resta più capace di assorbire il calo della sua domanda interna prodotto dalle misure di contenimento pandemico; in secondo luogo, ha potuto contare su un più efficiente sistema sanitario (numero di posti letto in terapia intensiva per abitanti) e sulla sua maggior capacità di spesa fiscale. I dati relativi all’importanza degli interventi fiscali (di cui il FMI ha elaborato una sintesi) mostrano che nella risposta alla pandemia non esiste una relazione ovvia tra la gravità dell’epidemia da virus domestica e l’entità della risposta fiscale nei diversi paesi, il che suggerisce che le impostazioni istituzionali e le condizioni fiscali di partenza hanno portato ad una risposta asimmetrica tra i paesi dell’Area che influenzerà anche la fase di uscita dalla recessione. Anche il mercato del lavoro tedesco uscirà meglio da questa recessione: la Germania sembra presentare un minor rischio che la disoccupazione “temporanea”, indotta dalla misure di contenimento, si traduca in una disoccupazione “strutturale”. Secondo le previsioni del FMI il tasso di disoccupazione dell’Area nel suo complesso sforerà il 10% entro la fine dell’anno. Se però questo passerà in Germania dal 3,2% al 3,9%, per la Francia si prevede un aumento della disoccupazione dall’8,5% al 10,4%, per l’Italia dal 10% al 12,7% e per la Spagna addirittura dal 14,1% al 20,8%. Ciò vuol dire che per ogni punto di PIL perso dalla Germania, il tasso di disoccupazione tedesco aumenterà di circa lo 0,1%. Per la Francia l’aumento sarà invece più del doppio (0,26%), per Italia il triplo (0,3%), e per la Spagna oltre 8 volte tanto (0,84%). Di fatto, le differenze in merito all’incremento del tasso di disoccupazione e al suo successivo riassorbimento rischiano di ampliarsi (e di molto) dopo la crisi da COVID-19. In tale contesto, la proposta franco-tedesca di questa settimana sul Recovery Fund sembra essere inteso ad applicare il principio di sussidiarietà sancito dall’art.5 del Trattato sull’Unione Europea al finanziamento degli stati che hanno diverse capacità di approvvigionamento dai mercati finanziari: “se e in quanto gli obiettivi dell’azione prevista non possono essere conseguiti in misura sufficiente dagli stati membri (…) ma possono, a motivo della portata o degli effetti dell’azione in questione, essere conseguiti meglio a livello di Unione”. La proposta introduce un debito “comune” a livello europeo, prevedendo ammesso che venga accettato in questa forma, 500 miliardi presi in prestito sui mercati dalla Commissione Europea a condizioni più favorevoli di quelle a cui ciascun singolo stato avrebbe potuto ambire da solo. Permetterà maggiori stimoli fiscali, in particolare nelle economie più colpite dalla CoVID-19. A cura di Teresa Sardena di Mediobanca SGR |

Fig 1: L’indagine ZEW segnala una forte ripesa delle aspettative degli operatori tedeschi sulla congiuntura del paese

Fig 2: in T1 la decrescita della Germania è stata minore di quella degli altri paesi europei Fig.3: Non c’è una relazione diretta tra la gravità dell’epidemia e la spesa fiscale impegnata dai governi

|

SETTIMANA TRASCORSA

EUROPA: moderato recupero degli indici PMI che restano comunque sotto la soglia di espansione

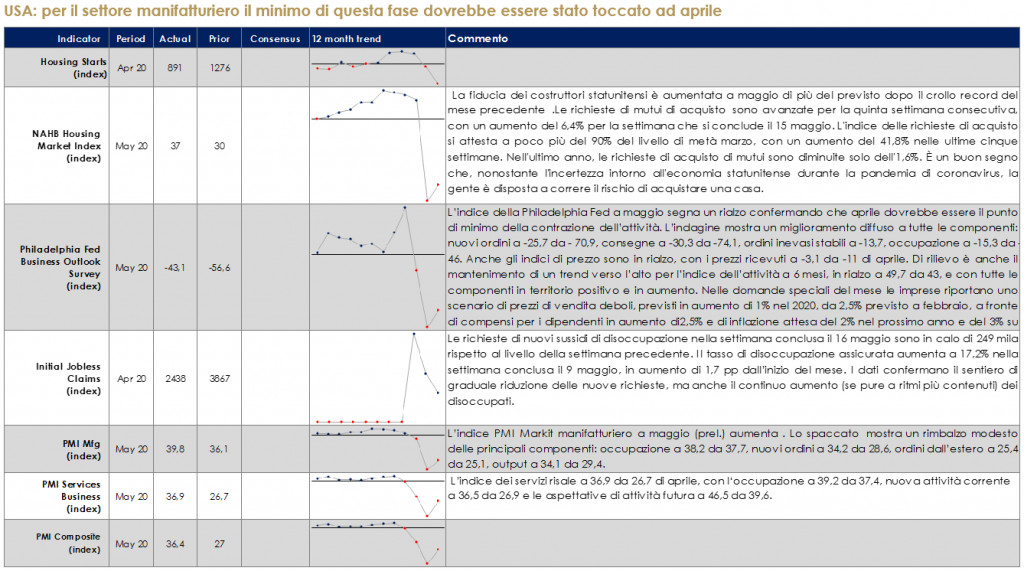

USA: per il settore manifatturiero il minimo di questa fase dovrebbe essere stato toccato ad aprile

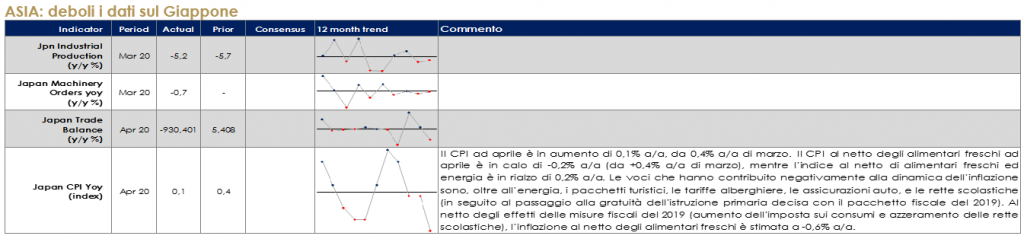

ASIA: deboli i dati sul Giappone

| PERFORMANCE DEI MERCATI

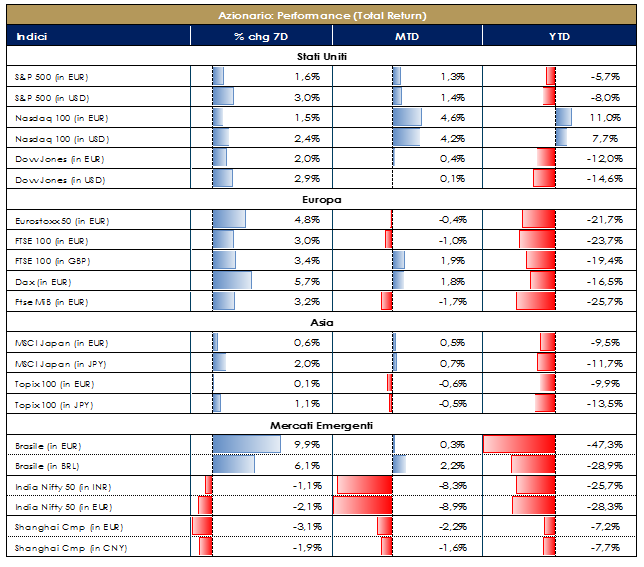

MERCATI AZIONARI In Europa ha dominato la notizia dell’accordo franco-tedesco. Fuori dai confini europei la settimana si conclude nuovamente tra le perplessità del mercato con l’acuirsi delle tensioni Cina-USA. Cresce anche la preoccupazione tra Cina e Hong Kong con l’annuncio di una legge sulla sicurezza nazionale. Sul fronte cinese, la National People’s Congress (NPC) non ha dato alcuna visibilità sui target di crescita futura del GDP complici l’alta incertezza sulla ripresa economica; il deficit di bilancio è stato invece aumentato al 3,6% (3% durante la crisi del 2008, 2,8% nel 2019). A livello monetario l’impegno è di portare la money supply “significantly” sopra il livello del 2019. Stessa filosofia anche lato USA, le dichiarazioni di Powell durante la settimana hanno lasciato ben intendere che la FED continuerà a supportare l’economia: “committed to using its full range of tools” e che i tassi negativi sono attualmente inappropriati per gli Stati Uniti. Il messaggio è stato chiaro, non ci si aspetta una V-shape recovery ma piuttosto una U-shape e, a livello di outlook, è stato previsto un potenziale danno di lungo periodo legato a rischi di stress finanziario, cambiamenti nel comportamento dei consumatori, domanda debole e riduzione sui business investments. Parafrasando Albert Edwards, un uomo non può vivere di sola acqua e la sua resistenza massima senza cibo è di circa 60 giorni; così come l’essere umano anche i mercati azionari non possono essere sorretti dalla sola liquidità immessa nel sistema ma necessitano di fondamentali positivi. La fame si fa sentire. In termini di indici di mercato, l’Europa questa settimana ha rimosso il divieto di vendite allo scoperto (short ban presente da marzo), facilitato da una normalizzazione della volatilità seppur in leggero aumento in questi ultimi giorni, e l’SXXE ha registrato una performance positiva pari a +4,50%. I maggiori contributori di performance sono stati i settori Auto +8%, Banche +6,50% e Industriali +6,40%; Telecom 0%, Media e Real Estate +1,50% i contributori minori. In termini di singoli titoli troviamo tra i best performer settimanali Ryanair +28%, Amadeus +25% e Thyssenkrupp +24% contro i worst Suez -11%, TIT -11% e Klepierre -9%. EuroStoxx50 trainato da Amadeus, Daimler, Fresenius SE e frenato da Eni, Unilever e Telefonica. A livello nazionale, FTSE MIB chiude a +1% con Enel +10%, Unicredit +9,50% e Buzzi Unicem +9% tra i best mentre TIT, Recordati -7% e Italgas -6% tra i peggiori. Mercato delle MidCap debole (+0,60%) con Digital Bros +27%, Carel Industries +13% e Piaggio +12% tra i migliori della settimana e Mediaset -14%, Cattolica Assicurazioni -14% e Unipolsai -11% tra i peggiori. Il mercato americano S&P500 a +2,70% è trainato da Mcycl Manf +22%, Airlines +20,50% e Reinsurance +20%; Gold, Pharma e Wireless (-3%) i settori peggiori. In termini di single names L Brands +35%, Norwegian Cruise Line +35% e United Airlines +30% sono risultati essere i best della settimana; Campbell Soup -11%, Citrix -7% e Dexcom -6,50% i worst. Dow Jones a +3% con Boeing e Raytheon Tech tra i migliori e Nasdaq a +2,50%. Prezzo del petrolio sistematicamente in ripresa da ormai sei sedute, registra il rally più lungo in 15 mesi (con il calo settimanale più significativo delle scorte USA dal dicembre scorso). A cura del team Core Equity Value di Mediobanca SGR

PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 22 maggio 2020 VIEW STRATEGICA La rapidità ed intensità del movimento ribassista dei mercati crea i presupposti tecnici per un recupero altrettanto veloce laddove l’attuale fase di bear market non si tramutasse in recessione economica. Fondamentale diventa il concretizzarsi di un ulteriore supporto coordinato delle autorità monetarie e fiscali a livello globale. |

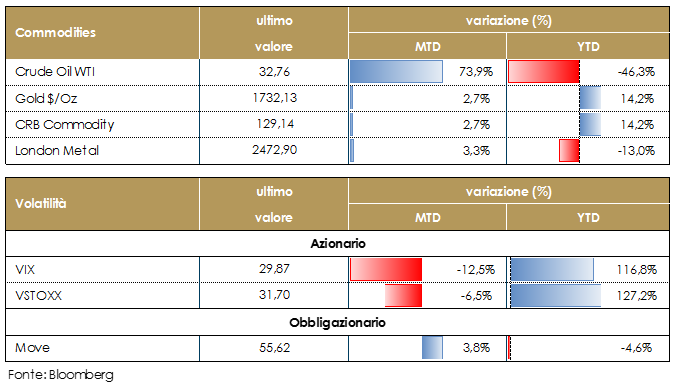

MATERIE PRIME E VOLATILITA’

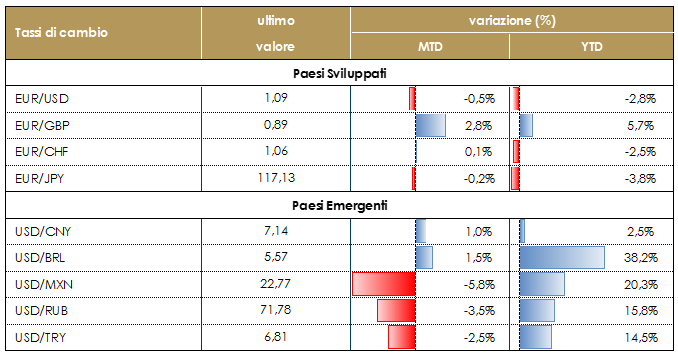

Il prezzo del petrolio risulta in rialzo la quarta settimana consecutiva e consolida sopra i 30 dollari. Restano le preoccupazione relativamente alla debolezza della crescita globale. A pesare è il fatto che il Governo cinese non ha rilasciato il consueto target di crescita del 2020, a conclusione del Congresso Nazionale del Popolo cinese. In un contesto fortemente condizionato dalle rinnovate preoccupazioni circa i rapporti commerciali tra USA e Cina, possano mettere un altro importante freno alla ripresa economica. Volatilità ha smesso di rallentare e il VIX resta lontano dalla sua media di lungo periodo. Dati aggiornati alle ore 17.30 del 22 maggio 2020 TASSI DI CAMBIO La settimana è iniziata con l’annuncio dell’accordo tra Francia e Germania per un Recovery Fund di 500 miliardi di euro. Sebbene l’attuazione resti piuttosto incerta e le dimensioni ridotte, si tratta di un importante passo simbolico per il futuro sulla solidarietà dell’UE. Lo slittamento a mercoledì prossimo della proposta della Commissione Europea sul Recovery Fund ha smorzato l’ottimismo che si era creato a inizio settimana, così la settimana si chiude con una modesta debolezza dell’euro, con EUR/USD che torna in area 1,09 e EU/JPY a 117,20. Sterlina sulla difensiva ancora in movimento tra 1,21 e 1,22 GBP/USD contro dollaro e in area 0,89 EUR/GBP contro euro. I PMI di maggio sono migliorati più delle attese ma lo scenario rimane molto compromesso, soprattutto per via dell’incertezza sui negoziati con l’UE. In assenza di spunti nuovi lo yen si è stabilizzato rispetto al dollaro. Dati aggiornati alle ore 17.30 del 22 maggio 2020 VIEW STRATEGICA Con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio. |

| PERFORMANCE DEI MERCATI

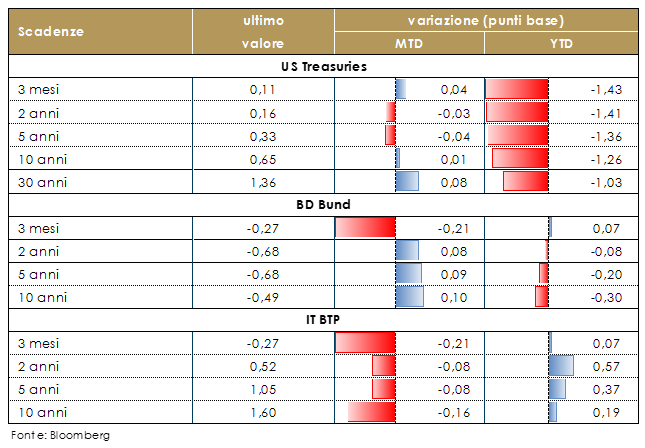

MERCATI DEI TITOLI GOVERNATIVI Settimana caratterizzata dal clima di cautela causato dalle tensioni che tornano a registrarsi tra Cina e Stati Uniti.In US, dai verbali della Fed relativi all’ultima riunione emerge come tra i membri sono iniziate le discussioni su come rendere più esplicita la forward guidance sui tassi di interesse così come la possibilità di fissare un tetto sui tassi a breve e medio termine. Ben accolta dal mercato l’asta da 20 miliardi sul nuovo titolo a 20 anni (il primo dal 1986): l’emissione si è conclusa con un bid-to-cover del 2,53. In Area euro, Francia e Germania hanno annunciato che sosterranno l’iniziativa di costituire un fondo temporaneo per la ripresa, finanziato da emissioni di debito dell’Unione Europea, con l’obiettivo di intervenire mediante trasferimenti alle regioni e ai settori più colpiti dalla pandemia. A frenare gli entusiasmi, sono giunte le dichiarazioni contrarie da alcuni paesi del nord che presenteranno a breve una loro controproposta.La settimana è stata dominata dal lancio del nuovo BTP Italia 5y: ottimo il responso sia dagli investitori retail che dagli istituzionali che hanno permesso al Tesoro di raggiungere una size di emissione totale di 22.3 miliardi: si tratta di un record dato che l’emissione btp Italia del 2013 (la più grande fino ad ora) aveva raggiunto i 22.2bn. Buona anche la reazione del mercato (si temeva qualche vendita in più su futures) e invece dopo la pubblicazione della size totale i BTPs hanno recuperato chiudendo con i tassi addirittura in calo e con lo spread BTP/Bund sceso in area 210 bps.Da notare, infine, che per la prima volta anche il tesoro inglese ha collocato un bond con rendimento negativo, segno che il mercato si attende ulteriori stimoli anche dalla BoE che non ha escluso la possibilità di avere tassi di rifinanziamento sotto lo zero nel prossimo futuro. A cura del team obbligazionario di Mediobanca SGR

PERFORMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 del 22 maggio 2020 VIEW STRATEGICA Governativo US: il taglio precauzionale e preventivo della Fed di 50 bps ad inizio marzo, coerente con i timori di diffusione del Coronavirus su scala globale, ha riportato i rendimenti governativi abbondantemente sotto l’1% sulle principali scadenze. Alla luce della volatilità nell’attuale fase (possibili ulteriori tagli e funzione di hedge) manteniamo una view neutrale. Governativo Euro: non si identifica valore in questa asset class a fronte di rendimenti ampiamente negativi i nparticolare delle emissioni tripla A (YTM bund -0,75%). |

MERCATI DEI TITOLI CORPORATE

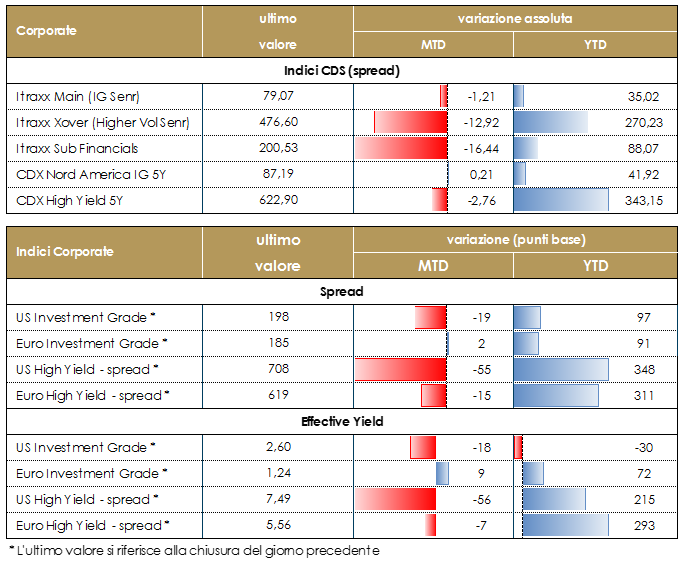

Il mercato corporate ha chiuso la settimana con tono molto positivo grazie soprattutto al riskon che ha caratterizzato le prime sedute della settimana.Il tono sul mercato secondario é stato molto positivo con flussi che hanno visto privilegiare le parti di mercato a maggior beta, finanziari subordinati e high yield. Il mercato primario ha continuato con estrema forza nel corso della settimana con deal che hanno ricevuto un ottimo interesse dai real money. Spread su indici cds in decisa contrazione l in Europa con IG (Itraxx Main) che ha chiuso la settimana a -10, mentre performance ancora migliore su HY (Itraxx Xover) -65bp in una settimana. Anche in US dinamica degli spread sostanzialmente identica con restringimento di 9bp su IG e contrazione di 60bp su HY.Sul mercato primario buona attività con diverse emissioni sia su financial che su Corporate, IG e HY.Su corporate Auto segnaliamo in particolare l’emissione di Ferrari( NR 650Mio 5y 1.50%). A cura del team obbligazionario di Mediobanca SGR

PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 22 maggio 2020 VIEW STRATEGICA Corporate IG: l’atteggiamento accomodante della banche centrali sostiene l’asset class, compensando livelli di rendimento storicamente contenuti. Corporate HY: un ulteriore deterioramento dello sceneario base potrebbe impattare gli emittenti più deboli riportando a livelli più elevati i tassi di default. L’asset class agli attuali livelli non presenta ancora un premio per il rischio adeguato. |

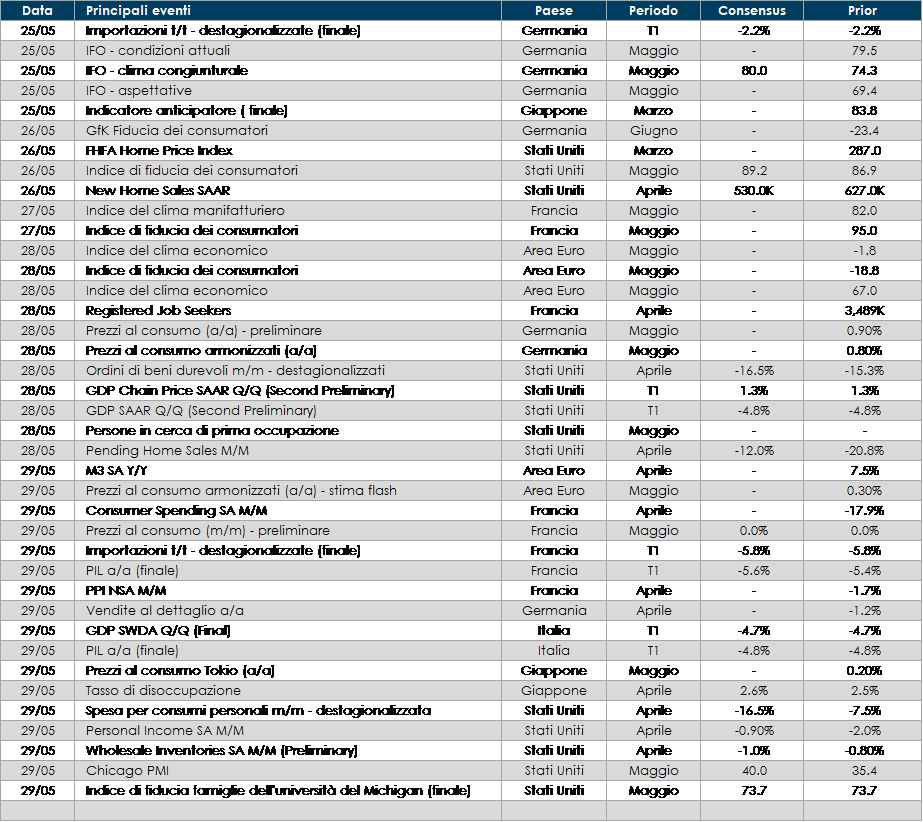

LA PROSSIMA SETTIMANA: quali dati?

Europa: la prossima settimana sarà pubblicata la stima relativa al mese di maggio dell’indice IFO, che misura la fiducia delle imprese in Germania, nonché l’indice di fiducia dei consumatori in Francia, Germania e nell’intera Area Euro

Stati Uniti: sarà pubblicata la seconda stima del PIL di T1, mentre sarà importate continuare a monitorare le indicazioni settimanali provenienti dal mercato del lavoro

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.