La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: conferme al nostro scenario base arrivano dal FMI

- Secondo il FMI la crescita globale “è sostenuta da un forte quadro attuale, da un umore favorevole dei mercati, da condizioni finanziarie accomodanti e dalle ripercussioni internazionali e locali della politica fiscale espansiva in Usa”

- Dal FMI arriva un duro monito alle recenti politiche protezionistiche dell’amministrazione Trump

- Aumenta il rischio di deflazione nell’Area Euro, anche se come conseguenza di effetti base

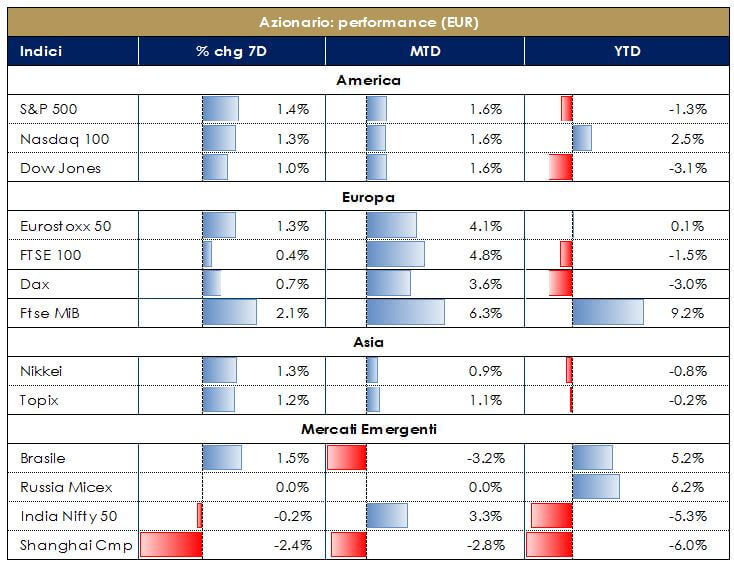

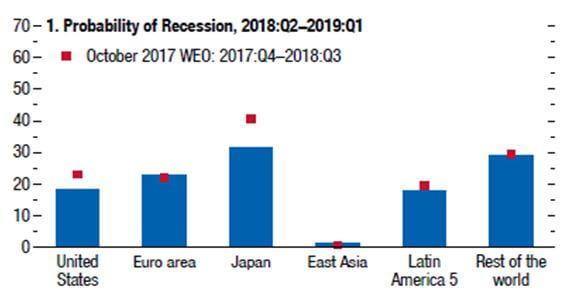

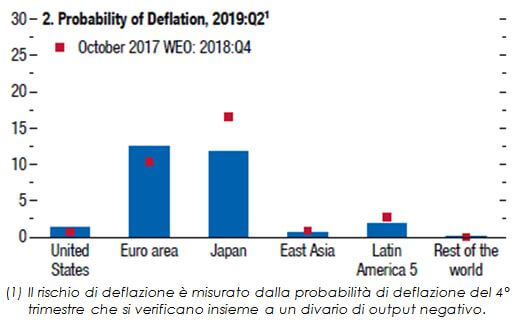

Secondo il Fondo monetario internazionale (FMI) nel prossimo biennio 2018-2019 la crescita mondiale proseguirà solida, a un tasso annuo pari a 3,9%, supportata dall’elevata fiducia degli operatori, da condizioni finanziarie accomodanti e dalle ricadute internazionali e locali della politica fiscale espansiva degli Stati Uniti. Il Word Economic Outlook, rilasciato in settimana, sottolinea che veniamo da un anno, il 2017, in cui la crescita mondiale si è rafforzata raggiungendo il 3,8%, a seguito di un notevole rimbalzo nel commercio internazionale, una ripresa sostenuta degli investimenti nelle economie avanzate e di segnali di ripresa in diversi paesi esportatori di materie prime. Per questo, il 2017 ha visto due terzi dei paesi, che producono circa tre quarti del PIL globale, sperimentare una crescita più veloce rispetto all’anno precedente e ai massimi del 2010. Secondo il FMI, nei prossimi due anni le economie avanzate cresceranno sopra il potenziale, con la crescita nell’Area Euro, che resta ancora guidata da una politica monetaria accomodante mentre quella degli Stati Uniti dall’allentamento della politica fiscale, che in un certo senso quest’anno ha preso a prestito parte della crescita futura, anticipandola. Il parziale il recupero dei prezzi delle materie prime consentirà un miglioramento graduale delle condizioni economiche dei paesi esportatori. Tale miglioramento, congiuntamente con lo slancio atteso in India, controbilancerà in parte il graduale rallentamento della Cina. A medio termine, invece, la crescita globale è vista rallentare (3,7% a/a): una volta che lo slancio ciclico e gli stimoli fiscali statunitensi avranno fatto il loro corso, le prospettive per le economie avanzate resteranno limitate, a causa del loro basso potenziale di crescita.Con una crescita più forte, la probabilità di una recessione in un orizzonte di oltre quattro trimestri (T2 2018 – T1 2019) è diminuita nella maggior parte delle regioni, rispetto alla probabilità calcolata ad ottobre 2017 (cfr. figura sottostante). Il rischi di deflazione, misurato dalla probabilità di deflazione nei prossimi quattro trimestri, contestuale ad un output-gap negativo è generalmente diminuito. Nel Area Euro, però, la probabilità è aumentata modestamente a causa degli effetti base legati all’andamento del prezzo del petrolio.

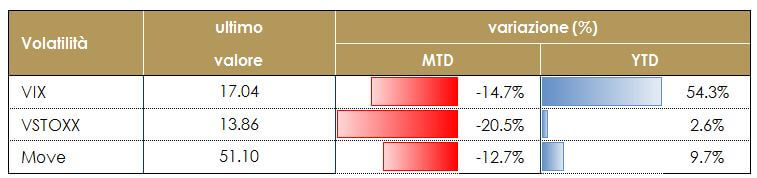

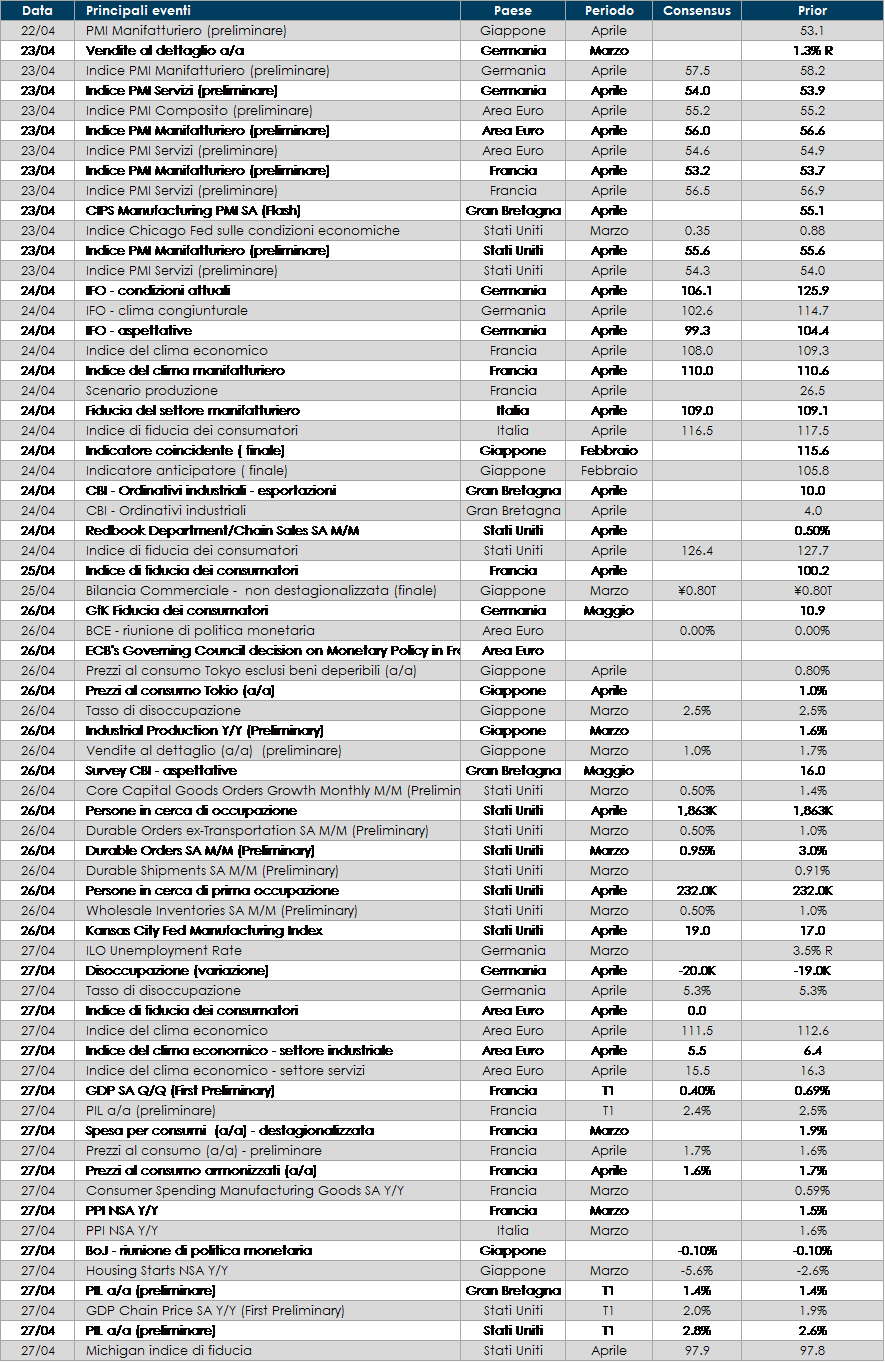

| Il rischio di recessione e deflazione è diminuito negli ultimi 4 trimestri, con eccezione per l’Area EuroRischi di recessione e deflazione stimati dal FMI (Fonte World Economic Outlook – aprile 2018) | |

|

|

Secondo il FMI, i rischi per la crescita sono bilanciati nel breve periodo, ma rivolti verso il basso nel medio periodo. A breve termine la variabile chiave sembra essere la fiducia degli operatori: una crescita economica maggiore delle attese potrebbe derivare, secondo il FMI, da un ulteriore rafforzamento della fiducia degli operatori che porterebbe a un aumento maggiore del previsto di investimenti e consumo. A loro volta investimenti più forti potrebbero anche portare a una maggiore crescita della produttività e, quindi, a un’inflazione inferiore alle attese. Viceversa, le tensioni geopolitiche e le relative turbolenze del mercato potrebbero innescare una forte riduzione della fiducia degli operatori ed un conseguente indebolimento della domanda. Il Fondo monetario resta cauto invece nel medio periodo: “con condizioni finanziarie ancora accomodanti e con un’inflazione ostinatamente bassa, un ulteriore aumento delle vulnerabilità finanziaria potrebbe portare a una rapida stretta delle condizioni finanziarie globali, cosa che peserebbe sulla fiducia e la crescita”. Quindi, se resta una sfida per le banche centrali muoversi gradualmente ed con estrema cautela, la fiducia degli operatori diviene il canale di trasmissione attraverso cui le recenti politiche protezionistiche, ledendo il commercio internazionale e peggiorando le tensioni geopolitiche, potrebbero fare deragliare la crescita prematuramente. Il FMI sottolinea che mentre alcuni governi stanno portando avanti riforme economiche sostanziali, le controversie commerciali rischiano di distogliere gli altri dai passi costruttivi che dovrebbero intraprendere ora per migliorare e garantire le future prospettive di crescita. ”E’ paradossale che le principali economie stiano flertando con una guerra commerciale in un periodo di diffusa espansione economica, specialmente quando l’espansione è così dipendente dagli investimenti e dal commercio.” Inoltre, i rischi per la stabilità finanziaria mondiale sono aumentati sul breve termine e continuano a essere elevati nel medio periodo.

LA SETTIMANA TRASCORSA

EUROPA: continuano le soprese negative all’interno dell’Area Euro

Nel mese di aprile l’indice ZEW delle aspettative a 6 mesi, espressione della fiducia delle imprese tedesche, ha riportato un ulteriore calo (-8.2, consenso: -1.0, precedente: +5.1). La correzione, in territorio negativo e ai minimi dal 2012, suggerisce che le imprese e gli investitori sono preoccupati che l’intensificarsi delle tensioni commerciali e il peggioramento della guerra in Siria possano pesare sulla crescita economica del paese, così dipendente dalle esportazioni. Più modesta la correzione dell’indice delle condizioni attuali, che è sceso da 90,7 di febbraio a 87,9 (88,0 consenso). Per l’Area Euro nel suo complesso, Eurostat ha rivisto marginalmente al ribasso la stima definitiva dell’inflazione a marzo a 1.3%, dall’1.4% della stima preliminare e dall’1.1% del dato precedente. L’inflazione core, ovvero al netto delle componenti più volatili quali prezzi alimentari ed energetici, è stata invece confermata a 1,0% per il terzo mese consecutivo. Ribadiamo che la concentrazione di sorprese negative non implicano un deterioramento dello scenario macroeconomico: in realtà, gli indici restano su livelli coerenti con un’espansione economica ancora robusta. Nel Regno Unito, a marzo l’inflazione ha continuato a rallentare toccando il livello più basso dell’ultimo anno (2,5% a/a, consenso pari a 2,7% a/a, dato precedente 2,7% a/a). Su base mensile, i prezzi sono aumentati dello 0,1% m/m (consenso: 0,3%, dato precedente: 0,4%). Anche la pipeline dell’inflazione ha dato segnali di moderazione, con il PPI in crescita del 2,4% a/a (consenso: 2,2% e valore precedente del 2,6%). Inoltre, il volume delle vendite al dettaglio è diminuito dell’1,2% m/m a marzo a causa del maltempo. Se presi insieme ai volumi in calo nei primi due mesi dell’anno, le vendite al dettaglio sono diminuite dello 0,5% t/t in T1. La debolezza del consumo segue un rallentamento più rapido del previsto dell’inflazione, una crescita salariale costante e dati dell’indagine prospettici deboli. Il Governatore della BoE Mark Carney, prendendo atto della recente debolezza dei dati in un’intervista con la BBC ha moderato le aspettative che il prossimo rialzo da parte della BoE avvenga già il prossimo maggio. Secondo il Governatore, il mercato deve prepararsi a un aumento dei tassi di interesse nei prossimi anni, ma sbaglia nel ritenere che un aumento di maggio sia una conclusione scontata; ribadendo così che il ritmo sarà graduale, date le imminenti decisioni economiche sull’attuazione della Brexit. Conseguentemente la probabilità prezzata sul mercato di un rialzo dei tassi nella riunione di maggio è scesa da circa il 90% al 56.5%.

USA: il Beige Book conferma il quadro decisamente positivo per l’economia statunitense, ma riporta i timori delle aziende per le ricadute delle politiche economiche anti-protezionistiche di Trump

Le housing starts a marzo hanno raggiunto a 1.319 milioni di dollari (consenso: 1.266 milioni, dato precedente 1.295 milioni in febbraio), registrando così +1,9% m/m e +10,9% a/a. L’aumento è stato trainato dalla categoria multifamiliare, mentre le case unifamiliari sono scese del 3,7% m/m. Sorprendono positivamente anche i nuovi permessi di costruzione, che hanno raggiunto 1,354 milioni (consenso: 1,320 milioni) in aumento del 2,5% m/m e 7,5% a/a. La produzione industriale si conferma solidata e mostra un aumento dello 0,5% m/m, (consenso: 0,4%, precedente: 1,0%). In settimana è stato pubblicato il Beige Book della Fed che ha ribadito una crescita moderata in tutto il paese, con miglioramenti estesi ai consumi all’attività manifatturiera, domanda di servizi non finanziari, attività immobiliari e crescita dei prestiti. Il rapporto continua a vedere un mercato prossimo al pieno impiego, nonostante gli aumenti salariali restino moderati. In alcuni settori dell’economia sono state manifestate preoccupazioni in merito a potenziali impatti tariffari. Si è, inoltre, notato un aumento del prezzo dell’acciaio che in parte è stato trasferito al consumatore. I dati settimanali sul mercato del lavoro confermano lo stato di salute di quest’ultimo: le nuove richieste di sussidi di disoccupazione per la seconda settimana di aprile si confermano stabili a 232 mila unità (230 consenso, precedenti: 233), mentre le richieste continuative per la settimana precedente scendono da 1.878 mila a 1.863 mila unità (1.845 mila consenso), confermandosi dunque prossime ai minimi delle settimane precedenti. Sul fronte delle indagini invece, l’indice di fiducia della Fed di Philadelphia sorprende al rialzo ad aprile crescendo da 22,3 a 23,2 punti contro attese di un calo a 21,0 punti. La dinamica dell’indice conferma così la percezione positiva da parte delle imprese manifatturiere della congiuntura economica. In termini prospettici, l’indice delle alle aspettative a 6 mesi si mostra ancora ampiamente in area espansiva registrando tuttavia una flessione da 47,9 a 40,7 punti.

ASIA: La Cina riduce il coefficiente di riserva di 100 punti base

Il PIL cinese relativo a T1 si è attestato in linea con le attese a 6,8% a/a uguagliando la crescita nel trimestre precedente. I risultati sono stati coerenti con la forza osservata nei dati ad alta frequenza. Anche gli altri dati sull’attività di marzo sono stati vicini alle aspettative: la produzione industriale è aumentata del 6,0% a/a come previsto, dopo il 7,2% del mese precedente. L’investimento in immobilizzazioni da inizio anno è cresciuto del 7,5% rispetto al consenso del 7,6% e del 7,9% precedente. La componente immobiliare è accelerata al 10,4% dal 9,9%. Le vendite al dettaglio sono aumentate del 10,1% contro il consenso del 9,9% e del precedente 9,7%. Il tasso di disoccupazione è stato del 5,1% rispetto al 5,0% precedente. La PBoC ha annunciato che taglierà il coefficiente di riserva (RRR) per le banche qualificate di un punto percentuale. La misura sarà effettiva dal 25 aprile. La banca centrale ha detto che la mossa è progettata per stimolare le piccole imprese, sostenere la stabilità finanziaria e migliorare la struttura della liquidità. Sul fronte della guerra tariffaria è da registrare la mossa conciliante della Cina, che ha annunciato l’abrogazione entro il 2022 dell’obbligo per i produttori di auto esteri di condividere proprietà e utili con imprese cinesi. I vincoli saranno cancellati per il segmento delle auto elettriche già da quest’anno. Il Presidente cinese la settimana scorsa ha anche annunciato che le tariffe sulle auto importate saranno ridotte dall’attuale 25%. In Giappone le esportazioni sono aumentate del 2,1% a marzo (consenso: 5,2%). Le importazioni sono diminuite dello 0,6% dopo l’aumento del 16,6% a marzo (consenso 6,3%). I volumi delle esportazioni sono rimbalzati dopo il calo del mese precedente, mentre le importazioni sono diventate negative per la prima volta da settembre. In Giappone, l’indice dell’inflazione core è salito a 0,9% a/a in marzo (consenso 0.9% a/a, precedente 1,0%). L’inflazione esclusi i prodotti alimentari freschi e l’energia ha continuato a salire a 0,5% a/a.

LA PROSSIMA SETTIMANA: quali dati?

- Europa: l’attenzione sarà principalmente rivolta alla riunione di politica monetaria della BCE. Inoltre saranno disponibili alcune indagini di fiducia del mese di aprile (PMI, IFO, INSEE).

- Stati Uniti: Settimana ricca di dati. Saranno pubblicati i valori preliminari di aprile degli indici PMI insieme al PIL di T1 e a diverse declinazioni della fiducia dei consumatori e delle imprese.

- Asia: in Giappone si attendono i dati su produzione industriale e disoccupazione.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.