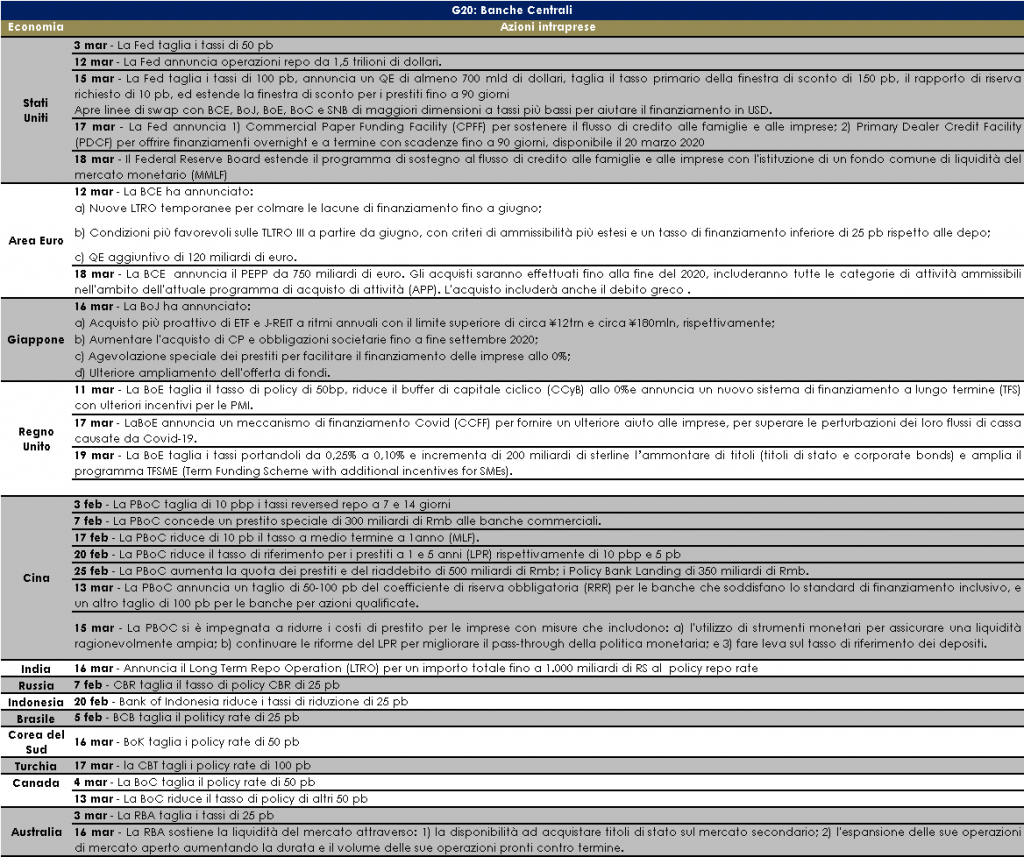

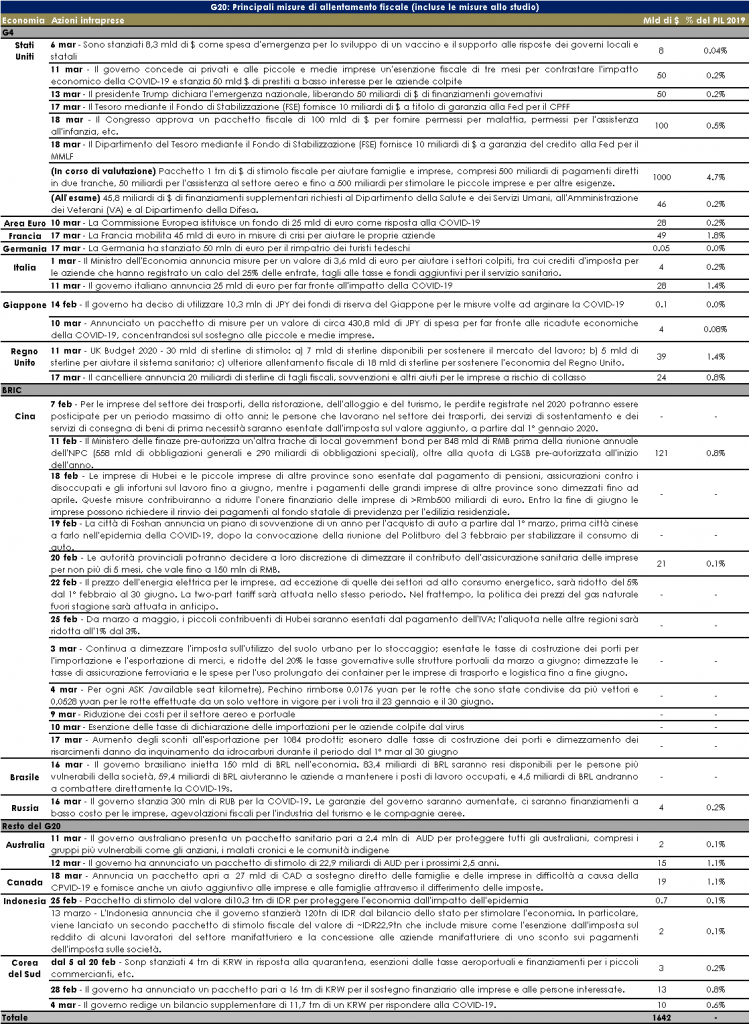

IL PUNTO DELLA SETTIMANA: azioni di banche centrali e governi per contener gli effetti negativi della COVID-19

La diffusione della pandemia di COVID-19 ha innescato un arresto improvviso dell’attività economica in molti paesi. Per evitare che la crisi sanitaria si trasformi in una recessione globale e mini la stabilità finanziaria, banche centrali e governi stanno prendendo misure eccezionali.

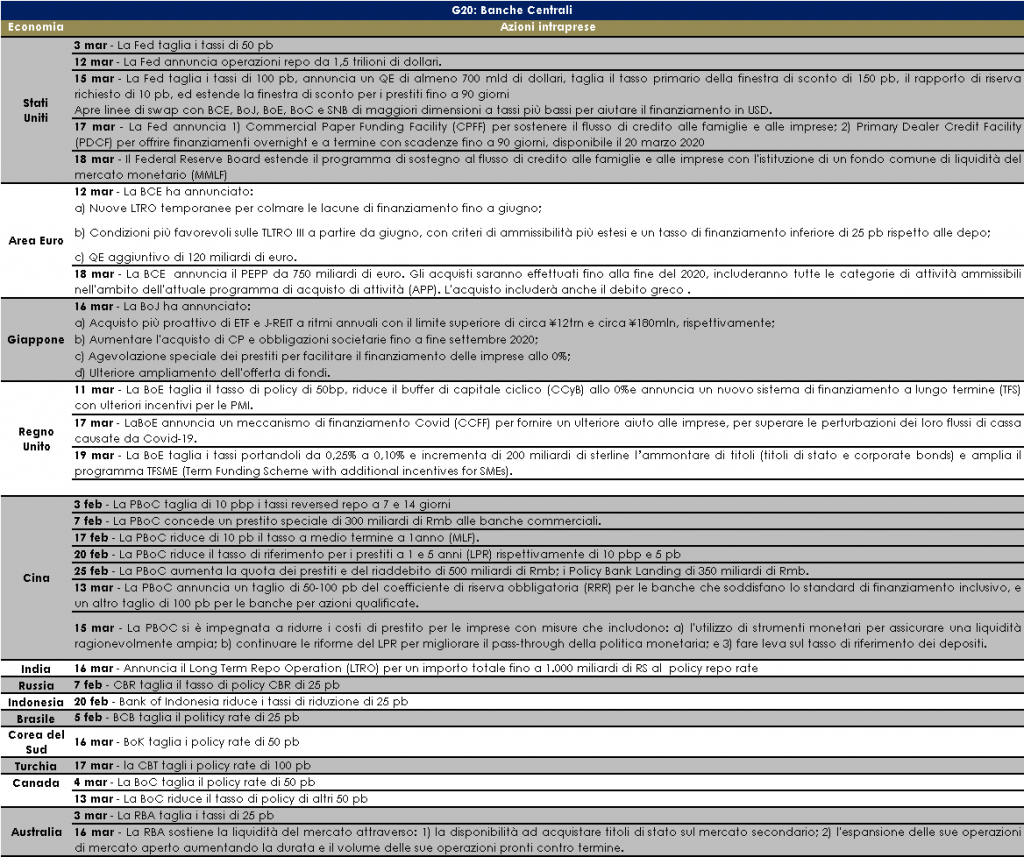

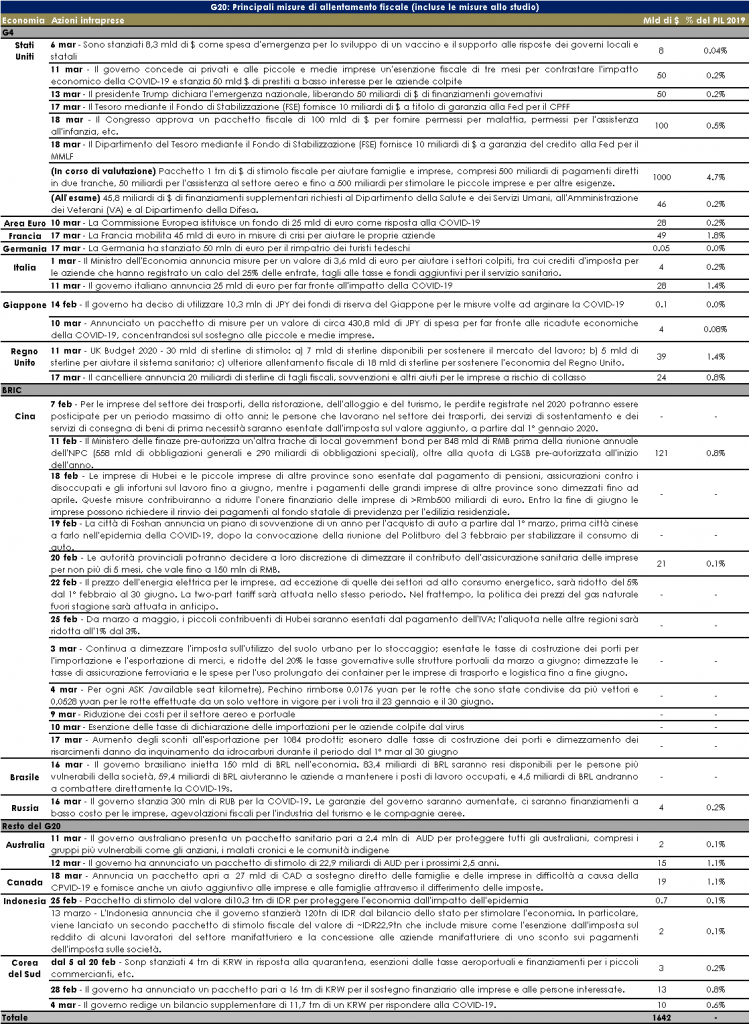

Le banche centrali stanno progressivamente adottando azioni più aggressive di allentamento monetario al fine di arginare le pressioni sui finanziamenti ed evitare un inasprimento delle condizioni finanziarie e una frammentazione del credito, mentre molti governi hanno intrapreso azioni politiche e finanziarie per stabilizzare l’economia, sostenendo i settori vulnerabili della loro economia.

Questa settimana la Fed, in anticipo rispetto alla riunione del FOMC di mercoledì 18 marzo, ha annunciato a sorpresa un pacchetto di misure straordinarie di allentamento monetario dopo che aveva tagliato i tassi a inizio marzo. La BCE ha varato un piano straordinario da 750 miliardi, dato che quelle di solo una settimana prima avevano deluso i mercati finanziari.

Analizzare la portata straordinaria di quanto messo in campo aiuta a valutarne l’impatto. A tal fine, in questo editoriale riassumiamo tutte le azioni politiche intraprese dal governo del G20 e dalle banche centrali da quando la Covid-19 ha iniziato la sua diffusione.

A cura di Teresa Sardena

SETTIMANA TRASCORSA

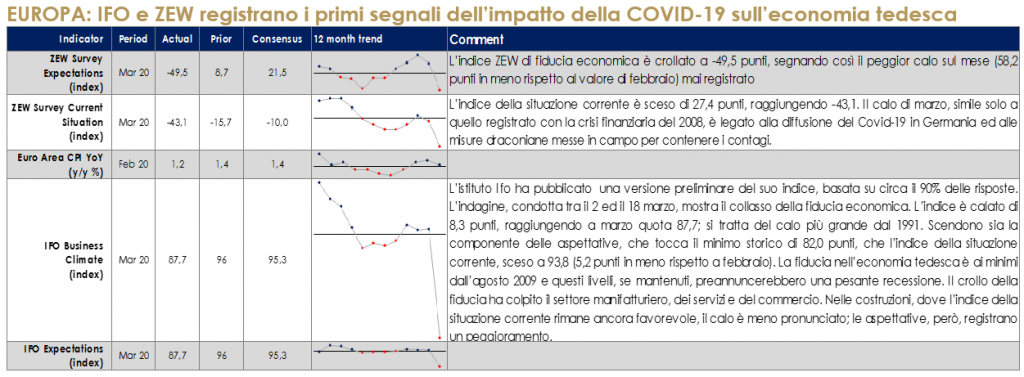

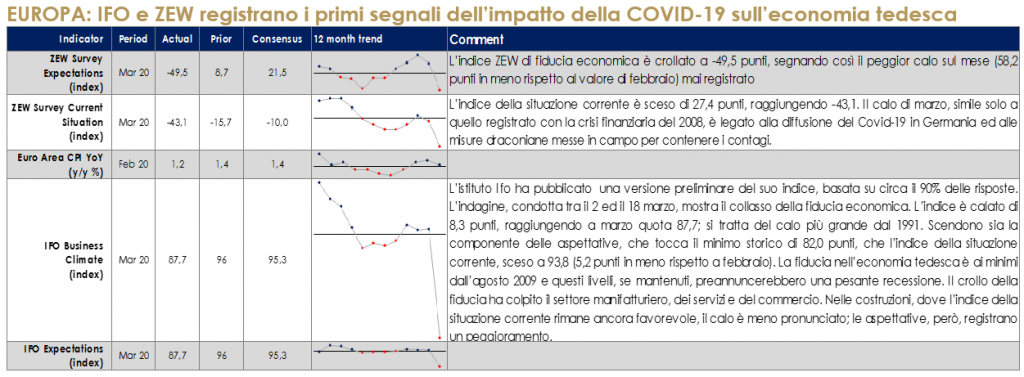

EUROPA: IFO e ZEW registrano i primi segnali dell’impatto della COVID-19 sull’economia tedesca

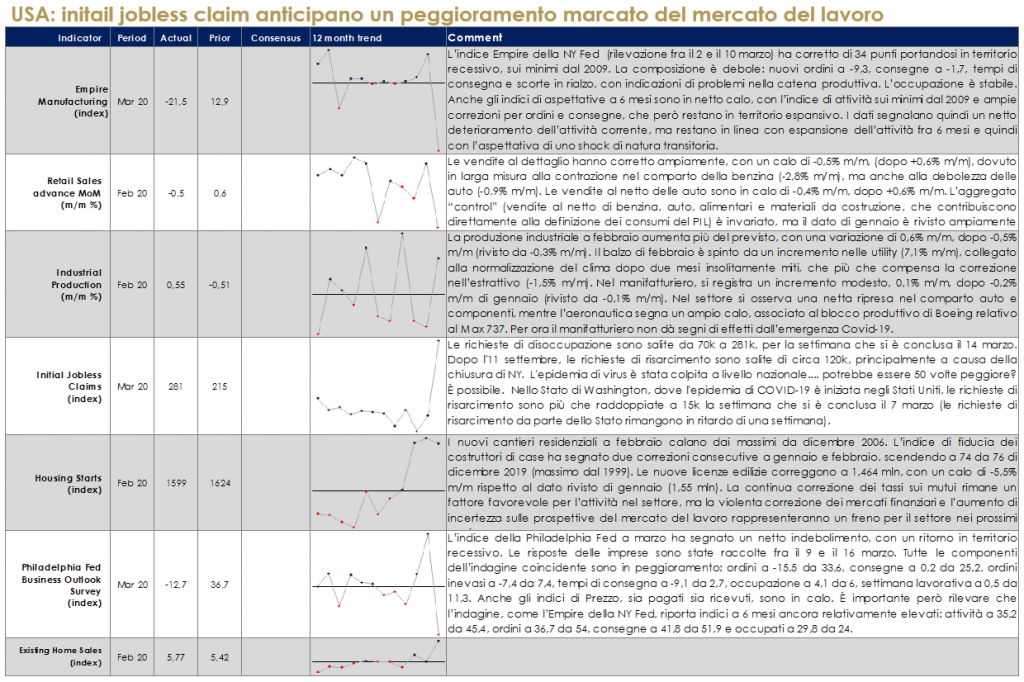

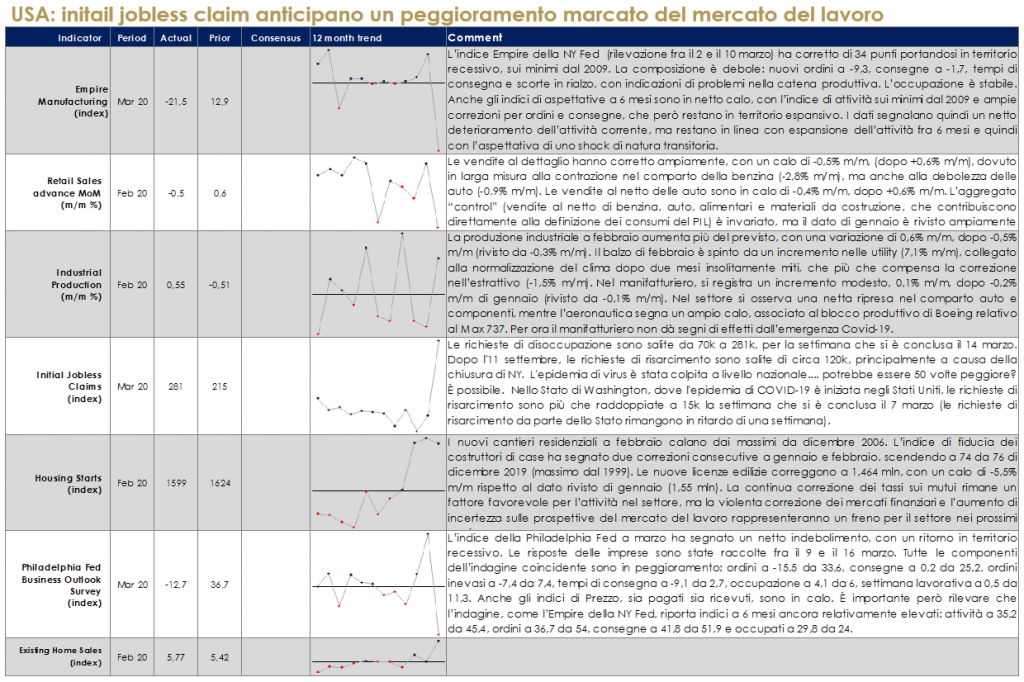

USA: initail jobless claim anticipano un peggioramento marcato del mercato del lavoro

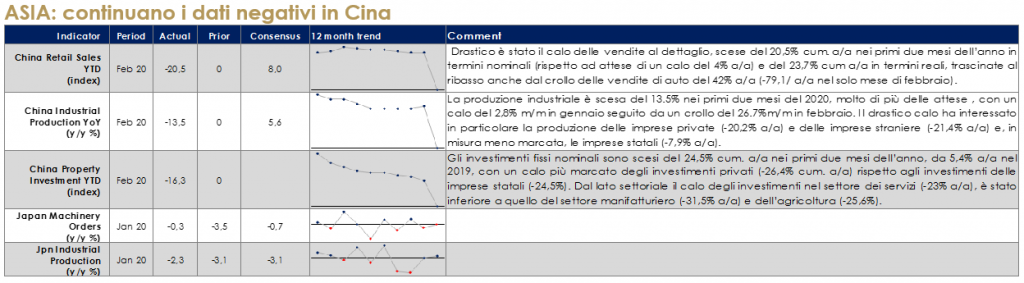

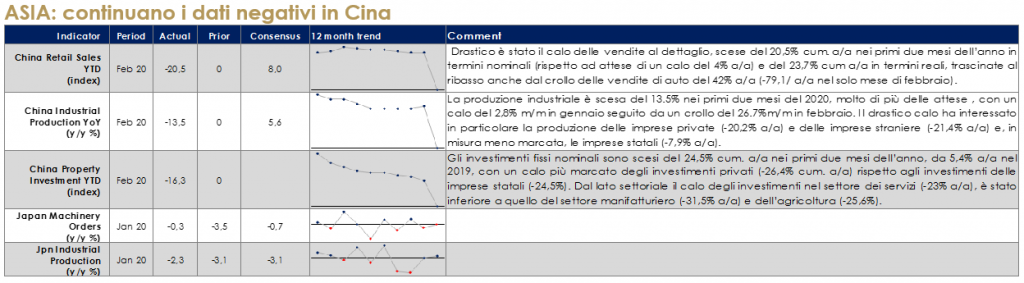

ASIA: continuano i dati negativi in Cina

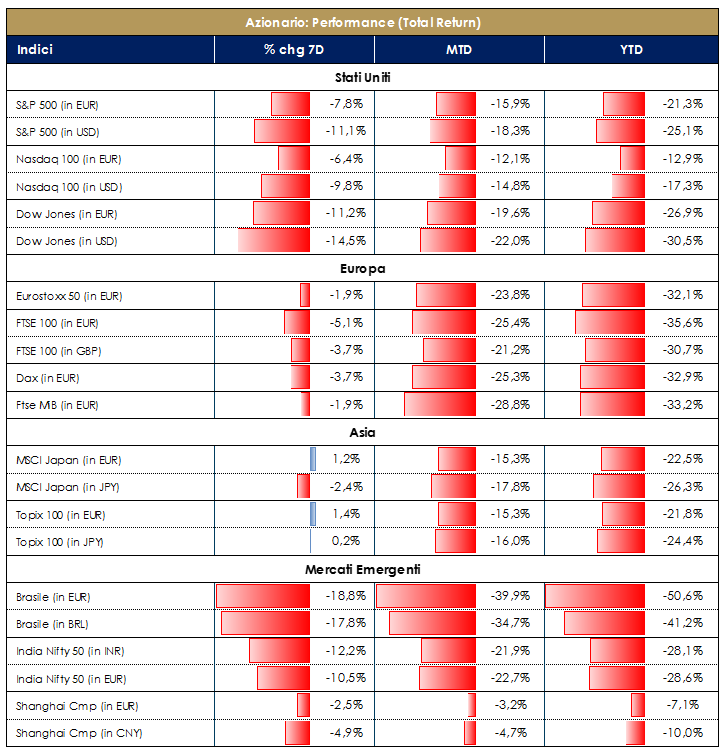

| PERFORMANCE DEI MERCATI |

Dati aggiornati alle ore 17.30 del 20 marzo 2020 |

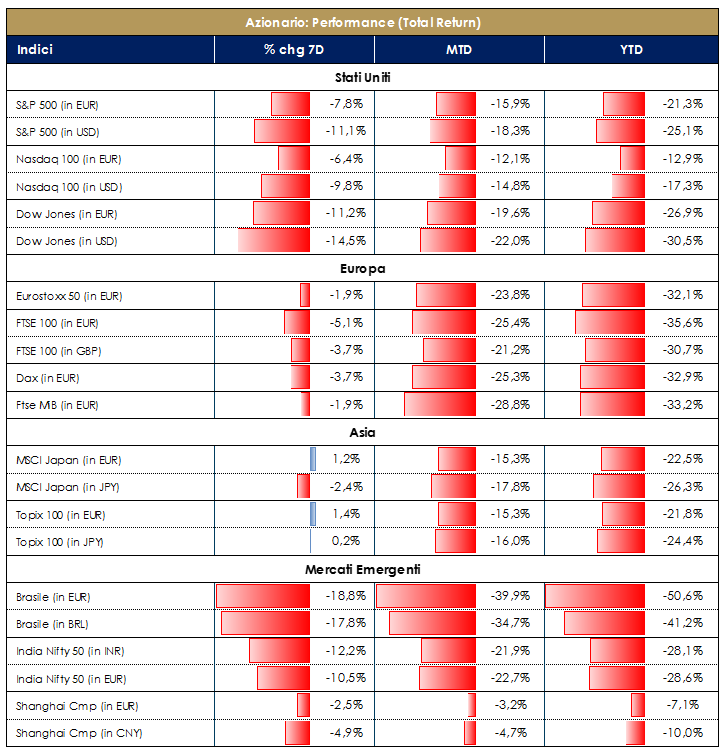

| MERCATI AZIONARI

Nel corso della settimana l’indice Europeo SXXE ha registrato una performance negativa pari a -1,8%. I settori con perfomance migliori sono risultati essere Telecom +11%, Retail +5% e Food&Beverage +4,5%; i settori con performance peggiore sono stati Financial Services -11%, Auto&Parts -8,5% e Construction&Materials -8%. A livello di singoli titoli azionari i top performer sono stati Klepierre (REIT) +36%, Natixis (Financials) +36% ed Hellofresh (Food&Drug stores) +30%, mentre i worst performer sono stati AIB Group (Banks) -44%, Osram (Industrials) -32% e Spie (Enginnering Services) -30%.A livello nazionale, i titoli che hanno performato meglio nella settimana sono: Salvatore Ferragamo, Juventus e TIT; i titoli con la peggiore performance settimanale sono: FCA, Exor e Leonardo. Per il mercato MidSmallCap i titoli che hanno performato meglio nella settimana sono stati: Salini Impregilo, TOD’S e De’Longhi; i titoli peggiori sono stati: DoValue, Cerved ed EL.EN. L’indice americano S&P500 ha registrato una performance settimanale negativa pari a -13%.I settori che hanno performato peggio sono: Airlines -35%, Retail -33% ed HPC -32%; Gold e Food Retail i migliori intorno al +4/+5%. A livello di singoli titoli azionari i top performer sono stati Amcor (Packaging) +12%, Citrix Systems (Infra Software) ed Hormel Foods (Packaged Food); i worst performers sono stati Discover Financial (Consumer Finance) -49%, Noble Energy (Expl&Prod) ed Alliance Data Systems (Consumer Finance).A cura del team Core Equity Value di Mediobanca SGR |

|

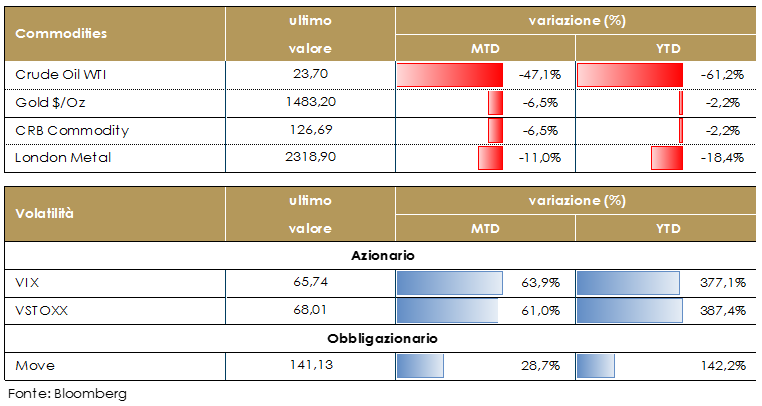

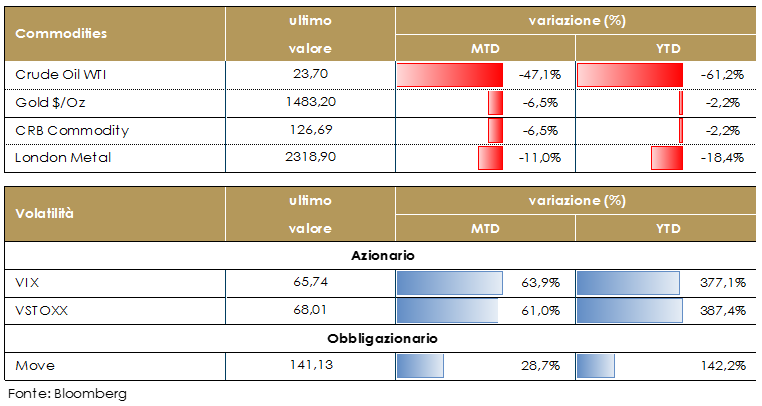

| MATERIE PRIME E VOLATILITA’

La volatilità del mercato ha continuato ad aumentare, con gli indici VIX e VVIX ai massimi storici

I prezzi del petrolio hanno raggiunto i livelli più bassi dal 2003 a seguito del rallentamento della domanda a causa dell’estendersi della COVID-19 e al disgregarsi del cartello OPEC+. |

|

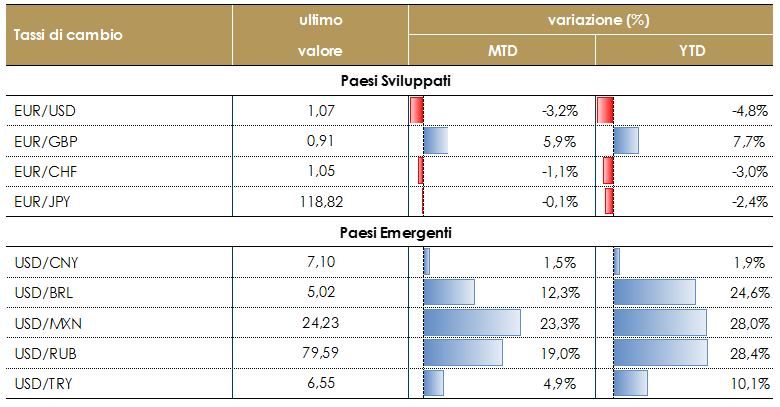

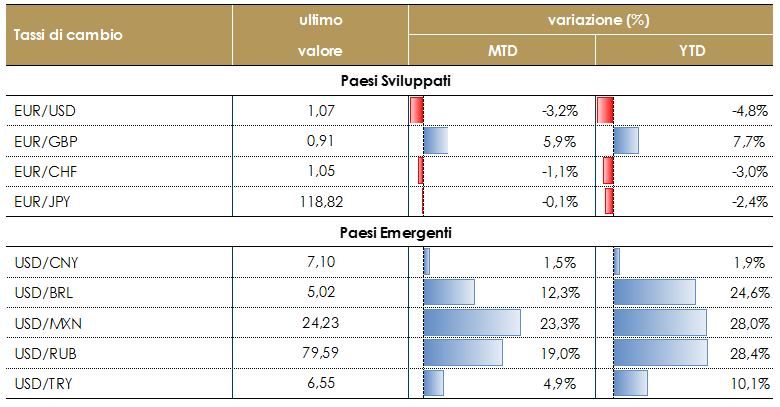

| TASSI DI CAMBIO

Il dollaro statunitense si è rafforzato, quale safe haven di fronte alla crescente incertezza e preoccupazione per gli effetti del coronavirus. La sterlina britannica si è indebolita toccando il livello più basso dal 1984. La sterlina ha risentito dello shock del COVID_19, mano a mano che anche UK è costretta a muoversi verso un blocco dell’attività produttiva .La sterlina si avvantaggiata ben poco e solo temporaneamente dell’intervento straordinario della BoE con una riunione straordinaria (una settimana prima del meeting ordinario del 26 marzo), .Di fatto la sterlina, si è comportata come una valuta ad alto beta, a causa dell’elevato deficit delle partite correnti del Regno Unito (la maggior parte delle altre valute ad alto beta si è indebolita ancora di più). Anche lo yen è sceso ancora sull’ulteriore rafforzamento del dollaro |

|

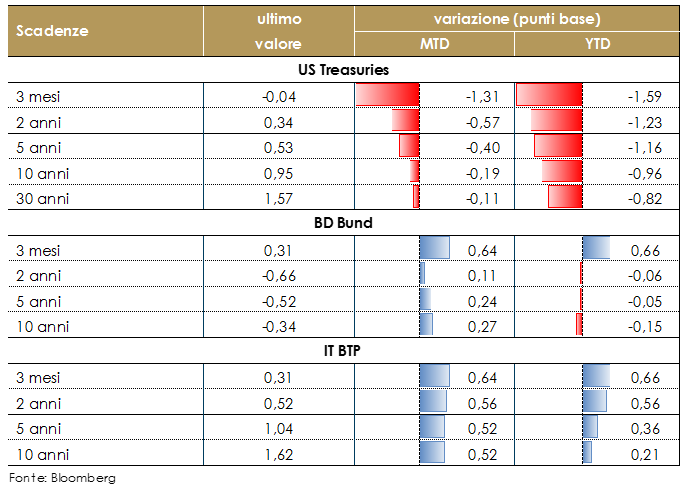

| PERFORMANCE DEI MERCATI

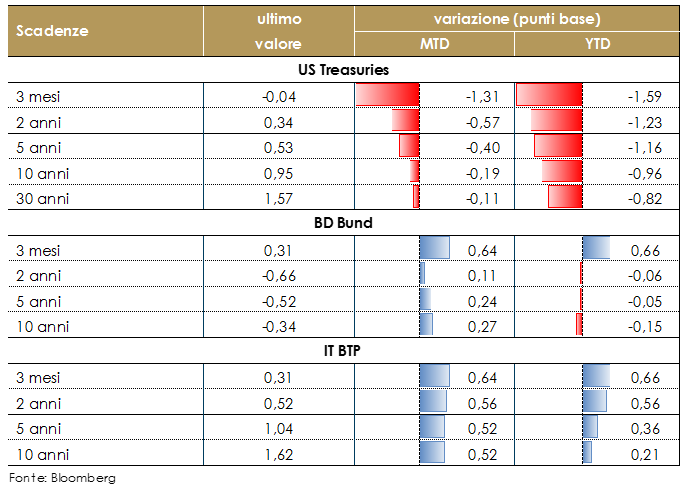

MERCATI DEI TITOLI GOVERNATIVI

I dati pubblicati in Cina (uno tra tutti, le vendite al dettaglio -20.5%) suggeriscono che il livello di sacrificio di attività economica per contenere la diffusione del virus è elevato e la percezione degli investitori a inizio settimane era che gli attori in grado di reagire velocemente (banche centrali e governi) per contrastare una recessione globale non stavano dando risposte adeguate. Questo ha portato il mercato a muoversi in maniera scomposta: spread Btp/Bund 10y sopra quota 300, sell-off della parte breve della curva italiana (a fronte di un aumento del Var, i domestici sono stati costretti a vendere prediligendo la parte a breve, dove le posizioni di banche e tesorerie sono più corpose), rialzo generalizzato dei tassi anche dei Paesi core che sono andati a prezzare gli effetti delle misure di supporto fiscale (10y bund a -0.2%, 10y OAT a 0.35%, ma anche in US il 10Y treasury torna sopra l’1%). Giovedì il salvagente BCE ha dato respiro al mercato con effetti immediati, primo tra tutti il ritracciamento della curva dei rendimenti dei titoli italiani (ma anche Spagna e Portogallo). Gli investitori al momento sono ancora indecisi se interpretare le mosse della BCE come un turning point della crisi o come occasione per fare liquidità in previsione di riscatti: i flussi in acquisto e vendita sono equilibrati. Il mercato rimane molto illiquido con i bid offer spread di mercato ancora piuttosto larghi. I prezzi a screen molto spesso riflettono una size bassa, elemento che evidenzia molto bene la mancanza di profondità; questo discorso vale per i titoli più liquidi come i BTPS e a maggior ragione se consideriamo mercati come CCTS e BTP Italia. Di positivo: il mercato ritiene quantomeno che l’intervento della BCE dovrebbe evitare impennate degli spread e la frammentazione delle curve dei rendimenti.

A cura del team obbligazionario di Mediobanca SGR

PERFORMANCE DEI TITOLI DI STATO – Dati aggiornati alle ore 17.30

|

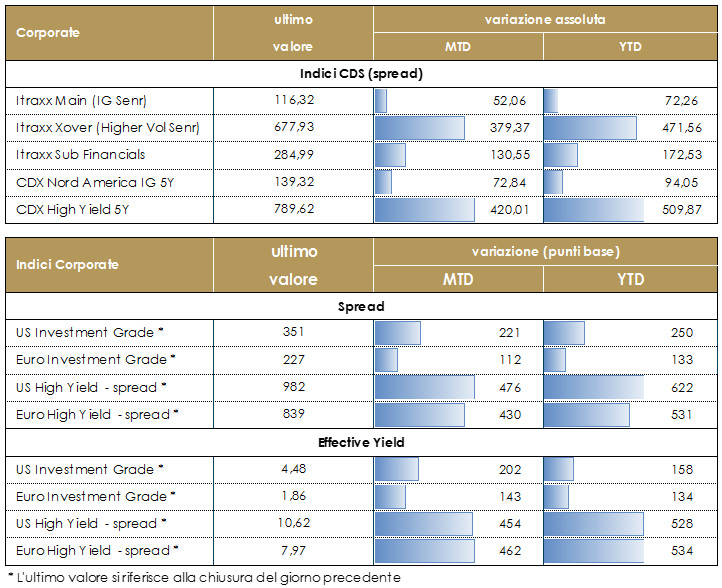

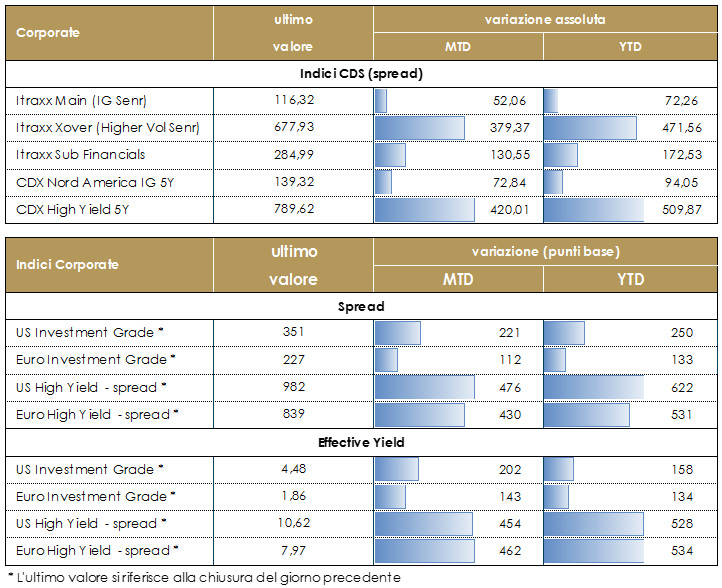

MERCATI DEI TITOLI CORPORATEAltra settimana molto negativa con elevata volatilità e due giornate molto pesanti, lunedì in apertura e mercoledì, senza che nelle altre giornate ci fossero, soprattutto sui bond cash, un relief. Solo nella giornata odierna uno spiraglio, soprattutto in mattinata con primi acquisti sul mercato, anche high yield che sono stati fortemente penalizzati nell’ultimo mese, -20% l’indice europeo High Yield.

Lunedi e mercoledì, gli indici che seguiamo e su cui facciamo le puntuali rilevazioni nel commento, Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare oltre 100 bp di allargamento, chiudendo la settimana a +160bp. Ancora più pesante la situazione sugli indici e sui titoli cash con una dislocazione ben illustrata dall’allargamento della base (differenza tra spread dei titoli e spread dei cds di copertura).

Itraxx Main (IG), su base settimanale, ha chiuso a 120 (+10) mentre Sub Fin a 290 (+20) e Itrx Xover (HY) a 690 (+160); stessa dinamica, anche se ancora peggiore rispetto all’Europa, in US, con IG (+32) e HY (+235) nella settimana in cui anche in US, oltre che in UK e in tutta Europa è esplosa la diffusione del coronavirus. Non sono poi diminuite le tensioni sul Petrolio a seguito del mancato accordo tra Opec e Russia della scorsa settimana mentre, a partire da domenica notte con la Fed, si sono via via susseguite le azione dei policy makers per affrontare la crisi.

A cura del team obbligazionario di Mediobanca SGR

PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle ore 17.30 del 20 marzo 2020

|

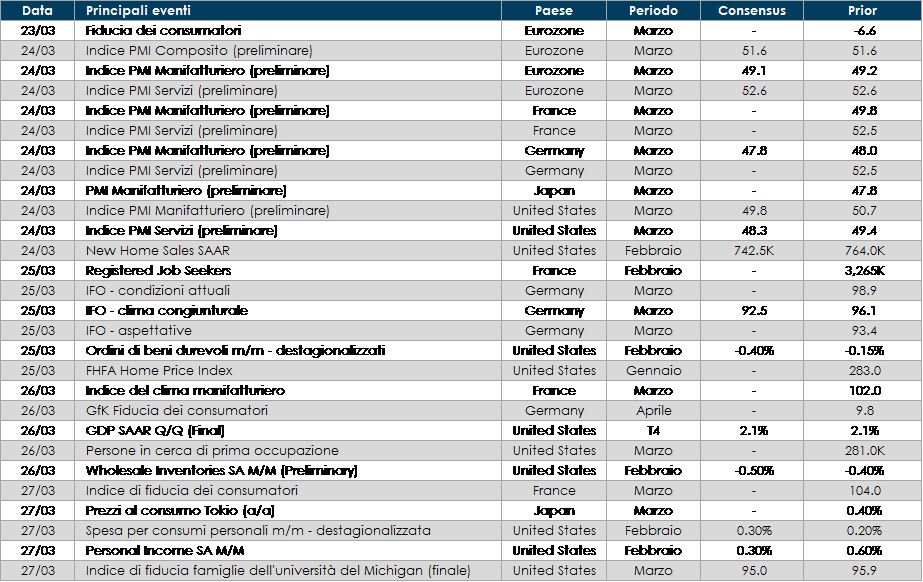

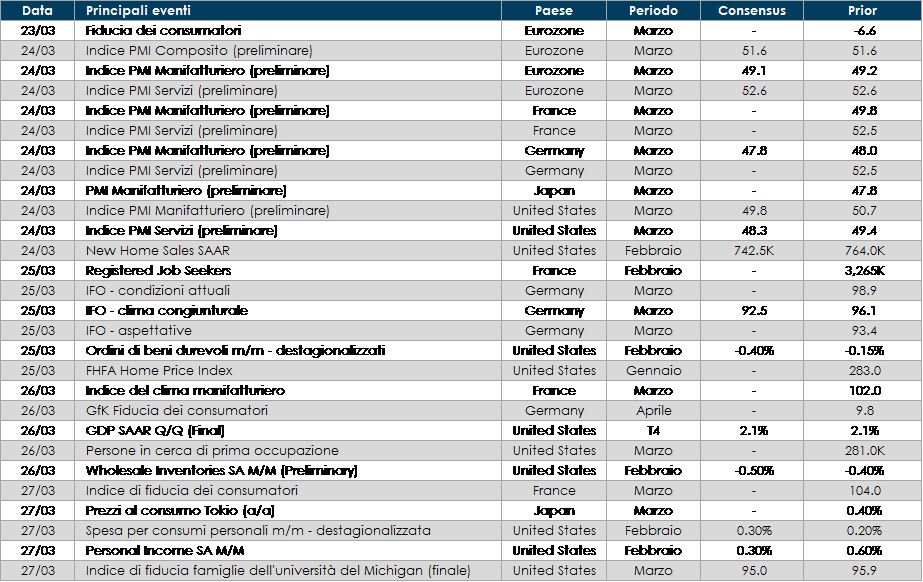

LA PROSSIMA SETTIMANA: quali dati?

- Europa: In settimana saranno pubblicati gli indici PMI preliminari per il mese di marzo e sarà rilasciata la stima definitiva dell’indice IFO.

- Stati Uniti: Dopo i risultati deludenti di questa settimana, sarà guardato con interesse il dato sulle richieste settimanali di sussidi di disoccupazione. Importanti anche le indicazioni sul PMI manifatturiero e sul sentiment rilevato dall’Università del Michigan.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.