La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la crisi Russia-Ucraina: cosa sapere?

In questo editoriale, senza la presunzione di essere esaustivi, cerchiamo di rispondere ad alcuni quesiti che consideriamo utili per interpretare quanto sta succedendo tra Ucraina e Russia.

Quando si origina la crisi Russia-Ucraina?

Le attuali tensioni Russia-Ucraina affondano le loro radici nel “compromesso di Bucarest “del 2008, quando George W. Bush inaugurò la “politica della porta aperta”, promettendo implicitamente che prima o poi Georgia e Ucraina sarebbero potute entrare nella NATO, senza tuttavia fornire dettagli sul un possibile processo di inclusione. Da allora, le mosse del Cremlino nei confronti dell’Ucraina sono volte a chiudere questa “porta aperta”. In questa chiave, le tensioni Russia-Ucraina si sono rafforzate nel 2014, quando l’Ucraina guidata dal presidente Janukovyč si trovò a un passo dal siglare il cosiddetto “accordo di associazione”, un accordo politico e commerciale con l’Unione Europea (UE). La sospensione delle trattative decisa dal governo ucraino filorusso portò a violenti scontri, conclusisi con la deposizione e la successiva incriminazione del presidente Janukovyč. Il vuoto di potere prodotto dalla deposizione del presidente ucraino, spinse la Russia all’annessione della Crimea nel marzo 2014 via referendum popolare (non riconosciuto sul piano internazionale), approvato con il 97% di voti favorevoli al distacco. Poco dopo (aprile 2014) la pressione si spostò nel Donbass e nelle province di Luhansk e Donetsk, territori a maggioranza filorussa, dove si sviluppò un conflitto armato contro il governo ucraino conclusosi nel settembre 2014 con l’accordo di Minsk, mai pienamente rispettato. L’accordo di associazione UE-Ucraina è successivamente entrato in vigore il primo settembre 2017 (che nella sua parte economica prevede una zona di libero scambio), comportando il definitivo avvicinamento del Paese all’UE. Inoltre, nel giugno 2017 il parlamento ucraino ha definito l’ingresso ucraino nella NATO come un obiettivo strategico di politica estera e sicurezza. Tale obiettivo è stato ribadito dalla nuova strategia di sicurezza nazionale approvata nel settembre 2020.

Qual è l’obiettivo primario della Russia?

La Russia vuole la garanzia (possibilmente scritta all’interno di un accordo internazionale) che Bielorussia, Ucraina e Georgia non faranno mai parte di un blocco militare o economico diverso da quelli controllati da Mosca e che la Russia sarà l’arbitro ultimo delle politiche estere e di sicurezza di tutti e tre gli stati. In occasione del suo incontro con il neo-cancellerie tedesco Olaz Sholz, Putin ha ribadito che non vuole una guerra e non accetterà mai l’allargamento della NATO fino ai confini russi. Già alcuni funzionari ucraini hanno iniziato a suggerire che l’Ucraina dovrebbe dimenticare l’entrata nella NATO per il prossimo decennio o due. Quello che non è ancora chiaro è la quantità di forze militari che la Russia è disposta a impiegare per raggiungere questi obiettivi. Ovviamente, le ricadute economiche di un conflitto dipenderanno dall’estensione e dalla durata di qualsiasi azione militare e dalla rapidità con cui la situazione sarà risolta. In secondo luogo, Putin sembra voler convincere il governo ucraino ad accettare una pace alle condizioni russe secondo gli accordi di Minsk.

Quali altri obiettivi vuole perseguire la Russia con questa nuova escalation di tensioni?

Questa vicenda ha reso palese che all’interno della NATO non tutti condividono la stessa posizione nei confronti della Russia. Se una fronda di paesi, guidati dalle repubbliche baltiche, è favorevole al “muro contro muro”, altri valutano costi e benefici di un’eventuale interruzione del dialogo con quello che per l’Europa considera – allo stato attuale – come il principale fornitore di energia. Come sottolineato da un recente report dell’ISPI “per l’Occidente qualsiasi nuovo assetto rischia di essere meno conveniente dell’attuale. Frutto com’è sia della sconfitta dell’URSS nella guerra fredda e del retaggio del mondo unipolare a guida americana. In una realtà oggi profondamente diversa, dove nessun paese da solo è più in grado di definire l’agenda globale, prevalgono gli equilibri di potenza, la disponibilità a minacciare l’uso delle armi, la disinvoltura nell’impiego di strumenti non convenzionali. Soprattutto, la crisi ucraina insegna che la Russia non è più disposta a considerarsi sconfitta dalla storia e che ritiene la pace in Europa non scontata, ma oggetto di negoziato e vuole condurlo in primis con gli Stati Uniti. Una questione di status e di potere reale.”

Perché queste tensioni si sono riaccese proprio ora?

A scatenare la crisi sono stati i rapporti dell’intelligence USA di dicembre 202, secondo cui la Russia starebbe ammassando truppe lungo la frontiera con l’Ucraina per sferrare un’invasione. In questo contesto, pesa sia l’incertezza europea su come gestire i rapporti con la Russia, da cui l’Europa dipende per gli approvvigionamenti energetici, sia la recente maggior incertezza legata al recente cambiamento del cancelliere tedesco, alle prossime elezioni presidenziali in Francia e non da ultimo al ritiro US dall’Afghanistan. Lo sviluppo della situazione afgana ha evidenziato due aspetti. Da un lato, rispetto al passato Washington potrebbe aprire al compromesso in aree che non considera più strategica per i propri interessi, mentre dall’altro il presidente russo punta sul fatto che il Cremlino si mostri capace di preoccuparsi del proprio vicino, più di quanto non siano disposti a fare gli Stati Uniti e l’UE. Sullo sfondo dello scenario geopolitico resta il rapporto con la Cina: un progressivo disaccoppiamento dell’economia russa da quella dell’occidente porterebbe ad un progressivo avvicinamento della Russia all’economia cinese.

Quali sono i principali quattro meccanismi di trasmissione economica da tenere presente?

In primo luogo, il temporaneo aumento dell’avversione al rischio. Il crescere delle preoccupazioni sulla situazione Ucraina ha aumentato l’avversione al rischio nei mercati. Va peraltro osservato che solitamente le questioni geopolitiche, quando non si traducono in uno shock economico, non hanno effetto duraturo sui mercati finanziari e sono rapidamente dimenticati.

In secondo luogo, l’inasprimento delle sanzioni occidentali nei confronti della Russia e le conseguenti ricadute economiche sull’Occidente (via commercio internazionale). L’amministrazione Biden ha preavvertito la Russia che un intervento militare in Ucraina comporterebbe un inasprimento delle sanzioni economiche (oltre quelle imposte dopo l’annessione Russa della Crimea), quali severi controlli sulle esportazioni volti a negare alla Russia l’accesso a beni ad alta tecnologia dagli Stati Uniti e da altri paesi. Le misure in esame andrebbero anche oltre quelle coperte dal Defending Ukraine Sovereignty Act (DUSA), introdotto nel Senato USA a metà gennaio. Le principali misure paventate possono essere sintetizzate in due gruppi:

- Oltre a bloccare il gasdotto Nord Stream 2 (non ancora operativo, in attesa del via libera da parte degli enti regolatori tedeschi e della Commissione UE), l’amministrazione US vieterebbe le transazioni finanziarie con le principali banche russe che coprono il debito sovrano ed escluderebbe le istituzioni finanziarie russe dalla Society for Worldwide Interbank Financial Telecommunication (SWIFT), la cooperativa globale che facilita le transazioni finanziarie internazionali. Inoltre, potrebbe inserire alti funzionari politici e militari nella lista del Tesoro USA Specially Designated Nationals (SDN) e Blocked Persons, sottoponendolia a sequestri di beni e restrizioni sui visti.

- Un altro gruppo di misure riguardano i controlli sulle esportazioni dirette e indirette degli Stati Uniti sui semiconduttori e altri beni ad alta tecnologia, simile ai controlli imposti alle aziende cinesi. L’amministrazione Biden ha informato le aziende high-tech US della possibilità di utilizzare l’Export Administration Regulations (EAR) e la regola de minimis del regolamento statunitense sulle esportazioni per limitare l’export statunitense e straniero verso la Russia di beni prodotti con attrezzature statunitensi o contenenti componenti sensibili. Invece, embarghi più ampi sulle esportazioni russe di energia sembrano improbabili, poiché causerebbero importati esternalità negative per le economie europee. a seguito dell’imposizioni di queste norme, l’economia russa soffrirebbe di un disaccoppiamento parziale con l’Occidente. Le sanzioni contro la Russia colpirebbero finirebbero per colpire le economie europee molto più dei produttori e consumatori statunitensi.

Le ampie sanzioni economiche occidentali e le potenziali contro-sanzioni russe, se applicate, si tradurrebbero in una riduzione del commercio internazionale, avrebbero un’esternalità negativa anche sull’economia europea e indebolirebbero ulteriormente le prospettive economiche di lungo termine della Russia. Il commercio e gli investimenti dell’UE con la Russia sono maggiori di quelli degli Stati Uniti con la Russia: il commercio di merci dell’UE con la Russia è otto volte più grande di quello degli Stati Uniti, e gli investimenti diretti esteri dell’UE in Russia sono quasi 25 volte più grandi degli IDE degli Stati Uniti. Per questo, è prevedibile che i funzionari degli Stati Uniti e dell’UE cercheranno di calibrare le loro restrizioni per attenuare i danni collaterali alle loro economie.

Le sanzioni potrebbero indebolire le prospettive di lungo temine della Russia: le prospettive economiche a lungo termine della Russia sono già piuttosto deboli, con una società che invecchia rapidamente e un’economia che dipende dall’estrazione di combustibili fossili e manca di integrazione nelle catene di valore globali. L’economia russa è più dipendente dalle importazioni occidentali di quanto l’Europa lo sia dalle esportazioni russe. Tuttavia, la dipendenza dell’Europa dal gas naturale russo dà al Cremlino una leva.

In terzo luogo, il perdurare delle tensioni o un loro eventuale inasprimento potrebbe far salire ulteriormente i prezzi delle materie prime energetiche. La Russia è il secondo esportatore mondiale di petrolio, dopo l’Arabia Saudita, con 5,21 milioni di bbl/giorno, il secondo esportatore di prodotti petroliferi, dopo gli Stati Uniti, con 2,23 milioni di bbl/giorno, il maggiore esportatore mondiale di gas via gasdotto con 198 miliardi di metri cubi e una quota di mercato del 26%, e il quarto esportatore di GNL con 40 miliardi di metri cubi. Il mercato della produzione del petrolio si trova ora in una situazione di deficit di offerta: finora i membri dell’OPEC+ hanno mancato i loro obiettivi di fornitura (in particolare Russia, Nigeria e Angola). Questo spiega in parte perché i prezzi del petrolio hanno continuato a salire anche prima dell’aumento delle tensioni politiche. La produzione di petrolio statunitense è rimbalzata con la ripresa post-covid, ma senza raggiungere i livelli del 2019 e le scorte di petrolio statunitensi continuano a diminuire. Se i paesi occidentali imponessero nuove sanzioni alla Russia, potremmo assistere a un inasprimento delle condizioni di domanda e offerta di petrolio, non solo a causa delle minori forniture di petrolio greggio, ma anche di una maggiore domanda di petrolio come alternativa al gas. A cascata l’aumento dei prezzi dell’energia avrebbe un effetto negativo sui redditi delle famiglie e delle imprese, rallentando la ripresa economica in atto. Ad un certo punto, i prezzi dell’energia più alti potrebbero anche modificare la politica fiscale dei governi costringendoli a gestire deficit più grandi per compensare le famiglie per le alte bollette energetiche.

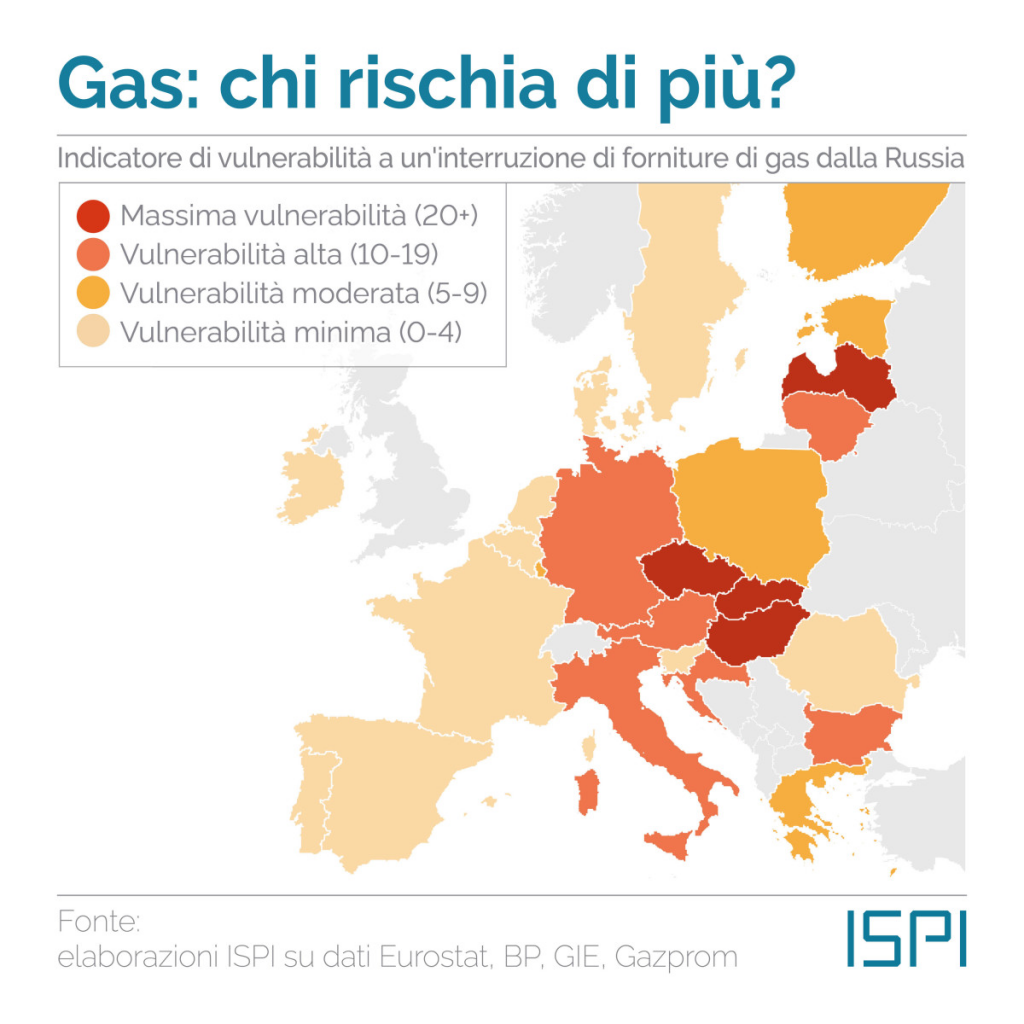

| In ultimo, va tenuta presenza la dipendenza energetica dell’Europa dalla Russia. La dipendenza dell’Europa dal gas russo è un fatto strutturale e geografico: è molto più facile ed economico trasportare gas via tubo. Per questo, malgrado le intenzioni sulla carta fossero quelle di diversificare le forniture, il calo di produzione in Norvegia, i problemi di produzione in Algeria e l’instabilità in Libia hanno al contrario aumentato la dipendenza europea da Mosca negli ultimi 10 anni. Il grafico a fianco fornito dall’ISPI sintetizza la dipendenza dei paesi europei dall’energia di Mosca. Secondo uno studio di Bruegel[1] fino all’estate 2022 l’UE sarebbe probabilmente in grado di sopravvivere a un’interruzione su larga scala delle forniture di gas russo, potendo contare su una combinazione di maggiori importazioni di GNL (nella misura limitata in cui ciò è tecnicamente possibile) e di misure dal lato della domanda, come la riduzione del gas industriale. Tuttavia, questo avrebbe un costo per l’economia dell’UE e potrebbe anche portare alcuni paesi (quelli più esposti al gas russo e meno interconnessi con altri paesi dell’UE) a dover prendere misure di emergenza |  |

Nel caso in cui un arresto del gas russo dovesse prolungarsi nei prossimi inverni, sarebbe però più difficile per l’UE farvi fronte. Sul lato dell’offerta è disponibile una certa capacità di importazione di riserva, ma raggiungere la scala richiesta per sostituire interamente i volumi russi sarebbe molto costoso (e forse fisicamente impossibile). I fattori limitanti includono i limiti della capacità di liquefazione globale, gli obblighi esistenti nell’attuale mercato del GNL e le considerazioni sulle opportunità commerciali nei paesi produttori in relazione alla deviazione delle spedizioni dall’Asia. Va comunque ribadito che non è interesse della Russia sospendere le forniture di gas, data la rilevanza per l’equilibrio dei conti nazionali delle entrate provenienti dalle sue esportazioni di commodity energetiche.

SETTIMANA TRASCORSA

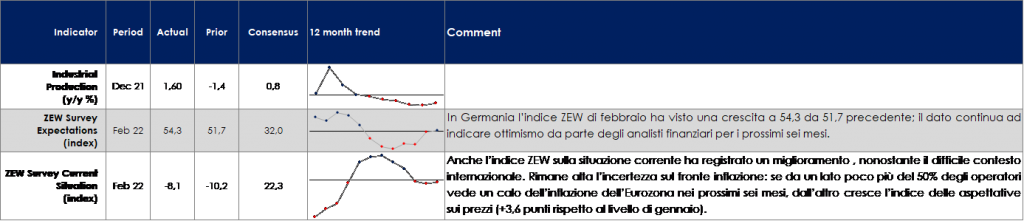

EUROPA: L’aumento della produzione industriale in dicembre l’ha portata al di sopra del suo livello pre-pandemico

ASIA: nel quarto trimestre il PIL torna positivo in Giappone

In Giappone, la prima stima del PIL del quarto trimestre ha mostrato una crescita di 5,4% t/t ann. (1,3% t/t), in ripresa dopo -3,6% t/t annualizzato, grazie alla riapertura delle attività in autunno e alla fine dello stato di emergenza. La voce più solida in autunno sono stati i consumi (2,7% t/t), spinti soprattutto dai beni durevoli. Gli investimenti non residenziali hanno registrato un incremento di 0,4% t/t, dopo -2,4% t/t dell’estate. Anche il canale estero ha sostenuto la crescita complessiva con un contributo di 0,2 pp, grazie a una variazione di 1% t/t delle esportazioni e a una flessione di -0,3% t/t delle importazioni. Nel trimestre in corso, la ripresa dei contagi e delle restrizioni sanitarie e i vincoli dal lato dell’offerta dovrebbero determinare un nuovo modesto calo del PIL, con una correzione attesa consumi.

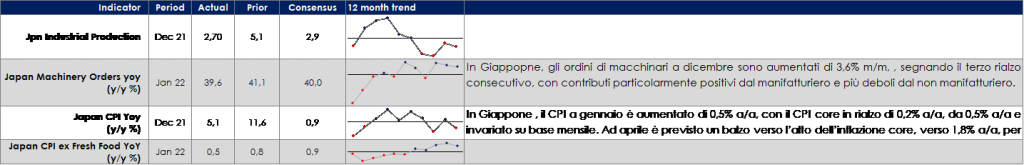

USA: resta elevata l’inflazione alla produzione degli Stati Uniti a gennaio

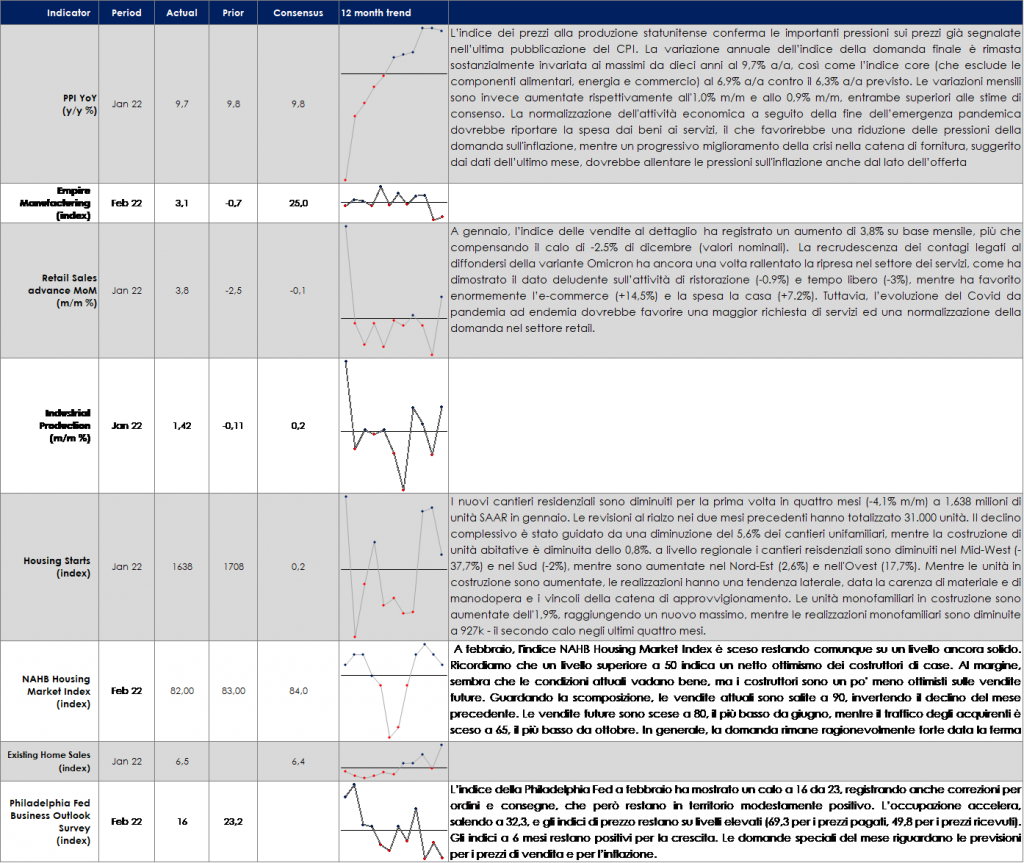

| MERCATI AZIONARI

Settimana caratterizzata dal newsflow ad est e dalla situazione di delicato equilibrio tra Russia e Ucraina. Le notizie si sono susseguite tra il ritiro delle truppe russe al confine del Donbass e successive notizie che hanno fatto riferimento ad una tensione tutt’altro che assopita, con Biden che ha rimarcato il rischio effettivo “still possible” (sebbene analisi storiche mostrano come i mercati potrebbero reagire negativamente l’immediato ma recuperare nei 3/6 mesi successivi). Le conseguenze dirette sul mercato sono state evidenti: Volatility Index a 30 (EuroStoxx 50 Vola Idx a 31 venerdì e a +64% nel trimestre), prezzo del petrolio che ha superato i 96 dollari/barile e un mercato azionario che ha completamente ignorato la buona reporting season in corso (soprattutto del settore Auto e del Lusso, di recente si evidenzia la forte reporting di Renault, Kering, Airbus). EuroStoxx a -1.40% con Banks -4.70%, Travel&Leisure -4.60% e Insurance -4.20% i settori peggiori della settimana contro il +1.75% del Food&Beverage e +1.45% del Real Estate (+32% di Orion, +17% di Delivery Hero, +8% di Kering contro il -12% di Inpost e il -5% medio delle principali banche). S&P500 a -0.90% trainato dal +6.90% di Hotels&Restaurants ma frenato dal -8% di Cons Elec, -7.5% dei Broadcaster e -5.70% dell’Oil&Gas. FTSE MIB a -1.15% e -0.95% per l’ITAMID Cap Ita (la difficile partenza d’anno dei mercati azionari ha visto soffrire di più i titoli small cap rispetto alle large cap sia negli Stati Uniti che in Europa, in un negative trend avviatosi dallo scorso ottobre, con deflussi su ETF small cap e afflussi sulle large cap). Nasdaq100 a -0.30%, peggior indice da inizio anno (-14% YTD). Facendo l’analisi dei best e worst sectors si evince come lo stile value abbia sottoperformato il growth nella settimana (-1.20% la sottoperformance in Europa tra value e growth; +3.10% overperformance da inizio mese e +15% YTD) e come si siano preferiti settori più difensivi. Anche il sell off delle small cap è un indice di cautela del mercato nel preferire large cap per quattro motivi principali: 1) più liquide in una fase di alta volatilità 2) in presenza di colli di bottiglia e pressione sui margini più idonee a sopportare il momentum negativo con più potere negoziale sugli approvvigionamenti 3) più portate a scaricare l’aumento dei prezzi sui consumatori finali 4) meno colpite dall’allargamento degli spread sul mercato del credito. Tornando alla reporting season in corso, in Europa siamo giunti quasi a metà delle pubblicazioni con un’earning surprise che vede c/a il 60% battere le stime e il 30% disattenderle (contro il 70-20 in US analizzando l’S&P500). Il 65% delle Banche in Europa ha però missato per un aumento medio dei costi. Durante la settimana abbiamo assistito anche al sentiment degli investitori tramite la FMS di BofA ML: in Europa gli investitori bullish su un ulteriore +5% del mercato scendono dall’81% al 57% e il 18% crede in un downside; “biggest” UW del settore Tech dall’agosto 2006 e “biggest” OW dell’Energy dal Marzo 2012; OW del Value con le Banks che restano il primo settore detenuto in ptf con un cash detenuto in ptf maggiore del 5%; mercato ITA che scivola in basso tra l’interesse degli investitori. Mutual funds e retailers restano investiti, contrariamente all’atteggiamento più di derisking degli HFs. A fine settimana, venerdì, si segnalano anche movimenti tecnici (options con 2.2 trilioni di dollari di scadenze di opzioni che colpiscono il mercato) di re-balancing dai desk sistematici/quant. Rapporto put-call 20Y CBOE è vicino ai massimi di 2 anni. QDS prevede 8-9 miliardi di dollari di fornitura di azioni dagli ETF con leve e 15-20 miliardi di dollari di fornitura di azioni nei prossimi 4 giorni come risultato delle mosse odierne della comunità sistematica. A cura del team Core Equity Value di MB SGR VIEW STRATEGICA La view sul comparto azionario continua ad essere costruttiva per un trimestre che, pur con una certa volatilità, presenta una buona crescita degli utili e una stagionalità attraente per le attività finanziarie rischiose. Tra i rischi a questo scenario un certo grado di rallentamento macroeconomico, la normalizzazione della politica monetaria (che potrebbe risentire di un tasso di inflazione più alto più a lungo) e i timori sul mercato immobiliare cinese. |

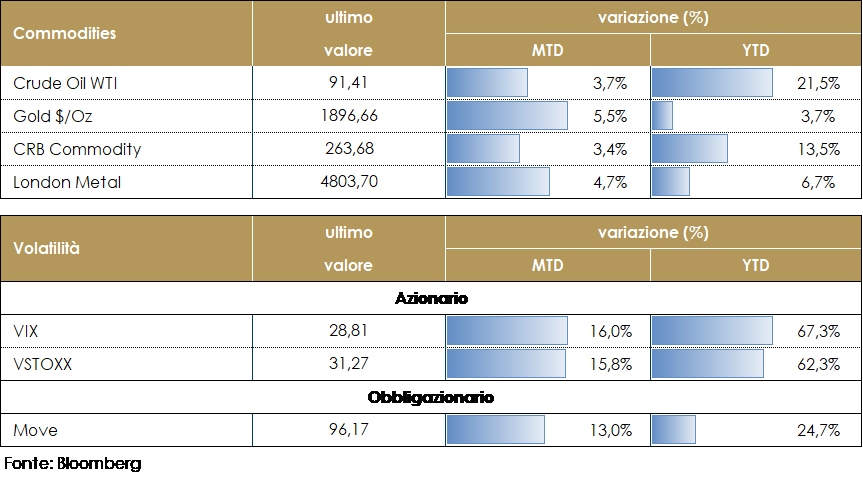

MATERIE PRIME E VOLATILITA’

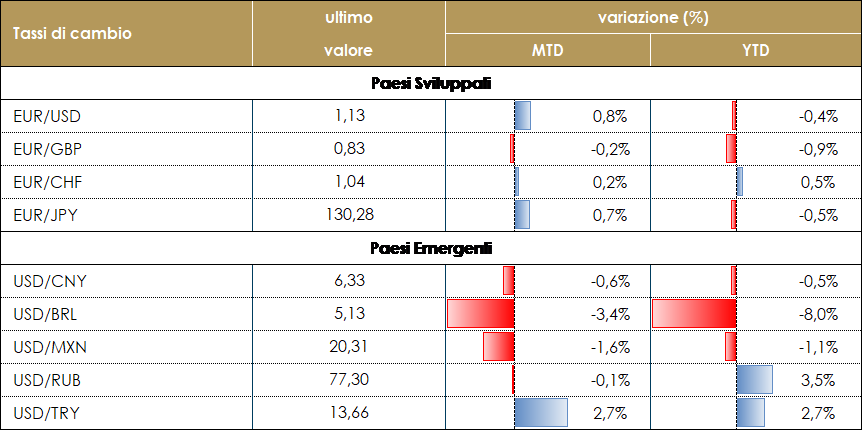

Le tensioni in Ucraina continuano a guidare il prezzo del petrolio. L’alternanza tra flussi di notizie positive o negative ha aumentato la voltatili dei prezzi delle materie prime energetiche cosi il prezzo del petrolio dopo aver superato i 95 dollari al barile nella giornata di lunedì, sul timore di un’imminente invasione armata della Russia, oggi è tornato a scendere sotto i 90 dolarli al barile, contando sula notizia di un incontro, fissato per la prossima settimana, tra il segretario di Stato USA, Blinken, ed il ministro degli esteri russo Lavrov al fine di raggiungere una soluzione diplomatica. A favore di un rallentamento del prezzo del petrolio arriva anche la notizia di un possibile accordo con l’Iran sul nucleare che, secondo indiscrezioni, dovrebbero portare alla concreta prospettiva di un accordo per ripristinare il Joint Comprehensive Plan of Action (JCPoA) nelle prossime settimane: in tal caso l’eliminazione delle sanzioni immetterebbe sul mercato nuovi volumi iraniani influenzando significativamente i prezzi. TASSI DI CAMBIO Anche se la settimana è stata ricca di spunti, sia come conseguenza della crisi ucraina che dei discorsi dei banchieri centrali (Bullard e Lane in particolare), il mercato valutario non ha visto movimenti significativi, soprattutto tra le major. Il dollaro USA si è indebolito contro tutti i suoi pari del G10, in particolare contro il dollaro australiano (+0,9%) e il dollaro neozelandese (+1,1%). La price action nei confronti dell’EUR non ha mostrato alcuna direzionalità particolare: dopo la sorpresa derivante dal cambio di atteggiamento della ECB, il mercato è sembrato indeciso su quello che potrebbe essere il driver del cambio, almeno nel breve termine. Nei mercati emergenti, il rublo russo è stato al centro dell’attenzione di mercato come conseguenza sia della crisi ucraina che del rialzo di 100 bps deciso dalla Banca centrale russa. La presidentessa Nabiullina ha spiegato che il comitato era incerto sulla dimensione dell’aumento, e che era stato valutato un incremento di 150 bps; la decisine di alzare di soli 100 bps va letta dunque come un modo per mantenere flessibilità nel corso dei prossimi mesi. L’opinione prevalente all’interno del comitato è che l’inflazione abbia raggiunto il picco durante la fine del 2021, ma l’incertezza intorno a questa previsione rimane elevata. Il rublo è stato influenzato più dalla banca centrale che dalla situazione geopolitica e ha chiuso la settimana come la valuta più performante tra i mercati emergenti (+1,8%). A cura del team obbligazionario di Mediobanca SGR |

| MERCATI DEI TITOLI GOVERNATIVI

La settimana sul mercato dei titoli obbligazionari è stata segnata da un leggero rintracciamento del recente selloff dei tassi a livello globale, a seguito dell’aumento dell’avversione al rischio originatosi dalle tensioni Russia Ucraina e nonostante le sorprese al rialzo dell’indice dei prezzi al consumo britannico e dei dati statunitensi (PPI, prezzi all’importazione, vendite al dettaglio e produzione industriale). Negli Stati Uniti, l’attesa pubblicazione verbali della riunione del FOMC di gennaio si è rivelato un evento di scarso rilievo, perché questi non contenevano indicazioni evidenti sui due temi cruciali della politica monetaria, ritmo dei rialzi dei tassi e modalità e tempi della riduzione del bilancio. Il mercato prezza adesso 34 pb di rialzo nella riunione di marzo. Sul fronte europeo, i discorsi tenuti in settimana dagli della BCE hanno sottolineato la necessità di una normalizzazione graduale della politica monetaria. Tuttavia, anche gli esponenti più dovish stanno riconoscendo che l’APP finirà nel terzo trimestre dell’anno e il 2022 può vedere dei rialzi dei tassi. Il dibattito è ora sulla velocità della normalizzazione. In particolare, Villeroy ha fatto cenno alle possibilità di ridurre gli acquisti netti APP su base mensile o bimestrale e ad una verosimile conclusione del programma nel terzo trimestre. Isabel Schnabel ha definito le operazioni TLTRO come non più necessarie, pur riconoscendo la necessità di procedere in modo da non pregiudicare una corretta trasmissione della politica monetaria Gli spread della periferia hanno registrato una certa volatilità. Lo spread contro Bund è arrivato a toccare 170bps e il rendimento del 10y BTP ha fatto registrare un nuovo massimo di periodo scambiando fino al 2% (nonostante le buone notizie legate alla tenuta dell’economia italiana e al rientro del rapporto deficit/PIL in area 150%), per rientrare nella seconda parte della settimana in area 160 bps. VIEW STRATEGICA Governativo US La Federal Reserve ha deciso di accelerare il tapering nel meeting di dicembre, mentre l’avvio del ciclo di rialzi dei tassi, non avverrà prima dell’estate 2022. Questo causerà molto probabilmente un moderato aumento dei tassi a lungo termine negli Stati Uniti. Esprimiamo una view neutrale, poiché i livelli raggiunti assicurano un carry positivo. Governativo EU: Continuiamo ad avere una view negativa sui rendimenti obbligazionari europei, aspettandoci una perdita di valore sia dalla componente carry che dalla componente prezzo. |

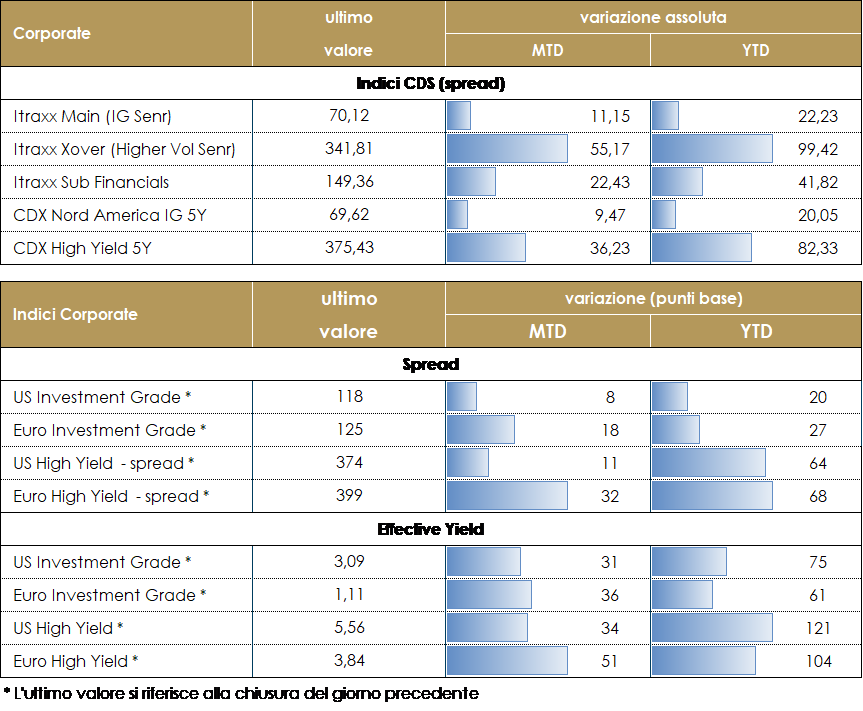

MERCATI DEI TITOLI CORPORATE

Una settimana con fasi piuttosto altalenanti per il mercato del credito, con le notizie relative al potenziale conflitto in Ucraina a determinare la price action e ancora sullo sfondo i commenti dei banchieri centrali sulle necessarie mosse nei prossimi meeting di marzo a completare il quadro del newsflow che porta comunque a rendimenti marginalmente piu’ alti nella settimana e a spread marginalmente più larghi. Gli indici CDS in Europa (Itraxx Main e Xover) hanno chiuso in allargamento (+2 e +12bp) con un movimento che rispecchia l’ultima seduta a fronte di una settimana piuttosto altalenante ma senza direzionalità. Negli Stati Uniti (CDX IG e CDX HY) gli indici hanno chiuso sostanzialmente invariati sovraperformando il mercato europeo. Su indici cash il marginale rialzo nelle curve dei tassi governativi ha comportato una performance total return lievemente negativa nel periodo, sia su IG che su HY in Europa così come in US. Sul mercato primario la settimana ha visto una buona ripresa delle nuove emissioni dopo un periodo di minore intensità dato il movimento di repricing e la relativa incertezza. Su IG deal triple tranche per Siemens (A+, 500Mio 5y 0.625%, 750Mio 8y 1%, 750Mio 13y 1.25%), double tranche per BMW (BBB+ 1.5Bio 3y 0.5% e 750Mio 6y 1%), singole emissioni per General Motors, (BBB 600Mio 3y 1%), Sagax (BBB- 300Mio 4y 1.625%) e per Mercialys (BBB, 500Mio 7y 2.5%). Su financials emissione Hybrid Sub per Deutsche Boerse (A+ 500Mio Perp nc 6y 2%) Senior Preferred per Credit Agricole (A+ 1Bio 7y 1.125%), Senior Non Pref per Deutsche Bank (BBB, 1.25Bio 6y 1.875%), e Senior per Mastercard (A+ 750Mio 7y 1%). A cura del team obbligazionario di Mediobanca SGR VIEW STRATEGICA Corporate IG: Il livello e le valutazioni degli spread rendono vulnerabile l’asset class rispetto alle variazioni dei tassi e all’inizio della normalizzazione delle politiche monetarie e potrebbero risentirne della volatilità che prevediamo in aumento. La ricerca di rendimento, la stagionalità che torna positiva e l’offerta netta contenuta prevista rimangono fattori tecnici supportivi. Esprimiamo una view neutrale. Corporate HY: Outlook neutrale dati i livelli raggiunti dalle valutazioni nonostante alcuni fattori, prevalentemente tecnici, e la ricerca di rendimento in assenza di alternative nel campo obbligazionario ci rendono costruttivi verso l’asset class ma necessariamente selettivi dato il prevedibile aumento del rischio idiosincratico in questa fase del ciclo. |

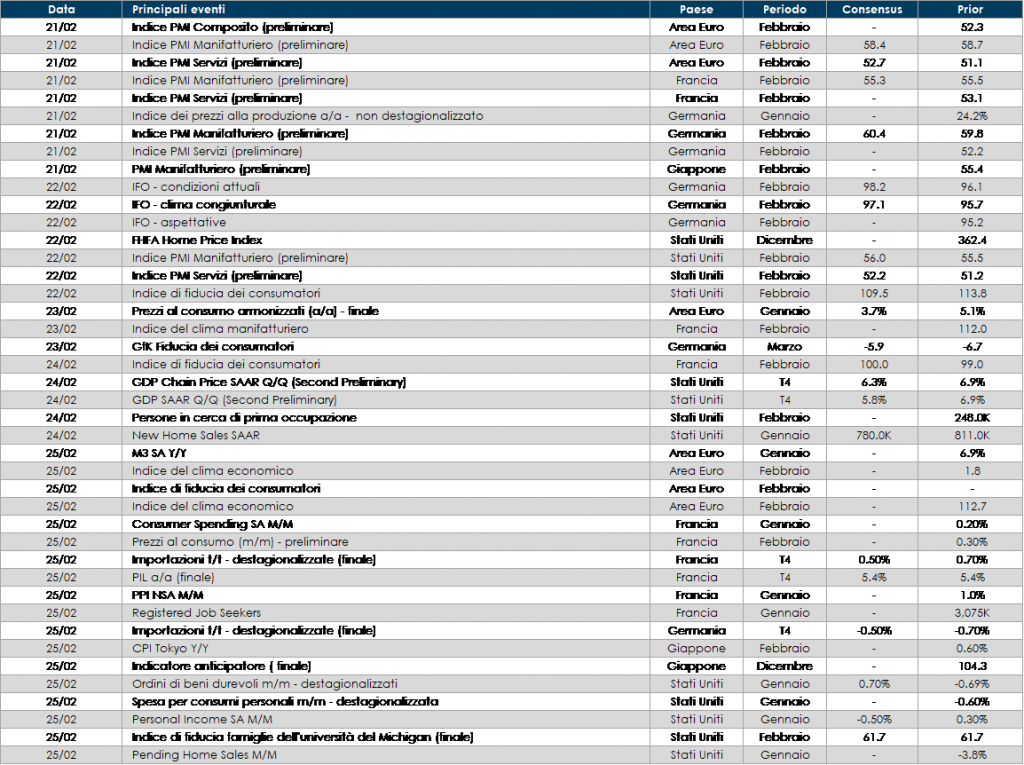

LA PROSSIMA SETTIMANA: quali dati?

- Europa: in Europa saranno pubblicati gli indici PMI relativi al mese di febbraio. Inoltre, l’attenzione sarà rivolta alla pubblicazione dei dati sull’inflazione di febbraio dalla Francia e Belgio, utili alla valutazione dell’inflazione nell’Area Euro.

- Stati Uniti: Oltre al consueto aggiornamento sul mercato del lavoro con la pubblicazione delle richieste iniziali e continue di sussidi di disoccupazione, verranno forniti i dati sulle nuove ed esistenti case in vendita, oltre le settimanali richieste di mutuo. Inoltre, la prossima, sarà la settimana della pubblicazione de gli indici PMI manifatturiero, dei servizi e composito, la fiducia dei consumatori e delle imprese, i redditi e le spese personali e l’indice dei prezzi per le spese per consumi personali.

- Asia: in Giappone sarà pubblicata l’inflazione nell’area di Tokyo, il PMI manifatturiero, dei servizi e composito, gli ordinativi di macchinari, l’indice dei prezzi alla produzione nel settore dei servizi e il Leading index.

[1] McWilliams, B., Sgaravatti, G., Tagliapietra, S. and G. Zachmann (2022) ‘Can Europe survive painlessly without Russian gas?’, Bruegel Blog, 27 January

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.