La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.

IL PUNTO DELLA SETTIMANA: banche centrali prudenti nonostante il rialzo dell’inflazione

- Il FOMC aumenta il costo del denaro ma previene un’eccessiva rimodulazione delle aspettative sui prossimi rialzi dei tassi

- La BoJ approfitta del rialzo dei tassi statunitensi per ribadire lo status di valuta di funding dello yen

- La BoE resta in bilico tra due direzioni

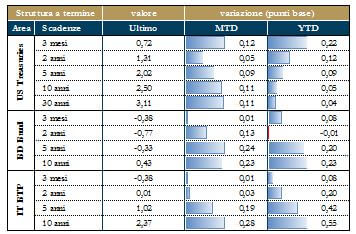

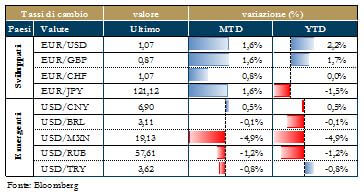

Mentre l’inflazione ha registrato un aumento generalizzato nei primi mesi del 2017, dovuto sia a effetti base positivi sia all’aumento dei prezzi delle materie prime, gli orientamenti di politica monetaria delle principali banche centrali, espressi nelle riunione di marzo, hanno mantenuto un atteggiamento prudente, seppure declinato secondo le specifiche condizioni di ciascun paese. Il FOMC ha aumentato il corridoio obiettivo per il tasso sui federal fund di 25 punti base, portandolo a 0.75%-1.00%. Il rialzo dei tassi era stato ampiamente scontato dal mercato, mentre inatteso è stato il discorso “da colomba” del Presidente, J.Yellen, che ha dichiarato di condividere solo in parte l’elevato ottimismo dei mercati azionari. Per la Fed il termometro della congiuntura economica non è variato rispetto a dicembre e la sua percezione della congiuntura economica statunitense è rimasta invariata: il mercato del lavoro continua a migliorare, il consumatore americano continua a spendere e a sostenendo la crescita economica, ma l’inflazione core resta lontana dal target del 2% e i salari stagnanti. Dopo anni di bassa inflazione, in accordo alla simmetria del proprio obiettivo, la Fed è disposta a tollerare un eventuale overshooting dell’inflazione sopra il target del 2%. Con queste parole, il FOMC ha voluto prevenire un’interpretazione troppo ottimistica dello scenario di inflazione e una conseguente eccessiva rimodulazione delle aspettative sui prossimi rialzi dei tassi. Alla luce di queste considerazione resterà importante continuare a monitorare le condizioni finanziarie (sintesi del costo del denaro, dell’andamento dei mercati finanziari e del valore del dollaro) per inferire correttamente i prossimi passi della FED. L’aumento dei tassi negli USA ha indotto la Banca Centrale Cinese (PBoC) ha rivedere la propria strategia di politica monetaria, alzando di 10 punti base i suoi tassi di riferimento (il tasso sui pronti contro termine, quello sulle operazioni di rifinanziamento a medio termine e quello sulle operazioni di rifinanziamento standard), al fine di alleviare la pressione al ribasso sulla valuta cinese, derivante dall’aumento del costo del denaro negli Stati Uniti. Viceversa, nella riunione di marzo la Banca del Giappone (BoJ) ha mantenuto invariata l’impostazione della propria politica monetaria (tasso negativo sulle riserve bancarie in eccesso, obiettivo di rendimento dei titoli di Stato pari allo zero e acquisti per ¥80000 miliardi all’anno), al fine di mantenere lo status dello yen quale valuta di funding e sfruttare il differenziale dei tassi di interesse con gli Stati Uniti per indebolire lo yen. In Europa, invece, le banche centrali sembrano dover fare i conti con un’elevata incertezza politica. La settimana scorsa la BCE ha temporeggiato, evitando di modificare la propria strategia di politica monetaria, seppur delineando una situazione congiunturale in miglioramento e un rischio deflazione prossimo allo zero. Questo ho indotto a sua volta la Banca Nazionale Svizzera a mantenere invariato e in territorio negativo il tasso sui deposito (-0.75%), al fine di evitare ulteriori apprezzamenti del franco svizzero nei confronti dell’euro. In un periodo di elevata incertezza politica, con rinnovati flussi verso il paese elvetico considerato quale porto sicuro dagli investitori, l’obiettivo dell’SNB è quello di evitare un eccessivo apprezzamento del cambio franco/euro. Questo obiettivo la costringe ad “importare” ancora una volta la politica monetaria della BCE, oltre che intervenire sul mercato dei cambi. Oltre Manica, la riunione della Banca di Inghilterra (BoE) pur lasciando invariato sia il tasso di riferimento a 25 punti base, sia il programma di acquisti ha comunque riservato una sorpresa: nel meeting di politica monetaria vi è stato un voto dissenziente a favore di un rialzo dei tassi. La BoE si tiene ancora una volta le mani libere in entrambe le direzioni: intervenire in modo restrittivo se la dinamica dei prezzi dovesse surriscaldarsi o in modo espansivo, qualora i dati economici interni dovessero deteriorarsi a seguito di maggiori ostacoli al processo di Brexit.

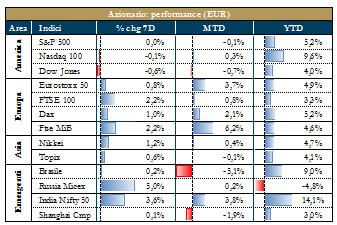

LA SETTIMANA TRASCORSA

Europa: gli ultimi dati deludono le attese del consensus

In una settimana relativamente povera di dati, sia l’indice ZEW per il mese di marzo sia la produzione industriale dell’intera Area Euro deludono parzialmente le attese degli analisti pur confermando il progressivo miglioramento delle condizioni economiche nell’Area Euro. Secondo l’istituto ZEW, i rischi politici legati agli appuntamenti elettorali stanno mantenendo l’incertezza sull’economia tedesca e sull’Area Euro a livelli relativamente alti. In questo contesto, un dato pessimo arriva dall’Italia, col valore minimo da 5 anni e un calo rispetto a dicembre del 2.3%; ma anche la Francia è sotto le attese con un -0.3% mensile rispetto al +0.5% atteso. L’indice ZEW sulla fiducia degli investitori in Germania è salito a 12.8 punti a marzo, rispetto ai 10.4 di febbraio, leggermente al disotto delle attese. Anche l’indice riferito alle attuali condizioni economiche in Germania è cresciuto a 77.3, da 76.4 punti dello scorso mese. Secondo le stime di Eurostat, la produzione industriale dell’Area Euro è cresciuta a gennaio dello 0.9% rispetto al mese precedente (-1,2%) e dello 0.6% su base annua (da 2,5%). Entrambi i dati sono risultati inferiori alle stime di mercato (rispettivamente 1,3% e 0,9%). Oltre Manica, nella riunione di politica monetaria, la BoE ha confermato il costo del denaro allo 0,25% (livello fissato dopo il referendum Brexit) con una votazione di 8-1 fra i membri del Comitato di politica monetaria. La BoE (con voto unanime) ha inoltre lasciato invariati sia il programma di acquisto di titoli Asset Purchase Facility al target di 435 miliardi di sterline, che gli acquisti di 10 miliardi di obbligazioni societarie.

Stati Uniti: le notizie sullo stato dell’economia giustificano il rialzo dei tassi d’interesse

Continua il processo di reflazione negli Stati Uniti. La variazione annuale dell’indice dei prezzi al consumo ha toccato 2.7% a marzo, a fronte di un aumento dell’indice core pari a 2.2% a/a. Invece, le vendite al dettaglio sono aumentate piu’ modestamente nel mese di febbraio, in linea con le aspettative di consenso. L’indagine di produzione Empire State ha rallentato leggermente passando da 16.4 a marzo daò 15 di febbraio, ma continua a indicare l’ottimo stato di salute del settore manifatturiere. In questo clima di moderata ripresa, il FOMC ha aumentato il corridoio obiettivo per il tasso sui federal fund di 25 punti base a 0,75-1.00% e continuato a descrivere il proprio orientamento come accomodante. Per la Fed il termometro della congiuntura economica non è variato rispetto a dicembre e per tanto la propria percezione della congiuntura economica statunitense è rimasta invariata: il mercato del lavoro continua a migliorare, il consumatore americano continua a spendere e a sostenere la crescita economica e le aziende stanno iniziando ad investire di più. Anche la Sintesi delle Proiezioni Economiche (Summary of Economic Projections) è rimasta pressoché invariata (aumento dell’inflazione core a 1,9% nel 2017 rispetto la precedente stima a 1.8%, revisione al ribasso del tasso di disoccupazione di lungo periodo al 4,7% dal precedente 4.8%). Infine, il presidente J.Yellen ha sottolineato l’importanza del tasso sui Fed Funds come strumento di politica attiva, in contrasto con il bilancio, dichiarando che la modifica sulla gestione del bilancio della Fed è stata discussa ma si è deciso di non procedere ad alcun cambiamento.

Asia: segnali positivi dalla Cina e inflazione giapponese all’importazione a doppia cifra

La produzione industriale cinese segna un aumento annuo del 6.3%. Il dato batte leggermente le stime orientate al +6.2%. Bene anche gli investimenti privati, che con un +6.7% m/m, fanno registrare una buona accelerazione dal 3.2% a/a, sottolineando il ritorno ad un’alta propensione per gli investimenti da parte delle imprese. Continua l’aumento dei prezzi alla produzione in Giappone: in febbraio l’indice dei prezzi dei beni aziendali nazionale (CGPI) è cresciuto dello 0.2% m/m, dopo l’accelerazione dello 0.6% nel mese di gennaio. Complessivamente, i livello dei prezzi CGPI è salito del 2.0% negli ultimi quattro mesi rispetto a quando ha toccato il fondo nel mese di ottobre. Il tasso di crescita dell’indice dei prezzi all’importazione è stato pari al 10.1% a/a, registrando l’incremento più levato dal gennaio 2014 ed avvantaggiandosi di uno yen più debole dopo le elezioni presidenziali negli Stati Uniti.

NEWSFLOW SOCIETARIO

Europa: nel settore finanziario e assicurativo, il colosso Munich RE ha rilasciato risultati 2016 allineati alle stime degli analisti con un calo del 17% dell’utile netto a €2.58 miliardi e una flessione dell’EBIT a €4.025 mld (da 4.819 mld del 2015). Il CDA propone un dividendo di €8.6 per azione e annuncia un buy back fino ad un €1 miliardo nel 2018. Per il 2017 il gruppo assicurativo tedesco prevede un utile netto tra €2 e €2.4 miliardi. Sempre nelle assicurazioni, Generali dichiara di non sentirsi minacciata da possibili scalate e di guardare con fiducia al futuro come gruppo indipendente, italiano e con vocazione internazionale; la società ha presentato conti 2016 che vedono un utile operativo record, il miglior utile netto e il più generoso dividendo degli ultimi nove anni. Passando alle banche, Credite Agricole, a monte dell’aumento di capitale da €1.5mld, lancerà un’offerta sul 6.6% della proprio bond subordinato. Sulla stessa strada Banco BPM che ha annunciato di voler promuovere un’offerta di riacquisto del prestito obbligazionario subordinato lower tier II al 2020, del valore nominale €640mln. I due istituti sono legati anche nella vicenda Agos, società di credito al consumo posseduta al 61% da Credit Agricole e al 39% da Banco Bpm, dove tutti gli scenari sono aperti e il gruppo francese sarebbe pronto a discutere con il partner italiano sul futuro della società. Nel frattempo, Poste Italiane ha chiuso il 2016 con un utile netto di €662 milioni rispetto ai €552 di fine 2015, un risultato operativo di 1.04 miliardi (+18.3%) e ricavi saliti a €33.1 miliardi (+7.7%). I risultati, insieme alla proposta di un dividendo a €0.39 per azione, sono superiori alle attese degli analisti; l’istituto potrebbe vivere un cambio di governance poiché la conferma dell’AD Caio sarebbe in forse, scrive La Repubblica, secondo cui il manager non avrebbe più il favore della maggioranza Pd guidata da Matteo Renzi, insoddisfatta per alcune mancate operazioni di ‘sistema’, come quella per l’acquisto di Pioneer da UniCredit. Segnali positivi proprio da Piazza Cordusio con il Ceo Jean Pierre Mustier che ha acquistato azioni della banca per un controvalore di €2mln, come annunciato in occasione della presentazione del piano strategico il 13 dicembre. La banca prevede un cambio della governance con la presenza internazionale e di indipendenti nel cda che sarà in maggioranza: almeno 8-9 membri saranno espressi dai grandi investitori e alle quote rosa andrà il 30%. Pertanto oltre F. Palenzona, anche V. Calandra Buonaura dovrebbe portare a termine il prossimo anno la sua lunga esperienza. Indicazioni positive da Banca Ifis il cui piano 2017-19 vede un tasso annuo di crescita dell’utile netto del 40-45%, un ROE nel 2019 superiore al 15% ed EPSe Book Value proiettati rispettivamente oltre €4.5 e €30. Infine, nel risparmio gestito, Azimut ha siglato un accordo per rilevare l’80% di New Horizon Capital Management Ltd, una boutique di asset management basata presso il Dubai International Financial Center.Nel settore auto Volkswagen si dichiara colpevole davanti alla giustizia americana di frode e ostruzione alla giustizia nello scandalo del dieselgate. Un’ammissione davanti al tribunale di Detroit che rientra nell’accordo raggiunto in gennaio, nell’ambito del quale Volkswagen si impegna a pagare $4.3mld in sanzioni civili e penali. Il CEO del gruppo tedesco lascia la porta aperta a possibili colloqui per una fusione con FCA, dopo i dati che evidenziano un calo dell’utile operativo del suo marchio principale, ma Sergio Marchionne ha detto che ha “zero interesse a perseguire” colloqui per una fusione con Volkswagen. Il gruppo torinese ha anche ceduto sul mercato una partecipazione residua in Cnh Industrial, pari all’1.17%, per un totale di €144,3mln. Nel lusso, Ferragamo chiude il 2016 con un Ebitda stabile a €324mln e un utile netto in aumento del 17% a €202mln grazie anche ai benefici legati al Patent Box. Sarà proposto un dividendo di €0.46 per azione, in linea con quello dell’anno precedente. Tod’s, invece, ha chiuso il 2016 con un EBITDA in calo dell’11% circa a €180.9mln, con un margine sulle vendite del 18%, e con un utile netto di €86.3mln da €93mln nel 2015. La società proporrà un dividendo di €1.70 dai €2 per azione distribuiti l’anno scorso. Nel settore Energy l’AD di Eni Claudio Descalzi ha detto che la società non è interessata a grandi acquisizioni, le dimensioni attuali vanno bene. Ha aggiunto inoltre che ha ricevuto manifestazioni di interesse per giacimenti in Congo, Ghana, Angola, ma non sta ancora parlando attivamente con nessuno. Al momento non c’è assolutamente nessuna idea di vendere la controllata chimica Versalis, secondo Descalzi. Tra le Utilities, Acea: archivia il 2016 con un utile netto in crescita del 49.9% su anno, a €262.3mln, e un dividendo proposto di €0.62, con un aumento del 24%. L’azienda ha registrato, inoltre, un Ebitda a €896.3mln (+22.4% su 2015) e ne stima per l’anno in corso un aumento tra il 4% e il 6% rispetto a quello 2016 (€785mln). Tra gli Industriali, Leonardo, vedrebbe Alessandro Profumo è in pole position per sostituire Mauro Moretti alla guida del gruppo. Ima, infine, : ha chiuso il 2016 con ricavi pari a €1.31mld, in aumento rispetto ai €1.11mld nel 2015. L’utile dell’esercizio ha raggiunto i €101.4mln, +30.3% rispetto al 2015, e l’utile del Gruppo è salito a €93.5mln, in crescita del 33.8% rispetto al 2015. Il CdA ha deliberato di distribuire un dividendo di €1.60 per azione, in crescita da €1.40 distribuito sull’esercizio precedente.

Stati Uniti: è il settore TMT al centro dei rapporti US-UE con 21st Century Fox a cui il regolatore inglese ha comunicato che indagherà sull’acquisizione di Sky da parte del gruppo di Murdoch, per verificare che l’operazione sia nell’interesse pubblico, potendo Murdoch avere un potere eccessivo sui media anglosassoni. Nel frattempo, la Commissione Europea ha approvato l’acquisizione di Time Warner da parte di AT&T per un valore di $85 miliardi. L’accordo tra le due parti era stato raggiunto a ottobre 2016. La CE ha concluso che l’operazione finanziaria non dà luogo a problemi di concorrenza, perché non ci sono sovrapposizioni tra le attività delle parti nella European Economic Area. Ora l’accordo dovrà passare al vaglio del Dipartimento della Giustizia degli Stati Uniti. Sul fronte M&A, Ligado Networks, sta lavorando con alcuni advisors finanziari, quali Goldman Sachs e PJT Partners, per esplorare alcune alternative strategiche. Oltre ad operazioni straordinarie, le alternative considerate sono la potenziale vendita di parte del business o altri investimenti. Infine, Intel ha raggiunto un accordo per acquistare la società israeliana di tecnologia driverless Mobileye per $15.3mld. Si calcola che a oggi Mobilieye copra il 70% del mercato globale per i sistemi di assistenza alla guida e di anticollisione avanzata. Intel. e Mobileye stanno già collaborando con la casa automobilistica tedesca BMW su un progetto driverless. Sul fronte Technology, Alphabet, tramite Waymo, la sua divisione di auto autonome, chiede alla giustizia americana di fermare gli sforzi di Uber per lo sviluppo di auto senza guidatore perché basati su ”segreti di design rubati”. Alphabet ha intrapreso un’azione legale contro Anthony Levandowski, ex manager di Google, accusato di aver scaricato dal pc14,000 documenti prima di lasciare il suo incarico lo scorso anno per creare una sua società chiamata Otto, che è poi stata acquistata da Uber. Adobe Systems chiude l’esercizio fiscale 2016-17 con risultati superiori alle attese degli analisti e ricavi in aumento del 21.6% annuo, per il dodicesimo trimestre consecutivo grazie al crescente numero di abbonati cloud per i propri pacchetti creativi. Nel mondo Automotive, General Motors sta pianificando di riassumere 500 lavoratori nell’impianto di produzione del Michigan, che erano stati licenziati lo scorso maggio, dato che la società sta osservando una buona ripresa della domanda dei veicoli di più grandi dimensioni. In via generale la società sta ristrutturando la capacità produttiva delle proprie fabbriche, in modo da far fronte in modo flessibile alla volatilità della domanda. Per il 2018, con l’arrivo di nuovi modelli, sono previste circa 500 assunzioni. Ford ha invece annunciato chela sua business unit di lusso, Lincoln, produrrà SUV di lusso in Cina entro la fine del 2019 dal momento che la società punta a raggiungere i suoi competitors tedeschi e americani che già producono in territorio cinese. I veicoli Lincoln hanno registrato un aumento delle vendite del 180% nel 2016. Infine, il CEO di Tesla Elon Musk ha promesso di risolvere i problemi di approvvigionamento energetico dello stato dell’Australia Meridionale impegnandosi a realizzare un enorme battery storage farm da ben 100 MW e che se non riuscirà a realizzarlo entro 100 giorni lo consegnerà gratuitamente al paese. I costi si attesterebbero sui $250 per KW per una piattaforma da 100 MW portando quindi il valore totale del servizio a $25mln.Il settore Health Care vede Allergan annunciare un accordo con Editas per brevettare almeno 5 medicinali della società con sede a Cambridge. Allergan pagherà a Editas $90mln upfront. Nel frattempo, il fondo Pershing Square Capital Management: ha venduto la propria partecipazione realizzando una perdita di circa $3mld dopo che l’hedge fund americano ha provato a far recuperare la società farmaceutica per un periodo di circa 18 mesi. Lato M&A, PCT Therapeutics ha annunciato che acquisterà il farmaco per la distrofia muscolare Emflaza da Marathon Pharmaceutical e si impegnerà a rivedere il prezzo della terapia ($89mila a trattamento), oggetto di forti critiche da parte del regolatore. Infine, la società di investimento American Securities ha offerto $43 per azione, valutando l’equity a $1.57mld, per l’acquisto di Air Methods, gruppo specializzato nel trasporto di malati in elicottero. Incluso il debito l’operazione ha un valore complessivo di $2.5mld. Sotto la lente, alla luce delle proposte di Trump, il settore Difesa, dove Lockheed Martin sarebbe tra i maggiori beneficiari della proposta di budget che il presidente ha presentato al Congresso, poiché gran parte dell’aumento della spesa in difesa sarebbe rivolta ad acquisti o innovamento di velivoli, navi e sistemi missilistici. Nel Retail, Dollar General ha rilasciato risultati trimestrali superiori alle attese degli analisti, annunciando che aumenterà la paga dei propri responsabili di punto vendita e investirà maggiormente nella loro formazione, replicando una strategia già lanciata da Wal-Mart e mirata ad aumentare la performance dei negozi; anche a causa dell’aumento dei costi, la guidance sull’utile dell’esercizio fiscale in corso è stata abbassata sotto le attese degli analisti. Infine, il mondo finance, dove MSCI guadagna spinta dalle indiscrezioni stampa secondo cui il gruppo finanziario sarebbe nel mirino della rivale S&P Global.

Asia: Toshiba aveva dichiarato nei giorni scorsi la propria intenzione di cedere il ramo “memorie e semiconduttori” alle società di Foxconn e TSMC; l’accordo potrebbe ora venir ostacolato dal Governo giapponese, tramite un veto posto sui rapporti commerciali tra le aziende.

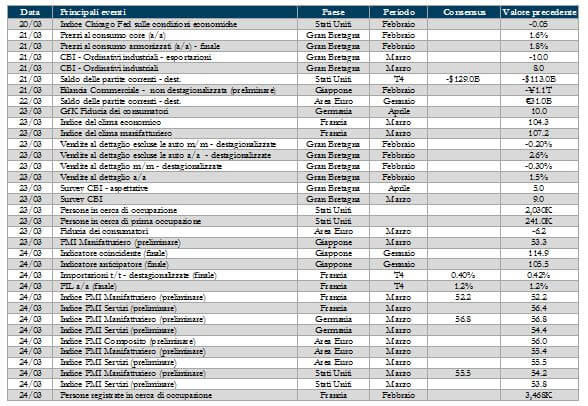

LA PROSSIMA SETTIMANA: quali dati?

- Area Euro: nuove indicazioni dalle indagini di fiducia per il mese di marzo. La Francia sarà oggetto di interesse in chiusura di settimana con dati relativi al PIL, al PMI e alla fiducia dei consumatori. La Germania pubblicherà gli indicatori PMI e l’indice Gfk sulla fiducia dei consumatori.

- Negli Stati uniti, da segnalare lunedì l’Activity Index della Fed e martedì la bilancia corrente. Mercoledì, saranno disponibili diversi indicatori relativi al mercato immobiliare e del credito connesso, e giovedì, si avranno interessanti spunti relativi al mercato del lavoro.

- Assenza di dati dalla Cina, mentre in Giappone saranno resi noti dati relativi alla bilancia commerciale e alla salute dell’economia nella sua totalità; in chiusura di settimana interesse sul PMI manifatturiero e le condizioni del ciclo economico.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory della Direzione Gestioni Mobiliari e Advisory (i “redattori”) di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca. Il presente documento Esso ha esclusivamente natura e scopi informativi generali. Esso Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne – puntualmente indicate – si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca (Banca Esperia) non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. Banca Esperia La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca di Banca Esperia, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.