La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: quanto maturo è il ciclo economico negli Stati Uniti?

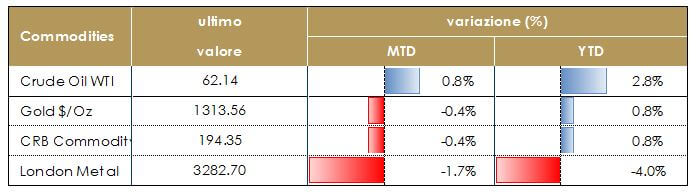

- Il ciclo economico degli Stati Uniti è in una fase avanzata. Ci aspettiamo una moderazione nei prossimi mesi

- Continua la percezione positiva dello scenario economico statunitense da parte delle imprese manifatturiere anche a marzo

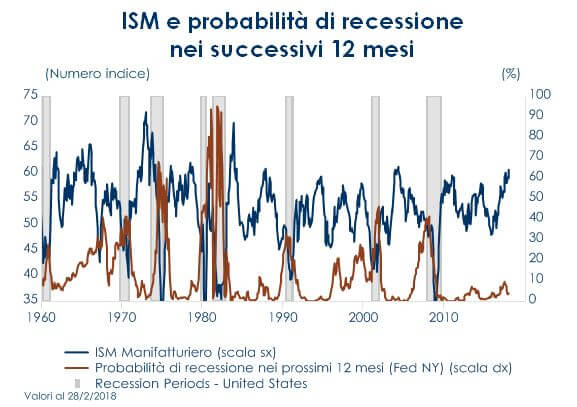

- Storicamente, l’ISM manifatturiero ha superato 60 3.5 anni prima del verificarsi di una recessione e 2.5 anni prima che i mercati inizino a prezzare una probabilità di recessione (almeno pari al 30%) nei successivi 12 mesi.

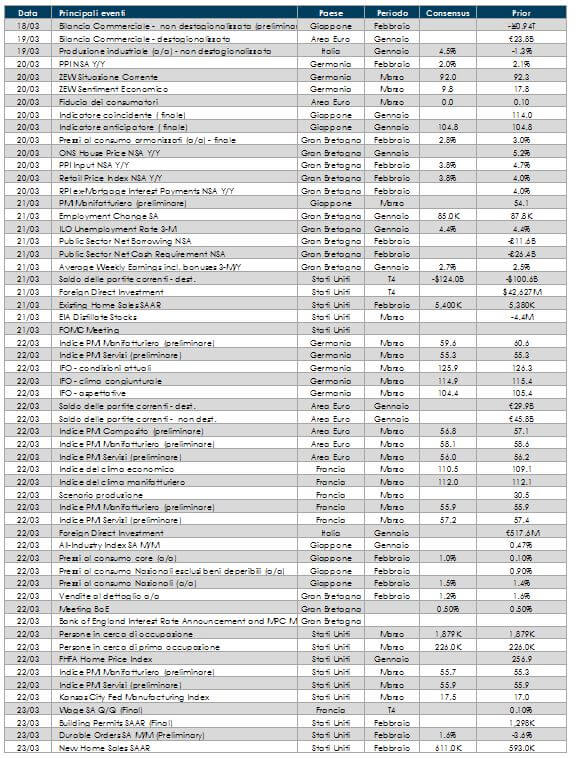

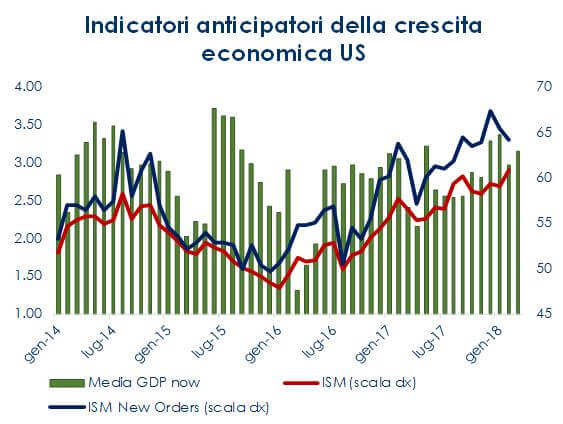

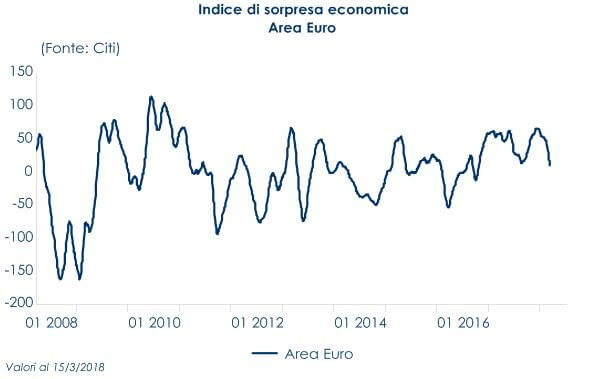

L’economia statunitense è solida, la crescita nel 2017 è stata pari al 2,5% a/a, stabilmente al di sopra del tasso di crescita potenziale (1,75% a/a) ed è destinata a crescere ad un ritmo moderato nei prossimi mesi, grazie a condizioni finanziarie espansive, alla spinta derivante dalla nuova riforma tributaria e ad una crescita globale migliore del previsto. In questo contesto, si notano alcuni segnali di maturità del ciclo economico e un contestuale aumento del rischio di rallentamento dello stesso, che si manifesta con una moderazione del momentum della crescita economica e una fisiologica flessione degli indicatori anticipatori. Il primo segnale proviene dall’indice di sorpresa economica, che pur restando ampiamente in territorio positivo, ha subito un rallentamento dai massimi di inizio anno. Un secondo segnale giunge dalla moderazione dei consumi: nell’ultima settimana, la Fed di Atlanta ha abbassato la sua previsione di crescita del PIL per T1 2018 all’1,9%, dal 2,5% del 9 marzo e dal 5% di inizio febbraio a seguito di un altro rapporto sulle vendite al dettaglio più debole del previsto. Le vendite al dettaglio a febbraio, sono diminuite dello 0,1% m/m, posizionandosi al di sotto delle stime di consenso (0,3% m/m). La componente control group retail sales, che rientra direttamente nella stima del PIL è aumentata dello 0,1% m/m, anch’essa al di sotto delle attese (+ 0,5%). Questo risultato deludente ha, quindi, indotto gli analisti a tagliare le proiezioni per il PIL del primo trimestre. Contestualmente, i mercati hanno rivisto al ribasso la probabilità di un secondo rialzo del costo del denaro da parte della Fed a giugno, che è scesa al 67% dal 71% del giorno precedente. Viceversa, resta solido e vivace il settore manifatturiero: l’indice anticipatore Current Activty indicator (CAI) di Goldman Sachs conferma la crescita diffusa a diversi sotto-settori dell’economia, mentre l’indice ISM manifatturiero a febbraio ha raggiunto 60.8, marcatamente al di sopra delle attese e riportando la lettura migliore dal 2004. Guardando alla scomposizione per componenti dell’indice ISM si osserva che la componente new orders ha già registrato il suo punto di svolta e a febbraio è scivolato a 64,2 da 65,4. Poiché, storicamente, l’indice ISM new orders anticipa i punti di svolta dell’indice ISM manifatturiero, ci aspettiamo una flessione di quest’ultimo nei prossimi mesi, comunque compatibile con una crescita dell’economia statunitense sopra il potenziale. Infatti in media, l’ISM manifatturiero ha superato 60 3,5 anni prima del verificarsi di una recessione e 2,5 anni prima che i mercati inizino a prezzare una probabilità di recessione (almeno pari al 30%) nei successivi 12 mesi. La probabilità di recessione riportata nel grafico sottostante è calcolata della Fed di New York e si basa sull’inclinazione della struttura a termine dei rendimenti governativi statunitensi, il cui potere predittivo risulta recentemente avvalorato: la scorsa settimana, la Fed di San Francisco ha ribadito che periodi caratterizzati da una curva dei rendimenti invertita sono seguiti mediamente da rallentamenti economici, e quasi sempre da una recessione, sottolineando che, anche se il contesto attuale appare unico rispetto alla recente storia economica, l’evidenza statistica suggerisce che il potere predittivo della curva invertita non è diminuito. Inoltre, le prime indicazioni degli indici di fiducia relativamente al mese di marzo, confermano ancora la percezione positiva dello scenario economico statunitense da parte delle imprese manifatturiere. Sul fronte delle imprese, l’indice Empire manifatturiero della Fed di New York a marzo sale oltre le attese a 22,5 punti (consenso: 15,0) dai 13,1 di febbraio. Invece, l’indice di fiducia delle imprese della Fed di Philadelphia scende a 22,3 punti (consenso: 23,0) dai 25,8 precedenti, ma la disaggregazione delle componenti offre comunque dei segnali positivi, con i nuovi ordini e gli ordini inevasi in netta crescita.

| Indicatori anticipatori della crescitaeconomica US | ISM e probabilità di recessionenei successivi 12 mesi |

|

|

LA SETTIMANA TRASCORSA

EUROPA: l’inflazione dell’Area Euro è inaspettatamente rivista al ribasso a febbraio

I dati sulla produzione industriale per l’intera Area hanno deluso le aspettative già al ribasso e segnano a gennaio -1,0% m/m contro il -0,5% atteso. Nonostante un calo in gennaio potesse apparire fisiologico dopo una chiusura di 2017 robusta con la crescita a dicembre dello 0,4% m/m e 5,3% a/a, la contrazione di inizio 2018 (che su base mensile è la maggiore da dicembre 2016) riporta la crescita a/a a gennaio ad un più modesto 2,7% (consenso: 4,4%).

In settimana è stata pubblicata la stima finale dell’inflazione dell’Area per il mese di febbraio, che si è attestata all’1,1% a/a, rispetto alla lettura preliminare dell’1,2%.Mese su mese, inflazione è stata pari a 0,2% (consenso: 0,2% , valore precedente: 0,9%). Il dato potrebbe avere un impatto sulla tempistica di uscita della BCE dal piano di acquisto di attività. Come ricordato anche in settimana dal presidente Draghi, tre sono le condizioni legate all’inflazione affinché la BCE smetta di comprare attività: 1) convergenza verso il target, 2) fiducia nella convergenza nel medio periodo, 3) stabilità del processo di convergenza. In Italia, le vendite al dettaglio correggono per il secondo mese di fila, segnando a gennaio una variazione di -0,5% m/m a cui si somma la revisione al ribasso della stima del mese precedente a -0,9% m/m (-0,3% precedente). Il dato su base annua vede il calo delle vendite ampliarsi da -0,2% a -0,8% ed estendersi dai negozi di dimensione piccola anche a quelli di dimensioni maggiori.

In settimana è stata pubblicata la stima finale dell’inflazione dell’Area per il mese di febbraio, che si è attestata all’1,1% a/a, rispetto alla lettura preliminare dell’1,2%.Mese su mese, inflazione è stata pari a 0,2% (consenso: 0,2% , valore precedente: 0,9%). Il dato potrebbe avere un impatto sulla tempistica di uscita della BCE dal piano di acquisto di attività. Come ricordato anche in settimana dal presidente Draghi, tre sono le condizioni legate all’inflazione affinché la BCE smetta di comprare attività: 1) convergenza verso il target, 2) fiducia nella convergenza nel medio periodo, 3) stabilità del processo di convergenza. In Italia, le vendite al dettaglio correggono per il secondo mese di fila, segnando a gennaio una variazione di -0,5% m/m a cui si somma la revisione al ribasso della stima del mese precedente a -0,9% m/m (-0,3% precedente). Il dato su base annua vede il calo delle vendite ampliarsi da -0,2% a -0,8% ed estendersi dai negozi di dimensione piccola anche a quelli di dimensioni maggiori.

STATI UNITI: l’inflazione rallenta nel mese di febbraio

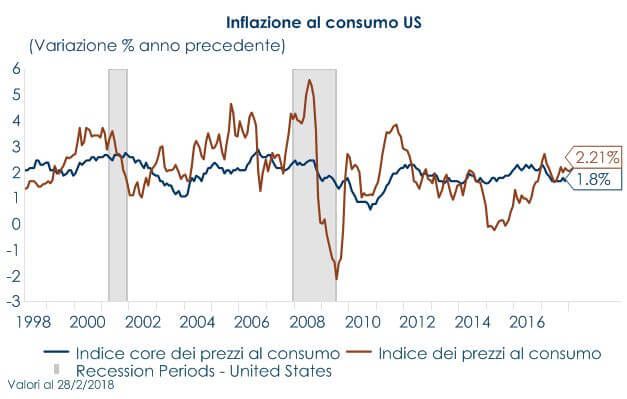

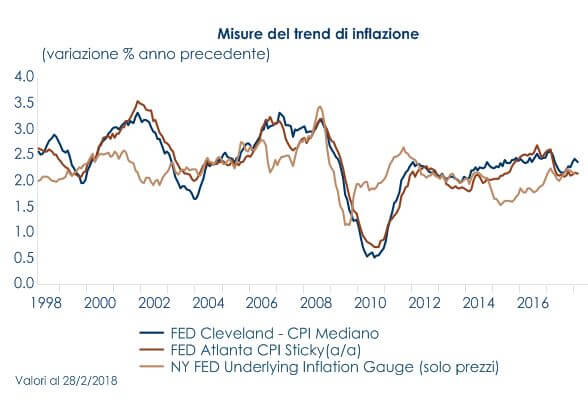

L’indice dei prezzi al consumo nel mese di febbraio ha rallentato dopo i forti rialzi del mese di gennaio, segnando una crescita dello 0,2% m/m, in rallentamento dallo 0,5% m/m visto a gennaio. Il dato conferma comunque il trend robusto della crescita dei prezzi, con l’inflazione che, nonostante il rallentamento congiunturale, si assesta a 2,2% a/a dal precedente 2,1% a/a, grazie ad un effetto base positivo a febbraio concentrato sui prezzi dell’energia. L’inflazione core si attesta a 1,8% a/a, mantenendo questo livello per il terzo mese consecutivo. Prezzi notevolmente più elevati nella categoria abbigliamento, che ha registrato un aumento dell’1,5% m/m. L’indice dei prezzi alla produzione (PPI) in febbraio ha registra una crescita dello 0,2% /m (consenso: 0,1%) dopo lo 0,4% m/m di gennaio, portando la variazione su base annua al 2,8%, in linea con le attese. Rallenta anche il dato core, ovvero al netto delle componenti relative a energia e alimentari, che segna +0,2% m/m (0,4% precedente), in linea con il consenso, portando comunque la variazionepositiva su base annua pari a 2,5% da 2,2% a gennaio.

|

|

Le nuove richieste di sussidi di disoccupazione nella seconda settimana di marzo sono rimaste sostanzialmente stabili segnando 226 mila unità (228 mila consenso) rispetto alle 230 mila precedenti. Performance analoga a quella registrata dalle richieste continuative relative alla prima settimana, le quali salgono marginalmente a 1.879 mila unità (1.903 mila consenso), dalle 1.875 mila della settimana precedente. L’indice dei costruttori di case NAHB è sceso a marzo a 70 dal precedente 71. La componente relativa alle vendite correnti è rimasta piatta a 77. Inoltre sono diminuite le componenti aspettative di vendita future e il traffico di potenziali acquirenti. Complessivamente l’indice dei costruttori di case è rimasto vicino ai massimi post-crisi.

ASIA: la produzione industriale cinese cresce al di sopra delle attese

In Cina, la produzione industriale di gennaio e febbraio è cresciuta al di sopra delle attese (7,2% a/a), rispetto al consenso e al di sopra della crescita riportata in dicembre del 6,2%. Accelerazione abbastanza ampia, anche se chiaramente guidata dalla componente relativa all’elettricità, che riflette una maggiore domanda di energia per il riscaldamento poiché le temperature sono state inferiori alla media. Gli investimenti in immobilizzazioni sono aumentati del 7,9% rispetto al consenso pari a 7,0% e al dato pari a 7,2% nel 2017. Le vendite al dettaglio sono aumentate del 9,7% a/a, rispetto al 9,8% previsto e al 9,4% di dicembre. In Giappone, gli ordinativi in macchinari core sono rimbalzati dell’8,2% m/m a gennaio rispetto al consenso del 5,2% e del calo del 9,3% nel mese precedente. Per settore, sia i produttori che i non produttori sono aumentati notevolmente. Anche gli ordini d’oltremare restano fermi.

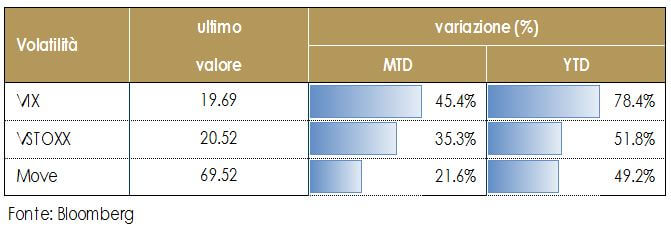

LA PROSSIMA SETTIMANA: quali dati?

- Europa: Disponibili le letture degli indici PMI di marzo e l’indice di fiducia dei consumatori. Guardando alle singole economie: produzione industriale disponibile in Italia, sondaggi Zew in Germania, fiducia manifatturiera in Francia.

- Stati Uniti: L’evento principale della settimana è la riunione di politca moentarai della Fed. Saranno disponibi le letture preliminari degli indici Markit per il mese corrente. Gli altri dati principali riguardano il settore immobiliare di febbraio, con vendite case nuove, case esistenti e prezzi case FHFA.

- Asia: Nessun dato di rilievo dalla Cina, mentre dal Giappone evidenziamo l’inflazione di febbraio, la bilancia commerciale e il dato preliminare di marzo del Nikkei PMI manifatturiero

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.