La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.

IL PUNTO DELLA SETTIMANA: La Fed vuole intervenire prima sul bilancio poi sui tassi

- L’inizio della riduzione dello stato patrimoniale della Fed precederà il prossimo rialzo dei tassi

- La rimodulazione delle aspettative di politica monetaria e fiscale pesa sui rendimenti dei titoli governativi e sul dollaro

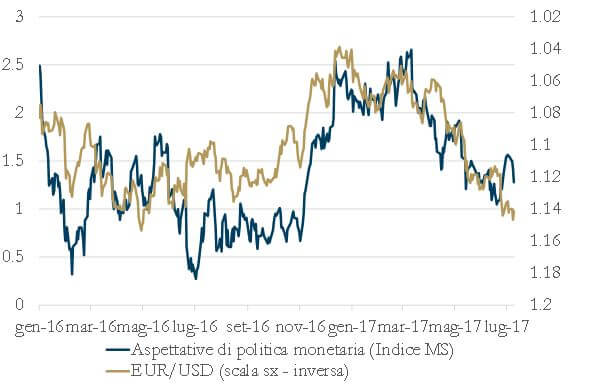

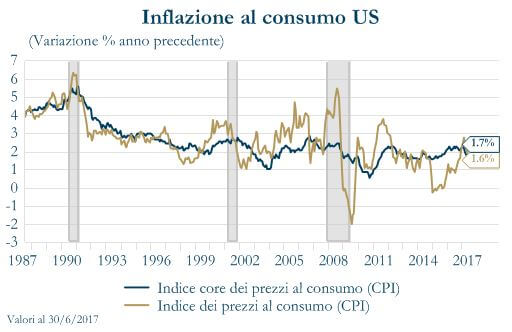

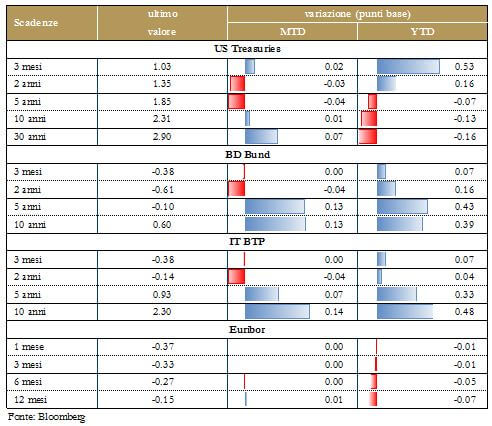

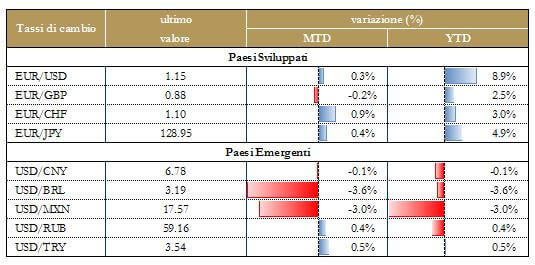

All’audizione al Congresso la Presidente delle Federal Reserve, Janet Yellen, ha dichiarato che l’inflazione statunitense, frenata da fattori idiosincratici, rimane un elemento di incertezza, mentre il processo di rialzo dei tassi può restare graduale “essendo il costo del denaro non così lontano dal livello neutrale”. Il discorso è apparso più dovish delle attese e ha alimentato nuovi dubbi sulla collocazione temporale del prossimo rialzo dei tassi: il rendimento dei titoli governativi statunitensi a dieci anni è scivolato nuovamente a 2.3%. Quanto alla riduzione della dimensione del bilancio della Fed, durante l’audizione J.Yellen ha confermato che il FOMC intende iniziare a ridurlo “presto quest’anno”. Ci aspettiamo che avvenga in settembre e che preceda il prossimo rialzo dei tassi. Approvato a luglio il meccanismo con il quale la Fed procederà a riduzioni graduali e prevedibili del reinvestimento delle scadenze dei titoli in portafoglio (Treasury e MBS), l’incertezza rimane sul ritmo di riduzione, sul target finale per il bilancio e nonché sull’effetto reale che la riduzione avrà sui mercati. Secondo le prime stime della Fed la riduzione del portafoglio titoli durerà circa tre anni e l’impatto restrittivo sulle condizioni finanziarie sarà limitato e pari a circa 30pb. La Fed, consapevole che la riduzione del bilancio rappresenti un terreno inesplorato, cercherà di distanziare nel tempo i due interventi: il primo, sul bilancio, in settembre e il rialzo del corridoio obiettivo per il fed fund rate in dicembre, quando avrà a disposizione più informazioni sulla dinamica di inflazione.

I mercati non condividono l’idea che l’accelerazione dell’inflazione sia ad oggi un rischio rilevante. Le aspettative di inflazione estratte dai TIPS a 10 anni sono tornate a 1.7%, mentre la probabilità prezzata sul mercato che il corridoio obiettivo per il fed fund rate resti fermo a settembre è pari all’80% e quella di un rialzo a dicembre è pari al 42%. La rimodulazione delle aspettative delle aspettative di politica monetaria si aggiunge all’incertezza connessa alla politica fiscale dell’amministratore Trump: il processo delle riforme è rimasto praticamente bloccato, mettendo in forte dubbio la capacità nell’Amministrazione di far approvare significativi cambiamenti della legislazione attuale e di conseguenza la capacità di far crescere gli investimenti e con essi la crescita potenziale del paese.

LA SETTIMANA TRASCORSA

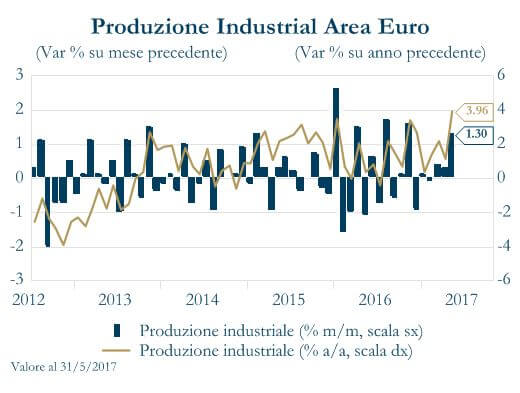

Europa: importante contributo dalla produzione industriale al PIL del secondo trimestre

Stati Uniti: Ancora segnali positivi dal mercato del lavoro, ma l’inflazione resta bassa

prezzi degli alimentari invece hanno apportato una variazione positiva, in recupero rispetto alla contrazione del mese precedente. Indicazioni positive anche dal Beige Book, che indica che l’attività economica ha continuato a crescere in tutti i distretti nel mese di giugno, anche se il ritmo della crescita varia da lieve a moderata. Le prospettive economiche restano positive in tutti i distretti. Le indicazione provenienti dall’inflazione al consumo misurata sull’indice CPI restano di una dinamica molto modesta: l’indice headline è rimasto invariato rispetto al mese precedente, riportando una variazione pari a 1.6% a/a, mentre la variazione dell’indice core, al netto della componente energetica ed alimentare, è rimasto a 1.7% a/a. Deboli anche i dati sulle vendite al dettaglio, che registrano a giugno un calo pari a 0.2% m/m. La fiducia dei consumatori misurata dall’indice Michigan è inoltre tornata al livello di novembre 2016 (93.1): il consumatore americano non crede all’aumento della crescita potenziale promessa da Trump in campagna elettorale.

Asia: Positiva la dinamica della bilancia dei pagamenti in Cina

In Cina, l’indice dei prezzi al consumo ha registrato un aumento pari a 1.5% a/a in giugno, mentre quello relativo ai prezzi alla produzione cresce di 5.5% a/a. I dati della bilancia commerciale confermano la ripresa economica di giugno, segnando un valore di $42.8mld contro i $42.6mld attesi e i precedenti $40.8mld. Rassicura la formazione della bilancia commerciale che vede la crescita parallela di esportazioni e importazioni: le prime al’11.3% contro stime di un +8.9%, le importazioni del 17.2% contro il +14.5% atteso. In Giappone, flessione a sorpresa per gli ordini ai macchinari core, che a maggio hanno registrato un calo pari a 3.6% m/m a fronte di attese per un incremento di 1.7%. Anche la produzione industriale a maggio è in calo registrando un 3.6% rispetto al mese precedente e segnando un’ulteriore decelerazione dal -3.3% di aprile.

NEWSFLOW SOCIETARIO (*)

EUROPA Finanziari: Buoni i dati sulla raccolta degli Asset Gatheres, con Azimut che nel mese di giugno riceve €557mln e nel primo semestre €3.4mld. Banca Mediolanum ha raccolto a giugno €308mln, da inizio anno €2.3mld. Anima, nello stesso mese, ha registrato una raccolta netta positiva per €290mln. Banca Generali ha alzato le stime sulla raccolta di quest’anno, portandole a €5-5.5mld rispetto al precedente range di €4-4.5mld. Ha inoltre archiviato il mese di giugno con una raccolta netta di €620mln. Passando a Carige, la banca pensa di concludere entro luglio la cessione della tranche assistita da GACS della cartolarizzazione del portafoglio di NPL da €938mln ceduto al veicolo Brisca il 6 luglio. Il CdA ha avviato il processo di identificazione di un secondo portafoglio di sofferenze per circa €1.2mld da deconsolidare entro l’anno. Il CdA ha inoltre deliberato la fusione per incorporazione di Banca Cesare Ponti. Per quanto riguarda Creval, la banca ha annunciato di aver ceduto, tramite cartolarizzazione e garanzia GACS sulle tranche senior, un portafoglio di crediti in sofferenza per un gross book value pari a €1.4mld. Incorporando l’operazione, il NPL ratio lordo stimato al 30 giugno è al 21.2%, mentre il CET1 ratio è stimato a circa l’11%, anche a seguito dell’impatto negativo di circa 120bps determinato dall’operazione. In tema di Banche venete, l’Antitrust ha dato il via libera all’acquisizione di Popolare di Vicenza e Veneto Banca da parte di Intesa Sanpaolo e il Consiglio dei Ministri ha autorizzato il voto di fiducia sul decreto per la liquidazione ordinata delle due banche venete; con 318 voti favorevoli e 178 contrari, la camera ha votato la fiducia al governo sul decreto legge che disciplina la liquidazione ordinata di Veneto banca e Popolare di Vicenza. Banco Santander ha comunicato di avere avviato un’iniziativa commerciale riguardante l’offerta di perpetual bond per compensare alcuni clienti retail che hanno sottoscritto azioni e bond subordinati di Banco Popular e sono stati penalizzati dalla risoluzione della banca. Infine, Royal Bank of Scotland ha raggiunto un accordo con le autorità USA per le violazioni delle leggi federali connesse ai residential mortgage-backed security: RBS pagherà infatti $5.5mld per il ruolo che ha avuto nella vendita di prodotti a rischio. Energy: EDF, secondo alcune fonti, non rientra nei piani del governo francese riguardante la vendita di partecipazioni statali del valore di €10mld per finanziare progetti destinati all’innovazione. Eni US sarà la prima società dal 2015 a cui sarà permesso di condurre esplorazioni nelle acque federali dell’Alaska dopo che l’amministrazione Trump ha approvato un piano di perforazioni, sbloccando contratti che erano fermi da dieci anni. Secondo Il Sole 24 Ore, A2A ha ricevuto due offerte non vincolanti per il 41.7% di EPCG, da ContourGlobal e Fortum. Falck Renewables ha raggiunto un accordo con Svelgen Kraft Holding per l’acquisto dell’80% in Vestavind Kraft, che detiene due progetti eolici approvati in Norvegia per una capacità complessiva di circa 70 MW. Total ha comunicato che è intenzionato a investire $3.5mld durante i prossimi 5 anni nel campo petrolifero offshore Al Shaheen, in Qatar, e che si aspetta di produrre 300,000 barili al giorno nel prossimo futuro. Enertronica ha deliberato i termini e le condizioni di un prestito obbligazionario convertibile per un importo massimo di €16mln e scadenza a fine 2022, che sarà quotato sull’AIM. Inoltre, ha sottoscritto un accordo con Fineldo per l’acquisizione del 100% di Progetti International. L’intesa prevede che Fineldo sottoscriva un aumento di capitale riservato per €1mln e una tranche del bond convertibile per €1.5mln. A seguito di questi risultati, aumenta a 1 miliardo di barili di olio equivalente le risorse in posto di Amoca, spianando così la strada alla realizzazione di un piano di sviluppo accelerato. Infine, ERG ha collocato un bond da €100mln non convertibile, di tipo unsecured, con scadenza 2023, riservato a investitori istituzionali. Telco: i vertici de Il Sole 24 Ore e i sindacati hanno raggiunto un accordo che prevede 236 esuberi fra grafici e poligrafici. Inoltre Urbano Cairo, presidente e AD del gruppo RCS, conferma la guidance di utile netto per quest’anno, pari a €45mln. Costruzioni: la controllata di Salini Lane Construction si aggiudica un contratto da $232mln negli USA per la sostituzione dell’Unionport Bridge nel Bronx County. L’opera verrà realizzata da Lane in joint venture con Schiavone Construction Company. Food: Third Point, che a giugno ha rivelato una partecipazione da $3.5mld in Nestlé, sta continuando a fare pressioni sulla società sollecitandola a sforzarsi per incrementare i profitti; lo scorso mese Nestlè, per andare incontro alle richieste del fondo, ha annunciato un programma di buyback da $21mld, ma per ora non ha acconsentito alla vendita della partecipazione in L’Oreal come vorrebbe il fondo. M&A: Il Sole 24 Ore scrive che Banco BPM nelle prossime settimane conferirà Aletti Gestielle ad Anima per oltre €500mln, primo passo nella creazione di un polo del risparmio gestito che prevederà, come tappe successive, il conferimento in Anima di BancoPosta Fondi di Poste Italiane e la cessione di una quota della nuova società a CDP.

NORD AMERICA Tecnologici: Google ed Eneco hanno dichiarato che Google comprerà tutta l’energia generata dal più grande parco solare dei Paesi Bassi durante il prossimo decennio così da alimentare un nuovo centro dati; tale mossa fa parte dei piani di Google di passare interamente alle energie rinnovabili, grazie anche al forte calo dei prezzi di tali energie. Apple investirà DKK6mld per la realizzazione di un nuovo centro dati in Danimarca, il secondo nel paese che sarà interamente alimentato da energie rinnovabili. Microsoft ha presentato un nuovo servizio che consentirà ai clienti di usare la tecnologia cloud sui propri server; tale mossa fa parte degli sforzi della società per rifocalizzare la propria linea prodotti così da competere più efficacemente con Amazon e Google. TripAdvisor ha stretto una partnership con Deliveroo così da incorporare il servizio di cibo d’asporto all’interno della propria piattaforma; i consumatori potranno usare TripAdvisor per ordinare cibo da oltre 20,000 ristoranti sparsi in circa 140 città diverse. Infine i prezzi delle azioni di Snap sono fortemente calati dopo che Morgan Stanley, principale sottoscrittore durante l’IPO, ha modificato il proprio giudizio in merito al titolo da outperform a equal-weight abbassando il target price da $28 a $16; la banca ha infatti sollevato preoccupazioni concernenti la reale capacità di Snap a competere con Instagram. Energy: Halcón Resourcesha annunciato di essere intenzionata a vendere la maggior parte delle proprie attività in Nord Dakota in un deal interamente cash del valore di $1.4mld; tale mossa fa parte dei piani della società di focalizzarsi principalmente su Permian, in Texas, principale bacino petrolifero US. Telco: CBS News, divisione del gruppo CBS, ha comunicato di aver firmato un accordo editoriale con BBC News per condividere video, contenuti editoriali e altre risorse in tutto il mondo; per CBS l’accordo sostituisce quello precedente con Sky e per BBC News tale partnership si va a sostituire a una precedente con ABC. Compagnie aeree: i prezzi delle azioni delle compagnie aeree americane sono fortemente saliti dopo che American Airlines, come altre compagnie prima, ha rivisto al rialzo le stime per i propri ricavi del secondo trimestre; la compagnia si aspetta infatti che i ricavi unitari aumentino di circa il 5-6% nel secondo trimestre contro una precedente stima per un incremento nel range del 3.5-5.5%. Viceversa Delta Air Lines, nonostante un aumento dei ricavi unitari, ha registrato un calo del 21% nei profitti del secondo trimestre a causa di un incremento dei costi di lavoro e dei prezzi del carburante; in particolare nel secondo trimestre 2017, l’utile netto è sceso a $1.22mld da $1.55mld riportati un anno prima. Retail: Sears ha annunciato di avere nei piani di chiudere 8 degli omonimi grandi magazzini e 35 Kmart nel tentativo di ridurre i costi e tornare a essere profittevole; tali chiusure si aggiungono a quelle annunciate a gennaio che riguardavo 150 negozi, Sears inoltre ha comunicato che aprirà dei nuovi negozi di dimensioni minori. Target ha alzato la guidance per le vendite del secondo trimestre per la prima volta in cinque trimestri grazie all’aumento del numero di clienti; tale notizia ha fatto salire i prezzi delle azioni della società oltre a quelli del settore retail in generale; inoltre Target e altri negozi come Wal-Mart stanno investendo massicciamente in e-commerce e in servizi come il pick-up-in-store nel tentativo di migliorare il più possibile i propri numeri. Abbigliamento e gioielli: i prezzi delle azioni di Abercrombie & Fitch sono fortemente calati, spingendo in basso anche i prezzi di altri titoli del settore, dopo che il brand di abbigliamento ha chiuso dei colloqui per una potenziale vendita; gli investitori considerano infatti l’incapacità di Abercrombie di trovare un prezzo come un ulteriore segno negativo per il settore già in difficoltà a causa della rapidità del cambiamento dei gusti dei consumatori e della crescente pressione da parte di Amazon e di altri rivenditori online. Tiffany ha dichiarato che il board ha nominato all’unanimità il nuovo AD, Alessandro Bogliolo: Bogliolo è stato per 16 anni in Bulgari, anche con il ruolo di chief operating officer ed executive vice president, e, più di recente, è stato AD della divisione vestiti a Diesel. Bogliolo assumerà la carica di AD a partire dal prossimo 2 ottobre. Food: i profitti del secondo trimestre di PepsiCo hanno superato le stime degli analisti grazie all’incremento delle vendite di prodotti salutari ad alti margini nel Nord America; Pepsi ha infatti registrato un utile per azione di $1.44 contro stime per $1.40. M&A: la divisione energy di Berkshire Hathaway pagherà $9mld per acquisire Oncor, così da procedere nel piano di ottenere profitti stabili grazie ai deal nei settori utility e infrastrutture; se l’acquisto, interamente cash, otterrà l’approvazione dei regolatori, Berkshire Hathaway Energy assumerà il controllo di una delle maggiori società US nel campo energetico. Inoltre, Elliott Management, tra i principali creditori della società texana, ha presentato una contro offerta per un deal con Oncor; Elliott ha infatti dichiarato di non essere soddisfatta del recupero dei crediti nell’operazione Berkshire-Oncor. Westar Energy e Great Plains Energyhanno annunciato di avere modificato i termini del precedente accordo per la costituzione di un’unica società da circa $14mld; i nuovi termini prevedono che gli azionisti Westar ricevano un’azione della nuova società per ciascuna vecchia azione, mentre gli azionisti Great Plains Energy per ogni vecchia azione avranno 0.5981 azioni. Vintage Capital dovrebbe acquisire Rent-A-Center in un deal da $800mln, operazione che aggiungerebbe un’ulteriore società del tipo rent-to-own al portafoglio della società di private equity. Infine, ABM Industries ha dichiarato di essere intenzionata ad acquisire GCA Services Group in un deal da circa $1.25mld, più che triplicando così i ricavi del business, ad alti margini, di servizi a scuole e università; GCA Services è al momento di proprietà di Goldman Sachs e della società di private equity Thomas H Lee Partners. (*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

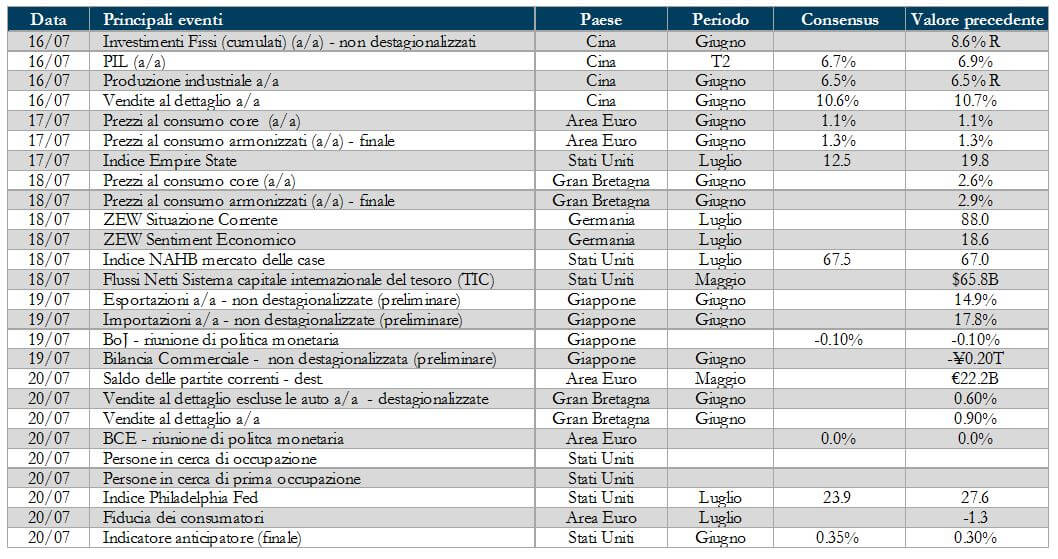

LA PROSSIMA SETTIMANA: quali dati?

- Europa: focus sulla riunione di politica monetaria della BCE: l’attenzione sarà rivolta principlamnete alla sezione di Q&A. In Germania interessanti spunti potrebbero essere forniti dallo Zew, mentre in Spagna sotto la lente la bilancia commerciale.

- Stati Uniti: focus sul settore immobiliare e sullo stato dell’economia, tramite diversi indicatori tra cui il Leading Index, l’Empire Manufacturing e il Philadelphia Fed Business Outlook.

- Asia: in Cina deciso focus sull’andamento dell’economia reale con l’uscita del GDP, della produzione industriale e delle vendite al dettaglio. Anche in Giappone interesse per l’economia reale (All Industrial Activity Index e Machine Tool Orders) e per la bilancia commerciale. Infine in Australia attenzione al mercato del lavoro.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.