La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: condizioni finanziarie accomodanti restano la bussola della politica monetaria

Nel meeting di politica monetari di marzo, la BCE:

- ha annunciato che prevede un aumento “significativo” in Q3 2021 del ritmo dei propri acquisti nell’ambito del programma di QE pandemico, PEPP, per prevenire un irrigidimento delle condizioni finanziarie incoerente con il proprio obiettivo di inflazione.

- ha lasciato invariati tutti i parametri di politica monetaria e non ha modificato né il budget complessivo di €1.85 trilioni del PEPP o né la durata del programma.

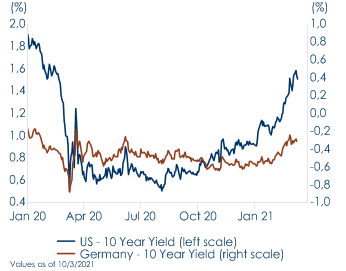

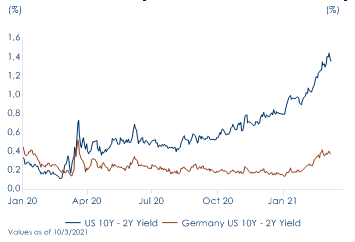

Come atteso, nel meeting di questa settimana la BCE ha lasciato invariati tutti i parametri di politica monetaria: il corridoio dei tassi di riferimento (-0,50% per i depositi, 0% per le operazioni di rifinanziamento principali e 0,25% per quelle marginali) e il programma di acquisto titoli, nonché la forward guidance ad essi collegata. Tuttavia, il tono dello statement e della conferenza stampa sono stati volutamente più dovish rispetto a gennaio, al fine di ristabilire un’unica voce per il Consiglio Direttivo, dopo i numerosi interventi verbali (Lagarde, Lane, Schnabel, Panetta) delle settimane passate e contenere il rialzo dei rendimenti dei titoli governativi europei. Questi sono, infatti, aumentati considerevolmente sulla spinta della correlazione con i rendimenti dei titoli di stato US (Fig.1 e 2), che risentono del reflation trade innescato dal piano fiscale varato dall’amministrazione Biden e dalla conseguente rimodulazione delle aspettative di crescita e inflazione negli USA.

Lo statement iniziale ha anticipato che il ritmo di acquisti nell’ambito del PEPP sarà significativamente più elevato nel corso dei prossimi tre mesi, ribadendo che il PEPP si conferma uno strumento ampiamente flessibile per operatività e dimensioni di utilizzo, potendo essere aumentato in caso di peggioramento dello scenario economico ma anche restare completamente inutilizzato se non necessario. Sebbene il presidente della BCE, Christine Lagarde, non abbia precisato cosa la BCE intenda per “ritmo significativamente più elevato”, ha ribadito che all’interno del PEPP gli acquisti saranno flessibili in base alle condizioni di mercato e volti ad evitare un inasprimento delle condizioni di finanziamento non coerente con lo scenario economico e con l’obiettivo di inflazione. La flessibilità degli acquisti nel tempo, tra le varie classi di attività e tra i diversi paesi di emissione continuerà a sostenere la regolare trasmissione della politica monetaria nei diversi segmenti di mercato.

Per dare più profondità al messaggio, il Presidente Lagarde ha sottolineato che la decisione è stata presa ad ampio consenso e dopo una «valutazione congiunta» dell’andamento delle condizioni finanziarie e delle prospettive di inflazione. Ha così ribadito che l’obiettivo della politica monetaria resta un’inflazione stabile e vicina al 2%, ma che la bussola da usare lungo questo percorso sono le condizioni finanziarie. Facendo eco alle recenti dichiarazioni del capo economista Philippe Lane, il Presidente ha ribadito che le condizioni finanziarie devono essere valutate in modo «olistico» e «multi-fattoriale», tenendo conto di tutta la catena di trasmissione della politica monetaria, quindi guardando sia alle fasi a monte (cioè i mercati finanziari) che a valle (cioè i prestiti alle famiglie e alle imprese) della trasmissione della politica monetaria, evitando il più possibile il ricorso ad indicatori sintetici e aggregati.

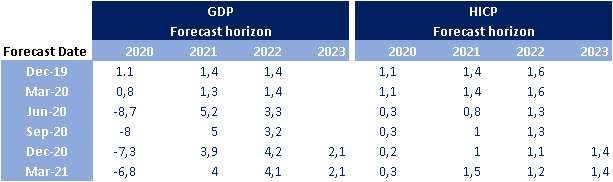

Le scelte della BCE si basano anche sulle sue nuove proiezioni di crescita e inflazione che dipingono un outlook sostanzialmente invariato (Fig.2) e prevedono a una crescita del PIL del 4% per quest’anno, 4,1% per il 2022 e 2,1% nel 2023, leggermente più basse rispetto alle indicazioni di dicembre. Per quanto riguarda i prezzi le revisioni verso l’alto dell’inflazione nel 2021 a 1,5% (da 1% in dicembre) e nel 2022 a 1,2% (da 1,1%) sono imputabili a fattori temporanei e legati all’aumento dei prezzi dell’energia, mentre le previsioni per il 2023 restano invariate a 1,4%. Si noti che l’inflazione di lungo termine resta circa 0,3-0,5 pp più bassa di quella che la BCE ha considerato un‘inflazione di lungo termine “in un anno “normale” e “molto lontana” da quanto previsto prima della pandemia. Con queste previsioni, la BCE ribadisce che la politica monetaria dovrebbe restare ampiamente accomodante ancora a lungo: la forza della ripresa dovrebbe sorprendere la BCE al rialzo per diversi trimestri di fila prima che le previsioni di inflazione possano essere riviste sufficientemente in rialzo da giustificare che il Consiglio Direttivo accetti costi di prestito significativamente più alti per l’economia reale.

| Fig.1: Rising long term yields | Fig.2 …as well as term spreads since fiscal expansion is more likely | Fig.3 Recent evolution of the ECB Staff macroeconomic projections |

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

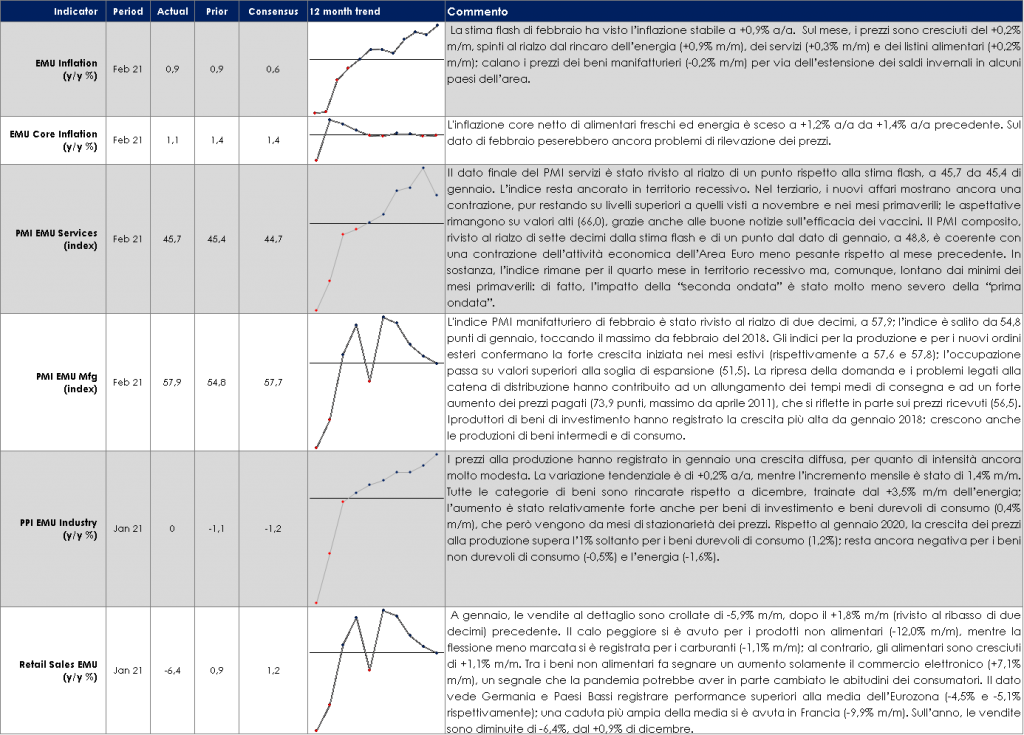

EUROPA: la produzione industriale di gennaio mostra una domanda forte nonostante la debolezza del settore automobilistico

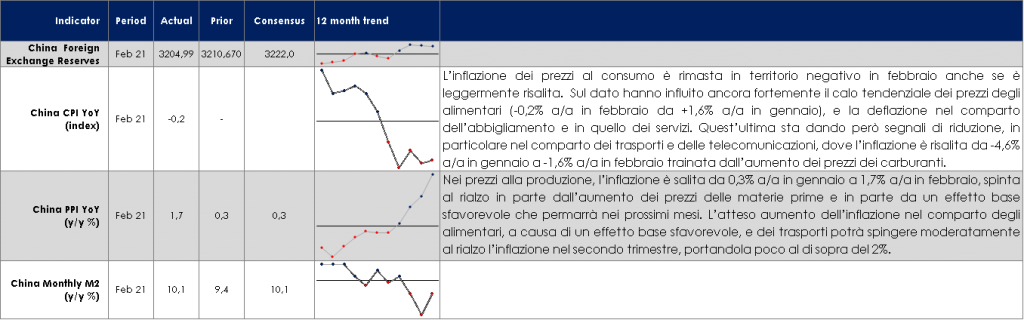

ASIA: Continua la normalizzazione della politica di Pechino

La stima del PIL di T4 è stata rivista verso il basso a 2,8% t/t da 3% t/t della prima stima. La revisione è dovuta a un minor contributo delle scorte e a una dinamica più contenuta degli investimenti fissi delle imprese, in linea con le indicazioni dell’indagine sulla spesa in conto capitale pubblicata due settimane fa. Le prospettive per T1 2021 sono negative, sulla scia dello stato di emergenza nazionale introdotto a gennaio in tutto il paese e in vigore in alcune grandi prefetture fino al 21 marzo (in altre le misure sono state revocate a inizio marzo). Nel resto dell’anno la crescita dovrebbe tornare positiva, grazie al sostegno della politica fiscale e all’ampio contributo del canale estero.

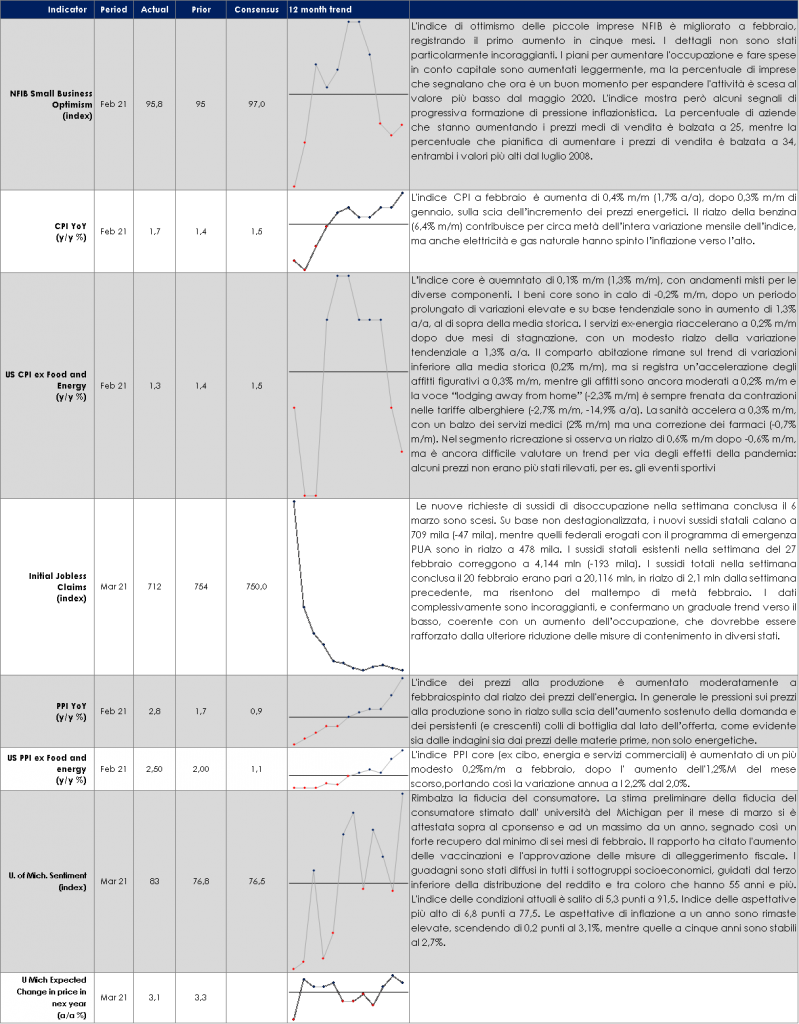

USA: L’inflazione di fondo rimane frenata dai servizi: la diffusione dei vaccini dovrebbe determinare una normalizzazione nel settore e un rialzo duraturo della dinamica dei prezzi core

Il presidente Biden ha firmato l’American Rescue Plan per 1,9 tln. La legge entra in vigore oggi e l’accredito degli assegni da 1400 dollari a persona dovrebbe iniziare immediatamente, dando una nuova spinta alla dinamica del reddito disponibile e al risparmio delle famiglie già a partire da questo fine settimana. Il reddito disponibile dovrebbe registrare un incremento di circa il 25% a marzo, dopo il rialzo di 11,2% m/m a gennaio. Le misure a favore delle famiglie rappresentano oltre il 40% del totale, suddivise in 410 mld di trasferimenti diretti, 240 mld di estensione dei sussidi di disoccupazione e 143 mld di rafforzamento del credito di imposta per i figli. In un discorso alla nazione dopo la firma della legge, Biden ha detto che richiederà agli stati di rendere disponibili i vaccini a tutta la popolazione adulta entro maggio, ha promesso uno sforzo “massiccio” per riaprire le scuole e ha previsto il ritorno a una quasi-normalità entro l’inizio di luglio.

| PERFORMANCE DEI MERCATI

MERCATI AZIONARI Fiducia negli stimoli o euforia pandemica? Gli stimoli fiscali e la diffusione dei vaccini, seppur con rollout geografici differenti, hanno dato impulso positivo ai mercati azionari questa settimana, ridando ottimismo su un’accelerazione economica pasquale. Negli USA si è assistito all’approvazione del piano Biden da 1.9 trilioni di dollari e in Europa, invece, ad una rettifica delle stime di crescita reali del PIL in T1, a causa delle misure restrittive ancora necessarie per arginare l’aumento dei contagi dati i ritardi nella campagna vaccinale. La BCE ha deciso di incrementare gli acquisti tramite il PEPP al fine di difendersi sia dall’effetto contagio del rialzo dei tassi US, sia dal trimestre in arrivo caratterizzato da un incremento dei prezzi al consumo. Tutto ciò è traducibile in un commitment a sostenere l’economia ed il mercato azionario europeo. Rimanendo in tema pandemia, Biden ha richiesto l’aumento delle vaccinazioni fissando due obiettivi: entro il primo maggio “vaccini disponibili per tutti” ed entro il 4 luglio raggiungimento della “quasi normalità e indipendenza” dal covid19. Opposto il sentiment europeo: continua la polemica sul vaccino AstraZeneca con Danimarca e Norvegia che hanno sospeso l’utilizzo e con la notizia, riportata da Bloomberg, che AZ consegnerà meno della metà del numero previsto di vaccini all’Unione Europea nel secondo trimestre 2021; l’Europa ha infine approvato l’utilizzo del vaccino J&J per contrastare l’aumento dei contagi. In termini di performance, EuroStoxx in forte rialzo a +4% con Retail +8%, Telecom e Consumer +6%; “relative worst sector”, seppur positivo in termini assoluti, Auto&Parts che registrano “solo” un +1.90%. EuroStoxx50 a +4.30% con Linde, Deutsche Post, Adidas (CMD con view di forte crescita al 2025) e Kering (a sconto sul settore Lusso) i best picks. Piazza Affari sui massimi da inizio 2020, per l’effetto Draghi o per effetto multipli di mercato (14xPE21 e meno di 12xPE22)? L’Indice FTSE Italia All-Share Banks è a +18% YTD (pur sempre sotto i livelli pre-pandemici). FTSE MIB a +4.75% trainato da TIT +13%, Stellantis +12% e Interpump +11%, contro Diasorin -13%; sul mercato Mid&Small cap si segnalano Cerved +40% (OPA a 9,50 euro arrivata dal PE Castor) e OVS +30% (upgrading del TP). Wall Street sui massimi dopo l’ottimo recupero del settore Tech: S&P500 +4.50% (Copper +15%, Broadcasting +14%) e Nasdaq +4.70%, con Bitcoin a 58 mila dollari e rispolvero dei FANG. Infine, settimana storica per il mondo ESG: il 10 marzo è entrata in vigore la SFDR, regolamentazione che pone la sostenibilità (ed il suo rischio) come “must” nella costruzione di portafoglio e le strategie tradizionali come quasi un’eccezione in via di transizione (o estinzione?). Flussi su ETF sostenibili in forte crescita, soprattutto per i prodotti ex art.8 ed art.9 del Regolamento EU 2088. A cura del team Core Equity Value di MB SGR PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 12 marzo 2021 VIEW STRATEGICA I dati sull’efficacia dei vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale |

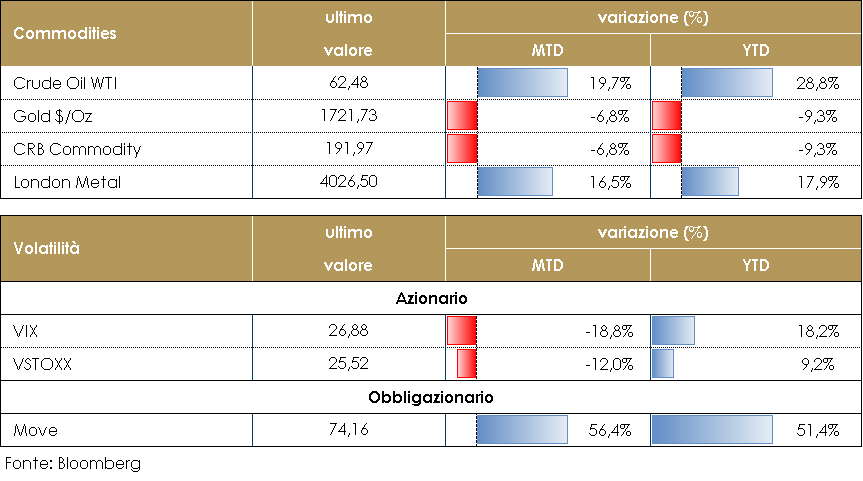

MATERIE PRIME E VOLATILITA’

Il prezzo del petrolio si conferma sopra i 65 dollari al barile registrando un po’ di volatilità in seguito al brutto dato delle scorte settimanali API (+12,8 milioni di barili) e ai timori legati a un’interruzione della fornitura in Arabia Saudita. Lo scenario sulle materie prime resta positivo e legato a due fattori: da un lato il rafforzamento del dollaro, che rende meno conveniente l’acquisto dei derivati finanziari delle materie prime; dall’altro i segnali positivi sul fronte della crescita economica, dopo l’approvazione del nuovo stimolo fiscale negli USA e grazie agli impatti delle campagne vaccinali.

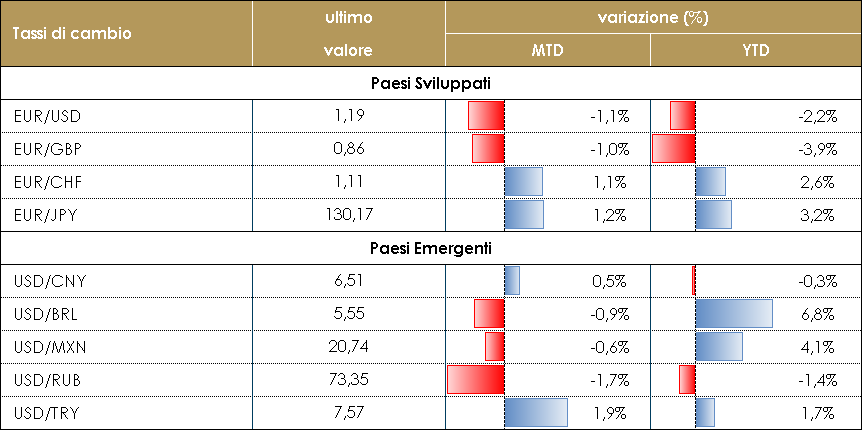

PERFORMANCE – Dati aggiornati alle ore 17.30 del 12 marzo 2021 TASSI DI CAMBIO La settimana ha visto un’inversione di tendenza nel trend di apprezzamento del dollaro osservata alla fine di febbraio. Il dollaro USA ha perso terreno contro quasi tutte le valute del G10, in particolare contro le valute dei paesi esportatori di materie prime come la corona norvegese, il dollaro australiano e il dollaro canadese. Le valute a basso rendimento (EUR e JPY) sono rimaste quasi invariate. L’attenzione del mercato rimane saldamente sui tassi reali statunitensi e nella settimana sono rimasti stabili, vicino al massimo raggiunto dopo il discorso di Powell di fine febbraio. La riunione della BCE di giovedì non ha apportato alcun cambiamento significativo all’attuale comportamento del mercato, anche se la signora Lagarde ha sottolineato l’intenzione di accelerare il ritmo degli acquisti nell’ambito del PEPP, al fine di tenere sotto controllo i tassi di interesse a lungo termine. Le valute dei mercati emergenti hanno beneficiato della stabilizzazione dei tassi reali americani e alcune valute hanno recuperato, almeno parzialmente, le perdite registrate in precedenza. Le valute latinoamericane hanno chiuso la settimana apprezzandosi di oltre il 2% rispetto al dollaro. Tuttavia, i tassi reali statunitensi rimarranno il focus del mercato fino alla prossima riunione del FOMC che si terrà il 17 marzo. Se la FED apparisse tollerante ad un’ulteriore risalita dei tassi reali, allora il dollaro riprenderebbe la sua tendenza all’apprezzamento nei confronti delle valute del G10 e dei mercati emergenti. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO -Dati aggiornati alle ore 17.30 del 12 marzo 2021 |

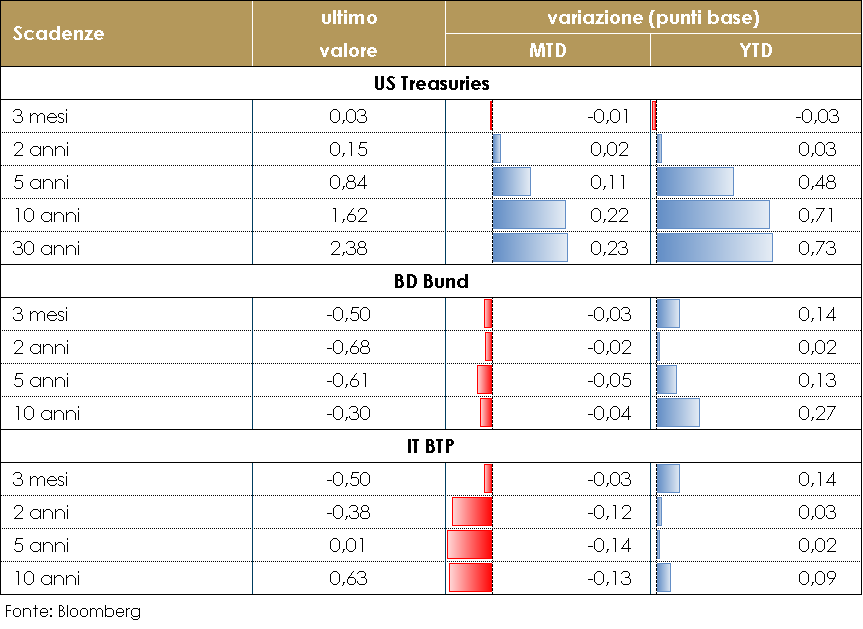

| MERCATI DEI TITOLI GOVERNATIVI

La struttura a termine governativa statunitense ha conosciuto una settimana volatile, per poi chiudere praticamente invariata. L’inizio della settimana è stato caratterizzato da una fase di recupero, che ha riportato il decennale sotto quota 1.50%. Il movimento è stato favorito anche dal dato sull’inflazione del mese di febbraio, uscito sotto le attese: il core CPI ha registrato un +0.1% m/m (1.3% a/a) contro il consensus di 0.2%. Il dato ha aiutato a stemperare le preoccupazioni per un rialzo fuori controllo dell’inflazione. Mentre questa settimana il Presidente Biden ha firmato l’American Rescue Plan per 1,9 tln assicurando un ulteriore supporto al consumatore statunitense e favorendo aspettative di una crescita economica più robusta nei prossimi mesi, la settimana prossima gli occhi resteranno puntati sulla riunione del FOMC, in cui la Fed dovrà esprimere previsioni macroeconomiche più ottimistiche (SEP) e una stance più ottimista ma ancora paziente dii politica monetaria L’attenzione del mercato sarà sulle nuove SEP, sui dots e sul tono di J. Powell. Il grafico dei dots potrebbe vedere alcuni membri del FOMC votare per un rialzo dei tassi già nel 2022 e la mediana spostarsi per un rialzo alla fine del 2023. Una variazione più aggressiva delle proiezioni sui prossimi rialzi dei tassi potrebbe tradursi in un ulteriore ri-prezzamento del primo rialzo (attualmente prezzato nella seconda metà del 2022) e conseguentemente un più violento aumento del segmento a lungo temine della curva dei tassi. Dall’altro lato dell’Atlantico, dopo settimane di commenti dovish e cauti da parte dei funzionari del Consiglio Direttivo in risposta alla pressione al rialzo dei rendimenti obbligazionari, la BCE ha comunicato si suo commitment ad aumentare significativamente il ritmo degli acquisti. Questo dovrebbe tradursi in un efficace strumento per spezzare la correlazione tra rendimenti dei titoli governativi US e rendimenti dei titoli governativi europei, fissando di fatto un tetto ai rendimenti dei titoli governativi europei. La media degli acquisti settimanali da un anno all’altro è stata di 14 miliardi di euro, ma potrebbe aumentare a 20-25 miliardi di euro nel secondo trimestre. L’implicazione per i tassi dell’euro a breve termine è che dovrebbe stabilire un tetto di rendimento più solido. Nel caso del Bund a 10 anni, -20 bp è stato un livello intraday chiave per due anni ed è qui che il Bund ha trovato supporto alla fine del mese scorso. Tuttavia, un salto nell’attività PEPP potrebbe essere sufficiente per abbassare il tetto a -30 pb nelle prossime settimane e forse mesi. PERFORMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 del 12 marzo 2021 VIEW STRATEGICA Governativo US I rendimenti dei Treasury US hanno mostrato una modesta tendenza al rialzo, sulla scia della rimodulazione delle attese di crescita economica e dell’aumentato stimolo fiscale. La normalizzazione economica dovrebbe esercitare una certa pressione sui tassi a lunga, che tuttavia registreranno solo aumenti modesti, perché manipolati dalla Fed. Esprimiamo una view neutrale. Governativo EU: I titoli governativi europei hanno evidenziato un decoupling da quelli statunitensi mostrando una tendenza al ribasso, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE di ottobre e giustificato da un’inflazione negativa e da una debole prospettiva economica |

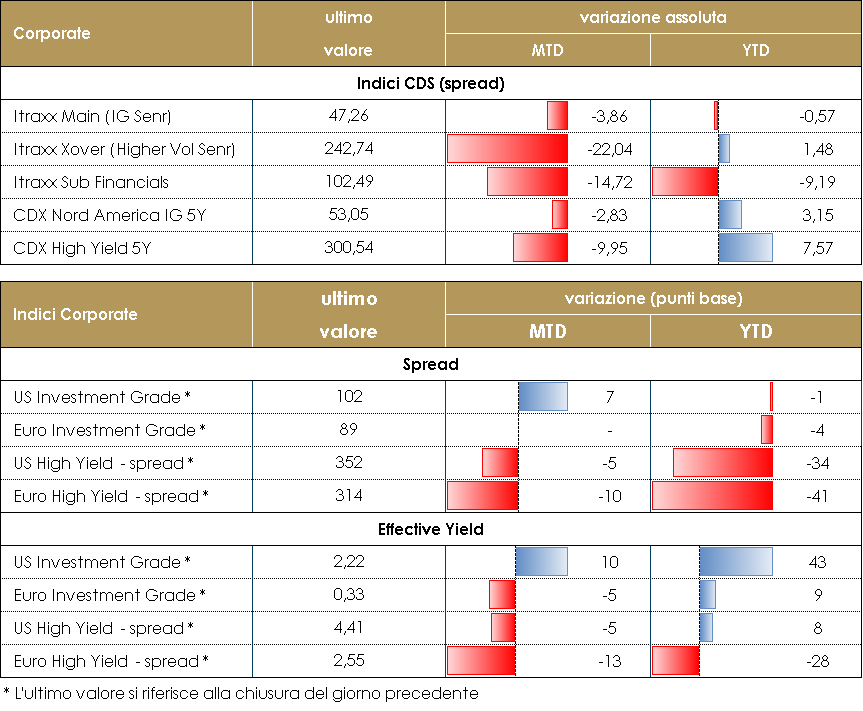

MERCATI DEI TITOLI CORPORATE

La settimana è stata positiva sul mercato grazie in particolare alle conferme sugli stimoli fiscali negli Stati Uniti e sull’attenzione ad evitare un tightening delle financial conditions da parte delle banche centrali. In particolare, nella riunione della ECB, giovedì, abbiamo avuto conferme relative alle condizioni accomodanti sia sui tassi e sia in relazione agli acquisti dei programmi di QE che saranno all’occorrenza anche più flessibili nei prossimi trimestri. Ora l’attenzione si sposta la settimana prossima alla riunione della Fed che dovrà rispondere alle attese dei mercati che nelle ultime settimane, con il rialzo dei tassi reali e dello steepening delle curve, sembrano suggerire un cambio di regime che riteniamo comunque prematuro. Le notizie sull’aumento dei casi Covid in Europa nella terza fase e su difficoltà nei programmi di vaccinazione non allarmano al momento il mercato che preferisce guardare invece ai successi su questo fronte nei paesi anglosassoni. Gli indici CDS hanno chiuso in restringimento in europa, Main -3bps, Xover -15bps mentre in US spread sostanzialmente flat, HY +1, IG -1 con una sottoperformance in particolare nell’ultima seduta dopo un inizio settimana positivo. Sul mercato secondario settimana piuttosto forte con flussi tornati positivi dopo qualche settimana dove avevano prevalso le vendite. Sul primario settimana molto intensa ancora una volta su HY, con refinancing di Public Power Corp (3.875% 5y), Sappi Papier (3.625% 7y), Victoria (3.75% 7y) e l’increase di Trafigura (3.875% 5y). Su corporate IG, Ahold (0.375% 9y), Eurogrid (0% 4y), Prologis (0,75% 12y) mentre su finanziari pochi spunti tra cui Intesa senior preferred (0.75% 7y). A cura del team obbligazionario di Mediobanca SGR PERFOMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 12 marzo 2021 VIEW STRATEGICA Corporate IG: Il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale Corporate HY: Outlook positivo ma possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale |

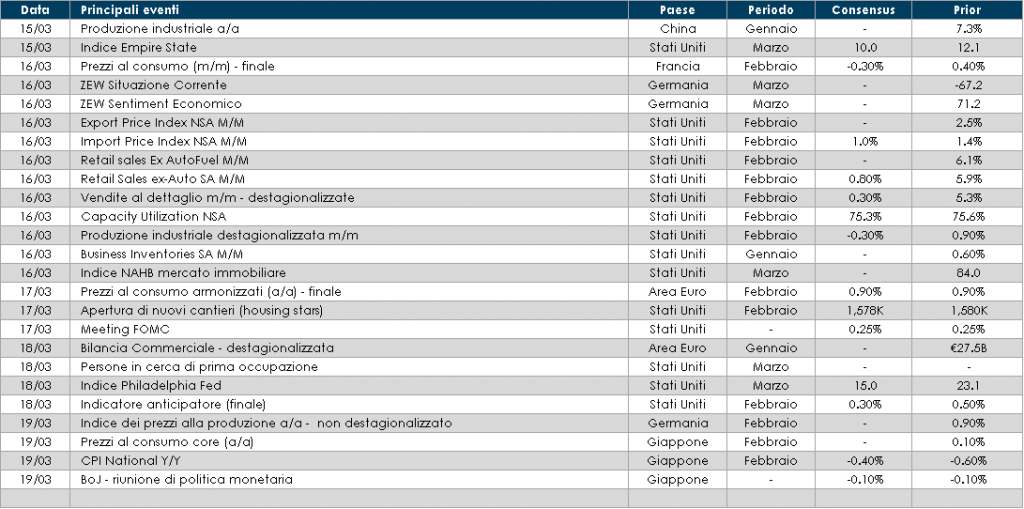

LA PROSSIMA SETTIMANA: quali dati?

- Europa: mercoledì si concludono le elezioni parlamentari dei Paesi Bassi. Probabilmente lasceranno invariato l’equilibrio di governo. Relativamente ai dati macroeconomici sarà la Germania a guidare l’agenda con la pubblicazione mensile degli indici ZEW relativi alla situazione economica attuale e alle aspettative future. Si conoscerà, inoltre, il livello d’inflazione all’interno dell’Area Euro.

- Stati Uniti: l’attenzione sarà rivolta alla riunione di politica monetaria della FED. Saranno inoltre pubblicati relativi alle vendite al dettaglio di febbraio, e l’indice di sentiment sul mercato immobiliare.

- Asia: In una settimana priva di indicazioni dalla Cina, il Giappone renderà noto l’andamento della produzione industriale, il livello di ordini per macchinari core e all’andamento del settore terziario nonché il livello d’inflazione misurata dai prezzi al consumo.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.