La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: aumentano le break-even inflation negli Stati Uniti

I mercati sono tornati a prezzare un’inflazione futura più elevata, legata all’effetto espansivo implicito nel maggior stimolo fiscale e un‘inflazione da domanda legata all’aumento del prezzo delle materie prime

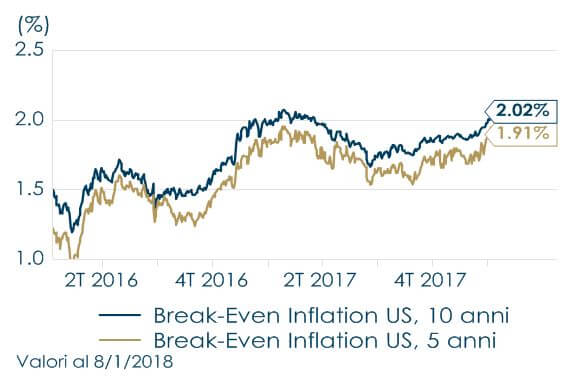

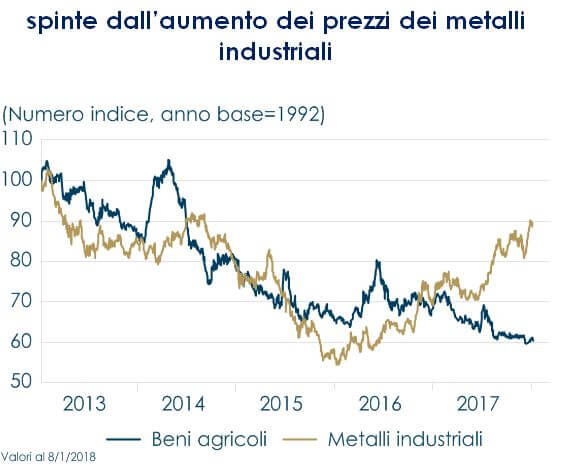

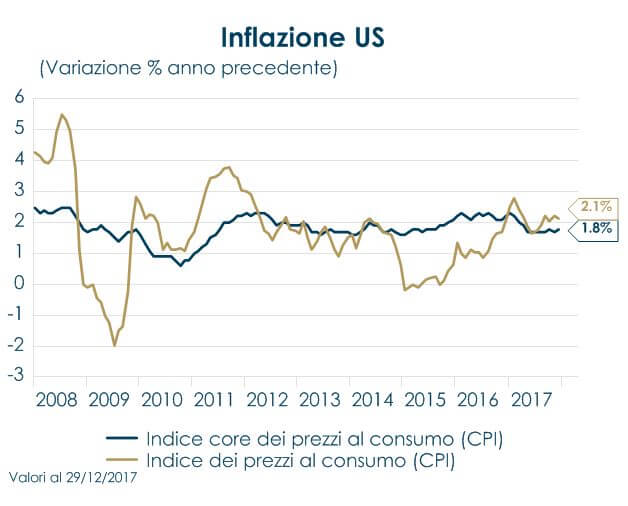

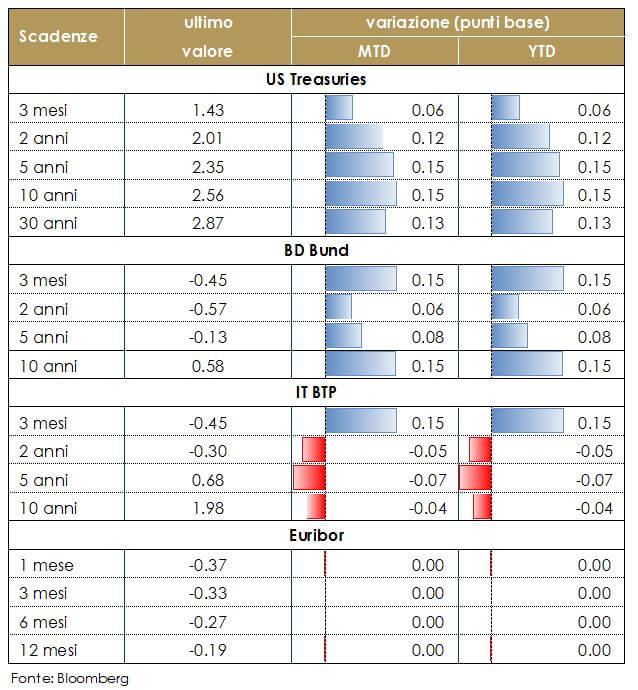

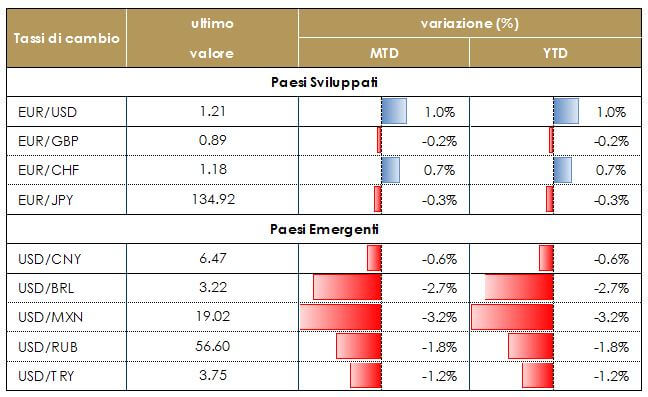

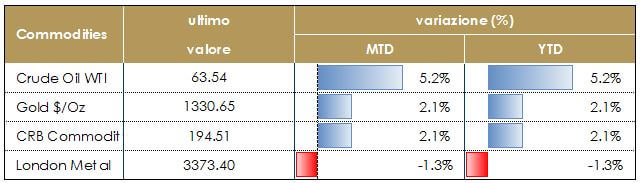

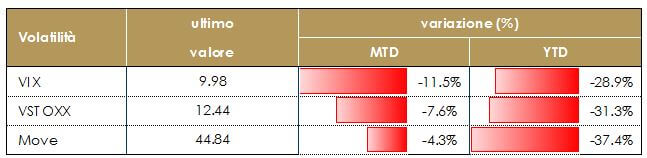

| A inizio gennaio la pubblicazione dei verbali della riunione di dicembre 2017 del FOMC ha riportato l’attenzione sull’futuro percorso dell’inflazione. Il FOMC, da un lato, ha ribadito l’ottimismo riguardo alla solidità del ciclo economico e lo stato di salute del mercato del lavoro statunitense, dall’altro ha espresso dubbi sullo scenario d’inflazione: la maggioranza del consiglio ritiene che i fattori di freno transitori stiano scomparendo, ma “alcuni” membri temono che l’inflazione possa mantenersi anche quest’anno lontana dal 2%, a causa di fattori strutturali. In settimana sono state rilasciate le stime dell’inflazione alla produzione e al consumo di dicembre. La stima dell’indice CPI di dicembre ha confermato una crescita stabile per le voci core, al netto di alimentari ed energia a 1,7% a/a e una modesta correzione da 2,2% a 2,1% a/a. Se l’inflazione stenta ancora a manifestarsi nelle statistiche ufficiali, i mercati sono tornati ora a prezzare un’inflazione futura più elevata, sulla scia dell’aumento marcato dei prezzi delle materie prime – tra cui prezzo del rame e del petrolio, con il Brent che ha toccato il nuovo massimo dal maggio 2015 sopra quota 68 dollari al barile – e iniziando a scontare l’effetto espansivo implicito nel maggior stimolo fiscale. Negli ultimi mesi abbiamo assistito ad un aumento delle break-even inflation -che riflettono il premio di rendimento dei titoli governativi nominali sui corrispondenti Inflation Linked – nei principali paesi sviluppati. Negli Stati Uniti a partire del mese di dicembre le break-even inflation hanno subito un’accelerazione tornando ai valori raggiunti nel 2016 dopo l’elezione di Trump. Riteniamo che alla base del recente movimento delle break-even inflation negli Stati Uniti non vi sia solo l’aumento del prezzo del petrolio. In teoria la variazione del prezzo del greggiodovrebbe avere un effetto positivo esclusivamente sul segmento a breve termine della curva delle break-even inflation, e impattare solo marginalmente il segmento a lungo termine della stessa, causandone un appiattimento. Questo è avvenuto nell’Area Euro, dove le break-even inflation a breve termine sono salite più di quelle a lungo temine, mostrando che i mercati stanno seguendo quanto dichiarato dalla BCE, secondo cui l’inflazione core nell’Area Euro non segna ancora segnali convincenti di ripresa. Invece negli Stati Uniti è aumentato anche il segmento a lungo termine della curva delle break-even inflation. Questo ci lascia pensare che altri fattori, oltre al rialzo del prezzo del petrolio, abbiano contribuito a rafforzare il movimento al rialzo delle break-even inflation, quali l’approvazione della riforma fiscale negli Stati Uniti e una sorpresa positiva sui dati macroeconomici rilasciati nelle ultime settimane. In questo contesto, riteniamo che l’inflazione resterà moderata ma che aumenterà il rischio di una sua crescita repentina e di un re-pricing del rischio di inflazione. Suggeriamo, per tanto, l’utilizzo di strumenti finanziari che consentono la copertura del rischio di inflazione. Negli Stati Uniti il rischio di una fiammata inflattiva è più elevato rispetto al 2017 in quanto il mercato del lavoro si è ulteriormente mosso verso il pieno impiego e l’aumento dell’occupazione dovrebbe esercitare qualche pressione ciclica sui salari. Inoltre, dovrebbe esaurirsi la pressione al ribasso derivante da alcuni fattori non ciclici (in particolare nel settore delle comunicazioni e dei farmaceutici), che hanno pesato sull’inflazione US nel 2017. | Le aspettative di inflazione negli Stati Uniti sono tornate a crescere iniziando a scontare l’effetto espansivo implicito nel maggior stimolo fiscale

spinte dall’aumento dei prezzi dei metalli industriali

e dal recente rally del prezzo del petrolio

|

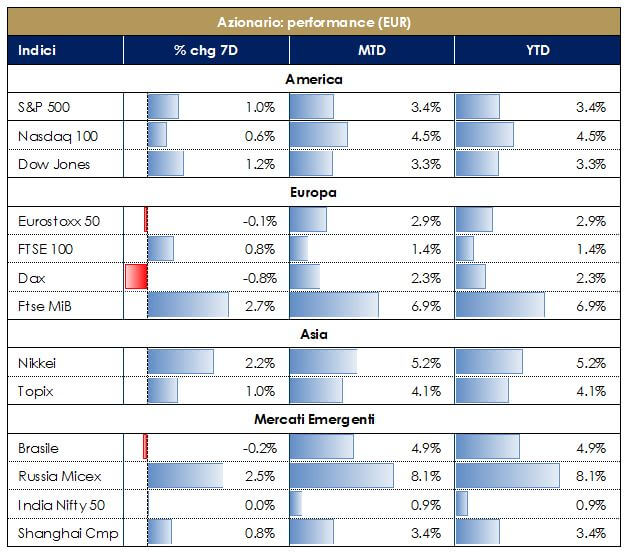

LA SETTIMANA TRASCORSA

Europa: i verbali dell’ultima riunione della BCE evidenziano discussioni sul cambiamento della forward guidance

I verbali della BCE del meeting di dicembre hanno segnalato al mercato che la BCE potrebbe prendere in considerazione, dall’inizio di quest’anno, un graduale cambiamento del linguaggio relativo ai vari aspetti della politica monetaria, per riflettere meglio l’espansione dell’economia. La modalità di comunicazione dovrà evolversi gradualmente “senza modifiche nella progressione” per evitare un ingiustificato irrigidimento delle condizioni finanziarie, qualora l’economia continuerà ad espandersi e l’inflazione si muoverà verso l’obiettivo della BCE, prossima ma sotto il 2%. È interessante notare che i verbali mettono in evidenza che a dicembre i membri del Consiglio Direttivo se da un lato hanno ritenuto non giustificabile un ulteriore allentamento della politica monetaria, dall’altro hanno considerato prematuro ogni cambiamento alla stance di politica monetaria. Non c’è stata discussione sulla fine del QE, all’interno del Consiglio Direttivo. Tuttavia, il mercato ha interpretato il messaggio di policy come il primo passo verso la normalizzazione della politica monetaria che consentirà alla BCE di terminare il programma di QE dopo settembre 2018. Sul fronte dei dati macroeconomici sorprende al rialzo la produzione industriale della Area Euro in novembre, registrando un aumento di +1,0% m/m a fronte di attese di 0,8% m/m; positiva anche la revisione del dato precedente che porta l’espansione in ottobre dallo 0,2% m/m precedentemente indicato a +0,4% m/m. In termini di contributi settoriali, le voci di espansione più robuste sono quelle relative ai beni capitali (+3,0% m/m) e durevoli (+1,6% m/m); più modesti risultano gli incrementi per la produzione di beni intermedi (+1,1% m/m), mentre rimangono sostanzialmente invariati rispetto al mese precedente i contributi di energia e beni di consumo non durevoli.

America: una certa moderazione negli indici dei prezzi di dicembre

L’indice CPI a dicembre è aumentato dello 0,1% m/m dopo un aumento dello 0,4% a novembre, al di sotto delle attese (0,2%). Tasso di crescita tendenziale ha toccato 2,1% a/a dal 2,2%, in linea le attese. CPI core è aumentato dello 0,3% dopo un aumento dello 0,1% nel mese precedente Il tasso di crescita tendenziale è salito a1,8% dal precedente l’1,7% a/a.

Asia: l’inflazione alla produzione raggiunge il livello più basso da Novembre

In Cina, a dicembre il PPI è salito del 4,9% a/a sopra alle attese di consenso (4,8%) e del valore del mese precedente (5,8%). La disaggregazione per componenti ha mostrato che la decelerazione è stata ad ampio spettro, anche se riflette effetti base dell’indice dei prezzi. Inoltra sembra che i diversi regolamenti governativi, volti alla modernizzazione del paese, stanno iniziando ad avere un impatto sull’indice; in particolare, le restrizioni dell’inquinamento nelle province settentrionali pesantemente industrializzate hanno colpito la domanda di materie prime, mentre i continui tagli al mercato immobiliare hanno pesato sugli investimenti immobiliari.L’indice dei prezzi al consumo è aumentato dell’1,8% a/a rispetto all’1,9% e all’1,7% del mese precedente. I prezzi dei beni alimentari continuano a costituire un freno per l’indice complessivo. La bilancia commerciale è salita a $54,69 miliardi a dicembre, al di sopra delle attese ($37,0 miliardi) e del valore del mese precedente ($40,21 miliardi). La principale sorpresa è arrivata dalle importazioni, cresciute del 4,5% a/a, inferiore sia delle aspettative (15,1%) che del valore del mese precedente (17,7%). Le esportazioni, invece, sono cresciute del 10,9% in linea con le attese (10,8%) e leggermente inferiore al valore del mese precedente (12,3%). Per regione, le importazioni dal Giappone e dall’UE hanno registrato una notevole decelerazione. Le esportazioni in Giappone sono aumentate bruscamente, mentre la crescita negli Stati Uniti e in Europa è diminuita. In termini annuali, l’eccedenza commerciale è scesa del 17,1% a $ 422,5 miliardi (secondo calo drastico). L’eccedenza con gli Stati Uniti è cresciuta del 9,3%, raggiungendo il record di $ 277,9 miliardi, rimbalzando dalla contrazione del 2,4% nel 2016. Per le implicazioni a breve termine, il risultato complessivo contribuisce a rafforzare l’evidenza dell’assenza di fattori di rischio al ribasso, rafforzando l’ottimismo del mercato. In Giappone la BOJ ha ridotto il ritmo dei suoi acquisti in governativi con scadenza residua tra 10 e 25 anni e quelli con scadenza residua tra 25 e 40 anni di 10 miliardi di yen, alimentando le attese per un prossimo avvio della fase di riduzione del massiccio stimolo monetario.

LA PROSSIMA SETTIMANA: quali dati?

- Europa: Pochi i dati di rilievo. Verrrà pubblicata la stima finale delle statistiche di inflazione per il mese di dicembre.

- Stati Uniti: Scarsi i dati di interesse in arrivo la prossima settimana anche dagli Stati Uniti. L’attenzione degli investitori si concentrerà su produzione industriale e qualche dato sul mercato immobiliare, tra cui nuove costruzioni abitative e permessi edilizi di dicembre.

- Asia: Focus in Cina sul PIL di T4. Disponibili, inoltre, produzione industriale e vendite al dettaglio di dicembre. Guardando all’economia nipponica, saranno pubblicati i numeri della produzione industriale finale di novembre.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.