La settimana finanziaria

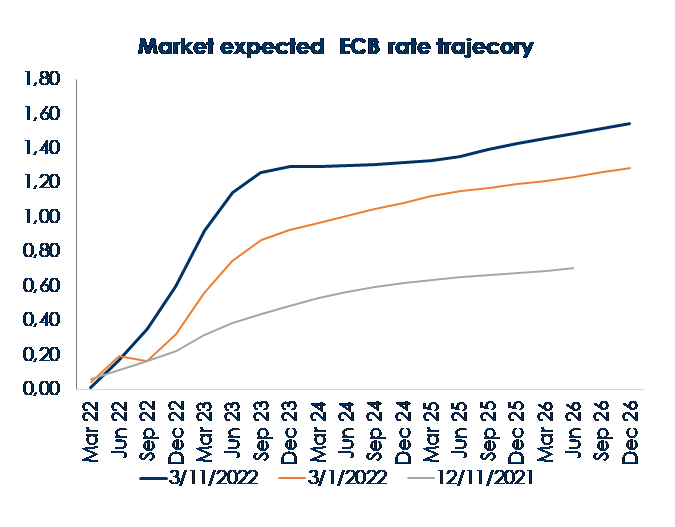

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: La BCE accelera il tapering restando però “data dependent”

Nonostante l’incertezza legata all’invasione russa dell’Ucraina, nella riunione di marzo la BCE:

- ha accelerato il processo di normalizzazione della politica monetaria;

- ha modificato la forward guidance, eliminando dallo statement la possibilità di futuri tagli dei tassi e affermando che il rialzo dei tassi avverrà “un po’ di tempo dopo” la fine degli acquisti netti;

- ha rivisto al rialzo le proprie previsioni di inflazione e al ribasso quelle di crescita.

SETTIMANA TRASCORSA

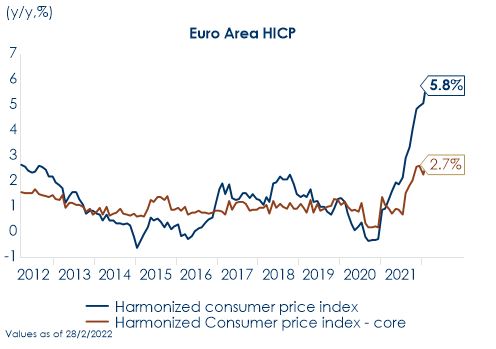

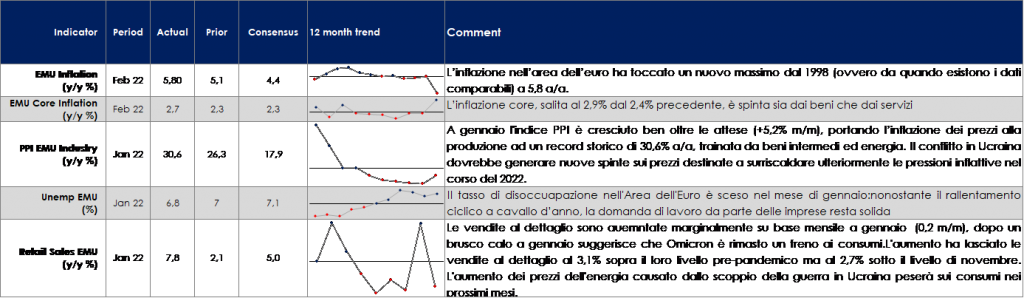

EUROPA: i dati precedenti lo scoppio della guerra in Ucraina confermano un ciclo economico dell’Area Euro solido

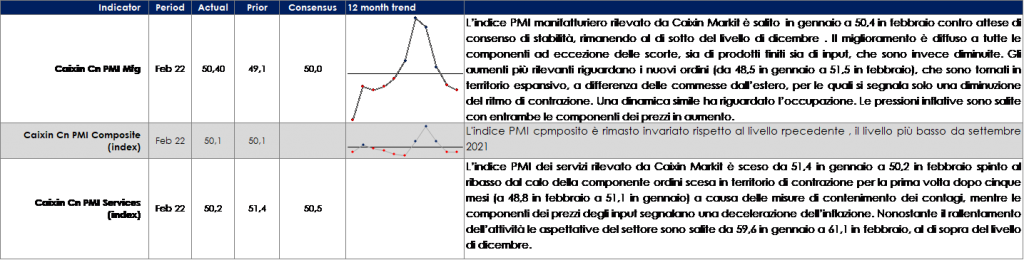

ASIA: rallenta l’inflazione alla produzione in Cina

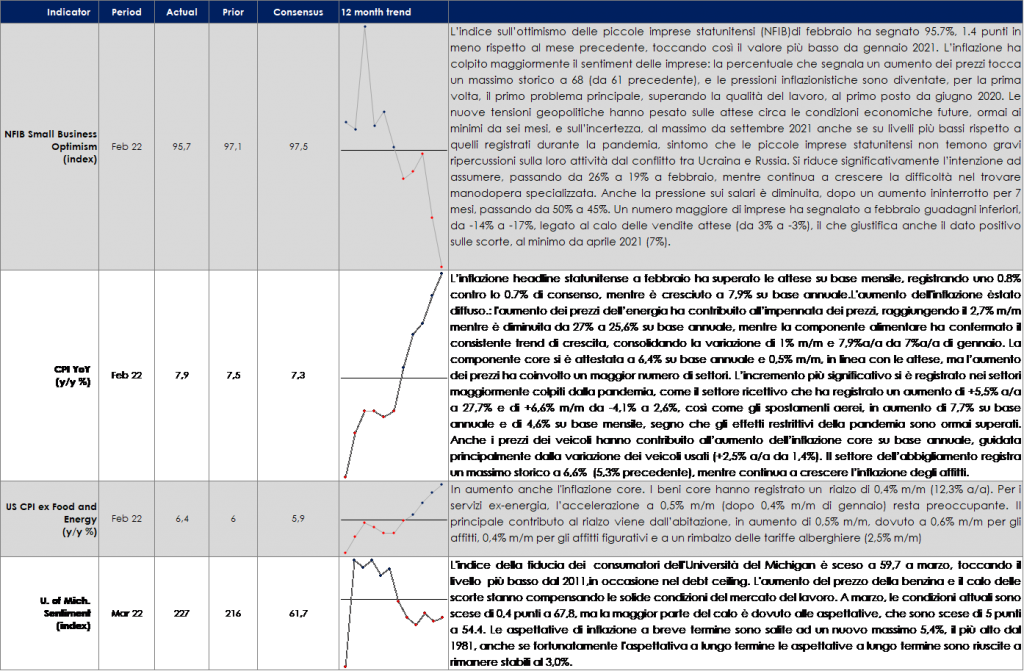

USA: L’ottimismo delle piccole imprese cala a febbraio mentre l’inflazione dei prezzi al consumo tocca un nuovo massimo

| MERCATI AZIONARI

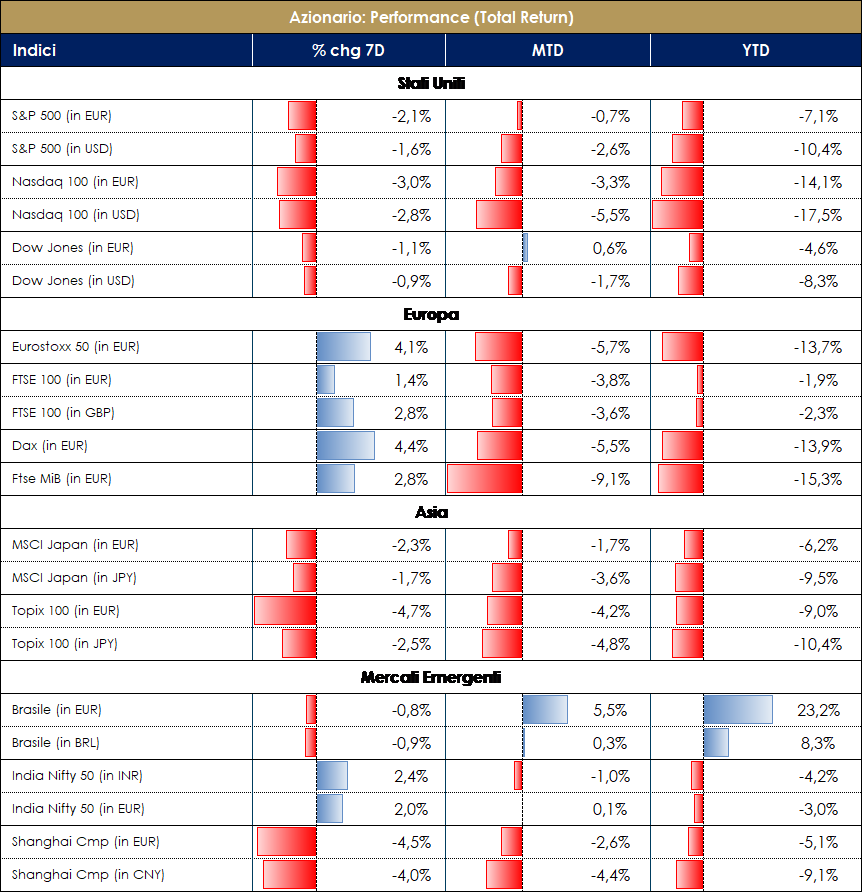

Rally del mercato nonostante la sorpresa hawkish Rimbalzo del mercato europeo questa settimana (e specialmente nella giornata di “short squeeze” di mercoledì 9 marzo) con il +3.88% dell’EuroStoxx (quasi +7% mercoledì) e +4.80% del FTSE MIB (che supera il DAX); di contro troviamo un S&P500 a -1.50% e Nasdaq Composite a -1.90%. I migliori settori della settimana sono risultati essere Insurance +8%, Travel&Leisure +7%, Retail, Basic e Industrials +6% contro il -0.30% del Food&Beverage and Tobacco e la performance flat delle Auto. Lo stile “value” ha sovraperformato il “growth” europeo del +1.80% nella settimana. Il rebound può essere attribuito principalmente all’eccessivo movimento al ribasso avvenuto la settimana scorsa (con un panic selling storico in termini di outflow sull’equity europeo e su certi settori in particolari) e ad un newsflow “meno negativo del previsto” e più stabile. Inoltre, il rally degli indici azionari può essere ricollegato anche a fattori tra cui il rallentamento dei prezzi delle commodity energetiche e alle aspettative di un ingente piano fiscale da parte dei leader della EU per prevenire una probabile recessione. Il de-grossing degli Hedge Funds di settimana scorsa resta comunque ancora pari alla metà di quello avuto durante lo short squeeze del 21 gennaio e inzio covid nel marzo 2020. Ad ogni modo, EuroStoxx a 13x PE resta un multiplo certamente attrattivo, complice una reporting season continuata positivamente (prossima alla conclusione), sebbene con una minor visibilità da parte delle società nel dare guidance (topline e margini) al 2022. “Beat”: Brunello Cucinelli, Leonardo, Rubis, Tod’s, Eurazeo, JCDecaux, National Express, SMCP, Biffa, Brenntag, Deutsche Post DHL, Elis, Quilter, Salvatore Ferragamo; “Miss”: Danieli, Datalogic, Haulotte Group, Hugo Boss, Jeronimo Martins, Maisons du Monde, Geberit, Legal & General. L’aumento dei costi delle materie prime e dell’inflazione in generale resta un elemento da monitorare in vista di una revisione delle stime sugli utili aziendali. In questa situazione di incertezza e alta volatilità (seppur rientrata considerando il VIX a 30 da 37 e VStoxx a 40 da 60) è stata la volta dei dati macro e delle Banche Centrali: la riunione della BCE si è complessivamente risolta con un tentativo di mettere insieme le istanze dei falchi e delle colombe con un risultato che risulta essere mediamente più hawkish con un tapering accelerato e possibilità di fine del QE nel 3Q22.; La Lagarde ha sottolineato come la guerra pone rischi concreti sulla crescita (GDP rivisto al ribasso per il 2022 da +4.2% a +3.7%) e rischi al rialzo sull’inflazione (5.1% exp vs +3.2% precedente). Nel frattempo, il dato CPI MoM si è attestato a +0.8% (vs +0.6% precedente) e quello annuale CPI YoY a +7.9% (+6.4% ex Energy & Food), nonché al massimo da 40 anni. Sul fronte geopolitico sembrano falliti i colloqui tra Russia e Ucraina; la metà della popolazione di Kiev è scappata dalla capitale e si stima che circa 100bnUSD di assets e infrastrutture sono stati distrutti. Dal meeting di Versailles è emerso che per il momento non c’è un accordo sulle emissioni comuni e che il percorso sembra ancora molto lungo; sì invece agli aiuti di stato nei confronti delle imprese colpite dalla guerra. A cura del team Core Equity Value di MB SGR VIEW STRATEGICA La view sul comparto azionario continua ad essere costruttiva per un trimestre che, pur con una certa volatilità, presenta una buona crescita degli utili e una stagionalità attraente per le attività finanziarie rischiose. Tra i rischi a questo scenario un certo grado di rallentamento macroeconomico, la normalizzazione della politica monetaria (che potrebbe risentire di un tasso di inflazione più alto più a lungo) e i timori sul mercato immobiliare cinese. Azionario USA: I trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Azionario Europe: L’attuale situazione geopolitica e la dipendenza energetica dell’EMU suggeriscono di portare a neutrale l’esposizione sul settore. L’incertezza geopolitica resta, tuttavia, bilanciata da politiche fiscali espansive, marcato accomodamento monetario e dalla debolezza dell’EURO. Elementi di rischio da monitorare sono legati a un possibile inasprimento delle operazioni militari e alle conseguenti contromisure economiche. |

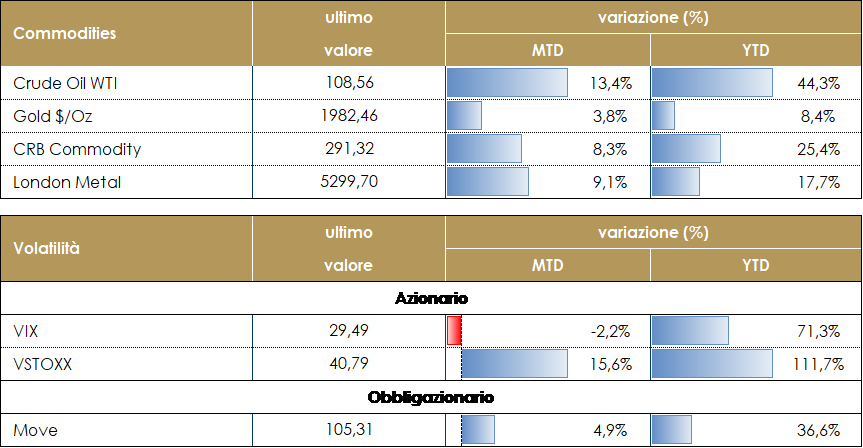

MATERIE PRIME E VOLATILITA’

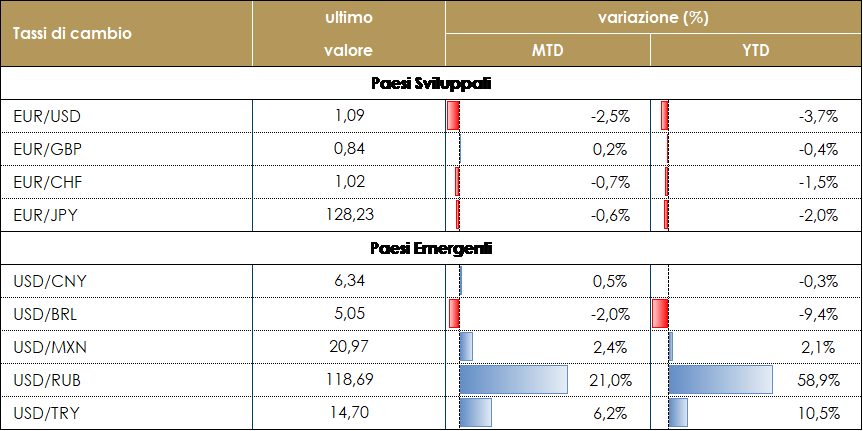

Il prezzo del petrolio resta sopra i 100 dollari al barile e registra una settimana particolarmente volatile seguendo l’avvicendarsi delle notizie geopolitiche. In particolare, WTI e Brent hanno toccato nuovi massimi a 130 dollari nella giornata di martedì a seguito dell’annuncio del blocco al petrolio russo da parte di USA e Gran Bretagna. Gli USA hanno deciso di bloccare le importazioni dalla Russia di petrolio, alcuni altri prodotti petroliferi, LNG e carbone. Le imprese hanno 45 giorni per terminare i contratti per la fornitura di energia in essere, mentre vengono proibiti investimenti nel settore energetico russo e i finanziamenti a società estere che investono nel settore. Il Regno Unito si è associato agli USA, annunciando un blocco delle importazioni di petrolio russo (che rappresentano circa l’8% del totale) da attuare entro fine anno. In settimana, inoltre, l’Unione Europea ha elaborato un piano, denominato REPowerEU, per ridurre la dipendenza dal gas russo di circa l’80% entro la fine del 2022. Circa metà della sostituzione verrebbe da maggiori acquisti di LNG; altri contributi rilevanti dall’accelerazione sulle rinnovabili (solare ed eolico), dal risparmio energetico in ambito civile e da maggiori flussi via gasdotto da altri fornitori. Nel rapporto, la Commissione sottolinea che gli Stati membri potrebbero raccogliere fino a €200 mld tassando gli extra-profitti delle società elettriche, risorse che possono essere usate per mitigare l’impatto su industria e consumatori. Il documento preannuncia interventi normativi per imporre il riempimento degli stoccaggi di gas al 90% entro l’1/10, con una “equa allocazione” dei costi. Aumentano anche i costi di trasporto secondo il Wall Street Journal, le tariffe di trasporto del greggio via mare sono triplicate nelle ultime due settimane (cioè da quando è iniziata la guerra in Ucraina): il costo giornaliero di una petroliera di medie dimensioni, navi usate soprattutto nel Mar Nero e nel Mar Baltico, è cresciuto da 10 mila a 30 mila dollari. TASSI DI CAMBIO La situazione in Ucraina è ovviamente rimasta al centro dell’attenzione del mercato FX, almeno fino a giovedì, quando la conferenza stampa della BCE ha causato un forte repricing nel mercato dei tassi e, di conseguenza, un movimento anche in tutti i cross EUR. Alla fine della settimana l’euro si è apprezzato contro tutte le valute del G10, tranne la corona svedese che è rimasta supportata dall’atteggiamento meno accomodante della Riksbanken. Lo yen giapponese e il franco svizzero hanno sofferto contro il dollaro, poiché le rispettive banche centrali hanno mantenuto un atteggiamento accomodante rispetto a quello delle altre banche centrali, in particolare se paragonate a FED e BCE. Nei mercati emergenti, le valute dell’Europa centrale sono rimbalzate contro il dollaro, riducendo le perdite subite dall’inizio della guerra in Ucraina. Lo zloty polacco si è apprezzato di oltre il 2,5% rispetto al dollaro, mentre la corona ceca e il fiorino ungherese sono saliti rispettivamente del 2,3% e dell’1,9%. Tuttavia, il rimbalzo sembra legato a un aggiustamento del posizionamento degli investitori piuttosto che all’inizio di un nuovo trend. A cura del team obbligazionario di Mediobanca SGR |

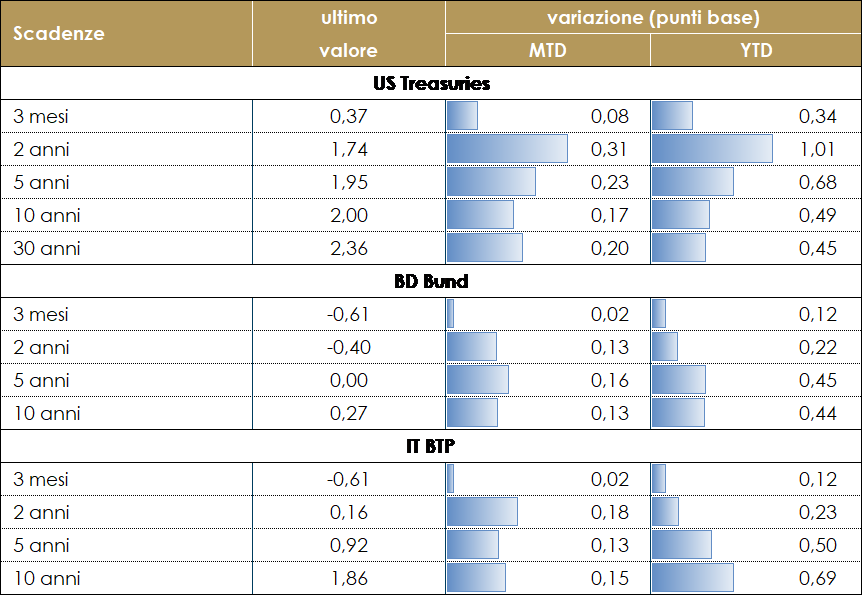

| MERCATI DEI TITOLI GOVERNATIVIIncertezza sulla situazione geopolitica e conseguenze sulla possibile rimodulazione della politica monetaria da parte di FED e BCE sono stati i temi che hanno guidato la volatilità dei rendimenti obbligazionari dei principali paesi sviluppati. I rendimenti obbligazionari statunitensi hanno registrato un moderato aumento durante la settimana sostenuti sia dall’aumento delle aspettative di inflazione sia dalla componente reale. Il decennale ha completamente ritracciato il rally innescato dall’invasione russa dell’Ucraina e si è stabilizzato leggermente sotto il 2%. La settimana prossima l’attenzione sarà rivolta alla riunione di politica monetaria della FED che dovrebbe consegnare il primo rialzo del costo del denaro, l’attenzione sarà rivolta al passo del processo di normalizzazione della politica monetaria e al tono della conferenza stampa. Lo scenario attuale per la Fed è infatti senza precedenti: dopo la pandemia, una guerra a fronte di inflazione alta e crescente e di un mercato del lavoro in salute, che potrebbe creare nuove spinte inflattive.

Anche la Banca d’Inghilterra la settimana prossima dovrebbe continuare il suo ciclo di rialzo del costo del denaro, dato che le sue preoccupazioni per il sentiero dell’inflazione hanno preceduto quelle sia della Fed sia della BCE. Nell’Area Euro, questa settimana i mercati sono stati guidati dalla riunione di politica monetaria della BCE e dalla meno prudente accelerazione nella via di uscita dalle misure monetarie ultra-espansive, con uno scenario di crescita rivisto al ribasso. I minori acquisti attesi per quest’anno all’interno del programma APP pesano particolarmente sui paesi a debito più elevato, come l’Italia. Il BTP decennale, dopo un aumento di circa 20pb in termini di rendimento, si stabilizza attorno a 1.9%. Sul segmento a breve termine della struttura a termine si è registrato un marcato aumento delle aspettative di inflazione, complice l’aumento del prezzo dell’energia e la revisione al rialzo delle proiezioni della BCE. VIEW STRATEGICA Governativo US: I trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Governativo EU: Continuiamo ad avere una view negativa sui rendimenti obbligazionari europei, aspettandoci una perdita di valore sia dalla componente carry che dalla componente prezzo |

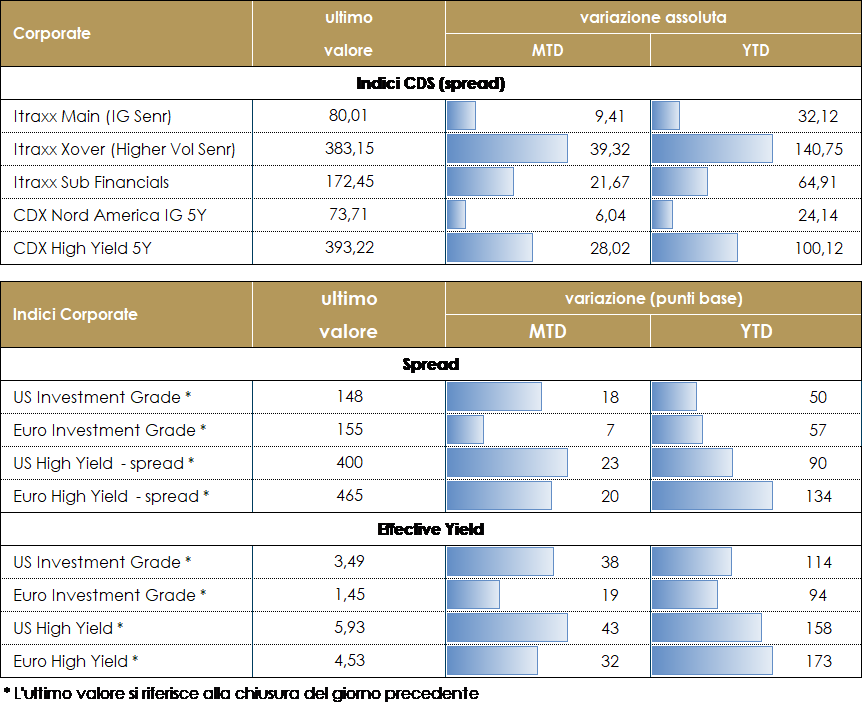

MERCATI DEI TITOLI CORPORATEI mercati del credito hanno vissuto una settimana tra le più intense e contrastate da diverso tempo, chiudendo al margine positivamente (in termini di spread performance) dopo una apertura molto debole nei primi due giorni che ha portato il mercato a testare nuovi livelli massimi in allargamento a fronte di notizie ancora preoccupanti sul conflitto tra Russia e Ucraina e lo spike dei prezzi delle commodity sulle nuove sanzioni in particolare da US e UK. Nella giornata di mercoledì il trend ha avuto una sostanziale pausa con marcato ritracciamento di tutte le asset class rischiose che ha permesso di recuperare i livelli di inizio settimana sul credito.

L’attenzione del mercato si è poi spostata giovedì sui dati di inflazione in US, usciti ancora in rialzo, e sul meeting della Banca centrale Europea che ha pubblicato anche i dati di outlook su crescita ed inflazione oltre a comunicare un’accelerazione nel processo di normalizzazione della politica monetaria, per quanto nel complesso l’evoluzione rimane data dependent soprattutto in relazione all’evoluzione e all’impatto della crisi geopolitica in atto. Da segnalare inoltre i dati sui flussi che vedono sostanziali outflow dal mercato corporate in diverse delle sue componenti, a partire da IG americano fino a Etf europei. Gli Indici del mercato CDS hanno chiuso con una contrazione sia in europa con Xover a -15 e Main a -3 che in US con CDX IG a -2 e HY a -5. Sugli indici cash la settimana si chiude con un total return negativo sia per HY che per IG con una performance alimentata dall’allargamento degli spread nella prima parte della settimana e nella seconda parte dalla risalita dei rendimenti sulle curve dei tassi. Sul primario parziale ripresa dell’attività con diversi deal tra cui segnaliamo A2A (BBB 500Mio 6y MS+100bp), Paccar (250Mio 3Y), Berkshire Hathaway (500Mio 8y). A cura del team obbligazionario di Mediobanca SGR Corporate IG: Il livello e le valutazioni degli spread rendono vulnerabile l’asset class rispetto alle variazioni dei tassi e all’inizio della normalizzazione delle politiche monetarie e potrebbero risentirne della volatilità che prevediamo in aumento. La ricerca di rendimento, la stagionalità che torna positiva e l’offerta netta contenuta prevista rimangono fattori tecnici supportivi. Esprimiamo una view neutrale. Corporate HY: Outlook neutrale dati i livelli raggiunti dalle valutazioni nonostante alcuni fattori, prevalentemente tecnici, e la ricerca di rendimento in assenza di alternative nel campo obbligazionario ci rendono costruttivi verso l’asset class ma necessariamente selettivi dato il prevedibile aumento del rischio idiosincratico in questa fase del ciclo. |

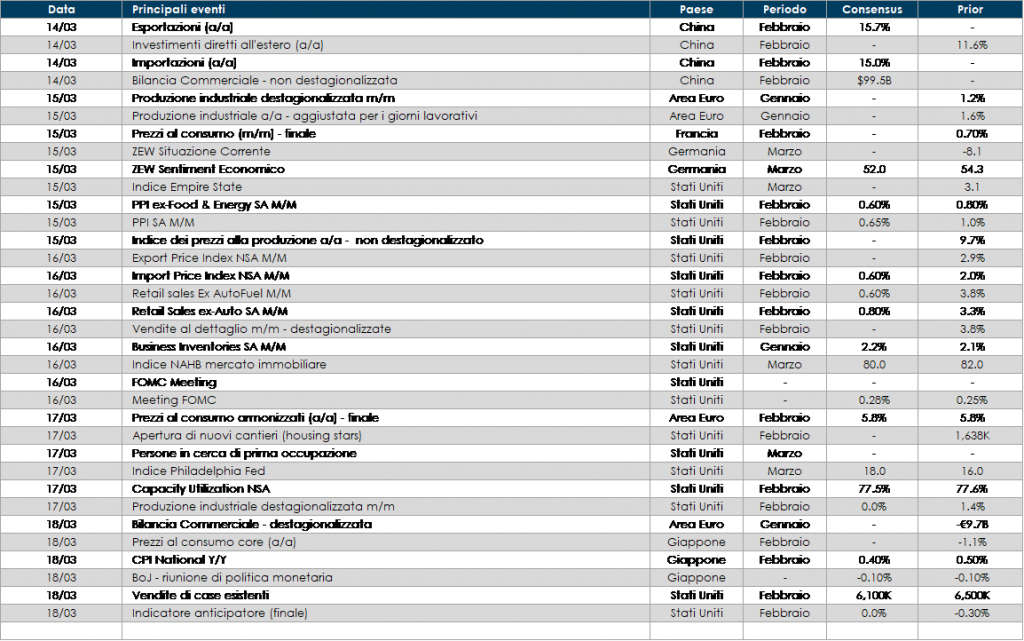

LA PROSSIMA SETTIMANA: quali dati?

- Europa: nell’Area Euro sarà pubblicata la produzione industriale relativa al mese di gennaio, mentre in Germania sarà pubblicato l’indice ZeW relativo al mese di marzo, l’indice dovrebbe incorporare un calo della fiducia degli investitori derivati dal peggioramento della crisi geopolitica. Nel regno unito si terrà la riunione di politica monetaria.

- Stati Uniti: l’attenzione sarà rivolata alla riunione di politica monetaria della FED, che dovrebbe consegnare il primo rialzo del costo del denaro. Inoltre, verranno pubblicati anche i dati sulle case attualmente in vendita, sui nuovi cantieri edili e sui permessi edili rilasciati. Riguardo al mercato del lavoro ci sarà l’aggiornamento delle richieste iniziali e continue di sussidi di disoccupazione. Completano il quadro il dato sulle vendite al dettaglio, la produzione industriale, l’indice dei prezzi alla produzione e alcuni indici di fiducia sull’economia sia dal settore manifatturiero sia dai consumatori.

- Asia: il Giappone che vedrà la pubblicazione del dato sull’inflazione, la produzione industriale, gli ordinativi di macchinari, l’indice del settore terziario e la bilancia commerciale. In Cina verranno forniti i dati di produzione industriale e vendite al dettaglio.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.