La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: Mercato del lavoro: un calo drammatico, una ripresa graduale e asimmetrica

- Il rapporto sul mercato del lavoro US relativo al mese di giugno ha segnalato che il punto di minimo è stato raggiunto

- Il recupero della disoccupazione potrebbe essere più rapido rispetto alle precedenti recessioni ma…

- …la ripresa sarà asimmetrica tra le varie fasce della popolazione e tra i vari settori

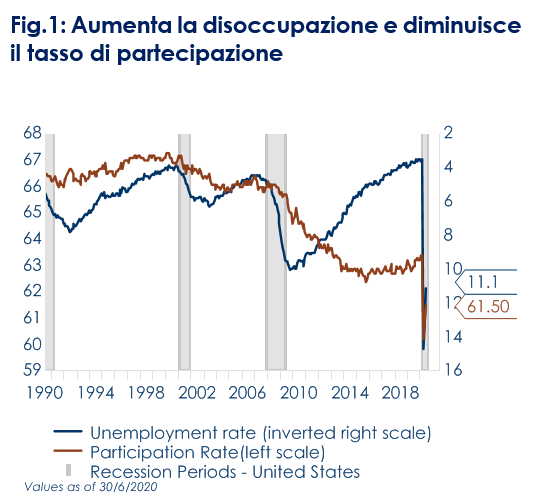

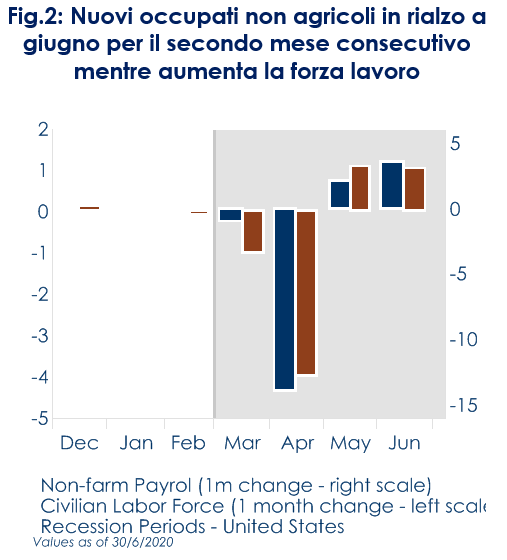

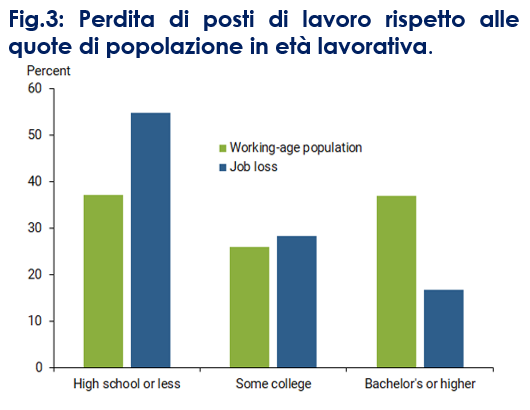

| Negli USA la pandemia di COVID 19 si è trasformata in una crisi del mercato del lavoro senza precedenti, che ha comportato un aumento del tasso di disoccupazione al livello più alto dal 1938 e una marcata diminuzione della forza lavoro (Fig.1). La percentuale di adulti in età lavorativa occupati o in cerca di lavoro è tornata al livello del 1973.Il rapporto sul mercato del lavoro relativo al mese di giugno ha consegnato il messaggio che il punto di minimo dovrebbe essere alle nostre spalle: il tasso di disoccupazione è sceso ad una velocità estremamente marcata (da 13.3% di maggio a 11,1% di giugno), trainato da un calo dei lavoratori in cassa integrazione, diminuiti di 4,778 milioni. Allo stesso tempo emergono i primi indizi di consolidamento della debolezza: cala la frazione di disoccupati temporanei sul totale (le perdite di lavoro tra quelli classificati come posti di lavoro a tempo indeterminato o che hanno terminato i lavori temporanei sono aumentate di 759.000 unità, il numero più alto dal gennaio 2009), aumenta il numero di lavoratori scoraggiati e resta elevato il numero di lavoratori part-time. Lo scenario per i prossimi mesi è di ulteriore aumento di occupati e di un progressivo lento calo del tasso di disoccupazione, anche se ad un ritmo inferiore di quello registrato in maggio e giugno. La strada da recuperare per riavvicinarsi al pieno impiego (la cui stima elaborata dal FOMC è rimasta invariata a 4.1%) è ancora lunga e i rischi elevati. Le prospettive future del mercato del lavoro restano dipendenti dall’evoluzione del virus – alcuni stati hanno preso provvedimenti per rallentare o invertire parzialmente i loro piani per la riapertura alla fine di giugno per contrastare la ri-accelerazione dei nuovi contagi e i dati ad alta frequenza sul mercato del lavoro come i jobless claims mostrano indicano che nella seconda metà di giugno e fino ai primi di luglio il tasso di perdita di nuovi posti di lavoro è aumentato, dall’ulteriore risposta delle autorità politiche, da quante persone senza lavoro riusciranno a ritornare nel loro vecchio posti di lavoro evitando di intraprendere il lungo processo di ricerca di un nuovo lavoro magari in un nuovo settore.Storicamente il mercato del lavoro statunitense ha mostrato la capacità di recuperare velocemente dopo uno shock recessivo. Attualmente ci attendiamo che la ripresa sia anche più rapida, perché la disoccupazione contiene una frazione molto più elevata di lavoratori in cassa integrazione rispetto alle precedenti crisi e soprattutto perché il mercato del lavoro US potrà contare sulla ripresa ciclo capex, in atto prima dello scoppio della pandemia, che sosterrà la creazione di opportunità di lavoro. Il tasso di disoccupazione potrebbe essere di circa 6,5% entro la fine del 2021 e del 5.5% nel 2022, come previsto dal FOMC a giugno Ci sono voluti 4 anni perché il tasso di disoccupazione scendesse al 6% durante l’ultima espansione. Questa volta potrebbero essere necessari circa 2 anni.Tuttavia, la crisi innescata dalla Covid-19 sta amplificando le asimmetrie nel mercato del lavoro. Questo è ben visibile dai dati recenti. Prima della pandemia, gli Stati Uniti si trovano nel ciclo economico di espansione più lungo della storia. La lunghezza e la forza dell’espansione avevano contribuito a ridurre i divari tra le classi sociali con diversi livelli di istruzione. Ora invece la disoccupazione è aumentata di più per le minoranze e le persone meno istruite: livelli di istruzione più elevati sono stati a lungo un isolante contro le perturbazioni del mercato del lavoro, riducendo l’incidenza della perdita di posti di lavoro (Hoynes 2000). A partire da marzo di quest’anno l’aumento del tasso di disoccupazione e il calo della partecipazione alla forza lavoro sono stati maggiori per le persone con meno istruzione (Fig 3). In particolare tra febbraio e maggio, il tasso di disoccupazione dei lavoratori aventi come massimo diploma un diploma di scuola superiore è aumentato di oltre 12 punti percentuali, contro i 5,5 punti percentuali di quelli con un diploma di laurea o superiore. Il distanziamento sociale necessario per combattere il virus ha fatto sì che i lavoratori che riuscivano a passare al telelavoro erano più propensi a rimanere occupati. | Fig.1: Aumenta la disoccupazione e diminuisce il tasso di partecipazione

Fig.2: Nuovi occupati non agricoli in rialzo a giugno per il secondo mese consecutivo mentre aumenta la forza lavoro Fig.3: Perdita di posti di lavoro rispetto alle quote di popolazione in età lavorativa. Fonte Bureau of Labor Statistics, Current Population Survey; aggregate job loss between February and May 2020. |

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

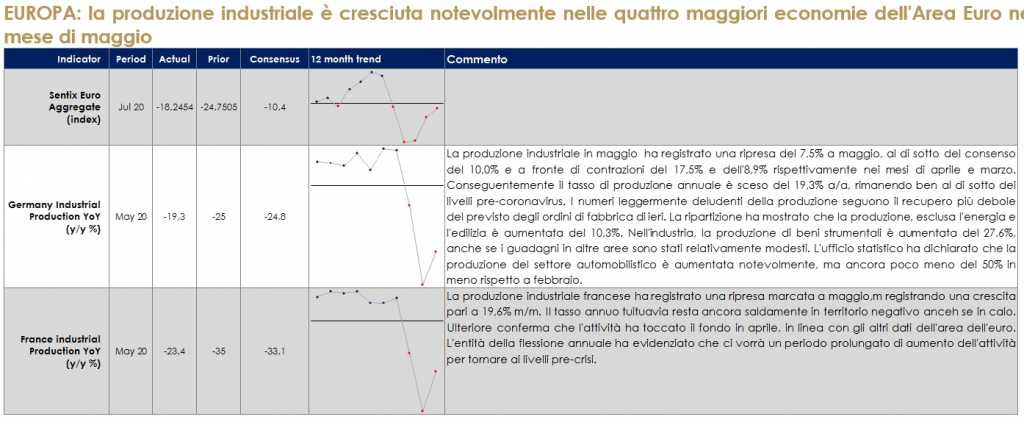

EUROPA: la produzione industriale è cresciuta notevolmente nelle quattro maggiori economie dell’Area Euro nel mese di maggio

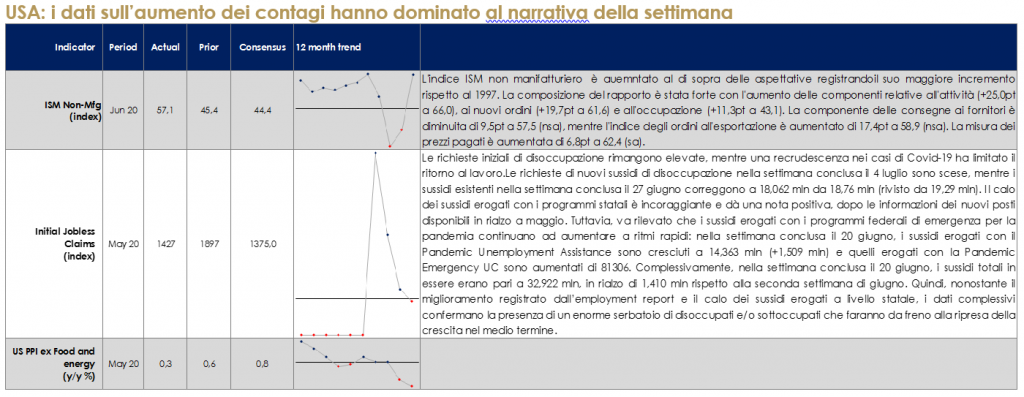

USA: i dati sull’aumento dei contagi hanno dominato al narrativa della settimana

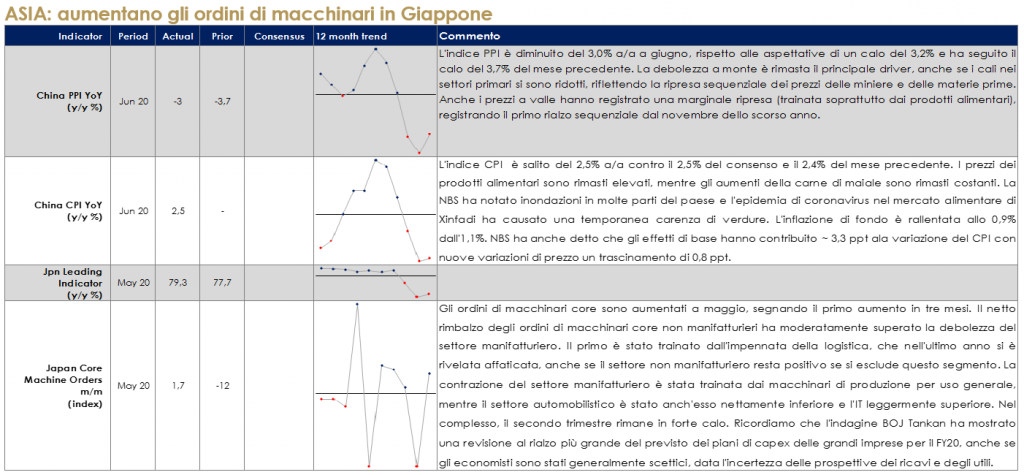

ASIA: aumentano gli ordini di macchinari in Giappone

| PERFORMANCE DEI MERCATI

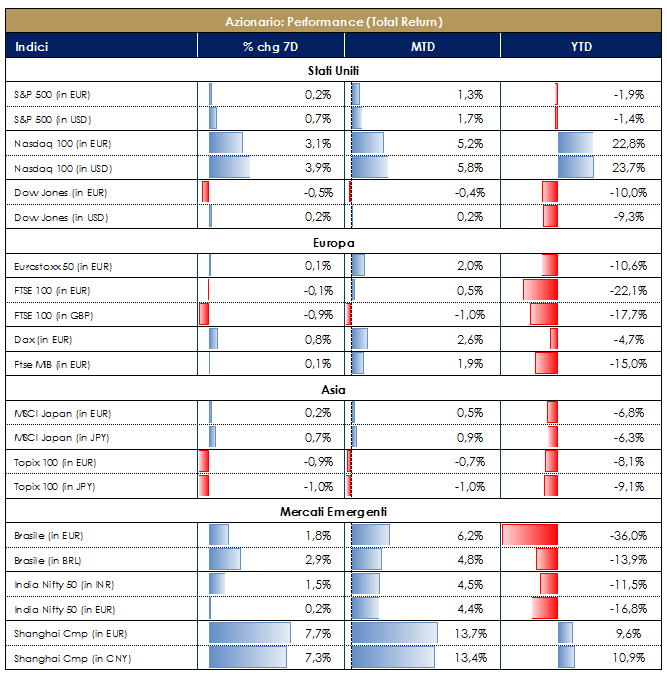

MERCATI AZIONARI I contagi crescono, la reporting non esalta e la view resta cauta. In mancanza di driver rilevanti il mercato sta guardando nuovamente ai numeri della pandemia: peggiora la situazione in diversi paesi del mondo, Hong Kong sta chiudendo nuovamente le scuole dopo un picco dei casi; dati USA in aumento. In settimana abbiamo assistito al ribasso delle stime della Commissione Europea relative all’andamento dell’economia: l’Italia la più colpita con atteso un -11,2% del PIL per il 2020 (e relativo recupero del 6% nel 2021), male anche Francia, Spagna, Portogallo e Grecia (riduzione tra il -9/-10,5%); Germania la migliore con una stima attesa a -6,3%. In termini generali ci si attende una contrazione del PIL di Eurozona pari a -8,7% (dato da recessione) e, per tanto, risulta necessario un prossimo accordo sul Recovery Fund per fronteggiare “una situazione unica nella storia dell’UE”, come riportato da Angela Merkel. Visto l’andamento dei mercati e i multipli di settore raggiunti è spontaneo pensare che evidentemente le attese sono positive su un accordo estivo. Il piano darebbe ossigeno all’Italia (beneficiaria numero uno) e le permetterebbe, oltre alla gestione di un debito pubblico che potrebbe superare 150% a tendere, di operare su più fronti, quali: infrastrutture, ambiente, ricerca, digitalizzazione ed investimenti privati. Sul fronte mercati azionari, in Europa l’SXXE chiude la settimana a zero (+0,05%) trainato dalla solita Tecnologia +3,60%, Chemicals +1,50% e con Auto e Food&Bev a +0,70% contro BasicResources -2,30%, Oil&Gas -2% e Constr&Materials -1,50%. In termini di singoli titoli Infineon +8,70%, Siemens Gamesa +8,50% e Commerzbank +8% tra i best performer contro Klepierre -11,60%, Atlantia -9,70% e Nokia -8% i worst. EuroStoxx 50 trainato da SAP +5,50%, ASML +4% e ABInBev +4%, contro Nokia, Amadeus e Bayer i peggiori nella settimana. FTSE MIB a -0,80% con Davide Campari +5,35%, STM +4,30% e Ferrari +2,40% i top performer contro Atlantia -9,70%, Saipem -7,40% ed Hera -6% i worst. Mercato delle MidCap a -0,70% con Mondadori +14%, Tinexta +9,70% e Biesse +9,50% i migliori contro ASTM -7%, Saras -6,70% e Mediaset -6% i peggiori. L’indice azionario cinese CSI 300 ha guadagnato il 10% in pochi giorni (circa mille miliardi di dollari di valore), sorretto dalla fiducia di stimoli governativi e dagli allentamenti fronte trade war. I livelli di leverage restano elevati e quindi, causa speculazioni, i dubbi sulla sostenibilità del rally restano elevati (chiuse quasi 260 piattaforme di margin financing illegali, fondi statali in procinto di ridurre l’esposizione azionaria e China Economic Times che ha raffreddato l’euforia mettendo tutti in allerta sul “crazy bull market”). Anche negli Stati Uniti abbiamo assistito alla “solita musica”: Tech, Tech, Tech! Nasdaq +3,70% (Tesla +16%)! S&P500 a +1% con Copper +13% e Internet +9 contro Oil&Gas -8%. Twitter, Freeport, Amazon e Netflix (>10% perf settimanale) i best performer. Dow Jones flat con Walmart a +7,80% (best). A cura del teamCore Equity Value di Mediobanca SGR PERFORMANCE MERCATI AZIONARI Dati aggiornati alle ore 17.30 del 10 luglio 2020 L’ampia liquidità messa a disposizione dalla Banche Centrali, gli interventi di stimolo fiscale e i possibili flussi in ingresso sosterranno un ulteriore recupero del ciclo economico che supporterebbe il trend positivo dei mercati. |

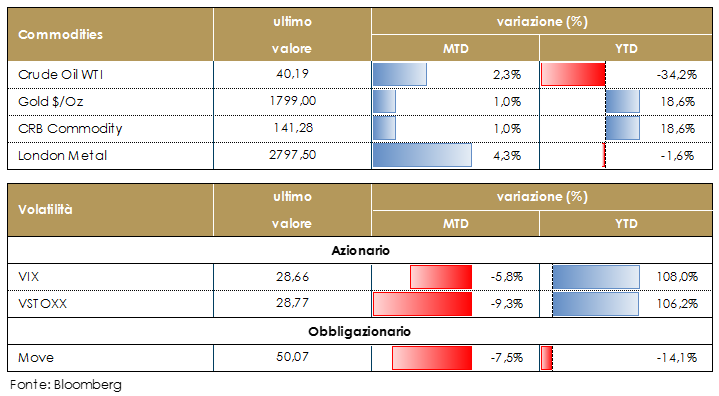

MATERIE PRIME E VOLATILITA’

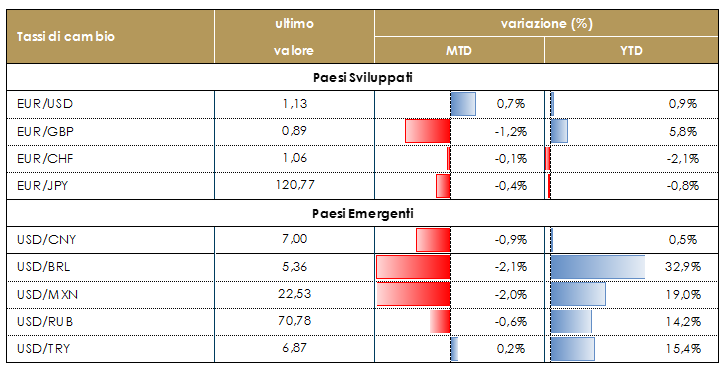

Nella settimana in cui l’IEA pubblica il proprio report mensile il prezzo del petrolio resta stabile attorno ai 40 dollari al barile, mentre continua il trend al rialzo del prezzo dell’oro.Il rapporto mensile dell’IEA conferma che nel primo semestre dell’anno si è verificata la peggiore distruzione di domanda di petrolio, mentre la domanda è scesa di 10,75 milioni di barili al giorno. Il rapporto sottolinea inoltre l’efficacia dei tagli dell’OPEC+: il tasso di rispetto dell’accordo di fornitura OPEC+ è stato del 108% e che la solida performance del gruppo OPEC+ è stata integrata da consistenti tagli trainati dal mercato, soprattutto negli Stati Uniti. Nella seconda metà dell’anno l’offerta potrebbe iniziare a crescere.Durante la settimana il prezzo dell’oro ha superato i 18000 dollari l’oncia, spinto dagli acquisti di ETF, che proseguono a ritmi senza precedenti. Infatti i dati a consuntivo del primo semestre, mostrano acquisti netti per 734 tonnellate, corrispondenti a 39,5 miliardi di dollari: un incremento del 25% del gestito, che sia in volume che in valore supera quello registrato nell’intero 2009, anno record per gli ETF sull’oro. La pandemia seppur ha frenato i consumi fisici di oro, ha comunque giocato un ruolo importante in questo boom di investimenti (fenomeno questo limitato all’Occidente). Dati aggiornati alle ore 17.30 TASSI DI CAMBIO Negli Stati Uniti è emersa una allarmante e ben documentata ri-accelerazione nei nuovi casi di Covid-19, che ha indebolito significativamente l’appetito per il rischio degli investitori. Questo rappresenta un rischio crescente per la ripresa degli Stati Uniti e soprattutto per l’ottimismo dei mercati. Questa nuova ondata giustifica l’ottimismo nei confronti della valuta europea, che resta vicino a 1.13, complici anche le aspettative di un possibile accordo sul Recovery Fund già nel mese di giugno. Dati aggiornati alle ore 17.30 del 10 luglio 2020 VIEW STRATEGICA: con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio. |

| PERFORMANCE DEI MERCATI

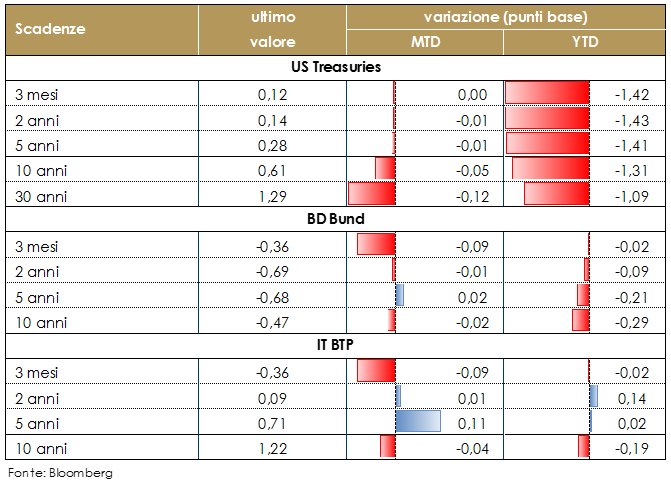

MERCATI DEI TITOLI GOVERNATIVI Mercato in consolidamento con andamento laterale per i tassi governativi, con peggioramento del clima accentuato solo nelle ultime due sedute. I flussi rimangono sottili da clima tipicamente estivo.La situazione epidemiologica negli USA rimane sotto osservazione (soprattutto il numero dei decessi), così come la questione Hong Kong, ma gli operatori, a meno di un peggioramento significativo, sembrano al momento dar meno conto a questi due aspetti. In US, l’intensificarsi delle tensione tra USA e Cina, con gli Stati Uniti che hanno imposto sanzioni nei confronti di un funzionario cinese di primo piano, hanno portato ad un ritracciamento del 10 anni treasury e un movimento di flattening della curva che ha riportato il differenziale 2Y-10Y ai livelli di maggio. Particolarmente tonico è stato il 30 anni, grazie anche alla forte domanda che si è registrata nell’asta per 19 Mld$. Oltre ad un bid-to-cover in rialzo, è emersa una domanda record da parte degli indirect bidders (categoria che include le banche centrali estere) che ha ottenuto il 72% dell’intera emissione.In area Euro, settimana caratterizzata da una volatilità piuttosto contenuta, con i governativi core hanno sovra-perfomanto la periferia. A mercati chiusi Fitch si pronuncerà sull’Italia. La review di oggi, considerata la volatilità contenuta sui BTP nelle ultime sessioni, suggerisce che il mercato non si aspetta alcuna modifica dopo il declassamento di aprile a BBB- con outlook stabile. Buono il collocamento del nuovo BTP Futura che ha superato i 6 Mld€ di raccolta. A cura del team obbligazionario di Mediobanca SGR

PERFORMANCE DEI TITOLI DI STATO Dati aggiornati alle 17.30 del 10 luglio 2020 VIEW STRATEGICA Governativo US: il taglio precauzionale e preventivo della Fed di 50 bps ad inizio marzo, coerente con i timori di diffusione del Coronavirus su scala globale, ha riportato i rendimenti governativi abbondantemente sotto l’1% sulle principali scadenze. Alla luce della volatilità nell’attuale fase (possibili ulteriori tagli e funzione di hedge) manteniamo una view neutrale. Governativo Euro: non si identifica valore in questa asset class a fronte di rendimenti ampiamente negativi i nparticolare delle emissioni tripla A (YTM bund -0,75%). |

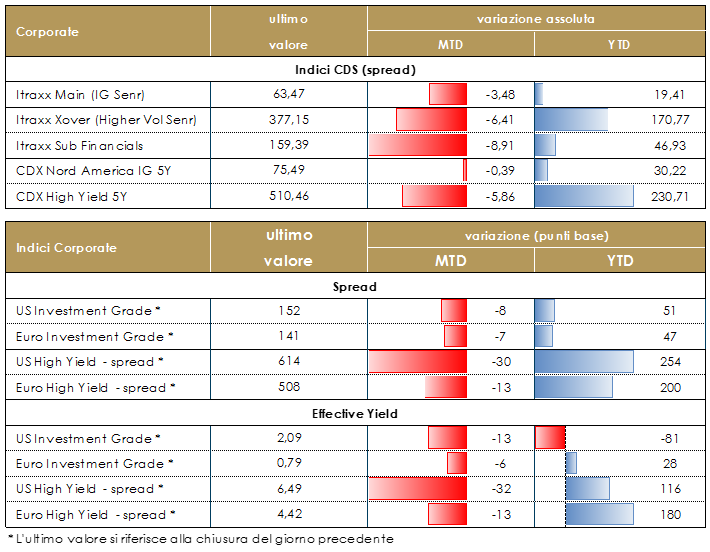

PERFORMANCE DEI TITOLI CORPORATE

Dati aggiornati alle 17.30 del 10 luglio 2020 Corporate IG: l’easing monetario potrebbe sostenere ulteriormente l’asset class da preferire, soprattutto in Europa, rispetto al segmento più speculativo (high yield) e a quello governativo in quanto presenta un profilo rischio/rendimento i più interessante in questa fase di difficile previsione dell’evolversi dei rischi di scenario. Corporate HY: nonostante un ulteriore deterioramento dello scenario base potrebbe impattare gli emittenti più deboli riportando a livelli più elevati i tassi di default, l’entità delle politiche monetarie e fiscali si configurano come possibili elementi di stabilizzazione. |

LA PROSSIMA SETTIMANA: quali dati?

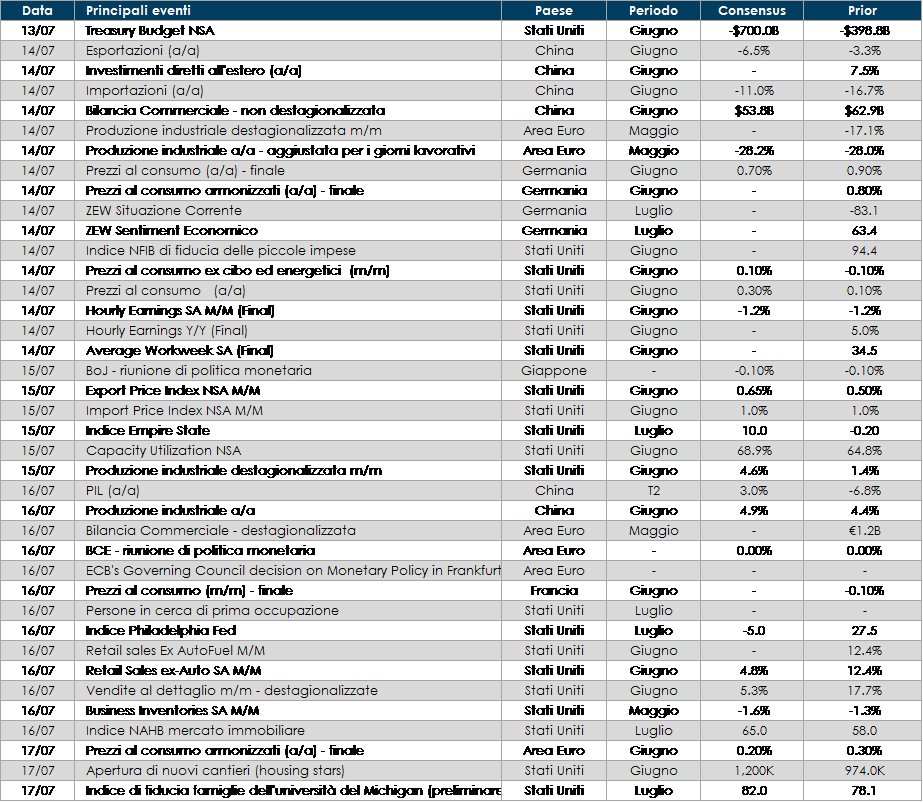

- Europa: la settimana vi sarà in meeting di politica monetaria della BCE, che non dovrebbe presentare nessuna modifica alla strategia, mentre il Consiglio Europeo del prossimo fine settimana sarà probabilmente uno degli eventi principali dell’estate. Sul fronte dei dati saranno pubblicati i dati relativi all’inflazione a giugno di Italia, Francia, Germania e Spagna. La pubblicazione dell’indice di fiducia tedesco Zew sarà importante per indagare lo stato della ripresa in Germania dopo che questa settimana Gli ordini di fabbrica tedeschi e la produzione industriale sono rimbalzati, meno del previsto e rimangono ben al di sotto dei livelli di febbraio.

- Stati Uniti: l’attenzione sarà rivolta alla pubblicazione delle vendite al dettaglio. Inoltre sarà interessante la descrizione della congiuntura proposta dal Beige Book con una maggior attenzione alla riapertura delle attività.

- Asia: anche in Giappone si terrà il meeting di politica monetaria. L’attenzione sarà rivolta alla lettura dello statement, la fine di calibrare la tolleranza della BoJ ad una maggior inclinazione della s struttura a termine.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.