La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: aumento prezzi delle materie prime, nuove interruzioni nelle “supply-chain” e strategia “zero-covid”, frenano l’economia cinese a marzo

- L’attività industriale cinese è rallentata a marzo, mentre i servizi sono stati frenati dai nuovi lock-down

- Le autorità adotteranno la strategia zero-COVID finché i farmaci antivirali non saranno disponibili in quantità sufficiente, con il rischio di rendere più frequenti le restrizioni e gravare più a lungo sull’attività del settore dei servizi.

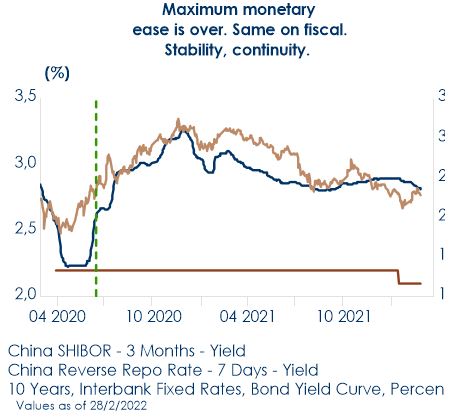

- È atteso un ulteriore allettamento della politica monetaria e fiscale.

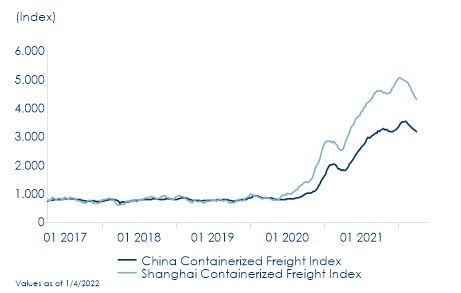

| Nel mese di marzo, l’aumento dell’incertezza ha penalizzato l’attività produttiva e le esportazioni cinesi (Fig.1). Il conflitto Russia-Ucraina ha prodotto uno shock negativo per la crescita globale e i nuovi lock-down in Cina, conseguenti all’aumento dei contagi, hanno generato timori sia di nuove interruzioni delle catene di approvvigionamento che di nuove strozzature nella logistica (Fig.2), quando il picco dei costi di trasporto sembrava ormai superato.

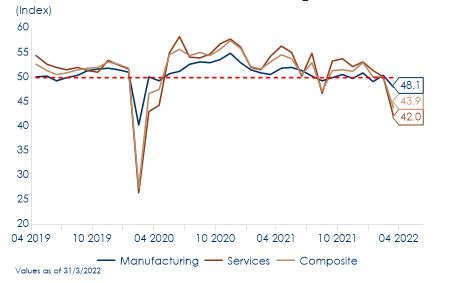

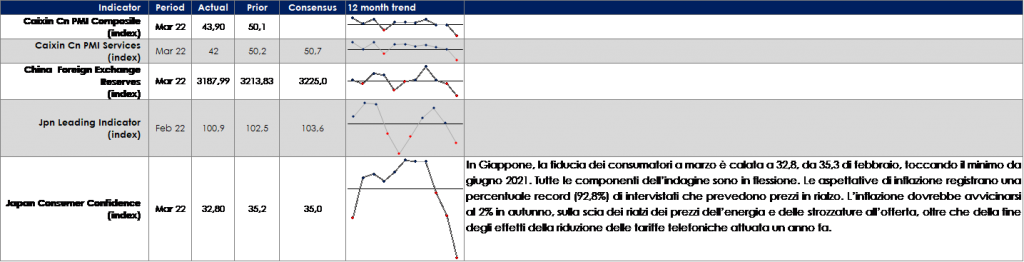

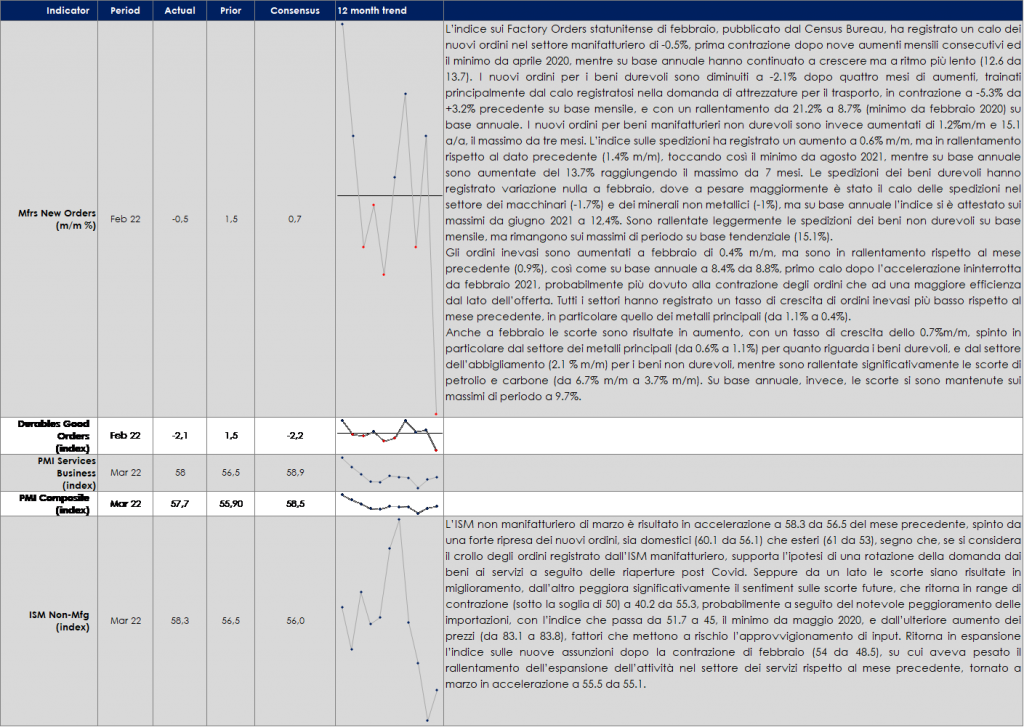

Il fenomeno si è già rispecchiato nei PMI Caixin cinesi, che hanno risentito significativamente delle misure di contenimento dei nuovi focolai di COVID, del recente aumento di costi delle materie prime e di un conseguente nuovo rallentamento nelle catene di produzione. Sia l’indice dei servizi che quello del comparto manifatturiero sono scivolati nuovamente sotto la soglia di 50 (Fig.3). Il movimento ha determinato una flessione del PMI composito da 50.1 in febbraio a 43.9 in marzo, un minimo da marzo 2020. Il PMI Caixin manifatturiero è sceso a 48.1, registrando il più ampio calo da marzo 2020 e suggerendo un rallentamento a breve termine della produzione industriale. La flessione è stata determinata da una significativa contrazione degli ordini interni (da 51.5 in febbraio a 45.4 in marzo), delle commesse estere (da 48.3 in febbraio a 44.5 in marzo) e della produzione (scesa di 3.7 punti a 46.4, registrando la lettura più bassa da marzo 2020), nonché da un aumento dei tempi di consegna, componente scesa di 0.9 punti a 47.1 a marzo. L’indice dei tempi di consegna ha registrato la lettura più bassa degli ultimi cinque mesi, suggerendo che i tempi di consegna dei fornitori si sono allungati. Ricordiamo che letture più basse riflettono tempi di consegna più lunghi. Gli elevati e crescenti costi delle materie prime hanno poi costretto le imprese ad attingere alle scorte di input e di prodotti finiti, ulteriormente scese, mentre la componente occupazione è passata in territorio marginalmente espansivo per la prima volta dopo sette mesi. Vi sono inoltre ulteriori pressioni al rialzo sui prezzi degli input, che sono saliti ulteriormente di 3.1 punti a 57.7 a marzo. Le imprese hanno identificato nell’incertezza sull’evoluzione della pandemia, nella guerra Russia-Ucraina e nell’aumento dei prezzi delle materie prime i fattori che hanno maggiormente depresso la loro fiducia. Il calo del PMI dei servizi, pari a 8.2 punti, è stato maggiore delle attese, risultando il valore più basso dall’inizio della pandemia. Le misure di contenimento dell’attuale ondata di contagi hanno portato a un netto calo della mobilità e della domanda, causando una significativa contrazione degli ordini e dell’attività del settore. I dettagli rivelano che il totale delle nuove commesse è diminuito, a fronte di un peggioramento dell’ottimismo delle imprese sulle prospettive. Le imprese hanno continuato a ridurre gli occupati per il terzo mese consecutivo, sebbene meno intensamente rispetto a gennaio e febbraio. Si è registrato anche un aumento delle pressioni inflative: in particolare i costi degli input sono aumentati maggiormente rispetto ai prezzi alla produzione, evidenziando che la domanda finale è debole e, conseguentemente, che il “pricing power” delle imprese sta diminuendo a seguito della riduzione della loro capacità di trasferimento dei costi a valle (sui consumatori finali). Alla luce di questi dati è ragionevole attendersi che la politica zero-covid porterà alla contrazione delle vendite al dettaglio, della produzione industriale, degli investimenti fissi e dell’attività commerciale a marzo e aprile, e successivamente sarà seguita da una ripresa a maggio e giugno. Politica monetaria e fiscale diventeranno più accomodanti. Questa settimana il Consiglio di Stato ha già dichiarato che le politiche dovranno diventare più accomodanti, utilizzando “sia gli strumenti aggregati che quelli strutturali” (è stata quindi usata la stessa formulazione della riunione del comitato di politica monetaria di T1). In particolare il Consiglio di Stato ha segnalato di voler: 1) aumentare la quota di prestito per le piccole e medie imprese e il settore agricolo (una reiterazione del verbale della riunione del comitato di politica monetaria del 1° trimestre); 2) vagliare un sostegno finanziario a consumi e investimenti, e migliorare il sostegno della politica monetaria ai “nuovi residenti urbani”, all’edilizia sociale e all’industria manifatturiera; e 3) istituire nuovi programmi di prestito per l’innovazione tecnologica e il sostegno agli anziani. Il rischio ora è che nuovi lockdown rallentino l’attività così tanto da indebolire i comparti più fragili, come il settore immobiliare. A cura di Teresa Sardena, Mediobanca SGR |

Fig.1: L’aumento dell’incertezza interna ed esterna ha penalizzato l’attività produttiva e le esportazioni cinesi a marzo

Fig.2: Si teme un nuovo rafforzamento delle strozzature nelle catene di produzione, ora che il picco dei costi di trasporto sembrava ormai superato Fig.3: Gli indici PMI Cinesi: sia l’indice dei servizi sia quello del comparto manifatturiero sono scivolati nuovamente sotto la soglia di 50. Fig.4: Politica monetaria e fiscale diventeranno più accomodanti in Cina |

SETTIMANA TRASCORSA

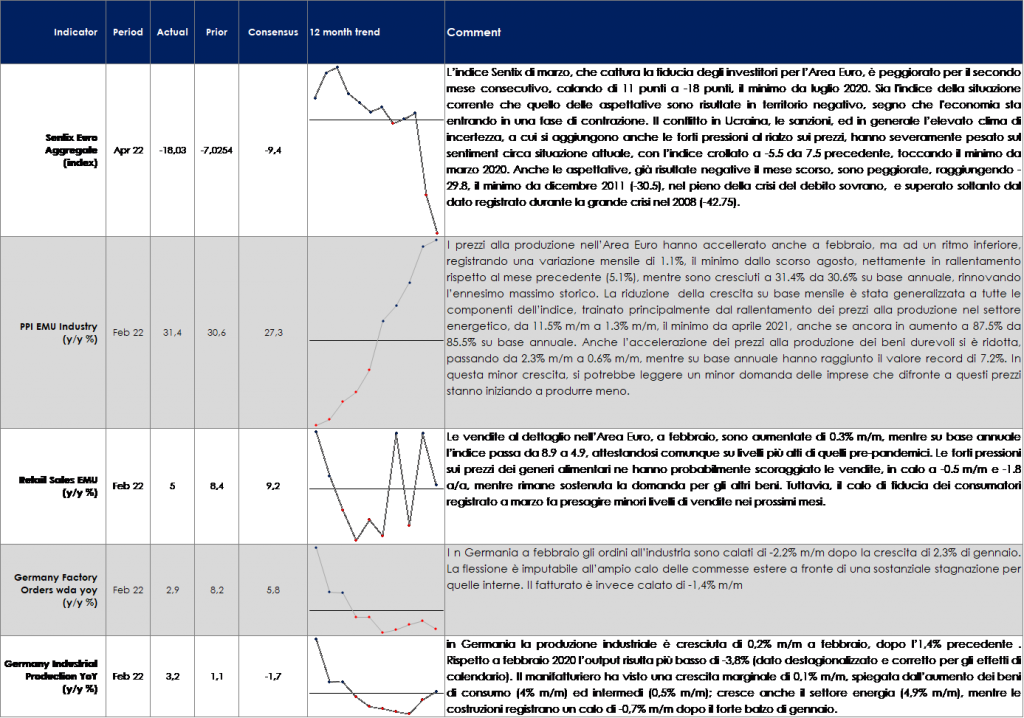

EUROPA: crolla l’indice anticipatore Sentix in aprile

ASIA: gli indici PMI cinesi tonano sotto la soglia di espansione

USA: accelera ISM non manifatturiero

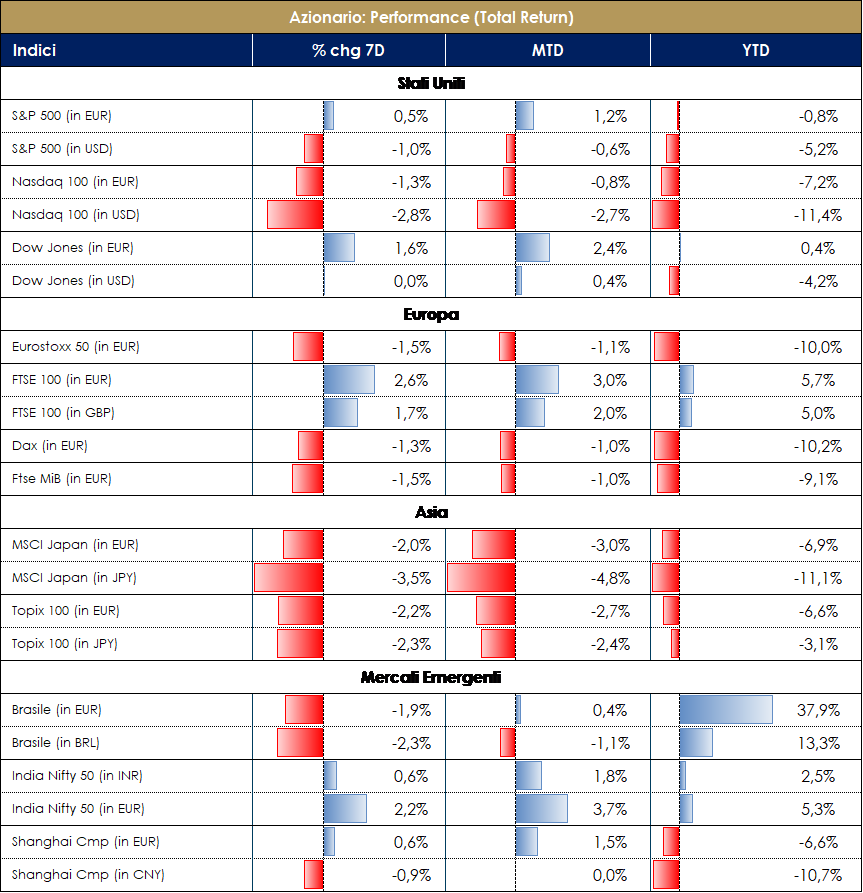

| MERCATI AZIONARI

Nel periodo pre-Pasquale anche le colombe diventan falchi. Narrativa di mercato orientata in primo luogo al più rapido rialzo tassi delle banche centrali (in primis FED) per contrastare un’inflazione (parole pesanti della Brainard solitamente “colomba”) con conseguenze sui mercati azionari e sui titoli orientati alla crescita, in secondo luogo ai lockdown in Cina (zero covid policy) in terzo luogo alle elezioni francesi che vedono il vantaggio di Macron ridursi sulla Le Pen (quest’ultima mal vista dal mercato) e, infine, ai timori di escalation tra Russia e Ucraina. Mercati azionari europei in negativo (SXXE a -1.70% e SX5E a -2.25%) con inizio e fine settimana in tentativo di risalita; Healthcare, Utilities oltre il +3% e Personal Care Drug & Grocery Stores +2.30% i best sector della settimana contro Tecnologia -4.70%, Industriali -4.50% e Banks -4% i peggiori. Nello specifico, i finanziari (Stoxx 600 Banks) in Europa hanno visto importanti outflow anche in termini di ETF. In termini di single names evidenziamo il +15% di K+S Ag, +14% di Banco BPM e Atlantia (sui rumors di M&A) contro il -12% di Thyssenkrupp, Interpump e SoGen. Sull’EuroStoxx 50 troviamo Sanofi, Iberdrola, Bayer e Danone i best contro Infineon, Airbus e Stellantis i worst. MSCI Value a -0.45% vs Growth, con lo stile orientato alla crescita in ritirata dopo le parole più hawkish delle BC. VIX e VSTOXX in risalita. FTSE MIB a -1.40% con Interpump, Pirelli ed STM a -10%; mercato delle midcap domestico a -1.90% con Saras +15% ed Avio +8.50% (sui nuovi ordini di Bezos) contro il -8% di Ferragamo, OVS ed MFE. S&P500 a -1% con +7.70% di Food Retail e -8% di Hotels e Auto&Parts. In US si evidenzia il +22% di Twitter a seguito della stake rilevata da Elon Musk e successivo “tweet”. Nasdaq100 oltre il -3% con forte sell-off nelle giornate di martedì e mercoledì. Sui timori di nuovi lockdwon sottolineiamo i beni di lusso scesi del 3% questa settimana, sottoperformando il più ampio indice MSCI Europe. Il sentiment di consumo potrebbe diventare meno favorevole anche per le società del lusso, date soprattutto le condizioni di nuovi lockdown in Cina, nonostante l’aumento di prezzi generalizzato adottato più o meno da tutti i player dell’industria per compensare l’inflazione in atto e mantenere i margini su livelli medio-alti. Negli USA, mercoledì prossimo partirà la stagione delle trimestrali 2022 e l’earnings release sarà inaugurata dai colossi finanziari (BlackRock e JPM Chase). Evidenziamo una diminuzione nella raccolta dei VC, comparata anno su anno, e ciò è confermato anche dal contesto meno favorevole nel 1Q22 nel mercato delle IPO, in primo luogo le SPAC, con conseguenti riduzione delle commissioni stimate per le attività d’investment banking. Negli Stati Uniti, il controvalore delle IPO nei primi tre mesi del 2022 è stato dell’89% in meno rispetto allo stesso periodo 2021. A cura del team Core Equity Value di MB SGR VIEW STRATEGICA La view sul comparto azionario continua ad essere costruttiva per un trimestre che, pur con una certa volatilità, presenta una buona crescita degli utili e una stagionalità attraente per le attività finanziarie rischiose. Tra i rischi a questo scenario un certo grado di rallentamento macroeconomico, la normalizzazione della politica monetaria (che potrebbe risentire di un tasso di inflazione più alto più a lungo) e i timori sul mercato immobiliare cinese. Azionario USA: I trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Azionario Europe: L’attuale situazione geopolitica e la dipendenza energetica dell’EMU suggeriscono di portare a neutrale l’esposizione sul settore. L’incertezza geopolitica resta, tuttavia, bilanciata da politiche fiscali espansive, marcato accomodamento monetario e dalla debolezza dell’EURO. Elementi di rischio da monitorare sono legati a un possibile inasprimento delle operazioni militari e alle conseguenti contromisure economich |

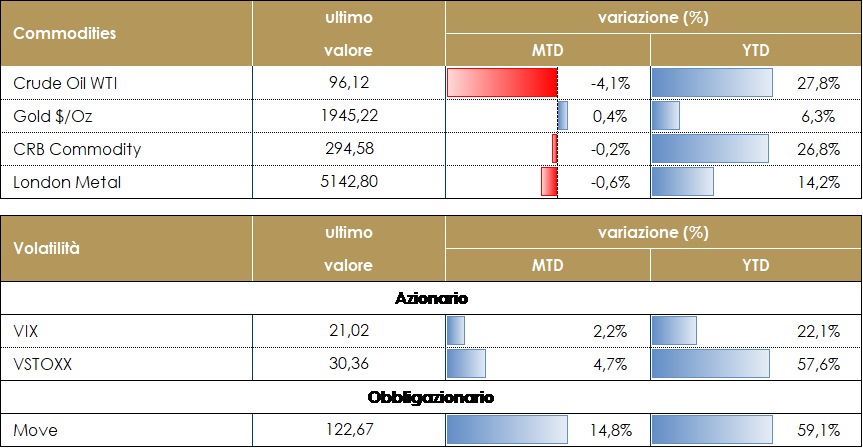

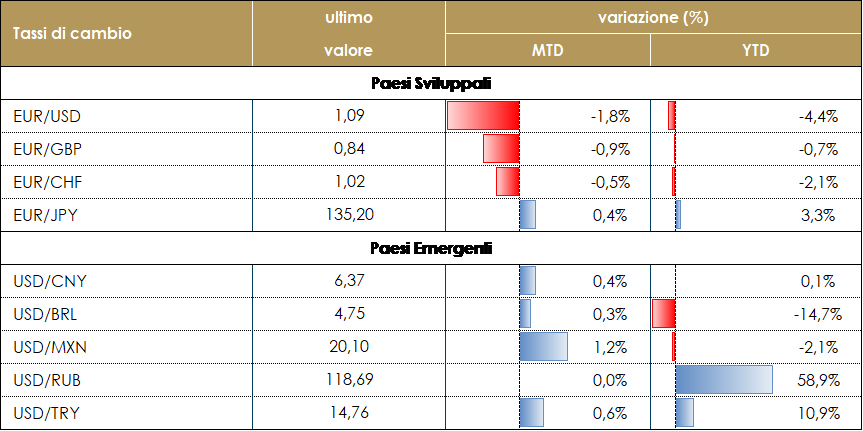

MATERIE PRIME E VOLATILITA’

Il prezzo del petrolio è sceso sotto i 100 dollari al barile durante la settimana risentendo positivamente del rilascio concordato di 60 milioni di barili di petrolio, patrocinato dalla IEA (Ag. Internazionale Energia) e dai suoi membri. Questa settimana le scorte settimanali EIA hanno mostrato un accumulo di 2,4 milioni di barili di petrolio negli USA. Decisa contrazione invece per le benzine: -2 milioni di barili, a testimonianza del consumo al dettaglio americano. Il TTF, il gas europeo è tornato a ridosso d’area 110 euro per MWh, confermando la pressione sui costi di generazione dell’elettricità in Europa. Durante la settimana la Commissione europea ha proposto nuove sanzioni, che includono un divieto alle importazioni di carbone e all’ingresso di navi russe nei porti UE, secondo la presidente della Commissione Von Der Leyen, sarebbe allo studio anche un embargo sull’import di petrolio. Ancora tensione sulle materie prime agricole: il timore che la mancata semina in Ucraina faccia sfumare i raccolti estivi di mais e frumento, rischia di generare un notevole ammanco di forniture a fine anno. TASSI DI CAMBIO Il dollaro statunitense si è apprezzato durante la scorsa settimana di oltre l’1,5%; il biglietto verde è stato spinto al rialzo da un mix di fattori: prima i dati molto forti sul mercato del lavoro americano e poi i commenti hawkish dei governatori della FED. La signora Brainard, il nuovo vicepresidente della FED, ha dichiarato che il processo di normalizzazione dovrebbe accelerare; in particolare la fase di riduzione del bilancio della banca centrale (il cosidetto Quantitative Tightening) sarà più rapido di quanto avvenuto in passato. Subito dopo la Brainard, Bullard, un noto “falco” all’interno del FOMC, ha dichiarato di pensare che l’attuale condizione economica richieda che il tasso di policy possa salire ben oltre il 3% entra la fine del 2022. Entrambi questi discorsi hanno contribuito a spingere i tassi di interesse statunitensi più in alto e con essi il dollaro USA. Le valute che hanno sofferto di più contro il biglietto verde sono state quelle cosiddette a basso rendimento: lo yen giapponese (-1,3%) e l’euro (-1,65%). Gli esportatori di materie prime, come il Canada e l’Australia, hanno visto le loro valute risentire meno della forza del dollaro americano. Nei mercati emergenti, il rublo è stato ancora una volta il top performer: ha guadagnato più del 7% durante la settimana. Tutte le altre valute hanno sofferto nei confronti del dollaro. Il fiorino ungherese (-4,2%) e la corona ceca (-2,2%) sono stati tra i peggiori performer: il conflitto in Ucraina continuerà a pesare sulle dinamiche delle valute dell’Europa centrale. A cura del team obbligazionario di Mediobanca SGR |

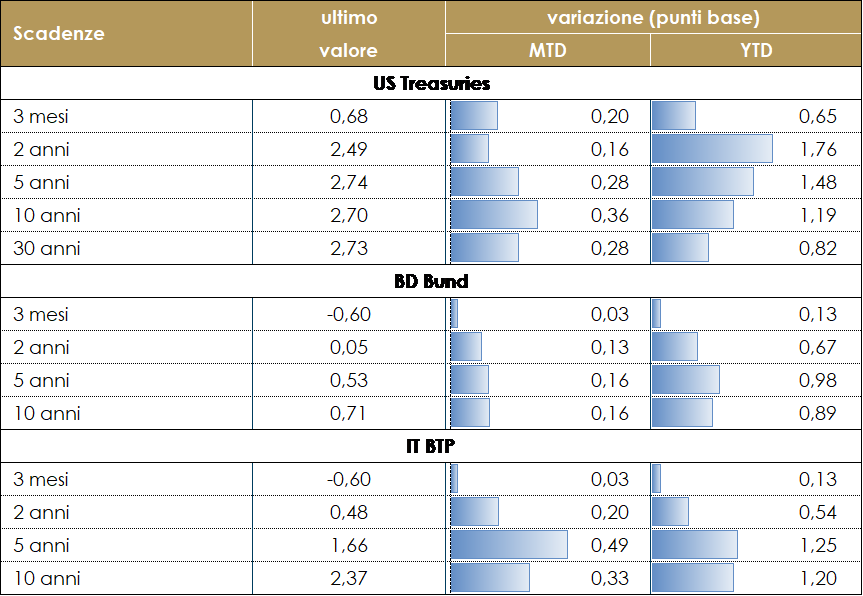

| MERCATI DEI TITOLI GOVERNATIVI

I rendimenti dei titoli obbligazionari statunitensi hanno continuato ad aumentare durante la settimana, guidati dall’aumento dei tassi reali e del term premium. I rendimenti delle scadenze a lungo termine sono cresciuti di più di quelli a breve, dando origine ad un parziale reversal del flattening a cui abbiamo assistito per tutto il primo trimestre. Lo spread 2/10y del Treasury è tornato in territorio positivo, rimbalzando di circa 25bps dai minimi della settimana scorsa. Il movimento è stato guidato dalle nuove dichiarazioni del membro del FOMC Brainard, che “il FOMC continuerà a stringere la politica monetaria in modo metodico attraverso una serie di aumenti dei tassi di interesse e iniziando a ridurre il bilancio ad un ritmo rapido già nella riunione di maggio”. Brainard, che è percepita come un membro dovish del FOMC, ha anche notato che si aspetta che la riduzione del bilancio proceda “considerevolmente più rapidamente” che in passato. Ha anche dichiarato che “il Comitato è pronto a intraprendere un’azione più forte se gli indicatori di inflazione e le aspettative di inflazione indicano che tale azione è giustificata”. Inoltre, George (Kansas City Fed) ha aggiunto che un rialzo di 50pb è un’opzione da considerare, mentre potrebbe essere necessario spingere i tassi in territorio restrittivo per riportare l’inflazione sotto controllo. I verbali della riunione del FOMC di marzo, rilasciati mercoledì, confermano che la Fed ridurrà il bilancio ad un ritmo più veloce che in passato. Sono stati concordati tetti mensili di circa 60 miliardi di dollari per i Treasuries e 35 miliardi di dollari per gli MBS delle agenzie, da introdurre gradualmente in un periodo di tre mesi. Questo ritmo è più veloce della riduzione del bilancio del 2017, quando la Fed ha limitato la riduzione mensile a 50 miliardi di dollari e ha impiegato un anno per raggiungere quel ritmo. Inoltre, nelle minute si legge che “molti partecipanti” avrebbero preferito un aumento dei tassi di 50bps alla riunione di marzo, ma hanno concluso che un aumento di 25bps era più appropriato a causa dell'”incertezza a breve termine associata all’invasione della Russia in Ucraina”. Il percorso dell’inflazione e le aspettative di inflazione a lunga scadenza determineranno in ultima analisi il ritmo della stretta della Fed quest’anno. Sulla scia della correlazione con i rendimenti obbligazionari statunitensi sono aumentati anche i rendimenti dei bund, guidati però dalla componete di inflazione a scapito della componete reale. La fine del programma di acquisti PEPP sta producendo i suoi effetti, si è registrato un graduale widening dei Paesi periferici. Lo spread BTP-Bund, In particolare, dopo una recente fase di forza relativa del debito italiano che lo ha portato a scambiare sotto 150bps, ha allargato 20bps tornando a scambiare sui massimi degli ultimi due anni in area 170bps. L’attenzione sarà rivolta alla politica monetaria della BCE che dovrebbe fornire maggiori dettagli sulle proprie mosse. VIEW STRATEGICA Governativo US: I trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Governativo EU: Continuiamo ad avere una view negativa sui rendimenti obbligazionari europei, aspettandoci una perdita di valore sia dalla componente carry che dalla componente prezzo. |

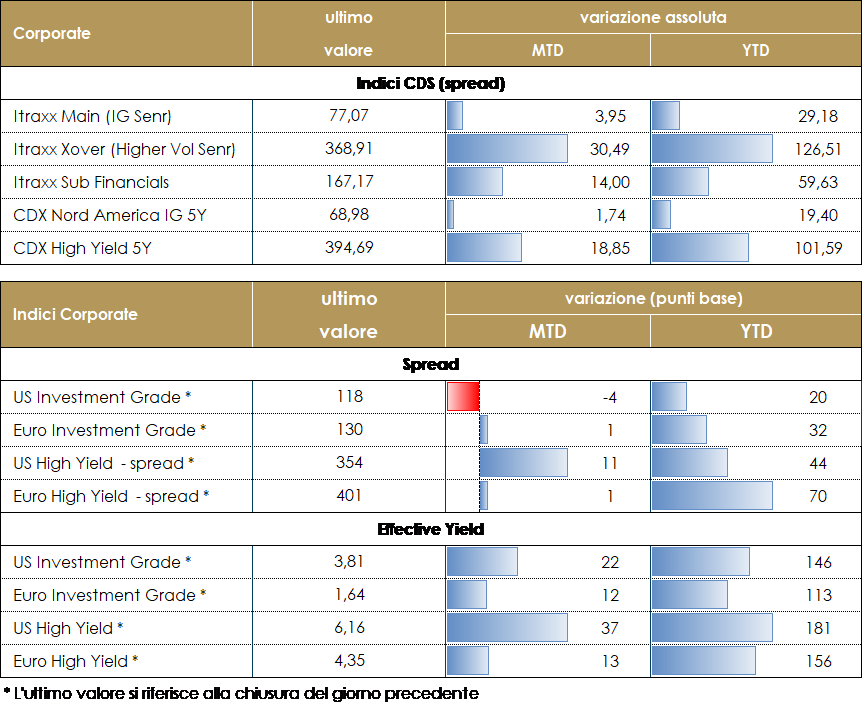

MERCATI DEI TITOLI CORPORATE

La settimana sul mercato del credito è stata nuovamente negativa dopo un mese di relativo ritracciamento del trend che aveva caratterizzato la prima parte dell’anno. Il tema predominante che ha determinato il riskoff sul mercato riguarda la nuova fase di tightening della politica monetaira in US dopo il primo rialzo di marzo e le attese per i prossimi 50bp nelle riunioni di maggio e giugno a cui si sono aggiunti i commenti relativi alla necessità di iniziare da subito la riduzione del balance sheet. Sul mercato primario, in una settimana con minori volumi dato anche il blackout period che riguarda molti emittenti in relazione alla reporting season, le nuove emissioni sono state ben accolte dal mercato sia in termini di book size che di spread performance. Gli indici CDS di cui riportiamo settimanalmente Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare +30bp in Europa e +20 negli Stati Uniti. Più moderato il widening degli indici IG con CDX IG e Itrxx Eur Main in allargamento di 3bp e 5bp rispettivamente con la costante della sottoperformance europea rispetto a US. Gli indici cash hanno fatto segnare ancora una volta un total return settimanale negativo nonostante la sovraperformance del secondario cash rispetto agli indici. A pesare sul movimento assoluto ancora una volta il rialzo delle curve dei tassi questa settimana in steepening, sia in US che in Europa. Sul primario segnaliamo tra i finanziari l’AT1 di Banco BPM (B- 300Mio Perp nc 5y 7%) e il subordinato assicurativo di Mapfre (BBB- 500Mio 8y 2.875%) e il sub bancario di Zuercher (AA 500Mio 6y 2.02%). Su senior il double tranche di Mizuho (A, 750Mio 5y e 10y, 1.63% e 2.10%). Su corporate il double tranche di Diageo (A- 750Mio 7y 1.5% e 900Mio 12y 1.875%) e le singole emissioni per Cetin Group (BBB 500Mio 5y 3.125%) e Silvin (BBB- 350Mio 5y 2.875%). A cura del team obbligazionario di Mediobanca SGR VIEW STRATEGICA Corporate IG: Il livello e le valutazioni degli spread rendono vulnerabile l’asset class rispetto alle variazioni dei tassi e all’inizio della normalizzazione delle politiche monetarie e potrebbero risentirne della volatilità che prevediamo in aumento. La ricerca di rendimento, la stagionalità che torna positiva e l’offerta netta contenuta prevista rimangono fattori tecnici supportivi. Esprimiamo una view neutrale. Corporate HY: Outlook neutrale dati i livelli raggiunti dalle valutazioni nonostante alcuni fattori, prevalentemente tecnici, e la ricerca di rendimento in assenza di alternative nel campo obbligazionario ci rendono costruttivi verso l’asset class ma necessariamente selettivi dato il prevedibile aumento del rischio idiosincratico in questa fase del ciclo. |

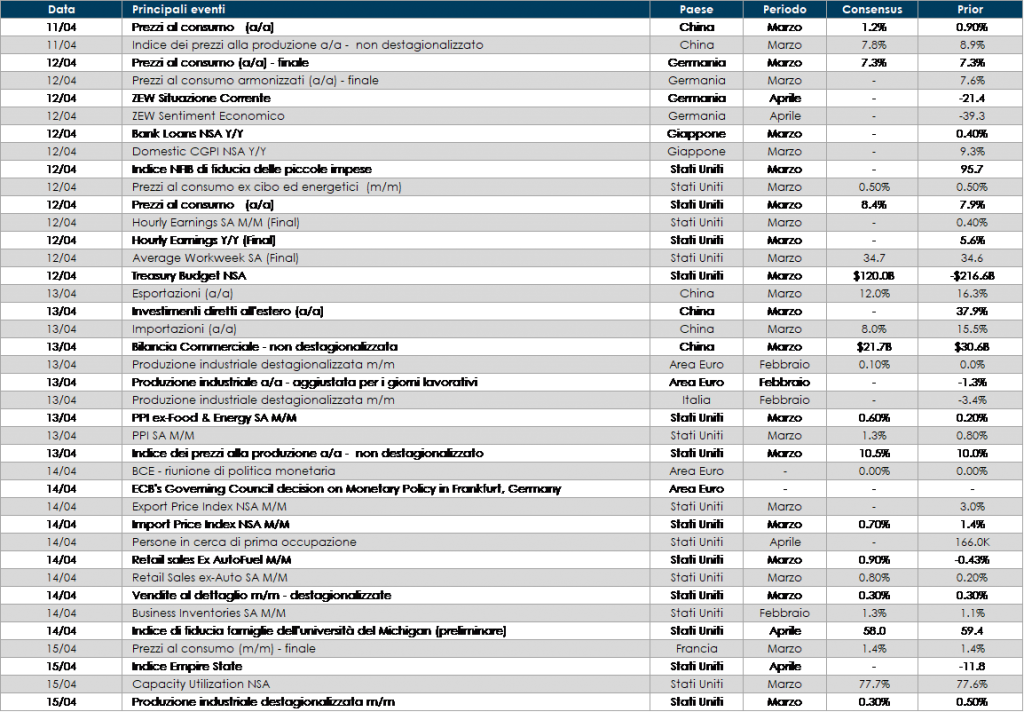

LA PROSSIMA SETTIMANA: quali dati?

- Europa: l’attenzione nell’Area Euro sarà rivolta alla riunione di politica monetaria della BCE e al primo round delle elezioni presidenziali in Francia. Saranno inoltre pubblicati i dati relativi alla produzione industriale di febbraio in Italia e nell’Area euro, l’indice Zew di aprile in Germania.

- Stati Uniti: l’attenzione sarà rivolta all’indice CPI di marzo e alle vendite al dettaglio di marzo. Inoltre, saranno pubblicati i dati relativi all’ottimismo delle piccole imprese oltre che indici di fiducia dei consumatori e del settore manifatturiero

- Asia: in Cina, sarà la volta del dato sull’inflazione e dell’indice dei prezzi alla produzione relativi al mese di marzo, oltre che il saldo della bilancia commerciale. Il Giappone vedrà pubblicato il dato sull’indice dei prezzi alla produzione e sugli ordinativi di macchinari.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.