La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Executive Summary

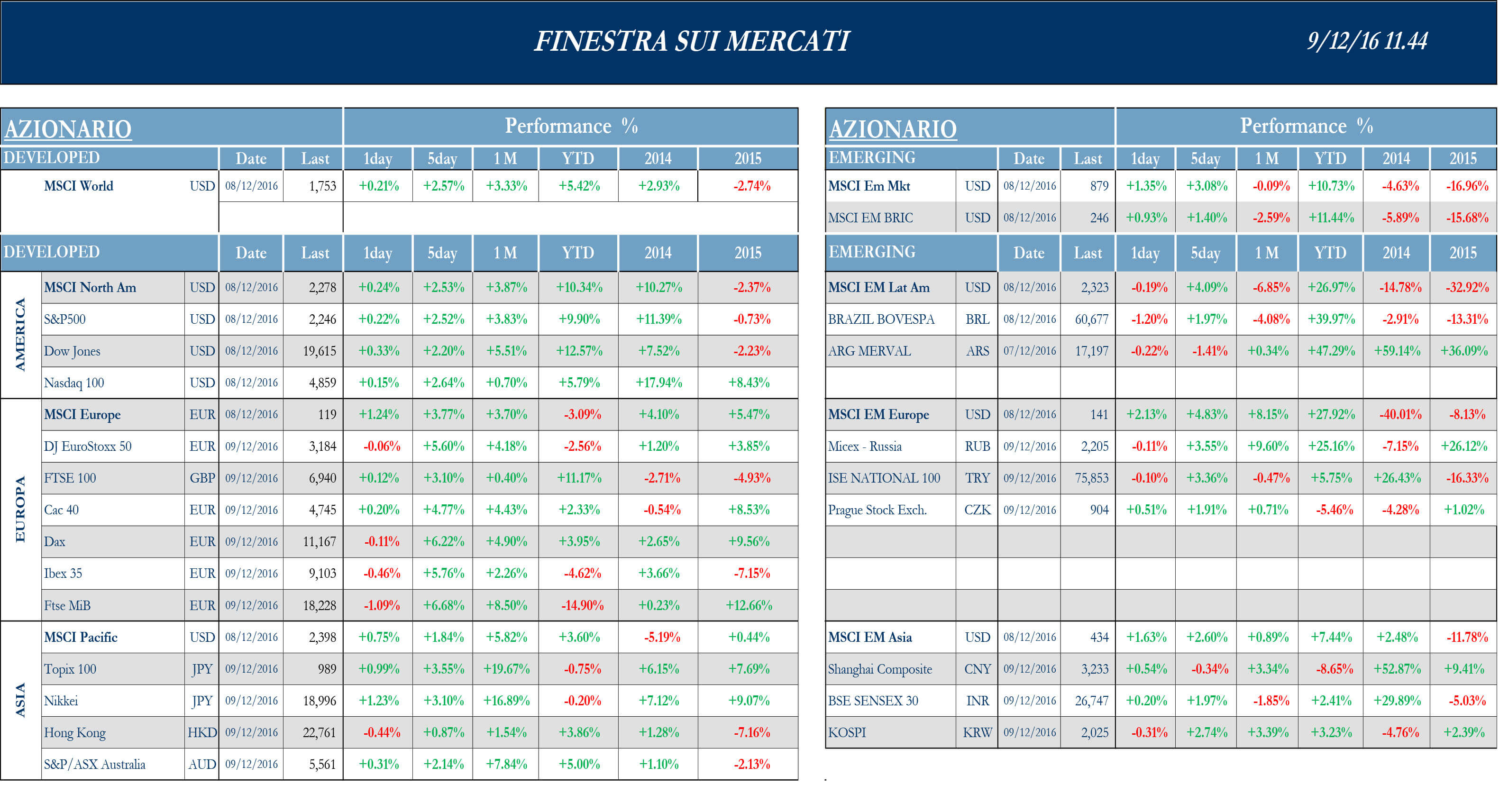

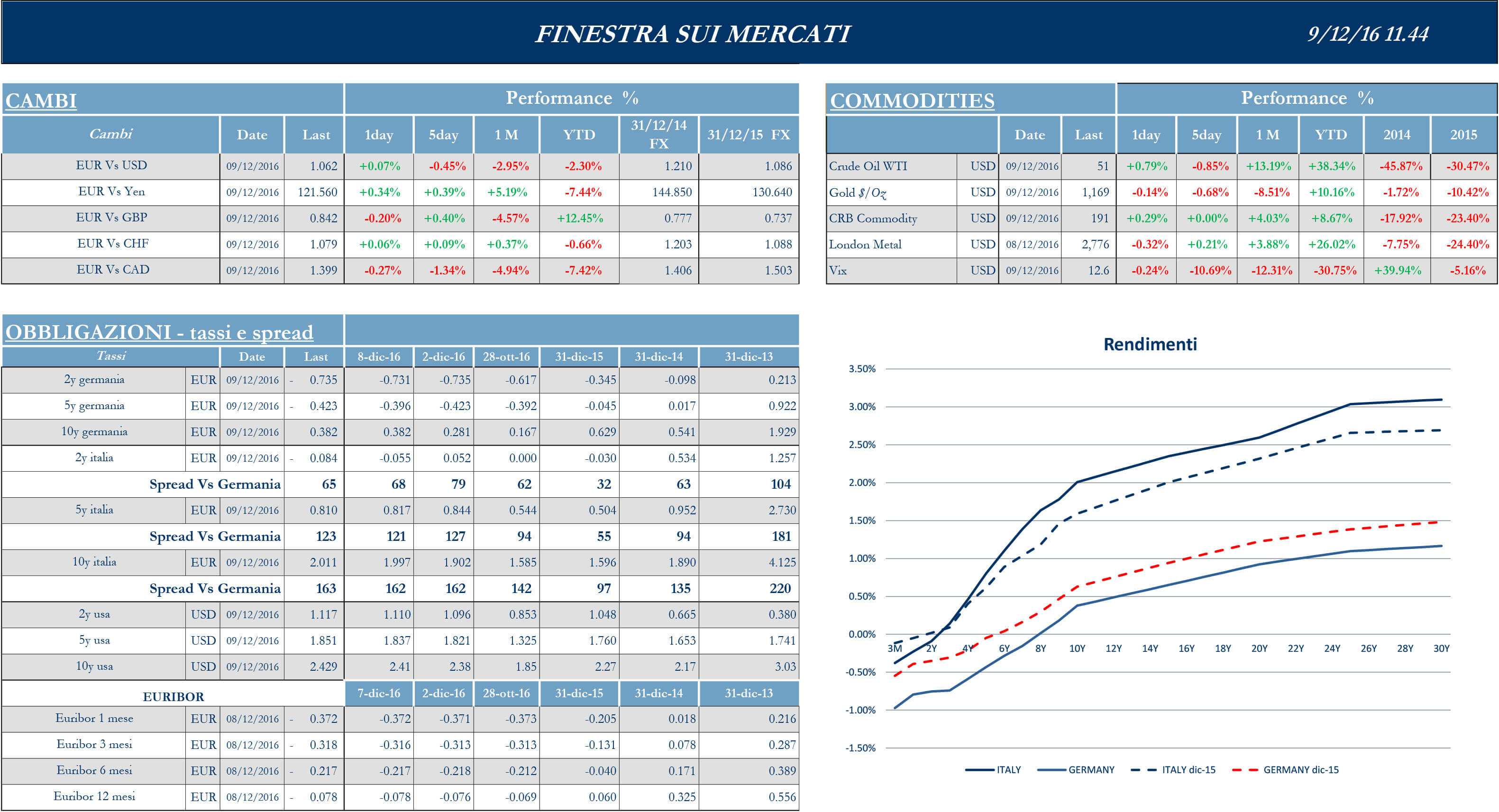

Positivi i mercati azionari, a eccezione di alcune piazze asiatiche, coi listini statunitensi che in settimana toccano i nuovi massimi storici, legate all’effetto espansivo implicito nelle politiche fiscali che verranno implementate dal presidente eletto Trump a partire dal 2017. Ma a trainare l’agenda della settimana è stato il meeting della BCE di giovedì 8 dicembre. Come atteso, la Bce ha modificato la propria strategia di politica monetaria, prolungando il Quantitative Easing (in scadenza a marzo) fino a dicembre 2017 “o oltre, se necessario”, ma riducendo il tasso di acquisti mensili a partire da aprile quando l’importo mensile sarà pari a €60mld e non €80mld. La decisione riflette un buon esercizio di equilibrio della BCE: il QE più lungo ma per importi inferiori è frutto probabilmente di un compromesso nel consiglio direttivo della BCE che ha votato le misure “con un consenso molto, molto ampio”, ma con l’opposizione del presidente della Bundesbank, Jens Weidmann, secondo quanto riferito da alcuni quotidiani. Inoltre, al fine di gestire il problema della scarsità di Bund e allentare la tensione sui titoli con maturity più elevata, la Bce ha allargato il paniere di titoli governativi acquistabili, portando da 2 anni a 1 anno la maturity minima dei titoli acquistabili ed ha eliminato il floor sugli acquisti. Oltre oceano, si moltiplicano le voci che vedono Trump pronto a limitare i poteri di politica monetaria della Federal Reserve, dando ascolto a una parte del partito repubblicano che vorrebbe avere un Congresso con poteri d’indirizzo nei confronti del Federal Open Market Committee.

Europa

Stoxx Europe 600 +3.97%, Euro Stoxx 50 +5.62%, Ftse MIB +6.72%

Stati Uniti

S&P 500 +2.52%, Dow Jones Industrial +2.20%, Nasdaq Composite +3.17%

Asia

Nikkei +3.10%, Hang Seng +0.87%, Shangai Composite -0.34%, ASX +2.14%

Indicazioni macroeconomiche

Europa

Nessuna sorpresa arriva dall’ultima revisione del PIL dell’Eurozona del terzo trimestre che, con una crescita dello 0.3% rispetto ai tre mesi precedenti, si allinea perfettamente alle attese degli analisti e prosegue con lo stesso passo del trimestre precedente, sempre al +0.3%. A guidare l’economia europea sembra sempre la Germania: gli ordinativi industriali d’ottobre sono cresciuti del 4.9% mensile, superando ampiamente le stime degli analisti orientate al +0.6% e segnando una forte espansione dal -0.3% rivisto di settembre. Meno confortanti, anche se in crescita, i dati tedeschi sulla produzione industriale che, sempre a ottobre, sale dello 0.3% mensile contro il -1.6% rivisto di settembre, tuttavia non raggiungendo le stime degli analisti orientate al +0.8%. Peggiore la situazione francese dove, un -0.2% nella produzione industriale d’ottobre, non riesce a invertire completamente il trend negativo del -1.4% rivisto di settembre, così come avevano stimato gli analisti con un +0.6%. Da notare come i dati sull’inflazione raccolti in settimana avvalorino l’estensione del QE annunciata dalla BCE: il dato olandese di novembre per i prezzi al consumo (CPI) segna infatti una discesa dello 0.3% mensile, contro il +0.3% d’ottobre. Solo l’economia spagnola sembra avere invertito la tendenza deflazionistica, coi prezzi di novembre cresciuti dell’1.0% mensile, in ulteriore accelerazione rispetto al +0.6% del mese precedente, dato comunque preoccupante, vista la forte contrazione degli ultimi anni.

Stati Uniti

L’attenzione dei mercati si è concentrata sui dati della bilancia commerciale di ottobre che, mostrando un deficit di $42.6mld, non raggiunge le attese degli analisti orientate a un -$42.0 mld e segna una forte compressione dai -$36.2mld del mese precedente. La decelerazione è principalmente frutto del calo delle esportazioni, a fronte di un import restato sostanzialmente stabile. Sarebbero quindi avvalorate le parole del presidente eletto Trump che vedono nella tutela delle imprese statunitensi, grazie a maggiori dazi e alla revisione dei trattati di commercio internazionale, un punto centrale per la continua crescita dell’economia.

Tuttavia, gli altri dati confermano un’economa statunitense in moderata espansione, con gli ordini di beni durevoli che a ottobre segnano una crescita del 4.6% mensile contro il 3.4% stimato dagli analisti, solo in lieve contrazione dal +4.8% di settembre. E anche gli ordinativi industriali, sempre nel mese d’ottobre, mostrano una crescita del +2.7% superiore, seppur di poco, al +2.6% stimato, ma in netta espansione dal +0.6% registrato il mese precedente.

Asia

Le tre principali economie della regione hanno trasmesso segnali negativi sul fronte macro. Da un lato, la bilancia commerciale cinese di novembre ha segnato un surplus di $44.6mld contro i $46.9mld attesi e in contrazione dai $48.7mld rivisti di ottobre; il dato può però essere letto a favore di una crescita della domanda interna, con le importazioni salite del 6.7% annuo contro il -1.3% atteso e le esportazioni salite del +0.1% contro le stime orientate al -5.0%. Ad avvalorare la tenuta di Pechino anche il dato sul settore servizi, al massimo degli ultimi 16 mesi, con l’indice PMI di novembre che sale a 53.1 dal 52.4 d’ottobre. Il presidente Xi Jinping ha comunque evidenziato la necessità di ulteriori riforme per rinvigorire l’economia e promuovere il progresso sociale.

In Giappone, il PIL del terzo trimestre ha segnato una crescita dello 0.3% rispetto ai tre mesi precedenti, non raggiungendo le stime orientate al +0.5% e mostrando una decelerazione dal +0.5% del trimestre precedente, frutto principalmente di un calo degli investimenti e delle scorte da parte delle imprese. Anche in questo caso, comunque, il settore servizi dà segnali incoraggianti, con l’indice PMI di novembre salito a 51.8 contro il 50.5 di ottobre.

L’Australia, infine, segna nell’ultimo trimestre una crescita annua dell’1.8%, tuttavia in contrazione dell’1.5% rispetto al prospetto precedente e ben al di sotto dal +2.2% previsto: il neo eletto premier si trova ora in difficoltà, avendo annunciato una ripresa occupazionale, ma resta sostenuto dalla banca centrale del paese, che lascia i tassi invariati e si dice pronta a nuovi stimoli.

Newsflow societario

Europa

E’ ancora il settore bancario a guidare l’agenda societaria europea con Banca MPS che riceverà oggi dalla BCE deciderà l’eventuale proroga di 20 giorni richiesta per completare il piano di salvataggio: secondo fonti stampa, le probabilità non sembrano alte e quindi il governo italiano starebbe preparando un decreto per il salvataggio pubblico dell’istituto. Cammino più sereno, invece, per Unicredit, col nuovo piano industriale che sembra nascere sotto i migliori auspici e il titolo in forte recupero grazie al balzo dei mercati e a due cessioni già annunciate: il gruppo ha, infatti, dichiarato lunedì di essere entrato in una fase di negoziazione esclusiva con Amundi per la cessione dei Pioneer che dovrebbe portare un incasso di circa €3.5mld oltre a dividendi per quasi €800mln distribuiti prima della vendita. La Banca ha poi formalizzato la cessione del 32.8% della polacca Pekao a PFR e PZU per €2.4mld. Sarà quindi più facile proporre a mercato e azionisti un aumento di proporzioni consistenti, che secondo diverse fonti dovrebbe assestarsi su €13mld. Nel frattempo, Barclays si è unita alle banche che hanno deciso di abbandonare le attività di trading sull’energia, una decisione accolta con favore dagli analisti bancari, ma con preoccupazione da quelli del settore Oil, a causa della costante carenza di dealer con cui strutturare operazioni di copertura sulle proprie esposizioni.

Nel mondo assicurativo, Generali starebbe per essere lasciata dal Chief Investment Officer del gruppo Nikhil Srinivasan; le dimissioni e la nomina del sostituto dovrebbero essere discusse nel prossimo CdA di lunedì e il CEO Donnet avrebbe individuato in Tim Ryan il nuovo sostituto. Ryan, precedentemente CEO di Alliance-Bernstein, è stato collega di Donnet ad Axa, come CIO dell’area asiatica. La crescente presenza di ex membri del gruppo assicurativo francese è uno dei motivi che ha spinto le nuove speculazioni su una fusione tra i due gruppi. Alcuni quotidiani sostengono che Generali sia vicina alla cessione delle proprie attività francesi ad Allianz, per poi procedere alla fusione con Axa senza incorrere in veti dell’autorità antitrust. Il gruppo tedesco, del resto, ha una disponibilità di circa €2.5mld da impiegare in M&A entro gennaio 2017, pena la restituzione agli azionisti.

Nel settore Auto, i produttori europei cercano di fronteggiare l’avanzata delle nuove tecnologie: da un lato, Volkswagen ha avviato le attività di una nuova divisione digitale per offrire servizi di noleggio veloce, così da fronteggiare la concorrenza di Uber. BMW avrebbe invece intensificato gli sforzi per arrivare il prima possibile a un auto a guida completamente automatica.

Infine, nel settore Oil, la controllata di Gazprom South Stream Transport ha assegnato a Allseas Group il contratto per costruire la prima parte di Turkstream, escludendo Saipem dalla commessa.

Stati Uniti

Tra i settori più attivi della settimana è sicuramente il Telecom, con AT&T che ha dichiarato alle autorità sulla concorrenza e al Senato statunitense che l’acquisizione da $85.4mld di Time Warner garantirà notevoli vantaggi al consumatore, incrementando l’innovazione di prodotto e dando maggiori opzioni di prezzo: la società sta aspettando il benestare delle autorità per procedere all’operazione, opzione non scontata allo stato attuale. Sul fronte M&A, Consoilidated Communications ha annunciato l’intenzione di acquisire il fornitore di servizi a banda larga FairPoint Communications in un’operazione completamente carta contro carta che valuterà la società acquisita $1.5mld. Verizon Communications sarebbe invece vicina alla vendita di 29 centri di elaborazione dati negli Stati Uniti e in America Latina a Equinix per circa $3.6mld: la cessione rientra nei piani dell’operatore telefonico per razionalizzare la propria struttura, dopo la cessione di altre attività ancillari e di alcune torri wireless già completate nel corso del 2016.

Sempre attivo sull’M&A anche l’Health Care con Teleflex che avrebbe trovato un accordo per acquisire Vascular Solutions per circa $1mld, in un’operazione che andrebbe a riunire due gruppi fornitori di apparecchiature mediche per ospedali e cliniche. Il management di Mylan, produttore di farmaci generici, ha annunciato invece una ristrutturazione del gruppo che porterà alla riduzione della forza lavoro per circa il 10%. Infine, Pfizer ha annunciato che il farmaco prodotto per il cancro a sangue e ossa Bosulif, si è dimostrato superiore in una serie di studi al Gleevec prodotto da Novartis, attualmente considerato lo stato dell’arte nella terapia di

alcune patologie tumorali.

Nel mondo Retail, Sears ha annunciato risultati che mostrano il quinto trimestre successivo di calo nel fatturato, col management della società che dichiara come, nel breve periodo, non ci siano garanzie per un ritorno alla profittabilità: a pesare sui risultati del gruppo continuano ad essere le scarse vendite d’abbigliamento ed elettronica di consumo, fortemente gravate dalla concorrenza dei retailer tradizionali e degli operatori online. In questo contesto, Amazon ha annunciato l’apertura a Seattle del primo supermercato fisico senza la presenza di casse o tornelli con un addebito sul conto Amazon dei clienti che prenderanno un prodotto dagli scaffali senza riposarlo. Starbucks ha annunciato il proprio piano industriale a 5 anni, dichiarando come aumenteranno ancora le aperture di punti vendita su scala globale, parallelamente allo spostamento verso la parte alta della clientela con alcuni format ad-hoc: le azioni dovrebbero permettere una crescita dei ricavi del 10% annuo; dopo l’annuncio delle sue dimissioni, il fondatore e CEO Howard Schultz ha dichiarato che il successore Kevin Johnson è assolutamente preparato a governare la società. Infine, sul fronte fiscale, McDonald’s ha dichiarato che sposterà la propria sede tributaria per le attività internazionali in Regno Unito dal Lussemburgo, a causa delle crescenti indagini da parte dell’Unione Europea: la società creerà una nuova holding dove far confluire tutti i ricavi da royalties per le licenze concesse. La società vorrebbe poi mantenere una partecipazione del 25% nelle attività asiatiche che, come anticipato nei giorni scorsi, progetta di vendere: il gruppo vorrebbe raccogliere tra $1mld e $2mld dall’operazione, contro le precedenti ipotesi di $3mld.

Nel mondo delle rinnovabili, il CEO di SunPower si è detto fiducioso di vedere una stabilizzazione nei prezzi dei pannelli solari già dal 2017, dopo anni di calo a seguito di un aumento della capacità produttiva e di una domanda stagnante.

The week ahead

Europa

Dopo una settimana che ha visto gli occhi puntati sul meeting della BCE, quella che viene incentrerà nuovamente l’interesse verso l’Italia: l’obiettivo del Presidente Mattarella è quello di creare un governo entro il 15 dicembre, anche se è ancora difficile ipotizzare quale sarà la soluzione proposta. A livello macro la settimana sarà intensa: martedì sarà il turno dell’Italia con informazioni relative alla produzione industriale e della Germania con la fiducia delle imprese (Zew) e i dati sull’inflazione (CPI). L’andamento dei prezzi potrebbe essere confermato il giorno successivo in Francia e in Italia (CPI). Infine tra giovedì e venerdì saranno in uscita diverse statistiche che daranno un quadro generale della situazione in Europa: il 15 sarà il turno dell’indicatore dei direttori degli acquisti in Germania e Francia, mentre il 16 sarà pubblicata la fiducia del settore manifatturiero in Francia e verso il commercio italiano (trade balance).

Stati Uniti

Con la riunione del FOMC (Federal Open Market Committee) tra martedì e mercoledì, l’interesse della comunità finanziaria si concentrerà sulle decisioni di politica monetaria statunitense: alla Fed spetterà il compito di consegnare al mercato i 25 pb di aumento attesi, ma soprattutto di indirizzare il mercato sulla futura evoluzione dei tassi di interesse, confermando o meno l’approccio cauto e graduale nel processo di rimozione dell’orientamento accomodante. Occhi puntati perciò fino a mercoledì al settore immobiliare con le richieste di mutui, a quello retail con informazioni sulle vendite mensili, alla produzione industriale e all’inflazione con i dati sul PPI e sul costo delle importazioni. Chiusura di settimana con i soliti dati relativi al mercato del lavoro e possibili nuovi spunti su diversi temi economici, anche se è improbabile che possano avere un grande impatto sull’andamento del mercato.

Asia

In attesa della BOJ, con il prossimo meeting previsto per il 20 di dicembre, è presumibile vedere una settimana di “allineamento” per i mercati APAC: gli Stati Uniti e l’Europa saranno i principali driver dell’andamento dei listini dell’area economica, anche se diversi spunti potrebbero permettere alcune divergenze. Tra tutti la decisone del parlamento sudcoreano di dare il via libera all’impeachment della presidente Park Geun-hye con il premier Hwang Kyo-ahn che si appresta così ad assumere i poteri presidenziali ad interim fino a quando la Corte Costituzionale non deciderà se confermare o meno la messa in stato d’accusa. A livello macro invece interesse principalmente verso il settore industriale in Cina e Giappone, mentre in Australia attenzione al mercato del lavoro.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario né configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore dell’articolo.