La settimana finanziaria

di Mediobanca S.p.A.

IL PUNTO DELLA SETTIMANA: prosegue il graduale aumento dei salari, ma le pressioni inflattive restano moderate

- Resta contenuta la probabilità del ritorno di un’inflazione elevata negli Stati Uniti

- Un aumento inatteso dell’inflazione salariale non dovrebbe compromettere l’atteggiamento prudente della Fed

- Un accordo commerciale USA-Cina si tradurrebbe in un rallentamento dell’inflazione, concedendo più tempo alla Fed

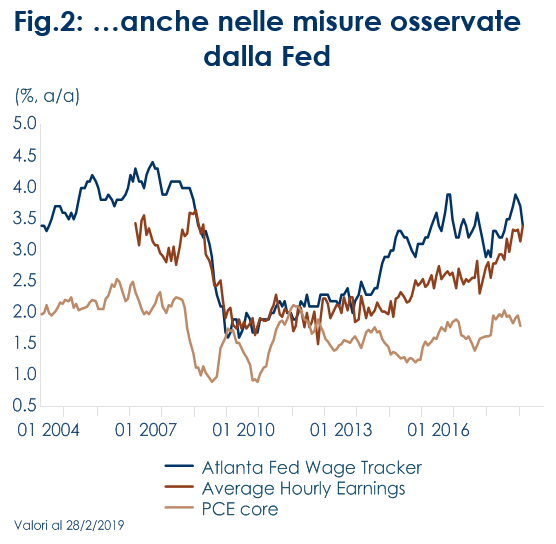

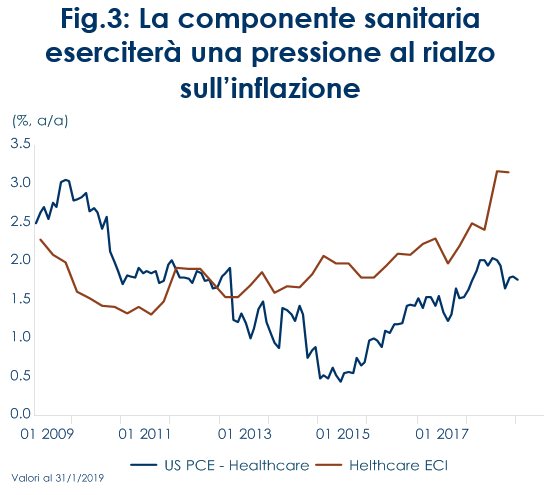

| La settimana prossima sarà pubblicata la lettura dell’inflazione US, fornita dall’indice CPI, relativa al mese di febbraio. L’andamento dei prezzi al consumo negli USA sarà la variabile chiave da monitorare nei prossimi mesi per valutare la politica monetaria del FOMC, che necessita, secondo le dichiarazioni dei suoi membri, di dati più solidi sull’inflazione, prima di poter tornare ad aumentare il costo del denaro. In gennaio il tasso di inflazione, letto sull’indice CPI, si è attestato al 2,1%, toccando il valore più basso da quasi un anno, in parte a causa dell’allentamento del prezzo del greggio, mentre l’inflazione CPI core ha risentito dal calo dei prezzi sanitari e farmaceutici (Fig.1). Riteniamo, che l’inflazione negli Stati Uniti resterà moderata e che i rischi di questo scenario restino piuttosto bilanciati. Da un lato, un recupero delle quotazioni dei greggio potrebbe comportare, insieme alla contemporanea ripresa dell’inflazione sanitaria e della componete abitativa (Fig.3), una ripresa dell’inflazione. Dall’altro lato, due aspetti della congiuntura US spingono ad una moderazione dei prezzi. Il primo aspetto che potrebbe impattare l’inflazione al consumo deriva dall’evoluzione dei negoziati commerciali tra Usa e Cina. Un recente studio della Fed di New York ha dimostrato che circa un terzo dell’aumento dell’inflazione al consumo e alla produzione del 2018 è imputabile ai dazi imposti dall’amministrazione US, e non al surriscaldamento della sua economia. Nel breve periodo, i dazi incidono direttamente sui prezzi attraverso tre canali: l’aumento dei prezzi al consumo dei beni importati, l’aumento dei costi per le aziende che utilizzano beni intermedi importati e l’aumento dei costi dei beni di investimento per le imprese. Le importazioni dalla Cina sono una quota importante dell’import US. Ad oggi, la Cina sta chiedendo l’abolizione di tutti i dazi imposti nel 2018 su $250 mld di importazioni USA dalla Cina, come contropartita per l’eliminazione dei suoi dazi su $110 mld di beni importati dagli USA. Questo si tradurrebbe in un calo dell’inflazione, conseguente al venir meno della spinta inflattiva del 2018, mentre un mancato accordo potrebbe tradursi nell’applicazione di nuovi dazi. Secondo la Fed di New York una tariffa generalizzata del 25% su tutte le importazioni cinesi farebbe aumentare i prezzi al consumo di un ulteriore 0,3% e i prezzi degli investimenti di un ulteriore 1,0%.

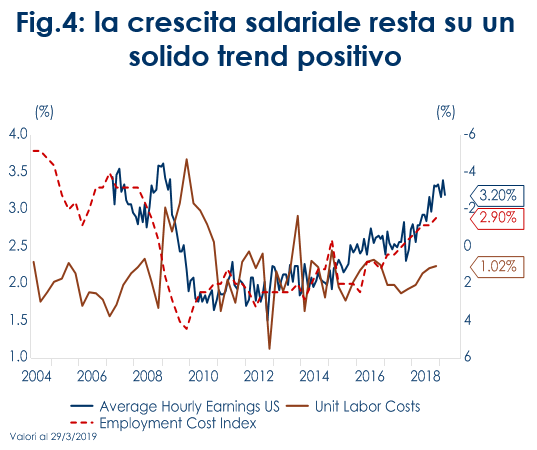

La seconda spinta inflattiva potrebbe arrivare dal mercato del lavoro, ormai in una fase matura, caratterizzata da eccesso di domanda e risorse disponibili in calo. L’employment report di marzo ha confermato lo stato positivo del mercato del lavoro e che si è ridimensionato il segnale debole rilevato a febbraio. A marzo, gli occupati non agricoli sono aumentati di 196 mila unità (consenso: 175 mila, valore di febbraio: 33 mila, rivisto dalla precedente stima, pari a 22 mila), dopo due mesi estremamente volatili. Il tasso di partecipazione corregge a 63% da 63,2% di gennaio e febbraio, il tasso di disoccupazione rimane su livelli minimi (3.8%), inferiori al 4%, e l’aumento dei salari orari, sebbene sia moderatamente rallentato in marzo (+0,1% m/m, 3,2% a/a, in calo rispetto al +3,4% di febbraio) (Fig.4), non ha invertito l’ormai consolidato trend al rialzo, mostrando che c’è ancora spazio per un aumento della crescita salariale, dato che i lavoratori spingono per una ripartizione dei guadagni tra imprese e lavoratori, in un mercato del lavoro prossimo al pieno impiego. Tuttavia, a nostro avviso, condizioni molto restrittive sul mercato del lavoro non comporteranno il surriscaldamento dell’inflazione US. Le recenti stime della curva di Phillips, che lega il tasso di disoccupazione al tasso di inflazione al consumo, evidenzia che negli ultimi anni l’effetto di casualità del primo tasso sul secondo si è indebolito, e che – rispetto al passato – risulta più lento il canale di trasmissione tra condizioni più restrittive del mercato del lavoro e l’aumento dell’inflazione. Infatti, sebbene la relazione tra salari e occupazione sia tornata a una forma più consueta, la trasmissione tra aumento dei salari e prezzi al consumo resta ancora lenta. Infatti, fino ad oggi, gli aumenti salariali sono stati generalmente assorbiti da una riduzione dei margini di profitto, piuttosto che trasferirsi sui prezzi al consumo più elevati. Di conseguenza, l’eventuale impatto di un ulteriore miglioramento del mercato del lavoro sull’inflazione sarebbe contenuto.

|

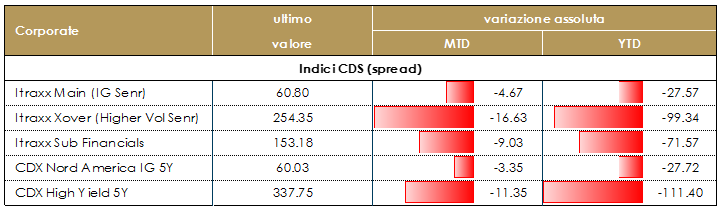

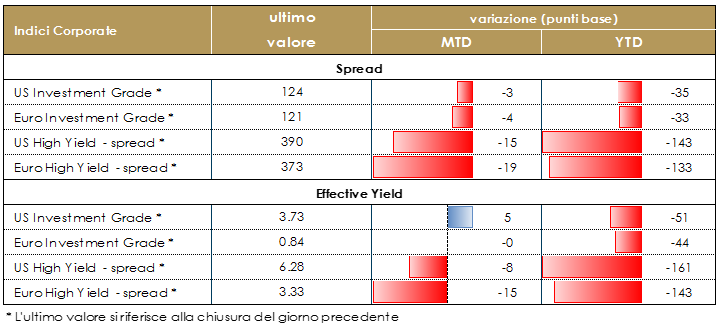

Fig.1: l’inflazione è moderata negli USA…

Fig.2: …anche nelle misure osservate dalla Fed Fig.3: La componente sanitaria eserciterà una pressione al rialzo sull’inflazione Fig.4: la crescita salariale resta su un solido trend positivo |

SETTIMANA TRASCORSA EUROPA: viene confermata la divergenza tra il settore manifatturiero e quello dei servizi

In settimana sono state pubblicate le stime definitive degli indici PMI definitivi relativi al mese di marzo. Il PMI manifatturiero tedesco si è attestato, per il terzo mese consecutivo sotto 50 a 44.1 (consenso 44.7, valore precedente 44.7) toccando un minimo da 80 mesi. Andando a guardare i dettagli del sondaggio si notano marcatamente in calo le due componenti relative ai nuovi ordini e alle vendite all’esportazione, mentre le imprese intervistate segnalano una minore domanda a causa delle incertezze relative alla Brexit, le tensioni commerciali, il rallentamento del settore auto e una domanda globale più debole quali principali fattori alla base di questo calo. Per la prima volta in tre anni, in Germania si evidenzia un calo dell’occupazione del settore, con alcune imprese che segnalano il mancato rinnovo di alcuni contratti temporanei. Contestualmente, sono state pubblicate anche le stime definitive per gli altri paesi dell’Area: il PMI manifatturiero francese si è attestato a 49.7 rispetto alla stima preliminare di 49.8. L’indice PMI manifatturiero italiano si è attestato a 47,4 (consenso 47,4 e valore precedente 47,7) e l’indice PMI manifatturiero spagnolo si è attestato a 50,9 (consenso 49,5 e valore precedente 49,9). Conseguentemente, il PMI finale dell’Area Euro si è attestata a 47,5 rispetto alla stima preliminare pari a 47,6 e al valore di febbraio pari a 44,7. Nel complesso, i dati definitivi del PMI manifatturiero confermano il rallentamento in atto e allontanano sempre di più le prospettive di una ripresa in T2. Una conferma di questa debolezza è arrivata anche dagli ordini di produzione tedeschi, diminuiti del 4,2% a febbraio, ben al di sotto delle aspettative di un piccolo aumento. La prima stima per gennaio è stata rivista al rialzo dello 0,5 p.p. a -2,1% in gennaio. La debolezza di febbraio è stata diffusa tra regioni e settori. La flessione maggiore è stata registrata dagli ordini esteri (-7,9%, di cui -2,9% per i Paesi dell’Area Euro) a fronte di una diminuzione dell’1,6% per gli ordini interni. A livello intersettoriale, gli ordini di beni strumentali sono diminuiti del 6,0%, a fronte di un calo dello 0,9% e del 3,5% rispettivamente per gli ordini di beni intermedi e beni di consumo. Positive, invece, sono state le notizie provenienti dal settore dei servizi: l’indice PMI dei servizi relativo all’Area Euro Services relativo al mese di marzo è stato rivisto al rialzo rispetto alla stima preliminare attestandosi a 53.3 (preliminare 52,7, valore di febbraio 52,8), guidando al rialzo anche il valore dell’indice PMI composito, che è sceso di 0,3 punti percentuali attestandosi a 51,6 (preliminare 51,3, valore del mese di 51,9 febbraio). Particolarmente positivo il dato italiano, con il PMI dei servizi che rimbalza a 53,1 (consenso 50.8 e valore precedente 50,4) tornando sui livelli dello scorso settembre grazie alla spinta proveniente da ordinativi e occupazione e riportando l’indice composito su livelli espansivi (51,5 da 49,6) per la prima volta dopo cinque mesi.

La produzione industriale tedesca in febbraio è salita dello 0,7% m/m (consenso +0,5%, valore precedente 0,0% rivisto da 0,8%). Il dato è stato supportato da una crescita elevata nel settore delle costruzioni, mentre al netto di componente energetica e edilizia la produzione è scesa dello 0,2% m/m. Si tratta di dati nettamente inferiori rispetto all’inizio del 2018.

L’inflazione headline a marzo si è attestato a 1.4% a/a (consenso 1.5%, valore precedente 1.5%), mentre quella core ha rallentato a 0,8% da 1,0%, rispetto al consenso pari a 0,9%, il tasso più basso dall’aprile dello scorso anno, segnalando pressioni sui prezzi ancora modeste e sostenendo, così, la posizione prudente della BCE, anche se una parte del calo potrebbe essere dovuta a cambiamenti metodologici che colpiscono le componenti volatili in Germania.

In Gran Bretagna, a marzo l’indice PMI manifatturiero è risultato più forte del previsto, attestandosi a 55,1 (consenso 51,0 e valore precedente 52,1 rivisto da 52,0) e segnando il livello più alto degli ultimi tredici mesi, sulla scia della costituzione di scorte elevate da parte delle aziende manifatturiere. La scomposizione dell’indagine ha evidenziato un aumento della produzione, dell’occupazione e dei nuovi ordini mentre le scorte di prodotti finiti e di fattori di produzione hanno raggiunto livelli record spinti anche dai timori di possibili problemi di approvvigionamento in caso di una Brexit “non ordinata”. Le preoccupazioni di Brexit continuano a pesare sul sentiment generale, anche se il grado di ottimismo generale è leggermente aumentato a livelli contenuti.

USA: la congiuntura statunitense rimane solida.Sono stati diffusi i dati preliminari sugli ordini di beni durevoli relativi al mese di febbraio e che hanno registrato il terzo calo in quattro mesi, pari a -1,6% m/m (atteso -1,8% m/m, valore di gennaio +0,1% m/m, rivisto da +0,3% m/m). La statistica è stata penalizzata dal forte (-31%) dei velivoli civili e dei loro componenti (anche prima dell’incidente di marzo di BA-US Ethiopian Airlines). Al netto della componente relativa ai trasporti, gli ordini sono aumentati di 0,1% m/m, in linea con le attese. Gli ordini di beni capitali ex-difesa e aerei hanno fatto registrare una marginale correzione dopo il +0,9% m/m di gennaio (decisamente rivisto al ribasso da 2,5% m/m) e offrono solo una timida indicazione di ripresa degli investimenti non-residenziali nel 2° trimestre. E’ stata inaspettata la flessione delle vendite al dettaglio, che a febbraio sono scese dello 0,2% m/m (consenso +0,3% m/m, valore di gennaio +0.7% m/m rivisto da 0,2% m/m). Escluse le auto, le vendite al dettaglio sono diminuite dello 0,4% dopo una crescita dell’1,4% nel mese di febbraio. A marzo l’indice ISM manifatturiero si è attestato a 55,3 dal precedente 54,2, guardando alla scomposizione per componenti si vede che il nuovo l’indice degli ordini è salito a 57,4 dal precedente 55,5 mentre la produzione è salita a 55.8. L’indice di occupazione è aumentato a 57.5, toccando così il livello più alto da novembre 2018. Gli indici relativi ai tempi di consegna e l’inventario hanno rallentato. L’indice delle scorte è, invece, salito a 42,7, indicando che un maggior numero di intervistati vede i loro livelli di inventario come troppo bassi che troppo alti – questo significa che c’è spazio per un aumento delle scorte in futuro. L’indice ISM non manifatturiero è sceso a 56,1 da 59,7 di febbraio: attività e ordini sono scesi dai livelli straordinariamente di febbraio (attività a 57,4 da 64,7, ordini a 59 da 65,2), mentre sono aumentati l’occupazione (a 55,9 da 55,2) e i prezzi (a 58,7 da 54,4). Il livello dell’indice composito di marzo sarebbe coerente con una crescita di 2,6% t/t ann. Le imprese riportano che gli ordini si stanno normalizzando dopo la volatilità collegata agli aumenti dei dazi del 2018 e agli effetti del capodanno cinese. Sull’occupazione, si riporta costante difficoltà a reperire manodopera e assunzioni mirate a sostenere attività in crescita. ASIA: PMI cinesi di marzo confortano le aspettative di un miglioramento della situazione economica globaleL’attività manifatturiera cinese è tornata inaspettatamente ad espandersi in febbraio. L’indice PMI manifatturiero ufficiale è salito a 50,5 a marzo (consenso 49,5 e valore precedente 49,2), mentre l’indice Caixin PMI è salito a 50,8(consenso 50.0, valore precedente febbraio 49,9). I sotto-indici hanno mostrato un miglioramento con la componente dei nuovi ordini e quella della produzione. Il nuovo sotto-indice ufficiale del PMI per le esportazioni si è ridotto per un decimo mese consecutivo, ma il tasso di calo è stato moderato. In Giappone l’indice della BOJ Tankan che misura la fiducia delle imprese è stato più debole del previsto: l’indice delle condizioni generali di business per i grandi produttori si è attesto a +12 a marzo (il più basso da marzo 2017) rispetto al consenso +14 e +19 a dicembre. La maggior parte dei settori ha contribuito negativamente. L’indice delle prospettive si è notevolmente indebolito a +8.

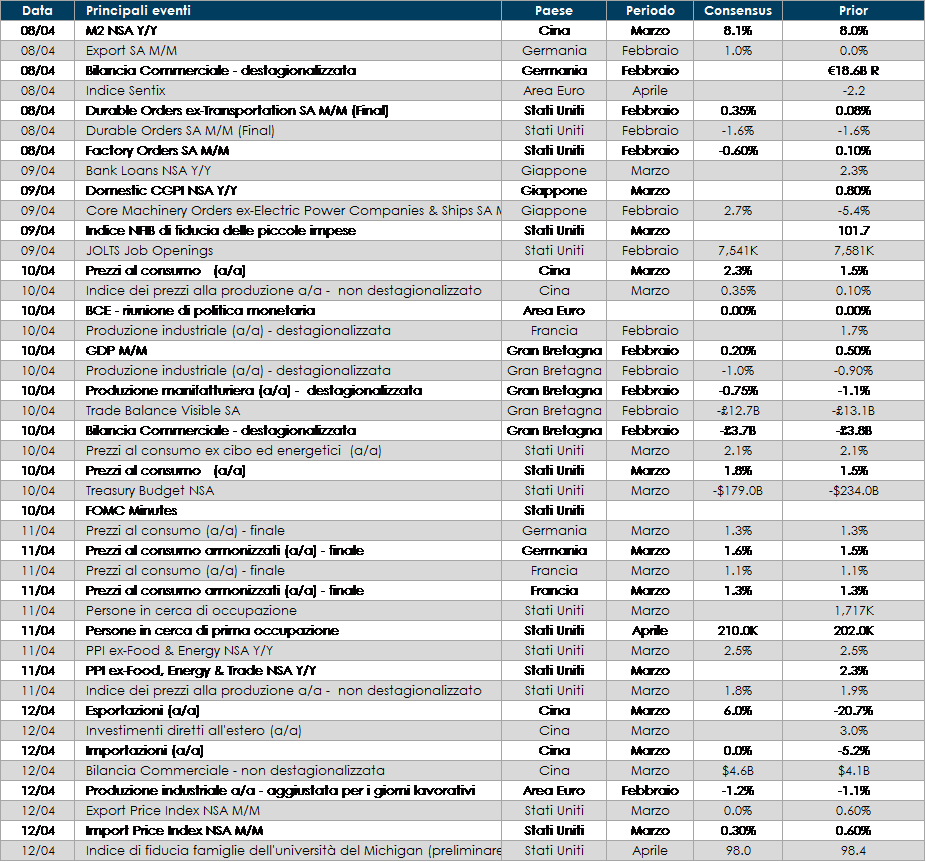

LA PROSSIMA SETTIMANA: quali dati?

- Europa: il focus sarà sulla riunione della BCE, sugli sviluppi di Brexit e sulla presentazione del DEF in Italia

- Stati Uniti: saranno pubblicati i dati sull’inflazione (CPI e PPI) di marzo ma il focus sarà sui verbali della riunione del FOMC di marzo

- Asia: in Cina saranno pubblicati i dati sulla bilancia commerciale del mese di marzo

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.