La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la svolta hawkish della BCE

Nel meeting di gennaio:

- la BCE lascia invariata la propria politica monetaria

- la sua Presidente, Christine Lagarde, dichiara però durante la conferenza stampa che l’inflazione causa una preoccupazione unanime in seno al Consiglio Direttivo

- Lagarde ha evitato di ripetere che i rialzi dei tassi quest’anno sono “improbabili” e che la decisione di lasciare i tassi invariati è stata unanime.

| Nella riunione di gennaio, la BCE ha mantenuto invariata la propria politica monetaria: la BCE ha confermato che gli acquisti netti di asset nell’ambito del PEPP termineranno alla fine di marzo e che la fase di reinvestimento continuerà almeno fino al termine del 2024, mentre per ora la banca centrale continuerà a sostenere l’economia attraverso gli acquisti netti di asset nell’ambito dell’APP.

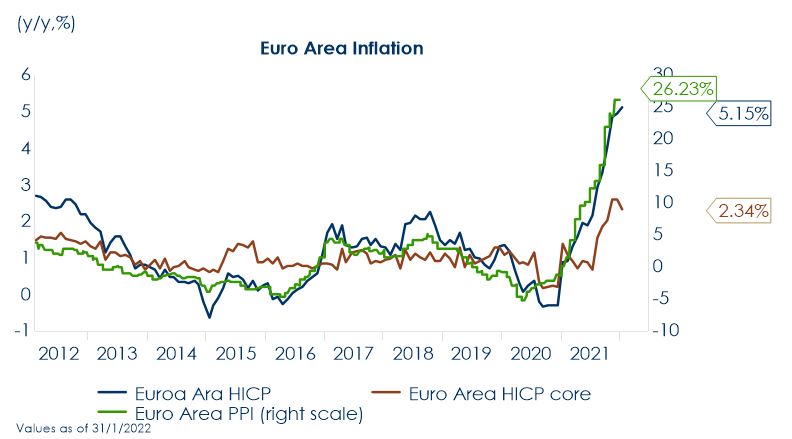

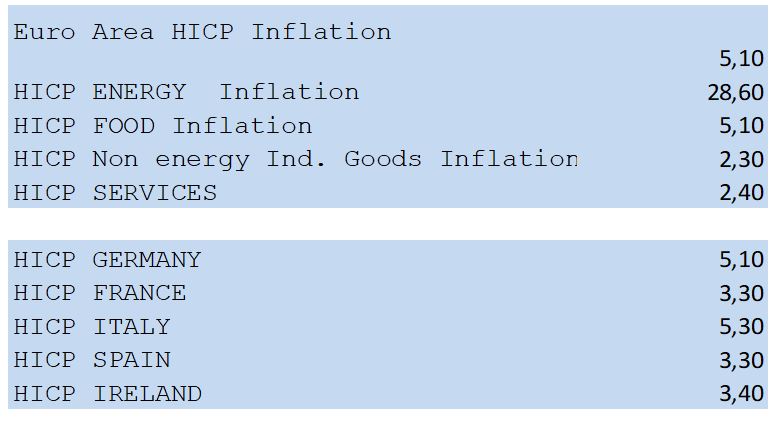

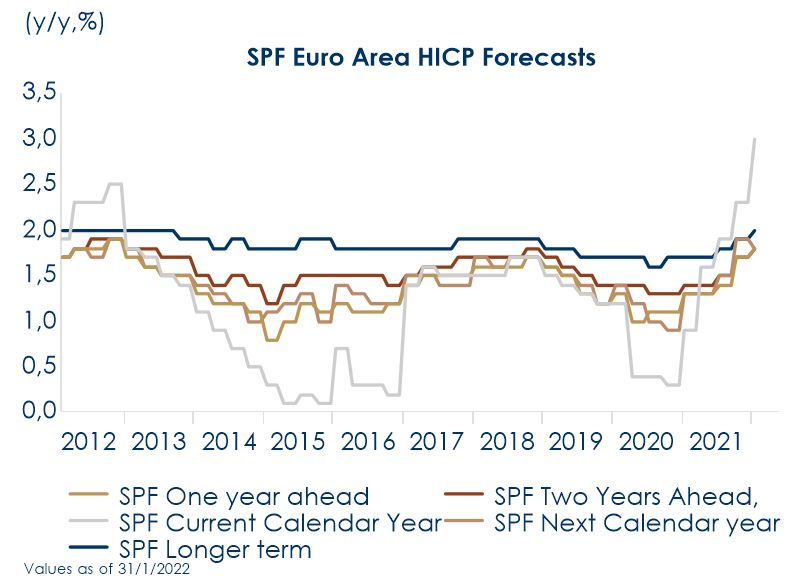

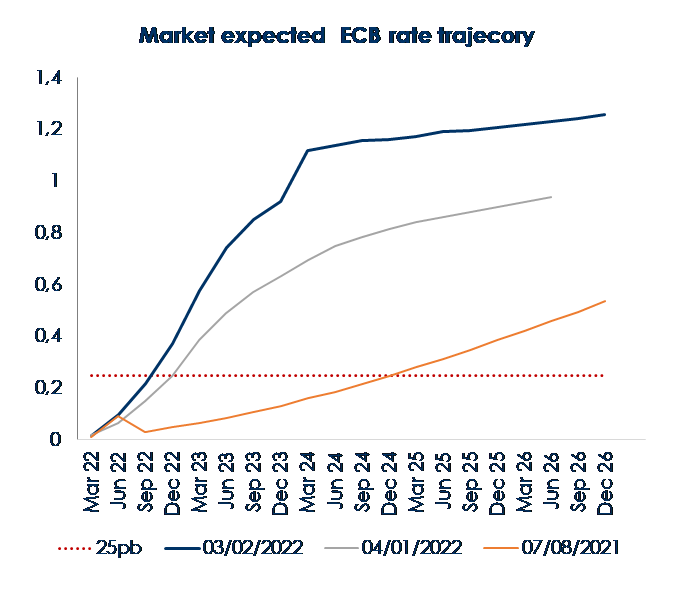

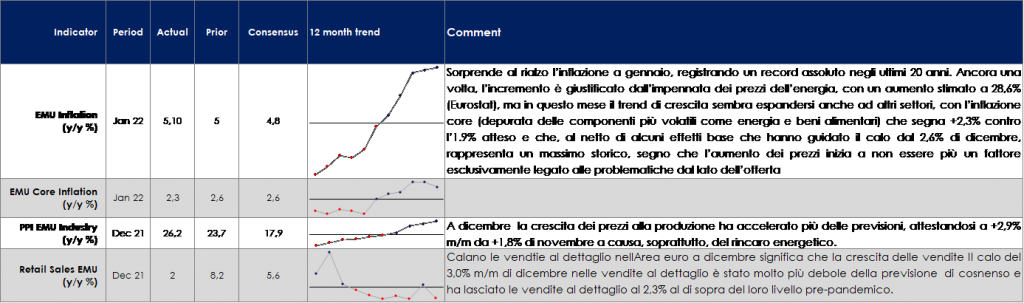

Nonostante ciò, la riunione ha riservato non poche sorprese, traducendosi di fatto in una svolta hawkish del Consiglio Direttivo, che seppur unanime nel dichiararsi preoccupato per l’aumento dell’inflazione, visti gli ultimi dati sui prezzi al consumo (Fig.1 e 2) è rimasto diviso sul mantenere o meno invariate le misure di politica monetaria. Anche la pubblicazione odierna del sondaggio dei previsori professionisti ha riportato un ulteriore aumento delle aspettative di inflazione su tutti gli orizzonti. I previsori stimano ora l’inflazione principale di quest’anno con una media del 3,0% annuo, mentre la previsione per il 2023 è ora allineata alle proiezioni della BCE di dicembre, all’1,8% annuo. Le aspettative a lungo termine sono invece salite ulteriormente dall’1,9% al 2,0%, tornando al target per la prima volta dal 2013(Fig. 3). Lo Statement iniziale ha riservato poche novità: la BCE, cancellando il riferimento alle attese di un calo dell’inflazione nel corso dell’anno, ha riconosciuto che l’inflazione resterà elevata più a lungo di quanto atteso a dicembre (e con rischi sbilanciati verso l’alto), mentre le prospettive di crescita potrebbero restare contenute nella prima parte dell’anno (con rischi bilanciati), a causa sia delle misure di contenimento e degli alti prezzi dell’energia, che pesano su consumi e imprese, che delle perduranti strozzature delle catene di produzione. Nella sessione di Q&A, è emerso che il sentiero dei prezzi atteso dalla BCE è ben più alto di quanto riflesso nelle previsioni di dicembre. La conseguenza implicita in queste valutazioni è una restrizione monetaria in tempi più stretti rispetto a quanto delineato dalla BCE alla fine dello scorso anno, come evidenziato anche dal fatto che la Presidente Lagarde non ha più definito come “molto poco probabile” un rialzo dei tassi quest’anno. Considerata l’incertezza dello scenario economico, la Presidente della BCE ha comunque sottolineato ancora la necessità di una gestione flessibile della politica monetaria, rimarcando che le aspettative d’inflazione restano ben ancorate leggermente al di sotto dell’obiettivo della BCE (2% letto sull’inflazione headline) e che nell’Area Euro non si riscontra un’accelerazione dei salari, diversamente da quanto accade in USA e nel Regno Unito. Una riformulazione della forward guidance è posticipata al meeting del 10 marzo, quando la BCE avrà a disposizione le nuove previsioni e il nuovo assessment sulla congiuntura europea. Conseguentemente il mercato ha ripezzato le proprie aspettative -probabilmente in modo un po’ troppo aggressivo-, anticipando all’estate il primo rialzo del costo del denaro (Fig. 4). La Lagarde ha sottolineato come la BCE rispetterà la tabella di marcia per l’uscita dalle misure ultra-espansive: prima termineranno gli acquisti (al momento l’APP non ha un termine) e poi saranno alzati i tassi. Quindi se la BCE porrà fine al Quantitative easing (QE) all’interno del programma APP alla fine del terzo trimestre il primo rialzo dei tassi non potrà arrivare prima di dicembre. Solo se la BCE decidesse di accelerare la conclusione dell’APP alla fine del secondo trimestre allora il primo rialzo potrebbe arrivare in autunno. |

Fig.1: Il Consiglio Direttivo è stato probabilmente sia stato scosso dagli ultimi due dati dell’inflazione molto elevata a causa dei prezzi dell’energia

Fig.2 secondo il presidente Lagarde l’aumento dell’inflazione è diventato “più diffuso” Fig.3: Oggi, la pubblicazione della Survey of Professional Forecasters ha visto un ulteriore aumento delle aspettative d’inflazione su tutti gli orizzonti Fig.4: il mercato ha ripezzato le proprie aspettative anticipando all’estate il primo rialzo del costo del denaro A cura di Teresa Sardena, Mediobanca SGR |

SETTIMANA TRASCORSA

EUROPA: sorprende al rialzo l’inflazione dell’Area Euro nel mese di gennaio

La Bank Lending Survey della BCE riporta che nel quarto trimestre del 2021 le condizioni del credito applicate dalle banche alle imprese sono state marginalmente ristrette, mentre sono rimaste invariate quelle applicate alle famiglie sui mutui. La domanda di credito delle imprese è aumentata, trainata da esigenze di finanziamento del capitale circolante e degli investimenti, e meno legata alla presenza di garanzie pubbliche connesse alla crisi sanitaria.

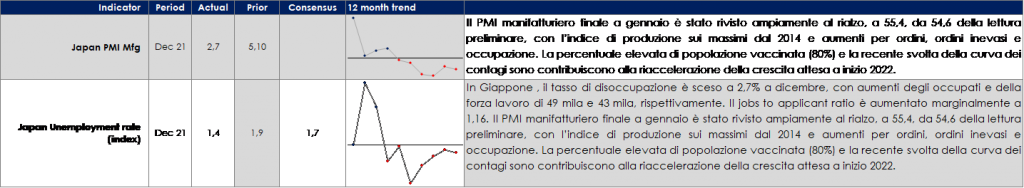

ASIA: rivisto al rialzo il PMI manifatturiero del Giappone

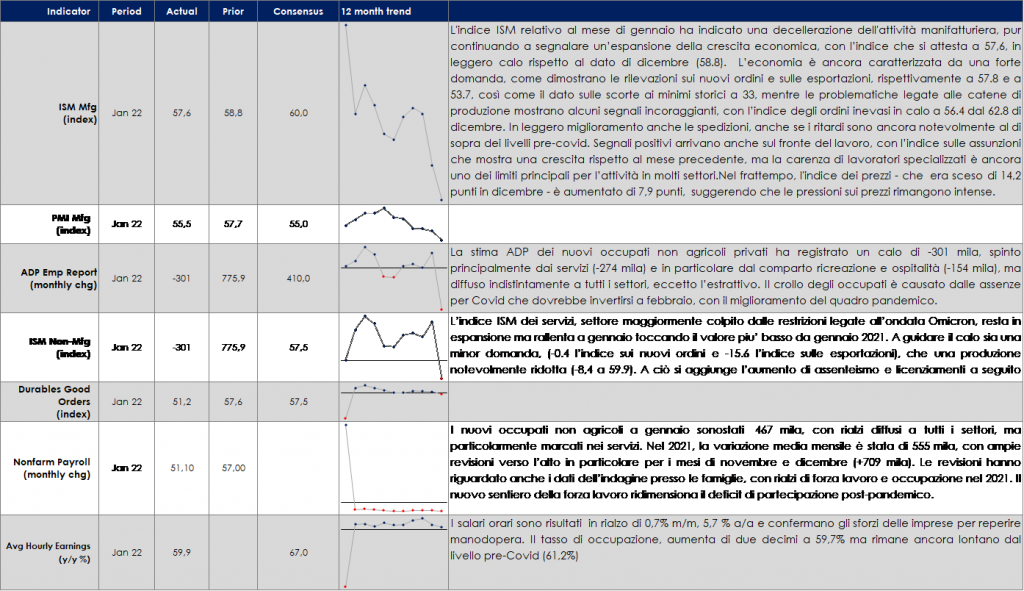

USA: L’employment report di gennaio ha sorpreso verso l’alto, rispetto ad aspettative di contrazione degli occupati, alimentate da una stima ADP negativa e dall’aumento dei contagi del mese scorso

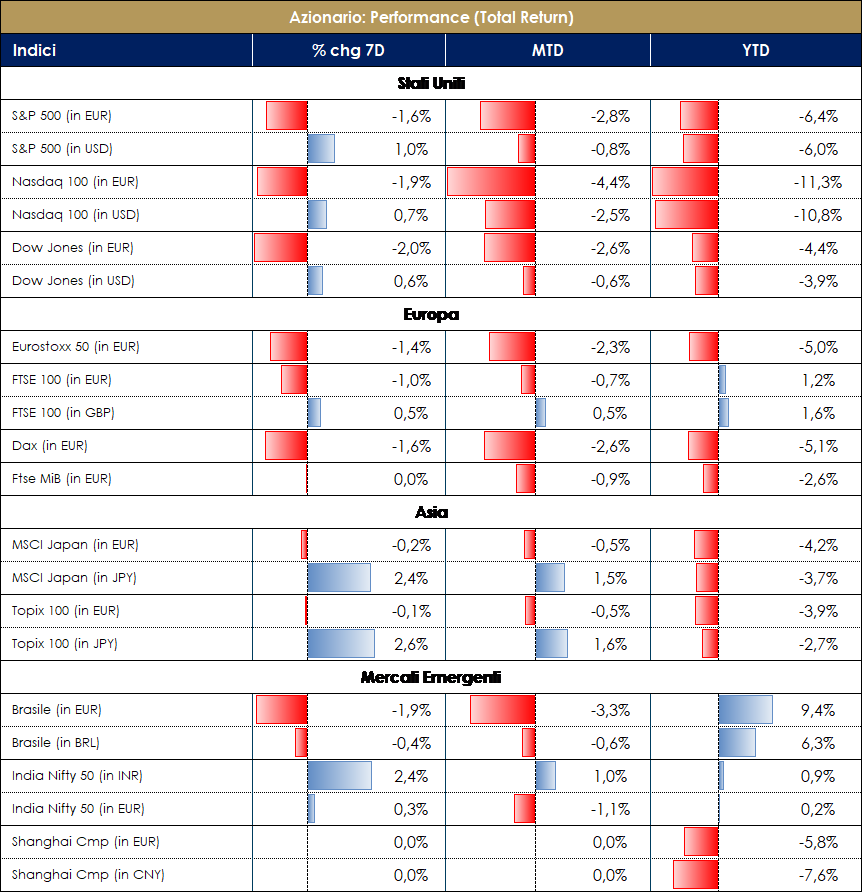

| MERCATI AZIONARI

Settimana insolita sui listini azionari con sell-off aggressivi e mai visti prima, soprattutto su large cap, e wording che tradisce le BC e i suoi policy maker. EuroStoxx flat, con la graduale erosione di performance accumulata nei primi giorni della settimana, trainato da Banks +3.50% e BasicResources +2.85% contro il -3% di Retail e Travel&Leisure. Banco de Sabadell, Commerzbank e Deutsche Bank oltre il +12% (positive readXcross dalla BCE e dalla BOE che alza i tassi di 25bps portandoli allo 0.5%) contro il -17% di Orpea. Il timore di un aumento inflattivo resta centrale nel comportamento del mercato e nelle stime prospettiche. Da notare, di positivo, il dato di gennaio sui Nonfarm Payrolls pubblicato nel pomeriggio di venerdì (467K > 125K exp). S&P500 che, nonostante la buona partenza, sprofonda in un -3.57% di giovedì complice il warning di Paypal e soprattutto di Meta (ex Facebook) i quali bruciano in una sola seduta borsistica ¼ del loro valore, registrando un -25% storico. Nello specifico, Meta ha eroso 250 $bln di valore di mercato in un solo giorno…record assoluto per qualsiasi azienda US di sempre. Nasdaq al momento worst performer con un -5.33% registrato giovedì e un -2.50% complessivo nella settimana. Fronte prezzo del petrolio non aiuta certamente il peggioramento della situazione geopolitica con la notizia da parte degli Stati Uniti dell’invio di 2.000 truppe in Europa. Lo stile value registra un +2.65% sul growth a livello globale e +1.65% in Europa, quest’ultima tiene nonostante il tentativo di rialzo del growth infranto, però, nella giornata di giovedì. Mercato italiano flat con FTSE MIB e ITAMID cap a -0.30% (Unicredit a +9% e Saipem -37% dopo il PW e l’annuncio di un necessario aumento di capitale). Tolto il warning di alcuni tech americane, continua bene la reporting season con circa il 60% delle società americane ad aver riportato i numeri del trimestre e dato visibilità sul 2022 contro il 25% europee. Secondo dati Factset, il 77% delle società dell’S&P500 ha riportato una sorpresa positiva sugli EPS e il 75% sulle sales. La crescita degli utili, al 24%, conferma il quarto trimestre con aspettative sopra il 20%, sebbene ad oggi la sorpresa di beat sugli utili sia stata del 4% above exp, inferiore alla media a 5 anni pari a +8%. Ad oggi il mercato punisce maggiormente le sorprese negative, rispetto alla reazione degli investitori, talvolta comunque negativa, ai numeri in linea e/o migliorativi delle società. Le aziende che hanno riportato sorprese positive per il Q4 2021 hanno visto un calo medio dei prezzi di -1,8% da due giorni prima del rilascio dei numeri a due giorni dopo. Le aziende che hanno riportato sorprese negative sui guadagni per il Q4 2021 hanno visto, invece, un calo medio dei prezzi di -3.7%. In Europa, il 25% c.a. dell’SXXE ha riportato il 5% di sorpresa positiva sulle sales ed EPS, EuroStoxx50 a +3% le sales e +6% EPS. “Beat” della settimana: Elis, HeidelbergCement, SIG Combibloc Group, UBS Group, Virgin Money UK, Alphabet, Raiffeisen Bank, Santander, Compass Group, Infineon, Nokia, Publicis Groupe, Siemens Healthineers, T-Mobile, Assa Abloy, Intesa Sanpaolo, Talanx, Vinci, Amazon. “Miss” della settimana: Axalta, Tele2, Electronic Arts, Novartis, PayPal, Telenor, ABB, Align Technology, BBVA, BT Group, Corteva, ING Group, Scatec, Swisscom, Activision-Blizzard (nonostante le news sul bid), Meta. Infine, i desk derivati segnalano flussi retail / HF per lo più incentrati a “ribilanciere” piuttosto che posizionarsi fortemente a favore di uno stile o un altro (value vs growth). A cura del team Core Equity Value di MB SGR VIEW STRATEGICA La view sul comparto azionario continua ad essere costruttiva per un trimestre che, pur con una certa volatilità, presenta una buona crescita degli utili e una stagionalità attraente per le attività finanziarie rischiose. Tra i rischi a questo scenario un certo grado di rallentamento macroeconomico, la normalizzazione della politica monetaria (che potrebbe risentire di un tasso di inflazione più alto più a lungo) e i timori sul mercato immobiliare cinese. |

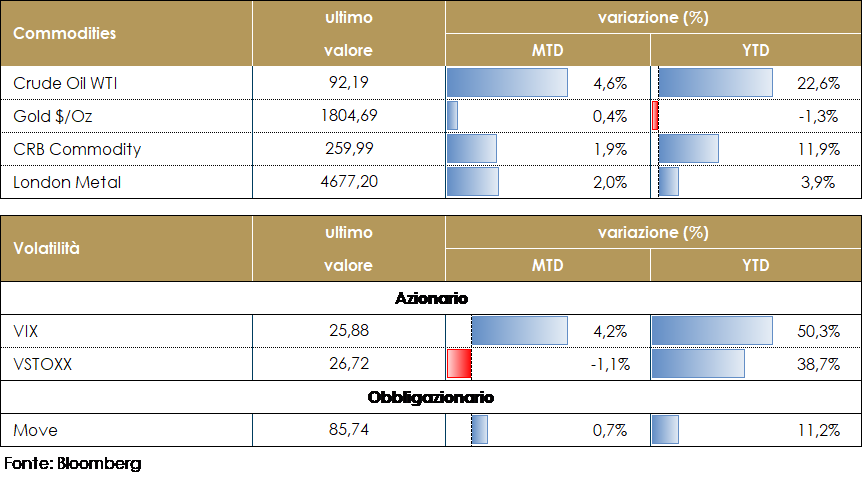

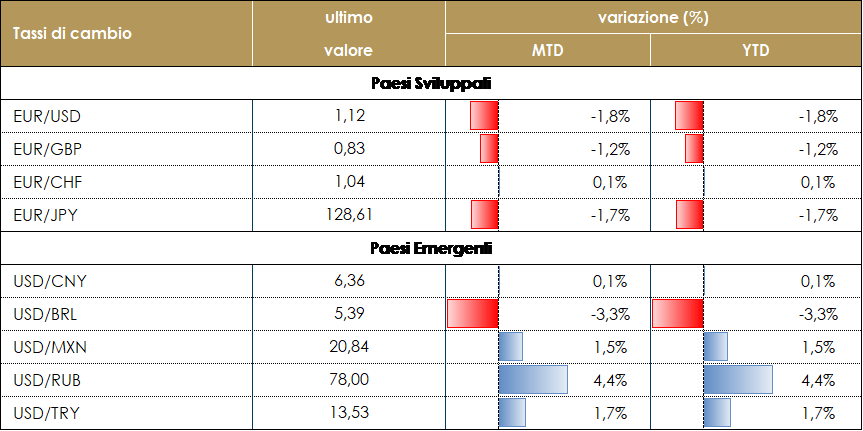

MATERIE PRIME E VOLATILITA’

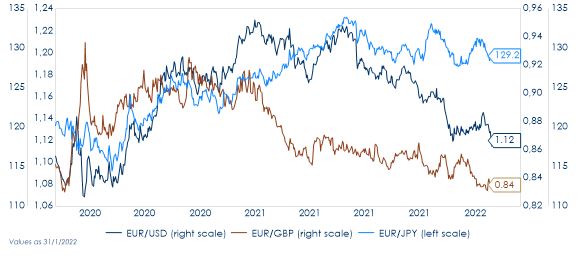

Il prezzo del petrolio tocca nuovi massimi sopra i 90 dollari al barile. Durante la settimana l’OPEC+ ha confermato (come da attese) l’attuale offerta giornaliera di +400.000 barili anche a marzo, in linea con l’accordo in essere fra i produttori e non assecondando minimamente le richieste di una maggior produzione espressa dai consumatori. L’unica novità è la disponibilità ad un aumento dell’offerta, ovvero un ritorno alle normali produttività dei singoli senza il sistema delle quote, qualora i costi del greggio salissero eccessivamente. Una disponibilità legata a timori che nel medio termine si possa verificare una riduzione dell’offerta russa, dovuta a possibili sanzioni USA. Resta, infatti, altissima la tensione fra USA e Russia (sull’Ucraina) e le quotazioni del metano (sia europeo che statunitense) restano sostenute ma lontane dai massimi. Le scorte settimanali EIA di petrolio sono uscite in contrazione a -1,04 milioni, contro attese di +1,05 milioni di barili. TASSI DI CAMBIO Come già accaduto in passato, una riunione della BCE non particolarmente attesa dagli investitori, si è trasformata nella più grossa novità per il mercato da inizio anno, con il potenziale per modificare le dinamiche del mercato FX. Il presidente della BCE ha tenuto una conferenza stampa molto più hawkish delle attese, aprendo la porta alla fine anticipata del QE e, soprattutto, alla possibilità di aumentare i tassi già quest’anno. Il complesso dei tassi europei ha registrato, in particolare sul tratto monetario della curva, uno dei maggiori movimenti degli ultimi anni, sostenendo fortemente l’euro. La moneta comune ha terminato la settimana apprezzandosi contro il dollaro di quasi il 3%. Si è apprezzata dello stesso importo contro quasi tutte le valute dei mercati emergenti. La decisione della BCE di unirsi alle altre banche centrali (come la FED e la Banca d’Inghilterra) nel processo di normalizzazione della politica monetaria, ha il potenziale per cambiare il destino della valuta, sostenendola più del previsto. L’impressionante movimento contro l’EUR ha condizionato la performance del dollaro USA contro tutte le altre valute. Ha perso il 3% contro l’EUR, la SEK e la NOK, mentre è riuscito a contenere la perdita contro lo Yen a meno dello 0,5%. Le valute dell’Europa centrale sono state le migliori tra quelle dei mercati emergenti. Lo Zloty polacco, il Fiorino ungherese e la Corona ceca hanno guadagnato quasi il 4% contro il biglietto verde. Le banche centrali di questi paesi stanno già aumentando i tassi: l’inclinazione hawkish della BCE potrebbe indurle ad essere al margine ancora meno accomodanti di quanto previsto in precedenza dal mercato e questo potrebbe sostenere le loro valute. A cura del team obbligazionario di Mediobanca SGR |

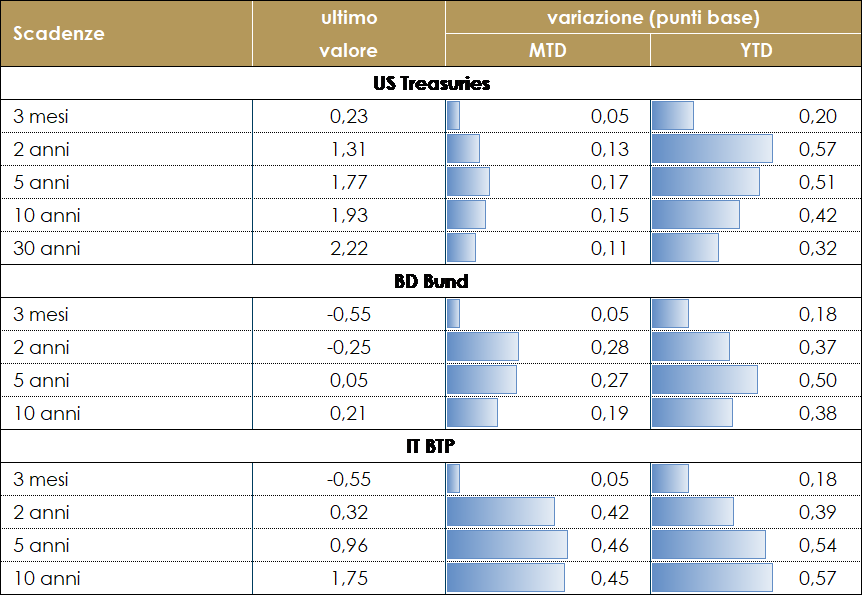

| MERCATI DEI TITOLI GOVERNATIVI

La settimana sui mercati dei titoli governativi è stata dominata dalla riunione della BCE, che ha aperto la porta ad un possibile rialzo del costo del denaro già nel corso del 2022, e ad una futura anticipazione della fine dei piani di QE (cfr. il punto della settimana). Conseguentemente si è registrato un ampio rialzo dei rendimenti obbligazionari, in particolare sul tratto monetario della curva. Nel dettaglio il cambiamento delle attese ha portato il rendimento del titolo governativo tedesco a 2 anni ai massimi dal 2015, e quello dei titoli a 5 anni positivo per la prima volta dal 2018. Le parti più lunghe della struttura a termine hanno sovraperformato proseguendo il movimento di bear-flattening in atto da gennaio. Il differenziale 5-30 anni ha raggiunto un minimo dal 2008, riflettendo i timori che un avvio anticipato del ciclo di rialzo dei tassi possa pregiudicare la crescita futura. La prospettiva di una fine anticipata del programma di acquisti ha avuto un impatto anche sullo spread BTP -Bund che, dopo il minimo a 130bps, fatto segnare a seguito della rielezione di Sergio Mattarella a presidente della Repubblica, è tornato ad aumentare. Anche la riunione della BoE ha comunque riservato qualche sorpresa hawkish per i mercati: nella riunione di febbraio la BoE ha alzato il costo del denaro allo 0,50% dal precedente 0,25% deciso solo a dicembre, con quattro voti di dissenso all’interno del MPC che avrebbero voluto un aumento del costo del denaro di 50 punti base. Questa sorpresa hawkish è stata anche riflessa nel linguaggio nel verbale della riunione, dove l’MPC ha notato che “un ulteriore modesto irrigidimento della politica monetaria sarà probabilmente appropriato nei prossimi mesi”. Con voto unanime, è cambiato anche il target del programma di acquisto di titoli: è stata confermata la parte di 875 miliardi di sterline di Gilt, ma non verranno più re-investiti i titoli in scadenza; inoltre, viene azzerata la quota di corporate bond (in precedenza di 20 miliardi). La fine del programma di acquisti resta, per ora, fissata alla fine del 2023. Si concretizza, pertanto, l’attesa accelerazione restrittiva anche da parte della BoE (di pari passo con l’azione della Fed), costretta nuovamente ad agire sui tassi a causa del forte rialzo dell’inflazione. Il tema centrale della riunione di gennaio della BoE è stato il desiderio di contrastare gli effetti secondari derivanti dall’aumento dell’inflazione, in particolare legati alle pressioni salariali. La BoE ora pensa che la crescita salariale sottostante salirà a circa il 4,75% nel corso del prossimo anno, data l’alta inflazione, un mercato del lavoro rigido. A contempo, negli Stati Uniti, gli interventi verbali di alcuni presidenti di banche regionali della Fed hanno suggerito un approccio più graduale all’aumento dei tassi, compresi gli elettori del FOMC del ’22 che hanno cercato di calmierare le attese di un rialzo dei tassi a 50pb già a marzo, pur ribadendo la necessità di rimanere data dependent. VIEW STRATEGICA Governativo US La Federal Reserve ha deciso di accelerare il tapering nel meeting di dicembre, mentre l’avvio del ciclo di rialzi dei tassi, non avverrà prima dell’estate 2022. Questo causerà molto probabilmente un moderato aumento dei tassi a lungo termine negli Stati Uniti. Esprimiamo una view neutrale, poiché i livelli raggiunti assicurano un carry positivo Governativo EU: Continuiamo ad avere una view negativa sui rendimenti obbligazionari europei, aspettandoci una perdita di valore sia dalla componente carry che dalla componente prezzo |

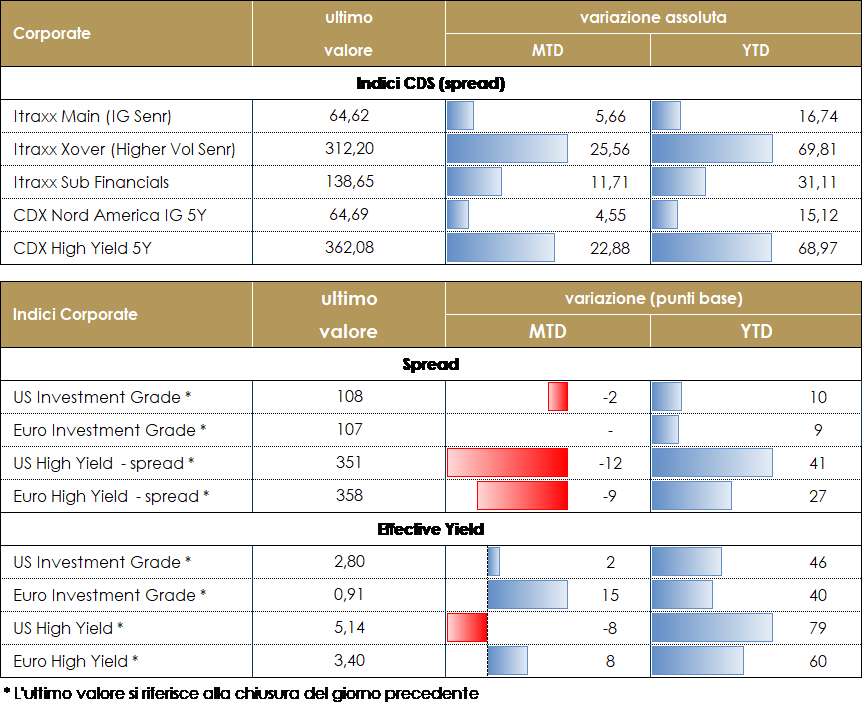

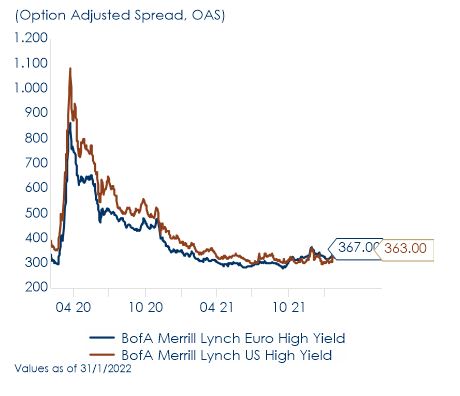

MERCATI DEI TITOLI CORPORATE

La settimana è stata ancora una volta in questo inizio anno negativa per i mercati del credito; dopo una partenza in parziale controtendenza con flussi positivi e una buona fase di mercato primario, nella giornata di giovedì la conferenza post riunione della ECB, con la conferma di una sempre più prossima fase di restrizione delle politiche monetarie, ha determinato una fase di vero e proprio selloff sia sui titoli governativi che sui corporate. I timori sulla minore transitorietà dell’inflazione portano direttamente a considerare le politiche espansive e in particolare i programmi di acquisto titoli, che tanto avevano aiutato l’outlook del mercato del credito, come passibili di una pronta e inevitabile revisione. La considerazione inoltre sulla maggiore dipendenza delle decisioni di politica monetaria rispetto ai dati macro, comune a quanto deciso dalla Fed la settimana scorsa e anticipata di poche ore dalle decisioni della Bank of England, introduce nel mercato ulteriore incertezza e volatilità che certamente non favorisce la dinamica degli spread. Gli indici CDS di cui riportiamo settimanalmente Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare +30bp in Europa e +20 negli Stati Uniti. Più moderato, ma comunque importante rispetto al livello assoluto degli spread, il widening degli indici IG con CDX IG e Itrxx Eur Main in allargamento di 4bp e 6bp rispettivamente. Gli indici cash dopo una buona partenza della settimana hanno sofferto sia l’allargamento degli spread che la repentina risalita dei tassi chiudendo con performance negative superiori a 1% in Europa e più contenute ma comunque negative in US. Sul primario diverse operazioni corporate ad inizio settimana, in particolare su HY. Segnaliamo i deal di Loxam (B+ 350Mio 4.5% 5y), Whs Promontoria (B 340Mio, 5y, 6.375%, 250Mio Frn e+612), FIS Group (B 350Mio 5.625%, 5y) e Sakza Group (BB- 500Mio 5y 3.875%). Su investment grade il deal subordinato di Terna (BBB- 1Bio 2.375% perp nc 6y) e il double tranche di IBM (A-, 1Bio each, 0.875% 8y e 1.125% 12y) Ancora limitati i nuovi deal sul settore finanziario dove segnaliamo un senior non pref di La Banque Postale (BBB, 500Mio, 1%, 5y) e Goldman Sachs (BBB+, 1Bio Fixed 7y 1.25% e 1.25Bio Frn 3y e+100bp). A cura del team obbligazionario di Mediobanca SGR VIEW STRATEGICA Corporate IG: Il livello e le valutazioni degli spread rendono vulnerabile l’asset class rispetto alle variazioni dei tassi e all’inizio della normalizzazione delle politiche monetarie e potrebbero risentirne della volatilità che prevediamo in aumento. La ricerca di rendimento, la stagionalità che torna positiva e l’offerta netta contenuta prevista rimangono fattori tecnici supportivi. Esprimiamo una view neutrale. Corporate HY: Outlook neutrale dati i livelli raggiunti dalle valutazioni nonostante alcuni fattori, prevalentemente tecnici, e la ricerca di rendimento in assenza di alternative nel campo obbligazionario ci rendono costruttivi verso l’asset class ma necessariamente selettivi dato il prevedibile aumento del rischio idiosincratico in questa fase del ciclo. |

I MERCATI NEL MESE DI GENNAIO

L’inizio del 2022 sarà ricordato per la svolta hawkish delle principali banche centrali incalzate dai livelli record d’inflazione. La rimodulazione delle aspettative di politica monetaria ha generato rendimenti negativi in quasi tutte le asset class. I rendimenti obbligazionari globali sono aumentati sulla scia dell’aumento dei rendimenti dei Treasury statunitensi. Il forte aumento del tasso di sconto ha a sua volta pesato sulle azioni globali. Le azioni statunitensi sono state le peggiori tra le principali borse mondiali, seguite da quelle dell’Area Euro e dei mercati emergenti. Le azioni del Regno Unito sono state le uniche ad apprezzarsi durante il mese di gennaio.

MERCATO DEI TITOLI GOVERNATIVI

MERCATO DEI TITOLI CORPORATE

MATERIE PRIME

Nonostante la forte performance del dollaro, le materie prime industriali – guidate dal petrolio – hanno generato i maggiori rendimenti anomali positivi a gennaio. Questo evidenzia che l’impatto dei fondamentali, cioè gli stretti equilibri tra domanda e offerta, stanno dominando l’evoluzione dei prezzi delle materie prime. Le accresciute tensioni geopolitiche stanno probabilmente contribuendo sia alla forza del dollaro che all’aumento dei prezzi dell’energia.

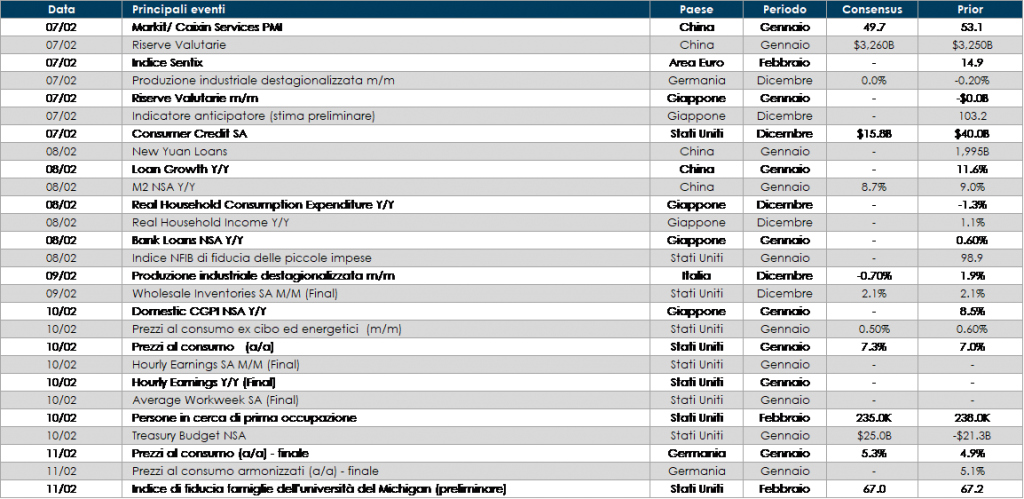

LA PROSSIMA SETTIMANA: quali dati?

- Europa: verrà pubblicati l’indice Sentix relativo al mese di febbraio, mentre in Germania sarà pubblicato il dato sull’inflazione al consumo per il mese di gennaio;

- Stati Uniti: il dato relativo all’inflazione del mese di gennaio catalizzerà l’attenzione dei mercati;

- Asia: In Asia, la settimana sarà caratterizzata dalla pubblicazione di alcuni dati macroeconomici di grande importanza. In Giappone, i dati più rilevanti riguarderanno il saldo delle partite correnti, l’indice dei prezzi alla produzione, gli ordini di macchinari, il Leading Index e l’indice di spesa delle famiglie. In Cina, invece, l’attenzione sarà rivolta verso quelli che saranno i dati relativi agli indici PMI sul settore dei servizi e composito pubblicati da Caixin.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.