La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la Fed riconosce che il sostegno della politica monetaria sarà necessario per molti anni

- Il FOMC ribadisce il suo impegno ad agire come necessario per sostenere la ripresa …

- … e la volontà di mantenere una stance di politica monetaria ampiamente accomodante ancora a lungo

- L’introduzione del controllo dei rendimenti della curva non sarà immediata ma resta una delle opzioni

I verbali della riunione di giugno del FOMC descrivono un FOMC intento a valutare i prossimi passi e ribadiscono sia l’impegno ad agire come necessario per sostenere la ripresa sia la volontà di mantenere una stance di politica monetaria ampiamente accomodante ancora a lungo, attraverso una chiara guida sul sentiero dei tassi di interesse (forward guidance) e la continuazione del programma di acquisto di asset finanziari (QE). Emerge che in tempi brevi vi sarà una specificazione più dettagliata della forward guidance e del sentiero degli acquisti. L’ipotesi dell’introduzione di una leva basata sul controllo dei rendimenti governativi (YCC, yield curve control) ha ricevuto, invece, un supporto ancora tiepido.

Il comunicato rivela una visione molto prudente delle prospettive economiche, coerente con la revisione al ribasso delle previsioni di crescita ed inflazione pubblicate. “Aprile potrebbe rivelarsi il punto di minimo della traiettoria della crescita”, ma l’incertezza in cui versa l’economia statunitense resta elevata (le parole “incertezza” e “rischio” compaiono 45 e 50 volte, rispetto a 8 e 21 casi, rispettivamente, nei verbali di aprile) e i rischi rivolti verso il basso, influenzati dall’evoluzione del contesto sanitario (“numero di “partecipanti” percepiscono “una sostanziale probabilità di ulteriori ondate di epidemie”).

La discussione all’interno del FOMC è stata rivolta alla valutazione dell’efficacia degli strumenti di politica monetaria a disposizione della Fed: molti partecipanti ritengono che il completamento della revisione del quadro di riferimento della politica monetaria contribuisca a chiarire la strategia del FOMC” rendendola più efficace. In primo luogo si è discussa l’efficacia di quelli che oramai sono gli strumenti della cassetta degli attrezzi della FED, il programma di QE e la forward guidance. Le simulazioni presentate dimostrano la loro efficacia nel riportare l’occupazione e l’inflazione vicino agli obiettivi del FOMC.

Relativamente alla forward guidance vi è consenso sul fatto che entro breve il FOMC dovrà chiarire in maggiore dettaglio i sentieri dei tassi e degli acquisti, definendo la forward guidance su specifici risultati economici, sebbene non sia ancora stata raggiunta l’unanimità sul parametro economico a cui ancorarla. Potrebbe esser un target di inflazione, di disoccupazione o addirittura un limite basato sul calendario (es. per i prossimi due anni) sarebbe ugualmente efficace.

Relativamente al programma di QE, i partecipanti hanno convenuto che gli acquisti di attività contribuiscono a promuovere condizioni finanziarie accomodanti, sebbene la loro efficacia possa avere oggi un effetto minore rispetto all’ultima recessione a causa del calo dei tassi di interesse e dei term premium. In particolare, “alcuni” partecipanti hanno messo in dubbio l’opportunità di estendere gli acquisti di attività al di là degli acquisti correnti per sostenere il funzionamento del mercato”.

In riferimento alla durata della politica accomodante i governatori partecipanti al FOMC hanno convenuto che in presenza di rendimenti già bassi, la Fed dovrà mantenere condizioni finanziarie altamente accomodanti per molti anni per accelerare in modo significativo la ripresa dall’attuale grave crisi” e per fissare le aspettative, potrebbero essere necessarie “azioni politiche rapide ed energiche”.

La terza leva discussa comprende la possibilità di adottare nuovi programmi per il controllo dell’andamento della curva dei rendimenti, preferibilmente sul tratto intermedio. Questo significherebbe adottare un target per i rendimenti obbligazionari sopra il quale la Fed interverrebbe con acquisti di asset sul mercato fino a che i rendimenti non siano tornati ai livelli prestabiliti. Lo staff della Fed ha esaminato anche le esperienze simili negli Stati Uniti dopo la seconda guerra mondiale come in Giappone e in Australia di recente. L’analisi dello staff ha concluso che questi “esperimenti” mostrano la possibilità di utilizzare l’YCC per controllare i rendimenti del debito pubblico, trasferendo l’effetto sui titoli privati senza richiedere generalmente acquisti particolarmente massicci di debito, salvo in alcuni casi, come avvenuto in USA negli anni ’40. Un possibile effetto collaterale negativo di YCT è il rischio di conflitti sulla gestione del debito pubblico e di minacce all’indipendenza della Banca centrale. Per ora i governatori della Fed sembrano aver escluso il ricorso immediato a tale strumento, in quanto, “quasi tutti i partecipanti hanno indicato di avere molte domande sui costi e i benefici di questa strategia”, ma non lo escludono per sempre.

Il ricorso al controllo della struttura termine è complementare sia alla forward guidance sia al programma di QE. Infatti, sarebbe utile se e quando la forward guidance dovesse risultare indebolita, in quanto la misura potrebbe impedire cambiamenti repentini e prematuri delle attese di politica monetaria – come è avvenuto durante la precedente ripresa economica. Dal punto di vista teorico fissare un livello massimo preciso per i rendimenti governativi si tradurrebbe in un utile strumento di supporto della forward guidance. Ma funziona anche la relazione inversa: la forward guidance rafforza il controllo della struttura a termine, rendendola meno onerosa. Infatti il rischio maggiore di questo strumento è che la Fed potrebbe vedersi costretta ad espandere ulteriormente il proprio bilancio se i mercati non trovassero il limite credibile, mentre una forward guidance più ferma sostiene l’obiettivo legandolo esplicitamente agli obiettivi della Fed. Inoltre questa strategia sarebbe complementare al QE: la strategia di YCC agisce principalmente nel segnalare il sentiero dei tassi a breve che la banca centrale si aspetta di mantenere ed è per questo che ha effetto principalmente sul tratto a breve della curva, mentre il quantitative easing agisce nel ridurre i premio al rischio e di liquidità soprattutto sul segmento a lunga della curva.

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

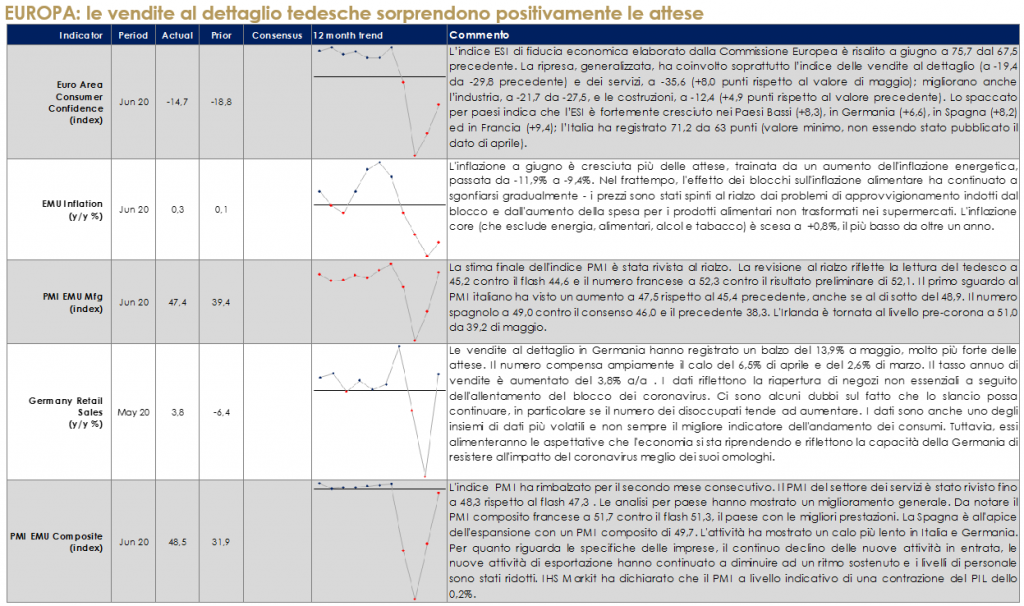

EUROPA: le vendite al dettaglio tedesche sorprendono positivamente le attese

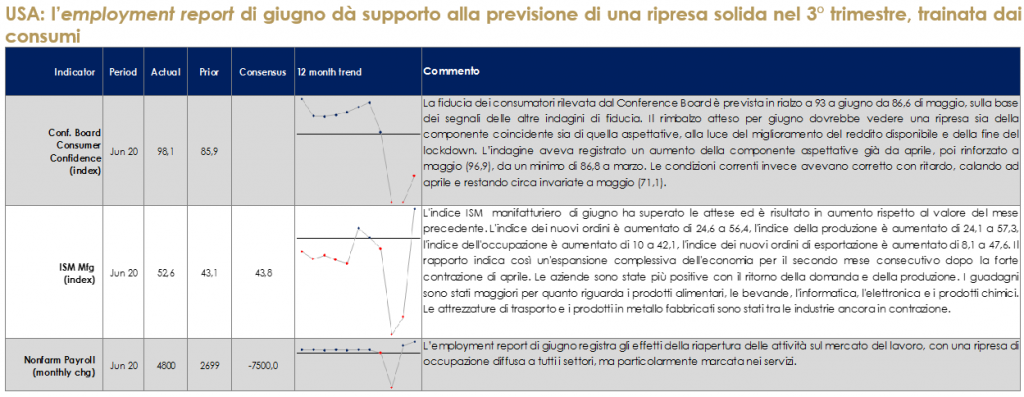

USA: l’employment report di giugno dà supporto alla previsione di una ripresa solida nel 3° trimestre, trainata dai consumi

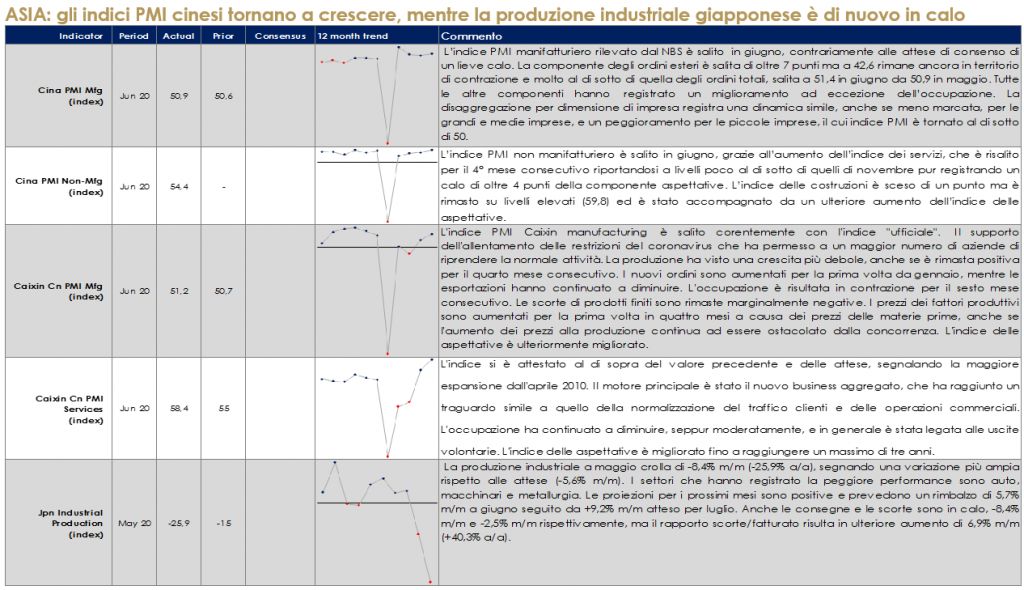

ASIA: gli indici PMI cinesi tornano a crescere, mentre la produzione industriale giapponese è di nuovo in calo

| PERFORMANCE DEI MERCATI

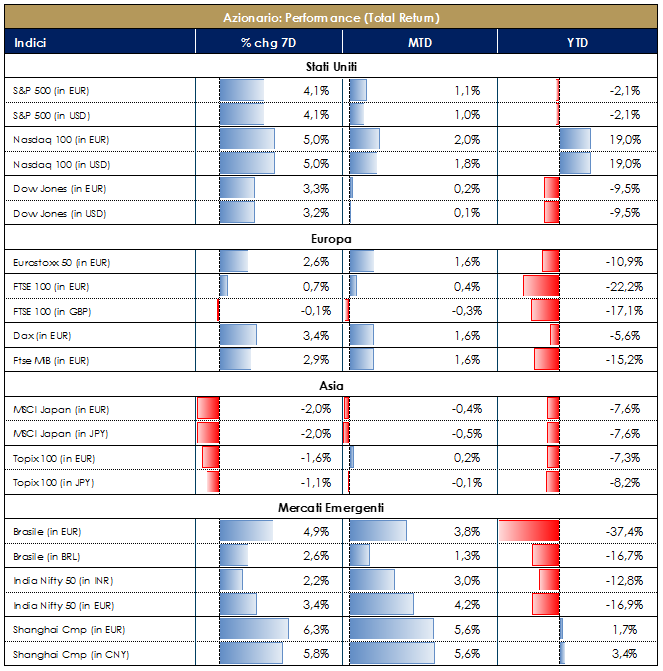

MERCATI AZIONARI Nonostante i nuovi massimi registrati in termini di contagi negli Stati Uniti e conseguente rallentamento delle riaperture e licenziamenti in California, New York, Arizona e Texas, questa settimana i mercati hanno beneficiato di un trend positivo rialzista ben sperando nelle news sull’avanzamento dello sviluppo di un vaccino per il covid-19 da parte di Pfizer e BioNTech (una delle 17 cure in fase di sperimentazione umana ha mostrato risultati soddisfacenti) e sui dati positivi dell’ISM manifatturiero di giugno tornato sopra la soglia critica dei 50 (52,6 vs 43,1 del mese precedente). Nonfarm Payrolls aumentano a 4,8 mln di nuovi occupati. Ottimismo anche sul fronte europeo in tema di Recovery Fund con il primo ministro olandese ottimista sul raggiungimento di un compromesso e supporto della Germania. Tedeschi protagonisti della settimana anche per il positivo dato sulle vendite al dettaglio (retail). PMI dell’Eurozona in rialzo (47,4 da 39,4 a maggio), a riconferma del miglioramento rispetto ai dati precedenti e di una normalizzazione (seppur Germania e Italia sotto i 50 punti). Correnti favorevoli quindi nella settimana ma con ancora alta incertezza, la quale obbliga a navigare a vista. Le prossime settimane saranno fondamentali nel definire l’outlook e il sentiment di mercato con l’inizio della reporting season per il 2Q e la visibilità del 2H20 (previsti in US ed EU tagli EPS e stime economiche riviste in base alla possibilità o meno di una second wave in autunno). In termini di performance settimanali, Indice SXXE europeo chiude in territorio positivo a +2,80% trainato dai settori ciclici i quali da metà maggio hanno registrato un’ottima recovery, con l’indice STOXX Europe 600 Optimised Cyclicals che ha guadagnato il 23% (verso un +11% del comparto difensivo): Banche +5%, Chimici +4,20% e Utilities +4% e rallentato invece da Oil&Gas 0%, Food&Beverage +0,20% e Travel&Leisure +0,80%. In termini di single names, Hellofresh e DeliveryHero i top performer +13% grazie ai positivi dati di crescita riportati; di contro, Alten -8,50%, Jeronimo Martins -5% e Unilever -3% i peggiori della settimana. EuroStoxx50 a +2,80% con Iberdrola top performer a +7% e Unilever e Danone i peggiori. Positivo anche il mercato italiano con FTSE MIB a +2,70% (UBI +8%, Nexi +7,70% e Mediobanca +7% i top contro Pirelli -2%, Moncler -2% e TIT -1,60% i worst); anche mercato delle MidCap positivo a +2,10% (Banca Sistema +20%, Dovalue + 11%, ERG, Credito Valtellinese e Reno De Medici a +10% i migliori contro Datalogic, Aeroporto GMarconi, Marr e Saras a -4% i peggiori). Mercato americano positivo con S&P500 a +4% grazie a Dept Stores e Air Ft&Log +10%; in termini di single names Fedex il top performer a +20% seguito da Wynn Resorts, Centene e Simon Property a +11% contro Hollyfrontier e Motorola a -3%. Nasdaq a +5% con Tesla leader a +26%. Dow Jones +3,25% trainato da Pfizer +7,70% (post news vaccino), Boeing e Nike +6%. A cura del teamCore Equity Value di Mediobanca SGR PERFORMANCE MERCATI AZIONARI – dati aggiornati alle ore 17.30 del 3 luglio 2020 VIEW STRATEGICA: l’ampia liquidità messa a disposizione dalla Banche Centrali, gli interventi di stimolo fiscale e i possibili flussi in ingresso sosterranno un ulteriore recupero del ciclo economico che supporterebbe il trend positivo dei mercati. |

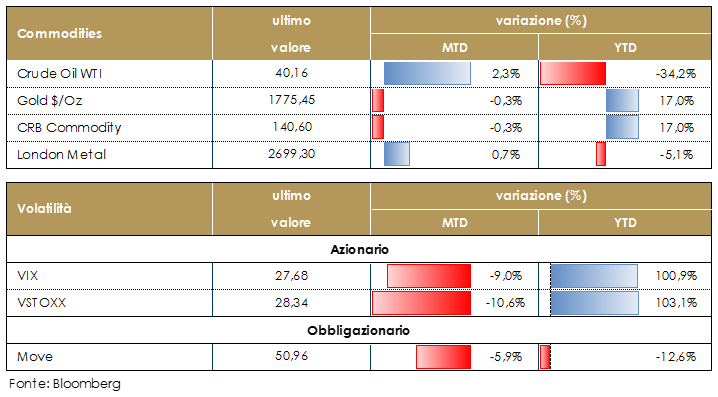

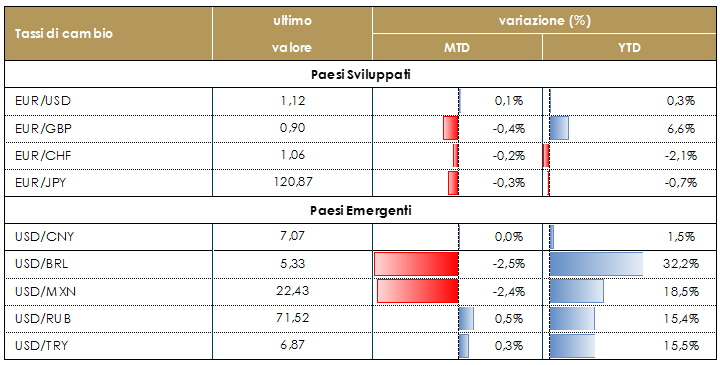

MATERIE PRIME E VOLATILITA’

Il prezzo del petrolio chiude la settimana sopra i 40 dollari al barile, dopo il dato in calo delle scorte settimanali API. Resta comunque volatile sulla scia delle notizie dell’aumento dei contagi e dei timori di nuovi blocchi dell’attività imposti da un ritorno dell’epidemia.E’ continuata anche questa settimana la forza del prezzo dell’oro, usato da molti investitori come copertura rispetto ai rischi di un’ulteriore caduta dell’attività economica. Da metà aprile, l’oro ha rafforzato il ruolo di safe haven. Le rinnovate preoccupazioni per le infezioni da COVID-19 hanno spinto l’oro a nuovi massimi il 30 giugno. Dati aggiornati alle ore 17.30 del 3 luglio 2020 TASSI DI CAMBIO Il mercato dei tassi di cambi continua ad essere guidato dal ribilanciamento delle aspettative influenzato positivamente dal miglioramento dei dati economici e negativamente dall’aumento dei tassi di infezione da Covid-19. Il sentiment in Asia è stato aiutato dai dati PMI dei servizi Caixin fuori dalla Cina, più forti del previsto. Le valute G10 hanno visto uno scarso movimento, con la maggior parte dei G10 USD-crosses trading all’interno di intervalli ristretti. Nelle prossime settimane l’andamento dell’euro e della sterlina saranno profondamente influenzate dalle decisioni di politica fiscale ed in particolare. Due eventi chiave potrebbero determinare le prospettive a breve termine per la sterlina e l’euro. L’8 luglio verranno definiti i dettagli del piano di stimolo fiscale britannico. La risposta del mercato FX potrebbe rimanere sottotono fino a quando le misure politiche non includeranno tagli fiscali, che potrebbero avere un impatto positivo più immediato sulla crescita. Per quanto riguarda le prospettive dell’euro, la riunione dell’Eurogruppo del 9 luglio cercherà di trovare un terreno comune sul Recovery Fund prima dell’importantissimo vertice UE del 17 e 18 luglio. La definizione dei dettagli del piano (proporzione grants/ loans e condizionalità) influiranno profondamente sull’andamento della valuta comune. Dati aggiornati alle ore 17.30 del 3 luglio 2020 VIEW STRATEGICA: con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio. |

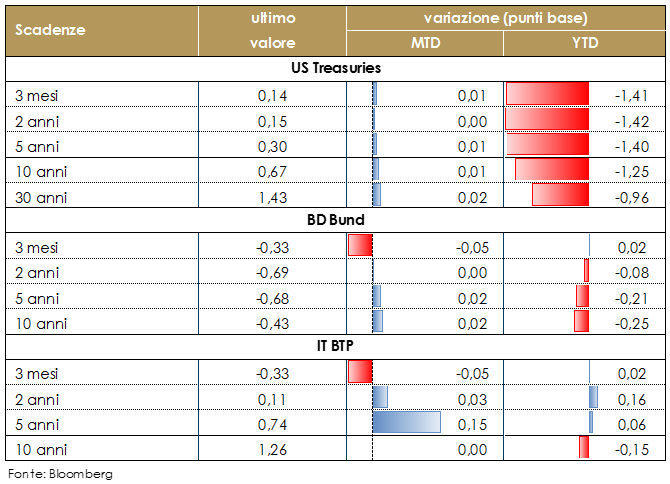

| PERFORMANCE DEI MERCATIMERCATI DEI TITOLI GOVERNATIVI

Leggero rialzo dei risk-free asset sia in Area euro sia negli USA in scia all’aumento delle aspettative di inflazione su entrambe le sponde dell’Atlantico e ai dati macro ben oltre le attese. A trainare i mercati incidono anche le notizie sul fronte di un possibile vaccino al covid19, elemento che per il momento sta oscurando il numero di contagi negli stati americani. Negli USA, i tassi T-Note chiudono poco mossi dopo essere saliti velocemente in scia ai dati sul mercato del lavoro e scesi altrettanto rapidamente dopo i dati sui nuovi contagi. Il segretario del tesoro Mnuchin ha dichiarato che il governo sta pensando ad ulteriori finanziamenti diretti a imprese e famiglie oltre a possibili aiuti nei confronti degli stati e amministrazioni locali.Nell’Eurozona, il generale clima di risk-on si è riflesso soprattutto sullo spread BTP-Bund in chiaro restringimento. Bene anche Spagna e Francia: si avvicina la scadenza di metà luglio per l’accordo sul recovery fund, Ursula Von der Leyen ha ribadito alla cancelliera Merkel che è arrivato il momento di andare oltre l’interesse nazionale e focalizzarsi sui benefici per tutta l’UE. Rimane poco mosso il resto del mercato obbligazionario, con gli operatori che continuano ad acquistare titoli core nonostante la performance dei listini azionari. Lato flussi, settimana dai toni pre-festivi con acquisti concentrati su BTP scadenza 5y e 7y. Continua il successo nel collocamento dei titoli italiani: ottima domanda sull’asta BTP, il bid to cover sul 10y è uscito ai massimi dal 2012. In questa fase di mercato sono soprattutto i non domestici a puntare sui titoli di stato italiani, considerando positivamente il risk reward offerto dall’Italia in vista anche della sempre più probabile soluzione sul Recovery Fund. Annunciate oggi le cedole minime garantite per il nuovo BTP Futura: 1.15% (dal 1-4 anno), 1.30% (dal 5-7 anno), 1.45% (dall’8-10 anno). A cura del team obbligazionario di Mediobanca SGR PERFORMANCE DEI TITOLI DI STATO Dati aggiornati alle 17.30 del 3 luglio 2020 VIEW STRATEGICA Governativo US: il taglio precauzionale e preventivo della Fed di 50 bps ad inizio marzo, coerente con i timori di diffusione del Coronavirus su scala globale, ha riportato i rendimenti governativi abbondantemente sotto l’1% sulle principali scadenze. Alla luce della volatilità nell’attuale fase (possibili ulteriori tagli e funzione di hedge) manteniamo una view neutrale. Governativo Euro: non si identifica valore in questa asset class a fronte di rendimenti ampiamente negativi i nparticolare delle emissioni tripla A (YTM bund -0,75%). |

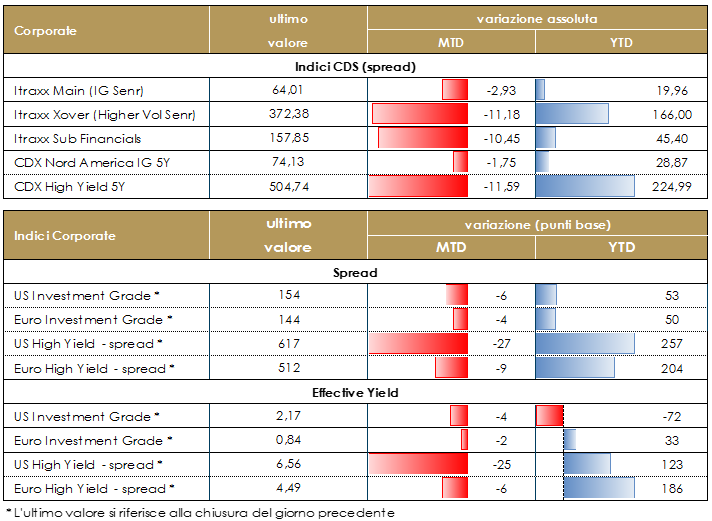

PERFOMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 3 luglio 2020 VIEW STRATEGICA Corporate IG: l’easing monetario potrebbe sostenere ulteriormente l’asset class da preferire, soprattutto in Europa, rispetto al segmento più speculativo (high yield) e a quello governativo in quanto presenta un profilo rischio/rendimento i più interessante in questa fase di difficile previsione dell’evolversi dei rischi di scenario.Corporate HY: Nonostante un ulteriore deterioramento dello scenario base potrebbe impattare gli emittenti più deboli riportando a livelli più elevati i tassi di default, l’entità delle politiche monetarie e fiscali si configurano come possibili elementi di stabilizzazione.

|

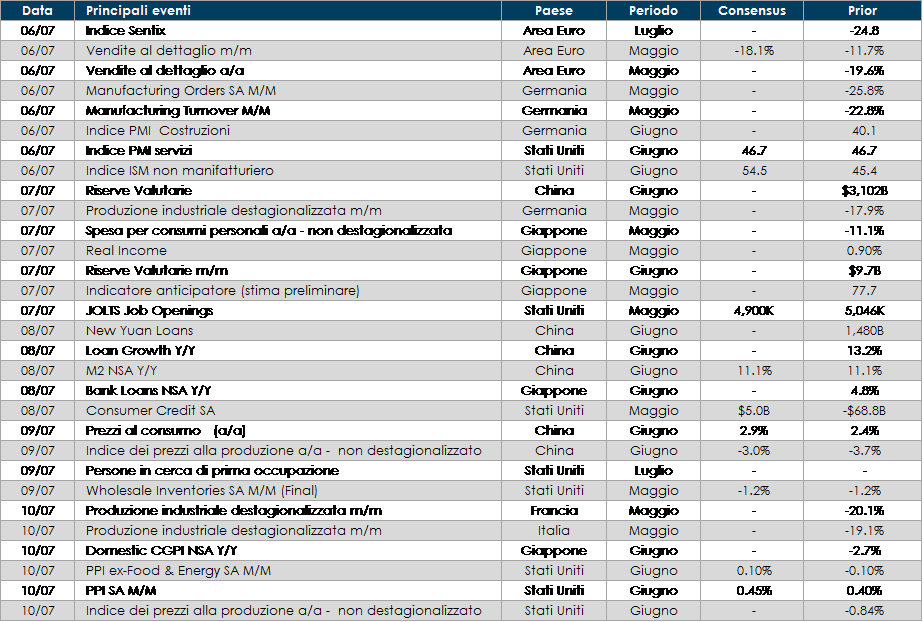

LA PROSSIMA SETTIMANA: quali dati?

- Europa: per l’Area Euro, l’evento principale sarà la riunione dell’Eurogruppo per definire ulteriori dettagli tecnici sulla proposta di fondo di ripresa dell’UE in vista del vertice UE di metà luglio. Francia, Germania e Italia rilasceranno i dati sull’andamento della produzione industriale

- Stati Uniti: settimana povera di dati. Come di consueto arriveranno le indicazioni delle richieste di sussidio di disoccupazione. Inoltre, saranno resi noti l’andamento dei prezzi alla produzione e il livello delle scorte all’ingrosso.

- Asia: Cina e Giappone comunicheranno l’andamento dei prezzi alla produzione. In Cina, inoltre, si conoscerà anche il dato sui prezzi al consumo e sulla massa monetaria M2. In Giappone, invece, sarà reso noto il livello della bilancia delle partite correnti e, sul fronte dell’offerta, l’andamento degli ordini di macchinari industriali core.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.