La settimana finanziaria

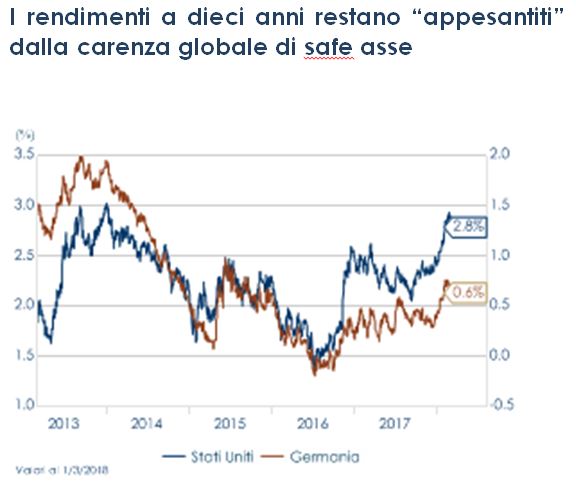

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: l’intervento di Powell rafforza il dollaro e frena i listini azionari

- I commenti di J.Powell sulle prospettive dell’economia statunitense sono stati generalmente ottimisti: resta basso il rischio di overheating, mentre i salari inizieranno a salire per effetto della solidità del mercato del lavoro

- Aumenta la probabilità prezzata dal mercato di 4 rialzi dei tassi nel 2018

LA SETTIMANA TRASCORSA

EUROPA: inflazione ancora modesta nell’Area Euro

L’indicatore ESI rilasciato dalla Commissione Europea ha registrato una moderazione nel mese di febbraio, pur restando comunque ad un livello elevato: l’indice è passato dal 114.9 di gennaio a 114.1, al minimo da quattro mesi. L’indicatore si allinea, così, a quanto emerso dall’indice PMI composito, sceso a febbraio, e segnala che la crescita economica potrebbe essersi avvicinata ad un picco. La scomposizione per componenti ha mostrato che tutti i settori, a parte il settore dei servizi, hanno registrato un calo. Tra le maggiori economie della regione, il sentiment economico è diminuito in Germania, Francia e Spagna, mentre in Italia è tornato verso i massimi da quasi 17 anni, registrato alla fine dello scorso anno (108.7). Sempre in Italia, sorprendono al rialzo a febbraio sia l’indice di fiducia dei consumatori, in crescita da 115,5 a 115,6 punti (consenso:115,0), che l’indice di fiducia delle imprese manifatturiere, in aumento da 109,9 punti a 110,6 (consenso:109,2). L’inflazione resta moderata nell’Area Euro nel mese di febbraio: questo è quanto emerge dalle statistiche dei singoli paesi e dall’indice per l’intera Area. I dati sull’inflazione armonizzata della Germania (1,2% a/a) indicano a febbraio un calo dell’inflazione tedesca, leggermente più accentuato del previsto, registrando un minimo da quindici mesi. La variazione mensile è arrivato allo 0,5% m/m rispetto alle attese pari a + 0,6% e al mese precedente (1,0%). Reuters ha evidenziato che i dati suggeriscono che le pressioni sui prezzi in Germania sono attenuate, nonostante una forte ripresa, i salari crescenti e di stimoli monetari senza precedenti. Nell’Area Euro nel suo complesso, invece, l’inflazione a febbraio è rallentata all’1,2% a/a in linea con le attese e leggermente al disotto del dato precedente (1,3%), registrando così il terzo calo consecutivo e il minimo da dicembre 2016. Il dato relativo all’inflazione core è rimasto stabile. In Italia il CPI a febbraio sorprende al ribasso crescendo di 0,1% m/m (consenso: 0,2%) dal precedente 0,3%, portando così l’inflazione a 0,6% (consenso: 0,7%) da 0,9%. La variazione risente soprattutto dei prezzi delle componenti più volatili: la misura core dell’inflazione è, infatti, salita di un decimo a 0,7%. Sempre per l’Italia, anche la misura armonizzata del CPI è risultata inferiore alle attese, registrando una variazione di -0,3% m/m (0,0% consenso) dopo il -1,6% m/m a gennaio. Il dato armonizzato dell’inflazione a febbraio scende così a 0,7% (1,0% consenso) dal precedente1,2%. Positivi, invece, i dati sul mercato del lavoro: il tasso di disoccupazione dell’Area Euro si è attestato a gennaio al livello più basso da nove anni (8.6%), attestandosi al livello più basso da gennaio 2009. Restano comunque ampie le differenze tra paesi il tasso di disoccupazione tedesco è pari a 3,6% mentre il tasso della Spagna è del 16,3%. Il tasso di disoccupazione in Francia è stabile al 9,0%. Invece, piuttosto deludente è stata la pubblicazione del tasso di disoccupazione italiano, risalito dal 10,9% di dicembre all’11,1%.

STATI UNITI: ritmo di espansione del settore manifatturiero ai massimi dal 2004

La seconda revisione del PIL di T4 ha confermato le attese sulla correzione al ribasso della crescita al 2,5% t/t annualizzato (precedente 2,6%), con l’incremento dei consumi privati che è stato confermato a 3,8% t/t annualizzato. La correzione della crescita del PIL è da attribuire ad una revisione al ribasso del contributo delle scorte. L’indice ISM manifatturiero è salito a 60,8, a febbraio rispetto al 59,1 del mese precedente, marcatamente al di sopra delle attese (58,7) e riportando la lettura migliore dal 2004. Guardando alla scomposizione per componenti si osserva che i nuovi ordini sono scivolati a 64,2 da 65,4, mentre la produzione è scesa a 62,0 da 64,5. Tuttavia, l’occupazione è aumentata a 59,7 da 54,2 e i prezzi pagati sono aumentati a 74,2 da 72,7, registrando il valore più alto da maggio 2011. La misura dell’inflazione preferita dalla Fed, l’indice PCE core, è aumentato dello 0,3% m/m e dell’1,5% a/a a gennaio, in linea con le attese. L’indice PCE headlineè aumentato dello 0,4% m/m e dell’1,7% a/a.ASIA: in Cina i prezzi delle case crescono meno velocemente rispetto ai mesi precedenti In Cina, i prezzi delle case crescono meno velocemente rispetto ai mesi precedenti, passando dal 5,3% a/a nel mese di dicembre al 5% a/a in gennaio. Anche la crescita mensile è scivolata allo 0,3% dallo 0,4% del mese precedente. I dati sembrano offrire evidenza di una debolezza diffusa, con NBS che ha notato che le città tier-one hanno subito un’inversione dei prezzi e le città di livello inferiore hanno registrato solo un rallentamento della crescita. Gli indici PMI ufficiali sono stati ampiamente più deboli in febbraio. L’indice manifatturiero si è attestato a 50,3 rispetto al consenso 51,1 e 51,3 del mese precedente. Si tratta del terzo calo consecutivo. La maggior parte delle sotto-componenti sono state più deboli del mese precedente, con un calo marcato nella componente della produzione e dei nuovi ordini. Il PMI non manifatturiero è sceso a 54,4 da 55,3, lasciando l’indice composito a 52,9 da 54,6. Invece secondo i dati rilasciati dall’istituto Caixin, il PMI manifatturiero è stato 51.6 a febbraio (attese pari a 51.3 e 51.5 del mese precedente). In Giappone, la produzione e le vendite al dettaglio sono risultate più deboli del previsto: la produzione industriale è scesa a gennaio del 6,6% m/m, a fronte del calo del 4,2% m/m previsto e del 2,9% m/m relativo al mese precedente. Debolezza trainata da macchinari per il trasporto, le attrezzature per la produzione di uso generale e dispositivi elettronici. Analogamente, le vendite al dettaglio hanno deluso, in crescita dell’1,6% a/a in gennaio rispetto alle previsioni di consenso del 2,4% a/a. Il sondaggio del ministero delle finanze ha mostrato che la spesa in conto capitale (escluso la componente software) è aumentata del 4,7% a/a in T4, rispetto al 2,7% previsto e al 4,3% del trimestre precedente. L’accelerazione nel settore manifatturiero (in particolare le apparecchiature informatiche) generalmente compensa la crescita più lenta delle attività non manifatturiere. Gli utili correnti hanno rallentato poiché la debolezza della produzione ha superato la ripresa nel settore non manifatturiero. Gli investimenti destagionalizzati sono saliti del 3,1% t/t contro il 2,1% di T3.

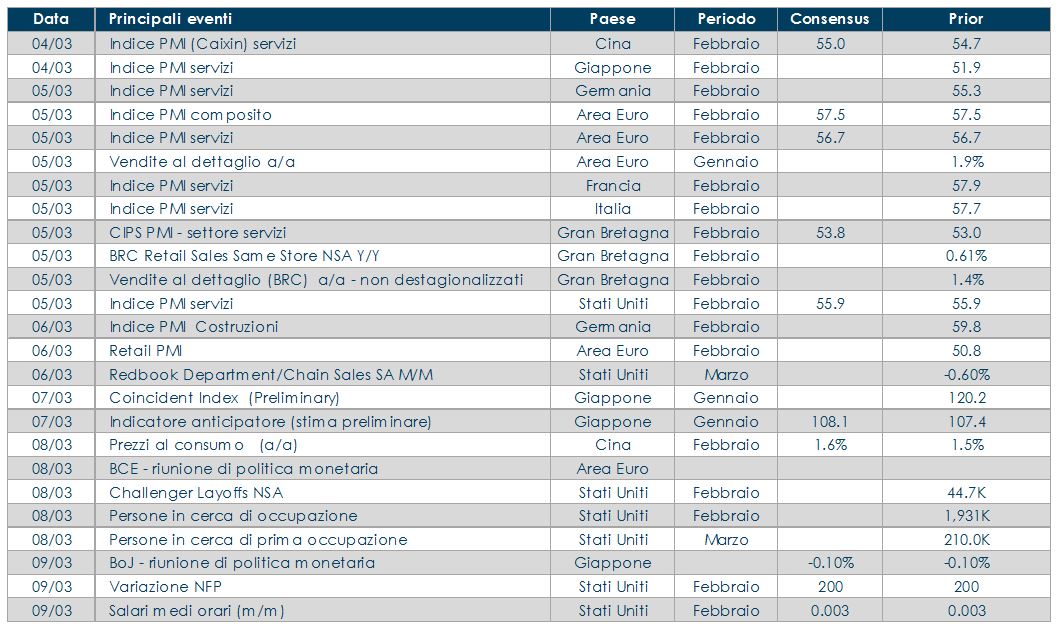

LA PROSSIMA SETTIMANA: quali dati?

- Europa: L’attenzione nell’Area Euro sarà concentrata sulla riunione BCE dell’8 marzo. Disponibile, inoltre, la lettura finale del PIL di T4 2017

- Stati Uniti: focus sul mercato del lavoro, con variazione occupazione ADP e payrolls. Saranno inoltre pubblicati i numeri finali di febbraio degli indici Markit PMI composto e servizi

- Asia: PIL giapponese di T4 2017, che sarà disponibile alla fine della prossuima settimana. Tra gli altri dati di rilievo, il PMI composto e servizi di febbraio

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.