La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.

- Il mix di crescita in Giappone è variato nei primi sei mesi dell’anno

- Prosegue l’espansione ma il momentum potrebbe rallentare nella seconda metà dell’anno

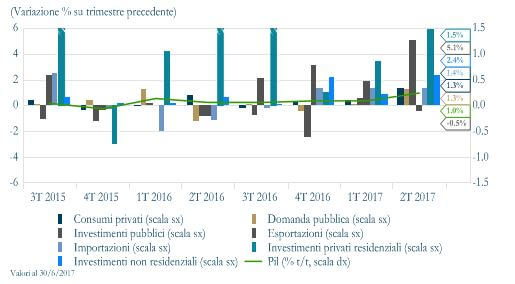

Nel secondo trimestre del 2017 è cambiato il motore della crescita nipponica: l’anno scorso la crescita giapponese è stata sostenuta dalla domanda estera a fronte di una debole domanda interna sulla scia di un alto tasso di risparmio, nei primi sei mesi del 2017, invece, i consumi privati hanno trainato l’accelerazione del PIL. In T2 2017 il GDP è aumentato (1.0% t/t), ampiamente al disopra delle aspettative degli analisti spinto dalla domanda interna (1,3% t/t) che ha più che compensato il ristagno della domanda estera (-0,3%). La spesa per consumi privati, che rappresenta circa il 60% del PIL, è cresciuta in modo robusto (0,9% t/t) e diffuso in tutte le sue componenti: i beni durevoli +2,4% t/t, non durevoli del +1,8% t/t e servizi +0,6% t/t. Solo il consumo di beni semilavorati è diminuito del 2,5% t/t. Positiva anche la dinamica degli investimenti, cresciuti del +1,5% t/t per gli investimenti privati residenziali e del +2,4% t/t in quelli non residenziali.

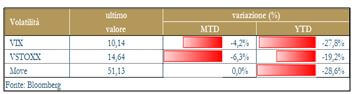

Questo ritmo di crescita sarà sostenibile nella seconda parte dell’anno? La spesa delle famiglie continuerà a crescere mentre il rallentamento delle esportazioni assumerà un carattere duraturo, consolidando il nuovo mix di crescita? Alla base dell’aumento della spesa privata sembra esserci un processo di normalizzazione del tasso di risparmio, dopo gli elevati livelli raggiunti nel 2016, ed una contestuale ripresa della fiducia dei consumatori più che un aumento del reddito disponibile (moderato data la modesta dinamica salariale). Nel 2016 il tasso di risparmio era aumentato considerevolmente a causa di un’elevata avversione al rischio dei consumatori connessa con la caduta dell’indice Nikkei 225 sotto quota 15000 (dovuta ai timori per il rallentamento economico in Cina e alla volatilità derivante dalle incognite connesse alla Brexit). Una significativa diminuzione del valore finanziario dei propri attivi implica per il consumatore un calo nella spesa complessiva: il consumatore giapponese ha così reagito riducendo il proprio consumo ed aumentando il tasso di risparmio. Ora a distanza di un anno, con il Nikkei 225 attorno ai 20000, il tasso di risparmio è tornato a scendere e alimenta la spesa per consumi privati. Questa normalizzazione del tasso di risparmio difficilmente troverà nuova forza nei prossimi mesi, alimentando un tasso di crescita dei consumi pari a quello del secondo trimestre. Viceversa la domanda estera dovrebbe tornare a dare nuova spinta alla crescita economica giapponese, sulla scia di una crescita mondiale e cinese solida: ci attendiamo che nella seconda parte dell’anno la crescita del Giappone torni su livelli più moderati rispetto a quelli registrati tra aprile e giugno. Di fatto, i principali indicatori anticipatori, pur mantenendosi ampiamente sopra la soglia di espansione, sembrano aver già raggiunto il picco .

LA SETTIMANA TRASCORSA

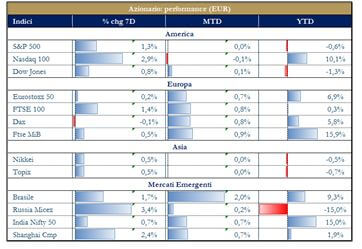

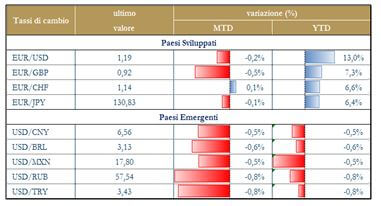

Europa: indicazioni macroeconomiche ancora positive in attesa della BCE

L’ultima settimana di agosto si è caratterizzata per una serie di pubblicazioni positive sulla tenuta del ciclo economico a livello mondiale. Contribuisce a sostenere tale dinamica anche l’Europa con il +2.2% a/a della stima preliminare di crescita del GDP nel secondo trimestre. Inoltre, l’Eurostat, ha annunciato che il tasso di disoccupazione a luglio si è attestato al 9.1%; è il valore più basso da febbraio del 2009. Guardando all’inflazione di agosto, i prezzi al consumo (stima flash) hanno registrato un incremento dell’ 1.5% su base annuale, rispetto all’1.3% del mese precedente (le stime degli analisti indicavano un aumento dell’1.4%) tuttavia resta debole il dato “core” (stabile a 1.2%). Nel dettaglio l’inflazione tedesca è in aumento dello 0.1% su base mensile e dell’1.8% su base annuale, il CPI italiano armonizzato UE è salito dello 0.1% su mese e dell’1.4% su anno. Infine, in attesa del meeting della BCE in calendario per giovedì prossimo, l’Istituto ha comunicato che nel mese di luglio la massa monetaria destagionalizzata (aggregato M3) ha registrato un aumento del 4.5% su anno, rispetto al 5% di giugno, un dato inferiore alle attese.

Stati Uniti: ancora molti interrogativi che tuttavia non fermano la crescita

All’alba del periodo probabilmente più sfidante del suo mandato, Trump ritrova nel consumatore un alleato importante. Le prossime settimane dovranno infatti consegnare una risposta chiara a tematiche delicate di politica fiscale (budget e debt ceiling), proprio mentre gli States sono alle prese con i danni causati dall’uragano Harvey. Le prime stime parlano di un impatto di circa -0.2% di crescita nel 3Q (diminuzione spesa, investimenti e produzione industriale) cui tuttavia dovrebbe seguire, come tipicamente avviene a fronte di calamità naturali, una ripresa marcata trainata dagli investimenti per la ricostruzione ed infine il ritorno al trend precedente. Nel frattempo, con un dollaro US che non trova nel simposio di Jackson Hole sufficienti elementi per invertire il suo trend di svalutazione, è proprio la crescita a riportare fiducia ed ottimismo sulla tenuta della prima economia mondiale. Il PIL del secondo trimestre è stato rivisto in aumento al 3% (contro prima stima di +2.6% e attese a +2.7%), rappresentando il tasso di crescita più alto degli ultimi due anni. Meno brillanti i numeri del labor report rilasciati venerdi: i non-farm payrolls di agosto si fermano a 156mila unità rispetto alle 180mila previste. Si deteriora marginalmente anche il tasso di disoccupazione che passa al 4,4% dal 4,3% precedente in un contesto debole anche con riferimento alle dinamiche salariali (paga oraria media stabile al 2.5% a/a). Con riferimento al settore immobiliare, a giugno i prezzi delle case Usa, secondo l’indice Standard & Poor’s/Case-Shiller, sono cresciuti del 5.8% su anno e dello 0.9% su mese.

Asia: i missili della Corea del Nord non bastano a rovinare il buon “momentum”

Dopo un avvio di settimana caratterizzato dai timori legati all’ennesima provocazione missilistica della Corea del Nord, i mercati hanno rivolto nuovamente l’attenzione ai dati macroeconomici. In Cina l’attività manifatturiera è cresciuta al ritmo più rapido degli ultimi sei mesi grazie all’incremento degli ordini nell’export; in particolare, i nuovi ordini hanno registrato il più solido incremento in oltre tre anni mentre quelli relativi all’export hanno messo a segno il più forte aumento in oltre sette anni. Il Pmi elaborato da Caixin/Markit è salito a 51.6 da 51.1 di luglio e oltre le attese per 50.9. In Giappone, la produzione industriale è scesa oltre le attese a luglio dopo l’incremento segnato il mese precedente; l’indice ha segnato un calo di 0.8% su mese dopo +2.2% di giugno, a fronte di attese per una flessione di 0.3%.

NEWSFLOW SOCIETARIO (*)

EUROPA. Finanziari: Intesa Sanpaolo sta avendo difficoltà nella sindacazione del prestito da $5.2mld erogato a Glencore e a Qia (Qatar Investment Authority) per l’acquisto di una quota Rosneft, a causa delle nuove sanzioni USA contro la Russia. Inoltre, la banca lancerà una nuova obbligazione subordinata Tier2 per massimi €750mln. Banca Carige presenterà il 14 settembre il piano industriale; per la cessione del portafoglio di NPL e della piattaforma di gestione ha ricevuto manifestazioni di interesse da parte di oltre 30 operatori. Su Il Sole 24 Ore si legge che per Banca Intermobiliare sono arrivate 4 offerte da Warburg Pincus, Attestor, JC Flowers e Barents Re, ma le prime due sarebbero favorite rispetto alle altre. Il valore d’impresa, secondo il quotidiano, si aggira sui €100/150mln contro una capitalizzazione di borsa di €175.81mln. Infine, secondo il quotidiano portoghese Jornal Economico, Generali avvierà il processo di vendita delle attività in Portogallo entro fine ottobre.

Energy: il Mozambico imporrà a Eni una tassa da $350mln sul capital gain per la vendita a ExxonMobil di una quota nell’impianto di gas Coral South. Eiffage è in negoziati esclusivi per rilevare il business marittimo di Saipem che nel 2016 ha registrato ricavi intorno a €100mln, principalmente in Kuwait, Congo e Panama. La transazione dovrà essere finalizzata nel 2017.

Telco: in tema Telecom Italia, mercoledì si è riuniuto il comitato nomine per la scelta del nuovo AD. Prodotta una prima lista di candidati, in cui compaiono Paolo Dal Pino, Maximo Ibarra, Fabio Gallia e Mauro Moretti; ci sarebbero anche gli attuali consiglieri Giuseppe Recchi e Franco Bernabè. Inoltre, Vivendi ha ribadito di non esercitare alcun controllo di fatto; in quanto primo azionista intende promuovere una strategia di lungo termine di sviluppo della convergenza tra tlc e contenuti. Passando a Mediaset, la Commissione europea ha approvato la joint venture creata con ProSiebenSat.1 Media, Télévision Française 1. Per quanto riguarda poi CaltagironeEditore, i fondi avrebbero raccolto una quota vicina al 10% necessaria a far fallire il delisting della società; lo scrive la Repubblica, aggiungendo che ci sono voci di uscita dei Benetton dal capitale. Infine, il CdA di Triboo, quotata sull’Aim, ha approvato il progetto di quotazione delle azioni sull’Mta.

Farmaceutico: AstraZeneca ha stretto una collaborazione di ricerca con Berg, società con base a Boston specializzata in intelligenza artificiale; tale collaborazione è un ulteriore segnale dell’interesse che le grandi case farmaceutiche hanno nei confronti delle ultime tecnologie volte alla scoperta di farmaci.

Automotive: Liang, primo imputato e reo confesso nel fronte americano del dieselgate Volkswagen, è stato condannato a 40 mesi di carcere. La sentenza è stata emessa da un giudice federale di Detroit, dove l’ex ingegnere del gruppo era accusato di “cospirazione nella truffa ai danni delle autorità e della clientela degli Stati Uniti “. Fiat Chrysler, in risposta a una richiesta di informazioni da parte della Consob, rimanda alla nota del 21 agosto, in cui ha ribadito l’impegno a realizzare il piano al 2018, e dice che non intende commentare su eventuali contatti per operazioni strategiche. Inoltre, l’amministrazione di Donald Trump è pronta a scendere in campo per fermare qualunque avance di aziende di Pechino, a partire dalla Great Wall Motor, nei confronti di Fiat Chrysler Automobiles o di suoi preziosi marchi made in Usa quali Jeep. Industriali: in tema Fincantieri, il 27 settembre, quando Italia e Francia si ritroveranno nel summit bilaterale di Lione, il premier Paolo Gentiloni e il presidente francese Emmanuel Macron dovranno cercare una quadra attorno al dossier Fincantieri-Stx.

Abbigliamento e accessori: Brunello Cucinelli chiude il primo semestre con EBITDA e utile in crescita a doppia cifra, leggermente sopra le attese degli analisti, e promette una forte crescita anche per l’intero anno e per il 2018. Vede a fine anno un debito tra 30 e 35mln su 500mln di fatturato. Inoltre, la società, dall’accordo con l’Agenzia delle Entrate sul cosidetto Patent Box, si attende un beneficio fiscale di 2.9mln per il 2015, mentre è in corso di determinazione per il 2016. Food: su Parmalat il Sole 24 Ore scrive che la Egidio Galbani ha sottoscritto con l’Agenzia delle Entrate una conciliazione giudiziale per aver omesso ritenute fiscali alla fonte e ha così versato 22.4mln, di cui 16.4 per mancate ritenute e 6mln come interessi.

M&A: secondo il quotidiano Expansion, Acs sta sondando la disponibilità di alcuni fondi cinesi basati a Hong Kong a unirsi in un’offerta su Abertis da contrapporre a quella di Atlantia.

NORD AMERICA Finanziari: Berkshire Hathaway è diventata il primo azionista di Bank of America con il 6.6% del capitale dopo avere esercitato warrants per acquisire 700 milioni di azioni a forte sconto, più che triplicando l’investimento fatto sei anni fa. Tecnologici: lo Stato dell’Iowa ha concesso $208mln di agevolazioni fiscali ad Apple per la costruzione di due centri dati vicino alla città di Des Moines. Con tali centri verranno creati circa 50 posti di lavoro. Inoltre Apple ha stretto una partnership con Accenture volta allo sviluppo di app ad hoc per il sistema operativo iOS: Accenture creerà team speciali per assistere i propri clienti nella messa a punto di app dedicate e Apple metterà a disposizione i propri specialisti per supportare il lavoro. Sempre riguardo ad Apple si legge che un consorzio guidato da Bain Capital e che include Apple ha presentato un’ultima offerta rivista per la divisione chip di Toshiba del valore di circa $18mld. Amazon ha comunicato che inizierà fin da subito un’operazione di riduzione dei prezzi dei prodotti alimentari presso i punti vendita Whole Foods Market, dimostrando la volontà di dare una scossa all’industria dei supermercati. Inoltre, Alexa e Cortana, le due “assistenti” virtuali vocali di Amazon e Microsoft, comunicheranno tra di loro entro la fine dell’anno. Lo hanno deciso le due aziende in una partnership insolita, segno di come vogliano unire le forze per distinguersi rispetto alle rivali Siri (Apple) e Assistant (Google). Infine, Facebook ha lanciato in US la nuova piattaforma Watch, con la quale ha rinnovato la propria offerta di video e il modo di accedere a essi con un’interfaccia molto simile a Youtube, la quale facilita l’accesso a contenuti multimediali al di fuori della bacheca personale dell’utente.

Automotive: General Motors ha dichiarato di aver informato alcuni dei propri clienti in merito a dei problemi delle batterie che potrebbero riguardare i modelli di Chevrolet Bolt; GM ha inoltre dichiarato che meno dell’1% dei 10,000 veicoli venduti dovrebbe avere tale problema. Uber ha scelto Dara Khosrowshahi, da anni alla guida di Expedia, come nuovo AD: nove settimane dopo la rinuncia del suo cofondatore e presidente esecutivo, Travis Kalanick, la scelta è caduta sullo statunitense di origine iraniana, in una votazione del comitato direttivo avvenuta nel fine settimana; Khosrowshah ha prevalso su Jeff Immelt, presidente di General Electric, e Meg Whitman, a capo di Hewlett Packard. Inoltre, Dara Khosrowshahi ha annunciato ai dipendenti che è intenzionato a impattare e cambiare la cultura della società e che è possibile una IPO nel giro di 18-36 mesi.

Conglomerati: secondo quanto riferisce una fonte vicina alla situazione, General Electric, sotto la guida del nuovo AD John Flannery, ha in progetto significativi tagli al personale per ridurre i costi e spingere i profitti.

Retail: Best Buy, durante il secondo trimestre dell’anno, terminato a fine luglio, ha registrato un EPS adjusted di $0.69, sopra a quanto atteso, e ricavi per $8.9mld, in crescita rispetto agli $8.5mld dell’anno scorso e oltre il consenso di $8.7mld. Dollar General ha chiuso il secondo trimestre con un utile per azione invariato su base annua a $1.08, 1 centesimo in meno rispetto alle stime; meglio del previsto le vendite same-store, che, stimate in aumento dell’1.6%, hanno segnato un +2.6%.

Food: Tyson Foods ha annunciato che i regolatori US non hanno proposto nessuna misura esecutiva in merito alle accuse contro la società per aver violato le leggi antitrust pertinenti la determinazione dei prezzi dei polli e la loro produzione. Campbell Soup ha riportato dei risultati per il quarto trimestre 2017 che si sono collocati sotto le attese di Wall Street; in particolare le vendite sono scese dell’1.4% a $1.66mld contro attese per $1.69mld.

Petrolifero: l’Indonesia ha annunciato che darà la possibilità a Freeport-McMoRaN di continuare a gestire la propria miniera di Grasberg dopo che la società americana avrà ceduto il controllo della divisione indonesiana così da porre fine ad anni di contestazioni; in particolare Freeport cederà una quota del 51% in PT Freeport Indonesia, ma manterrà il controllo della governance e delle attività della divisione.

M&A: Gilead Sciences acquisirà Kite Pharma in un deal interamente cash da $12mld; l’accordo dovrebbe chiudersi entro fine 2017. Gilead è nota per i suoi farmaci contro l’epatite C mentre Kite Pharma è leader nel settore dei CAR-T, terapia che usa le cellule immunitarie del corpo per attaccare le cellule maligne dei tumori. Secondo il Wall Street Journal, United Technologies sta trattando l’acquisto di Rockwell Collins in una operazione da oltre $20mld; il colosso dell’aerospazio sarebbe infatti disposto a offrire fino a $140 per ogni azione Rockwell. Secondo il giornale finanziario, un accordo potrebbe essere raggiunto già nel fine settimana. Advisory Board ha comunicato di essere intenzionata a vendere il proprio business healthcare a Optum e quello education alla società di private equity Vista Equity Partners; il deal dovrebbe avere un valore totale di circa $2.6mld. Fusion Telecommunications ha annunciato di avere nei piani l’acquisto della divisione di cloud computing e servizi business di Birch Communications così da ampliare la propria clientela; l’operazione porterà alla costituzione di uno dei maggiori provider di servizi cloud del Nord America. Il management di Fusion guiderà la nuova società, ma sarà la società di private equity Birch Equity Partners ad avere il 75% di questa. Infine, Cbs Corporation ha battuto la concorrenza degli australiani Bruce Gordon e Lachlan Murdoch e si avvia ad acquisire Ten Network Holdings; il gruppo australiano, di cui Gordon e Murdoch sono tra i principali creditori, è in amministrazione controllata da giugno. Per il colosso televisivo USA il deal sarebbe funzionale all’avvio delle attività di streaming in Australia.

(*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

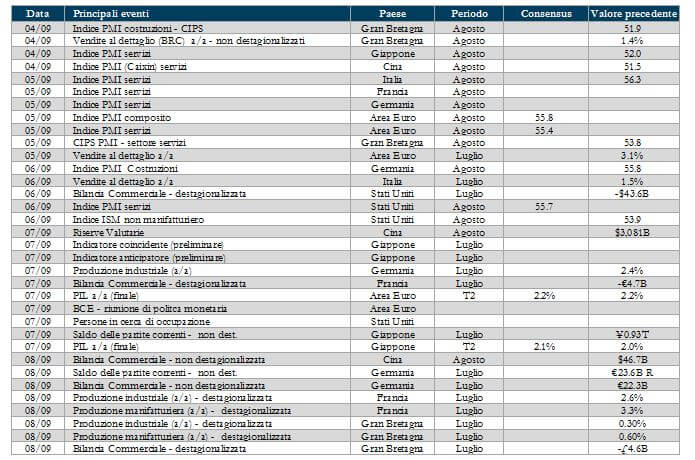

LA PROSSIMA SETTIMANA: quali dati?

- Europa: attenzione rivolta alla riunione di politica monetaria della BCE, che avrà a disposizione anche la stima finale del PIL nel secondo trimestre dell’anno. Nei singoli paesi verrranno rilasciati gli indici PMI

- Stati Uniti: settimana povera di dati rilevanti negli Stati Uniti; attenzione in particolare sui PMI markit e scorte

- Asia: in Cina verranno pubblicati i dati relativi all’infalzione al consumo e alla bilancia commerticale nonché le riserve valutarie ad agosto

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.