La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: BoJ, Fed e BCE ribadiscono il loro sostegno all’economia e la flessibilità della politica monetaria

- La BoJ annuncia acquisti di JGB potenzialmente illimitati

- La Fed ribadisce la gravità della congiuntura economica ma non aggiunge ancora indicazioni sull’evoluzione degli strumenti di politica monetaria,

- La BCE annuncia la PELTRO e allenta i termini del suo programma di prestiti per prevenire la frammentazione del mercato del credito

Nella settimana appena conclusa si sono tenute nell’ordine le riunioni di aprile di BoJ, Fed e BCE. Tutti e tre gli istituti centrali hanno sottolineato ancora un volta il loro impegno a fare tutto il necessario per contrastare le ricadute economiche della pandemia, mantenendo una politica monetaria ultra-espansiva e assicurando la completa flessibilità delle loro misure di allentamento. L’eccezionalità della crisi rende difficile prevedere tempi e gradualità della ripresa economica, che sarà condizionale non solo agli sviluppi in ambito sanitario, ma anche e soprattutto all’appropriatezza (e all’ampiezza) delle misure fiscali e monetarie.

A inizio settimana la BoJ ha annunciato un aumento a circa ¥20T (contro i precedenti ¥3,2T e ¥4,2T rispettivamente) degli acquisti di commercial papers e di obbligazioni societarie, allo specifico scopo di alleviare i problemi di finanziamento delle imprese. Inoltre, acquisterà un ammontare “necessario” di titoli di stato, rimuovendo così il tetto precedente (pari a ¥80T annui) per gli acquisti di JGB e replicando la scelta della Fed del mese scorso, che aveva dichiarato di voler comparare titoli di stato per l’ammontare “necessario” a supportare l’economia statunitense. Tuttavia, dal punto di vista pratico, l’eliminazione del tetto sugli acquisti di titoli di stato sembra essere più un passaggio formale che altro, in quanto non dovrebbe tradursi in un significativo aumento degli acquisti effettivi, dato che il ritmo attuale degli acquisti è rimasto notevolmente indietro rispetto al precedente obiettivo di ¥80T e che tale attività è sostanzialmente un sottoprodotto dell’obiettivo di mantenimento dei rendimenti vicino al target (pari allo 0%). La BoJ ha, inoltre, modificato la propria forward guidance, dichiarando che tassi a breve e a lungo termine rimarranno ai livelli attuali o scenderanno a livelli più bassi, il che rappresenta un cambiamento rispetto alle precedenti indicazioni che condizionavano il mantenimento dei tassi ai livelli attuali o inferiori al solo tempo necessario ad evitare il rischio di una mancata ripresa dell’inflazione.

Ieri J. Powell, durante la conferenza stampa seguita alla riunione del FOMC di aprile, ha confermato lo stato di emergenza in cui versa l’economia statunitense, ribadendo che “la Federal Reserve è impegnata nell’usare il suo intero arsenale di strumenti, per supportare l’economia in questo momento difficile” e che potrebbe essere chiamata a fare di più, pur sottolineando che l’economia potrebbe aver bisogno di un maggior sostegno fiscale. Il FOMC, come previsto, ha mantenuto il costo del denaro stabile tra lo 0% e lo 0,25% e ha affermato che la crisi in corso nella sanità pubblica pone notevoli rischi per le prospettive economiche, ribadendo (attraverso una pur generica forward guidance) che manterrà i tassi al livello attuale finchè non sarà fiducioso sul fatto che l’economia “abbia superato gli eventi recenti e sia in carreggiata per raggiungere gli obiettivi di massima occupazione e stabilità dei prezzi”. Per quanto riguarda i tassi, il Comitato si aspetta di mantenere l’attuale intervallo obiettivo per i Fed Funds fra lo 0% e lo 0,25% (quindi per un orizzonte temporale che si preannuncia non breve), mentre per gli acquisti di titoli e l’offerta di liquidità, l’azione della Fed rimane dipendente dall’evoluzione delle condizioni di mercato. Nella descrizione della congiuntura J. Powell ha affermato esplicitamente che la COVID-9 è prima di tutto uno shock della domanda e pertanto porta con sé forze disinflazionistiche (la Fed non avrà quindi fretta ad alzare i tassi di interesse) e ha segnalato che il mercato sconta in modo adeguato il fatto che i tassi sono lontani da una possibile svolta verso l’alto (primo rialzo atteso per il 2024).

Nella riunione odierna, la BCE ha confermato le misure adottate fra marzo e aprile ma ha ulteriormente ampliato il proprio supporto al mercato, annunciando:

- L’ulteriore riduzione dei tassi di interesse applicati alle TLTROS, da 25 pbp a 50 pb al di sotto del tasso delle operzioni di finanziamento principali.

- L’istituzione di un nuova misura monetaria (PELTRO dall’inglese Pandemic Emergency Longer-Term Refinancing Operations), ossia sette ulteriori operazioni di rifinanziamento a più lungo termine – che avranno inizio nel maggio 2020 e scadranno in sequenza scaglionata tra luglio e settembre 2021 – per sostenere le condizioni di liquidità nel sistema finanziario dell’Area e contribuire a preservare il regolare funzionamento dei mercati monetari, fornendo un efficace supporto alla liquidità. Queste saranno effettuate con una procedura d’asta a tasso fisso a piena aggiudicazione, con un tasso di interesse inferiore di 25 pb rispetto al tasso medio delle operazioni di rifinanziamento principali, che prevarrà per tutta la durata di ogni PELTRO.

La BCE ha voluto così contribuire sia alla prevenzione di una brusca contrazione dei prestiti bancari, che amplificherebbe la recessione economica in atto sia al contrasto del rischio di frammentazione del mercato del credito, che stava prendendo piede (a seguito sia del recente e persistente allargamento degli spread dei paesi periferici che del recente rally dei tassi Euribor). La comunicazione iniziale ha inoltre ribadito che il Consiglio Direttivo è pienamente disposto ad aumentare le dimensioni del PEPP, il quantitative easing pandemico da 750 miliardi, e ad adeguarne la composizione per quanto necessario e per tutto il tempo necessario. Durante la conferenza stampa, il Presidente C. Lagarde ha spiegato che il Consiglio Direttivo è pronto ad usare tutte le misure a sua disposizione con tutta la flessibilità necessaria ad evitare un irrigidimento delle condizioni finanziarie e/o una frammentazione del mercato del credito. Infine, a chiusura della dichiarazione, la BCE ha voluto supportare apertamente le misure fiscali intraprese dalla Commissione Europea e la proposta dell’istituzione del Recovery Fund. Gli economisti della BCE stimano un calo del 5-12% quest’anno, a seconda della durata e del successo delle misure di contenimento e della risposta politica, e prevedono un ulteriore calo dell’inflazione a breve termine.

Durante la sessione di Q&A Christine Lagarde ha ripetutamente sottolineando che il Consiglio Direttivo è determinato a contrastare le conseguenze della pandemia, assicurando la completa flessibilità di tutti gli strumenti a sua disposizione, ribadendo che il PEPP è una misura ”eccezionale, temporanea, flessibile e mirata” per questo shock che sta colpendo tutti i paesi dell’Area. La BCE ha aperto così la porta non solo ad un possibile ampliamento del PEPP, ma anche alla possibilità di continuare a deviare temporaneamente dall’allocazione in base alle quote di capitale (capital keys) degli acquisti fatti all’interno del PEPP.

A cura di Teresa Sardena di Mediobanca SGR

SETTIMANA TRASCORSA

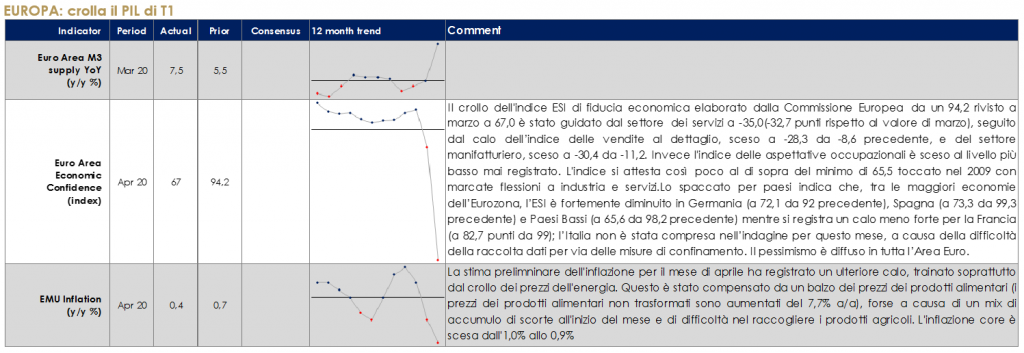

EUROPA: crolla il PIL di T1

La pubblicazione della stima preliminare del PIL dell’Area Euro ha mostrato un calo pari a del 3,3% t/t vicino alla previsione di consenso del 3,5%. Dato che il blocco a livello nazionale è stato introdotto solo tra il 10 e il 22 marzo nelle economie più grandi, ciò lascia prevedere un calo maggiore dell’attività in T2, quando il blocco totale sarà in vigore per quasi la metà del tempo e sarà poi solo parzialmente revocato. I dati nazionali mostrano che il PIL è sceso del 5,8% t/t in Francia, del 5,2% q/q in Spagna e del 4.7% t/t in Italia. Infatti l’Italia seppur colpita gravemente dalla pandemia ha subito una perdita di PIL inferiore a quella di Francia e Spagna perché ha potuto avvantaggiarsi di dati migliori nel mese di gennaio. In Francia, il calo è stato trainato dal calo dell’11,8% degli investimenti, la contrazione del 6,1% dei consumi delle famiglie e anche le esportazioni e le importazioni sono diminuite del ~6%.

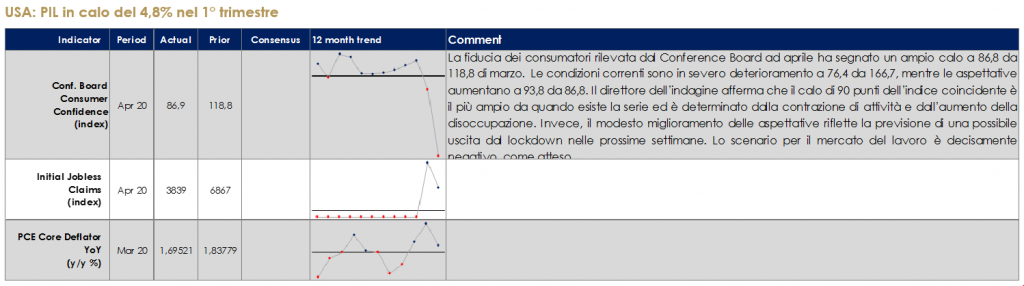

USA: PIL in calo del 4,8% nel 1° trimestre

Secondo la stima preliminare, il PIL di T1 ha subito una contrazione del 4,8% su base annua. Questo calo rappresenta il primo trimestre di contrazione economica dal 2014, e il più profondo ritmo di contrazione da T4 2008. Il dato risente delle necessarie misure restrittive implementate a marzo nel tentativo di frenare l’epidemia di COVID-19. A guidare il calo sono stati i consumi e gli investimenti. I consumi si sono contratti al 7,6% su base annua, mentre gli investimenti sono diminuiti dell’8,6%, guidati da una profonda contrazione delle strutture (-9,7%) e delle attrezzature (-15,2%). Gli investimenti residenziali hanno compensato in parte questi cali, con un solido aumento del 21% su base annua. Per quanto riguarda i consumi, si è registrata una contrazione della spesa per servizi ad un ritmo annualizzato del 10,2%, la contrazione più profonda mai registrata parzialmente attribuita ad un calo del 18% della spesa sanitaria. Anche le altre categorie di servizi sono state piuttosto deboli e hanno registrato cali record: i trasporti sono diminuiti del 29%, le attività ricreative del 32% e i servizi alimentari del 30%. Guardando alle altre componenti le scorte hanno sottratto 50 pb dal PIL del primo trimestre, mentre le esportazioni nette hanno aggiunto 130 pb, poiché le importazioni hanno subito una contrazione molto più forte (-15,3%) rispetto alle esportazioni (-8,7%). La spesa pubblica è aumentata dell’1,7% rispetto al trimestre, trainata dalla spesa federale, mentre la spesa S&L è rimasta pressoché invariata.

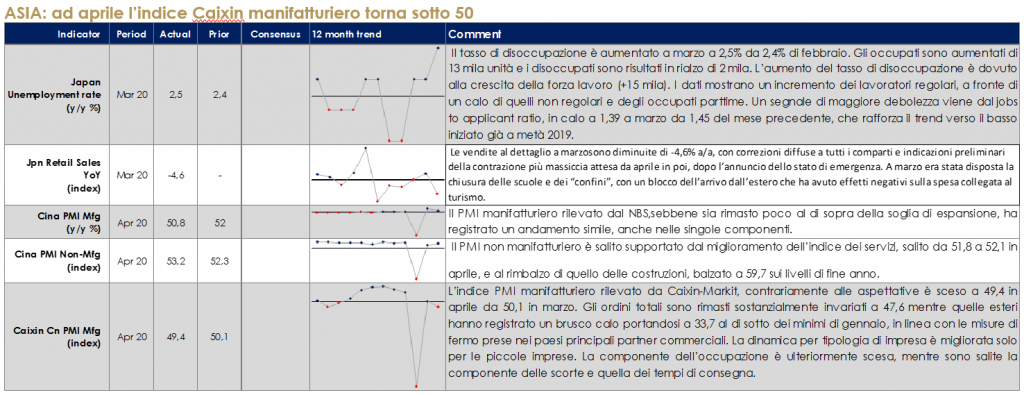

ASIA: ad aprile l’indice Caixin manifatturiero torna sotto 50

| PERFORMANCE DEI MERCATI

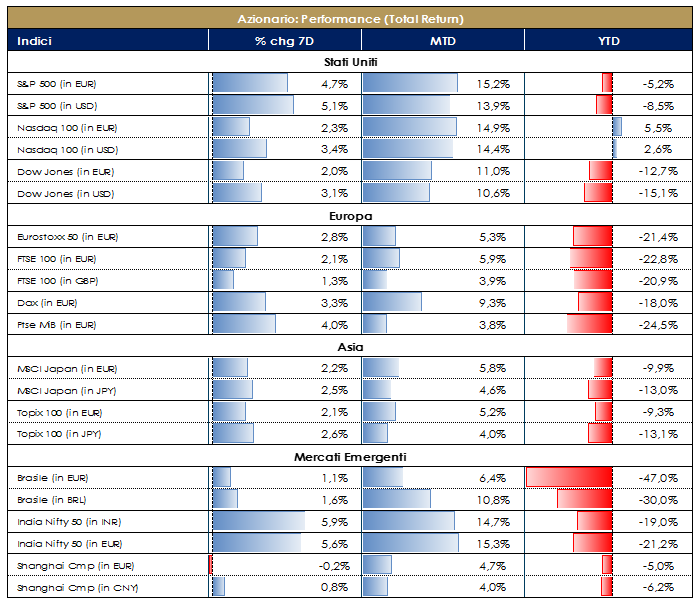

MERCATI AZIONARI Questa settimana siamo entrati nel pieno della reporting season del primo trimestre dell’anno; più del 30% delle società ha riportato in Europa e Stati Uniti ed il 17% in Giappone. In termini di revisione degli utili, la sorpresa è stata negativa nonostante le aspettative di consensus già posizionate su un double digit fall per il 1Q. Il settore finanziario è stato uno dei più impattati. In US settori difensivi meglio dei ciclici e crescita dei ricavi pressoché flat, con il 66% delle società che ha battuto le stime sulla topline e 65% sull’EPS. In Europa circa il 10% in meno, il 54% ha battuto le stime di EPS e il 67% quelle sui ricavi (-5% yoy), con crescita degli utili per commodities e risultati deludenti invece per finanziari e consumi discrezionali. Tra l’escalation della crisi covid-19 e il forte calo delle attività l’S&P500 sta affrontando il suo peggior trimestre del decennio in termini di revisione degli utili; la crescita dell’EPS del -16% yoy è la più bassa dalla GFC. Le note positive sono arrivate da Gilead, contrariamente ad una settimana fa, con il suo passo avanti nella cura del virus tramite il farmaco Remdesivir, dai primi effetti reali della riapertura in molte nazioni con la Cina che sembra stia gradualmente tornando ad una pseudo normalità (80% capacità produttiva) e la FED che ha confermato la volontà di continuare a dare supporto all’economia con obiettivi stabilità dei prezzi e ritorno ad un livello di disoccupazione intorno al 4-5%. Ad ogni modo, mercati azionari in rispolvero questa settimana con l’Indice europeo di riferimento SXXE che registra un +4%, sorretto da Banks a +10%, Auto&Parts +9,50%, Insurance e Airlines a +8%; i settori meno performanti nella settimana (seppur positivi in termini assoluti) sono stati Media, Retail ed Healthcare (+1%). In termini di single names, tra i best performer della settimana troviamo Elis, Deutsch Bank e BE Semiconductor (>25%) e tra i worst Wirecard (-30% a seguito della poca trasparenza sull’esito della due diligence condotta da KPMG incaricata di indagare sulla possibile falsificazione dei bilanci della società tedesca a seguito dell’accusa del FT), Teamviewer e Diasorin (-5%). Nonostante il declassamento di Fitch sull’Italia (BBB-) ad un solo notch dall’essere considerata “junk”, il FTSE MIB registra una performance positiva del +5,60% con Azimut, Banca Generali, Fineco ed FCA (>10%) tra i top e Diasorin (-5%), Ferrari, A2A e CNH tra i worst settimanali. Il mercato delle MidCap Italia chiude a +2,70% con Aquafil, Anima (rumors di M&A di Amundi), Dovalue ed OVS tra i best e IMA, SanLorenzo ed ERG tra i peggiori nell’Indice. In America, S&P500 a +3% trainato da Oil&Gas (+24%), Mcycl Manf (+22%) e Retail (+20%), contro i worst Brewers, Hypr&Supercntrs ed HealthCare Tech (-4%). A livello di singoli titoli Norwegian Cruise Line, Carnival Corp e Simon Property Group tra i best perforare contro Cincinnati Financial, Coty e Regeneron Pharma i worst. NASDAQ 100 a +2% con United Airlines, Tesla e Western Digital i top perforare della settimana. A cura del team Core Equity Value di Mediobanca SGR

PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 VIEW STRATEGICA La rapidità ed intensità del movimento ribassista dei mercati crea i presupposti tecnici per un recupero altrettanto veloce laddove l’attuale fase di bear market non si tramutasse in recessione economica. Fondamentale diventa il concretizzarsi di un ulteriore supporto coordinato delle autorità monetarie e fiscali a livello globale. |

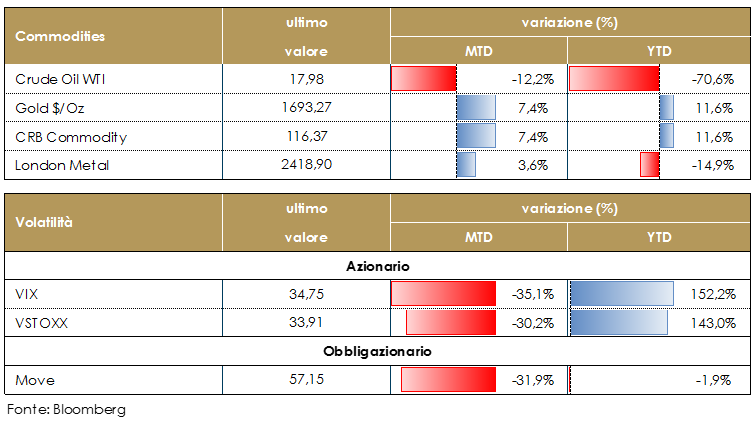

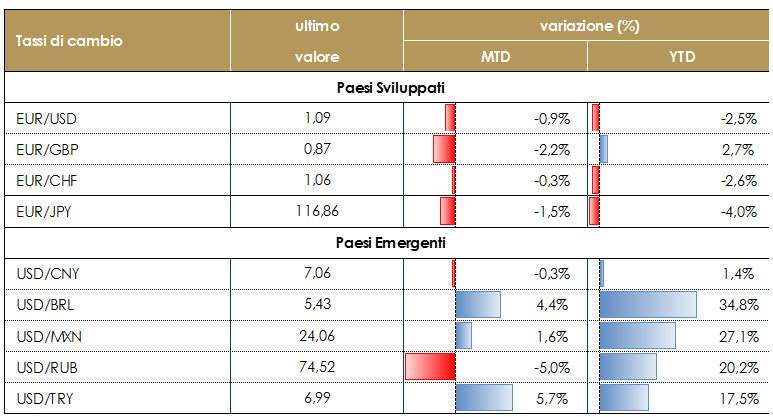

MATERIE PRIME E VOLATILITA’ Prosegue la volatilità sulle sui prezzi delle materie prime. Il prezzo del petrolio si stabilizza sotto i 20 dollari al barile grazie anche al supporto della Norvegia – annunciato in settimana- ai tagli di produzione. I dati API hanno rivelato un aumento di 10 milioni di barili di greggio nell’ultima settimana, al di sotto dei 13,2 milioni di barili della settimana precedente. La mancanza di stoccaggio rimane una preoccupazione generale tra le stime di produzione totale degli Stati Uniti Il sito di stoccaggio di Cushing in Oklahoma ha spazio ancora per 4-5 settimane al massimo, poi diventerà impossibile immagazzinare altre riserve strategiche. In questo contesto gli effetti di debolezza della domanda indotti dalla COVID-19 si stanno estendendo anche al gas, il cui prezzo è ai minimi storici in tutto il mondo. Ad esempio l’eccesso di offerta è diventato ingestibile, al punto che si sta facendo ricorso alle metaniere come depositi galleggianti: lo stesso accade con il petrolio, ma per il gas naturale liquefatto è molto raro, perché è una pratica costosa e pericolosa. Oro stabile, volatilità in rallentamento. Dati aggiornati alle ore 17.30 TASSI DI CAMBIO La settimana, guidata dalle riunioni delle banche centrali e dalla pubblicazione del PIL di T1 su entrambe le sponde dell’Atlantico ha visto oscillazioni contenute sulle principali valute. Il dollaro risulta marginalmente debole in scia ad una ritrovata propensione al rischio guidata sia dal rialzo dei mercati azionari e dal recupero del petrolio. L’euro si è mantenuto in area 1.08 rispetto a d dollaro, da un lato avvantaggiandosi del dato profondamente negativo del PIL di T1. Lo yen si è rafforzato ancora contro dollaro ma mantenendosi in area 106 USD/JPY mentre è indebolito contro euro da 115 a 116 EUR/JPY, per via del maggior rafforzamento dell’EUR/USD. La valuta nipponica trae beneficio dalla fase calante del dollaroma l’upside è limitato dato l’avversione al rischio si sta ridimensionando. Dati aggiornati alle ore 17.30 VIEW STRATEGICA Con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio. |

| PERFORMANCE DEI MERCATI

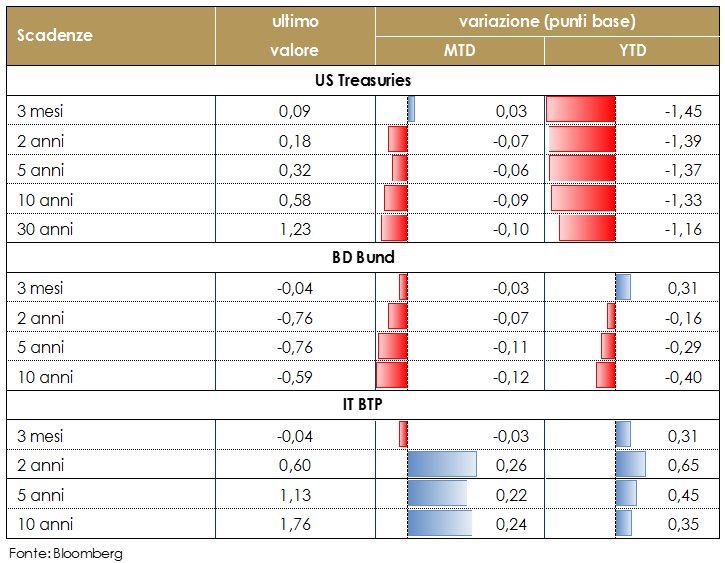

MERCATI DEI TITOLI GOVERNATIVI Il calendario della settimana ha visto l’uscita di dati macroeconomici cruciali per iniziare a misurare concretamente l’impatto dell’epidemia sulle economie nazionali, ma gli occhi del mercato sono rimasti puntati sulle riunioni delle principali Banche centrali. La Fed conferma l’attuale politica monetaria super-espansiva finché non vi sarà una ripresa dell’economia che porterà al raggiungimento degli obiettivi in termini di occupazione e inflazione. Continuerà ad acquistare titoli nelle quantità necessarie a supportare un funzionamento regolare del mercato, promuovendo una trasmissione efficace della politica monetaria. I tassi US rimangono dunque ancorati a livelli minimi con marginali variazioni rispetto alla settimana precedente. In Area euro le attese erano per la riunione odierna della BCE che conferma con decisione di essere pronta ad agire se necessario. I tassi core consolidano all’interno di un trading range piuttosto stretto (10y Bund entro la forchetta -0,40%/-0,50% di rendimento), mentre la periferia rimane più volatile senza una chiara tendenza di breve termine.Ieri, malgrado il declassamento di Fitch all’ultimo gradino di investment grade, i titoli italiani hanno comunque tenuto bene, così come dimostrato dal buon esito delle aste di fine mese (con questa settimana il Tesoro ha completato oltre il 30% del funding previsto sulla base dei numeri aggioranti nel DEF). La resilienza del BTP è giustifica principalmente dal supporto offerto dal PEPP e dal fatto che probabilmente il mercato non era disposto a presentarsi scarico di Italia alla riunione odierna della BCE. Si conferma dunque il ruolo di backstop svolto dalla BCE, in attesa di una risposta fiscale soddisfacente a livello UE. A cura del team obbligazionario di Mediobanca SGR

PERFOMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 VIEW STRATEGICA Governativo US: il taglio precauzionale e preventivo della Fed di 50 bps ad inizio marzo, coerente con i timori di diffusione del Coronavirus su scala globale, ha riportato i rendimenti governativi abbondantemente sotto l’1% sulle principali scadenze. Alla luce della volatilità nell’attuale fase (possibili ulteriori tagli e funzione di hedge) manteniamo una view neutrale. Governativo Euro: non si identifica valore in questa asset class a fronte di rendimenti ampiamente negativi i nparticolare delle emissioni tripla A (YTM bund -0,75%). |

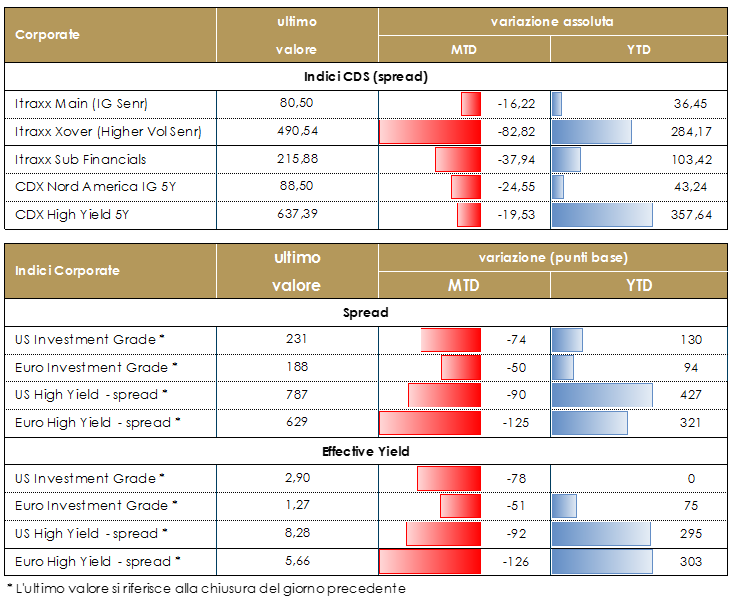

MERCATI DEI TITOLI CORPORATE Una settimana corta dominata dal newsflow delle banche centrali che confermano il supporto diretto e indiretto al mercato corporate che chiude con una direzionalità contenuta e con buoni flussi su cash a fronte di un primario ancora contenuto. Gli indici CDS Itraxx Xover e Main in Europa rispettivamente su Hy e Ig, hanno fatto segnare -10 e -2 bp di restringimento, mentre in Us la performance è stata più positiva con il miglioramento delle condizioni sul settore energy in buon recupero con CDX IG a -5 e HY a -40. Sul mercato secondario da segnalare i buoni flussi In acquisto che hanno permesso alla settimana di far registrare una buona performance e una volatilita’ molto contenuta sensibilmente inferiore alle precedenti.Anche il mercato primario ha vissuto una fase piuttosto limitata con emissioni su Corporate double tranche per Pernod Ricard, Pepsi Co e Heineken mentre su finanziari Santander e Rabobank e Credit Mutuel Arkea. A cura del team obbligazionario di Mediobanca SGR

PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 VIEW STRATEGICA Corporate IG: l’atteggiamento accomodante della banche centrali sostiene l’asset class, compensando livelli di rendimento storicamente contenuti. Corporate HY: un ulteriore deterioramento dello sceneario base potrebbe impattare gli emittenti più deboli riportando a livelli più elevati i tassi di default. L’asset class agli attuali livelli non presenta ancora un premio per il rischio adeguato. |

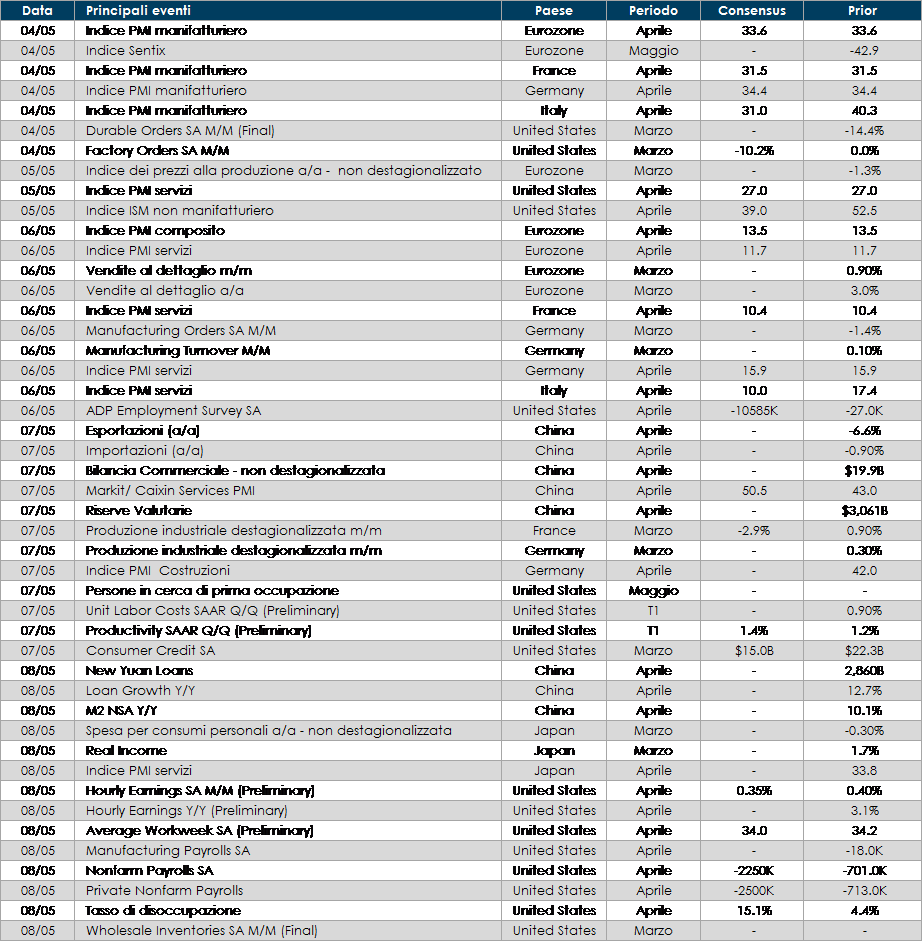

LA PROSSIMA SETTIMANA: quali dati?

Europa: in settimana saranno pubblicate le stime finali degli indici PMI relative al mese di aprile, oltre che le indicazioni relative alla variazione della produzione industriale di Germania e Francia.

Stati Uniti: l’attenzione sarà rivolta alla pubblicazione del report sul mercato del lavoro nel mese di aprile, ma saranno pubblicati anche i dati relativi agli ordinativi di beni durevoli e agli ordinativi industriali e le scorte all’ingrosso. Infine, sarà diffusa la rilevazione mensile della bilancia commerciale relativa al mese di marzo.

Asia: in Cina saranno pubblicati i dati relativi alle riserve valutarie e alla bilancia commerciale.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.