La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Andamento dei mercati

Europa

I mercati azionari europei trattano in forte ribasso rispetto alla settimana precedente, recuperando solo parte delle perdite nell’ultima seduta. Torna in primo piano la Grecia dove Syriza vince le elezioni con il 35.5% dei voti, in un test di gradimento per il leader Alexis Tsipras, mentre i conservatori di Nuova Democrazia si aggiudicano il 28.1%. Il voto consegna così a Tsipras 145 seggi in parlamento su 300, e a Nd 75. Tra i nomi di spicco della nuova squadra di governo di Tsipras, che ricalca la formazione precedente alle elezioni, spiccano Tsakalotos, protagonista dei negoziati per il terzo bailout, che assumerà nuovamente l’incarico di ministro delle Finanze, e quello di George Chouliarakis, che diventerà il suo vice, dopo aver ricoperto il ruolo di ministro delle Finanze nel governo a interim. Panos Kammenos, leader di Greci indipendenti, assumerà di nuovo il ruolo di ministro della Difesa. Tra i pronunciamenti di venerdì scorso, giunti come di consueto a mercati chiusi, da ricordare quelli di Moody’s sul merito di credito francese, declassato a Aa2 da Aa1 per via della continua debolezza delle prospettive di crescita del Paese nel breve termine. L’outlook passa a stabile da negativo. Promozione, invece, per il Portogallo da parte di S&P, che ha elevato il rating a BB+ da BB assegnato a inizio 2012. L’outlook passa a stabile da positivo.

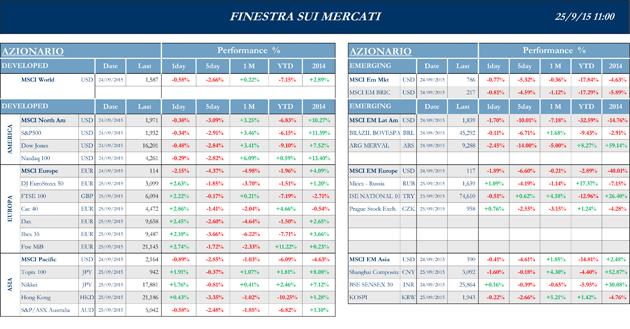

Stoxx Europe 600 -1.60%, Euro Stoxx 50 -1.82%, Ftse MIB -1.68%

Stati Uniti

L’ultima seduta della settimana scorsa, seguente l’annuncio sui tassi della Federal Reserve, si è chiusa in negativo per i listini azionari statunitensi. Nonostante il recente posticipo del rialzo dei tassi, il numero uno della Fed ha confermato di essere pronta ad alzare i tassi d’interesse quest’anno, precisando come la decisione sia condivisa dalla maggior parte dei membri del Federal Open Market Committee. Secondo le dichiarazioni della Yellen, il rialzo dei tassi sarà graduale per consentire al mercato del lavoro di arrivare alla definitiva ripresa dopo la peggior crisi degli ultimi cento anni: questa settimana i dati sulle richieste di sussidi di disoccupazione si sono rivelate inferiori alle attese.

Nel frattempo, gli ordinativi di beni durevoli ad agosto hanno segnato una forte contrazione e i nuovi dati sul mercato immobiliare di agosto si dimostrano inferiori alle aspettative, invertendo la tendenza di un’estate che a luglio ha visto i dati più consistenti dal 2007 a oggi. Dopo il rialzo di lunedì, guidato dai mercati azionari europei, i listini statunitensi sono tornati a segnare ribassi durante la settimana corrente. Rimane alta la volatilità sui mercati azionari, con il Chicago Board Volatility Index che ha raggiunto i massimi valori da agosto, in scia alle massicce vendite delle azioni delle società energetiche e automobilistiche.

S&P 500 -2.91%, Dow Jones Industrial -2.84%, Nasdaq Composite -3.26%

Asia

Settimana in ribasso per i mercati azionari asiatici. Le preoccupazioni per il rallentamento della crescita economica globale dirigono gli investitori verso gli attivi più sicuri, spingendo al rialzo i bond governativi e lo Yen. Mentre la Fed ha posticipato il rialzo dei tassi di interesse, l’Asia Development Bank ha pubblicato previsioni negative sulle economie asiatiche, alimentando i timori sul mercato. La borsa di Tokyo, chiusa fino a mercoledì per festività nazionali, ha riaperto in forte ribasso spinta da dati macroeconomici negativi, salvo recuperare parte delle perdite venerdì. I listini cinesi dopo aver messo a segno nelle prime tre sedute la serie di rialzi più lunga dell’ultimo mese, nel fine settimana, hanno cancellato i guadagni spinti dai timori sul rallentamento dell’economia. La PBOC durante l’arco della settimana ha abbassato il tasso onshore dello Yuan, portandolo al minimo del mese. In ribasso il mercato azionario di Hong Kong, dove hanno pesato le perdite delle azioni cinesi. Le preoccupazioni per la seconda economia al mondo pesano anche sui paesi produttori di materie prime: il listino australiano, caratterizzato da forte volatilità, ha perso terreno sulla chiusura della settimana precedente.

Nikkei -1.05%, Hang Seng -3.35%, Shangai Composite -018%, ASX -2.48%

Principali avvenimenti della settimana

Il commissario europeo agli Affari economici e monetari ha detto che non ci si può finanziare a deficit, sottolineando che se il governo italiano decide di fare delle riduzioni fiscali, deve fare una corrispondente riduzione delle spese economiche. Ha aggiunto, inoltre, che la riduzione delle imposte sul lavoro è favorevole alla crescita. Venerdì scorso Renzi ha annunciato che il governo ha alzato l’obiettivo di deficit del 2016 al 2.2% del Pil a fronte dell’1.8% indicato a metà aprile. All’indomani della decisione della Fed, qualche spunto in più sulla politica monetaria della Bce arriva da Coeuré: il membro del consiglio direttivo di Francoforte ha detto che le politiche monetarie di Usa e zona Euro seguono percorsi divergenti, ribadendo che le previsioni per la crescita globale, in particolare dei Paesi emergenti, sono peggiorate. Dopo i numeri deludenti del quinto Tltro, che ha visto le banche chiedere alla Bce solo €15.5mld di fondi destinati al credito dell’economia reale a fronte degli € 50 mld attesi, l’attenzione si sposta sui numeri a cura dell’istituto centrale di Francoforte relativi all’andamento dei prestiti al settore privato della zona euro ad agosto. I prestiti alle famiglie sono saliti dell’1% dal +0.9% di luglio, mentre i prestiti alle aziende non finanziarie sono aumentati dello 0.4% ad agosto rispetto al +0.3% del mese precedente. La massa monetaria M3 in circolazione nella zona Euro, che spesso anticipa i trend dell’attività economica, ad agosto è cresciuta del 4.8%, con un rallentamento rispetto all’incremento del 5.3% registrato a luglio e atteso dagli analisti. Infine Bankitalia ha scritto al Consiglio di supervisione della Bce per criticare gli effetti del significativo aumento delle richieste di capitale alle banche previsti dall’esame annuale Srep. I più elevati requisiti di capitale, argomenta il vicedirettore generale di Bankitalia Pennetta in una missiva del 25 agosto, citata ieri da Bloomberg e riportata stamane sul Sole, potrebbero danneggiare un’attività produttiva ancora fragile in Italia.

Intenso newsflow per Telecom Italia. Il Sole 24 Ore ha riportato un’analisi sulle opzioni strategiche per Tim Brasil in vista del board che Telecom terrà venerdì a Rio de Janeiro: da Nextel, che però deve prima completare la dismissione della divisione argentina, ad AT&T. Secondo il quotidiano inoltre sarebbero in fase avanzata le discussioni con Fastweb per chiudere il contenzioso da € 1.7 mld chiesti dalla controllata Swisscom all’ex monopolista. L’autorità antitrust europea è pronta ad aprire un’indagine sull’offerta di CK Hutchison per O2 UK, divisione britannica di Telefonica. Il gruppo cinese in Italia ha annunciato la fusione della sua controllata 3 con Wind, gruppo Vimpelcom. Cellnex (gruppo Abertis) e il fondo infrastrutturale F2i guardano alla possibile acquisizione di INWIT, secondo quanto riferito da fonti, mentre il prossimo consiglio della controllante Telecom potrebbe dare mandato all’AD Marco Patuano di valorizzare la partecipazione. L’orientamento sarebbe di monetizzare il premio di controllo oltre che incassare la rivalutazione della quota dall’Ipo (+60%). Inoltre secondo il prospetto dell’Ipo lo Stato potrebbe esercitare i propri “golden powers” nei confronti della società delle torri controllata da Telecom Italia, in quanto proprietaria di “attivi di rilevanza strategica” nel settore delle comunicazioni di base. Infine Telecom Italia Media ha ricevuto la notifica di un ricorso presentato dal rappresentante comune degli azionisti di risparmio per ottenere in via di urgenza la sospensione dell’attuazione della delibera assembleare con la quale è stata approvata la fusione per incorporazione in Telecom Italia. Per quanto riguarda Saipem, secondo il Corriere della Sera di sabato Eni e Cdp stanno trovando un accordo che prevede la presenza congiunta nell’azionariato con, in cabina di regia, una banca d’affari internazionale individuata in Goldman Sachs. L’obiettivo è annunciare l’operazione a fine ottobre. Le modalità di ingresso nel capitale dovrebbero consentire alla major petrolifera di scendere nella oil service e de consolidare il suo debito pari a € 5.5 mld. L’operazione prevedrebbe anche un aumento di capitale dell’ordine di € 3 mld. Finmeccanica, in relazione al closing della cessione del 40% circa di Ansaldo, dichiara che le condizioni contrattuali, seppur in avanzato e positivo stato di completamento, non sono state integralmente definite entro la data odierna e che quindi non c’è materia per l’assemblea di Sts convocata in prima convocazione per il prossimo primo ottobre.

Scandalo Volkswagen al centro del newsflow societario. Lunedì le azioni Volkswagen sono crollate in borsa fino al -23% dopo che la società tedesca ha ammesso davanti alle autorità prima e alla stampa poi di aver truccato i test sulle emissioni di gas dei veicoli diesel negli Stati Uniti per aggirare gli standard ambientali. Lo scandalo potrebbe riguardare potrebbe riguardare circa 11 mln di veicoli in tutto il mondo. L’amministratore delegato Winterkorn da le dimissioni, specificando di non essere mai stato a conoscenza di alcun illecito. Mentre il Dipartimento di giustizia USA ha aperto un’indagine per violazioni ambientali e frode, il ministro dei trasporti tedesco ha dichiarato che sarà messa in piedi una commissione investigativa per verificare se le emissioni delle vetture sono in linea con gli standard europei e tedeschi. Volkswagen rischia fino a $ 18 mld di sanzioni e di dover affrontare procedimenti penali. Sul fronte delle operazioni straordinarie, Antero Resources ha dichiarato di voler vendere la divisione che invia acqua fredda alle industrie attive nel campo dello shale alla controllata Antero Midstream che pagherà l’importo di circa $ 1 mld metà in cash e metà in azioni proprie. La società mineraria ed energetica Freeport-McMoran ha annunciato la raccolta di capitale azionario per circa $ 1 mld, dopo un’operazione simile già completata lo scorso mese: la nuova raccolta sarà probabilmente finalizzata a ristabilire l’equilibrio finanziario del gruppo e arriva dopo che l’attivista Carl Ichan ha dichiarato una partecipazione dell’8.5% nella società. È confermato l’acquisto di Atmel per $ 4.6 mld da parte della britannica Dialog Semiconductor, fornitrice di chip per gli iPhone e iPad di Apple, con l’obiettivo di espandere il portafoglio prodotti in ambito industriale. Infine Lockheed Martin ha annunciato che le autorità Usa hanno dato il via libera al takeover da $ 9 mld di Sikorsky Aircraft, che produce gli elicotteri Black Hawk, da United Technologies.

Dati macro contrastati per la Cina. Il Beige Book cinese sul terzo trimestre descrive un quadro misto per l’economia cinese: al rallentamento nel settore manifatturiero e nelle esportazioni si contrappongo servizi e consumi che restano più forti. Al contrario l’indice Caixin PMI sul settore manifatturiero cinese si attesta al livello peggiore degli ultimi sei anni, al disotto della soglia che indica contrazione. L’ADB, per la seconda volta in due mesi, ha tagliato le previsioni di crescita per l’economia cinese. Secondo l’ADB la conseguente minore richiesta di energia, metalli e materie prime avrà un grosso peso sugli altri paesi asiatici che ne sono esportatori. I dati macroeconomici confermano il rallentamento dell’economia giapponese. Il preliminare di settembre dell’indice Nikkei PMI sul settore manifatturiero e l’indice di tutte le attività industriali registrano una crescita minore rispetto all’ultimo mese. Inoltre il principale indice di inflazione della BOJ cade in territorio negativo dopo mesi intorno allo zero. Gli stimoli monetari del governatore Kuroda sono stati vanificati da un indebolimento della domanda domestica e dal crollo del petrolio. Per quanto riguarda l’Australia, gli analisti attendono ulteriori tagli dei tassi di interesse in seguito alle dichiarazioni dell’RBA sullo scarso effetto avuto sin ora dai suddetti tassi sugli investimenti delle imprese. Sul fronte monetario, l’indice delle divise dei paesi emergenti segna ribassi durante tutto l’arco della settimana trainato dalla fuga dagli attivi più rischiosi e dal crollo del real brasiliano. Anche le divise dei paesi produttori di materie prime segnano forti ribassi sulla scia delle preoccupazioni per un ulteriore rallentamento della seconda economia al mondo. In particolare il dollaro australiano e quello neozelandese segnano durante la settimana la peggior serie di ribassi consecutivi in tre giorni dell’ultimo mese.

Appuntamenti macro prossima settimana

USA

Attenzione a inizio settimana ai dati sul reddito e la spesa personale. Sul settore manifatturiero saranno pubblicati l’indice Markit PMI e l’indice ISM PMI. In uscita anche il dato sugli ordini di fabbrica e l’indice di fiducia dei consumatori. In chiusura della prossima settimana occhi puntati sul mercato del lavoro, saranno pubblicati la variazione dei salari non agricoli e il tasso di disoccupazione. Ricorrenti infine i dati sulle nuove richieste di sussidi di disoccupazione e di prestiti ipotecari.

Europa

Per l’Eurozona aggregato, saranno pubblicati alcuni dati di rilievo. Il finale di settembre sulla fiducia al consumo e dell’indice Markit Pmi sul settore manifatturiero. Inoltre attenzione al tasso di disoccupazione nel mese di agosto e al CPI stimato di settembre. L’indice Markit PMI sul manifatturiero sarà pubblicato anche per le maggiori economie della zona euro (Francia, Germania, Italia, Spagna). Per l’Italia inoltre saranno pubblicati il CPI, l’indice di fiducia dei consumatori e l’indice di fiducia delle imprese. Per la Germania rilevante la variazione nella disoccupazione e il CPI. Infine in Spagna sono attesi il CPI, le vendite al dettaglio e la variazione netta mensile della disoccupazione nel mese di settembre.

Asia

La prossima settimana in arrivo dalla Cina l’indice Caixin PMI manifatturiero, composto e servizi. In Giappone settimana ricca di dati macroeconomici. Occhi puntati sulla variazione della produzione industriale e sulle vendite al dettaglio, entrambi riferiti al mese di agosto. Sono attesi, inoltre, l’indice Nikkei PMI sul settore manifatturiero e il tasso di disoccupazione. Infine sarà pubblicato l’indice Tankan sulla grande manifattura. Per l’Australia di rilievo la variazione su base annua dell’indice delle materie prime nel mese di settembre, la variazione nel settore edilizio e del credito al settore privato. Per quanto riguarda Hong Kong non sarà pubblicato nessun dato di rilievo.