La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Andamento dei mercati

Europa

Tornano in positivo i listini europei durante la settimana, tra le rassicurazioni date ai mercati dalle parole di Mario Draghi e i rialzi del petrolio, pur congelati ieri dopo la pubblicazione dei dati sulle sovrabbondanti scorte Usa. Mercoledì i prezzi petroliferi sono, invece, arrivati a guadagnare il +8%, dopo il consenso espresso dall’Iran al piano di congelamento della produzione di Russia e Arabia Saudita; nonostante il piano difficilmente porterà a un taglio vero e proprio dell’output, è stato visto, dagli investitori, come un primo passo di collaborazione tra i paesi produttori. Recupera in finale di settimana anche l’oro dopo i primi giorni di ribassi mentre, rimanendo in tema di beni rifugio, ieri ha toccato il nuovo massimo degli ultimi due anni e mezzo il cambio dello Yen contro Dollaro. Venerdì, a mercati chiusi, Moody’s si è pronunciata sul rating sovrano dell’Italia, confermando una valutazione Baa2 (due gradini sopra la soglia del cosiddetto ‘investment grade’), con outlook stabile. Tra i pronunciamenti delle agenzie spicca poi il rating di Moody’s sulla Spagna, che ha un outlook stabile sul giudizio Baa2: la fase di stallo politico a Madrid, dopo l’esito inconcludente del voto di dicembre, al momento non sembra pregiudicare la ripresa dell’economia. Guardando alla Grecia, incontro mercoledì a Bruxelles tra il presidente europeo Juncker e il premier ellenico Tsipras; nei giorni precedenti il ministro delle finanze greco Tsakalotos aveva spiegato che l’obiettivo era di completare la review, per sbloccare i nuovi aiuti finanziari previsti dal piano di salvataggio, entro il 26-28 febbraio.

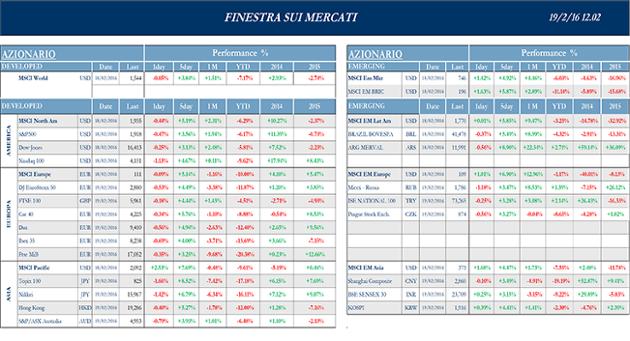

Stoxx Europe 600 +4.98%, Euro Stoxx 50 +4.66%, Ftse MIB +3.45%

Stati Uniti

I listini statunitensi hanno trascorso una settimana sostanzialmente in positivo. In tre sedute, infatti, i principali listini hanno recuperato metà del ribasso registrato da inizio 2016, guidati da una ritrovata fiducia nel quadro economico, come testimoniato dalla sostanziale ripresa del settore petrolifero, finanziario e retail. Settimana, inoltre, caratterizzata dalle dichiarazioni dei presidenti della Fed di Boston, di Philadelphia e di San Francisco. Il primo, Eric Rosengren, ha ribadito quanto espresso dalla Yellen la scorsa settimana, ossia che la debolezza dei mercati globali potrebbe rallentare il raggiungimento degli obiettivi, in particolare riferendosi all’inflazione, e ritardare di conseguenza il ritmo dei rialzi dei tassi previsti. Il secondo, Patrick Karker, si è detto anch’egli favorevole a una politica monetaria prudente e attenta ai prossimi sviluppi dell’economia domestica. John Williams, invece, ha dichiarato che la prospettiva dell’economia US non è cambiata nonostante la crisi dei mercati finanziari, poiché a contare non sono le oscillazioni giornaliere dei titoli bensì i reali impatti su inflazione e mercato del lavoro, per il momento non drammatici. I dati settimanali sul mercato del lavoro sono, infatti, grossomodo in linea con il consensus: sebbene le richieste continue di sussidi di disoccupazione siano leggermente più alte delle stime, a 2273k contro le 2250k previste, le richieste di primi sussidi sono scese a 262k la scorsa settimana, toccando i minimi degli ultimi tre mesi e continuando la serie positiva di dati sotto la soglia delle 300k unità inaugurata lo scorso marzo. Anche le altre indicazioni macro sono state positive: la produzione industriale di gennaio è cresciuta dello 0.9% mensile rispetto allo 0.4% stimato dagli analisti e al -0.7% rivisto del dicembre scorso. I timori relativi a spinte deflazionistiche sembrano per il momento ridimensionati guardando ai prezzi della produzione di gennaio, che salgono dello 0.1% rispetto al mese precedente contro il -0.2% stimato dal consensus e il -0.2% precedente. Unico segnale contrastato arriva dal mondo immobiliare, con l’avvio della costruzione di nuove abitazioni per 1099 unità a gennaio contro le 1173 stimate dagli analisti, segno di un settore che percepisce probabilmente il lieve rialzo dei tassi sui finanziamenti alle famiglie.

S&P 500 +4.85%, Dow Jones Industrial +4.81%, Nasdaq Composite +5.17%

Asia

Decisi rialzi per i listini asiatici, che terminano in leggero ribasso una settimana altrimenti configuratasi come la migliore di inizio anno, tra il recupero delle commodities e l’alleggerimento delle speculazioni sull’incerto stato di salute dell’economia globale. Tendenzialmente positiva la Cina, anche se le prospettive per il breve periodo rimangono di estrema volatilità, dato che il refixing dello Yuan potrebbe determinare ulteriori out-flow di capitali e che resta molta incertezza sulla solidità del sistema bancario nazionale, con il governo che tenta misure aggressive (riduzione del coverage ratio sui bad loans) per promuovere i finanziamenti e garantire un tasso di crescita dell’economia adeguato. Positivo nel complesso anche il listino giapponese, nonostante lo Yen si sia portato ieri ai massimi relativi, spingendo verso al ribasso i listini di Tokyo sui quali pesano anche dati macroeconomici inferiori alle attese.

Nikkei +6.79%, Hang Seng +5.27%, Shangai Composite +3.49%, ASX +3.93%

Principali avvenimenti della settimana

A livello di Eurozona, a richiamare l’attenzione degli investitori l’intervento di Mario Draghi sulla politica monetaria della banca centrale e le trattative sulle Brexit in corso al Consiglio Europeo . Il presidente della BCE ha ribadito lunedì che la ripresa prosegue a passo moderato, sostenuta soprattutto dalle misure di politica monetaria e dall’impatto favorevole di queste sulle condizioni finanziare e dai prezzi dell’energia; tuttavia, per rendere l’Eurozona più resiliente, anche nell’ottica della turbolenza dei mercati e del deterioramento del sentimento economico, la BCE è pronta a fare la sua parte ed esaminerà la possibilità di agire a inizio marzo. Per diversi osservatori il prossimo meeting potrebbe, dunque, essere quello buono per l’annuncio di un aumento della cifra mensile degli acquisti del QE dagli attuali € 60 mld, oltre che di un nuovo taglio del tasso sui depositi marginali. D’altra parte, come osservano alcuni, il taglio delle stime di inflazione operato dalla Bundesbank, a 0.25% da 1.1% per quest’anno, dovrebbe rimuovere anche le ultime resistenze in Consiglio a una nuova accelerazione espansiva. Da giovedì, inoltre, il Consiglio Europeo è impegnato nelle trattative con il Regno Unito in vista del referendum che chiamerà i britannici a esprimersi sulla permanenza nell’Unione probabilmente a giugno. A livello macro, il dato più rilevante della settimana è il valore del sondaggio Zew sulle aspettative di crescita per febbraio, a 13.6 punti dai 22.7 di gennaio.

Guardando al newflow europeo, Edf, in seguito alla svalutazione di alcuni asset, ha segnato nel 2015 un utile in netto calo, a € 1.2 mld, un terzo rispetto ai 3.7 mld del 2014. La società ha, inoltre, abbassato il dividendo 2015 a € 1.10 per azione da €1.25 nel 2014 e per di più pagandolo in azioni. Il gruppo di telecomunicazioni francese Orange è pronto a chiudere un accordo per l’acquisizione del suo competitor Bouygues. La società ha chiuso il 2015 con un utile che ha superato le attese grazie a una politica che di tagli dei costi di manodopera e beneficiando della stabilizzazione delle vendite totali. Sempre nelle telecomunicazioni Vodafone avrebbe ricevuto dal fisco indiano un sollecito per il pagamento di tasse arretrate per $ 2 mld; il fisco avrebbe minacciando di sequestrare i beni locali della società se questa non si mette in regola con gli adempimenti fiscali. Nel settore bancario, bene le azioni di HBSC che, dopo un’approfondita analisi, ha deciso di mantenere la sua sede in Gran Bretagna, rifiutando la possibilità di spostarsi a Hong Kong. Secondo alcune fonti, diversi tra i maggiori azionisti del Credit Suisse, come Qatar Investment Authority e Olayan Financing Company, stanno investendo in obbligazioni convertibili (Cocos) emesse dalla banca. Male, invece, la trimestrale di Abn Amro, che chiude il trimestre con utili inferiori alle attese, a 272 mln, -32% rispetto all’anno precedente, in seguito a costi legati alla regolamentazione e alle imposte. Nel settore bancario italiano, a tenere banco è l’operazione di fusione tra Banco Popolare e Popolare di Milano che, secondo le ultime indiscrezioni, puntano a chiudere un accordo entro fine mese, confidando anche nella collaborazione dei sindacati. Banca Carige è, invece, impegnata nel rinnovo del Cda: il Sole 24 Ore scrive che Malacalza Investimenti, maggiore azionista della banca, conta di presentare le candidature entro il prossimo 4 marzo, confidando sull’appoggio di CoopLiguria e della Fondazione. Il Corriere della Sera ipotizza come nuovo AD Giampiero Maioli, attualmente alla guida di CariParma, ma una fonte vicina a Credit Agricole ha smentito tale ipotesi. BlackRock Investment Management Limited ha creato una nuova posizione netta corta sul titolo pari allo 0.5% del capitale, mentre Marshall Wace ha incrementato lo scoperto sull’istituto ligure, portandolo al 2.54% del capitale dal 2.28% che risultava in precedenza. Evoluzioni significative sulla vicenda di Ansaldo STS: Elliott, che ha una posizione lunga complessiva del 19.5% del capitale, ha dichiarato che non aderirà all’Opa perché ritiene che l’offerta di Hitachi Rail Italy Investments “continui a sottovalutare considerevolmente la società” nonostante il prezzo sia stato alzato a € 9.899 dalla Consob. Hitachi, nello stesso tempo, ha presentato ricorso al Tar del Lazio contro la delibera con cui Consob ha imposto l’aumento del prezzo offerto. Il tribunale amministrativo, che ha accolto il ricorso relativo alla sospensione della delibera, ha invece respinto la richiesta del fondo Amber di sospendere l’Opa. Consob ha intanto prorogato il periodo di adesione all’Opa fino al 4 marzo. Delicata la situazione di Saipem: Discovery Capital Management ha azzerato la sua posizione netta corta, che al 27 gennaio era pari al 3.05% del capitale, mentre Susquehanna International Holdings ha praticamente raddoppiato il suo scoperto passando al 3.94% dal 2.02% del 5 febbraio. La Cassazione non ha intanto accolto il ricorso proposto da Saipem, contro la sentenza della corte d’appello di Milano del febbraio 2015, relativo a illeciti commessi in Nigeria da parte di Snamprogetti Netherlands e alle attività del consorzio Tskj. Secondo la sentenza la società era stata condannata al pagamento di € 600 mila e alla confisca di una cauzione per € 24.53 mln; in realtà la decisione non ha impatto finanziario su Saipem perché Eni si era precedentemente impegnata a indennizzare la società in caso di perdite relative alla vicenda Tskj.

Il newsflows settimanale statunitense conferma le difficoltà delle società del settore oil&gas. Noble Energy nell’ultimo trimestre ha registrato una perdita netta di $ 2.03 mld a causa di $ 2.2 mld di oneri straordinari; la società ha, inoltre, previsto un decremento dei volumi di vendita per il prossimo trimestre a causa del progetto in Guinea che interromperà la produzione per un breve periodo. Duke Energy ha registrato un utile più basso rispetto alle previsioni, a causa della riduzione della domanda di energia per il riscaldamento dovuta al clima mite. La guidance della società prevede un utile di $ 4.50-4.70 per azione nel 2016 vs i $ 4.66 per azione stimati dagli esperti. Valero Energy, prima società di raffinazione e terzo produttore di etanolo negli Stati Uniti, ha presentato ricorso legale contro l’agenzia per la protezione dell’ambiente chiedendo di modificare le nuove norme sull’utilizzo di sistemi rinnovabili nei carburanti per il trasporto. Nel settore bancario, Goldman Sachs e Morgan Stanley potrebbero acquistare azioni proprie per oltre il 15% del capitale nei prossimi tre anni; le due banche hanno speso in queste operazioni rispettivamente $ 4.2 mld e $ 2.1 mld nel 2015 e la strategia, secondo alcuni, troverebbe piena giustificazione e risulterebbe value acreative grazie a prezzi di borsa che attualmente si collocano sotto al valore contabile tangibile. American Express sarebbe intenzionata a ridurre di $ 1mld i costi nei prossimi due anni, ottimizzando le proprie operazioni di marketing e tagliando posti di lavoro: l’azienda, infatti, si trova a fronteggiare una forte concorrenza che ha determinato la perdita di importanti contratti. Settimana ricca di notizie su operazioni di acquisizione tra le società statunitense: il motore di ricerca Baidu avrebbe ricevuto un’offerta per la partecipazione dell’80.5% in Qiyi, società di video online acquisita nel 2012 quando era in perdita e che ora, secondo il comunicato di Baidu, avrebbe un enterprise value di $ 2.8 mld. IBM ha annunciato di aver raggiunto l’accordo per rilevare Truven Health Analytics, fornitore di dati e analisi nel campo della sanità, per $ 2.6 mld .Nasdaq ha, invece, annunciato l’acquisizione di Marketwired, operatore nel campo delle notizie finanziarie e nella distribuzione di comunicati stampa, con l’obiettivo di aumentare i servizi alle imprese e di consolidare la posizione sul mercato Canadese, dopo aver acquisito la piattaforma di trading Chi-X Canada lo scorso dicembre: l’operazione avrà un effetto positivo sugli utili già dal 2016 e non altererà la leva finanziaria di Nasdaq.

I principali dati macro provenienti questa settimana dalla Cina riguardano l’inflazione, con il CPI in aumento ma con il PPI in calo, entrambi comunque molto vicini alle previsioni della comunità finanziari. L’indice dei prezzi al consumo ha fatto segnare un’accelerazione in gennaio all’1.8% annuo, il dato più forte da cinque mesi, dall’1.6% di dicembre. Contemporaneamente, tuttavia, i prezzi alla produzione rimangono in contrazione, per il 47esimo mese consecutivo: -5.3% in gennaio a causa di prezzi delle materie prime in continua discesa e della debole domanda. Quasi tutti negativi i dati macro in arrivo dal Giappone, a partire dal calo di GDP e produzione industriale, che fanno sperare in maggiori misure di sostegno da parte della banca centrale. L’export giapponese ha subito in gennaio il calo più ampio dal 2009, colpito dalla diminuzione della domanda dalla Cina e da altri paesi: il calo, il quarto consecutivo, è del 12.9% su anno, mentre l’’import a sua volta si è ridotto del 18%. L’indice delle attività industriali di dicembre 2015, inoltre, ha registrato un calo mensile dello 0.9% rispetto al -0.3% atteso dagli analisti, solo in lieve ripresa dal -1.1% rivisto del mese precedente. L’indagine mensile Tankan, elaborata da Reuters, sul morale delle imprese mostra a febbraio un andamento divergente: lieve miglioramento nel caso della manifattura, ma deterioramento nel campo dei servizi. Pubblicate, infine, le minute del meeting del 2 febbraio della banca centrale australiana: l’Rba, dopo aver lasciato invariato il costo del denaro al minimo storico del 2%, delinea per l’economia nazionale un mix benigno di fattori, che offre spazi, se necessario, per eventuali nuove iniziative espansive.

Appuntamenti macro prossima settimana

USA

L’attenzione sarà focalizzata la prossima settimana sulla seconda lettura del Pil del 4Q 2015, atteso al +0.5% su base trimestrale. Il dato, unito alle spese, ai consumi e ai redditi personali, darà un’indicazione aggiuntiva circa l’eventuale ripresa dei consumi interni. Indicazioni sullo stato di salute dell’economia in arrivo dagli indici Markit manifatturiero, composto e servizi preliminari di febbraio, oltre che dagli ordini di beni durevoli del mese scorso.

Europa

Dopo una settimana di ripresa per l’Eurozona, si attende la lettura della fiducia al consumo finale del mese corrente pubblicata dalla Commissione Europea. L’altro dato di rilevanza sarà il valore dell’inflazione di gennaio, attesa al -1.4% su mensile e al +0.4% su base annuale. Come negli Stati Uniti, in arrivo i numeri degli indici di Markit manifatturiero, composto e servizi.

Asia

Scarsa di dati macro di rilievo la settimana cinese, in cui l’attenzione verterà sull’indice di fiducia dei consumatori Westpac MNI. Anche per il Giappone, invece, saranno rese note le letture dell’inflazione di gennaio, per cui il valore nazionale su base annua è atteso in calo rispetto al +0.2% di dicembre, e dell’indice Nikkei Pmi manifatturiero.