La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Andamento dei mercati

Europa

I mercati europei chiudono la settimana attorno alla parità dopo una serie di sedute altalenanti caratterizzate da una volatilità crescente a causa delle decisioni della BCE e delle successive parole di Mario Draghi. La Banca Centrale ha tagliato di 10 punti base il tasso sui depositi delle banche presso la BCE stessa (già oggi a -0.30%) portandolo a -0.40%, come era atteso, per cercare di disincentivare le banche a parcheggiare la liquidità a Francoforte e spingerle agli impieghi. Inoltre ha portato a zero il tasso principale di rifinanziamento e a 0.25% quello marginale, tagliando entrambi di 5 punti base. Si tratta in tutti e tre i casi dei minimi storici. È stata la decisione meno controversa in consiglio, che ha registrato qualche dissenso sulle misure di QE: alla fine è passato un aumento da € 60 mld a € 80 mld dell’importo mensile dell’acquisto di titoli e l’inclusione delle obbligazioni societarie (non bancarie) denominate in euro, emesse da imprese europee, che abbiano un rating “investment grade”, anche questa per migliorare la trasmissione all’economia reale. Entrambi gli elementi vanno al di là delle aspettative della vigilia. La BCE ha anche aumentato dal 33% al 50% la quota di titoli acquistabili emessi da organizzazioni internazionali e banche multilaterali. Questo per ovviare ,quella che si ritiene potrà essere, una scarsità di titoli di Stato (soprattutto tedeschi) nel prosieguo del programma.

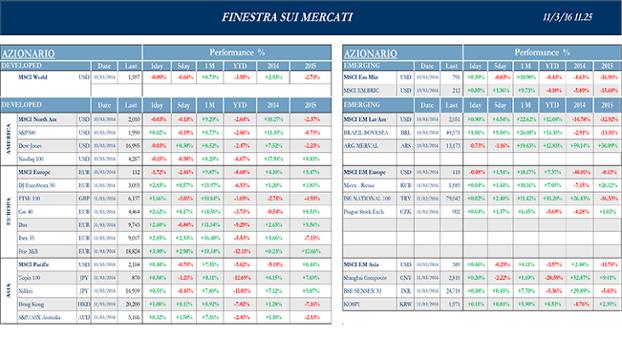

Stoxx Europe 600 -0.35%, Euro Stoxx 50 +0.61%, Ftse MIB +3.03%

Stati Uniti

I listini statunitensi sono stati altalenanti per tutta la settimana, in un conteso che non ha visto pervenire indicazioni macro di estremo rilievo. Il mercato del lavoro ha visto le domande settimana di sussidi di disoccupazione scendere a 259 mila unità, un valore positivo se paragonato alle attese degli analisti, orientate a 275 mila, e alle 277 mila unità riviste alla settimana precedente. Tuttavia, a preoccupare sono le dinamiche salariali, così come emerse lo scorso venerdì: gli stipendi medi negli Stati Uniti sono scesi a febbraio dello 0.1% mensile, rispetto al rialzo atteso dello 0.2% e al +0.5% di gennaio. L’economia americana non riuscirebbe quindi a generare una pressione sui prezzi, continuando ad alimentare i timori relativi a spinte deflazionistiche. Secondo molti analisti macro, sono preoccupanti le indicazioni pervenute sulle scorte all’ingrosso che a gennaio hanno mostrato una crescita dello 0.3% mensile, contro le stime orientate a un calo dello 0.2% e al dato stabile registrato lo scorso dicembre: l’aumento delle scorte sarebbe frutto della riduzione delle vendite e tale situazione porta il rapporto tra giacenze e venduto a un livello di 1.35, ai massimi dal 2008. Si tratta di un’indicazione coerente con fasi recessive per un’economia e, secondo diversi economisti, l’osservazione di questo indicatore assieme alla già citata mancanza di inflazione, potrebbe spingere la Federal Reserve a rivedere le proprie decisioni relative al graduale rialzo dei tassi ufficiali. Da più parti, inoltre, si ritiene che la banca centrale americana possa essere indotta a rallentare le decisioni monetarie restrittive alla luce dei provvedimenti presi ieri dal Consiglio della BCE e dalle dichiarazioni del governatore Mario Draghi; la FED ascolterà poi attentamente, secondo molti, le parole di Kuroda relativamente alle intenzioni della banca centrale giapponese, in arrivo a metà della prossima settimana.

S&P 500 -0.19%, Dow Jones Industrial +0.30%, Nasdaq Composite -0.96%

Asia

I mercati asiatici si sono mossi con un trend altalenante durante tutta la settimana, in un clima di crescente incertezza mitigato, dal punto di vista monetario dalla decisione presa dalla banca centrale cinese relativamente al fixing dello Yuan rispetto al dollaro: Pechino ha, infatti, fatto registrare il maggior movimento rialzista giornaliero da quattro mesi al cambio di riferimento. La decisione, pur rispecchiando anche la debolezza del dollaro rispetto all’euro, conseguenza delle parole di Mario Draghi, ha comunque sorpreso in positivo diversi analisti e contribuito a un clima di fiducia che ha portato prima al rialzo delle principali commodities industriali e poi a quello dei listini azionari. L’attenzione degli operatori è ormai sempre più concentrata sull’economia cinese dove diversi temi sembrano concatenarsi tra loro creando uno scenario relativamente complesso: se da una parte si assiste ad una consistente riduzione delle esportazioni, che rende ancora più sorprendente la rivalutazione dello Yuan, dall’altra il governo centrale necessita di dimostrare forza, anche per gestire le riserve in divisa estera; in aggiunta l’andamento dei listini degli ultimi giorni, con rialzi nelle fasi finali degli scambi, fa propendere per la presenza di decise prese di posizione speculative. Da ciò viene penalizzato anche il Giappone, che teme il rallentamento del principale partner commerciale e che vede la massa monetaria M2 e M3 su livelli lievemente inferiori alle attese, aggiungendo così preoccupazioni per gli obiettivi d’inflazione.

Nikkei -0.45%, Hang Seng +0.11%, Shangai Composite -2.22%, ASX +1.50%

Principali avvenimenti della settimana

A livello di Eurozona, le decisioni della banca centrale sono state seguite dalle parole di Mario Draghi secondo cui non verranno prese nel futuro ulteriori misure di stimolo per l’economia, nonostante da Francoforte si continui a vedere uno scenario di rallentamento della produzione e una ripresa dell’inflazione che tarderà ancora qualche mese. Le parole della BCE vengono però parzialmente smentite dai dati tedeschi pubblicati durante la settimana: da un lato, la produzione industriale di gennaio ha segnato una crescita mensile del 3.3%, ben superiore al 0.5% atteso dagli analisti e ribaltando il trend dopo il -1.2% di dicembre 2015; anche i dati sui prezzi non alimenterebbero le preoccupazioni sulla deflazione, con l’indice CPI di febbraio che mostra una crescita mensile dello 0.4% (stabile sull’anno), perfettamente allineata alle stime degli analisti e al dato di gennaio. Da notare, con interesse, l’iniziativa dell’associazione bancaria svizzera, che ha richiesto alla banca centrale del paese di analizzare l’impatto di tassi d’interesse negativi prima di una possibile decisione su un nuovo taglio o di un’ulteriore riduzione dei depositi soggetti a imposte negative.

Guardando alle società europee, la stagione delle trimestrali è entrata nel vivo: nel food retail, i risultati di Carrefour hanno deluso le attese degli analisti: la società ha, inoltre, annunciato un piano d’investimenti per continuare a rinnovare la propria rete vendita in Europa. Anche il principale competitor francese, Casino, ha deluso gli analisti, pur confermando le attese di crescita degli utili e cash flow nel 2016, sebbene la crisi in Brasile non stia aiutando la società. Tra le utilities, E.on ha chiuso il secondo trimestre in perdita consecutiva e il primo esercizio in rosso dalla sua quotazione a causa di pesanti svalutazioni nel settore generazione (impianti) che, secondo le parole del management, sarà scisso e quotato separatamente entro la fine dell’anno. Anche RWE, altra utility tedesca, ha annunciato un progetto di ristrutturazione della sua controllata inglese Npower con un taglio di personale che, secondo fonti, potrebbe arrivare a 2,500 unità. Il difficile momento delle commodities ha impattato i principali player del settore: BHP Billinton continua a prevedere, per i prossimi anni, un eccesso di offerta per il minerale di ferro con una conseguente pressione sui prezzi che spingerà i piccoli operatori fuori dal mercato. Più ottimista Rio Tinto, secondo cui l’offerta di minerale di ferro nel 2016, calerà di circa un terzo rispetto allo scorso anno. Molto attivo il settore dei media e della telefonia, specie sul fronte Italiano: il CEO di Orange ha, infatti, aperto a una fusione con Telecom Italia, qualora Vivendi fosse disponibile a valutare l’operazione. Le dichiarazioni, tra l’altro, sono arrivate mentre i primi ministri italiano e francese erano assieme a Venezia per una conferenza ed entrambi hanno aperto all’operazione, cosa molto importante nel caso francese, essendo lo stato azionista di Orange con una partecipazione del 13%. Nel frattempo, Vivendi starebbe anche trattando con Mediaset l’acquisizione delle Pay TV. Anche altri operatori si starebbero muovendo strategicamente, con Hutchinson (H3G) che ha definito fruttuoso l’incontro avuto con il regolatore europeo in relazione alla fusione con O2, controllata inglese di Telefonica. Deutsche Telekom, invece, starebbe considerando la valorizzazione della propria infrastruttura, partendo dalle torri per la telefonia mobile, nel tentativo di raccogliere cash, forse utile ad operazioni di M&A. Nella farmaceutica, Merck ha alzato le previsioni di utile nel 2016 per oltre il 10%, ritenendo che i risultati della neo acquisita Sigma-Aldrich possano più che compensare le maggiori spese di ricerca sui farmaci. Nel lusso, si ravviano le voci di un takeover su Burberry dopo che il Financial Times ha dichiarato che un investitore, dall’identità misteriosa, avrebbe acquistato il 5% della società e sarebbe pronto a scalarla. Hugo Boss starebbe, invece, procedendo nella ristrutturazione della attività dopo i risultati negativi e le dimissioni del CEO annunciate la scorsa settimana: il gruppo progetta forti azioni di taglio costi e la parallela espansione della rete retail. Scendendo di gamma, Inditex ha registrato risultati 2015 in linea con le attese degli analisti e in continua crescita, con l’utile netto che segna un+15% rispetto al 2014. Infine, nel settore finanziario, l’anglo-sudafricana Old Mutualha annunciato la scissione dei quattro rami d’azienda: Mercati Emergenti, Wealth, Asset Management e Nedbank Group. Credit Agricole ha annunciato un piano di taglio costi sino al 2019 nel tentativo di alzare la redditività del gruppo dopo l’operazione straordinaria che ha semplificato i rapporti con le casse rurali azioniste. Deutsche Post è fiduciosa di poter alzare gli utili 2016 per almeno € 1 mld, nonostante il management abbia confermato che l’economia tedesca non crescerà in misura significativa, aiutando poco la top line del gruppo. In Italia, Banca Popolare di Vicenza ha approvato l’aumento di capitale di circa € 1.7 mld e la successiva quotazione. Infine, prosegue il processo di fusione tra Deutsche Boerse e London Stock Exchange, con le due società che prevedono risparmi per € 300 mln a seguito dell’operazione, secondo fonti vicine all’operazione; nel frattempo, Deutsche Boerse sta cedendo a Nasdaq il mercato opzionario statunitense ISE per $ 1.1 mld, raccogliendo così risorse utili alla successiva integrazione europea.

Negli Stati Uniti, fondamentalmente archiviata la stagione delle trimestrali, il management dei gruppi si concentra sulle operazioni strategiche necessarie alla crescita e al mantenimento della redditività futura. Così, Chevron ha annunciato che taglierà per circa il 36% gli investimenti previsti per il periodo 2017-2018 nel tentativo di salvaguardare il pagamento del dividendo, come conseguenza naturale del prezzo del petrolio sui minimi degli ultimi dieci anni. Nella finanza, Goldman Sachs starebbe per tagliare tra il 5% e il 10% dei dipendenti nel trading di tassi e commodities: in questo periodo, Goldman è solita riorganizzare la propria forza lavoro e quest’anno il settore dovrebbe essere il più penalizzato all’interno della banca. Parallelamente, Il CFO di Citigroup ha dichiarato che i ricavi della banca nel primo trimestre del 2016 stanno procedendo con un calo medio del 15% rispetto allo stesso periodo dello scorso anno; il settore più debole sarebbe l’Investment Banking che registrerebbe una contrazione del 25% annuo, appesantito dalla volatilità dei mercati che ha impattato sia le attività di trading che le nuove emissioni. Jefferies, invece, starebbe per fondere la propria divisione attiva nel settore dei bond e prestiti junk con la joint venture creata alcuni anni fa con MassMutual Financial Group che, successivamente, ingloberebbe anche le attività di leveraged finance della banca d’affari: a seguito della riorganizzazione, alcuni dei manager di Jefferies lascerebbero la società. Nel commercio online, Amazon ha annunciato un’operazione di leasing su 20 aerei Boeing 767 utilizzati per la gestione delle consegne all’interno degli Stati Uniti: l’operazione rientra nei progetti volti ad aumentare la redditività, mentre si cerca di offrire ai clienti un servizio di consegna sempre più veloce e a costi inferiori; la decisione di integrarsi a valle nel servizio di spedizione è sicuramente un elemento negativo per gruppi come Fedex e UPS, tra i principali fornitori di Amazon. Intanto l’affiliata di Alibaba, Ant Financial Services, che gestisce la piattaforma di pagamento Alipay, si starebbe attivando per un nuovo round di finanziamento, da chiudere entro aprile, che valuterebbe la società $ 60 mld: a finanziare la società sarebbero investitori già presenti e nuovi soggetti, tra cui CCB International. Nel settore retail legato all’abbigliamento, i risultati di Urban Outfitters hanno superato le attese degli analisti: il management della società è, inoltre, convinto di poter alzare ulteriormente la marginalità, riducendo le politiche di sconto sui principali brand venduti. Guardando alla ristorazione, il management di Dunkin Donuts è convinto di riuscire ad acquisire clienti da Starbucks, dopo che il gruppo di Seattle ha annunciato un cambio delle proprie politiche commerciali sulle carte fedeltà per favorire i clienti con uno scontrino medio maggiore a scapito di quelli con una maggiore frequenza d’acquisto. Nella telefonia, T-Mobile ha dichiarato che potrebbe emettere un bond da $ 2 mld, sottoscritto per il 65% dalla controllante Deutsche Telekom, in vista della futura asta sulle frequenze, garantendo alla società capacità competitiva rispetto ai principali concorrenti. Guardando all’M&A, Teva Pharmaceutical dovrebbe ricevere a breve l’approvazione da parte dell’autorità antitrust europea per l’acquisizione di Allergan per $ 40.5 mld: Teva avrebbe infatti concordato la vendita di alcuni farmaci già sul mercato oltre a nuovi prodotti che sarebbero commercializzati in futuro. Nella tecnologia, Intel ha annunciato l’acquisto dell’israeliana Replay Technologies, produttrice di sistemi per la creazione di video 3D: si tratta dell’ennesimo ingresso da parte di case hardware e software nel mondo 3D e della realtà virtuale, chiaramente identificato come una delle chiavi di crescita future.

Dal punto di vista macro, anche le principali economie asiatiche rimangono alla corda con la Cina che continua a mostrare segnali di rallentamento, come confermato dal deciso declino delle esportazioni, che hanno impoverito la bilancia commerciale. Gli sforzi del governo centrale per sostenere un tasso di crescita compreso tra il 6.5% e il 7% non sembrano produrre i risultati desiderati, dato la continua fuoruscita di capitali e il livello del debito nazionale in salita. Negativo anche il Giappone nonostante il GDP sia stato rivisto al rialzo rispetto alle stime, pur sempre rimanendo in territorio negativa: il rafforzamento dello Yen, visto come bene rifugio, continua a pesare sui listini nipponici e sull’economia nazionale, fortemente dipendente dalle esportazioni. Importanti anche le parole del consigliere del primo ministro, Etsuro Honda, che confermano la volontà da parte della BoJ di promuovere ulteriori misure per supportare l’economia, ma che al momento sarebbero controproducenti in quanto i mercati stanno ancora reagendo alla taglio dei tassi in territorio negativo di gennaio. Infine, dati parzialmente positivi sull’inflazione cinese, che vede una certa stabilizzazione, rilassando così le preoccupazioni del governo centrale su una possibile deflazione.

Appuntamenti macro prossima settimana

USA

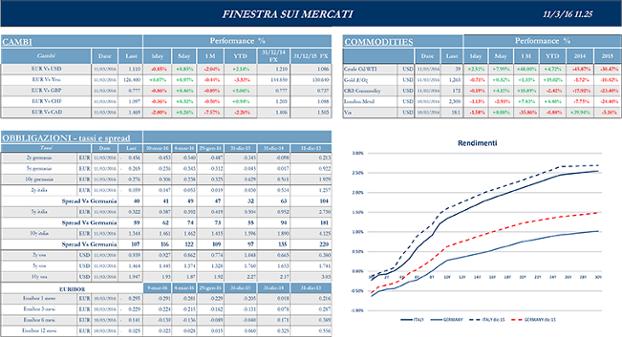

Dopo una settimana che ha visto l’interesse della comunità finanziaria concentrato sull’Europa, il focus torna sugli Stati Uniti. La settima sarà ricca d’informazioni, ma il fulcro si avrà nella serata di giovedì con la decisione della Fed in merito a un ulteriore rialzo dei tassi d’interesse: ad oggi, anche a seguito dei messaggi contrastanti passati dai diversi esponenti del FOMC, la view della comunità finanzia resta divisa tra quelli più conservativi, che si aspettano una maggiore cautela nella politica monetaria US, e quelli più speculativi, che vedono come ancora possibile un rialzo già a seguito del meeting di marzo. Quello che sembra certo è che le preoccupazioni d’inizio anno si siano almeno parzialmente allentate, promuovendo così nel medio periodo una politica monetaria restrittiva e in controtendenza rispetto alle altre banche centrali globali. Come già anticipato i tre giorni centrali della settimana saranno ricchi d’informazioni: si inizia martedì con le vendite retail e il PPI, si continua mercoledì con il CPI, la produzione industriale e diversi dati sul settore immobiliare, infine giovedì solito interesse sul mercato del lavoro con le richieste sui sussidi di disoccupazione (iniziali e continue), la bilancia dei pagamenti e il Leading Index sullo stato di salute dell’economia nazionale. In chiusura di settimana un solo dato degno di nota, ovvero l’University of Michigan Consumer Sentiment Index.

Europa

Come prevedibile la settimana che viene non presenterà particolari spunti, con pochi dati in uscita e diluiti nel corso della settimana. Martedì sarà il giorno del CPI in Italia e in Francia, giovedì saranno pubblicati i dati sulla bilancia commerciale italiana e infine venerdì interesse sul PPI tedesco. Unico evento che potrebbe fornire una scossa ai mercati europei è il Monetary Policy Committee della Bank of Englad previsto per giovedì 17, anche se non dovrebbero essere previste sorprese rispetto alle attese.

Asia

Settimana quasi totalmente focalizzata sullo stato di salute dell’economia nipponica, che continua a mostrare difficoltà a causa del rallentamento della Cina, principale partner commerciale, e dell’incapacità di fronteggiare con efficacia le spinte deflattive dei prezzi. Tra lunedì e martedì occhi puntati sul settore manifatturiero, con la produzione industriale, gli ordini di macchinari e la capacità utilizzata di settore, e sul terziario, con l’indice sull’attività di settore; mercoledì giorno chiave per comprendere l’andamento dei rapporti con l’estero, con i dati della bilancia commerciale in uscita. Per quanto riguarda la Cina, in avvio di settimana si attendono i dati sull’offerta di moneta e sulla concessione di nuovi finanziamenti, due dati fondamentali per comprendere la volontà del governo di Pechino di promuovere la crescita economica, rispettando il target, stabilito tra il 6.5% e il 7%, senza però intaccare il valore dello Yuan.