La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

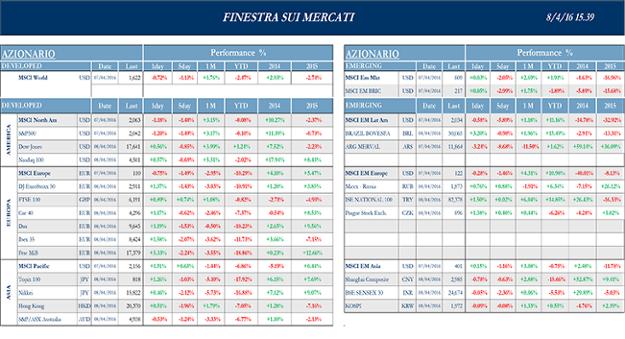

Andamento dei mercati

Europa

Settimana con il segno meno per i listini del Vecchio Continente, appesantiti ancora una volta dai timori sulla situazione globale e da dati macro contrastati sulle singole economie. A guidare i ribassi dei listini, in primis i titoli del settore finanziario: già tra i peggiori performers da inizio anno, i titoli bancari – quelli italiani in particolare – toccano nella giornata di giovedì i nuovi minimi degli ultimi due mesi, anche se rimbalzano poi venerdì. Durante tutta la settimana, oscillante l’andamento del petrolio e delle commodities, sul newsflow legato alle scorte Usa e all’eventuale riunione dei Paesi produttori per congelare la produzione. Sui mercati hanno avuto un impatto relativo anche le parole degli esponenti della Bce, in primis del Presidente Mario Draghi, che ha ripreso le parole dei membri della Federal Reserve sulle incerte prospettive economiche globali per sottolineare quanto il 2016 sarà un altro anno ricco di sfide. Per questo, Draghi ha sottolineato come la Bce sia pronta ad allentare ulteriormente la propria politica monetaria, senza arrendersi di fronte alle attuali debolezze come l’eccessivamente basso livello di inflazione.

Stoxx Europe 600 -0.76%, Euro Stoxx 50 -1.69%, Ftse MIB -2.33%

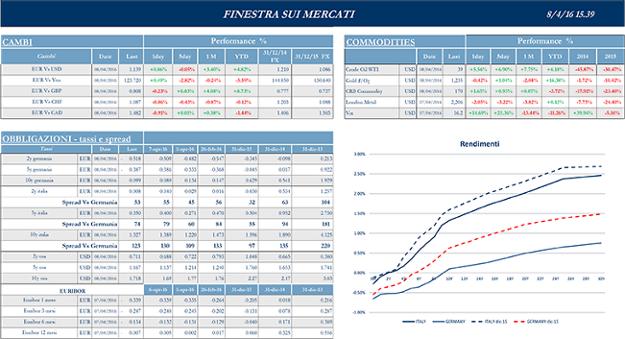

Stati Uniti

Settimana attorno alla parità per i listini statunitensi, che chiudono in rialzo solo mercoledì con i momentanei rialzi del petrolio a spingere verso l’alto il settore energia e il collasso della fusione tra Pfizer ed Allergan che spinge i titoli farmaceutici ad un vero e proprio rally. Per il resto, i listini oscillano seguendo gli andamenti contrastati delle commodities e l’oro guadagna terreno, visto il rinnovato appetito per i beni rifugio. Dopo la lettura delle minute Fed, relative al meeting di politica monetaria di metà marzo, che confermano il tono cauto ed accomodante usato nelle recenti dichiarazioni della Banca Centrale e su speculazioni di mancati interventi da parte della BOJ per ridimensionare la forza della divisa giapponese, il dollaro tocca i minimi degli ultimi 17 mesi contro lo yen. Su temi di politica monetaria, Janet Yellen a parte, si sono espressi nei giorni scorsi il Presidente della Fed di Chicago, Charles Evans, dichiarando come ritenga appropriati due rialzi dei tassi di interesse per quest’anno – seguiti da eventuali altre mosse molto graduali – e il Presidente della Fed di Boston Rosengren, che ha sostenuto che il mercato, probabilmente sta sottovalutando il ritmo dei futuri rialzi dei tassi. A livello macro, qualche ribasso tra i titoli industriali è stato presumibilmente influenzato dalla pubblicazione di dati macro peggiori delle attese nell’ambito della produzione di febbraio. Gli ordini di beni durevoli calano, infatti, del 3%, a fronte di un consensus del -2.8% , e calano parallelamente anche gli ordini di fabbrica, positivi invece in gennaio. Peggio delle attese anche la bilancia commerciale di febbraio, con il deficit che si allarga a -$ 47.1 mld a dai -$ 45.9 mld del mese precedente. I valori confermano in sostanza che l’anno è iniziato con una certa debolezza di fondo del settore, con gli investimenti delle imprese presumibilmente messi in crisi, suggerendo ancora una volta che la crescita potrebbe rallentare nel Q1.

S&P 500 -0.87%, Dow Jones Industrial -0.81%, Nasdaq Composite -0.44%

Asia

I mercati asiatici concludono una nuova settimana a due velocità, con i mercati cinesi che chiudono intorno alla pari dopo il lunedì di festa, anche se la solidità dei rialzi dei listini rispetto ai ribassi di qualche mese fa non sembra supportata da risultati societari adeguati. Ancora una volta, tuttavia, il mercato più in difficoltà è quello giapponese, dove continuano a preoccupare la forza della divisa nazionale sul dollaro e il basso livello dell’inflazione. A livello monetario, le mosse messe in atto dalla BOJ non hanno convinto la comunità finanziaria di una possibile ripresa dei prezzi nel breve periodo, né sono state di grande rilievo le parole del governatore Haruhiko Kuroda, secondo cui le autorità centrali sarebbero pronte ad ampliare le manovre espansive se necessario. Dopo Kuroda è intervenuto anche il ministro delle finanze, Taro Aso, secondo cui i rapidi cambiamenti sul fronte valutario sono “indesiderabili”: gli attuali movimenti dello yen sono “sproporzionati”, ma il Giappone è in grado di adottare ulteriori misure se necessario.

Nikkei -2.12%, Hang Seng -0.63%, Shangai Composite -0.82%, ASX -1.24%

Principali avvenimenti della settimana

A livello macro per l’Eurozona, la scorsa settimana sono stati pubblicati i numeri relativi alle indagini Pmi finali di marzo, che hanno sostanzialmente confermato quanto emerso dai numeri preliminari: se il settore manifatturiero è visto in lieve crescita, a 51.6 punti dai 51.4 del mese precedente, la decelerazione del settore servizi è netta, a 53.1 punti dai precedenti 54, con il risultato che l’Indice Composto supera di poco i 53 punti. Tra i temi politici, a parte lo scandalo dei “Panama Papers”, torna sotto i riflettori a inizio settimana Atene, alla prese con i colloqui con i creditori sulla prima verifica del rispetto del piano di assistenza finanziaria concesso la scorsa estate, passo necessario per sbloccare la nuova tranche di fondi e avviare un difficile negoziato sull’alleggerimento del debito. Il clima si è fatto più teso dopo le rivelazioni di WikiLeaks, che nel weekend ha pubblicato una trascrizione di una conference call tra funzionari del Fmi, in cui vengono discusse tattiche per esercitare pressione su Grecia, Germania e Ue al fine di chiudere un accordo questo mese. Il ministero delle Finanze tedesco ieri ha ribadito che un haircut del debito non è in discussione e che Berlino si aspetta ancora di arrivare a una conclusione positiva tra la fine di aprile e l’inizio di maggio. In tema rating, lo scorso venerdì a mercati chiusi, S&P ha confermato il rating sovrano spagnolo a ‘BBB+’, con outlook stabile, nonostante la prolungata fase di incertezza politica. Secondo un report di Moody’s, invece, l’economia tedesca dovrebbe registrare una lieve accelerazione nel 2016, con prospettive di bilancio che si mantengono forti.

Sul fronte societario europeo, le principali novità della settimana si concentrano sui settori bancari e sulle telecomunicazioni. In primis, per quanto riguarda le banche italiane, protagoniste delle oscillazioni dei mercati come del newsflow, il governo sta negoziando con la Commissione europea forme di “ristoro automatico” per i risparmiatori di Banca Marche, Banca Etruria, CariFerrara e CariChieti, gli istituti salvati applicando per la prima volta in Italia le nuove e più dure regole comunitarie sui salvataggi bancari. In merito al prossimo futuro, sia Intesa che Unicredito, rispettivamente garanti degli aumenti di capitale di Veneto Banca e Popolare di Vicenza, si sono dette fiduciose rispetto alle tempistiche delle operazioni. Il Cda di Banco Popolare ha approvato l’aumento di capitale da un miliardo di euro previsto nell’accordo di fusione con Bpm, che intende lanciare, condizioni di mercato permettendo, anche entro fine giugno. L’operazione sarà sottoposta all’assemblea straordinaria del prossimo 7 maggio. Il Cda di Carige ha nominato, come ampiamente atteso, Guido Bastianini nuovo AD e ha avviato l’esame della proposta del fondo Apollo. Secondo alcuni giornali, il presidente Giuseppe Tesauro durante il Cda ha affermato che la proposta di Apollo è da esaminare come fatto prioritario. A livello europeo, secondo alcune fonti, riduzioni del personale in arrivo per più di un istituto: Sogen si prepara a tagliare 128 posti di lavoro nella divisione di global-banking come parte del piano di taglio costi annunciato lo scorso anno, mentre Santander si starebbe preparando a ridurre le posizioni senior tra lo staff UK. Diverse banche, inoltre, hanno rilasciato comunicati in seguito allo scandalo “Panama Papers”. Sia Sogen che Nordea hanno dichiarato di aver sempre rispettato le normative fiscali e di non aver mai favorito l’evasione fiscale da parte della loro clientela, rispondendo tramite un comunicato sul suo sito web al newsflow sui conti offshore. Guardando alle telecomunicazioni, in seguito ad un nutrito newsflow, è stato convocato per oggi il Cda di Mediaset in cui si discuterà di un’ipotesi di accordo con Vivendi. Sul mercato e sui media le attese sono per un accordo che prevedrebbe uno scambio azionario del 3.5%, un accordo sui contenuti e la cessione della pay Tv Premium ai francesi, con la creazione in un secondo tempo di una piattaforma paneuropea sulle tv via internet in chiave anti Netflix. Vivendi in una nota ha sottolineato di essere “in Italia per sviluppare e investire nel lungo periodo e non per ridurre gli organici”. L’operazione Mediaset-Vivendi su Premium non coinvolgerà in nessun modo Telecom eccetto eventuali rapporti contrattuali, scrive il Sole, che parla di un cambio di strategia dei francesi e ipotizza che Vivendi si sia convinta a lavorare sulla riduzione dei costi per poi valorizzare la partecipazione. Intanto, i colloqui con Bouygues mirati alla possibile fusione con Orange sembrano essersi interrotti e chiusi con un nulla di fatto; Orange, secondo alcune fonti, continuerebbe a cercare nuove opportunità di consolidamento in Europa, nonché possibili vie di entrata nei mercati di Africa e Medio Oriente.

M&A ancora una volta al centro dell’attenzione nel newsflow societario US della settimana, con le autorità americane protagoniste della scena e il collasso di fusioni di primo piano. In primis, dopo che il dipartimento del Tesoro ha annunciato nuove misure volte a frenare le cosiddette inversioni fiscali, una pratica in base alla quale un’azienda americana sigla un accordo di fusione con una straniera trasferendo all’estero la sua sede fiscale per godere di aliquote fiscali più basse, la fusione da $ 160 mld tra la statunitense Pfizer e l’irlandese Allergan è saltata. Allergan ha dichiarato che si concentrerà sulla vendita della divisione dei farmaci generici al gruppo israeliano Teva Pharmaceutical Industries per $ 40.5 mld. Dopo quasi un anno dalla presentazione dell’offerta, salta anche l’acquisizione di Syngenta da parte di Monsanto, che rivede la propria strategia di crescita puntando piuttosto su acquisizioni minori e partnerships. Monsalto ha, inoltre, pubblicato una trimestrale deludente, rivedendo al ribasso le stime per l’intero esercizio. Il dipartimento americano di Giustizia, inoltre, a causa di problemi antitrust, si prepara a opporsi alla fusione tra Halliburton, fornitore di servizi petroliferi, e la piccola rivale Baker Hughes. Se l’affare crolla Halliburton dovrà risarcire Baker per $ 3.5 mld. Tra i deal andati a buon fine, d’altra parte, la compagnia aerea Alaska Air ha acquisito per $ 2.6 mld la concorrente Virgin America, diventando così uno dei nomi di punti della West Coast, mentre Brocade, gruppo attivo nel settore dei data center, con l’obiettivo di sfruttare la crescente domanda di reti Wi-Fi su grandi aree come uffici e stadi, ha raggiunto un accordo definitivo per l’acquisizione di Ruckus Wireless tramite un’offerta dal valore di circa $ 1.5 mld. ancora qualche trimestrale attira inoltre l’attenzione degli investitori: positivi i risultati di Constellation Brands, distributore di bevande alcoliche che, annunciando una trimestrale superiore alle attese, grazie alla forte domanda per le birre Corona e Modelo, ha alzato il dividendo e comunicato l’interesse per un’IPO del proprio business di vini canadesi. Nell’alimentare, bene anche ConAgra Foods, che ha rilasciato risultati superiori alle attese grazie alla maggiore domanda di prodotti da parte delle catene di ristorazione e dell’industria alimentare: le vendite segnano, infatti, un’espansione annua del 6.1%, Blackberry ha, invece, rilasciato risultati trimestrali inferiori alle aspettative, prevalentemente impattata da ricavi non brillanti per i nuovi smartphone con sistema operativo android. Nel settore auto, General Motors e Fiat Chrysler, oltre ad alcuni produttori minori, hanno segnalato vendite di marzo inferiori alle aspettative, impattati dalla bassa domanda nel periodo Pasquale: alcuni analisti ritengono comunque che il settore possa registrare volumi superiori a quelli del 2015, già a livelli record. Nel frattempo, Tesla sta fronteggiando l’elevata domanda per il suo nuovo Model 3, la berlina di minori dimensioni e prezzi contenuti per penetrare il mercato di massa.

Dal punto di vista macro delle economie asiatiche, molti dubbi rimangono sullo stato di salute dell’economia cinese, che vede una miglioramento del settore dei servizi, ma che allo stesso tempo deve affrontare una contrazione dell’occupazione per la prima volta dall’agosto 2013. L’indice Pmi per i servizi, elaborato da Caixin/Markit, è salito il mese scorso a 52.2 da 51.2 di febbraio mentre il sotto indice sull’occupazione è sceso a 48.9 da 51.3, registrando la prima contrazione dall’agosto 2013. Per quanto riguarda il Giappone, ancora una volta le indicazioni macro sono tutt’altro che positive: ll leading indicator di febbraio mostra un calo di 2 punti dopo la flessione di 0.4 punti del mese precedente e le partite correnti di febbraio mostrano un avanzo di 2,435 miliardi di yen, contro attese per un surplus di 2,006 miliardi. Incerta anche la situazione dell’Australia, dove il settore retail non sembra così solido da poter compensare il rallentamento dell’economia globale e sostenere la crescita di quella nazionale; il mercato è inoltre appesantito dalla decisione del governatore della RBA, Glenn Stevens, di mantenere i tassi invariati per la decima riunione consecutiva di politica monetaria. La Rba ha fatto riferimento a una crescita continuativa malgrado il rialzo della valuta non sia un elemento a favore.

Appuntamenti macro prossima settimana

USA

Durante la prossima settimana, numeri dell’inflazione sotto i riflettori negli Usa: saranno disponibili le letture dei prezzi al consumo e alla produzione di marzo, oltre che l’indice dei prezzi delle importazioni. In arrivo, inoltre, indicazioni su produzione industriale e ripresa dei consumi, con l’anticipazione delle vendite retail.

Europa

Inflazione e produzione industriale protagoniste anche per l’Eurozona aggregato, oltre che per diverse singole economie dei Paesi dell’area euro, in primis l’Italia. Relativamente al nostro Paese, sarà altresì disponibile il valore della Bilancia Commerciale.

Asia

Settimana insolitamente ricca di spunti per quanto riguarda la seconda economia mondiale: anche dalla Cina, infatti, in arrivo indicazioni su inflazione, produzione industriale e vendite al dettaglio. I valori delle importazioni e delle esportazioni contribuiranno a dare un’idea della bilancia commerciale e dei valori della domanda cinese anche sulle altre economie. Il dato più atteso dalla comunità finanziaria resta tuttavia la lettura del Pil del primo trimestre. Anche per il Giappone, saranno resi noti i numeri della produzione industriale finale di febbraio e dei prezzi alla produzione del mese scorso.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.