La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: Brexit, a che punto siamo?

- La crescita dell’economia britannica continua ad essere inferiore a quella degli altri paesi OECD. Su di essa pesa l’incertezza connessa agli esiti della Brexit.

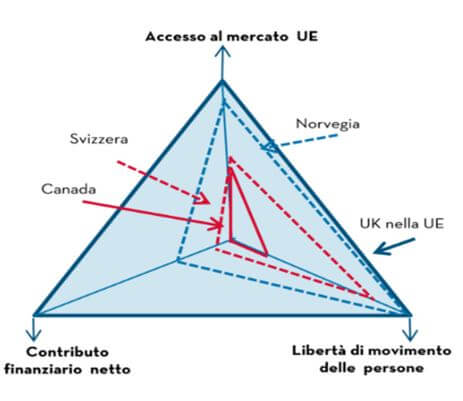

- L’accordo dovrà contemperare tre elementi: accesso al mercato UE, libertà di movimento delle persone e contributo finanziario netto pagato all’UE.

- I mercati hanno rimodulato le aspettative per il prossimo rialzo dei tassi di interesse e non si attendono un rialzo del costo del denaro il 10 maggio, quando si riunirà la BoE.

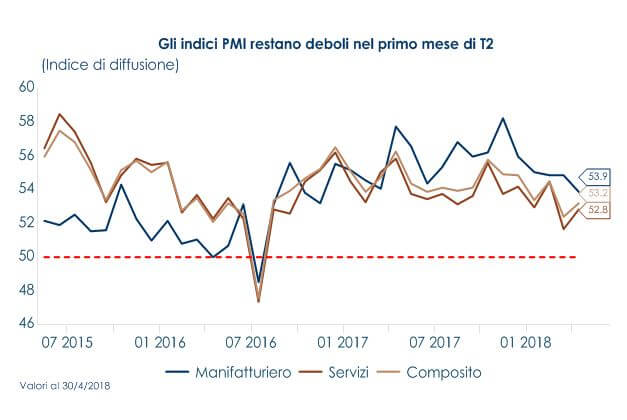

La crescita dell’economia britannica continua ad essere inferiore a quella degli altri paesi OECD. Secondo la stima preliminare, il paese in T1 è cresciuto dello 0,1% t/t, attestandosi al di sotto delle attese (0,3% t/t) e portando il tasso di crescita annuale al livello più debole da T2 2012 (1,2% a/a), mentre gli indici anticipatori PMI relativi al primo mese di T2 rimangono in linea con la bassa crescita registrata in T1 e mettono in discussione l’idea che la debolezza sia stata solo temporanea (l’indice PMI composito si è attesto a 53.2 al di sotto delle attese 53.7). La prospettiva di uscita del paese dall’UE ha dapprima eroso la sostenibilità del debito delle famiglie britanniche (come diretta conseguenza dell’aumento dell’inflazione) successivamente ha portato ad un rallentamento dei consumi ed, infine, ha pesato sui piani di investimento delle imprese. Nell’ultimo Inflation Report, la Boe ha quantificato questo effetto, sostenendo che l’incertezza connessa alla Brexit ha rallentato la crescita degli investimenti (a prezzi correnti) di un importo compreso tra il 3 e il 4% nel 2017. Infatti, in primo luogo l’anticipazione delle future modifiche agli accordi commerciali cambia gli incentivi delle imprese a investire, scoraggiando quanti esportano nell’UE dall’investire in ulteriore capacità produttiva e creando l’incentivo a sostituire i rapporti commerciali con paesi UE con altri non UE. In secondo luogo, l’incertezza sui futuri accordi commerciali induce le società a differire o annullare i piani di investimento a breve termine; infine, il deprezzamento della sterlina ha un effetto duplice e di segno opposto: aumenta il costo degli investimenti e parallelamente il margine di profitto delle imprese esportatrici, creando un incentivo indiretto ad aumentare la capacità produttiva. I tre canali si sono fino ad ora solo parzialmente compensati, generando un effetto netto negativo sugli investimenti. Se viceversa, però, la situazione si sbloccasse e si chiarissero i termini della Brexit, non è da escludere una accelerazione degli investimenti stessi nella seconda parte del 2018.

Dal punto di vista politico, la situazione sembra aver incontrato una nuova fase di stallo nelle ultime settimane. I negoziati sono iniziati nel giugno 2017 e l’uscita del Regno Unito dalla UE è prevista per il 29 marzo 2019. A marzo 2018 è stato stipulato un accordo preliminare sul periodo di transizione, in base al quale il Regno Unito continuerà a far parte del mercato unico perdendo, però, il suo posto in tutte le istituzioni governative europee. Durante i 21 mesi del periodo di transizione, il paese potrà decidere se accettare nuove regole in materia di giustizia e amministrazione interna e di essere escluso da nuovi trattati internazionali e da nuove decisioni in materia di relazioni estere. Il diritto di veto su leggi che potrebbero danneggiare il Regno Unito, che era stato chiesto dai negoziatori britannici, non è stato incluso nell’accordo, dove invece si parla più genericamente di istituire una commissione che gestirà eventuali contenzioni tra UE e Regno Unito. In ogni caso, l’accordo preliminare firmato a marzo potrà essere dichiarato nullo se non vi sarà un’intesa sostanziale. Ad oggi restano aperti tre punti: il confine in Irlanda del Nord, l’appartenenza all’unione doganale nonché la definizione di un futuro accordo di libero scambio. Elementi su cui in questi giorni si è rinnovato il dibattito politico: il governo inglese vuole uscire dall’unione doganale comunitaria, evitando però un “confine” tra l’Irlanda del Nord e la Repubblica d’Irlanda. La situazione appare, inoltre, complicata dal fatto che se l’Irlanda del Nord dovesse rimanere nell’unione doganale comunitaria si verrebbe a creare un doppio impianto di regole interno allo stesso Regno Unito, visto che l’Irlanda del Nord ne fa parte. In settimana Theresa May ha dichiarato che la sua opinione sull’unione doganale è in continua evoluzione. Sembra un’implicita ammissione che si potrebbe cercare una soluzione che preveda una qualche partecipazione di UK all’unione doganale, evitando di fatto un’Hard Brexit. La negoziazione dell’accordo finale richiederà che UK negozi tre elementi: accesso al mercato UE, libertà di movimento delle persone e contributo finanziario netto pagato all’unione EU. Una rappresentazione interessante è quella proposta da National Institute of Economic and Social Research (NIESR) (figura 2). L’attuale situazione di Regno Unito come membro della UE coincide con i vertici del triangolo esterno. Mettere fine al libero movimento dei cittadini e alla giurisdizione della Corte di giustizia europea renderebbe verosimile un posizionamento vicino a quello del Canada e un’uscita dal mercato unico. Per mantenere un accesso al mercato unico maggiore di quello della Svizzera, che si confronta con importanti restrizioni bilaterali sugli scambi di servizi, (in particolare finanziari), il Regno Unito dovrebbe continuare a contribuire almeno in parte al Bilancio UE e accettare un qualche grado di libertà di movimento delle persone (esempio della Norvegia, che però è fuori dall’Unione doganale, come la Svizzera).

In questo contesto, il Governatore dalla BoE, Carney che più volte ha riconosciuto come le trattative sulla Brexit stiano interferendo con la politica monetaria vorrebbe ancorare le aspettative di inflazione e normalizzare i tassi di interesse di interesse (2%), tanto più che le altre banche centrali si stanno muovendo in questa direzione, ma il recente rallentamento della crescita e degli indicatori congiunturali rendono più incerta la decisione della BoE della settimana prossima (meeting BoE in calendario giovedì 10 maggio). Per questo motivo i mercati hanno rimodulato le aspettative sul prossimo rialzo dei tassi: i mercati attribuiscono adesso una probabilità del 5% di un rialzo dei tassi di interesse la settimana prossima e del 22% a giugno, quando fino alla seconda settimana di aprile la probabilità di un rialzo a maggio era prezzata attorno al 94%.

|

|

LA SETTIMANA TRASCORSA

EUROPA: pressioni inflazionistiche ancora moderate nell’Area Euro

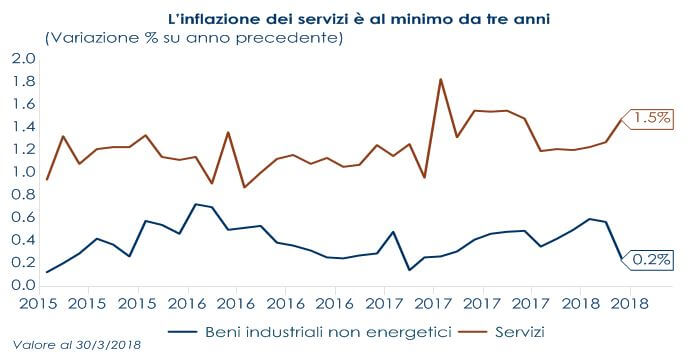

Nell’Area Euro, l’inflazione ha rallentato inaspettatamente ad aprile, risentendo di un effetto stagionale e temporaneo legato alla pasqua: la stima preliminare di aprile si è attestata a 1,2% a/a (marzo:1,3% a/a). Il calo di aprile non risulta legato alle componenti più volatili quali prezzi alimentari ed energetici, che invece si sono avvantaggiati del recente aumento del prezzo del petrolio ma si diffonde anche alla componente core che, dopo essere rimasta stabile per 3 mesi consecutivi a 1,0%, scende a 0,7%, riportando la lettura più debole nell’ultimo anno. Pur non disponendo della scomposizione per componenti proprio sulla componente core, ed in particolare sulla componente dei servizi dovrebbe aver pesato l’effetto stagionale legato alla Pasqua, che è caduta a inizio aprile, influenzando i prezzi delle vacanze. Questa debolezza ulteriore dovrebbe essere temporanea ma va a pesare ulteriormente sulla componete servizi, che già a marzo si era attestata ai valori più bassi degli ultimi tre anni.

|

|

Rimanendo in tema di prezzi, l’indice dei prezzi alla produzione (PPI) ad aprile è cresciuto dello 0,1% m/m, in linea con le attese, portando la crescita su base annua a salire da 1,6% a 2,1%. Le vendite al dettaglio in T1 hanno rallentato nel primo trimestre dell’anno: a marzo sono aumentate dello 0,1% m/m (consenso: 0,5% m/m) portando il tasso di crescita annuale a 1.8% a/a e il tasso trimestrale -0,2% t/t, dopo essere aumentate dello 0,4% in T4 2017. Insieme ai dati sulle nuove immatricolazioni di autoveicoli, il dato suggerisce che la crescita trimestrale dei consumi delle famiglie ha rallentato nuovamente, contribuendo al calo della crescita complessiva del PIL dallo 0,4% allo 0,4% in T1. Tuttavia, le prospettive per le vendite al dettaglio sembrano positive per i prossimi mesi: le indagini sulle imprese suggeriscono che la disoccupazione continuerà a diminuire e la fiducia dei consumatori rimane ad un livello coerente con una crescita annuale delle vendite al dettaglio di circa il 3%. In settimana è stata pubblicata la stima preliminare del PIL di T1 dell’Area Euro conferma le aspettative degli operatori mostrando una crescita in rallentamento allo 0,4% t/t dopo il robusto 0,7% t/t (rivisto al rialzo di un decimo) del trimestre precedente. La crescita tendenziale si assesta così a 2,5% a/a, in linea con le attese ed in calo di 3 decimi dal 2,8% a/a di fine 2017 (anch’esso rivisto al rialzo di un decimo).

USA: Il report sul mercato del lavoro di aprile riporta una qualche debolezza

In settimana, l’indice ISM manifatturiero ha ritracciato dai massimi registrati ad inizio anno e si è attestato a 57.3. Seppure il calo sia stato generalizzato e diffuso a tutte le componenti chiave, va notato che l’indice resta ad un livello significativamente elevato. L’indice ISM non manifatturiero è sceso a 56,8 (consenso: 58,4) dal 58,8 di marzo, risentendo, secondo quanto riportato dall’ufficio di statistica, dell’incertezza inerente ai dazi commerciali e dell’aumento dei costi delle materie prime. Questo sembra essere un tema ricorrente nelle indagini sul clima e sui consumatori condotte negli ultimi due mesi. Ad aprile, il rapporto ADP per le imprese private è stato in linea con le attese: gli occupati nel settore privato sono aumentati di 204 mila unità in aprile (consenso di 200 mila unità; marzo241 mila unità rivisto al rialzo da 228 mila). I guadagni si sono distribuiti uniformemente per dimensione aziendale; la maggior parte dei posti di lavoro si è aggiunta a servizi professionali/aziendali altamente qualificati e sono aumentati anche i lavori di costruzione qualificati. I datori di lavoro denunciano difficoltà a trovare lavoratori qualificati. Il costo unitario del lavoro è aumentato del 2,7% nel primo trimestre, riflettendo i miglioramenti della produttività e un aumento del 3,4% nella compensazione oraria. I dati settimanali sulle richieste di sussidi di disoccupazione confermano lo stato di salute del mercato del lavoro. Le nuove richieste di sussidi di disoccupazione nella quarta settimana di aprile crescono marginalmente a 211 mila unità (225 mila consenso) dalle 209 mila della settimana precedente, mentre le richieste continuative per la terza settimana sorprendono positivamente scendendo a 1.756 mila unità dalle precedenti 1.833 mila, contro attese di sostanziale stabilità a 1.835 mila unità. Sul fronte del commercio internazionale, la bilancia commerciale di marzo ha registrato un calo del deficit da 57,7 a 49,0 miliardi (50,0 miliardi consenso). Il report sul mercato del lavoro di aprile riporta una qualche debolezza, con segni che le condizioni climatiche sfavorevoli hanno pesato sul mercato del lavoro. La crescita dei salari è rallentata, sospinta dal calo dei contributi delle industrie ad alto e medio reddito. I nuovi occupati non agricoli sono, invece, aumentati di 164 mila, al di sotto del consenso di 190mila. Il tasso di disoccupazione, complice anche la riduzione del tasso di partecipazione di un decimo a 62,8%, scende oltre le attese e, per la prima volta dal 2000, si colloca sotto la soglia del 4,0% a 3,9% dopo 7 mesi consecutivi al 4,1%.

ASIA: stabili PMI cinesi

L’indice PMI manifatturiero si è attestato a 51,4 in aprile (consenso: 51,3; mese precedente: 51,5). I principali fattori trainanti sono stati il calo dei nuovi ordini e degli ordini di esportazione, mentre la componente relativa alla produzione è rimasta invariata. Il modesto calo nel settore manifatturiero è stato compensato dall’indice PMI non manifatturiero, lasciando l’indice composito a 54,1. Le letture sostenute degli indici PMI ufficiali (ad esclusione del calo registrato in febbraio nella produzione) continuano a suggerire un rischio al ribasso limitato per il momentum di crescita a breve termine. In aumento, anche l’indice PMI Caixin manifatturiero a 51,1 in aprile (consenso 50,9; dato precedente: 51,0). Secondo il centro di analisi Caixin, il principale fattore trainante è stata la produzione, anche se il rapporto ha rilevato che l’aumento della produzione è stato in parte compensato dalle nuove esportazioni, in calo per la prima volta da novembre 2016. La morbidezza delle esportazioni è coerente con gli indici PMI ufficiali. Il rapporto ha rilevato che l’incertezza delle esportazioni è aumentata in modo significativo e la dipendenza dell’economia cinese dalla domanda interna è in aumento, sebbene non abbia menzionato le preoccupazioni relative alle frizioni commerciali tra Stati Uniti e Cina. Inoltre, sempre secondo Caixin, i prezzi degli input sono aumentati per la prima volta da settembre, probabilmente a causa dell’aumento dei prezzi del petrolio. La componente dei servizi si è attestata a 52,9 punti ad aprile, rispetto al 52,3 di marzo. In combinazione con il miglioramento marginale del PMI manifatturiero riportato in precedenza, l’indice composito è salito a 52,3 dal 51,8.

LA PROSSIMA SETTIMANA: quali dati?

- Europa: si attendono le letture di aprile degli indici PMI per diverse economie, produzione industriale e vendite al dettaglio in Italia, produzione industriale in Francia e Germania. In UK, giovedì sarà la volta della riunione di politica monetaria.

- Stati Uniti: saranno pubblicati i dati dell’inflazione statunitense.

- Asia: inflazione di aprile sotto i riflettori anche in Cina, insieme ai numeri della bilancia commerciale. In Giappone, massa monetaria M2 e M3 di aprile.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.