La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: la BCE difende la propria decisione di dicembre e conferma il proprio bias espansivo

- Nel meeting di gennaio, la BCE non ha modificato la propria strategia di politica monetaria ultra espansiva, confermando la correttezza della “ri-calibrazione” del piano d’acquisti di titoli dello scorso dicembre e lasciando inalterati i tassi di interesse.

- All’interno dell’Area Euro non ci sono ancora segni convincenti di una tendenza al rialzo dell’inflazione di fondo. L’obiettivo del 2% deve essere raggiunto in maniera durevole, autosostenuto (quindi senza il supporto dello stimolo monetario) e omogeneo per tutti i paesi dell’Area Euro.

- La BCE resterà espansiva almeno per tutto il 2017 e quando inizierà il tapering lo comunicherà apertamente.

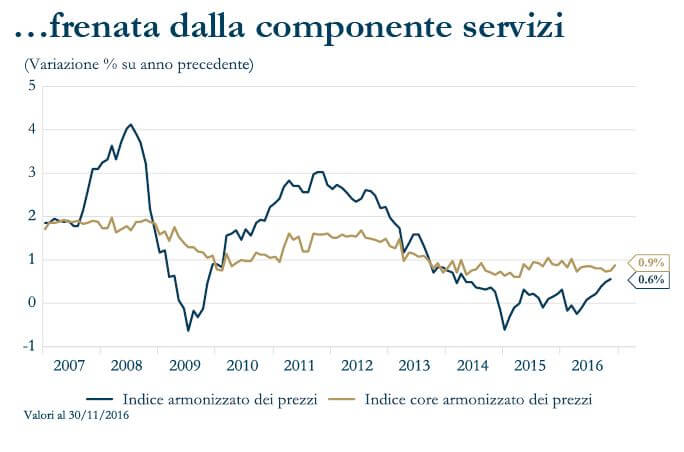

Come atteso, la BCE non ha modificato la propria strategia di politica monetaria, confermando la correttezza della “ri-calibrazione” del piano d’acquisti di titoli dello scorso dicembre e lasciando inalterati i tassi di interesse. Il presidente Mario Draghi ha sottolineato che il Consiglio Direttivo ha, in modo unanime, giudicato la decisione presa in dicembre e la politica monetaria ultra espansiva adottata fino ad ora come “la cosa giusta da fare”. Durante la conferenza stampa seguita al meeting del Consiglio Direttivo la discussione è stata rivolta all’inflazione, dopo la risalita evidenziata in dicembre e le molteplici richieste da parte tedesca di avviare un percorso di uscita dalle misure di stimolo. Il presidente Mario Draghi ha dettagliatamente spiegato che l’Area Euro non si trova difronte ad un aumento generalizzato né ad un’accelerazione del livello dei prezzi, perché l’indice dei prezzi al consumo è stato trainato al rialzo dalla sola componente energia, mentre “non ci sono ancora segni convincenti di una tendenza al rialzo dell’inflazione di fondo e la crescita nominale dei salari resta bassa, come si può vedere dai grafici sottostanti. L’obiettivo di stabilità di prezzi richiede che la soglia del 2% sia raggiunta in maniera durevole, autosostenuta (quindi senza il supporto dello stimolo monetario) e omogenea per tutti i paesi dell’Area Euro. Per questo, Mario Draghi ha illustrato che i prossimi cambiamenti sono lontani, ribadendo nuovamente che il QE, anche se ha una data di scadenza (dicembre 2017), è in realtà state contingent, ossia può essere ancora prolungato o ampliato in caso di peggioramento della situazione congiunturale ed infine dato che la forward guidance resta un pilastro chiave della politica monetaria della banca centrale “quando il tapering (inteso come l’inizio di una graduale riduzione a zero dei volumi degli acquisti) ci sarà, questo verrà correttamente ed appropriatamente comunicato”.

Riassumendo, la BCE ha mantenuto un atteggiamento dovish, pur riconoscendo i miglioramenti in termini di crescita e inflazione all’interno dell’Area, confermando il proprio bias espansionistico dichiarando che il volume degli acquisti resta state contingent e può essere modificato in caso di peggioramento della situazione congiunturale.

LA SETTIMANA TRASCORSA

Europa: continua il miglioramento generalizzato della situazione congiunturale dell’Area in termini di crescita, di accesso al credito e di ripresa degli investimenti

Indicazioni positive emergono dall’indagine di fiducia ZEW per la Germania che in gennaio segnala nuovi miglioramenti per entrambe le componenti del sondaggio. L’ultima indagine sul credito condotta in ambito BCE ha rilevato che la crescita dei prestiti continua ad essere sostenuta dalla domanda, mentre l’impatto della TLRO sullo standard di credito aumenta favorendo una stabilizzazione dei criteri di concessione dei prestiti.

Stati Uniti: Il presidente della Federal Reserve, Janet Yellen, conferma la prospettiva di un rialzo dei tassi negli Stati Uniti, mentre le indicazioni congiunturali descrive una congiuntura solida ed in miglioramento

L’ultimo Beige Book – report sullo stato dell’economia degli Stati Uniti costruito sulle analisi dei 12 distretti in cui opera la Banca Centrale americana e che prende il nome dal colore della copertina – ha confermato il miglioramento diffuso della congiuntura economica: negli ultimi mesi del 2016 la spesa dei consumatori è migliorata, l’attività manifatturiera è aumentata, la pressione inflattiva è aumentata e le condizioni del mercato del lavoro sono migliorate, complice una moderata crescita dei salari. Il report cita un mercato del lavoro ristretto, in cui per alcuni datori di lavoro è difficile trovare personale con le competenze adeguate. Conferme di un’economia vicina alla piena occupazione ed con inflazione avviata al target del 2% vengono dal discorso del presidente Janet Yellen a San Francisco. In questo contesto congiunturale per il Presidente il rialzo dei tassi è appropriato, ma non si può essere precisi sul timing: “aspettare troppo potrebbe far rischiare brutte sorprese, troppa inflazione, instabilità finanziaria o entrambe, costringendo la Fed ad alzare i tassi di interesse rapidamente, cosa che a sua volta potrebbe spingere l’economia in una nuova recessione”. L’indice dei prezzi al consumo di dicembre si è attestato +2.1% raggiungendo così il livello più alto degli ultimi due anni e registrando il quinto aumento mensile consecutivo. Indicazioni positive sull’economia americana sono venute anche dall’indice manifatturiero della Fed di Philadelphia, che ha inaspettatamente raggiunto il massimo da due anni, mentre i sussidi di disoccupazione sono scesi ai minimi degli ultimi 44 anni e l’avvio di nuove case è tornato ai livelli di ottobre 2017.

Asia: rallentamento dei prezzi delle case in Cina, dopo un rally dell’immobiliare del 40% lo scorso anno. In Giappone indice Tankan conferma aspettative di crescita in miglioramento

L’indice dei prezzi delle abitazioni in Cina nel mese di dicembre ha mostrato il primo rallentamento, dopo diciannove mesi di continua accelerazione. Guardando i dati a livello della principali città, l’inflazione dei prezzi delle case ha decelerato in tutte le principali città del paese. Nel quarto trimestre dell’anno il paese ha registrato una crescita leggermente al di sopra delle attese pari a 6.8% a/a, nella fascia intermedia della forchetta indicata dal governo tra 6.5% e 7%, ma la produzione industriale in dicembre ha rallentato il proprio ritmo di espansione. Il timore degli economisti è che le misure pro-cicliche, varate da Pechino come l’aumento della spesa pubblica, abbiano una potenziale ricaduta in termini di debito.

Pubblicato in Giappone l’indice di sentiment Tankan, che conferma il miglioramento del settore manifatturiere ed esprime un crescente ottimismo sulle prospettive di crescita.

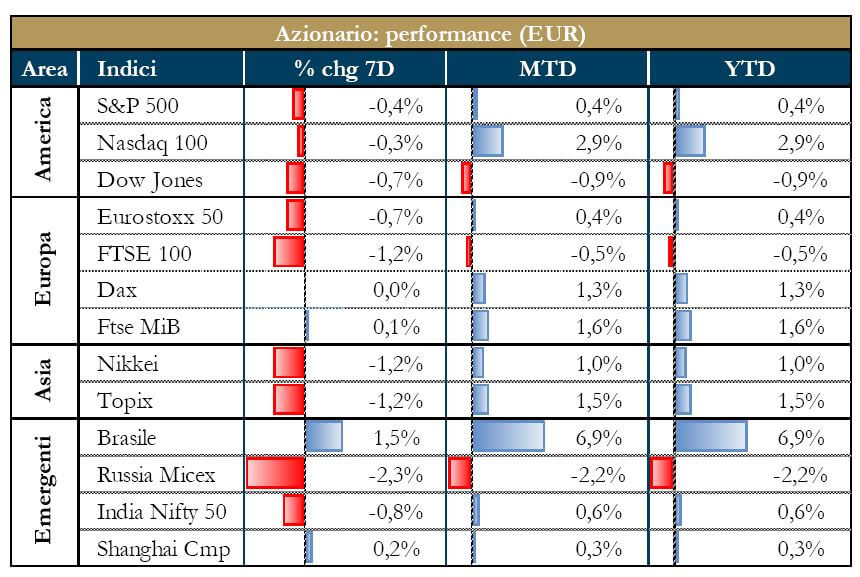

PERFORMACE DEI MERCATI

Settimana in moderato ribasso per i principali indici azionari, in attesa dell’insediamento ufficiale di Donald Trump alla Casa Bianca. I dati settimanali EPFR sui flussi indicano che in questa settimana è avvenuto il più alto deflusso dagli indici azionari a partire dalla data dell’elezione di Donald Trump a presidente. La mancanza di chiarezza sulle politiche chiave per la crescita, come ad esempio i tagli alla tassazione e l’espansione fiscale, sta pesando sull’euforia innescata dalle elezioni e innescando dei flussi verso titoli sahe-haven.

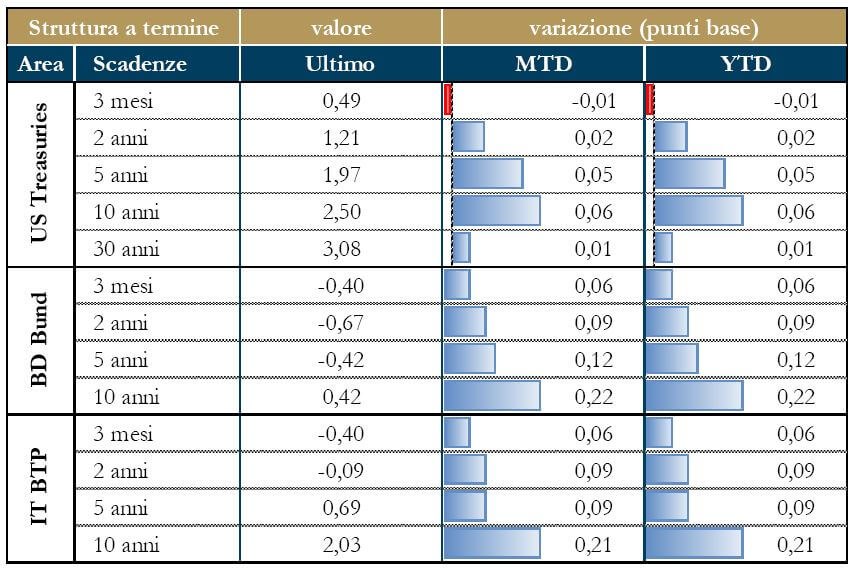

Mercati dei titoli di stato

La struttura a termine statunitense ha subito un leggero movimento verso l’alto, in risposta ai dati sull’inflazione e ai commenti meno accomodanti dei membri della FED, ed in particolare del Presidente Yellen che ha affermato che sarebbe poco saggio consentire un surriscaldamento dell’economia statunitense, ribadendo che la banca centrale si deve adattare gradualmente al mercato e qualsiasi rialzo deve essere fatto in maniera graduale. Sulla scia della correlazione con i rendimenti statunitensi, sono aumentati anche i rendimenti dei titoli governativi delle principali aree geografiche.

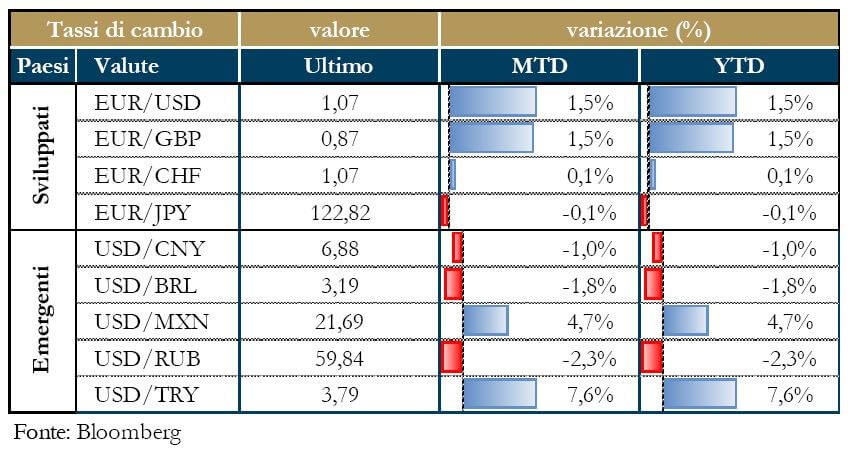

Sterlina in rafforzamento dopo l’atteso discorso del primo ministro Theresa May su Brexit, che ha confermato di voler portare la Gran Bretagna fuori dall’Unione e fuori dal mercato comune. Permane volatile il cambio euro dollaro influenzato dalle attese sulla divergenza di politica monetaria delle due banche centrali: da un lato la riaffermata politica monetaria ultra-espansiva della BCE, dall’altro una FED più hawkish, che trova conferme nella forza dell’economia americana.

NEWSFLOW SOCIETARIO

Europa. Focus sull’ M&A, con la chiusura dell’operazione di fusione tra Luxottica e Essilor per un valore di €46mld. Nella giornata di lunedì, il titolo italiano ha chiuso in rialzo dell’8.25%, reagendo positivamente alla creazione della nuova società da €15mld di fatturato in un mercato globale da €95mld e con una capitalizzazione di quasi €50 mld. Leonardo Del Vecchio, probabilmente, diventerà primo azionista dell’entità fusa, con una quota tra il 31% e il 38%, e ne sarà presidente esecutivo e Ceo; la società, tuttavia, dovrebbe essere quotata solo a Parigi e New York. Dopo l’annuncio, S&P ha messo in credit-watch con implicazioni positive i rating di Luxottica; in revisione sia la raccomandazione di lungo termine A-, sia quella di breve termine A-2.

Nel settore bancario italiano, Unicredit ha concluso un accordo con B2 Kapital per la cessione pro soluto di un portafoglio di crediti garantiti/chirografari e in sofferenza, derivanti da contratti di credito concessi dalla sussidiaria UniCredit Bulbank (Bulgaria), per un ammontare lordo di circa €93mln. Credito Valtellinese sale del 15% nella giornata di mercoledì, dopo che il Cda della società ha individuato Mediobanca ed Equita Sim quali advisors finanziari per l’analisi sulle opzioni strategiche per l’evoluzione del gruppo. Riguardo il salvataggio di MPS, secondo Il Sole-24 Ore, Bankitalia ha preso le distanze da Bce sulla valutazione dei crediti deteriorati della banca nella recente ispezione congiunta. Il ministero dell’Economia ha notificato a Mps il decreto che riconosce una garanzia pubblica sulla liquidità della banca. Il Nucleo di polizia tributaria ha acquisito vari atti presso le sedi di Milano e di Verona di Bpm con l’ipotesi di reato di aggiotaggio su presunte omissioni nella comunicazione al mercato di dati sulla copertura dei crediti deteriorati detenuti dalla banca. Per quel che concerne UBI, la Banca d’Italia ha deliberato la stipula del contratto per la cessione UBI di Nuova Banca delle Marche, Nuova Banca dell’Etruria e del Lazio e Nuova Cassa di Risparmio di Chieti. Banca Ifis ha annunciato di aver concluso l’acquisto pro soluto di un portafoglio di crediti in sofferenza del valore nominale di oltre €1mld; il prezzo pagati si attesta intorno al 2% del valore nominale, ma il nome del cedente non è stato comunicato. Per quanto riguarda la difficile situazione di Popolare Vicenza e Veneto Banca, la Commissione Europea ha dato l’ok per sostenere l’accesso alla liquidità delle due banche con garanzie statali, mentre il Tesoro si appresta a emenare i decreti relativi. In ambito Europeo, Credit Suisse ha raggiunto un accordo formale con le autorità Usa per mettere fine al contenzioso sulla vendita dei mutui subprime dietro il pagamento di $5.3mld, di cui $2.48mld come sanzione pecuniaria e $2.8mld per andare incontro ai consumatori.

Nelle telecomunicazioni, resta sotto i riflettori Mediaset, che ha presentato il piano industriale a Londra: il biscione è pronto a ridurre drasticamente le attività della pay tv Premium e, quindi, non parteciperà alle prossime aste per i diritti del calcio se saranno troppo costose; gli obiettivi da raggiungere sono Ebit delle attività media italiane di €468mln al 2020, grazie a una crescita della quota di mercato pubblicitario totale, visto salire dal 37.4% di oggi a oltre il 39% a fine piano e al contributo della Pay tv Premium per €200mln. L’Agcom, inoltre, ha sottolineato che l’istruttoria Mediaset- Vivendi è ancora in corso, raffreddando indiscrezioni che parlavano di una decisione ormai presa su uno stop a un’eventuale Opa francese.

Nell’Oil&Gas, Saipem si è aggiudicata nuovi contratti per la perforazione onshore in Arabia Saudita, Marocco, Bolivia e Argentina per un valore complessivo di $240mln. Eni ha invece scoperto nuove giacenze nel mare di Norvegia, dove la compagnia italiana è presente con una quota dell’11.5%, con una stima di olio in posto compresa tra 70mln e 200mln di barili. Tra i titoli industriali, Fincantieri ha siglato un accordo con Carnival Corp per la costruzione di due nuove navi da crociera; la commessa vale oltre €1mld. Riguardo Ansaldo, l’assemblea ha approvato a maggioranza l’azione di responsabilità nei confronti del consigliere indipendente G.Bivona, che sarà quindi revocato dall’incarico. Tra le altre principali notizie: Il Ministero dei trasporti britannico ha annunciato che effettuerà dei test sul modello Jeep Grand Cherokee a seguito delle contestazioni dell’agenzia per la protezione ambientale Usa a Fiat Chrysler sulle emissioni diesel nei veicoli del gruppo italiano. Un’eventuale scalata di Axa su Generali, secondo il ministro per i rapporti con il Parlamento, Anna Finocchiaro non può avvenire senza la preventiva autorizzazione dell’Ivass (Istituto di vigilanza sulle assicurazioni), che prevede anche specifici obblighi di comunicazione

Stati Uniti. Settimana all’insegna dei risultati dell’ultimo trimestre 2016 per il settore bancario. JP Morgan fa registrare un utile netto pari a $6.73mld, in aumento del 24% rispetto ai $5.43mld e un utile per azione ha registrato un aumento da $1.32 a $1.71, battendo le attese degli analisti che si aspettavano un EPS pari a $1.44. Anche i ricavi hanno superato le aspettative, registrando una progressione del 2% da $23.75mld di un anno fa a $24.33mld, contro una stima di $23.95mld. Risultati al di sopra delle attese anche per Bank of America, con un utile netto che è passato dai $3.28mld dello scorso anno ai $4.7mld ed utile per azione che si è assestato a $0.40, superando le previsioni degli analisti uguali a $0.38; riguardo i ricavi, questi sono aumentati del 2%, risultando pari a $20mld, pur mancando di pochissimo le aspettative fissate a $20.85mld. Bene anche Morgan Stanley, riportando un utile di $1.67mld, dai $908mln di un anno prima e risultato per azione che si è attestato a $0.81, contro un consenso di $0.65; meglio del previsto anche il fatturato, salito da $7.74mld a $9.02mld, battendo le stime a $8.47mld. Positiva Goldman Sachs, che ha archiviato lo scorso trimestre battendo le attese, con un utile pari a $2,35mld, o $5.08 per azione (consensus $4.82), ben più degli $1.227 per azione dello stesso trimestre dell’anno precedente. Un risultato che fu condizionato, tuttavia, da componenti di natura non ordinaria legati a una transazione con il Dipartimento di Giustizia. Anche i ricavi, saliti a $8,17mld, dai $7.27mld dello stesso periodo dell’anno precedente, hanno battuto le attese pari a $7.72mld. L’unica banca tra le bulge braket che delude le attese è Wells Fargo che registra risultati in calo a $5.27mld, contro i $5.58mld di un anno fa e un risultato per azione che si è attestato a $0.96, al di sotto di $1.00 stimato dagli analisti; minore delle attese anche il fatturato pari a $21.6mld, atteso in aumento a $22.45mld. Male American Express, con utile che scende dell’8.2% a $825mln, o $0.88 per azione, contro stime di analisti a $899mln, o $0.89 per azione. Anche i ricavi in calo a $8.02mld dagli $8.39mld del’anno precedente.

Nel settore farmaceutico, Biogen pagherà circa $1mld in contanti alla compagnia danese Forward Pharma per avere accesso alla proprietà intellettuale sul brevetto del farmaco Tecfidera (dimetil fumarato) per il trattamento della sclerosi multipla. Per ufficializzare l’accordo si dovrà aspettare il parere positivo dei due terzi degli azionisti di Forward Pharma. Disponibili, inoltre, anche i risultati trimestrali 2016 per UnitedHealth che ha riportato utili a $1.9mld, o $1.96 per azione, contro gli $1.22mld, o 1.26 per azione, di un anno prima. I risultati sono dovuti ad una riduzione dai piani individuali Obamacare. La multinazionale Eli Lilly&Co. ha raggiunto un accordo per acquisire CoLucid Pharmaceuticals, società biofarmaceutica che sta sviluppando un trattamento orale per l’emicrania, per circa $960mln. L’accordo prevede che la multinazionale paghi $46.5 dollari per ogni azione CoLucid, con un premio del 33% rispetto ai valori di chiusura segnati giovedì a Wall Street.

Da segnalare tra gli altri settori: General Motors si investirà $1mld negli Stati Uniti, dopo le critiche del presidente eletto Donald Trump, creando 1,000 nuovi posti di lavoro. British American Tobacco ha messo sul piatto $49.4mld, o $59.64 per azione, salito dalla precedente bid fatto a novembre di 56.5, per conquistare il controllo della rivale statunitense Reynolds, di cui aveva già il 42.2%, creando il maggiore gruppo mondiale del settore. Target corporation taglia le stime per i propri risultati del quarto trimestre 2016 dopo una deludente performance nel periodo di vacanze appena trascorso. Il secondo discount store degli Stati Uniti, dietro Walmart, ha affermato di aspettarsi utili per azione dai $1.45 ai $1.55 contro stime degli analisti tra i $1.55 e $1.75. IBM ha chiuso il Q4 del 2016 con l’utile netto che si è attestato a $4.5mld, in salita rispetto ai $4.46mld dell’anno prima, ma al di sotto del consensus; anche l’utile per azione è salito da $4.59 a $4.72 (consensus $4.88). Chiusura positiva, infine, per Netflix, che fa registrare un boom di abbonamenti nell’ultimo trimestre 2016, con il numero di utenti che sfiora 100mln. Buoni anche i risultati trimestrali con il fatturato che è cresciuto del 41% anno su anno raggiungendo quota $2.4mld, e l’utile netto che è stato di $67mln, più alto rispetto le stime di $56mln.

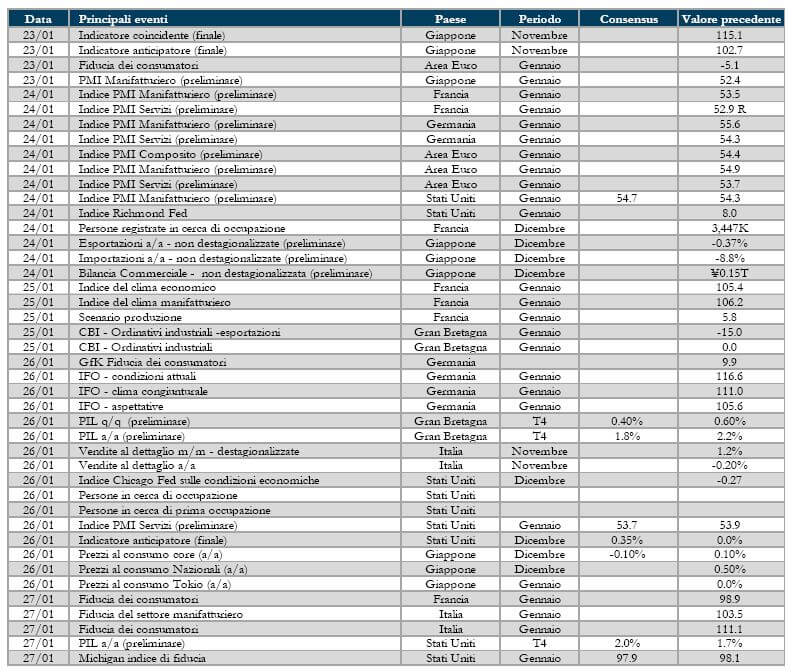

LA PROSSIMA SETTIMANA: quali dati

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory della Direzione Finanza e Prodotti (i “redattori”) di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.Il presente documento Esso ha esclusivamente natura e scopi informativi generali. Esso Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso. I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne – puntualmente indicate – si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca (Banca Esperia) non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. Banca Esperia La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica. Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca di Banca Esperia, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato. I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia. Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.