Detassazione notturno e festivo dopo la conversione del D.L. 48/2023

di Manuela Baltolu Scarica in PDF

La conversione in legge del decreto lavoro ha introdotto una sorta di “bonus” per i lavoratori del turismo a carico dello Stato: in attesa delle necessarie istruzioni operative, si analizzano i principali aspetti della disposizione, evidenziandone le criticità.

L’indennità per i lavoratori del turismo

Il nuovo articolo 39-bis, L. 85/2023 di conversione del D.L. 48/2023, ha introdotto una particolare misura economica a favore dei lavoratori del comparto turismo e stabilimenti termali.

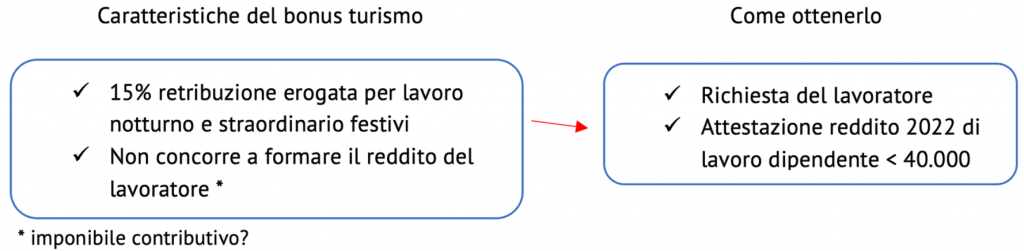

Si tratta di un’indennità pari al 15% delle retribuzioni lorde corrisposte a titolo di lavoro notturno e di lavoro straordinario effettuato nei giorni festivi, nel periodo compreso tra il 1° giugno e il 21 settembre 2023.

Tale importo non concorrerà alla formazione del reddito dei lavoratori beneficiari e spetterà a coloro che risultano titolari nel 2022 di redditi di lavoro dipendente per un importo non superiore a 40.000 euro.

Il beneficio, su richiesta del lavoratore con apposita attestazione del reddito percepito nel 2022, sarà anticipato dal datore di lavoro nel LUL.

Successivamente, l’azienda potrà recuperare la somma erogata mediante compensazione del credito corrispondente a quanto anticipato ai lavoratori ai sensi dell’articolo 17, L. 241/1997.

Per la copertura dei relativi oneri sono stati stanziati 54,7 milioni di euro.

Il richiamo al D.Lgs. 66/2003

La norma in trattazione rinvia opportunamente al D.Lgs. 66/2003 che, come noto, fissa l’orario normale di lavoro in 40 ore settimanali, salvo demandare alla contrattazione collettiva la possibilità di stabilire una durata minore e riferire l’orario normale alla durata media delle prestazioni lavorative in un periodo non superiore all’anno (articolo 3).

L’articolo 4 specifica che, in ogni caso, la durata media dell’orario di lavoro non può superare, per ogni periodo di 7 giorni, le 48 ore comprensive delle ore di straordinario e calcolata con riferimento a un periodo non superiore a 4, 6 o 12 mesi.

L’articolo 5 ricorda infine che il ricorso a prestazioni di lavoro straordinario debba essere contenuto.

Le lettere c) e d), articolo 1, D.Lgs. 66/2003, definiscono i 2 elementi su cui avrà effetto il trattamento integrativo in trattazione: per “lavoro straordinario” si intende il lavoro prestato oltre l’orario normale di lavoro così come definito all’articolo 3; il “periodo notturno” è costituito da un periodo di almeno 7 ore consecutive comprendenti l’intervallo tra la mezzanotte e le 5 del mattino.

Nel rispetto di quanto sopra ed eventualmente delle diverse regolamentazioni inserite nei Ccnl di riferimento, come argomenteremo successivamente pare che entrambe le categorie (lavoro notturno e lavoro straordinario) debbano inoltre cadere in giornata festiva.

Dubbi interpretativi e criticità

Già il titolo del citato articolo 39-bis “Detassazione del lavoro notturno e festivo per i dipendenti di strutture turistico-alberghiere” risulta ambiguo, poiché a essere detassato non sarà assolutamente quanto erogato ai lavoratori a titolo di lavoro notturno e straordinario effettuato nei giorni festivi ma, come detto, un ulteriore “trattamento integrativo” pari al 15% di tali somme.

Analizzando la formulazione letterale della norma relativamente alle retribuzioni utili al calcolo del bonus, si afferma che si tratta degli importi erogati “in relazione al lavoro notturno e alle prestazioni di lavoro straordinario, ai sensi del decreto legislativo 8 aprile 2003, n. 66, effettuato nei giorni festivi”; la frase “effettuato nei giorni festivi” inserita dopo la virgola che identifica il riferimento del D.Lgs. 66/2003, appare riferita sia al notturno che allo straordinario.

Inoltre, il testo afferma che tale trattamento integrativo non concorre alla formazione del reddito (del lavoratore), senza richiamare alcun riferimento normativo specifico; si potrebbe addirittura pensare che il bonus del 15% debba essere assoggettato a prelievo contributivo, mentre sarà esente dal punto di vista fiscale.

Tanto più che viene citata la sola “detassazione”, mentre non vi è alcun richiamo all’esenzione contributiva che, superfluo dirlo, qualora fosse presente, contribuirebbe certamente ad accrescere l’appeal della nuova misura, poiché il lavoratore non subirebbe alcun prelievo e l’azienda non dovrebbe sostenere il costo della quota di contributi a suo carico.

L’ipotesi di assoggettamento alle trattenute previdenziali appare tuttavia un po’ bizzarra, dato che si tratta di un importo che l’azienda dovrà limitarsi ad anticipare e poi recuperare ma, come sempre, possiamo disquisire su ciò che vi è di certo, mentre, su quanto non è scritto nero su bianco, possiamo solo formulare supposizioni.

Non viene inoltre specificato come dovrà avvenire il calcolo del 15%, ovvero se sulla retribuzione “ordinaria” delle ore di lavoro notturno e straordinarie festive che anche sulle relative maggiorazioni previste dal Ccnl di riferimento, o solo su queste ultime; utilizzare l’uno o l’altro riferimento porta differenze di importo sostanziali.

Tuttavia, “le retribuzioni lorde corrisposte in relazione al lavoro notturno e alle prestazioni di lavoro straordinario” lascia intuire che si tratti sia della retribuzione che della relativa maggiorazione.

Altro punto che suscita curiosità è la decorrenza della misura: 1° giugno – 21 settembre 2023, che appare una via di mezzo tra l’inizio dell’estate meteorologica (1° giugno) e la fine della stagione astronomica, che in realtà non termina il 21 ma il 22 settembre (mentre comincia il 21 giugno); nella quantificazione della somma relativa all’indennità le aziende dovranno pertanto prestare particolare attenzione al periodo di spettanza.

Degno di attenzione è anche l’incipit dell’articolo 39 che spiega la ratio della previsione in trattazione: “Al fine di garantire la stabilità occupazionale e di sopperire all’eccezionale mancanza di offerta di lavoro nel settore turistico, ricettivo e termale”.

Non è del tutto chiaro come l’erogazione del bonus detassato possa essere utile a raggiungere gli scopi descritti; sicuramente un incentivo al lavoratore è sempre cosa gradita ma, data la formulazione, non risulta di particolare impatto, poiché esso potrà esistere esclusivamente laddove vi sia erogazione di lavoro notturno festivo e straordinario festivo e, soprattutto, laddove il lavoratore ne sia a conoscenza, ne faccia richiesta e non abbia superato 40.000 euro di reddito 2022.

Sicuramente, come sempre, le norme sono formulate anche e soprattutto in ragione delle relative coperture, ma la misura in trattazione rischia di risultare un pannicello caldo che difficilmente risolverà le problematiche di carenza di offerta di prestazione lavorativa da parte dei lavoratori.

Ad esempio, la detassazione e decontribuzione delle somme erogate a titolo non solo di lavoro notturno e straordinario festivi, ma anche non festivi, avrebbe potuto avere un effetto maggiormente impattante probabilmente, essendoci naturalmente le relative risorse stanziabili.

Infine, relativamente alla modalità con cui il datore di lavoro potrà procedere al recupero delle somme anticipate, viene citata la compensazione ai sensi dell’articolo 17, D.Lgs. 241/1997, che necessiterà pertanto di un intervento dell’Agenzia delle entrate con cui, verosimilmente, dovrà essere istituito apposito codice tributo per gli importi a credito.

Pertanto, le aziende che fossero già in grado di erogare la prescritta indennità ai propri lavoratori, non potranno recuperare nell’immediato gli importi ma dovranno attendere ulteriori indicazioni.

Fac-simile richiesta del lavoratore

| Dichiarazione ai sensi dell’articolo 39-bis, L. 85/2023

La/Il sottoscritta/o _________________ , nata/o a _________________ il ________________, residente in ___________________,

CHIEDE l’erogazione dell’indennità introdotta dall’articolo 39-bis, L. 85/2023 e, a tal fine

DICHIARA

di aver conseguito nel 2022 un reddito di lavoro dipendente non superiore a 40.000 euro.

Data e firma __________________________________ |