IL PUNTO DELLA SETTIMANA: Banche Centrali: nuovi rialzi, ma le nuove previsioni sono rimandate a marzo

- I profili dell’inflazione nei diversi paesi modellano le scelte delle banche centrali

- La BCE e la BoE alzano il costo del denaro di mezzo punto percentuale, mentre Fed si fermano a un quarto

- La reazione del mercato è stata dovish in tutti tre i casi

Il profilo dell’inflazione dei diversi paesi ha dettato i toni delle riunioni di politica monetaria di questa settimana. Negli Stati Uniti, il FOMC ha rallentato il passo degli aumenti del costo del denaro, riconoscendo che il processo disinflativo è in atto, adottando un tono maggiormente dovish. Nell’Area Euro, la BCE ha mantenuto un passo di rialzo pari a 50pb, a fronte di un‘inflazione core ancora in aumento, approfittando delle sorprese positive sulla crescita economica. Oltre Manica, la BoE ha alzato i tassi per decima volta consecutiva, a fronte di un’inflazione sopra il 10%, mentre il Governo ha dovuto gestire scioperi e proteste sociali, opponendosi ad aumenti salariali troppo generosi, che renderebbero cronicamente alta l’inflazione di questi mesi. La reazione del mercato è stata invece dovish in tutti tre i paesi.

Il FOMC entra nella fase di fine tuning e segnala l’inizio della fine del ciclo di restringimento

Come da attese, la riunione del FOMC di febbraio si è conclusa con un rialzo del fed fund rate di 25 pb, che ha portato il range a 4,5-4,75%, il livello massimo dal 2007. Il messaggio, consegnato da statement e conferenza stampa, è apparentemente poco diverso da quello di dicembre: il FOMC ha riconosciuto per la prima volta che è in corso un processo di riduzione dell’inflazione, a fronte dell’indebolimento della crescita, ma ritiene che ci sia “ancora del lavoro da fare” e che sia appropriato prevedere “continui aumenti” dei tassi per garantire il ritorno dell’inflazione al 2%, ancorandone le aspettative. Alcuni passaggi della conferenza stampa non escludono la possibilità di una pausa nel processo di rialzo del tasso dopo marzo, se i dati continueranno ad essere favorevoli e coerenti con una riduzione dell’inflazione. Nella conferenza stampa, J. Powell, cercando di rafforzare un atteggiamento prudente della Fed, ha ripetuto più volte che tra le componenti dell’inflazione core manca ancora l’evidenza che l’inflazione dei servizi ex abitazione sia in calo. L’attuale scenario della Fed non include una recessione, ma una crescita inferiore al potenziale, mentre le attese di Powell non escludono la possibilità di riuscir a decelerare l’inflazione senza dover far aumentare la disoccupazione. Il Presidente J. Powell ha, invece, rifiutato di soffermarsi sulle aspettative del mercato sul percorso dei tassi, osservando invece che il mercato ha una visione più ottimistica dell’inflazione rispetto alla Fed. Powell non ha nemmeno affrontato il tema del recente allentamento delle condizioni finanziarie. Un eventuale cambiamento di scenario è stato rimandato al 22 marzo, quando saranno disponibili due mesi di informazioni aggiuntive e saranno aggiornate le proiezioni. Dalla comunicazione di questa riunione emerge l’incertezza tipica delle fasi di transizione, in cui si devono soppesare i rischi di eccessiva restrizione s fronte di quelli prodotti da rialzi insufficienti. Al momento, la Fed segnala che, al margine, preferisce ancora correre il rischio di un eccesso di restrizione, ma è aperta a modificare lo scenario in base ai dati in arrivo. Con questa riunione il fed fund rate reale si attesta a circa lo 0,6%, leggermente al di sopra della stima della Fed sul tasso reale neutrale, restando in una zona restrittiva. Di fatto, il FOMC ha preso tempo in questa riunione, in attesa dei dati dei prossimi due mesi, che rappresenteranno l’ago della bilancia per determinare il punto di arrivo e la durata dell’eventuale pausa. Il mercato prezza ora all’80% un altro rialzo di 25 pb il 22 marzo e al 2100% entro maggio, mese in cui dovrebbe iniziare una probabile pausa nei rialzi. Alla base di questa visione c’è l’ipotesi che l’economia sta rallentando più marcatamente di quanto atteso dalla Fede che l’inflazione continuerà a rallentare bruscamente nei prossimi mesi.

Una BCE hawkish conferma le attese e alza di 50pb

A Francoforte, invece, a fronte di un inflazione core ancora elevata (a gennaio l’inflazione core è cresciuta al 7% dal 6,9%), la BCE ha cercato di sfruttare le recenti sorprese positive sulla crescita economica dell’Area Euro e recuperare il ritardo rispetto alla FED, mostrando un atteggiamento particolarmente hawkish e predefinendo anche il rialzo di marzo. Ha alzato così i tassi ufficiali di 50pb anticipando un ulteriore rialzo di 50pb nella riunione del 16 marzo. I tassi di interesse sulle operazioni di rifinanziamento principali, sulle operazioni di rifinanziamento marginale e sui depositi presso la BCE salgono rispettivamente al 3,00%, al 3,25% e al 2,50%, con effetto dall’8 febbraio 2023. Il ritmo dei rialzi successivi sarà, poi, determinato riunione per riunione, e dipenderà strettamente dai dati. I tassi resteranno poi a un livello che garantisca un ritorno tempestivo dell’inflazione all’obiettivo del 2%. La BCE ha, inoltre, scongiurato la possibilità di tagli nel breve periodo, aggiungendo che prevede di mantenere i tassi a livelli sufficientemente restrittivi per raggiungere l’obiettivo di inflazione del 2%. Il linguaggio è rimasto invariato, ribadendo l’impegno di “mantenere la rotta di un significativo aumento dei tassi di interesse ad un ritmo costante”, sebbene il Consiglio Direttivo abbia dichiarato che rivaluterà il percorso dei tassi dopo l’ulteriore rialzo di marzo. Questo linguaggio potrebbe suggerire che il dibattito, all’interno di un Consiglio Direttivo diviso, dopo marzo resterà vivace e riguarderà il mantenimento dei tassi a livelli restrittivi piuttosto che un loro ulteriore aumento. Ad oggi la BCE sta cercando di contrastare le attese di taglio che il mercato coltiva già per fine 2023 ‑ per ora senza successo. Riguardo alla riduzione del portafoglio APP, la BCE ha anche confermato che la riduzione del portafoglio APP avverrà con un reinvestimento proporzionale della parte eccedente l’obiettivo di 15miliardi mensili. Tuttavia, nel reinvestimento dei titoli corporate, ora la BCE privilegerà le imprese con buoni risultati climatici.

BoE alza di 50pb, ma le nuove indicazioni suggeriscono che hanno quasi finito

Oltre Manica, la Banca d’Inghilterra (BoE) ha aumentato i tassi d’interesse per la decima volta consecutiva, confermando l’intensità della propria azione: +50pb, portandoli da 3.5% a 4% (un massimo dal 2008) con un Monetary Policy Commitee decisamente meno diviso nella votazione sul ritocco dei tassi (7-2) rispetto all’ultima volta. Catherine Mann ha abbandonato la richiesta di un rialzo di 75pb, lasciando trapelare un segnale potenzialmente dovish, e due membri che hanno votato per non modificare i tassi hanno iniziato a sostenere che potrebbero essere necessari dei tagli a breve. La maggioranza del Comitato ha ritenuto che, nonostante il rallentamento dei prezzi (l’inflazione a dicembre si è attestata al 10,5%), il surriscaldamento resti persistente, rendendo necessario il rialzo di febbraio. In precedenza, la BoE aveva dichiarato che avrebbe risposto “con forza, se necessario” ai segnali di ulteriori pressioni inflazionistiche. I mercati prezzano ora non interamente un rialzo da 25pb nella prossima riunione del 23 marzo e un livello massimo del 4,50% entro il primo semestre del 2023. L’ammontare della attività detenute in portafoglio dalla BoE, al primo febbraio, risulta di 838 miliardi di sterline, di cui 826 miliardi di Gilt e 11,5 miliardi di obbligazioni societarie. A cura di Teresa Sardena, Mediobanca SGR

LA SETTIMANA APPENA TRASCORSA

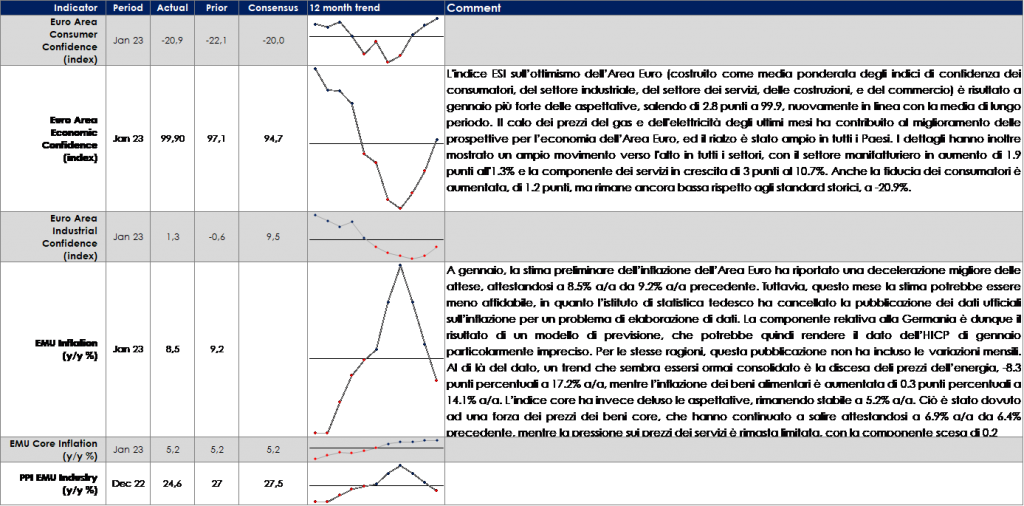

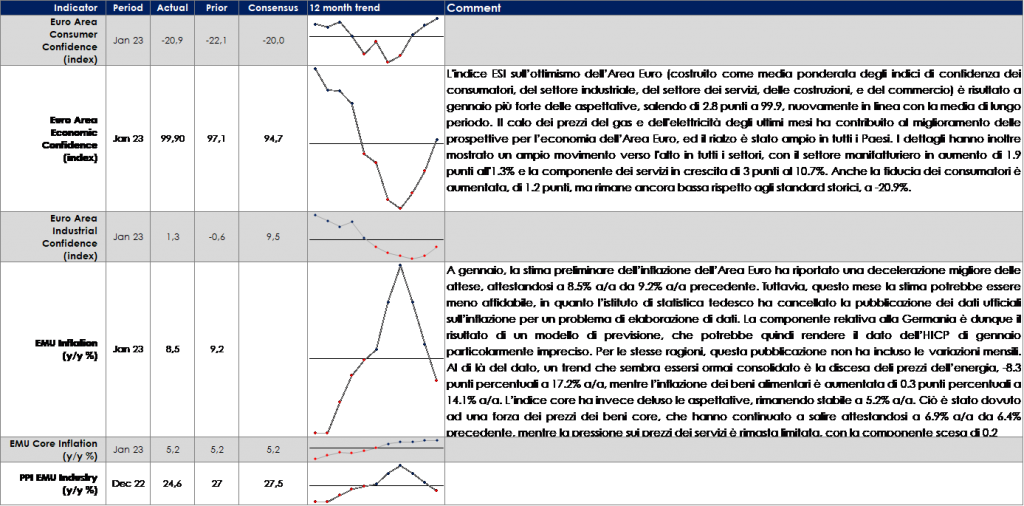

EUROPA: rallenta l’inflazione headline, ma sale l’inflazione core a gennaio

ASIA: moderata salita dell’indice PMI manifatturiero in Cina

USA: Boom di occupati a gennaio, salari in rallentamento

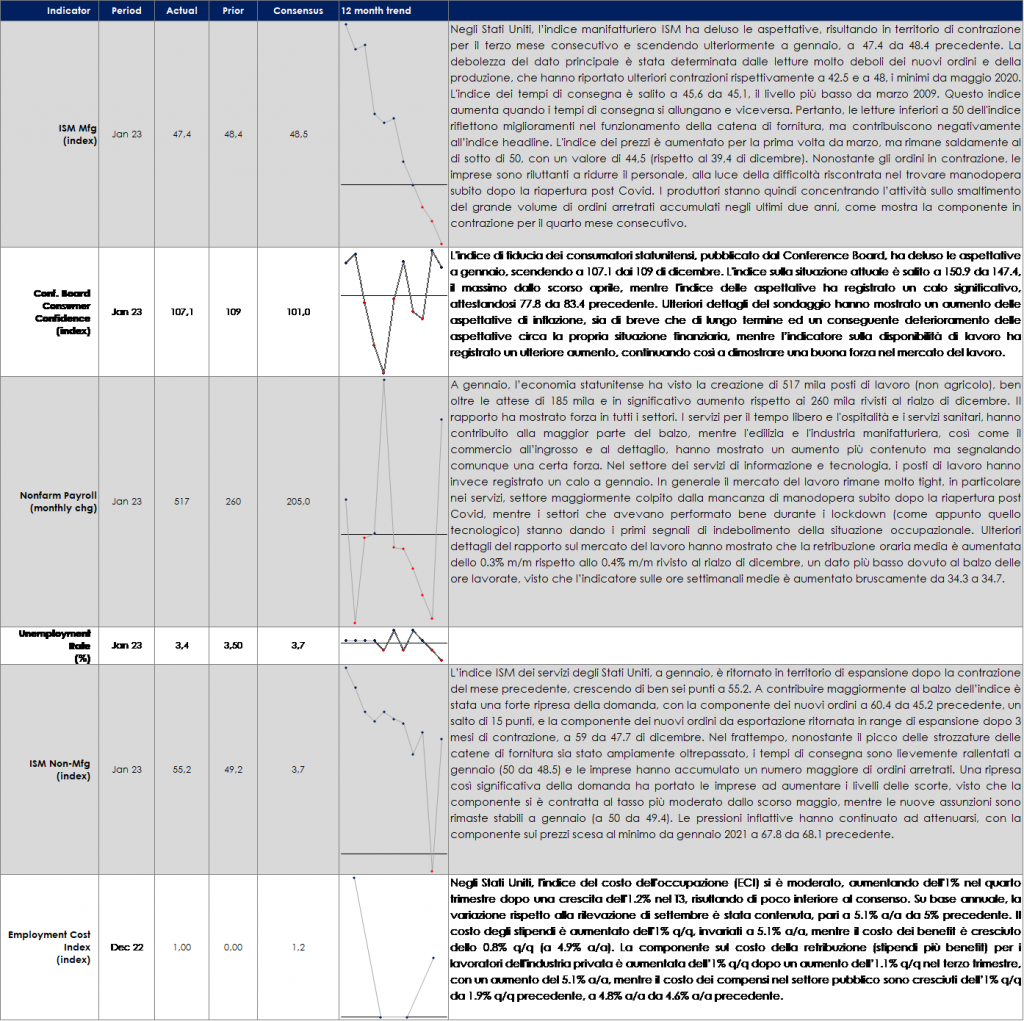

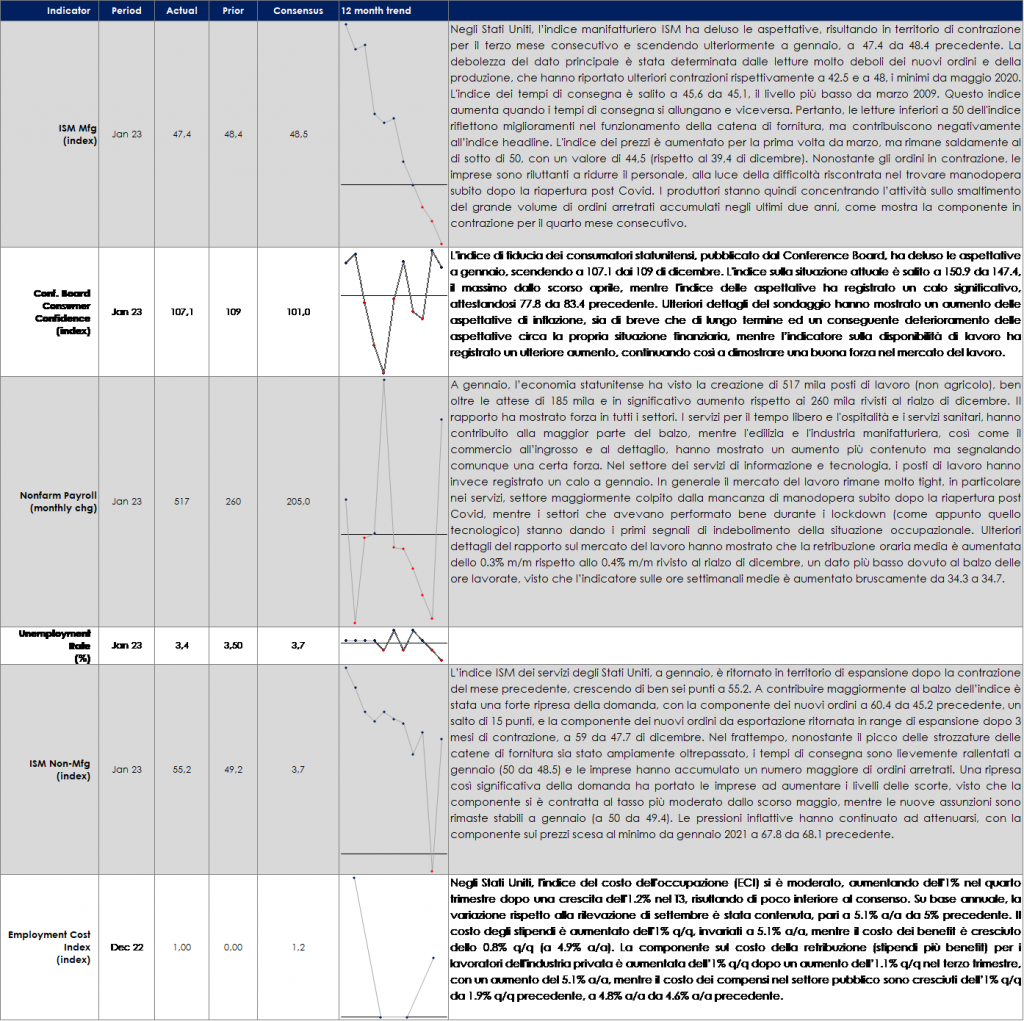

| MERCATI AZIONARI

Una settimana dominata dai meetings delle banche Centrali (FED/ESCB/BOE) e dalla reporting season, quest’ultima con dati superiori alle attese, anche se con una performance sotto la media storica. La Fed sembra aver mosso un ulteriore passo nella direzione del tanto atteso pivot, rafforzando le attese del mercato per un possibile taglio tassi nella parte finale dell’anno. Lettura meno hawkish delle attese anche per BOE e per, alcuni operatori, anche per la ECB. Il risultato è stata una reazione piuttosto spumeggiante dei mercati azionari nella giornata di giovedì, soprattutto per l’indice Nasdaq (+3.5%) e per i settori Real estate e Tech dell’indice Stoxx600 (+7% e +4.5% rispettivamente nella giornata di ieri).

Alcuni risultati e/o guidance sotto le attese di grosse aziende americane come Amazon, Google, Apple e Ford hanno però prodotto un’inversione in after-hour negli USA, nonché sessioni più incerte anche sui mercati asiatici e sulle piazze Europee. Il dato particolarmente forte dei non farm payrolls appena uscito sta rendendo un po’ incerta l’ultima sessione della settimana.

In US ha riportato il 45% circa delle aziende, il 68% delle quali hanno battuto le attese con una sorpresa positiva di circa 1% e earnings in calo Y/Y del -5% (Ex-Financial e Real Estate +2% Y/Y); in termini di settori Energy, Industrials e Discretionary stanno riportando maggiore crescita, mentre Materials, Financials, Tech e Communication Services hanno riportato riduzioni degli utili Y/Y; la top line è in crescita del 4% y/y con una sorpresa positiva del 2%.

In Europa ha riportato il circa il 20% delle aziende, il 59% delle quali hanno battuto le attese con una sorpresa positiva del 6% ed una crescita degli EPS Y/Y del 4%; i settori con la maggiore crescita Y/Y sono Energy e Industriali, mentre Materials, Discretionary, Tech e Communication Services mostrano cali Y/Y; la top line è cresciuta del 12% Y/Y con una sorpresa positiva del 2%.

L’indice S&P si avvia a chiudere la settimana con una performance positiva del +2% circa trainato da Health Care Supplies +14%, Interactive Media&Services +12% e Trading Companies&Distributors +10%; peggiore performance per Oil&Gas -8%, Multiline Insurance -5% e Gold -4%; a livello di singoli società Align Tech +27%, Meta +26% e Smith +16% i top performers, Electronics Arts -11%, Hess Corp -10% e Conocophilips -10% i worst performers. Molto forte la performance del Nasdaq 100 che si avvia chiudere a +4.5% circa, con AMD +16%, Old Dominio Freight +10% tra i migliori; Sirius -10%, JD.COM -8.5% e Pinduoduo -7.5% tra i peggiori. Un po’ più modesta la performance dello STOXX600 a +0.5%, trainata da Auto&Parts +5%, Retail +4% e Tech +3%; negativi Basic Resources -2%, Energy -2% e Insurance -1.5%; sui singoli nomi top performers Computacenter +15%, Adyen +15% e JD Sports +14.5%; Electrolux -14%, Kesko -9% e CNH Industrial i worst. Mercato azionario italiano a +1.3% con Unicredit +14%, Telecom Italia +12% e Stellantis +5.5% le migliori; Tenaris -6.5%, Diasorin -3.5% e Enel -3% le peggiori. Per il mercato italiano delle mid cap settimana a +1.8%, grazie a OVS +14.5%, BMPS +12.5% e Brembo +12%; negativa la performance di Industrie de Nora -6.5%, IGD -4% e Safilo -4%.

A cura del team Core Equity Value di MB SGR

VIEW STRATEGICA

La view sul comparto azionario continua ad essere costruttiva. Tra i principali rischi evidenziati la normalizzazione della politica monetaria sembra in buona parte prezzata lasciando così presagire un suo minor impatto nei mesi futuri. Il perdurare della guerra in Ucraina e l’effetto dei lockdown in Cina restano come elementi di rischio al momento bilanciati dalle dinamiche positive degli utili societari che mantengono le valutazioni dei listini su valori storicamente interessanti insieme al posizionamento scarico del mercato.

Azionario USA: i trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi.

Azionario Europe: l’attuale situazione geopolitica e la dipendenza energetica dell’EMU suggeriscono di portare a neutrale l’esposizione sul settore. L’incertezza geopolitica resta, tuttavia, bilanciata da politiche fiscali espansive, marcato accomodamento monetario e dalla debolezza dell’EURO. Elementi di rischio da monitorare sono legati a un possibile inasprimento delle operazioni militari e alle conseguenti contromisure economiche. |

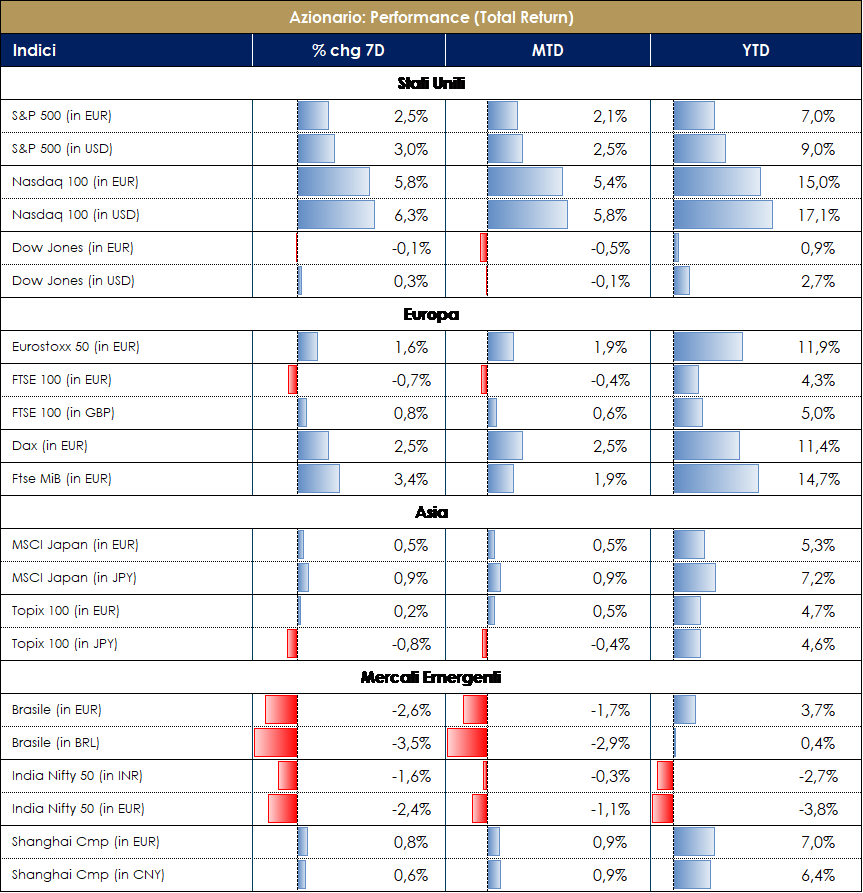

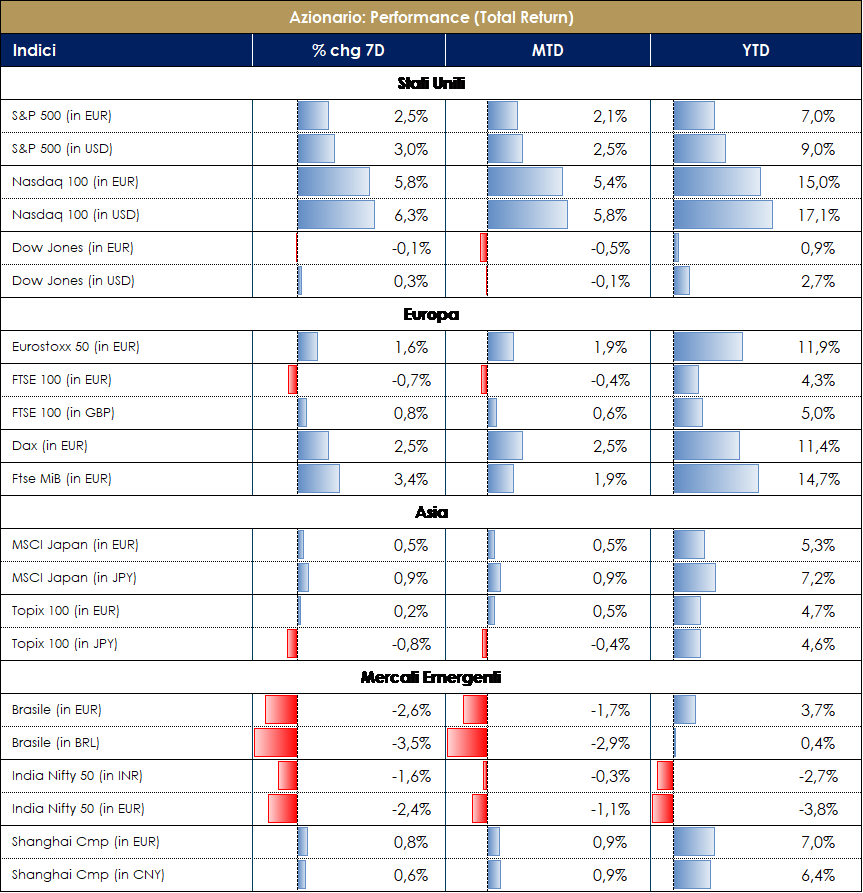

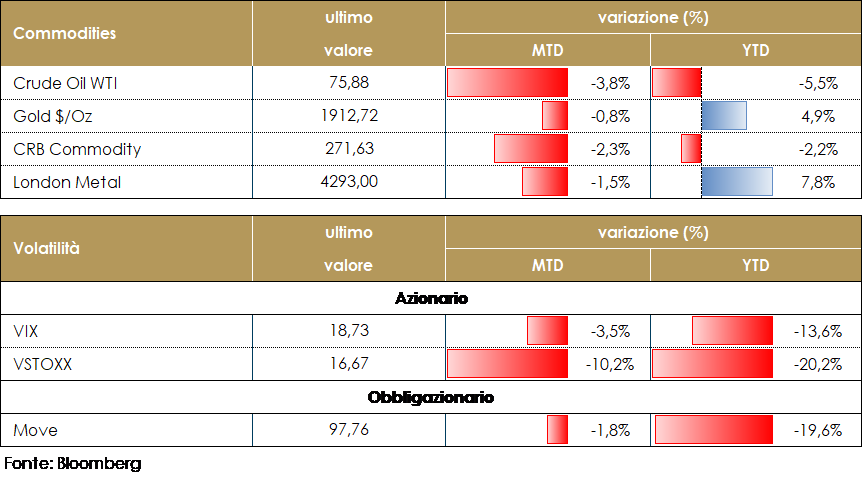

MATERIE PRIME E VOLATILITA’

Restano deboli le materie prime energetiche nella prima settimana di febbraio. L’attenzione di breve periodo resta sulla data di domenica 5 febbraio, quando partirà l’embargo anche sui raffinati del petrolio russo. L’Europa sospenderà l’importazione di prodotti lavorati per un totale di circa 1 milione di barili al giorno, soprattutto diesel leggero.

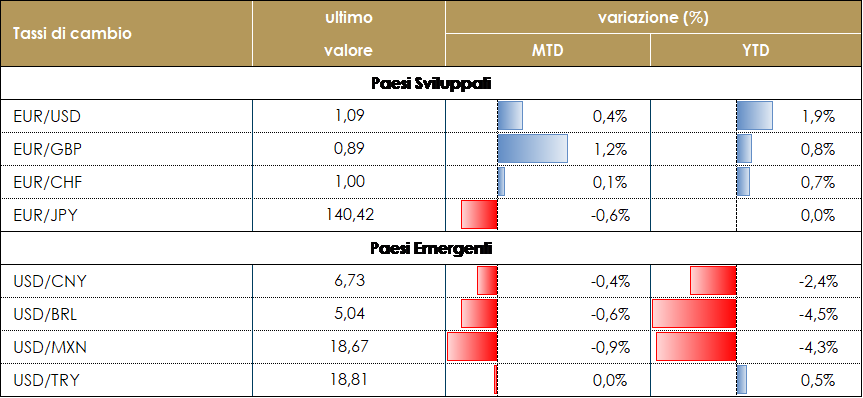

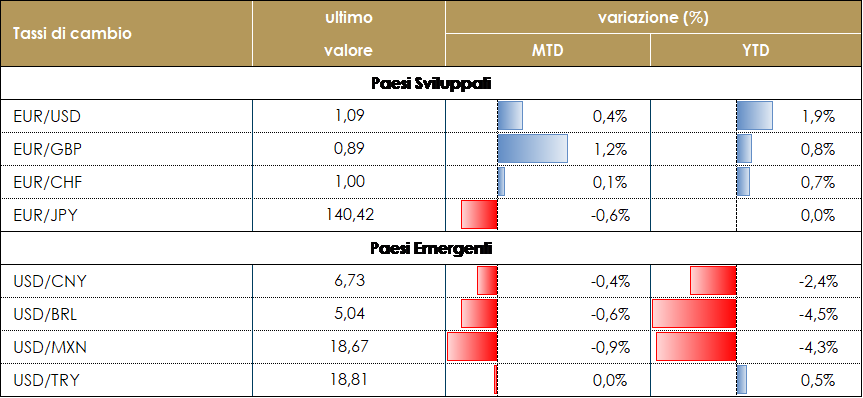

TASSI DI CAMBIO

Come ampiamente previsto, questa settimana il mercato FX si è concentrato sulle riunioni delle banche centrali. Sia la FED che la BCE si sono riunite a metà settimana e hanno effettuato i rialzi previsti (25 bps la FED e 50 bps la BCE), ma il mercato li ha interpretati come rialzi dovish, e li ha accompagnati con significativi acquisti di obbligazioni governative, soprattutto quelle a lunga scadenza. Alla fine della settimana, i tassi erano molto più bassi che all’inizio e il mercato dei cambi ha visto le principali valute chiudere il periodo relativamente poco variate ma con forti oscillazioni durante il periodo.

Tra le valute del G10, il dollaro ha inizialmente proseguito nel trend di indebolimento dopo la riunione della FED; il biglietto verde ha superato 1,10 contro l’euro, ma ha recuperato rapidamente dopo l’impressionante movimento dei tassi dell’euro seguito alla riunione della BCE. La valuta peggiore è stata la corona norvegese, che ha perso l’1,4%: Il governatore della Riksbank, Erik Thedeen, ha avvertito che l’esposizione delle banche svedesi e degli investitori retail al debito delle società immobiliari commerciali rende vulnerabile il sistema finanziario del Paese. Queste preoccupazioni hanno pesato sulla valuta.

Le valute dei mercati emergenti hanno registrato una settimana positiva, grazie al dollaro sotto pressione. La valuta migliore è stata il peso cileno, che ha chiuso ai massimi da marzo dell’anno scorso spinto al rialzo degli investitori, incoraggiati da una crescita interna più forte del previsto e nel contesto di un più ampio rally delle valute dei mercati emergenti alimentato dalla Federal Reserve. Anche il real brasiliano è stato tra le valute più performanti: ha registrato un guadagno dell’1,3% dopo che la banca centrale ha mantenuto i tassi di interesse invariati e ha espresso preoccupazione per le crescenti aspettative di inflazione, alimentate dalle tensioni con il nuovo governo del presidente Lula da Silva.

|

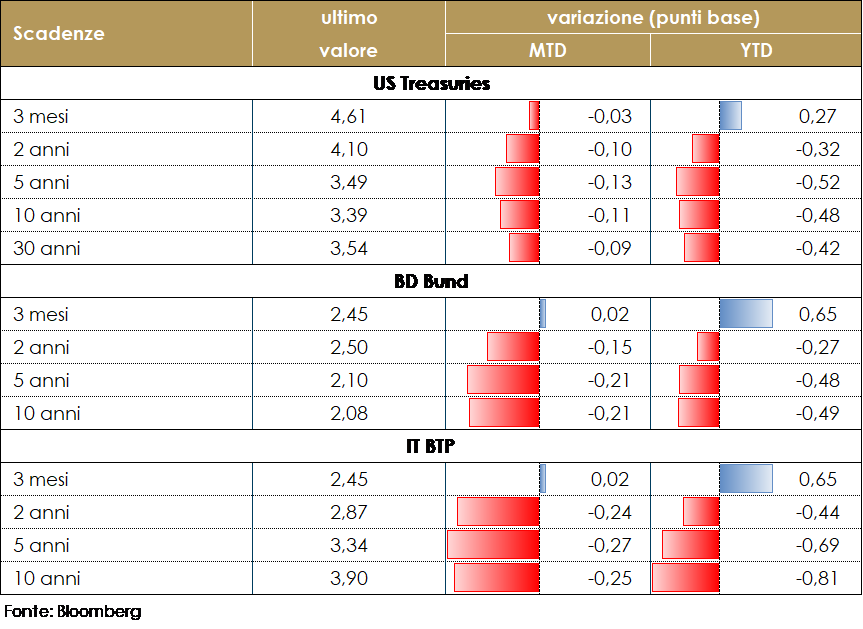

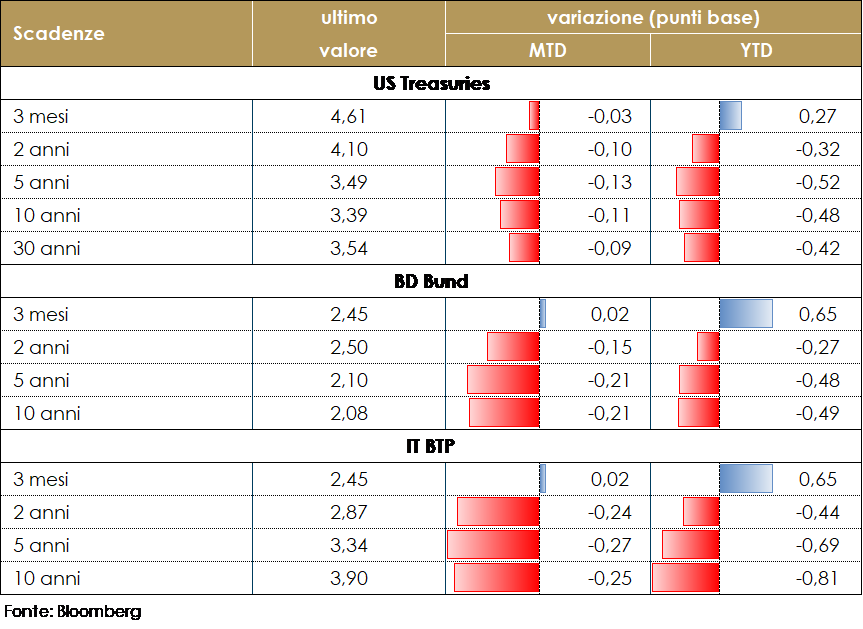

| MERCATI DEI TITOLI GOVERNATIVI

Calano i rendimenti dei titoli obbligazionari governativi nella settimana delle riunioni delle banche centrali. I mercati hanno interpretato come dovish i messaggi di FED, BCE e BoE. Gli investitori hanno reagito con forza al fatto che la Fed è diventata più dipendente dai dati. I dati statunitensi pubblicati in settimana hanno sostenuto la narrativa dovish, con l’Indice dei costi dell’occupazione che non ha contraddetto la moderazione osservata nella retribuzione media oraria e l’ISM che ha confermato che il rallentamento del settore manifatturiero. Per quanto riguarda la BoE, il mercato ha interpretato che il rialzo di ieri potrebbe essere stato l’ultimo. Nonostante i rischi provenienti da un mercato del lavoro britannico ancora in tensione, il governatore Bailey è apparso più ottimista sul fronte della dinamica dell’inflazione, innescando il rialzo dei Gilt, con il rendimento del benchmark decennale sceso al 3%. Infine, la conferenza stampa della BCE è stata interpretata come una crescente mancanza di consenso all’interno del Consiglio Direttivo sul futuro percorso dei tassi, con crescenti rischi di un ciclo di rialzi interrotto (rispetto alle precedenti aspettative) anche nell’Area Euro. I BTPS a 10 anni hanno registrato il più grande rally giornaliero dal giorno dell’annuncio del PEPP nel marzo 2020.

Ci aspettiamo che nelle prossime settimane le banche centrali interverranno verbalmente sul mercato, chiarendo il messaggio dopo questa reazione di mercato molto rialzista.

La risposta post-azione dei policymaker sarà divergente: la BoE resterà dovish, rafforzando il segnale che il rialzo di questa settimana potrebbe essere l’ultimo, la BCE rafforzerà il messaggio hawkish e la Fed probabilmente suonerà risoluta e metterà in guardia dal fatto che un eccessivo allentamento guidato dal mercato potrebbe ostacolare la sua strategia delle FED.

VIEW STRATEGICA

Governativo US: la Federal Reserve deve trovare un equilibrio tra la lotta all’inflazione e il rischio di instabilità finanziaria. . La pubblicazione del dato di inflazione US ha convinto il mercato che i prossimi rialzi della FED saranno più contenuti (prezzati 50 bps di rialzo a dicembre), mentre il tasso terminale nel 2023 potrebbe risultare invariato rispetto alle aspettative di alcuni mesi. La domanda dovrà rallentare significativamente per generare il rientro dei prezzi, mentre il tasso di disoccupazione dovrà continuare a salire. Esprimiamo una view neutrale, poiché i livelli raggiunti, in particolare sulla parte breve, incorporano già molto dei rialzi futuri e, le previsioni sui tassi a breve termine, e quindi i rendimenti a lungo termine, appaiono ora relativamente ben ancorate.

Governativo EU: la BCE, durante la press conference che ha accompagnato il secondo rialzo da 75 bps della sua storia, ha riportato all’interno della propria funzione di reazione l’outlook sulla crescita, perché in grado di influenzare l’andamento dell’inflazione: l’effetto sul mercato, più che ad una rivisitazione al ribasso del livello dei tassi, ha portato ad un generalizzato movimento di flattening, che ha portato la curva tedesca ad invertirsi. Esprimiamo una view neutro/negativa sui rendimenti obbligazionari europei. |

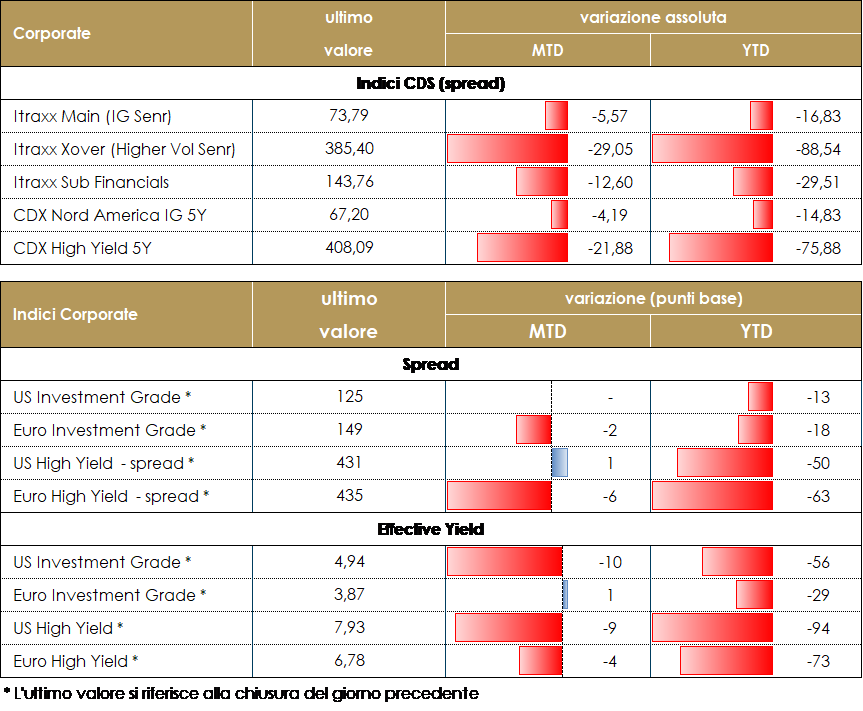

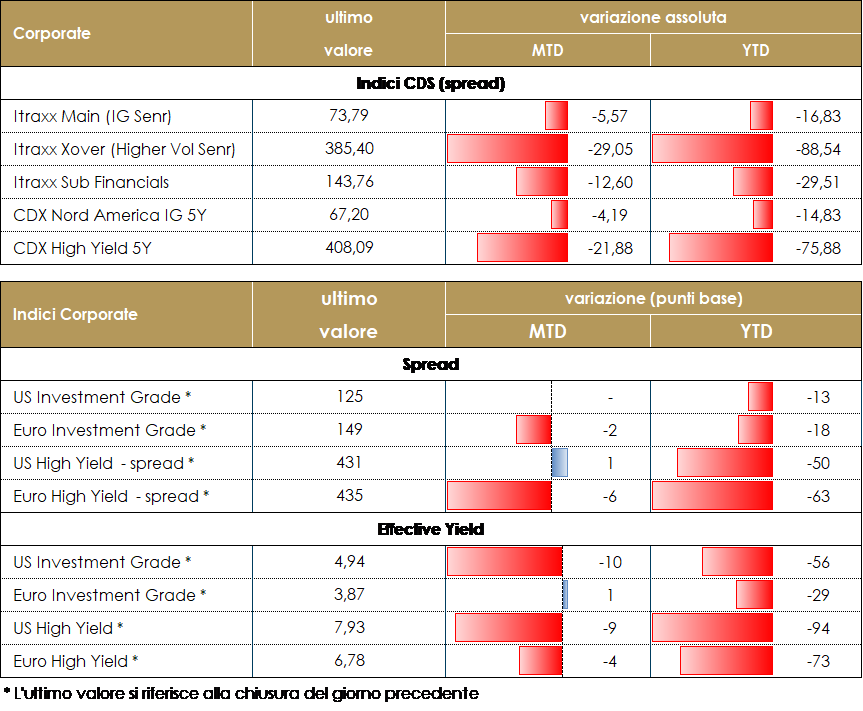

MERCATI DEI TITOLI CORPORATE

La settimana è stata decisamente positiva sui mercati del credito con rinnovati flussi in acquisto lato real money senza particolare attività sul primario condizionato dal blackout period relativo all’earning season che sta entrando nel periodo più intenso. L’attenzione dei mercati si è concentrata sulle riunioni delle Banche Centrali, che nonostante i rialzi scontati e un tono piuttosto hawkish, sono state comunque percepite dai mercati comunque vicine ad una inversione delle politiche monetarie restrittive. I dati macro in America, soprattutto quelli sul mercato del lavoro usciti oggi, continuano a sorprendere positivamente, e contribuiscono a migliorare il sentiment verso le asset class più rischiose che proseguono nel rally di inizio anno grazie a fattori tecnici sempre positivi.

La pricing action del credito è stata quindi positiva e supportata anche dalla reporting season da cui escono dati aggregati positivi e guidance che non segnalano il rallentamento visto nei dati macro-anticipatori.

I CDS Indexes di cui riportiamo settimanalmente Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare -15bp mentre positivo ma limitato il restringimento nel comparto IG con CDX IG e Itrxx Eur Main in contrazione di 3bp.

Negli indici cash rimbalzo molto forte delle quotazioni con ritorni vicini al 1% sia su IG che su HY nonostante un movimento delle curve dei tassi free risk contrastato almeno nella seduta di chiusura sui dati americani.

Sul primario l’attività è stata limitata con un deal mutitranche da segnalare su IG, IBM (A- 1Bio 4y 3.375%, 12y 3.75%, 20y 4% e 1.25Bio 8y 3.625%), AMCO (BBB 500Mio 4y 4.625%) e Abertis (BBB- 600Mio 6.5y 4.125%).

Su HY deal di rifinanziamento per Stena (BB 325Mio 5y 7.25%) e new deal per Emeria (B 400Mio 5y 7.75%) mentre su finanziari solo due emissioni Senior non Pref delle Nordic Bank, SEB (A- 1Bio 5y 3.75%) e Nordea (BBB 1Bio 3y 3.625%)

A cura del team obbligazionario di Mediobanca SGR

VIEW STRATEGICA

Corporate IG: Sul comparto IG esprimiamo una view neutrale/positiva: le valutazioni tornate più appetibili e i fondamentali ancora supportivi bilanciano il quadro tecnico fragile tra domanda, stagionalità e posizionamento. Dati i livelli raggiunti da tassi e spread che riteniamo incorporino lo scenario di rallentamento e l’elevata incertezza, esprimiamo una view più costruttiva con preferenza per i settori finanziari rispetto agli industriali.

Corporate HY: Outlook Neutrale: i fondamentali micro solidi nell’attuale contesto e il recente drawdown che rende le valutazioni più interessanti supportano la view neutrale nonostante la volatilità e l’incertezza. A livello di allocazione, la preferenza nei comparti ad alto rendimento per i settori finanziari vs corporate e su ciclici vs non ciclici, con una necessaria selettività a livello di emittenti data la concreta evidenza del riemergere del rischio idiosincratico. |

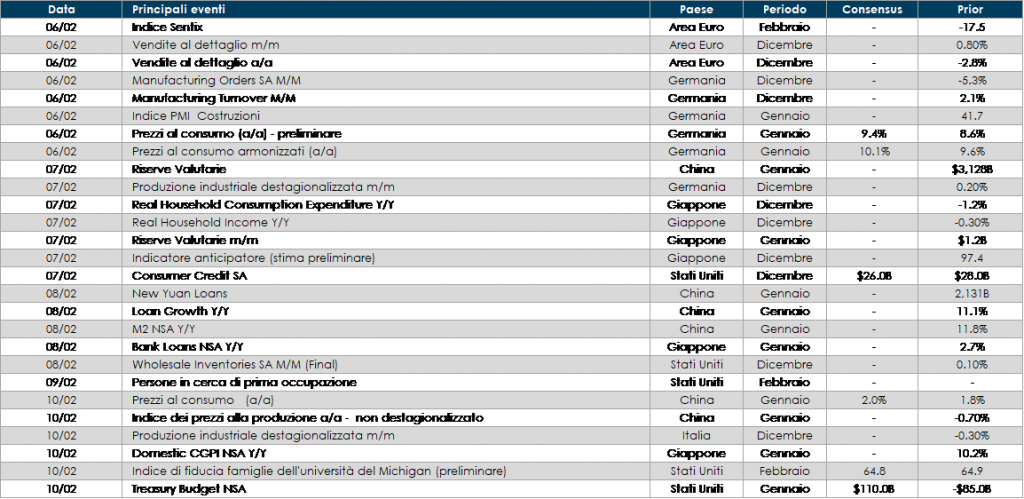

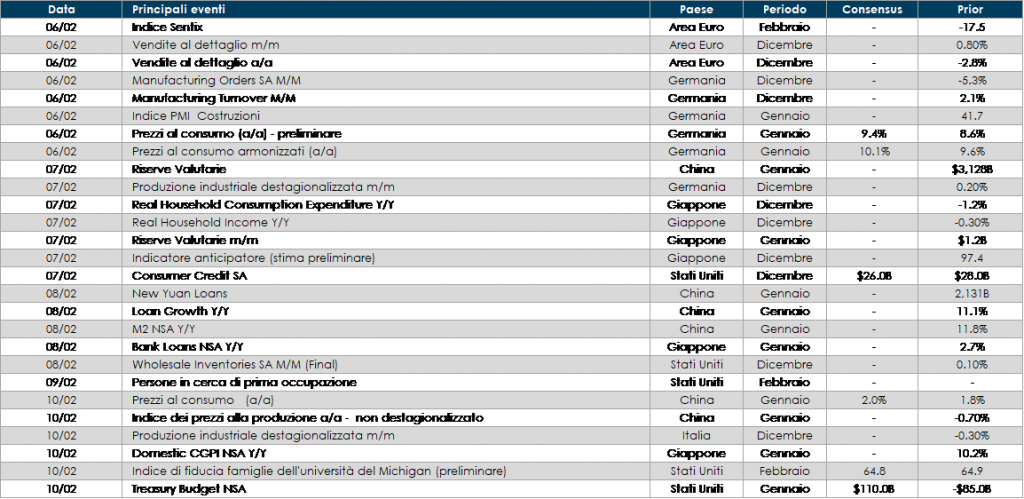

LA PROSSIMA SETTIMANA: quali dati

- Europa: In settimana nelle principali economie (Germania, Italia, Spagna ed Eurozona) verranno pubblicati i dati sulla produzione industriale del mese di dicembre. In Italia ed Eurozona troviamo anche le vendite al dettaglio, mentre in Germania gli ordinativi all’industria e l’inflazione preliminare di gennaio

- Stati Uniti: verranno pubblicati i dati sulla fiducia dei consumatori, la bilancia commerciale e gli inventari all’ingrosso.

- Asia: il Giappone vedrà la pubblicazione del saldo delle partite correnti, dell’indice dei prezzi alla produzione, degli ordinativi di macchine utensili e del Leading Index. In Cina troviamo i dati sull’inflazione di gennaio.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.