La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: i disequilibri geopolitici origineranno il prossimo rialzo dell’inflazione?

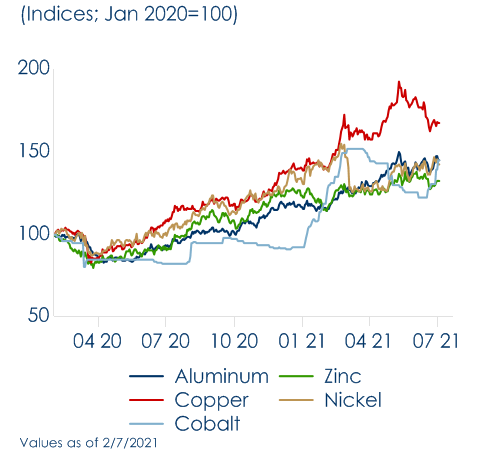

- I prezzi delle materie prime hanno risentito dell’accelerazione della crescita globale, innescata dalla riapertura post-pandemia dell’economia mondiale e successivamente potenziata dallo stimolo fiscale statunitense.

- L’attuale contesto economico rimane favorevole all’aumento dei prezzi delle materie prime.

- La decarbonizzazione ricoprirà un ruolo chiave in questo aumento dei prezzi. Il mercato globale dei veicoli elettrici è, infatti, destinato a crescere e con lui anche la domanda di materie prime, come il rame e il nichel.

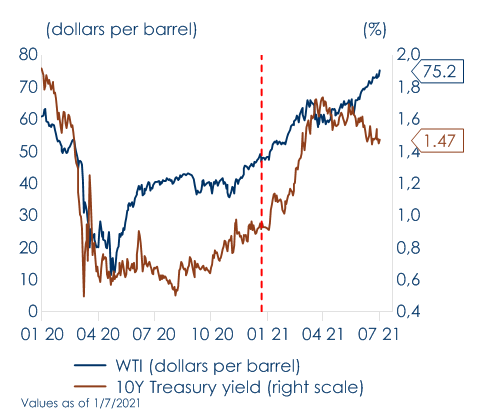

| I prezzi delle materie prime sia energetiche che industriali sono aumentati significativamente negli ultimi 14 mesi (Fig. 1-2). Tale aumento è ascrivibile a uno squilibrio temporaneo tra domanda e offerta, dove la prima risulta in progressiva accelerazione, a seguito delle riaperture post-pandemia, mentre la seconda si dimostra ancora temporaneamente insufficiente, poiché più lenta nell’adattarsi alla ripresa economica

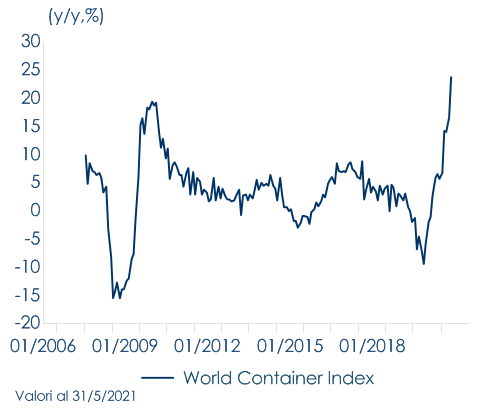

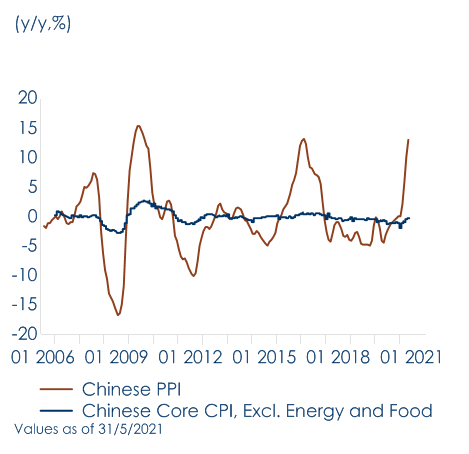

Fattori tecnologici e propensione al rischio dei produttori hanno influenzato la scarsità dell’offerta. Nel mercato petrolifero, tale asincronia tra la ripresa della domanda e quella dell’offerta è da imputare principalmente alla prudenza dei produttori, come ricordato a giugno dal Governatore J. Powel nella conferenza stampa del FOMC (“people who work in commodity industries …. don’t want to build capacity and then find out that it’s not necessary”); mentre nel mercato dei metalli industriali è ascrivibile a difficoltà tecnologiche insite nella produzione delle singole materie prime (come, ad esempio la maggior difficoltà di stoccaggio dei metalli rispetto ad altre materie prime) e all’interruzione legate al COVID-19 di molte operazioni minerarie. Lungo la catena di produzione e commercializzazione, questa temporanea scarsità è stata poi amplificata dall’aumento dei costi di nolo legati al trasporto di materiali (Fig. 3), che hanno raggiunto un massimo decennale a causa di diversi fattori, quali la congestione osservata nei porti chiave, le restrizioni imposte dalla quarantena, i continui problemi legati al personale addetto alla spedizione e, non ultimo, il rimbalzo dei prezzi del carburante rispetto ai minimi della primavera 2020, che hanno originato colli di bottiglia sul lato dell’offerta. Nell’Area Euro, le recenti indagini congiunturali segnalano gravi strozzature in alcuni comparti chiave dell’industria manifatturiera, particolarmente in Germania. Secondo l’ultima indagine trimestrale condotta presso le imprese dalla Commissione Europea, il 23% delle imprese manifatturiere operanti nell’Area Euro ha identificato nella mancanza di materiali e/o attrezzature un fattore chiave di limitazione della produzione, che attualmente si colloca ben al di sopra della media storica (pari a circa il 6%). A livello globale, l’aumento dei prezzi dei metalli industriali è stato in prima battuta compensato dalle aziende produttrici, che hanno assorbito l’aumento dei prezzi grazie a una riduzione dei margini, e in seconda battuta si è progressivamente tradotto dapprima in un aumento generalizzato dei prezzi alla produzione ed ora in un aumento dei prezzi al consumo. L’attuale contesto economico rimane favorevole all’aumento dei prezzi delle materie prime anche nel medio periodo e sarà influenzato dalla dimensione geopolitica. Se nell’ultimo anno, una ripresa economica incentrata sul settore manifatturiero è stata inizialmente all’origine dell’aumento dei prezzi dei metalli industriali, nel medio periodo la dinamica dei prezzi delle materie prime potrà annoverare anche una dimensione geopolitica, influenzata dalle attese legate ad ambiziosi programmi infrastrutturali e a trasformazioni tecnologiche già in atto, a partire da quella digitale ed energetica verso un’economia più verde, entrambe destinate ad aumentare l'”intensità metallica” dell’economia globale. Ambiziosi programmi di infrastrutture nell’Unione Europea e negli Stati Uniti faranno aumentare la domanda di rame, ferro e altri metalli industriali. Secondo l’Agenzia Internazionale dell’Energia, una rapida transizione energetica potrebbe, ad esempio, richiedere un aumento degli attuali livelli di consumo sia di litio per le auto elettriche che di energie rinnovabili di circa 40 volte, mentre il consumo di grafite, cobalto e nichel per tali scopi potrebbe aumentare di circa 20-25 volte, I diversi paesi stanno reagendo in modo differenziato rispetto a questa svolta. La Cina, nel tentativo di evitare che l’aumento dei prezzi alla produzione si trasferisca sui prezzi al consumo (bloccando quindi la ripresa in atto), ha già deciso di intraprendere una serie di misure di regolamentazione dei mercati (Fig.4). Sul fronte delle materie prime agricole la National Development and Reform Commission of the People’s Republic ha palesato la sua intenzione di voler sia controllare i prezzi di mais, grano e carne di maiale, a seguito della notevole impennata dell’indice dei prezzi alla produzione, che calmierare i prezzi dei metalli, mentre sul fronte dei metalli industriali il governo cinese sta pianificando di avviare tra meno di due settimane la vendita di scorte presenti nei magazzini di stato. Il programma partirà in modo cauto e l’offerta da 100mila tonnellate della prima tranche avverrà la prossima settimana, il 5 e 6 luglio. Tuttavia, questa strategia potrebbe avere effetti limitati sui deficit record di medio e lungo termine, derivanti da una combinazione tra la domanda verde e il sotto-investimento cronico sul lato dell’offerta. Gli Stati Uniti sembrano invece aver accettato un livello di inflazione più alto per i prossimi anni, giacché vedono anche nell’aumento dei metalli industriali una via per reflazionare l’economia, mentre l’Unione Europea sembra non aver ancora messo in atto una strategia preventiva. Quest’ultima mantiene anzi tutte le misure di salvaguardia previste dalla legislazione europea, che ad esempio impongono l’applicazione di dazi del 25% in caso di superamento dei limiti di importazione di acciaio da Paese extra-Ue, aggravando cosi i costi di produzione. A cura di Teresa Sardena, Mediobanca SGR |

Fig.1: Oil price gained 50 % in the 2021

Fig.2: Will metals’ prices keep increasing or retrench? Fig.3: Maritime transport costs worldwide Fig.4: PPI Overstates China’s Inflationary Pressures |

SETTIMANA TRASCORSA

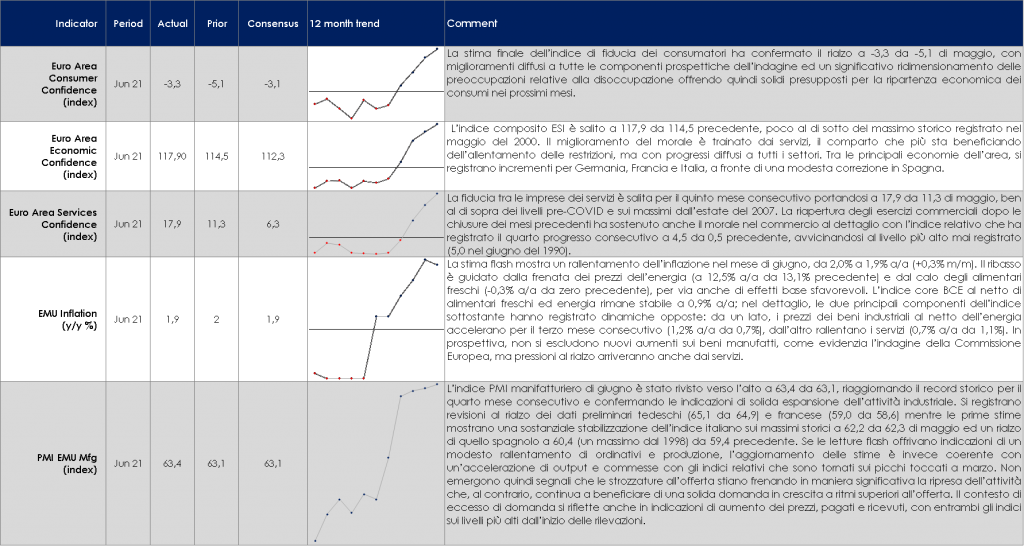

EUROPA: Gli indici di fiducia economica della CE sorprendono al rialzo e offrono solide indicazioni per la ripresa

ASIA: l’indagine Tankan conferma che il Giappone è indietro rispetto agli altri paesi industrializzati nell’uscita dalla pandemia

L’indagine Tankan della BoJ per il T2 2021 registra un aumento dell’indice per le grandi imprese manifatturiere a 14, sui massimi da fine 2018, da 5 di T1, e supera ampiamente le previsioni che le imprese avevano formulato 3 mesi fa per l’indice a 4. L’indice previsto oggi per settembre è poco variato, a 13, con indicazioni positive per lo scenario economico del settore nell’aggregato. I segnali espansivi sono diffusi alla maggior parte dei sotto-settori. Le grandi imprese non manifatturiere invece registrano un miglioramento contenuto, con l’indice a 1, da – 1 di marzo e previsioni per un miglioramento modesto nei prossimi 3 mesi, con l’indice atteso a 3. Fra i settori ancora in contrazione si trovano i trasporti, l’elettricità ma soprattutto i servizi agli individui e quelli dell’ospitalità e della ristorazione (a -31 e -74, rispettivamente), sulla scia degli effetti dello stato di emergenza in atto da aprile. Le previsioni degli utili sono positive per l’anno fiscale 2021, dopo risultati diffusamente negativi per l’anno fiscale 2020.

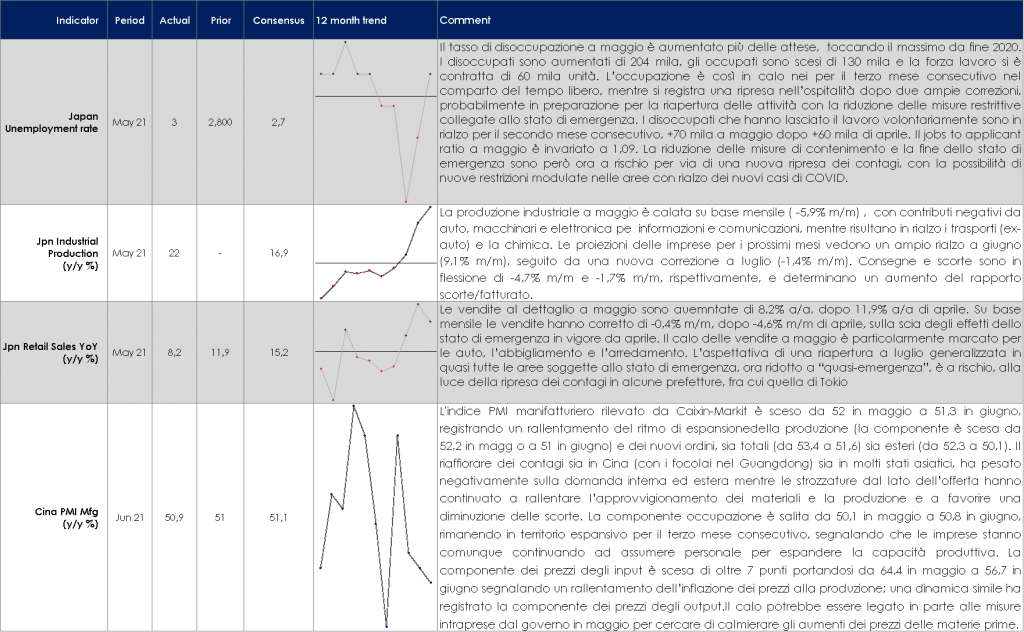

USA: L’employment report di giugno risulta più forte delle attese. I NFP crescono più delle attese supportate anche da una distorsione stagionale. La crescita crescente dei posti di lavoro è stata accoppiata dall’aumento delle pressioni salariali.

| PERFORMANCE DEI MERCATI

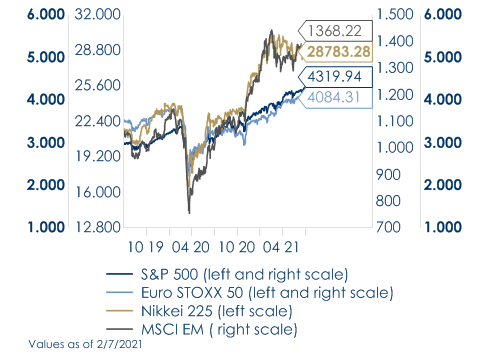

MERCATI AZIONARI Europa fiacca, USA top Settimana fiacca sui mercati europei, con l’indice Euro Stoxx in calo a -0.6%; continua la cavalcata degli indici americani verso nuovi record con S&P a 1.6% e NDX a +1.4%. Market mover sul piano macro è il dato, arrivato dagli Usa, sugli occupati mensili di giugno, solido a +850k verso attese di 720k, con un tasso di disoccupazione però in lieve aumento a 5.9% da 5,8% di maggio. Dati positivi che potrebbero riaccendere il dibattito sull’opportunità di una modifica della strategia della Fed nei prossimi mesi (tapering all’orizzonte?). Doveva terminare ieri ma è in corso anche oggi la riunione dell’OPEC+, per approfondire le discussioni e il confronto dei paesi esportatori di greggio sull’aumento della produzione per i prossimi mesi. Per il momento è solo un rinvio, tuttavia un mancato accordo sarebbe un evento molto significativo. Sul mercato delle top 50 companies europee top performers Danone (+3.7%9, Adyen e Linde (entrambi a +3%), tra i peggiori Amadeus (-7%), ABI INBEV e Safran (entrambi a -4.3%). Ftse MIB in calo dello 0.4%, con Exor (+3.6%), Unipol (+3%) e CNH (+1.7%) tra i migliori performer, male Buzzi Unicem (-6%) e i bancari Banco BPM (-3.5%), Unicredit (-3%). In conclusione, le parole rilasciate da Christine Lagarde che evidenziano la fragilità della ripresa in atto e la decisione di mantenere il PEPP (QE pandemico) almeno fino al marzo del 2022 e, in ogni caso, almeno fino a quando la fase di crisi del coronavirus non sia finita. A cura del team Core Equity Value di MB SGR PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 2 luglio 2021 VIEW STRATEGICA I dati sull’efficacia dei vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale, anche grazie agli ottimi risultati a livello micro. |

MATERIE PRIME E VOLATILITA’

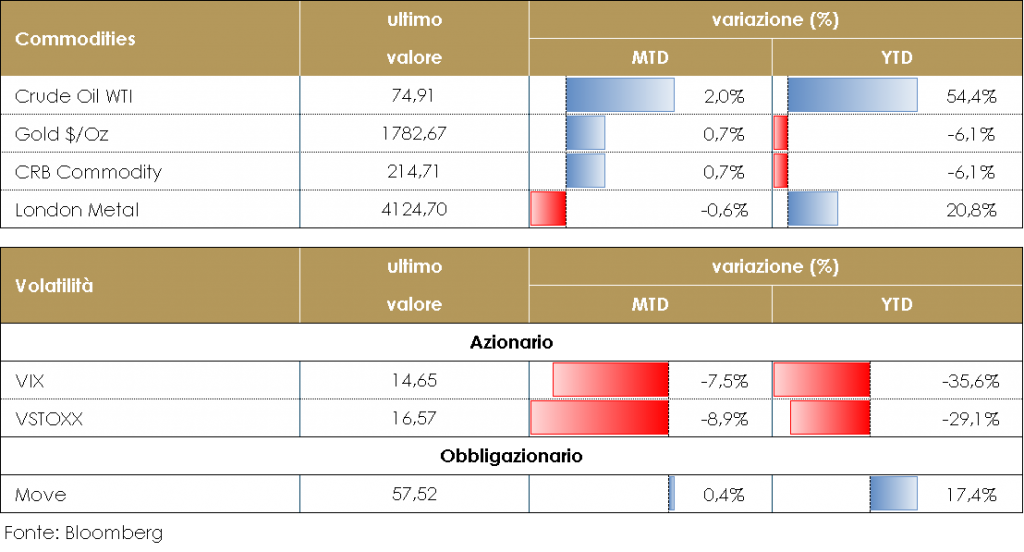

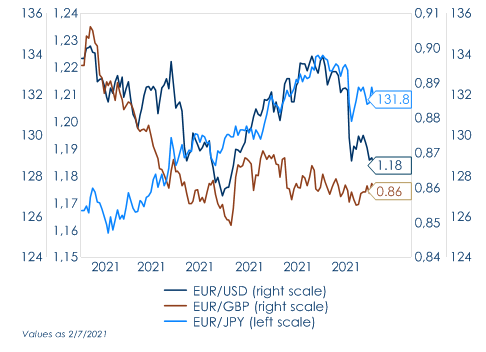

I futures WTI sono saliti sopra i 75 dollari al barile per la prima volta dal 2018. È in corso il meeting OPEC+ che deciderà i nuovi livelli di produzione petrolifera per l’ultima parte del 2021. I russi spingono per un aumento dell’offerta che freni i prezzi, rendendo meno profittevole la produzione di shale-oil USA. Nella giornata di giovedì gli Emirati Arabi Uniti si sono opposti alla proposta di aumentare l’offerta di 2 milioni di barili al giorno Il possibile accordo sul nucleare iraniano (col ritorno di 1,5 milioni di barili al giorno) resta un fattore di nervosismo, sia in seno al Cartello sia nei confronti dell’Amministrazione Biden. Se l’incremento produttivo fosse intorno ai 500.000 barili giornalieri (le indiscrezioni parlano di 400.000 barili giornalieri fino a dicembre), risulterebbe pressoché ininfluente visto il recupero della domanda in arrivo da USA ed Europa. Fra 500.000 barili e 1 milione, il mercato farebbe più fatica ad assorbire la nuova offerta immessa. Sopra 1 milione di barili il quadro di cauto ottimismo sulle quotazioni petrolifere rischierebbe di venire meno. Nell’ultima settimana secondo l’EIA (Energy Information Administration) le scorte di petrolio USA sono scese di 6,7 milioni di barili. Il consenso indicava un ribasso di 4,4 milioni, mentre il dato precedente era di -7,6 milioni. La statistica settimanale è inficiata dall’accumulo di benzine (+1,5 milioni), che indicano un mancato consumo al dettaglio di carburanti. PERFORMANCE – Dati aggiornati alle ore 17.30 del 2 luglio 2021 TASSI DI CAMBIO Il mercato FX ha registrato una settimana tranquilla. Il dollaro ha continuato ad apprezzarsi modestamente contro tutte le valute del G10: nonostante Powell sia stato dovish durante la sua audizione al congresso, i tassi a breve termine della curva sono rimasti fermi, continuando a prezzare rialzi da parte della FED a partire dalla seconda metà del 2022. Questo ha fornito supporto all’USD, che ha beneficiato anche dei flussi di fine mese, orientati all’acquisto del biglietto verde. Il dollaro è stato forte anche contro le valute dei mercati emergenti: Anche il peso messicano e il real brasiliano, che hanno potuto apprezzarsi dopo la sorpresa hawkish della FED del 17 giugno, hanno sofferto un po’ durante la settimana. I mercati si concentrano ancora una volta sulle differenze nelle posizioni di politica monetaria tra le principali banche centrali. Per questo motivo il dollaro ha raggiunto un massimo annuale contro lo JPY sopra 111,5. Data la posizione di politica monetaria in Giappone, questo massimo potrebbe non durare a lungo. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO –Dati aggiornati alle 17.30 del 2 luglio 2021 |

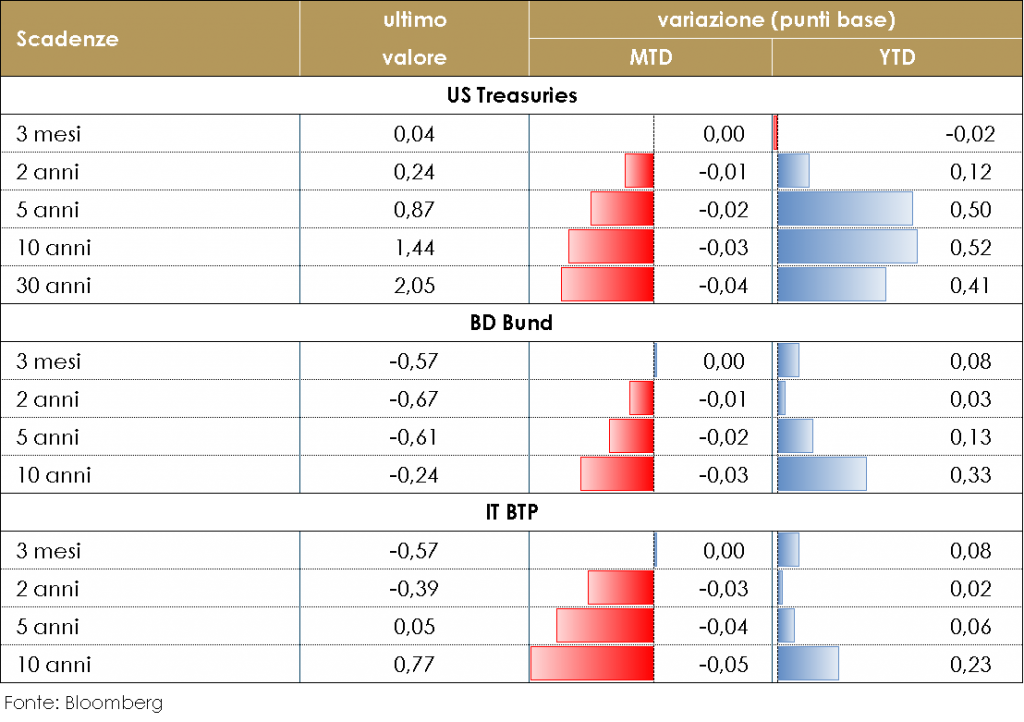

| MERCATI DEI TITOLI GOVERNATIVI

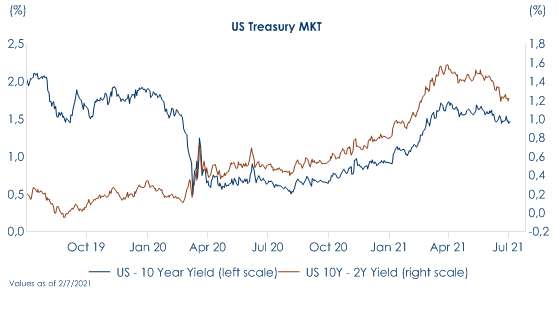

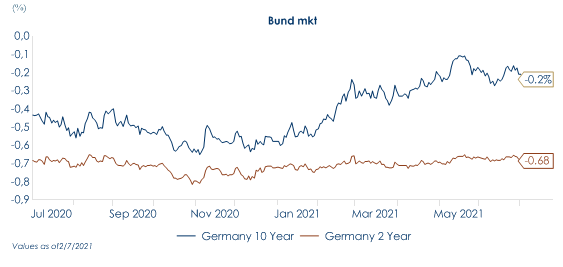

PERFOMANCE DEI TITOLI DI STATOÈ stata, questa, una settimana priva di particolari spunti per il mercato governativo mondiale, senza grandi sorprese né nell’ISM statunitense né dall’indice di inflazione dell’Area Euro, che hanno confermato l’atteso (e temporaneo) rallentamento. I dati sui prezzi, che dovrebbero infatti tornare ad accelerare da agosto ma sempre sulla base di dinamiche transitorie, saranno probabilmente ancora per diversi mesi una variabile decisiva per i bond, soprattutto in Europa. Tuttavia, il mercato ha iniziato a prestare più attenzione alla diffusione della variante delta. La variante delta ha portato a rinnovate restrizioni in Australia e sta minacciando la stagione estiva nell’Area Euro. La settimana prossima saranno pubblicare le minute del meeting del FOMC e potrebbero offrire un ulteriore spunto di analisiIn un contesto di relativa calma hanno beneficiato i titoli periferici, lo spread decennale BTP-Bund ha ritracciato tutto l’allargamento delle settimane precedenti, riportandosi in area 100bps, circa 25bps in meno rispetto ai massimi di metà maggio. PERFOMANCE DEI TITOLI GOVERNATIVI – Dati aggiornati alle 17.30 del 2 luglio 2021 Governativo US Le attese di un continuo sostegno monetario e la considerazione di temporaneità dell’aumento dell’inflazione hanno fatto diminuire la volatilità sui titoli obbligazioni. I rendimenti governativi statunitensi sono scesi nell’ultimo mese guidati da un calo del term premium. Esprimiamo una view neutrale. Governativo EU: I titoli governativi europei dovrebbero evidenziare un decoupling da quelli statunitensi, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE. A giugno la BCE, pur fiduciosa sulla ripresa, ha confermato che gli acquisti netti relativi al PEPP avverranno ad un ritmo significativamente superiore a quello di inizio 2021 dichiarando prematuro e non necessario un qualsiasi cambiamento dei parametri di politica monetaria. |

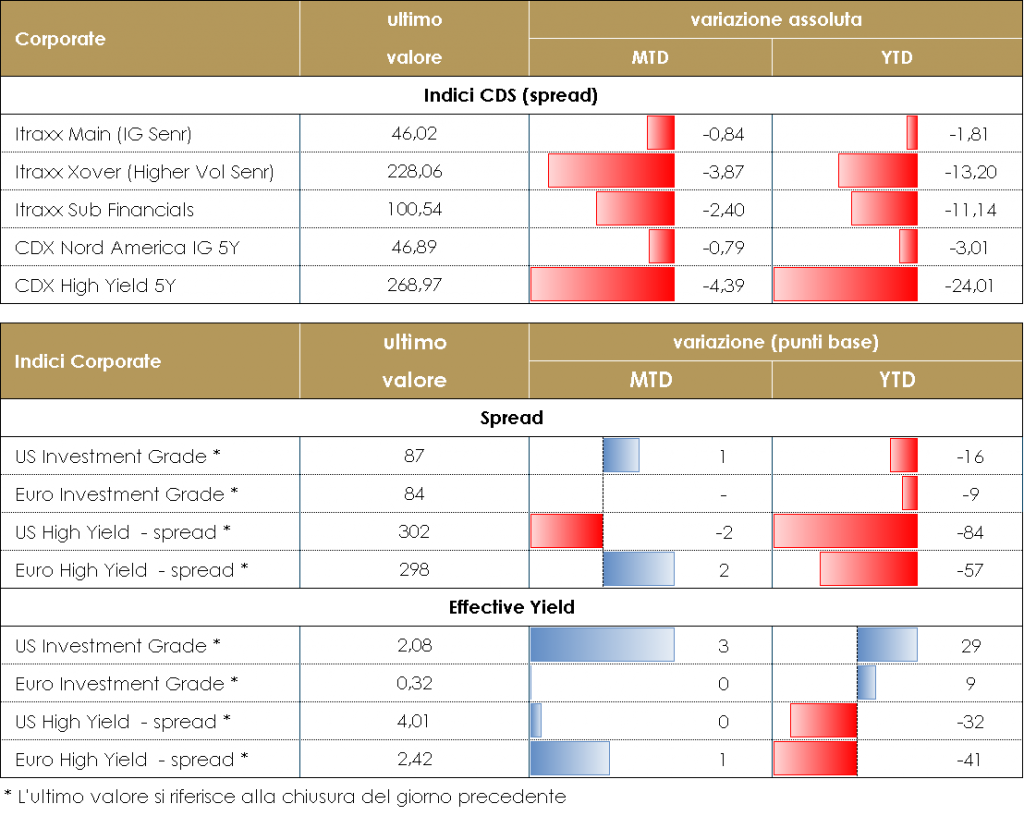

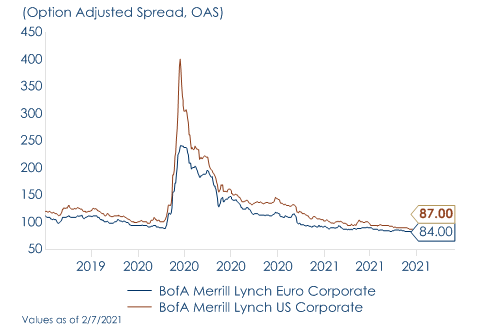

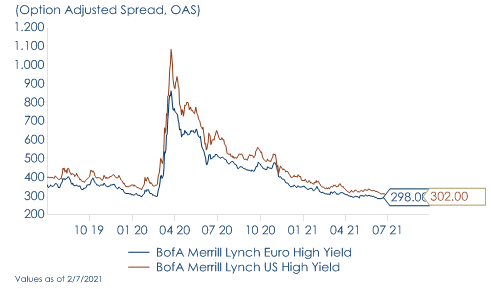

MERCATI DEI TITOLI CORPORATE La settimana sul mercato del credito è stata piuttosto priva di movimenti e di temi, salvo l’attenzione alla chiusura del semestre e ai relativi flussi di ribilanciamento, a sottolineare il clima di attesa sia dei nuovi dati macro che della partenza della reporting season. Anche i primi dati americani di inizio mese, PMI e mercato del lavoro, non hanno mostrato particolari sorprese in grado di modificare il quadro che si è andato a delineare nel corso del trimestre precedente. Il risultato sui mercati è stato quello di un sostanziale consolidamento dei livelli e della prosecuzione, con minori volumi, dell’attività sul mercato primario. Sul mercato secondario i flussi sono stati al margine positivi anche se a livello di movimenti assoluti gli spread e il total return degli indici cash hanno chiuso con variazioni contenute. Gli indici CDS di cui riportiamo settimanalmente Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare +2bp in Europa mentre su IG, Itraxx Main e Cdx IG hanno chiuso invariati dopo aver trattato marginalmente più larghi nel corso della settimana. Sul primario settimana meno intensa delle precedenti ma sempre piuttosto attiva considerando la stagionalità che vede nell’inizio del terzo trimestre un calo con l’inizio del periodo estivo e la partenza della stagione delle trimestrali. Su corporate segnaliamo Repsol (BBB 650Mio 0.375% 8y e 0.875% 12y), Vinci (A- 10.5y 0.5%) e Colonial (BBB+ 0.75% 8y) mentre su Finanziari il deal AT1 di Unicredit (B+ 750Mio 4.45% perp nc 6.5y), il nuovo t2 di Illimity Bank (B- 200Mio 4.375%) e il senior preferred di SocGen (A 1Bio, 0.25% 6y). Su HY multitranche per SoftBank (BB+ 3Bio 3y 2.125%, 5.5y 2.875%, 8y 3.375% e 11y 3.875%), nuova emissione per Ontex (BB- 580Mio 3.5%), Picard (B+ 750Mio 3.875%) e Titan Holdings (CCC+ 375Mio 5.125%) oltre agli increase su Vivion e TUI. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 2 luglio 2021 VIEW STRATEGICA Corporate IG: Il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale. Corporate HY: Outlook positivo ma con possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale. |

I MERCATI NEL MESE DI GIUGNO

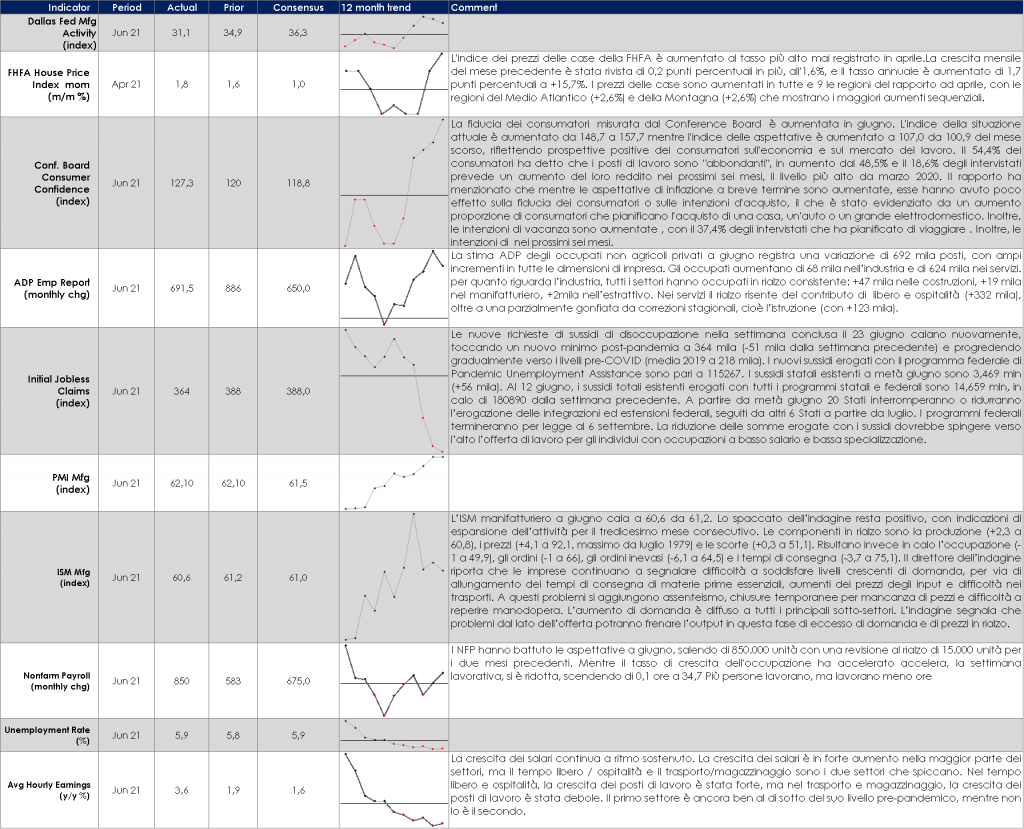

I mercati nel mese di giugno sono stati guidati dai timori inflazionistici, rinforzati dalla stampa dell’inflazione statunitense del mese di maggio e dalla rimodulazione delle aspettative di politica monetaria US dopo il FOMC del 16 giugno. Tutto ci si è svolto in un contesto di crescita economica in rafforzamento e di riduzione dell’incertezza economica politica e quindi della volatilità.

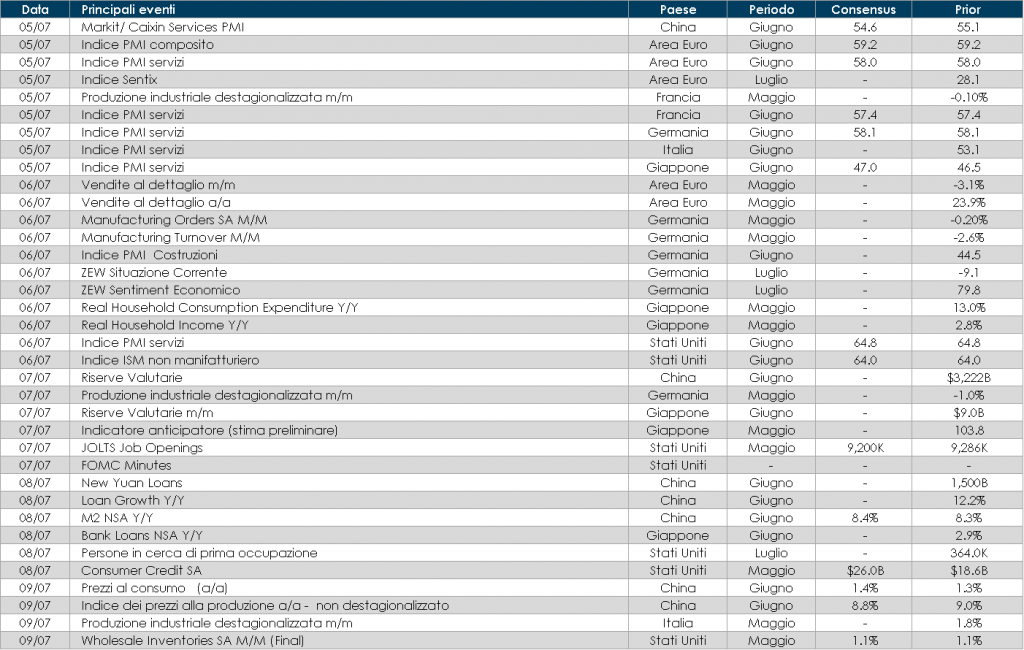

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la Germania, la Francia, l’Italia e la Spagna pubblicheranno i dati relativi agli indici PMI dei sevizi e composito La Germania pubblicherà l’indice sulle attese degli analisti sull’andamento dell’economa (Zew) e gli ordini delle fabbriche. Allo stesso tempo i resoconti della riunione di politica monetaria del 10 giugno faranno luce sul dibattito interno al CD su quando dare avvio al tapering all’interno del PEPP.

- Stati Uniti: l’attenzione sarà rivolata alla pubblicazione delle Minutes del FOMC di giugno. Inoltre, anche negli stati Uniti saranno pubblicati gli indici PMI dei servizi e oltre agli ordini di beni durevoli

- Asia: La Cina e il Giappone pubblicheranno gli indici PMI composito e dei servizi. Il Giappone pubblicherà i dati relativi all’account balance, la base monetaria, lo stock di capitale e i ricavi cash del lavoro. Sarà annunciata la bilancia commerciale e il leading index. Da Tokyo arriveranno anche i dati sugli acquisti di bond esteri.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.