La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: il FMI aumenta le stime di crescita e allerta contro un possibile inasprimento delle condizioni finanziarie

Il Fondo Monetario Internazionale:

- migliora le previsioni di crescita mondiale sulla spinta di quella USA

- stima che nel 2020 gli interventi di politica monetaria e fiscale hanno contribuito per un 6% alla crescita globale.

- sottolinea che il mondo resta in una fase di “straordinaria incertezza”, condizionale alla pandemia e all’aumento dei rendimenti governativi statunitensi.

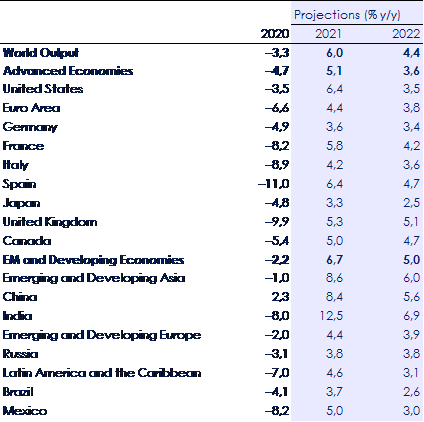

Il Fondo Monetario Internazionale (FMI) ha pubblicato in settimana l’aggiornamento di aprile dell’World Economic Outlook, dove prevede una ripresa più forte per l’economia globale, con una crescita prevista al 6% a/a nel 2021 (crescita sui massimi dal 1980 e in rialzo rispetto alla previsione di gennaio pari a 5,5%) e al 4,4% nel 2022 (in rialzo dal 4.2% di gennaio), dopo una contrazione nel 2020 (stimata) pari a -3,3%.

La ripresa sta avvenendo ad una velocità maggiore di quanto ipotizzato a gennaio, tuttavia, resta fortemente condizionata all’efficacia delle campagne vaccinali e alla capacità fiscale dei diversi paesi, nonché a fattori strutturali dei singoli paesi come la dipendenza dal turismo. La seconda e la terza ondata di infezioni hanno reso necessarie nuove restrizioni in molti paesi. Questo stop-and-go ha reso la ripresa più irregolare ed incompleta: il PIL rimane significativamente al di sotto delle tendenze pre-pandemiche nella maggior parte dei paesi mentre gli indicatori ad alta frequenza lasciano intravedere un nuovo possibile indebolimento nei primi mesi dell’anno del momentum della crescita nel comparto dei servizi.

La revisione al rialzo della crescita globale per il 2021 e il 2022 è imputabile al miglioramento delle stime di crescita per le economie avanzate, guidate dagli Stati Uniti, che dovrebbero crescere del 6,4% quest’anno (stima rivista al rialzo del +3,3% rispetto a ottobre 2020 e del +1.3% rispetto a gennaio 2021): il FMI ha tenuto conto della spinta alla crescita prodotta dallo stimolo fiscale, imputabile ai provvedimenti di dicembre e di marzo. Gli Stati Uniti saranno, così, l’unica grande economia che dovrebbe superare il livello di PIL stimato nel 2022 in assenza della pandemia da COVID-19. Anche altre economie avanzate, compresa l’Area Euro, si riprenderanno quest’anno, ma a un ritmo più lento. Tra i mercati emergenti e le economie in via di sviluppo, la Cina dovrebbe crescere all’8,4%. Quest’anno l’economia cinese è già tornata al PIL pre-pandemia nel 2020, mentre molti altri paesi non dovrebbero farlo fino al 2023. Tra gli altri paesi emergenti, l’India ha una crescita attesa del 12,5% nel 2021 e del 6,9% nel 2022 (+1% e +0,1% rispetto alle previsioni di gennaio). La Russia ha una crescita attesa del 3,8% nel 2021 e nel 2022 (+0,8% e -0,1% rispetto a gennaio), il Brasile del 3,7% e del 2,6% (+0,1% e +0,0% vs gennaio), l’Arabia Saudita del 2,9% e del 4% (+0,3% e +0,0% vs gennaio), la Nigeria del 2,5% e del 2,3% (+1% e -0,2% vs gennaio), il Sudafrica del 3,1% e del 2% (+0,3% e +0,6% vs gennaio).

Nel pubblicare le proprie previsioni il FMI sottolinea il loro elevato grado di incertezza e identifica principalmente due rischi di scenario: l’evoluzione epidemiologica della pandemia e l’aumento dei rendimenti governativi negli USA. L’evoluzione dell’economia mondiale resta condizionata all’evoluzione della pandemia e all’efficienza della campagna vaccinale: un progresso vaccinale più rapido potrebbe portare a revisioni al rialzo delle previsioni, mentre l’aggravarsi della pandemia a causa di nuove varianti capaci di eludere i vaccini potrebbero portare ad una revisione al ribasso delle stime di crescita. In secondo luogo, il FMI nell’aggiornamento di aprile presta particolare attenzione al rischio di un aumento non controllato dei rendimenti obbligazionari, che potrebbe tradursi in un inasprimento delle condizioni finanziarie e in una conseguente instabilità finanziaria globale. Secondo il FMI le decisioni di politica monetaria e fiscale intraprese fino ad ora dai policy maker (compresi gli stabilizzatori automatici e le misure discrezionali) hanno contribuito alla crescita globale per circa il 6% nel 2020. Tuttavia, l’aumento dei rendimenti dei titoli di stato rischia di compromettere la stabilità del processo di ripresa. A questo il FMI ha dedicato un’ampia sezione del Financial Stability Report di aprile: i tassi globali rimangono bassi in prospettiva storica, ma la velocità dell’aggiustamento può generare una volatilità indesiderata nei mercati finanziari globali.

SETTIMANA TRASCORSA

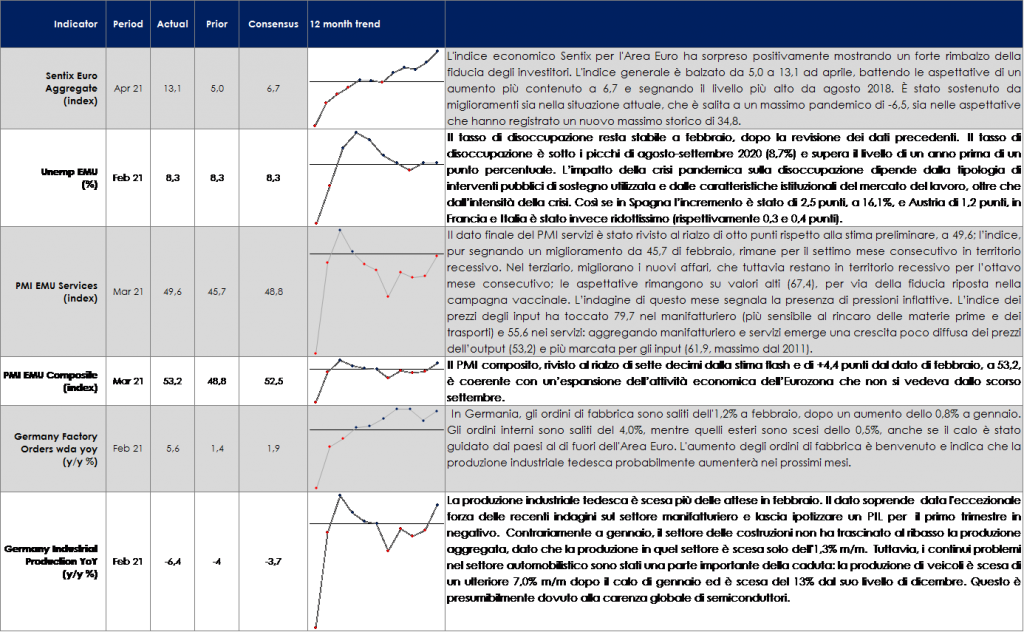

EUROPA: nell’Area Euro la ripresa del mercato del lavoro è lontana dall’essere completa

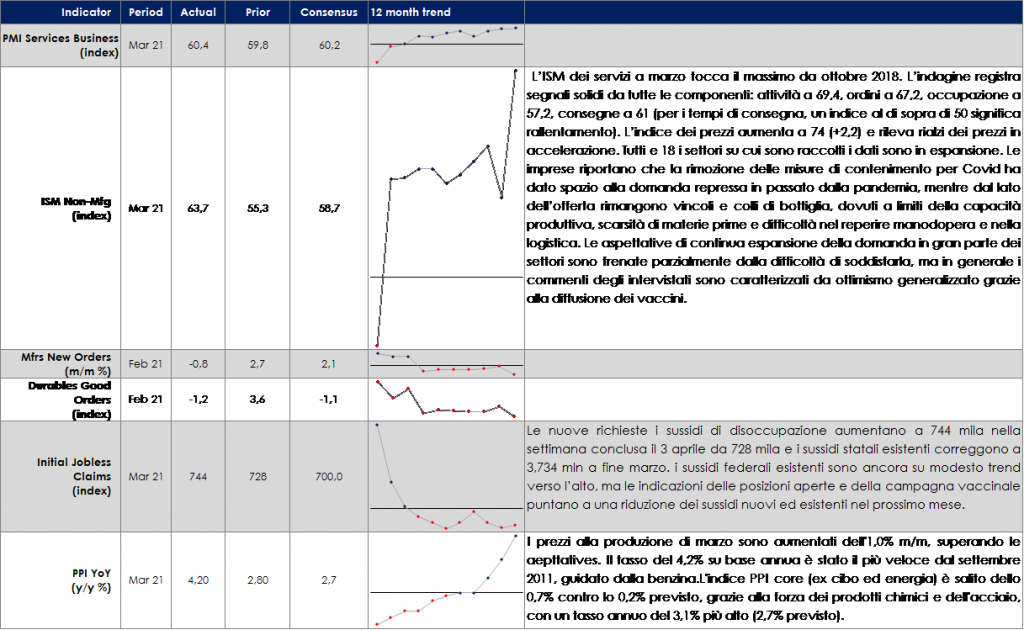

USA: l’indice ISM non manifatturiero tocca i massimi da ottobre 2018

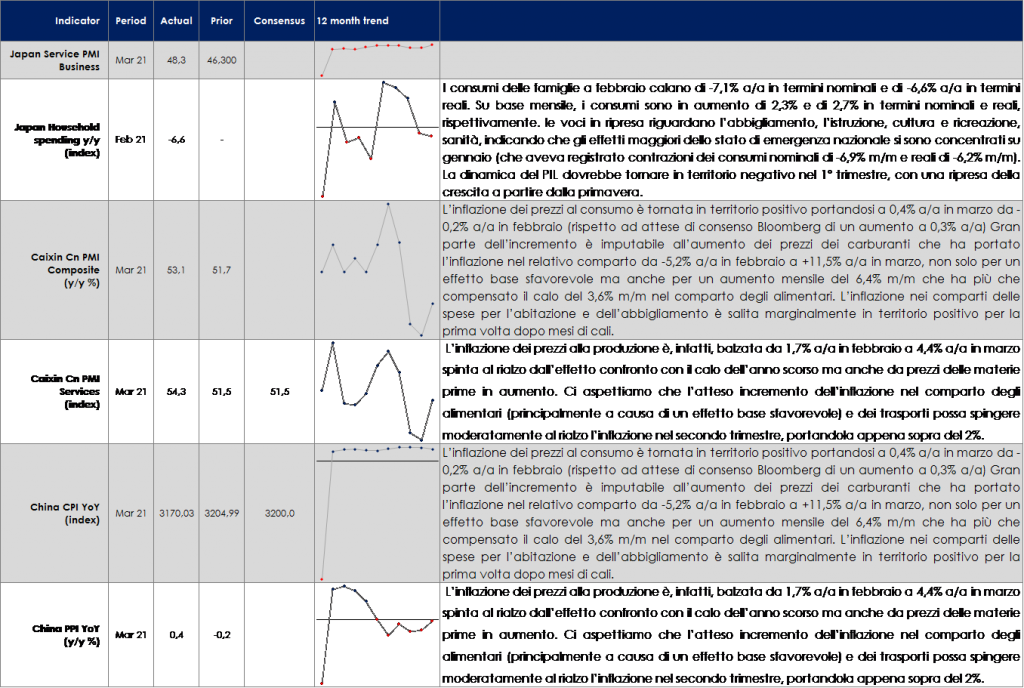

ASIA: l’indice PMI Caixin composito torna a crescere in Cina a marzo

| PERFORMANCE DEI MERCATI

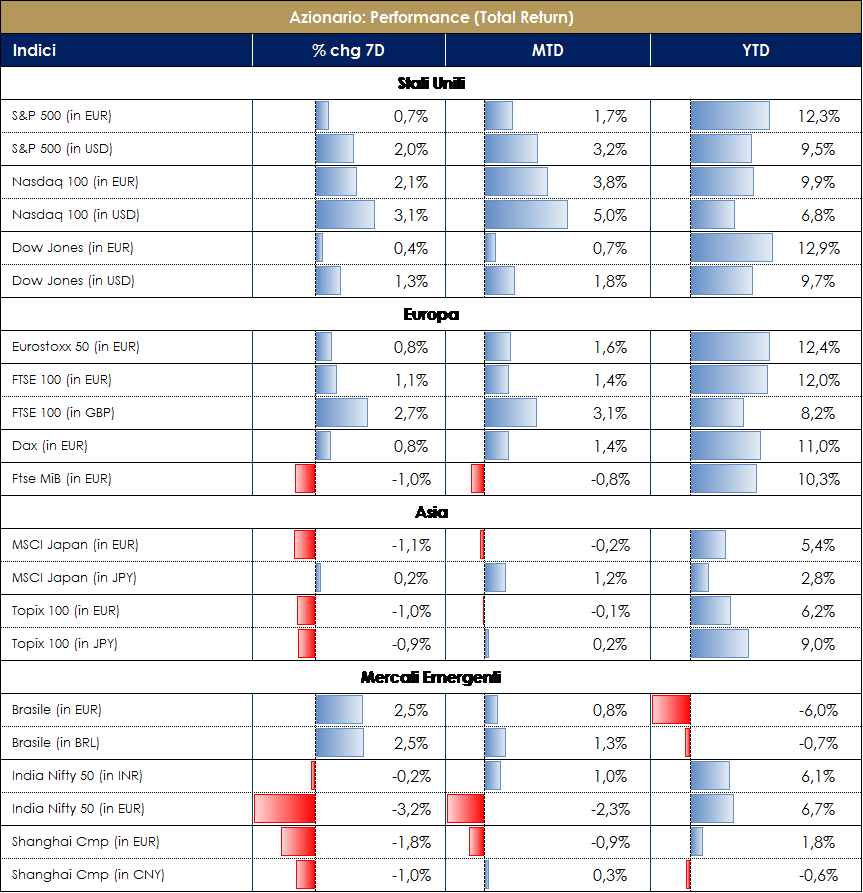

MERCATI AZIONARI Si attenuano (per ora) le preoccupazioni di sell-off e crescono quelle degli “under 60”. La prima settimana del secondo trimestre 2021 è stata caratterizzata ancora una volta dal sentiment positivo degli investitori: l’S&P 500 ha seganto un nuovo massimo storico, record raggiunto anche per l’EuroStoxx e l’MSCI World (S&P +1.90% e SX5E +0.80%). Record raggiunti in uno scenario di volatilità ai minimi dallo inizio della pandemia: il Cboe Volatility Index, ha chiuso al suo livello più basso dal febbraio 2020. Si iniziano a vedere, però, le prime call sui futures VIX con atteso livello 25 a luglio. Reporting season attesa molto forte e l’attesa, spesso, crea delusione. Da segnalare la lettera di J. Dimon sull’ormai “marginalità delle traditional Banks nella finanza” ed il possibile aggravio fiscale dal 21% al 28% per i comparti Tecnologici e Farmaceutici, al fine di far fronte al piano infrastrutturale di 2.25 trilioni di dollari di Biden. A supporto dei mercati si segnalano le incoraggianti parole di Jerome Powell (FED) , che ha ribadito che la Fed potrà supportare l’economia senza provocare un surriscaldamento dei prezzi. Il mix vaccinazioni, sostegno fiscale e tassi di interesse molto bassi potrebbero portare poi ad un rimbalzo più forte del previsto. Sul fronte geopolitico il dipartimento del commercio americano ha aggiunto 7 gruppi cinesi appartenenti al settore del super-computing alla “black list” delle società che sostengono attività militari e Pechino avrebbe incolpato Washington per le tensioni su Taiwan; Mario Draghi ha inoltre rivelato che il suo Governo ha recentemente bloccato un’acquisizione cinese di una società di semiconduttori italiana (golden power esteso). Fronte covid19: Polonia e India registrano record di casi giornalieri; in Cina l’obiettivo di vaccinare il 40% della popolazione entro la fine di giugno è a rischio; in Giappone aumentano le misure restrittive con la regione di Tokyo che potrebbe entrare nuovamente in stato di emergenza per far fronte alla quarta ondata; in US si allentano le misure ma salgono i contagi in diversi Stati; in Europa la Francia ha raggiunto il target di vaccinati con prima dose prima delle attese e in Italia i nuovi casi continuano a rimanere alti. Il Regno Unito deciderà entro l’inizio del mese prossimo se i britannici potranno riprendere le vacanze internazionali il 17 maggio, con i paesi di destinazione classificati in base al loro rischio covid in un sistema “a semaforo”. Mentre i 27 membri dell’Unione Europea continuano a discutere sull’utilizzo o meno del vaccino prodotto da AstraZeneca, l’EMA ha concluso le sue indagini comunicando che “non ci sono rischi generalizzati nella somministrazione e non si ritengono necessarie misure specifiche per ridurre il rischio” ma vi è una “probabile causalità” nei casi di trombosi ma che comunque “i benefici sono superiori ai rischi” … e tu, quanti anni hai? Dopo aver vaccinato “under” ed “over”, ora il Belgio non somministrerà più questo vaccino sotto i 56 anni, mentre in Italia si consiglia l’uso solo per chi ha più di 60 anni. A cura del team Core Equity Value di MB SGR PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 9 aprile 2021 VIEW STRATEGICA I dati sui vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale. |

MATERIE PRIME E VOLATILITA’

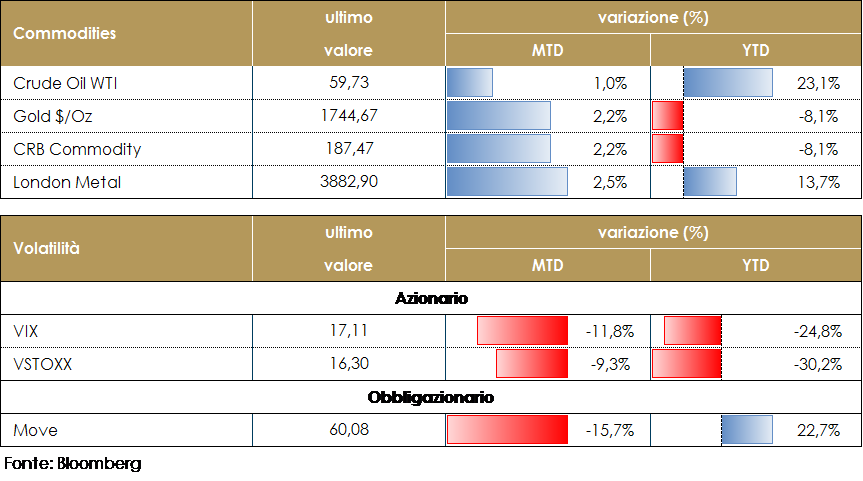

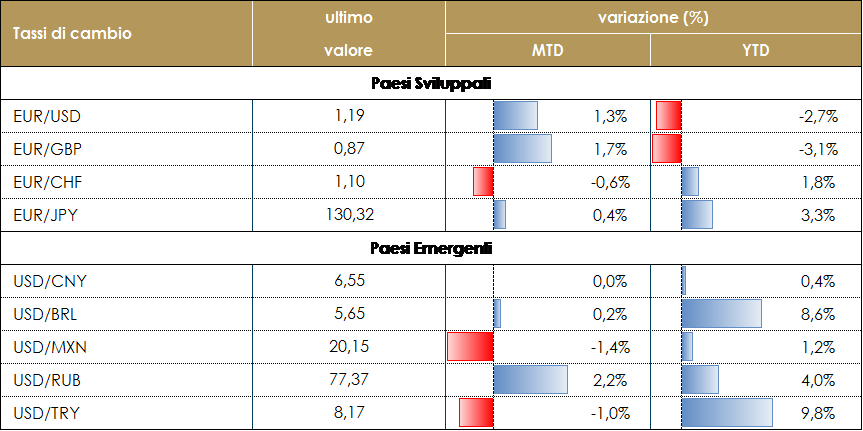

Il prezzo del petrolio si è mantenuto sotto i 60 dollari al barile per tutta la settimana. Pesa sul prezzo del petrolio la decisione della settimana scorsa dell’OPEC+ di allentare gradualmente i tagli alla produzione tra maggio e luglio. Le quotazioni del petrolio non hanno praticamente reagito alla dalla contrazione delle scorte settimanali EIA. Le stime indicavano una contrazione di oltre 1,6 milioni di barili per il greggio, mentre il dato è stato ben superiore: -3,5 milioni. L’indice VIX, che misura le oscillazioni di prezzo per il benchmark azionario degli Stati Uniti, è rimasto per tutta la settimana sotto 20 ed ha toccato 17 il livello più basso da febbraio 2020 a fronte di un nuovo record dell’S&P 500. PERFORMANCE – Dati aggiornati alle ore 17.30 del 9 aprile 2021 TASSI DI CAMBIO Dopo un report sul mercato del lavoro molto forte, pubblicato lo scorso venerdì, il dollaro non è stato in grado di capitalizzare e non ha rotto la soglia di 1,17 contro l’euro. Il biglietto verde è rimasto debole dopo la pausa pasquale e ha chiuso la settimana appena sotto 1,1890, la media mobile a 200 giorni. I verbali del FOMC hanno confermato che la Banca centrale statunitense si è impegnata a mantenere una politica molto accomodante, con tassi a breve termine allo 0%, per un periodo di tempo prolungato. Questo impegno ha pesato sull’USD non solo contro le altre valute del G10, ma anche contro le valute dei mercati emergenti. Un piccolo arretramento dei tassi reali statunitensi ha aiutato a sostenere l’andamento delle valute emergenti contro il dollaro. I maggiori beneficiari dell’indebolimento del dollaro sono state le valute dell’America Latina, in particolare il peso messicano e il real brasiliano. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO –Dati aggiornati alle ore 17.30 del 9 aprile 2021 |

| MERCATI DEI TITOLI GOVERNATIVI

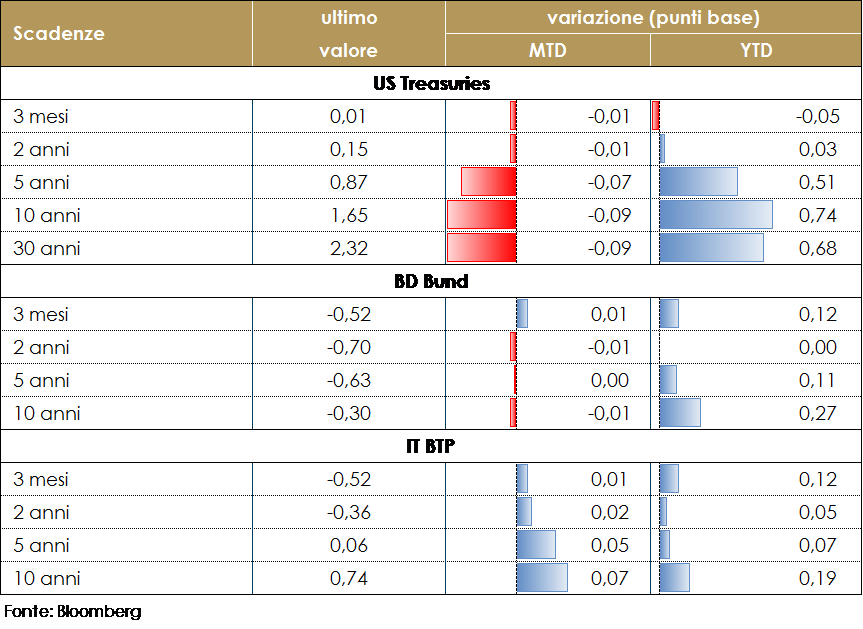

I rendimenti obbligazionari globali sono aumentati dalla fine di marzo, guidati dall’aumento registrato negli Stati Uniti. Il movimento si è verificato senza un chiaro evento catalizzatore e, nonostante le restrizioni all’attività economica ancora presenti nell’Area Euro. I fattori che hanno contribuito al movimento probabilmente includono i flussi di riequilibrio di fine trimestre dopo il forte report sul mercato del lavoro US di marzo e i discorsi rassicuranti degli esponenti della Fed di questa settimana. L’aumento dei flussi degli investitori giapponesi dopo la fine dell’anno fiscale potrebbe anche aver contribuito. La settimana è stata ricca dal punto della comunicazione delle Banche centrali. Il FOMC ha pubblicato le minute del meeting di marzo, che ribadiscono un messaggio dovish, confermando un diffuso consenso a favore del mantenimento delle politiche in atto “per un certo tempo”, finché non si osserverà una ripresa economica robusta. Nel suo discorso al panel del FMI, J. Powel ha, inoltre, aperto la strada per definire i progressi richiesti per le future svolte di politica monetaria, menzionando due temi: la pandemia e il mercato del lavoro. Sul primo fronte, Powell ha sottolineato la divergenza fra il sentiero dei paesi avanzati che procedono, a velocità variabile, verso una possibile immunità di gregge entro la fine dell’estate, e sottolineando invece che lo stato delle vaccinazioni globali resta un rischio “al progresso che stiamo facendo”. Commentando l’employment report di marzo, che ha registrato un aumento di 916 mila occupati e un calo di due decimi della disoccupazione, Powell ha affermato che “abbiamo avuto un assaggio di cosa sia un progresso più rapido (…): intorno a 1 mln di posti di lavoro”! E ha aggiunto che la Fed vuole vedere “una serie di mesi come marzo per potere cominciare a valutare i progressi verso i nostri obiettivi”. Nell’Area Euro la BCE ha pubblicato i verbali della riunione del 10-11 marzo: i verbali non evidenziano alcuna particolare opposizione all’aumento transitorio degli acquisti all’interno del PEPP; mentre, resta la netta contrarietà ad attuare un controllo stretto dei rendimenti governativi a lungo termine. Infine, questa settimana, la BCE ha rilasciato i suoi rapporti mensili sugli acquisti APP e bimestrali PEPP. Gli acquisti di APP sono aumentati, dopo aver registrato un inizio molto lento in gennaio e gli acquisti di PEPP sono aumentati da €53 miliardi in gennaio a €73 miliardi in marzo in linea con l’impegno ribadito durante il meeting di marzo di aumentare il ritmo degli acquisti nei mesi successivi. Inoltre, dai rapporti mensili si evince che la BCE ha continuato a comprare in linea con le quote definite dalle capital key in tutti i principali paesi, con solo deviazioni marginali dovute alla limitata disponibilità di obbligazioni in piccoli paesi emittenti come Lituania e Slovacchia. In questi paesi, la BCE ha acquistato meno rispetto alle capital key, il che implica meccanicamente alcuni acquisti in eccesso nei paesi più grandi. PERFOMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 del 9 aprile 2021 Governativo US: I rendimenti dei Treasury US hanno mostrato una marcata tendenza al rialzo, sulla scia della rimodulazione delle attese di crescita economica e dell’aumentato stimolo fiscale. La normalizzazione economica dovrebbe esercitare una certa pressione sui tassi a lunga. Esprimiamo una view neutrale. Governativo EU: I titoli governativi europei dovrebbero evidenziare un decoupling da quelli USAi mostrando una tendenza al ribasso, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE. |

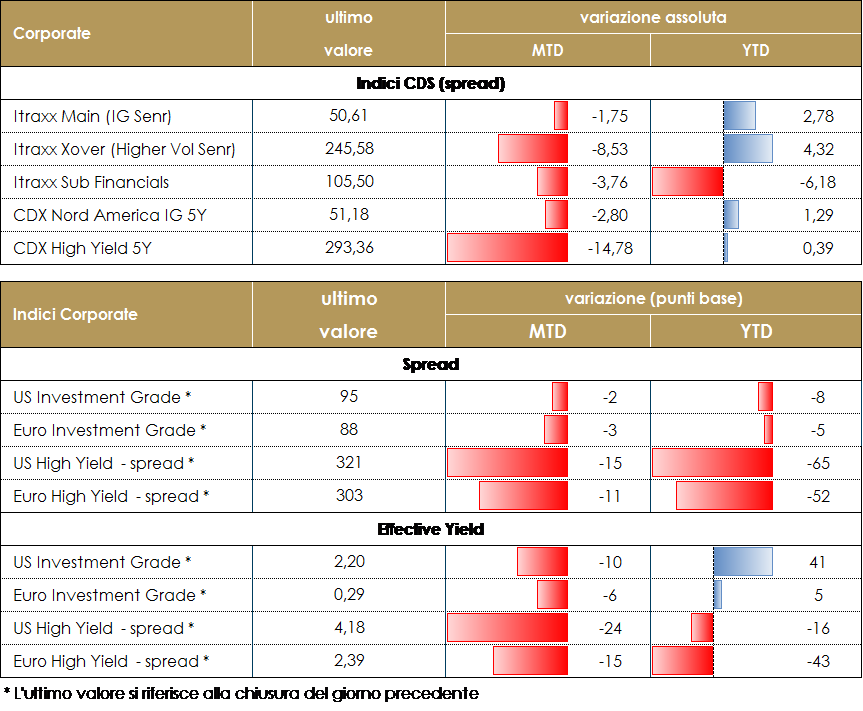

MERCATI DEI TITOLI CORPORATE

La settimana del credito non ha offerto particolari spunti oltre che diversi mercati chiusi ad inizio settimana per le festività che hanno limitato l’operatività sul mercato. Il tono è stato al margine positivo per i titoli cash nel secondario per la sostanziale mancanza di nuove emissioni sul primario è la continua ricerca di rendimento sul comparto. Gli indici CDS, di cui riferiamo su base settimanale, Itraxx Xover e CDX HY rispettivamente su Europa e USA, sono scesi di 2 pb in Europa e 3pb negli USA. La stretta degli indici IG è stata più moderata, con il CDX IG e l’Itrxx Eur Main unchanged. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 9 aprile 2021 VIEW STRATEGICA Corporate IG: Il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale. Corporate HY: Outlook positivo ma possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale. |

LA PROSSIMA SETTIMANA: quali dati?

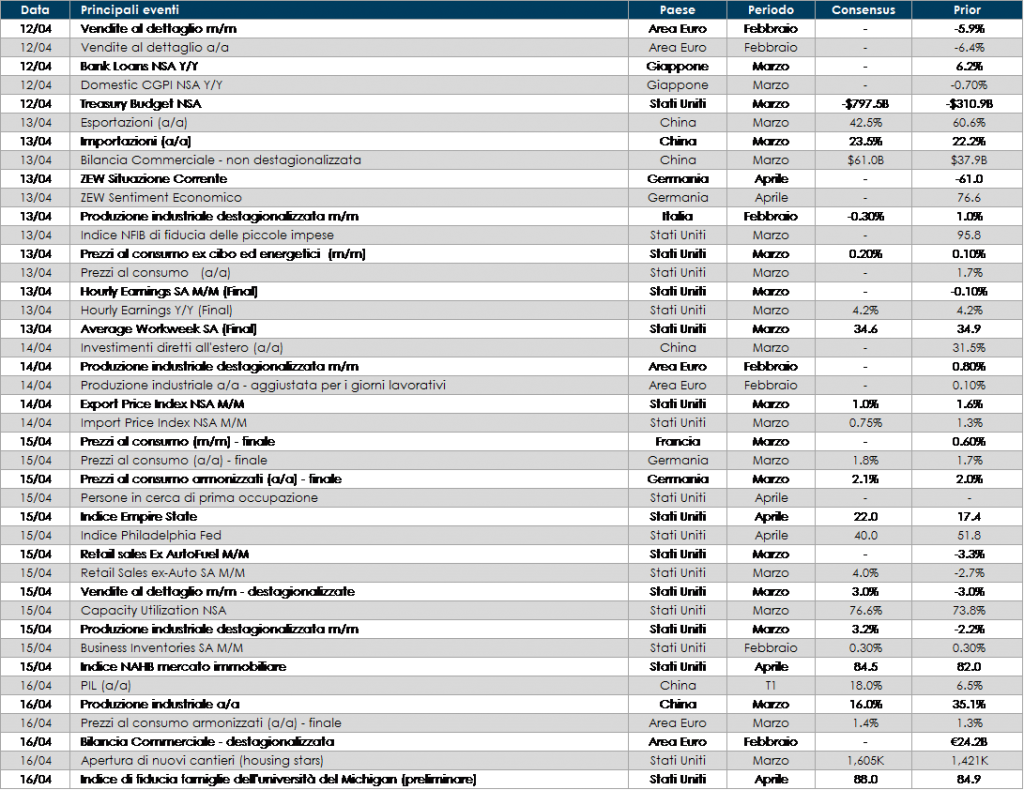

- Europa: la Germania pubblicherà gli indici ZEW sulle condizioni attuali e sulle attese economiche relative al mese di aprile. Tutti i principali paesi dell’Area, e a seguire l’Area stessa, pubblicheranno i dati relativi all’inflazione al consumo di marzo.

- Stati Uniti: verranno pubblicati i dati relativi all’andamento della produzione industriale e all’indice Empire per il settore manifatturiero relativo al mese di aprile. Sul fronte della domanda, invece, si conoscerà l’andamento delle vendite al dettaglio, così come l’indice dell’università del Michigan sulla fiducia dei consumatori. Guardando poi all’inflazione, arriverà la rilevazione dell’andamento dei prezzi al consumo (CPI) relativa al mese di marzo

- Asia: la Cina pubblicherà la prima lettura del PIL relativo al primo trimestre 2021. Il Giappone renderà noto l’andamento delle richieste di macchinari core e il livello dei prezzi alla produzione (PPI).

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.