La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: Suganomics: il Giappone dopo Abe

- ll Giappone sta uscendo da una grave recessione iniziata alla fine del 2019

- La fiducia rimane debole ma i consumi recuperano lentamente

- Suga Yoshihide, il nuovo primo ministro, proseguirà le politiche di Abenomics, ribadendo al contempo le sue priorità politiche, come la riforma della regolamentazione

SETTIMANA TRASCORSA

- EUROPA: La forza delle vendite al dettaglio stempera la perdita di momentum della crescita nell’Area Euro

- ASIA: gli indici PMI in Cina confermano la ripresa del paese

- USA: continua la ripresa dell’economia Usa, mentre continua la discussione sul prossimo pacchetto fiscale

| PERFORMANCE DEI MERCATI

MERCATI AZIONARI Stimoli mirati o generalizzati, i mercati intravedono spiragli di positività. La settimana ha assunto un tono interlocutorio sui mercati azionari, in attesa di maggiore chiarezza su un nuovo pacchetto fiscale in USA. Trump ha dichiarato di essere favorevole a stimoli a sostegno delle compagnie aeree US. I mercati hanno reagito “al volo”, complici anche le valutazioni estremamente basse del settore, che hanno incentivato le operazioni di acquisto, e in Europa l’Indice Stoxx600 Travel&Leisure ha registrato un +7% (EuroStoxx Travel&Leisure +6%), con il rally di IAG e Lufthansa. L’ulteriore notizia supportive è arrivata dal UK che sta vagliando la possibilità di introdurre test rapidi Covid19 negli aeroporti per facilitare la normalizzazione dei flussi. Guardando al comparto nel suo complesso si nota che l’ETF US Global Jets, rappresentativo della performance delle principali compagnie aeree statunitensi ed internazionali, dei costruttori di aerei e delle società che gestiscono terminal ed aeroporti, ha registrato un +5% (seppur la perdita YTD resta ancora oltre il 40%). In ogni caso; il presidente della Camera, Nancy Pelosi, si è detta contraria all’idea di un pacchetto isolato alle Airlines, senza un accordo a sostegno dell’intera economia. Vedremo se bisognerà attendere fino a dopo le elezioni per avere chiarezza. Nel frattempo, ci si aspetta che la volatilità sull’azionario continui, sostenuta dall’incertezza circa l’esito delle elezioni, le tensioni USA–Cina e il rischio di ulteriori restrizioni all’attività a causa dell’aumento dei contagi. Nota positiva la revisione degli utili e alcuni dati macro tornati sui livelli precrisi. In termini di performance, si evidenza il +8% del settore bancario europeo con l’Indice dell’Eurozona EuroStoxx Banks e lo StoxxEurope 600 Banks a +6.5% (le valutazioni delle banche europee sono state fortemente penalizzate dalle preoccupazioni di un peggioramento dell’economia europea e dalla decisione dei regolatori di vietare la distribuzione di dividendi). l’Indice europeo SXXE positivo a +2,75% trainato, per l’appunto, da Banks +8%, Travel&Leisure +7% ed Oil&Gas +5% contro Financial Services -0,10%, HPC +0,80% ed Utilities +1,20% (i contributori inferiori di performance). A livello di single names troviamo Thyssenkrupp +19%, Bank of Ireland +17% e Repsol +16% i best performer contro Euronext -8%, Hellofresh -6% e Siemens -5% i worst. Tra i migliori titoli della settimana dell’EuroStoxx 50 troviamo BNP +11%, ABInBev +10% e ING +9,80%. Sul mercato domestico italiano FTSE MIB a +3,20% con Pirelli +11%, CNH +8,70% e Azimut +8,50% i best performer (seguiti da Unicredit e Saipem +7%) contro BPER e Nexi i worst (-5%); mercato delle Mid&Small Cap a +1,80% trainato da Biesse +19% e Anima +10%. S&P500 +1,95% con Construction Materials +12%, Chemicals +10,80% ed Elec Manufact +10% i best sector. Nasdaq100 a +3,25% trainato da Exelon +9,75% e con Tesla a -5%. A cura del team Core Equity Value di Mediobanca SGR PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 9 ottobre 2020 VIEW STRATEGICA L’ampia liquidità messa a disposizione dalla Banche Centrali, gli interventi di stimolo fiscale e i possibili flussi in ingresso sosterranno un ulteriore recupero del ciclo economico che supporterebbe il trend positivo dei mercati |

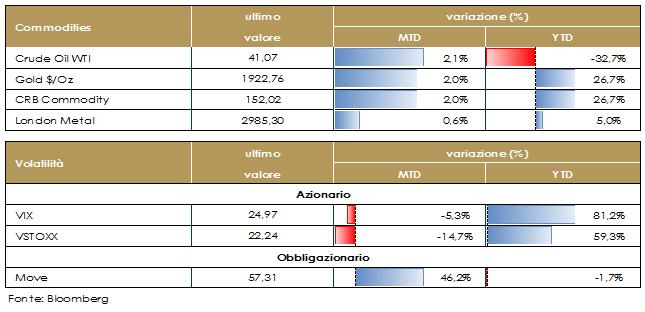

MATERIE PRIME E VOLATILITA’ Si accentua il rialzo dei prezzi delle materie prime nonostante l’incertezza inerente alle trattative sul pacchetto di stimoli fiscali, in discussione al Congresso USA. La ripresa della produzione industriale, soprattutto in Cina, è stato il più importante motore del recente aumento dei prezzi delle materie prime. Il prezzo del petrolio in recupero sopra i 40 dollari al barile nonostante l’EIA, la divisione del Dipartimento dell’Energia US, abbia confermato che le scorte settimanali siano salite di oltre 500.000 barili, contro le attese per un decremento di 880.000 barili. L’arrivo del maltempo nel Golfo del Messico crea tensione rialzista che equilibra le solite previsioni non positive sul futuro, espresse dall’OPEC nel suo report mensile. Resta indiscusso come i nuovi focolai di contagio e le conseguenti possibili restrizioni a persone e attività siano ancora un fattore che grava sul recupero strutturale del ciclo economico, con probabili riflessi negativi sulla domanda di materie prime. PERFORMANCE – Dati aggiornati alle ore 17.30 del 9 ottobre 2020 TASSI DI CAMBIO È proseguita anche questa settimana la lenta risalita dell’euro nei confronti del dollaro statunitense. L’apertura di Christine Lagarde ad una possibile adozione di una forma di Average Inflation Targeting anche in Europa non ha modificato il trend di mercato che vede la valuta comune apprezzarsi.La crescita delle probabilità di vittoria dei Democratici nelle elezioni presidenziali statunitensi (cresciuto ulteriormente alla notizia del ricovero di Trump per infezione Covid 19) contribuisce all’indebolimento della valuta statunitense, che sconta uno stimolo fiscale superiore ai USD 2 trilioni. La sterlina chiude la settimana in lieve indebolimento sia verso euro che nei confronti del dollaro: la possibilità che la deadline del 15 ottobre, posta da Boris Johnson per raggiungere un accordo con EU per regolare Brexit, passi senza che le parti si accordino diventa sempre più alta. Le valute emergenti non registrano particolari variazioni, se non in termini relativi. Tra tutti spicca il movimento del peso messicano rispetto al rublo: la possibilità di un’uscita di scena di Trump spinge al rialzo il peso messicano e deprime il rublo (l’attuale amministrazione si è sempre dimostrata benevola nei confronti della Russia). A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO – Dati aggiornati alle ore 17.30 del 9 ottobre 2020 VIEW STRATEGICA Con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio. |

| PERFORMANCE DEI MERCATI

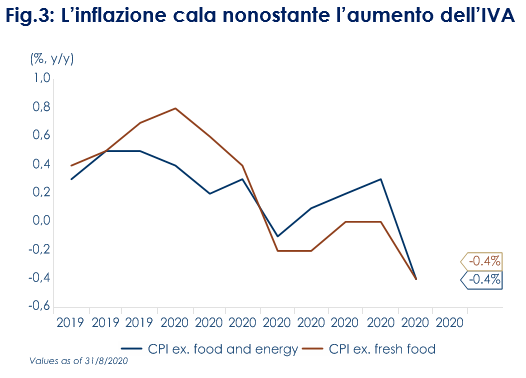

MERCATI DEI TITOLI GOVERNATIVI In una settimana povera di dati economici e di evoluzioni risolutive sui principali game-changer dello scenario economico (Brexit – elezioni presidenziali US– ulteriori stimoli fiscali negli Stati Uniti e Recovery Fund nell’Area Euro) i mercati si sono focalizzati sul newsflow ed hanno scambiato in un intervallo piuttosto stretto. Nell’Area Euro continua il movimento di restringimento dello spread BTP-Bund che ha toccato in settimana nuovi minimiSul fronte della politica monetaria sono stati pubblicati i verbali delle riunioni del FOMC di settembre e del consiglio direttivo della BCE. Da un lato appare chiaro che il FOMC vuole avere maggior chiarezza sulla ripresa economica e sull’evoluzione dell’impatto della nuova strategia di politca monetaria, prima di prendere in considerazione ulteriori modifiche alla stance di politica monetaria. I verbali della BCE hanno, invece, fornito una valutazione più dovish rispetto alla conferenza stampa del Presidente Lagarde, e più in linea con il successivo post sul blog di Philip Lane. Dai verbali emerge che sono stati discussi due ordini di rischio in primo luogo il rischio di deflazione, seppur in diminuzione, è stato comunque ritenuto “non trascurabile”., in secondo luogo l’impatto del tasso di cambio sull’inflazione dell’Area È stato infatti ribadito che il tasso di cambio, pur non facendo parte degli obiettivi della BCE, sia tra i fattori determinanti per l’inflazione. In particolare, sarà il PEPP lo strumento principale nel caso in cui fossero necessari ulteriori stimoli ma anche nuovi tagli dei tassi o modifiche ai parametri del TLTRO fanno comunque parte della “cassetta degli attrezzi”. Il mercato ormai aspetta il meeting di fine mese, per verificare se si stia effettivamente materializzando un’evoluzione nell’orientamento del Consiglio Direttivo della BCE e quindi un potenziamento degli strumenti della BCE da parte di alcuni membri del Consiglio Direttivo. PERFORMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 del 9 ottobre 2020 VIEW STRATEGICA Governativo US: il massiccio intervento di politica monetaria espansiva della Fed ha riportato i rendimenti governativi abbondantemente sotto l’1% sulle principali scadenze. Alla luce della volatilità nell’attuale fase (possibili ulteriori tagli e funzione di hedge) manteniamo una view neutrale.. Governativo Euro Nonostante l’allentamento monetario, non si identifica valore in questa asset class a fronte di rendimenti ampiamente negativi in particolare delle emissioni tripla A. |

MERCATI DEI TITOLI CORPORATE

La settimana è stata molto positiva sul mercato grazie in particolare alle aspettative su ulteriori stimoli fiscali negli Stati Uniti e al consolidamento nei sondaggi delle elezioni presidenziali di un risultato nettamente a favore al candidato democratico, rispetto al temuto risultato conteso emerso nelle settimane scorse. Le notizie sull’aumento dei casi Covid in Europa e su potenziali ritorno a restrizioni sono ancora al centro dell’attenzione degli operatori, così come gli sviluppi sul tema Brexit, ma il mercato sembra dare più importanza alle aspettative sulle policy, fiscale in US e monetaria in Eu, confermate dalle minute “dovish” del meeting ECB.Gli indici CDS hanno chiuso in restringimento, Main -5bps, Xover -22bps, Financials -6bps, Subordinated -13bps.Sul mercato secondario settimana molto forte nonostante, o meglio questa volta grazie, all’attività del primario dove alcuni deal hanno prezzato dentro le curve del secondario creando una sorta di premio inverso sui bond già in circolazione. Sul primario settimana molto intensa con un totale di 37,5 miliardi di euro emessi contro i 22 della settimana scorsa, tornati quindi sui livelli di inizio settembre. Tra i deal che segnaliamo questa settimana diverse offerte multi-tranche Pepsi (A+, 750Mio, 12y 0.4% e 30y 1.05%), Schaeffler (BB+, 750Mio, 2.75% 5y e 3.375% 8y) ed ENI (Ibrido, nc 5.5y 2.625% e nc9y 3.375%). I deal sono stati molto richiesti con un dato medio di 4,7 volte l’ammontare offerto (contro i 3,9 della scorsa settimana) e da forti riduzioni dello spread dalla guidance all’esecuzione (media di 33bps contro i 30bps della settimana precedente). La concessione media rispetto alla curva del secondario rimane bassa (5bps media) con alcune emissioni Orange (BBB-, 700Mio, nc8y 1.75%), Eutelsat (BBB-, 600Mio 8y 1.5%), Rentokil (BBB, 600Mio, nc8y 1.75%) e Arkema (BBB+, 300Mio 6y 0.125%) che hanno prezzato sotto i livelli della curva esistente. Altri deal sul mercato Heathrow (BBB+, 750Mio 5y 1.5%), i real estate Colonial (BBB+, 500Mio, 8y 1.35%), Immofinanz (BBB-, 500Mio, 7y 2.5%) e Heimstaden Bostad (BB, 500Mio, Perp nc5.5y 3.375%). Su Financials l’attività è rimasta piu’ contenuta con 6Bio di euro con banche francesi protagoniste tra cui Credit Agricole (BBB-, AT1, Perp nc 7.5, 4%), BNP (A-, SNP, 6y, 0.375%), ALD (BBB, senior. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 9 ottobre 2020 VIEW STRATEGICA Corporate IG: l’easing monetario potrebbe sostenere ulteriormente l’asset class da preferire, soprattutto in Europa, rispetto al segmento più speculativo (high yield) e a quello governativo in quanto presenta un profilo rischio/rendimento i più interessante in questa fase di difficile previsione dell’evolversi dei rischi di scenario. Corporate HY: nonostante un ulteriore deterioramento dello scenario base potrebbe impattare gli emittenti più deboli riportando a livelli più elevati i tassi di default, l’entità delle politiche monetarie e fiscali si configurano come possibili elementi di stabilizzazione. |

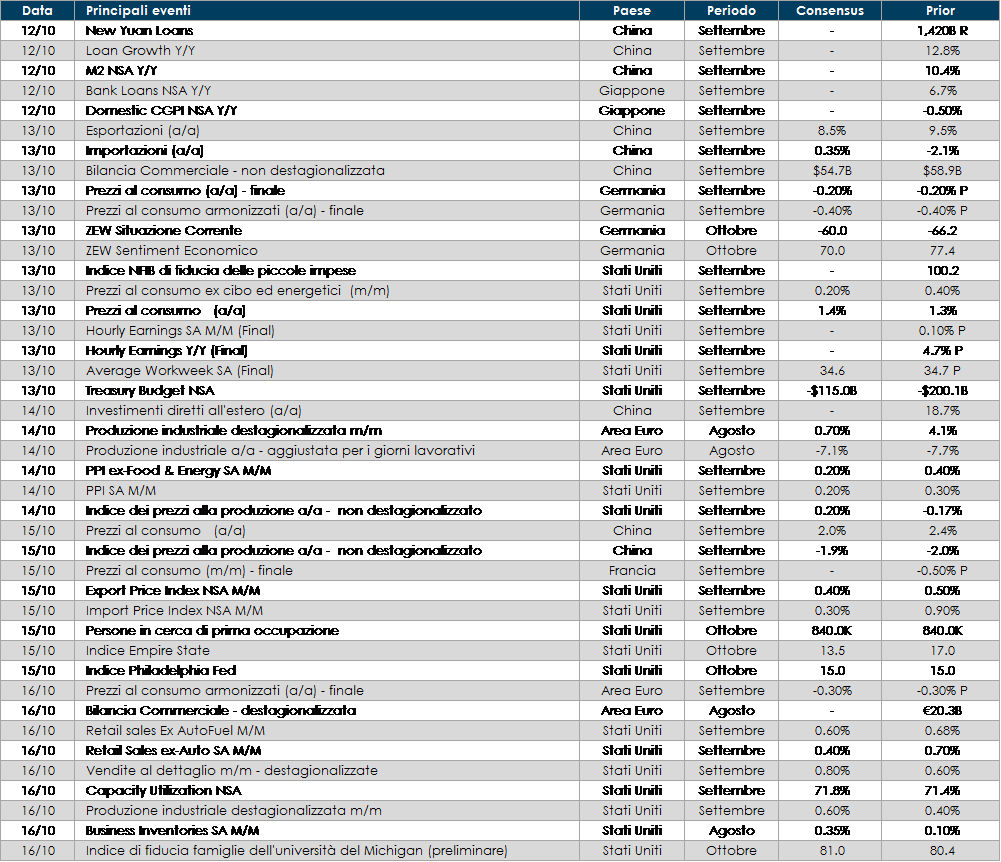

LA PROSSIMA SETTIMANA: quali dati?

- Europa: Settimana ricca di dati macro per l’Eurozona, con la pubblicazione delle rilevazioni sul fronte della disoccupazione, della bilancia commerciale e dell’inflazione relativi alle economie che adottano la valuta comune. Per l’Italia sono invece attesi i dati sugli ordini all’industria e sull’inflazione, quest’ultima attesa anche in Francia e Germania, con Berlino che pubblicherà anche i dati relativi all’indice Zew.

- Stati Uniti: la settimana prossima saranno pubblicati i dati relativi alle vendite al dettaglio di settembre e la produzione industriale di settembre che permetteranno di continuare a valutare il ritmo della ripresa economica

- Asia: in Cina saranno pubblicati i dati sulla bilancia commerciale e sull’inflazione. In Asia la settimana sarà ricca di appuntamenti anche a Tokyo, con la pubblicazione dei dati relativi alla produzione industriale e agli ordinativi di macchinari industriali.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.