La settimana finanziaria

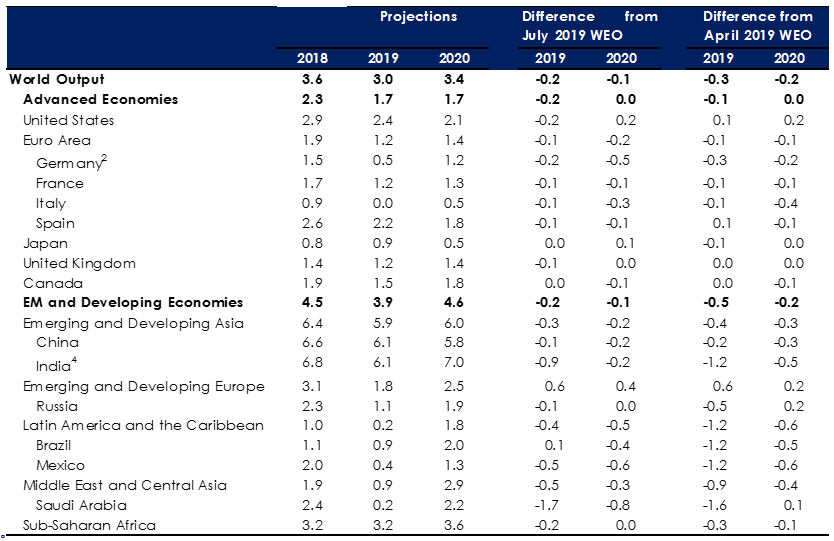

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: il FMI abbassa le stime di crescita, ribadendo che il 3% di crescita non permette errori politici

- L’economia mondiale rallenta in modo sincronizzato

- Il FMI riduce al 3% la sue stime di crescita per il 2019, la più lenta dalla crisi finanziaria globale

- Il rimbalzo della crescita globale nel 2020 sarà guidato dalle economie emergenti

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

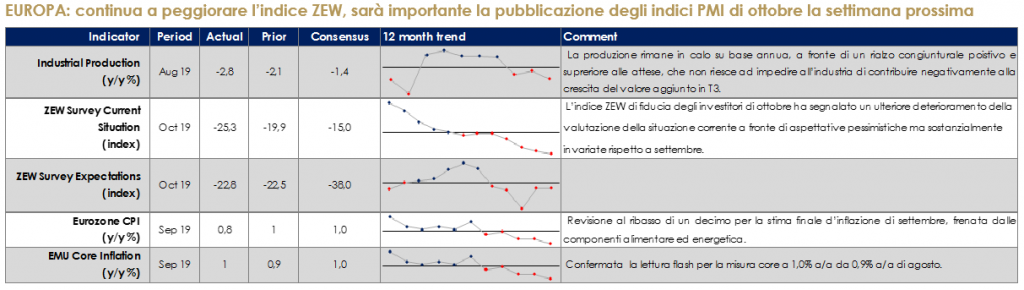

EUROPA: continua a peggiorare l’indice ZEW, sarà importante la pubblicazione degli indici PMI di ottobre la settimana prossima

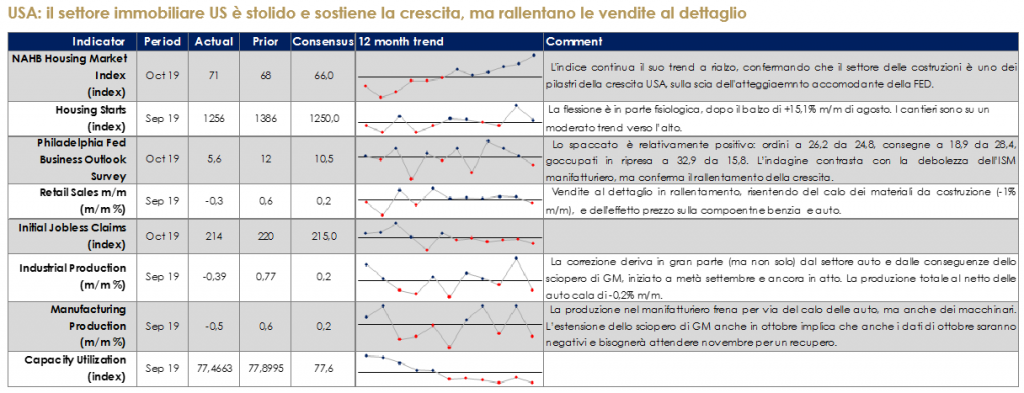

USA: il settore immobiliare US è stolido e sostiene la crescita, ma rallentano le vendite al dettaglio

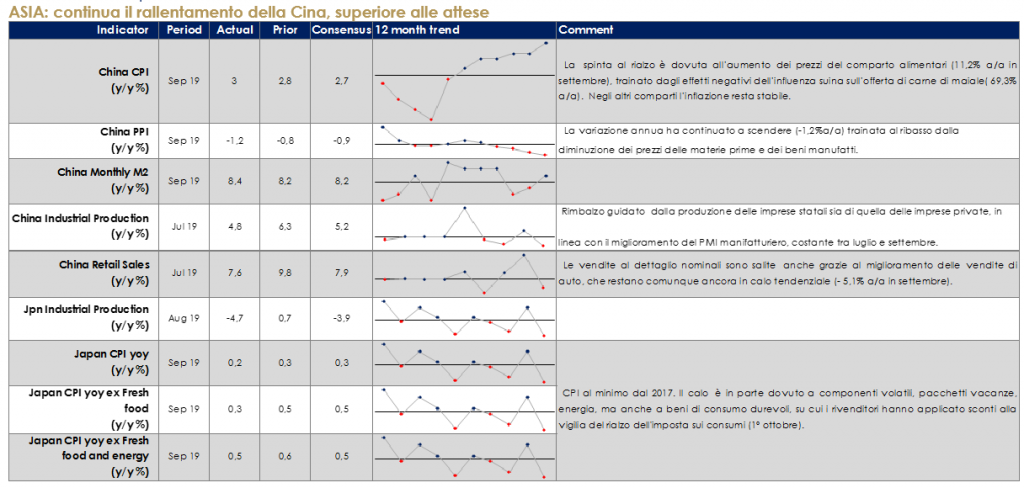

ASIA: continua il rallentamento della Cina, superiore alle attese

Il PIL cinese in T3 ha rallentato da 6,2% a/a in T2 a 6,0% a/a, al di sotto delle attese (consenso 6,1% a/a), con una variazione di 1,5% t/t, da 1,6% t/t in T2. Dal lato dell’offerta a una riaccelerazione nel settore dei servizi (+7,2% a/a da 7,0% nei due trimestri precedenti) si è accompagnato un netto rallentamento del settore industriale (da 5,6% a/a in T2 a 5,2% inT3) e in misura di minore, di quello agricolo. Il dato porta la crescita dei primi tre trimestri dell’anno a 6,2% i. La dinamica del credito aggregato si è stabilizzata a 10,8% a/a in settembre e non ha ancora dato segnali di riaccelerazione nonostante l’allentamento delle condizioni monetarie. L’impulso del credito, finora comunque in lieve aumento, dovrebbe favorire una stabilizzazione dell’attività economica in T4 premettendo una crescita tra il 6,2% e il 6,1% nel 2019.

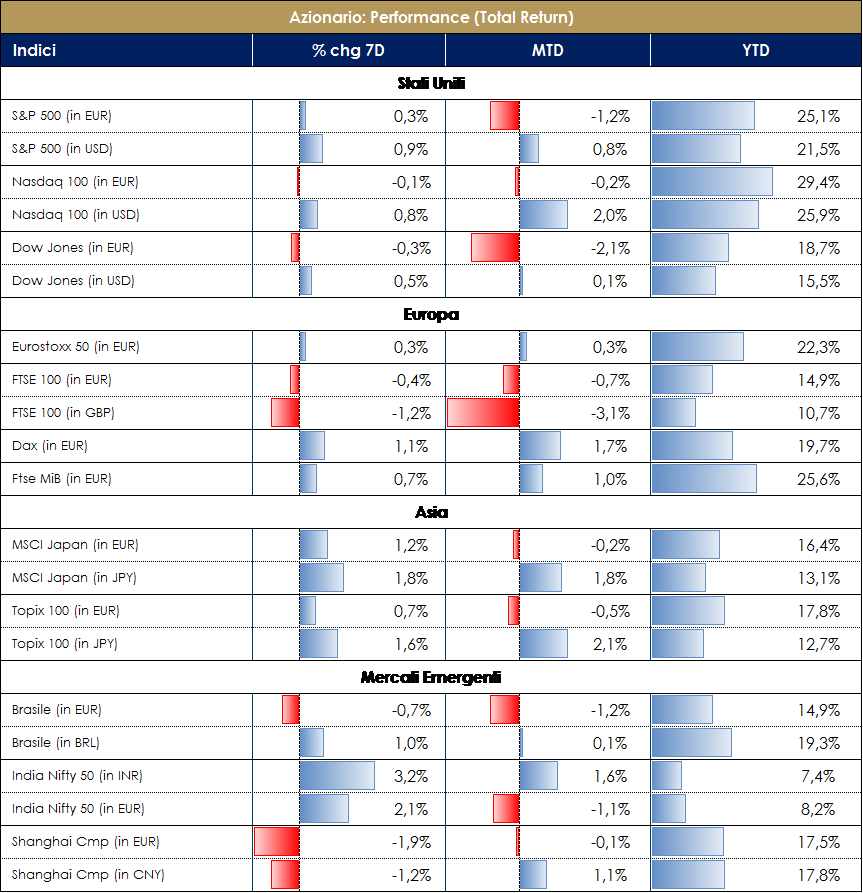

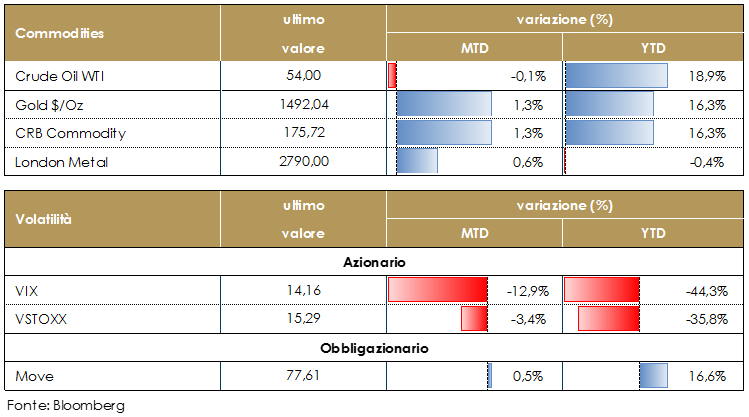

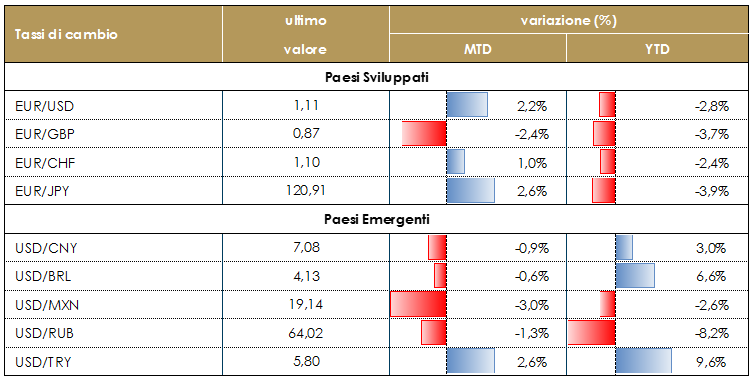

| PERFORMANCE DEI MERCATI | Dati aggiornati alle ore 17.30 |

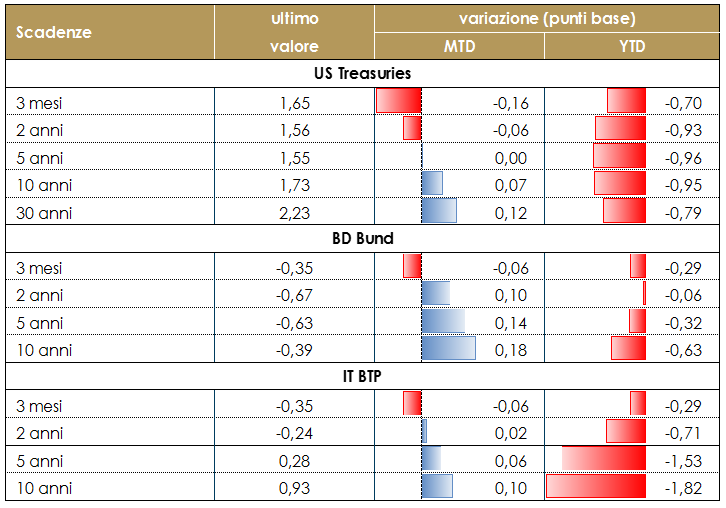

| MERCATI DEI TITOLI GOVERNATIVI

Durante la settimana appena conclusasi la struttura a termine US è rimasta pressoché invariata nonostante le notizie di progressi relativi sulle relazioni USA-Cina e sul tema Brexit. A nostro avviso il fatto che l’accordo Brexit non sia stato ancora approvato dal parlamento UK e che l’accordo USA-Cina non sia stato accompagnato da una dichiarazione congiunta lascia gli investitori cauti. In attesa che il Parlamento UK e quello Europeo votino sul nuovo accordo di ritiro del Regno Unito, il Gilt decennale ha registrato solo un marginale rialzo, mentre il segmento a breve è rimasto ancorato. Il marginale movimento è spiegato dall’elevata incertezza che ancora permane: le possibilità di un no-deal Brexit sono diminuite, ma le prospettive a lungo termine per il paese restano ancora molto incerte. Non è chiaro se, anche dopo avere ottenuto la modifica dell’accordo, il Primo ministro Johnson abbia i voti utili per farlo approvare dal Parlamento UK. La battaglia è aperta su almeno tre fronti. Innanzitutto, gli unionisti nordirlandesi hanno preannunciato un loro voto contrario. C’è poi da capire se i 21 conservatori che sono stati estromessi dal partito a settembre abbiano intenzione di esprimersi in senso favorevole o meno. Infine, se anche questi 21 conservatori “soft” fossero persuasi, non si sa come voteranno i 38 conservatori “hard” che a marzo di quest’anno hanno votato contro l’accordo di Theresa May. Infine, i laburisti di Jeremy Corbyn hanno già fatto conoscere la loro contrarietà. Per questo i possibili scenari possibili spaziano ancora da Hard Brexit, a un Brexit più morbida fino ad un “remain” con un nuovo governo e un secondo referendum. La struttura a termine governativa tedesca ha invece registrato un marginale rialzo lungo tutte le scadenze. La settimana prossima si terrà l’ultima riunione della BCE, presieduta da Mario Draghi, sarà interessante ascoltare la valutazione della congiuntura economica e la valutazione degli strumenti a disposizione della BCE, mentre non vi saranno evidentemente annunci di nuove misure.

|

PERFORMANCE DEI TITOLI DI STATO

VIEW STRATEGICA Governativo US: Il ciclo economico è positivo ma mostra segni di rallentamento La FED ha ridotto il tasso di riferimento di 25 punti base due volte (a fine luglio e a metà settembre), mentre gli operatori di mercato si aspettano un ulteriore taglio di circa 50 punti base entro la fine del 2019. Governativo Euro: In settembre, nell’Area Euro prima di passare la mano a Christine Lagarde, Mario Draghi ha voluto “blindare” la politica monetaria della BCE, annunciando o un pacchetto completo di misure espansive, comprendente un taglio di 10 pb del tasso sui depositi, un QE aperto, una forward guidance rafforzata, condizioni più favorevoli per il TLTRO III e un sistema di riserve differenziate. |

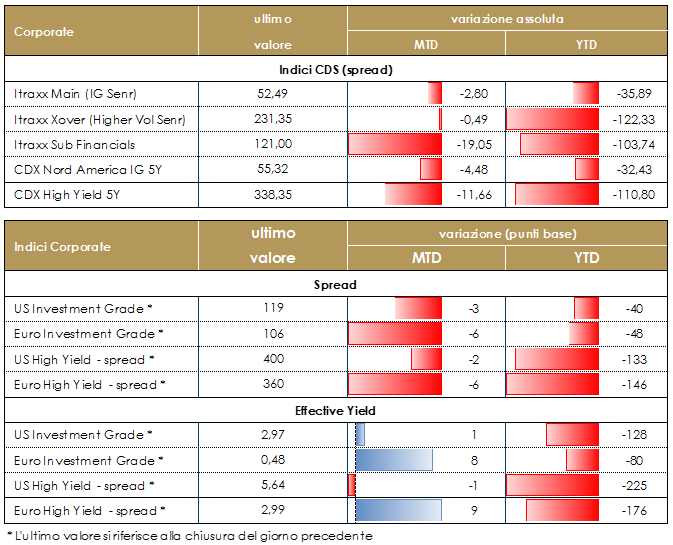

| MERCATI DEI TITOLI CORPORATE

Prosegue il trend di restringimento del mercato corporate. Il mercato primario si è mantenuto molto attivo con emissioni su tutti i comparti. Su base settimanale, gli indici HY hanno avuto performance positiva (sia in Eur che US HY). Su Indici CDS, particolarmente liquidi, la settimana su Itraxx Xover (Hy) si è chiusa con un -7 (239 da 232) sui minimi della settimana. Itraxx Main (IG) ha chiuso a 53 (-2) mentre Sub Fin a 124 (-8); stessa dinamica, anche se lievemente migliore rispetto all’Europa, in US, con IG (-2) e HY (-9) nella settimana in cui sul fronte delle tensioni geopolitiche si sono registrati progressi significativi. Sul mercato primario, la settimana è stata ancora molto intensa. Su financial nuove emissioni per Anima holding spa (BBB- 300Mio Senior 7y 1.75%), Unicredit Leasing corp (BBB 300Mio Senior 2y 0.502%) e su subordinati assicurativi La mondiale (BBB- 500Mio Jr Subordinated Perp nc10 4.375%) con un libro degli ordini sovrascritto 10 volte l’ammontare in emissione. Su banche, emissioni senior non Preferred per Credit Agricole sa (A- 1Bio 5y 0.375%), UBI Banca (BB+ 500Mio 5y 1.625%) e Bpce sa (A- 1000Mio 7y 0.5%), senior per Sumitomo Mitsui (A- 1250Mio 10y 0.632%) e senior preferred per Banca Mcc spa (BB+ 300Mio 5y 1.5%), Banca Farmafactoring spa (300Mio 3y 1.75%) e Dz bank ag (AA- 250Mio 9y 0.205%). Su corporate doppia emissione subordinata per Deutsche Bahn (BBB 1Bio Perp nc 6y 0.95%, 1Bio Perp nc 10y 1.6%), mentre multitranche senior per Zf Europe (BBB- Senior 500Mio 4y 1.25%, 900Mio 6y 2%, 600Mio 8y 2.5%, 700Mio 10y 3%), Engie sa (A- Senior 900Mio 11y 0.5% 600Mio 22y 1.25%) e E.on se (BBB Senior 750Mio 7y 0.25%, 750Mio 3y 0%). Due emissioni singole per Informa plc (BBB- 500Mio Senior 8y 1.25%) e Cpi Property group sa (BBB 750Mio Senior 7y 1.625%). Settimana record anche per le emissioni nel comparto High Yield, con rifinanziamenti e nuove emissioni per Rossini sarl (B 650Mio 6y 3.44071%), Ziggo bv (BB 425Mio 10y 2.875%), Consus real estate (B- 450Mio 4y 9.625%), Apicil prevoyance (NR 250Mio Insurance Subordinated 10y 4%), Hornbach baumarkt ag (B 250Mio 7y 3.25%), Selecta group bv (B 375Mio 4y 5.375%), Eircom finance (B+ 350Mio 5y 1.75%). A cura del team obbligazionario di Mediobanca SGR |

PERFORMANCE DEI TITOLI CORPORATE

VIEW STRATEGICA Corporate IG: L’atteggiamento accomodante della banche centrali sostiene l’asset class, compensando livelli di rendimento storicamente contenuti. Corporate HY: La correlazione positiva con il mercato azionario ed il supporto derivante dai nuovi toni più dovish delle banche centrali, mantengono interessante l’investimento sull’asset class, pu in un contesto fragile dati i rischi di scenario. La ridotta liquidità nelle fasi di stress ed il ricomparire del «rischio idiosincratico» suggeriscono comunque un approccio prudente e diversificato alla stessa. |

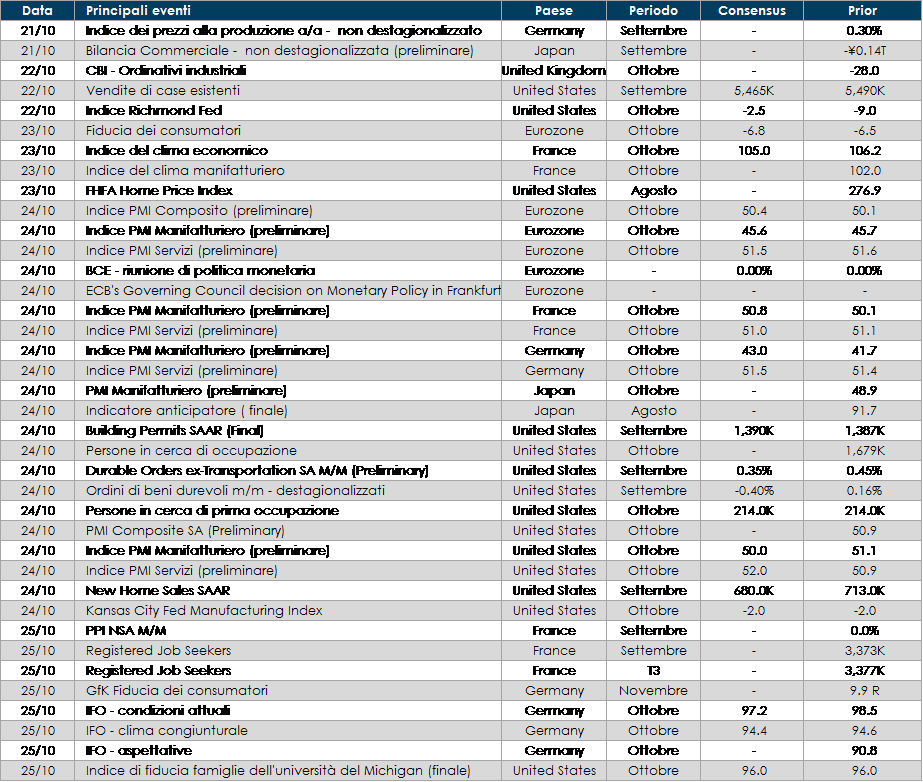

LE PROSSIME DUE SETTIMANE: quali dati?

- Europa: in riferimento all’Area Euro a livello aggregato, la settimana prossima sarà pubblicato l’indice di fiducia dei consumatori, mentre per le singole economie saranno pubblicate le stime preliminari degli indici Markit PMI di ottobre. In Germania, in pubblicazione anche gli indicatori IFO e Gfk sulla fiducia.

- Stati Uniti: saranno pubblicati i valori preliminari degli indici Markit PMI di ottobre e i valori relativi agli ordini di beni durevoli, vendite di case nuove ed esistenti nonché l’indice prezzi case.

- Asia: Povera di indicazioni macro la settimana dalla Cina, mentre in Giappone saranno pubblicati i valori della bilancia commerciale.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.