La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: La Fed non taglia i tassi, ma non delude i mercati, e li prepara a un taglio in luglio

- Il FOMC apre la porta ad un insurance cut nel mese di luglio

- La valutazione congiunturale resta positiva,

- ma i rischio aumentano e sono rivolti verso il basso

Nella riunione di questa settimana, il FOMC ha deciso di lasciare invariato l’intervallo obiettivo per il tasso sui fondi federali a 2,25-2,5%, spianando la strada a un taglio del costo del denaro in tempi relativamente brevi – probabilmente già il 31 luglio – e ribadendo che attualmente la ripresa economica non è a rischio.

Il FOMC ha, invece, modificato la dichiarazione iniziale eliminando il riferimento a un atteggiamento “paziente” nel determinare i futuri aggiustamenti all’andamento dei tassi adottato da inizio anno, alla luce della maggior incertezza caratterizzante il contesto economico e, soprattutto, della debolezza dell’inflazione. Inoltre, ha modificato la descrizione della crescita economica ora definita come “moderata”, e non più “solida” come nella riunione di maggio e ha rivisto al ribasso le proprie previsioni di inflazione per il 2019, mentre le previsioni sulla crescita sono rimaste sostanzialmente invariate.

Secondo le SEP (Summary of Economic Projects) pubblicate ieri, il PIL dovrebbe continuare a crescere rapidamente: confermato il 2,1% per il 2019, mentre l’1,9% indicato a marzo per il 2020 è stato “corretto” al rialzo al 2%. L’inflazione, invece, dovrebbe risultare più debole, 1,5% quest’anno, contro l’1,8% indicato a marzo, e 1,9% l’anno prossimo, in calo dal precedente 2%. Anche l’indice dei prezzi core è stato rivisto al ribasso: 1,8% per quest’anno, 1,9% nel 2020, 2% nel 2021. A marzo le previsioni per i tre anni indicavano un 2%. Le previsioni sul tasso di disoccupazione continuano a segnalare la solidità del mercato del lavoro ed incorporano una marginale riduzione del tasso stesso (pari ad un decimale su tutto il percorso di previsione).

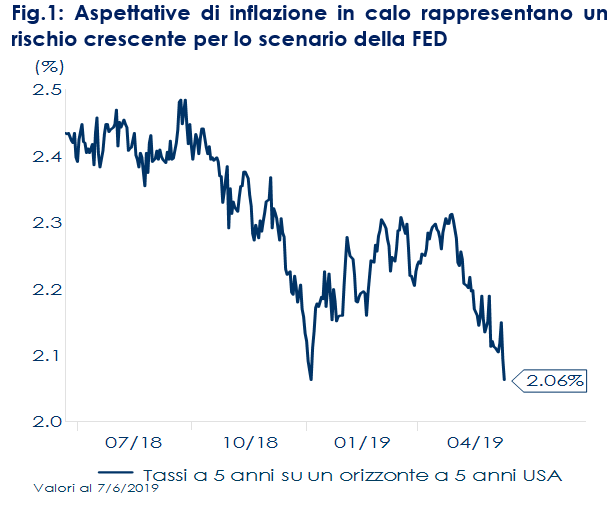

Durante la conferenza stampa J. Powell ha spiegato che la decisione di mantenere i tassi invariati non è stata unanime. Non c’è stato un consenso sufficiente per decidere un taglio in questo meeting. Il presidente della Fed di St. Louis, J. Bullard, ha votato a favore di un taglio di 25 punti base al 2-2,25%. Il FOMC monitorerà l’evolversi dei fattori di incertezza che pesano sull’attuale contesto economico: trattandosi di elementi relativamente recenti, occorrerà valutarli meglio, ed analizzare come si evolveranno e quale sarà il loro impatto sui dati macroeconomici. Elemento di particolare preoccupazione per il FOMC resta l’inflazione ancora troppo lontana dal target della Fed, a fronte di aspettative di inflazione che sono scese all’1,5%, dal precedente 1,8%. La preoccupazione per la dinamica dell’inflazione e la revisione al ribasso delle previsione di inflazione, se letta in chiave storica, anticipa un insurance cut quest’anno. Infatti sia nel 1995 che nel 1998, in occasione dei precedenti insurance cut, il FOMC aveva previsto per l’anno successivo una diminuzione dell’inflazione di fondo, a livelli pari o inferiori a quelli dell’anno precedente (per un approfondimento cfr. editoriale del 14/06/2019).

Relativamente al cosiddetto dots plot (le previsioni dei governatori sul futuro andamento dei tassi ufficiali), non c’è stata una revisione al ribasso della mediana delle previsioni per l’anno in corso, che continua a non incorporare un taglio dei tassi. In particolare, sette membri si attendono due tagli nel 2019 e un membro solo uno. Otto membri non mostrano alcun cambiamento, e uno ritiene opportuno un aumento del costo del denaro. Invece, la mediana per il 2020 incorpora un taglio di 50 punti base per il 2020 e quella per il 2021 un taglio di 20 punti base. La previsione del tasso di interesse a lungo termine è diminuita dal precedente 2,8% a 2,5%. Di fatto, questo cambiamento rimuove ogni possibilità che la Fed torni ad aumentare il costo del denaro, anche nel caso del venir meno dei rischi e degli elementi di incertezze attuali. Come atteso, durante la conferenza stampa il presidente J. Powell ha sminuito l’importanza dei dots, suggerendo al mercato di non concentrarsi troppo su di essi per non rischiare di perdere la visione di insieme.

Particolarmente rilevante è stato il passaggio, durante la sessione di Q&A, in cui il Presidente Powell ha spiegato che tre elementi stanno pesando sulla congiuntura US come su quella mondiale: la debolezza del settore manifatturiero, degli investimenti e del commercio internazionale. Queste debolezze, collegate tra loro, non possono esser imputate ad un unico fattore (trade war), ma sono il prodotto della concomitanza di più fattori, quali il processo di riduzione della leva promosso negli scorsi anni dalle autorità cinesi, il cambiamento delle catene globali del valore indotto dalle nuove misure protezionistiche poste in atto e la volatilità del prezzo del petrolio. Resta invece solido il settore dei servizi, che continua a sostenere la crescita in USA e il mercato del lavoro.

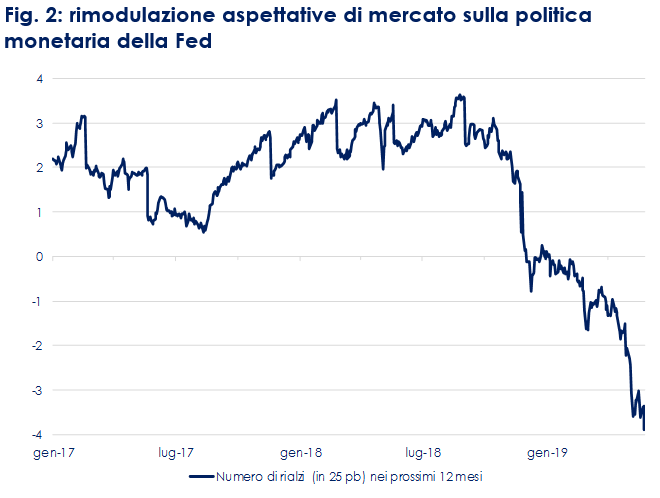

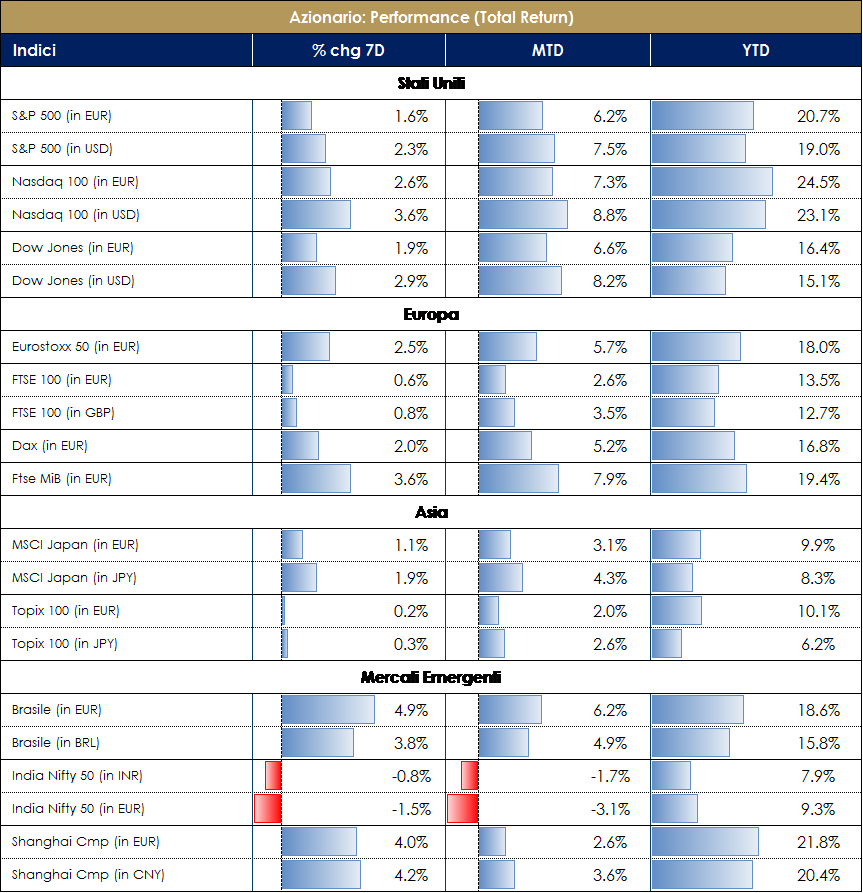

l mercati hanno letto l’atteggiamento della Fed come relativamente dovish: l’indice S&P 500 ha fatto segnare nelle ultime ore nuovi massimi storici e i rendimenti dei titoli di stato sono scesi ulteriormente, incorporando i futuri tagli del costo del denaro(Fig. 2) e previsioni di crescita globale più bassa.

| Fig.1: Aspettative di inflazione in calo rappresentano un rischio crescente per lo scenario della FED | Fig. 2: rimodulazione aspettative di mercato sulla politica monetaria della Fed |

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA EUROPA: moderato miglioramento degli indici PMI nell’Area Euro, mentre lo ZEW presenta aspettative ancora pessimiste

A giugno l’indice ZEW di fiducia economica in Germania è sceso in giugno da -2,1 a -21,1, riassorbendo il precedente miglioramento; la media mobile trimestrale mostra un quadro più ordinato di modesto miglioramento delle attese, con una stabilizzazione su livelli migliori rispetto alla fine del 2018 ma coerenti con un rallentamento a tendere dell’attività. La valutazione della situazione corrente è restata stabile su livelli modesti (7,8, da 8,2). In giugno l’indice PMI composito relativo all’area Euro si è attestato ad un massimo da sette mesi, attestandosi a 52,1 (consenso 52,0, valore precedente 51,8), guidato dal ripresa del settore dei servizi. Infatti la componente dei servizi si è attestata a 53,4 (consenso 53,0, valore precedente 52,9). Il settore manifatturiero resta in contrazione a 47,8 (consenso pari a 48,0, valore precedente 47,7). Guardando alla scomposizione per paese si registra che il PMI tedesco composito è rimasto invariato a 52,6 (consenso 52.5, valore precedente 52.6). Il PMI manifatturiero tedesco, pur restando ancora sotto la soglia di contrazione, è in crescita a 45,4 dal precedente 44.3 (consenso 44.6). Al contrario, il settore dei servizi in Germania si sta ancora dimostrando resistente: l’indice si è attestato a 55.6 (consenso 55.2, valore precedente 52.6). In Francia, l’indice PMI composito in Francia è aumentato per un terzo mese consecutivo attestandosi a 52.9 (consenso 51.3, valore precedente 51.2), guidato sia dalla componente manifatturiera, attestatasi a 52.0 (consenso 50.8, valore precedente 50.6) e dalla componente servizi attestandosi a 53.1(consenso 51.6, valore precedente 51.5). L’indice di fiducia dei consumatori è calato a -7,2 in giugno, in base alla stima flash pubblicata dalla Commissione.

USA: calano le survey regionali

A giugno l’indagine Empire della NY Fed ha sorpreso verso il basso, scendendo in territorio negativo a -8,6 dal precedente +17,8 di maggio. L’intera indagine mostra una debolezza diffusa: nuovi ordini a -12 da 9,7, ordini inevasi a -15,8 da 2,1, consegne a 9,7 da 16,3, occupati a -3,5 da +4,7. Gli indici relativi alle proiezioni a 6 mesi correggono rispetto a maggio, ma restano ampiamente positivi, con quelli relativi all’attività a 25,7 da 30,6, gli ordini a 27,8, le consegne a 29,2 e gli occupati a 15,6. La discrepanza fra i dati negativi coincidenti e la relativa tenuta di quelli a 6 mesi può essere dovuta ai timori per l’escalation delle tensioni commerciali con la Cina e il Messico e segnala quanto le preoccupazioni per i dazi possano diventare self-fulfilling, anche prima dell’effettiva entrata in vigore di nuove misure restrittive. A giugno cala anche l’indice della Philadelphia Fed a 0,3 da 16,6 di maggio. Tutte le componenti hanno corretto rispetto al mese precedente, ma restano in territorio espansivo: ordini a 8,3 da 11, consegne a 16,6 da 27,6, occupati a 15,4 da 18,2, settimana lavorativa a 7,3 da 10,9. Sono risultati in flessione anche gli indici di prezzo: prezzi pagati a 12,9 da 23,1 e prezzi ricevuti a 0,6 da 17,5. Gli indici a 6 mesi sono invece risultati in miglioramento rispetto a maggio: attività a 21,4 da 19,7, ordini a 31,5 da 21,3, consegne a 41,3 da 28,3, occupati a 27 da 27,3. Gli indici di prezzo hanno corretto ma restano saldamente in territorio espansivo (prezzi ricevuti a 24,4 da 38,6). Nelle domande speciali del mese, il 58,7% delle imprese ha riferito piani di produzione in aumento in T2 rispetto a T1, a fronte di 25,7% delle imprese che prevedono calo della produzione. Il 49,1% delle imprese riporta un’accelerazione prevista della produzione in T3 (contro il 26,3% che prevede una frenata). Per il 35,1% delle imprese l’aumento di produzione del T3 dovrebbe essere ottenuto con un incremento di occupati, per il 27% con più ore lavorate e occupati costanti, per il 29,7% con un aumento di produttività senza nuove assunzioni. Nel complesso, l’indagine è meno negativa di quanto appaia dall’indice di attività coincidente e non segnala un’inversione del ciclo nel manifatturiero. I nuovi sussidi di disoccupazione nella settimana conclusa il 15 giugno sono scesi 216 mila, da 222 mila della settimana precedente. I dati sono relativi alla settimana di rilevazione dell’employment report di giugno e sono coerenti con una crescita occupazionale solida.

ASIA: Il PMI manifatturiero giapponese rimane in contrazione

In maggio, in Giappone, le esportazioni doganali sono diminuite del 7,8% a/a (consenso -8.2%, valore precedente -2.4%), registrando così il sesto calo consecutivo e il più marcato da gennaio. I principali driver sono stati un calo nelle attrezzature per la produzione di semiconduttori, seguiti dalla produzione di componentistica automobilistica e dalla produzione di ferro e acciaio. Le importazioni sono diminuite dell’1,5% (consenso +1%, valore precedente +6.4%), segnando il primo calo in tre mesi. Il gas naturale liquefatto i composti organici e il carbone sono stati i principali elementi di trascinamento. Guardando la scomposizione per paese, le esportazioni sono state nuovamente appesantite dal forte calo verso la Cina. La debolezza delle importazioni dall’Asia e dagli Stati Uniti ha più che compensato l’aumento dall’UE. Gli attriti commerciali USA-Cina e il rallentamento della crescita cinese sono stati ancora i driver di fondo di questo dato. La stima preliminare dell’indice PMI manifatturiero è scesa a 49,5 in giugno rispetto a 49,8 di maggio. Gli ordini aggregati e gli ordini all’esportazione si sono deteriorati, mentre la componente relativa alla produzione è risultata più lenta. Anche l’occupazione è migliorata. La produzione è scesa notevolmente a causa dell’aumento dei prezzi dei fattori di produzione a un ritmo più morbido. Le scorte di prodotti finiti hanno registrato un’espansione (a causa delle vendite deludenti), mentre gli acquisti di fattori produttivi sono diminuiti ad un ritmo più rapido. Le aspettative per il futuro si sono spostate in territorio positivo. In sintesi, si può notare che gli ordini aggregati hanno registrato il calo più marcato degli ultimi tre anni, sulla scia della debolezza della domanda di auto e un calo della fiducia sulla scia degli attriti commerciali tra Stati Uniti e Cina. Resta contenuta anche l’inflazione a maggio. L’indice CPI headline salito in rialzo di 0,7% a/a, da 0,9% a/a, l’indice ex-alimentari freschi è aumentato a 0,8% a/a da 0,9% a/a (-0,1% m/m), sulla scia della componente residenziale, dei pacchetti turistici all’estero e dei telefoni cellulari. L’indice CPI core è salito dello 0,8% a/a in maggio (consenso 0.7%, valore precedente 0,9%). I contributi marginali dell’energia, che riflettono la decelerazione dell’elettricità, hanno superato la moderata ripresa del cherosene e della benzina. Il sentiero sempre più debole dell’inflazione dovrà essere registrato nell’aggiornamento delle previsioni della BoJ in pubblicazione a fine luglio, determinando una possibile apertura per cambiamento della guidance e possibili misure espansive sui tassi, come già atteso dai mercati.

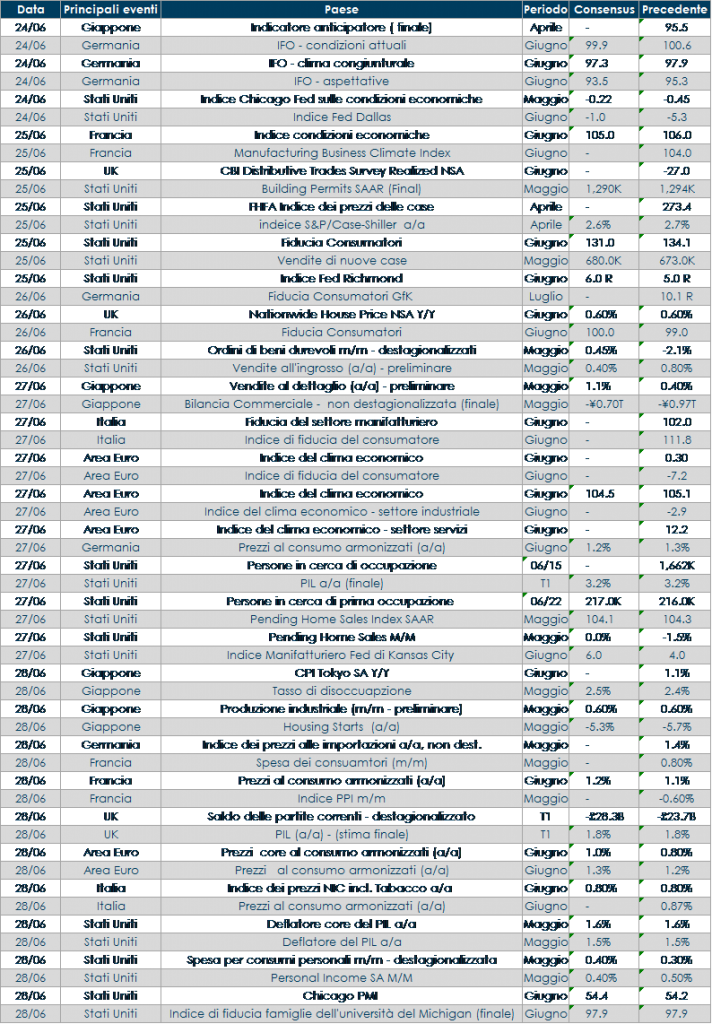

LE PROSSIME DUE SETTIMANE: quali dati?

Europa: saranno pubblicati gli indici di fiducia (INSEEE, ESI, IFO) relativi al mese di giugno, nonché le stime preliminari per l’inflazione di giugno relative all’Area Euro

Stati Uniti: La settimana ha molti dati in uscita. Saranno pubblicati una serie di dati sul settore immobiliare, la stima finale del PIL di T1, gli ordini di beni durevoli e il deficit della bilancia commerciale.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.