La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la Commissione Europea pubblica le Previsioni Economiche di primavera

- La CE ha rivisto al ribasso le previsioni di crescita dell’area Euro, riflettendo proiezioni più deboli per Germania e Italia

- Per l’Italia la CE ha fotografato una situazione fragile sia in termini di crescita sia di finanza pubblica

- Le previsioni della CE evidenziano che il governo italiano dovrà scegliere se attuare misure di austerità aggiuntive o lasciare deteriorare il deficit rischiando nuovi conflitti con la CE, che si tradurrebbero in un premio al rischio più elevato

| La Commissione Europea (CE) ha pubblicato questa settimana le nuove proiezioni di crescita e finanza pubblica per i paesi dell’Area Euro.

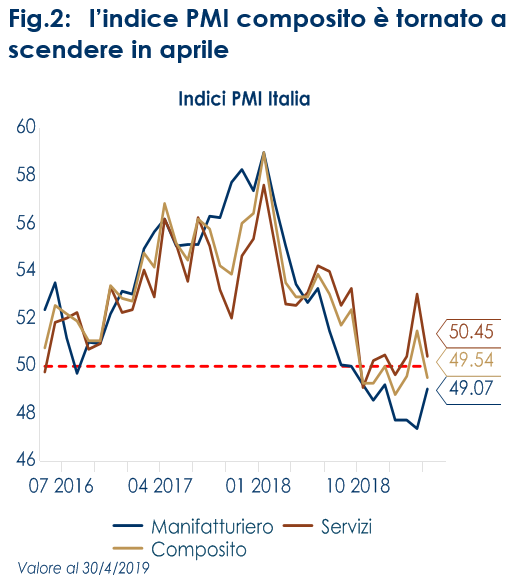

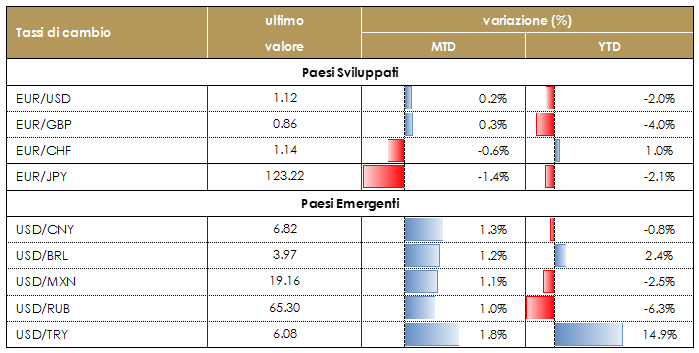

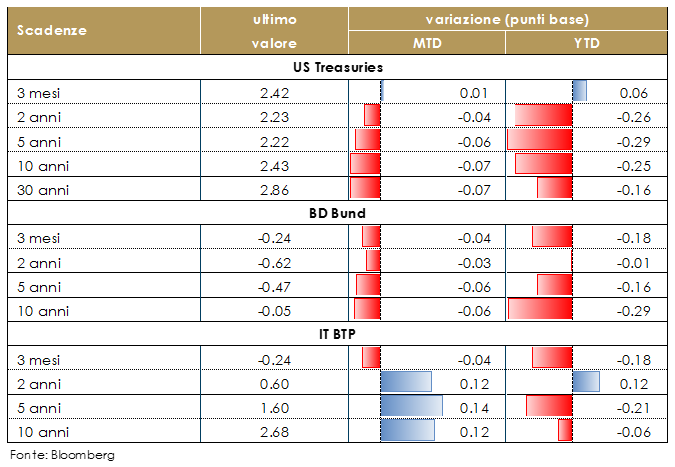

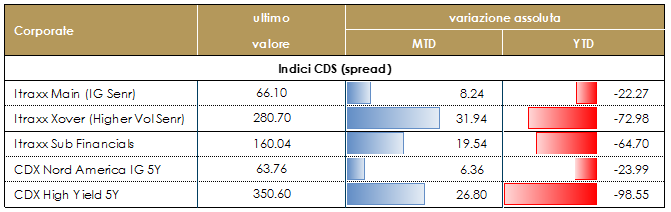

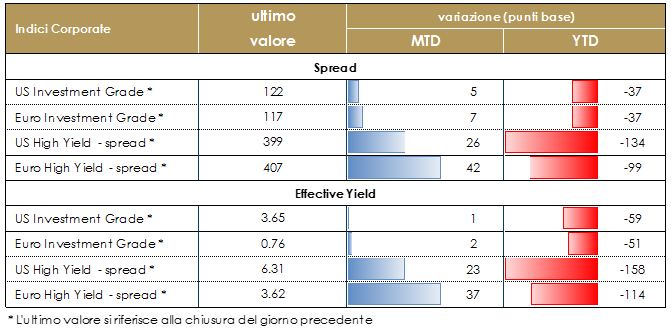

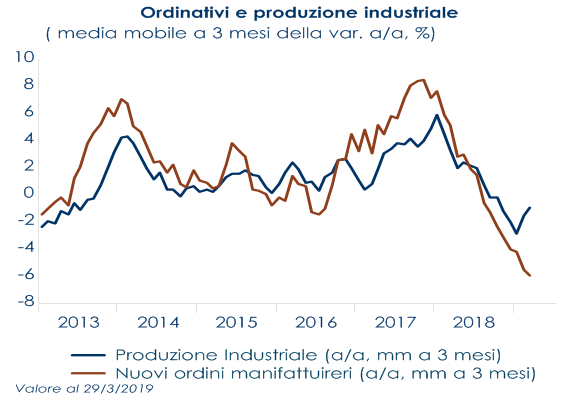

Per l’Area nel suo complesso la CE ha rivisto al ribasso le proiezioni del PIL 2019 a 1.2% dal precedente 1.3% e per il 2020 all’1,5% dall’1.6%. Le prospettive più deboli riflettono la debolezza delle proiezioni nel 2019 sia per la crescita tedesca (pari a 0.5% dal 1.1% della precedente previsione pari a 1.1%) sia per quella italiana prevista a 0.1% dallo 0.2% precedentemente previsto Secondo a CE, la crescita sarà ancora sostenuta dalla dinamica della domanda interna e da politiche fiscali espansionistiche di diverse importanti economie emergenti, tra cui in primo luogo la Cina, dove si prevede che il significativo stimolo monetario e fiscale stabilizzerà la crescita economica. Storicamente, la ripresa della crescita cinese si trasferisce all‘Area Euro con un ritardo di sei–dodici mesi (Fig.1): combinando i principali indicatori manifatturieri dell’Area Euro si ottiene un indicatore di spillover dello stimolo cinese alla crescita su quella dell’Area Euro, che evidenzia nei punti di svolta un ritardo di sei–dodici mesi. Secondo la CE i rischi per la crescita restano rivolti verso il basso e connessi all’incertezza sulle politiche commerciali e Brexit. Per l’Italia, la CE ha fotografato una situazione fragile in termini di crescita ed incerta in termini di finanza pubblica. Relativamente alla crescita economica, la CE parla di una ripresa lenta. A partire dalla seconda metà del 2018 l’Italia ha condiviso il rallentamento dell’Area Euro, amplificato dagli effetti negativi derivanti dall’incertezza politica interna. Specificatamente, da un lato la debolezza dell’economia tedesca si è riflessa sul settore manifatturiero italiano, dato che l’Italia è uno dei paesi più integrati nelle catene europee del valore aggiunto industriale e la produzione industriale italiana presenta la più alta correlazione con quella tedesca tra tutti i paesi europei, dall’altro la fiducia delle imprese italiane è progressivamente calata a seguito dell’aumento dell’incertezza politica frenando la spesa per investimenti. Questo ha fatto scivolare l’economia italiana in una recessione tecnica nella seconda metà del 2018 per tornare a crescere solo marginalmente in T1 2019 (0,2% t/t, 0.1% a/a). Tuttavia, le prime indicazioni per il T2 2019 mostrano che la debolezza non è stata ancora superata: l’indice PMI composito di aprile è tornato a scendere a 50,4, dopo il 53,1 di marzo (Fig.2), e potrebbe anticipare una ricaduta della crescita nella seconda metà del 2019. Allo stesso tempo la produzione industriale è tornata a diminuire del -0,9% m/m a marzo, bilanciando così i progressi compiuti a febbraio (+0,8% m/m) e portando nuovamente in territorio la variazione in termini annui (a -1,4% a/a al netto dei giorni lavorativi). Per il 2019 il governo italiano ha prudentemente riportato un + 0,2 per la crescita “programmatica” nel Def 2019 mentre la CE prevede un più debole 0.1% a/a. Ogni possibile miglioramento della domanda globale, e la riduzione delle incertezze globali, dovrebbe andare a beneficio del nostro paese. Comunque, al di là delle esternalità negative della congiuntura internazionale, il problema principale per il percorso di riduzione del debito italiano resta la crescita potenziale, strutturalmente modesta. In termini di finanza pubblica, per l’Italia la crescita economica contenuta e l’allentamento della politica fiscale dovrebbero ripercuotersi sulle finanze pubbliche italiane, con un sostanziale aumento del disavanzo e del debito pubblico nel periodo di riferimento delle previsioni: le proiezioni della CE a politiche invariate (ovvero senza ipotizzare il rialzo dell’IVA né misure alternative) prevedono un deficit pari a 2,5% quest’anno e pari al 3,5% nel 2020 (le precedenti stime, di novembre, erano 2,9% e 3,1% rispettivamente), indicando quindi un disavanzo di bilancio più ampio di quello ipotizzato dal governo italiano. Essendo questa traiettoria in violazione delle norme comunitarie, riteniamo che possa portare a una richiesta di un ulteriore consolidamento fiscale da parte delle autorità dell’UE portando con sé ulteriore incertezza politica. Per evitare una procedura per i disavanzi eccessivi il governo dovrà coprire interamente le clausole di salvaguardia. Infine, secondo le proiezioni della CE la traiettoria del debito dovrebbe tendere verso l’alto (al 133,7% del Pil nel 2019 e al 135,2% nel 2020), con un ulteriore deterioramento del saldo strutturale. Il 5 giugno, la CE pubblicherà il Country Report sull’Italia. Per ora non è ancora chiaro come procederà il dialogo tra l’Italia e le istituzioni europee, ma la debole crescita potrebbe complicarlo ancora una volta, inasprendo l’incertezza politica e innescando un circolo vizioso sulle finanze pubbliche. Nuove tensioni sui rendimenti sovrani costituiscono un ulteriore rischio per le proiezioni di bilancio, mentre un eventuale sottoutilizzo delle nuove misure (minor richieste di accesso al reddito di cittadinanza e a “quota 100” per l’età pensionabile) porterebbe a migliori prospettive di bilancio. |

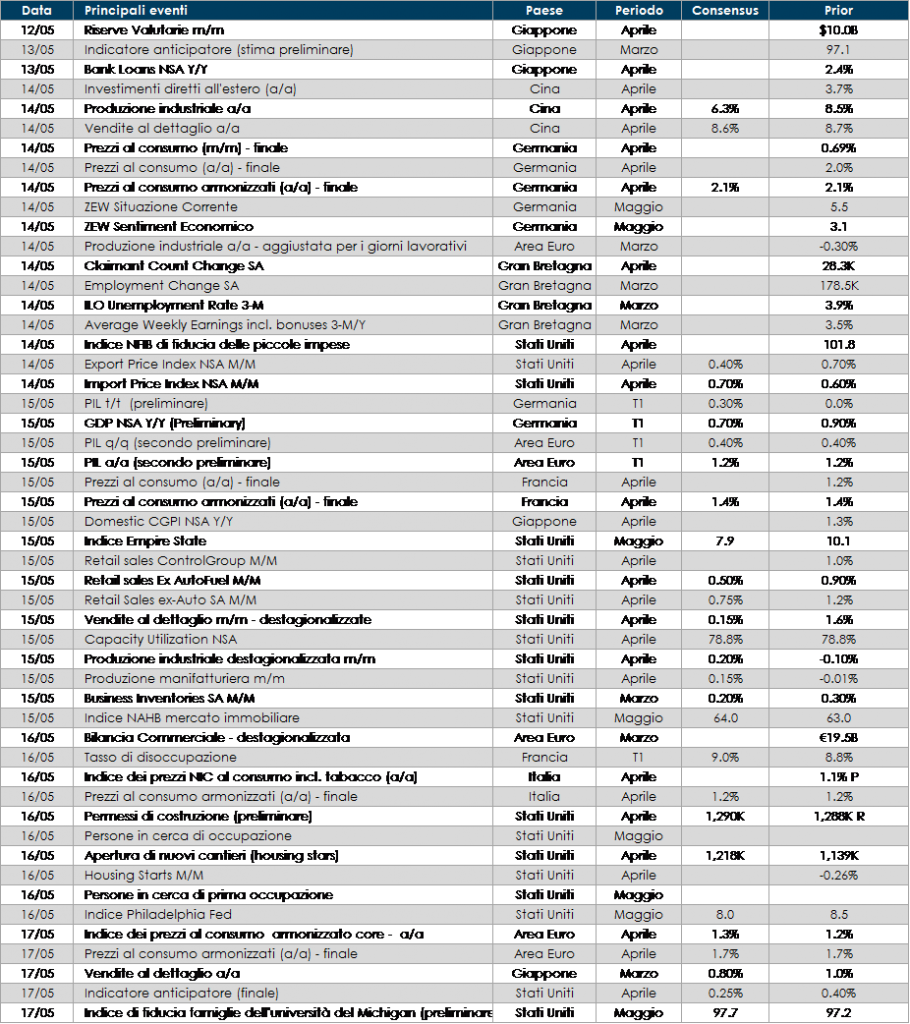

Fig.1: la ripresa della crescita cinese si trasferisce all‘Area Euro con un ritardo di sei–dodici mesi

Fig.2: l’indice PMI composito è tornato a scendere in aprile Fig.3: l’incertezza politica potrebbe tornare a pesare sui rendimenti dei titoli di stato italiani |

A cura di Teresa Sardena, Mediobanca SGR

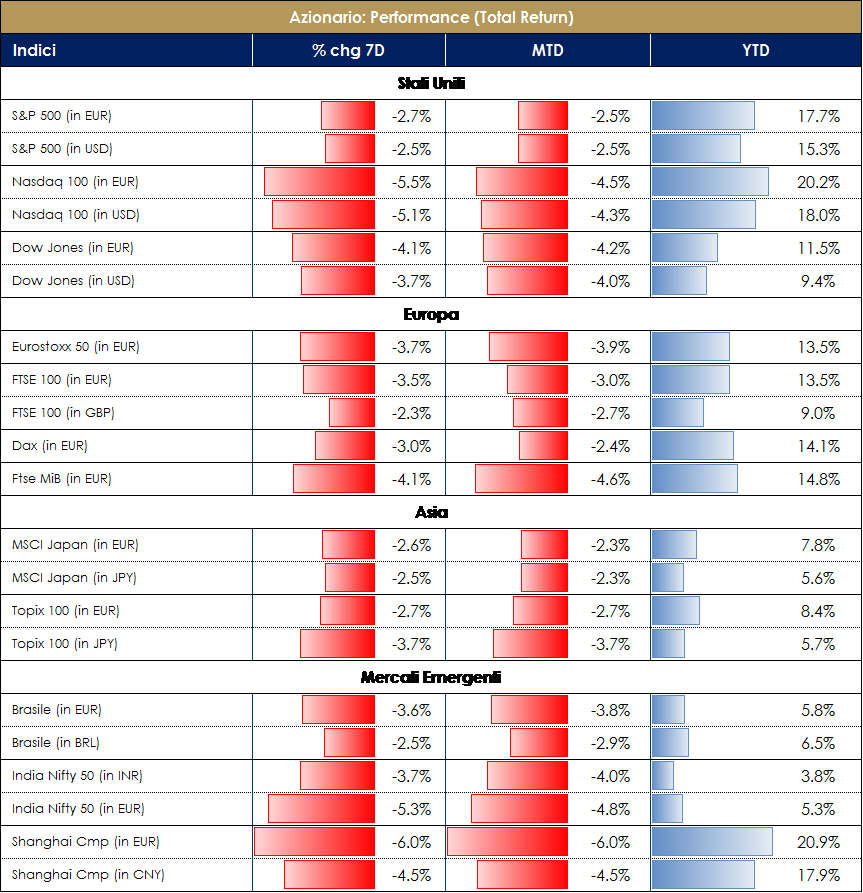

SETTIMANA TRASCORSA

EUROPA: delude il rimbalzo degli ordini tedeschi alla produzione di marzo

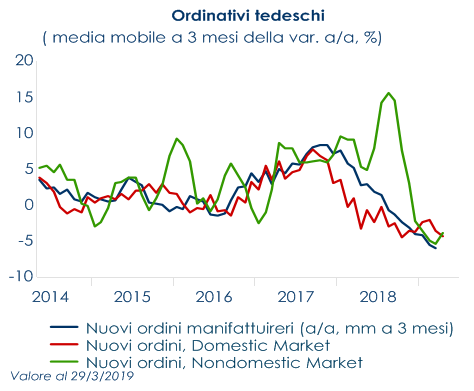

Ad aprile, l’indice PMI composito dell’Area Euro, nella sua stima finale, è stato rivisto moderatamente al rialzo a 51,5 rispetto alla precedente stima pari a 51,3. La revisione al rialzo lascia l’indice al livello più basso degli ultimi tre mesi ed è stata guidata dalla componente dei servizi, rivista al rialzo a 52,8 dal precedente 53,3. L’aumento dell’indice dei servizi è imputabile ai livelli più elevati di nuovi lavori in entrata. In marzo gli ordini di produzione tedeschi a marzo sono aumentati dello 0,6% (consenso 1,5%, valore precedente – 4,0% di febbraio, rivisto dal -4,2%). La ripresa è spiegata dagli ordini esteri, cresciuti di 4,2% m/m, spinti sia dalla componente relativa agli ordini provenienti dall’Area Euro (+8,6% m/m) sia da quelli provenienti dai paesi esterni all’Area (+1,4% m/m). Gli ordini domestici sono scesi di -4,2% m/m, registrando la terza contrazione consecutiva. Gli ordini di beni capitali sono saliti di 1,1% m/m, sulla scia della forte crescita della domanda proveniente dall’Area Euro (15,4% m/m), e sono scesi di -6,5% m/m a livello domestico. Per i beni di consumo, sono aumentati sia gli ordini domestici (+1,1% m/m) sia quelli esteri (10,4% m/m). I dati hanno così confermato la debolezza del settore manifatturiero. Invece in contro tendenza la produzione industriale tedesca a marzo ha registrato una ripresa positiva pari allo 0,5% m/m, da 0,4% m/m di febbraio (rivista al ribasso da un precedente 0,7% m/m). La variazione tendenziale è (corretta per i giorni lavorativi ma non destagionalizzata) è ancora in calo ( -0,9% a/a). Il trimestre invernale ha chiuso con un aumento di 0,5% t/t della produzione dopo due trimestri di decelerazione. In aumento anche la produzione nelle costruzioni, in questo caso di 1,0% m/m.

|

|

In marzo i dati delle esportazioni tedesche hanno mostrato un inaspettato aumento, pari all’1,5% m/m (consenso -0,3% m/m, valore precedente -1,3% m/m, rivisto dall’1,2% m/m). Le importazioni hanno rispettato le aspettative di crescita, attestandosi a +0,4% m/m (consenso+ 0,5% m/m, valore precedente -1,6% m/m) Nel complesso, l’avanzo commerciale complessivo destagionalizzato rimane a marzo 20,0B e pari a 57,3B in T1 2019 (valore precedente di T4 2018 pari a 56,0B.

USA: l’inflazione sale meno delle attese

L’indice dei prezzi alla produzione ha registrato in aprile una variazione pari allo 0,2% m/m (consenso 0.2% m/m valore precedente 0,6%) pari ad una variazione tendenziale del 2,2% a/a, sulla sica dell’aumento dei prezzi della componente energetica. Viceversa, l’indice dei prezzi alla produzione core è aumentato solo dello 0,1% m/m (consenso 0.2% m/m, valore precedente 0,3%). Nel mese di marzo il deficit di bilancia commerciale US è tornato ad allargarsi (50,0 miliardi di dollari da 49,3 miliardi) a fronte di esportazioni in crescita di 1,0% m/m (spinte da un aumento del 39% delle vendite di soia) da 1,2% m/m precedente e importazioni che accelerano di 1,1%m/m da 0,3% m/m di febbraio. E’ sceso invece ai minimi dal 2016 il deficit con la Cina in scia ad una marcata contrazione del commercio tra i due paesi che ha caratterizzato T1 2019. In aprile l’indice CPI è salito dello 0,3% m/m (+2,0% a/a), (consenso +0,4% m/m e +2,1% a/a). Anche l’indice core al netto di alimentari e componente energetica è salito meno delle attese, attestandosi a +0,1% m/m (+2,1% a/a), (consenso +0,2% m/m (+2,1% a/a)). La pubblicazione del dato di aprile conferma recenti commenti della Fed, sottolineando che che l’inflazione resta più debole del livello obiettivo.

ASIA: la PoBC annuncia un ulteriore taglio del RRR

In Cina, in aprile l’indice PMI dei servizi Caixin è salito a 54,5 in aprile dal 54,4 del mese precedente, superando le attese (54,2) e riportando il valore più alto da aprile 2018. L’analisi dell’andamento dei sotto-indici indica una maggiore pressione inflazionistica, migliori esportazioni di servizi e condizioni di lavoro equilibrate nel settore dei servizi. I servizi sono stati trainata dai nuovi ordini di esportazione (55,6), che hanno registrato la lettura più alta da settembre 2014 (quando è iniziato la pubblicazione dell’indice dei nuovi ordini di esportazione). L’analisi ha, inoltre, rilevato l’assenza di pressioni sulla capacità produttiva tra le società di servizi, mentre i prezzi dei fattori produttivi hanno raggiunto il livello più alto da settembre. Il sotto-indice dell’occupazione è salito di 1,1, passando a 51,4 dal precedente 50,2. Il livello degli indicatori di inflazione implica una maggiore pressione sui prezzi nel settore dei servizi: in aprile l’indice dei prezzi degli input è salito di 1,7 a 54,0 e quello dei prezzi applicati è salito di 0,4 a 51,1. Conseguentemente, l’indice PMI composito è sceso di 0,2 a 52,7 in aprile. La PBoC ha annunciato che abbasserà i requisiti di riserva obbligatoria per alcune banche selezionate di piccole dimensioni a partire dal 15 maggio 2019 al fine di aumentare la liquidità nel sistema e alleggerire i costi di finanziamento per piccole e medie imprese private. I dati del commercio estero hanno registrato, contrariamente alle attese, un miglioramento dell’import e un peggioramento dell’export, in linea con il miglior andamento degli ordini interni rispetto a quelli esteri in entrambe le rilevazioni dei PMI di aprile. Le esportazioni cinesi sono diminuite inaspettatamente del 2,7% a/a ad aprile, in contrasto con la previsione di consenso di un aumento del 3,0%, dopo il rimbalzo del 14,2% di marzo. Al contrario, le importazioni hanno sorpreso al rialzo, con un aumento del 4,0% contro il 2,1% previsto, segnando il primo aumento in cinque mesi. Un’analisi regionale, le esportazioni verso gli Stati Uniti e il Giappone hanno subito un forte calo, mentre le esportazioni verso l’UE sono aumentate moderatamente. Le importazioni sono state trascinate dal continuo e forte calo delle esportazioni US. I dati di aprile rappresentano la prima lettura non alterata dalle distorsioni mensili di T12019 dovute all’effetto del Capodanno lunare. La crescita dello stock di credito bancario è lievemente rallentata da 13,7% a/a in marzo a 13,4% a/a in aprile, tornando sui ritmi di crescita di febbraio. In Giappone, l’indice PMI manifatturiero è stato rivisto al rialzo a 50,2 in aprile rispetto alla lettura preliminare di 49,5, segnando il ritorno all’espansione per la prima volta in tre mesi. Tuttavia, le componenti relative alla produzione di base e alle componenti dei nuovi ordini sono rimaste in contrazione. I nuovi ordini all’esportazione sono ulteriormente peggiorati.

LE PROSSIME DUE SETTIMANE: quali dati?

- Europa: in Germania sarà pubblicato l’indice Zew relativo al mese di aprile, nonché la stima preliminare della crescita tedesca in T1.

- Stati Uniti: saranno pubblicati i dati mensili sul settore immobiliare (con nuove costruzioni abitative, permessi edilizi, richieste mutui) nonché le vendite al dettaglio, produzione industriale e alcuni indici della fiducia, tra cui quello mensile di maggio elaborato dall’Università del Michigan.

- Asia: in Cina saranno pubblicati la produzione industriale di aprile.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.