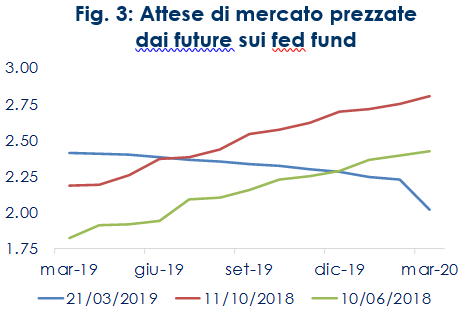

IL PUNTO DELLA SETTIMANA: la Fed temporeggia e non indica chiaramente la direzione futura della politica monetaria

- La sintesi delle proiezioni economiche del FOMC non indicano più un rialzo dei tassi per il 2019

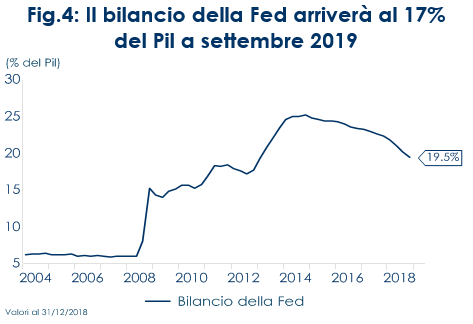

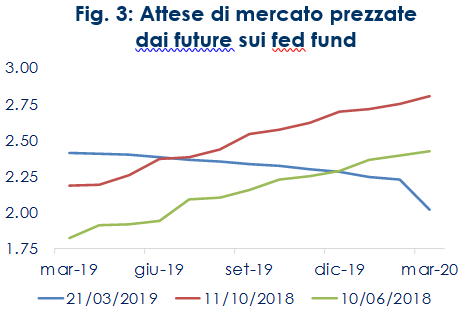

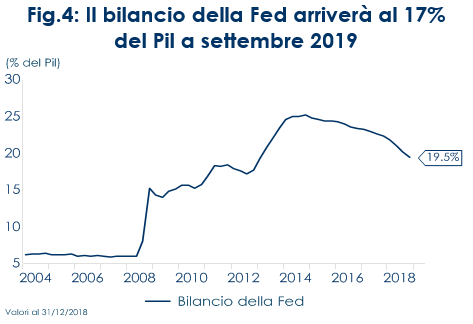

- Il ritmo di riduzione del bilancio della Fed rallenterà, per terminare a settembre

- Il bilancio si stabilizzerà su un valore di poco superiore al 17% del Pil US

| Nel meeting di politica monetaria di questa settimana il FOMC ha confermato la pausa sui tassi di interesse, rafforzando la sua intenzione di adattare la politica monetaria ai rischi dell’economia e di mantenere nel prossimo futuro un atteggiamento “paziente”, giustificato da una nuova normalità. Il governatore J. Powell, durante la conferenza stampa, ha dichiarato che “ci vorrà del tempo prima che lo scenario sul mercato del lavoro e sull’inflazione richieda un cambio di policy” e che bisognerà aspettare che i dati forniscano un segnale chiaro, prima di muoversi in una direzione o nell’altra, fornendo quindi al mercato un’indicazione poco chiara sulla direzione della futura politica monetaria.

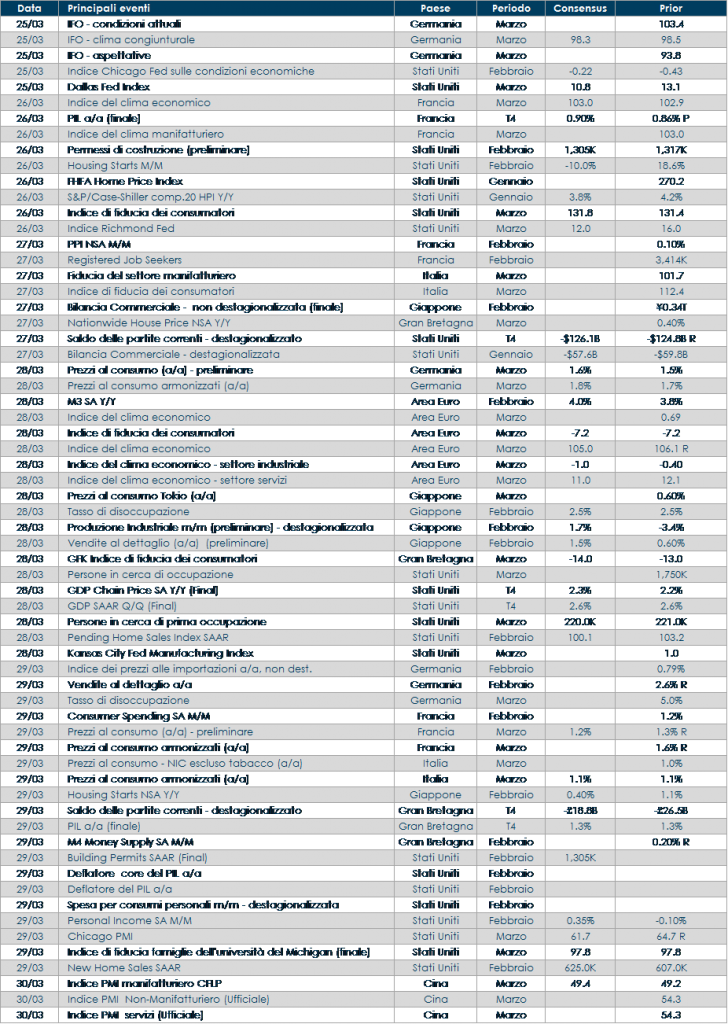

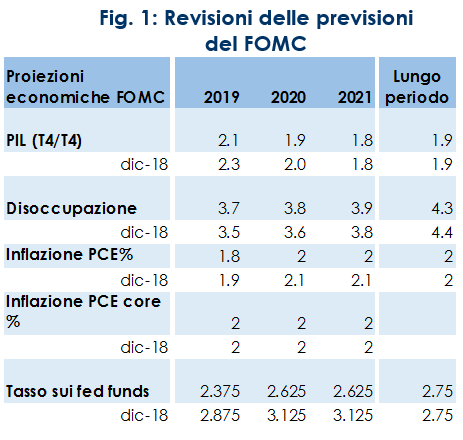

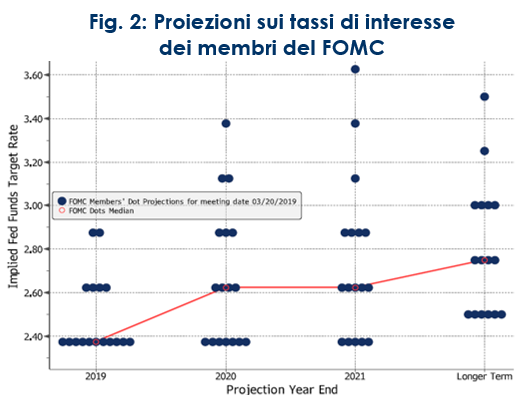

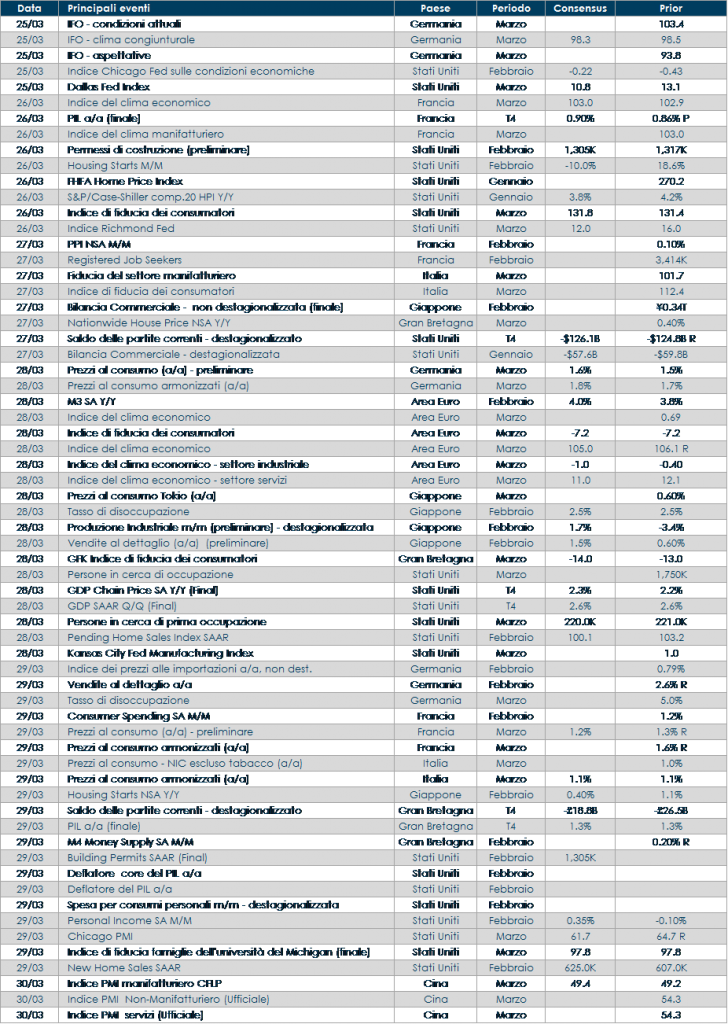

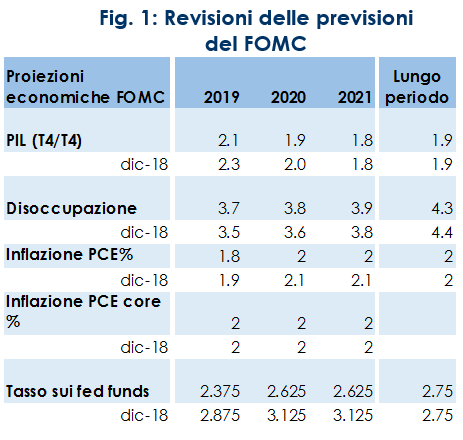

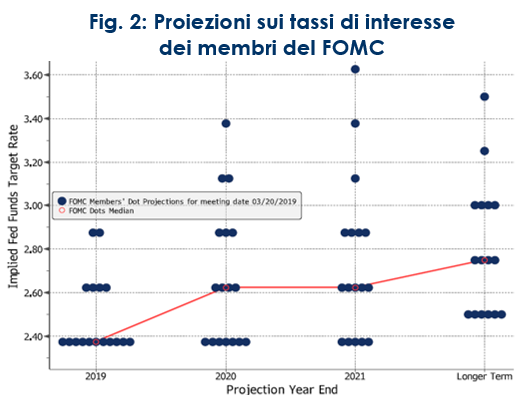

Il FOMC, riconoscendo il rallentamento moderato di crescita e inflazione e pur confermando lo stato di salute del mercato del lavoro, ha rivisto al ribasso le sue proiezioni macroeconomiche (Fig.1) e le attese per il futuro andamento dei tassi di interesse, chiudendo così il gap tra le sue proiezioni sul futuro percorso dei tassi di interesse, contenute nei dots plot (Fig. 2), e le attese di mercato implicite nei future sui fed fund. Relativamente alle variabili macroeconomiche sono stati rivisti al ribasso i dati sull’inflazione (1.8% a/a per il 2019 da 1.9% delle proiezioni di dicembre) e sulla crescita (2.1% per il 2019 contro 2.3%), mentre è stato rivisto al rialzo il tasso di disoccupazione (3.7% per il 2019 da 3.5%), che sul lungo termine viene comunque abbassato a 4,3% (da 4.4). Relativamente al sentiero dei tassi di interesse (Fig. 2), la maggioranza dei membri del FOMC prevede, ora, tassi invariati per tutto il 2019 e un ulteriore rialzo nel 2020. La grande sorpresa dovish di questo meeting è stata il forte consenso all’interno del FOMC (incluso J. Powell) a favore di tassi invariati nel 2019, sebbene il consenso di mercato si attendesse soltanto una più moderata revisione al ribasso delle sue proiezioni sui tassi (dots).Tuttavia, questa revisione al ribasso delle proiezioni deve essere interpretata alla luce di due aspetti. In primo luogo, il FOMC ha mantenuto stabile a 2,75% il tasso neutrale di lungo periodo (cioè il punto mediano delle attese di lungo periodo), sebbene ora i membri del FOMC ritengano che i tassi di interesse correnti possano, con elevata probabilità, restare sotto questo livello fino al 2021. In secondo luogo, in caso diventasse chiaro che l’economia statunitense continuerà a crescere in modo solido e che i rischi globali diminuiranno, la Fed potrebbe tornare a segnalare un ulteriore rialzo dei tassi di interesse rispetto a quanto suggeriscono i dots oggi. Pertanto, qualora si consolidasse il nostro scenario di ripresa dell’economia mondiale nella seconda parte del 2019, la Fed potrebbe tornare a segnalare un rialzo in autunno ed effettuarlo a dicembre.La Fed ha, inoltre, annunciato che il ritmo di riduzione del proprio bilancio rallenterà nei prossimi mesi, per terminare a settembre. Il tetto dei rimborsi mensili sarà ridotto da 30 a 15 miliardi di dollari a partire da maggio e concluderà la riduzione del bilancio a fine settembre 2019, quando il bilancio stesso avrà un valore di poco superiore ai $3.500 miliardi, pari circa al 17% del Pil US (Fig.4). In ottobre inizieranno i reinvestimenti lungo la struttura a termine.

I mercati hanno reagito con un modesto allentamento delle condizioni finanziarie: il rendimenti dei Treasuries a lungo termine sono scesi marcatamente, raggiungendo il livello più basso dal 2018, il dollaro US si è deprezzato nei confronti delle principali valute e i corporate spread si sono compressi. Viceversa, i principali listini azionari sono scesi. Contestualmente, è aumentata la probabilità prezzata sul mercato di un taglio dei tassi quest’anno: il mercato delle opzioni sui fed fund assegnano una probabilità del 40% per un taglio dei tassi quest’anno e quasi il 50% nei primi mesi del 2020.

|

Fig. 1: Revisioni delle previsioni del FOMC

Fig. 2: Proiezioni sui tassi di interesse dei membri del FOMC Fig. 2: Proiezioni sui tassi di interesse dei membri del FOMC

Fig. 3: Attese di mercato prezzate dai future sui fed fund

Fig. 4: Il bilancio della Fed arriverà al 17% del Pil a settembre 2019

|

SETTIMANA TRASCORSA

EUROPA: l’economia dell’Area Euro continua a perdere vigore

A gennaio la produzione nelle costruzioni italiana è salita per il terzo mese consecutivo a gennaio (0,6% m/m), ma la variazione annua (corretta per gli effetti di calendario) è rimasta invariata a -1%. I dati degli ultimi mesi sono stati probabilmente favoriti dalle condizioni atmosferiche e, in particolare, dalle basse precipitazioni. A meno di correzioni significative a febbraio e marzo, il settore immobiliare e la produzione industriale potrebbero tornare a dare un contributo positivo alla crescita del Pil a inizio 2019. In Germania, l’indice ZEW sulle attese per i prossimi mesi è tornato a salire a -3,6 da -13,4, pur restando al di sotto della media di lungo termine. Il dato è moderatamente incoraggiante, perché segnala che le prospettive per i prossimi mesi delle imprese tedesche sono meno pessimiste. Tuttavia, la situazione corrente continua a peggiorare pur restando al di sopra della media di lungo termine. Il recupero della componente aspettative dello ZEW potrebbe rappresentare il primo timido segnale del fatto che il rallentamento ciclico potrebbe essere ormai terminato. Le indicazioni provenienti dalle stime preliminari di marzo degli indici PMI restano poco incoraggianti: l’indice PMI composito dell’Area Euro è sceso a 51.3 (consenso 52, valore precedente 51.9), spinto al ribasso dai cali persistenti registrati nel settore manifatturiero. La scomposizione per componenti suggerisce che la maggior spinta al ribasso è ancora guidata da fattori esterni, dato che i nuovi ordini di esportazione sono scesi ai minimi. L’indice PMI composito tedesco a 51,5, rispetto a 52,8 registrato a seguito del calo marcato dell’indice manifatturiero a 44,7 (consenso a 48,0, valore precedente 47,6) e della componente dei servizi a 54,9 (consenso 54,8 e valore precedente 55,3), rappresenta il minimo a 69 mesi. L’indice PMI composite francese è tornato in area contrazione a 48,7 (valore precedente 50,4), guidato dal calo della componente manifatturiera, scesa al minimo a tre mesi a 49,8 (consenso 51,5 e valori precedente a 51,5) e dalla componente servizi a minimo a due mesi a 48,7 (consenso 50,7 e valore precedente 50,2). Indicazioni più positive stanno invece arrivando dalla fiducia dei consumatori: l’indice di fiducia dei consumatori dell’Area Euro a marzo è tornato a crescere a marzo, attestandosi a -7.2 da -7,4 di febbraio, sebbene l’indice di fiducia rimanga ben al di sotto del suo recente picco a dicembre 2017 (-3,4) e inferiore alla sua media nel 2018. Il miglioramento dell’indice è probabilmente imputabile alla minor incisività delle proteste gilets jaune” in Francia e Belgio nella prima metà del mese, quando il sondaggio è stato intrapreso e prima del riacutizzarsi delle proteste nello scorso fine settimana. Sulla base dell’analisi storica, l’indice di fiducia dei consumatori indica una crescita annuale della spesa delle famiglie compresa tra l’1,0% e l’1,5%, rispetto all’1,0% di T4 2018.

USA: rimbalza l’indice manifatturiero della Fed di Philadelphia

Il sondaggio di marzo della Fed di Philadelphia è tonato a salire, attestandosi a 13,7 (consenso 7.6, valore precedente (4.1), dopo il dato deludente di febbraio (il primo dato negativo in quasi tre anni). Guardando alla scomposizione per componenti risulta in aumento la componente dei nuovi ordini, in miglioramento a 1,9 rispetto al mese precedente (2.4), mentre risulta in moderazione la componente dei prezzi sia pagati sia ricevuti. Gli indici a sei mesi segnano qualche rintracciamento, pur confermando una crescita diffusa di attività e occupazione. Riguardo al mercato del lavoro, il 74% delle imprese riporta difficoltà a reperire manodopera e il 66% segnala problemi legati al grado di specializzazione dei dipendenti, mentre il 51% indica che le posizioni lavorative restano aperte per più di 90 giorni. Una percentuale crescente di imprese riscontra un aumento della restrizione sul mercato del lavoro lato offerta rispetto a un anno fa e sta adottando diverse strategie per fronteggiarlo (aumenti salariali e altri incentivi non monetari). Le richieste di disoccupazione iniziale inaspettatamente sono scese a 221.000 per la settimana del 16 marzo. La media mobile a quattro settimane ha superato da 1.000 a 225.000. Il basso livello di richieste registrato durante la settimana di riferimento dovrebbe essere considerato un buon segno: la debolezza dell’employment report di febbraio dovrebbe dimostrarsi temporanea. L’indice PMI manifatturiero è sceso a 52,5 a marzo da 53,0 a febbraio, il minimo da giugno 2017, restando comunque coerente con una crescita modesta nel settore industriale. Anche la componente relativa ai nuovi ordini è diminuiti a 52.4 dal 52.7, mentre l’occupazione è scesa a 53.6 da 53.8, tuttavia ancora al di sopra del livello del dicembre 2018. Il PMI composito si è attestato a 54.3 da 55.5 mentre i servizi sono scesi da 1.2 a 54.8.

ASIA: il PMI manifatturiero resta sotto la soglia di espansione

In febbraio le esportazioni giapponesi hanno segnato un calo per il terzo mese di fila, registrando -1.2% a/a (consenso -0.6%, valore precedente -8.4% in gennaio). Nello stesso mese, l’import ha registrato una variazione pari a -6.7% a/a. Quanto alla bilancia commerciale, è stato registrato un surplus di 339 miliardi di yen a fronte di attese per 305,1miliardi. La produzione industriale nipponica, nella lettura definitiva di gennaio, è scesa del 3.4% m/m. Il dato è leggermente migliore di quello preliminare, che si era attestato al -3.7% m/m. I prezzi al consumo di febbraio sono saliti dello 0.7% a/a (attesa 0.8%). Infine, la stima preliminare del PMI manifatturiero Nikkei a marzo è rimasta invariata rispetto al mese precedente a 48.9 e in contrazione per il secondo mese consecutivo. La produzione core, i nuovi ordini e i nuovi ordini di esportazione hanno visto un ulteriore deterioramento. La variazione delle scorte di prodotti finiti è diventata negativi, mentre i prezzi di input e output hanno accelerato. In febbraio l’indice dei prezzi core (al netto di alimentari freschi) è aumentato dello 0,7% a/a in febbraio (consenso 0.8%, valore precedente 0,8%), mentre l’indice “core-core” (ex-alimentari freschi ed energia) è in rialzo di 0,4% a/a. Il contributo energetico si è ridotto di soli 0,03%, poiché i prezzi della benzina sono diventati negativi per la prima volta in più di due anni. A ottobre, alla vigilia del rialzo dell’imposta sui consumi, l’inflazione core è prevista dalla BoJ intorno a 0,4% a/a, confermando l’inefficacia delle politiche pro-inflazione messe in atto dalla BoJ.

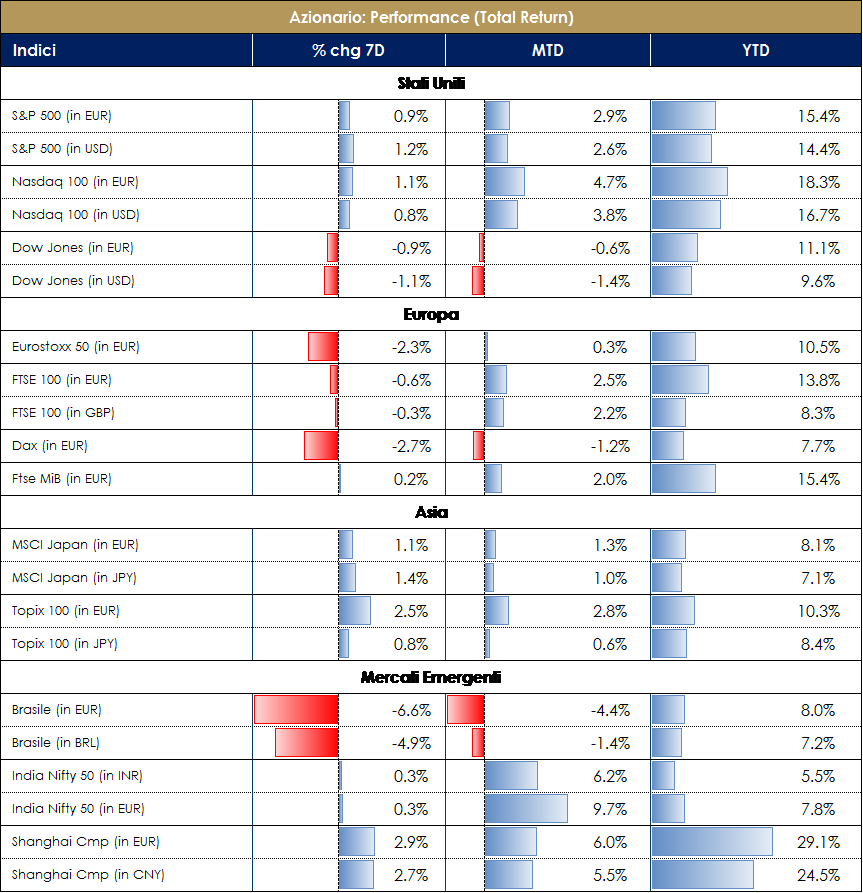

| PERFORMANCE DEI MERCATI

MERCATI AZIONARI

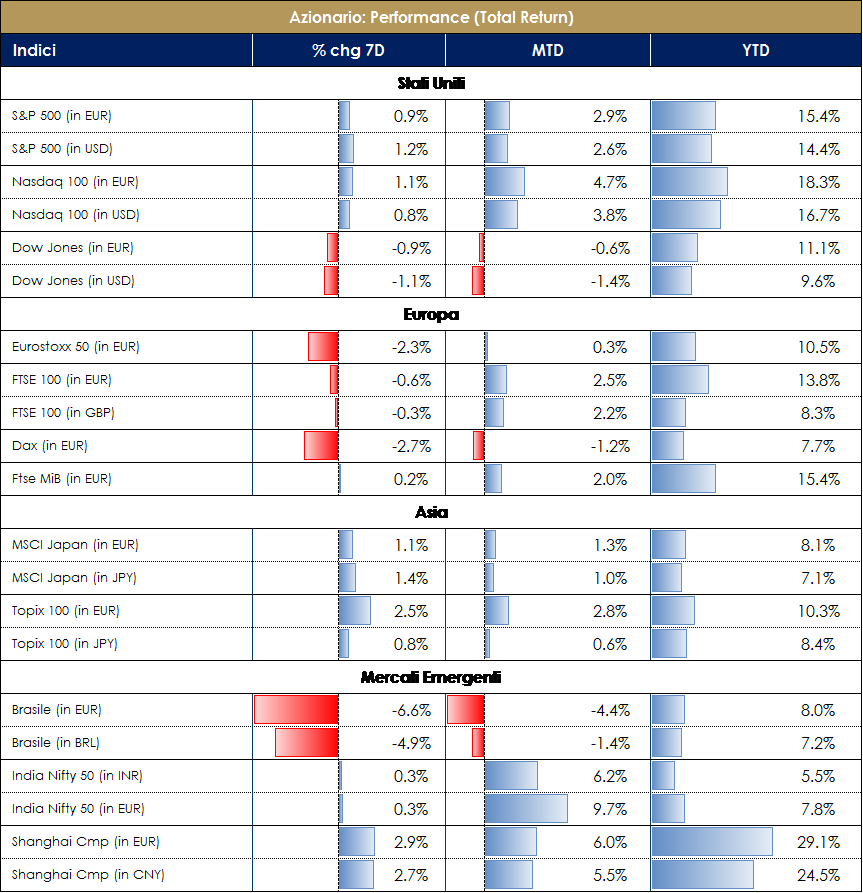

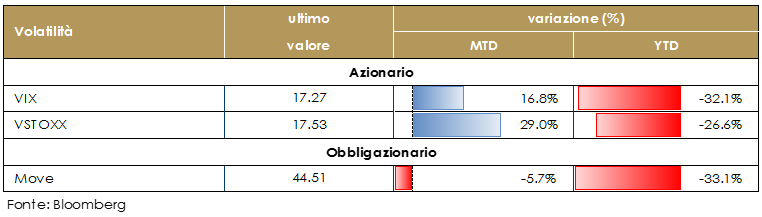

Mercati azionari in leggero rialzo nel corso della settimana, che si conclude comunque all’insegna della volatilità a causa di dati peggiori delle attese nell’Area Euro. A fronte di banche centrali accomodanti (soprattutto FED e BCE) permane l’incertezza sulla tenuta del ciclo macroeconomico e degli utili aziendali. Sullo sfondo anche l’incertezza del tema Brexit (a pochi giorni dalla sua “naturale” scadenza a due anni di distanza dal referendum) e dello scontro commerciale USA-Cina.

Da inizio anno, da segnalare la performance in valuta locale vicina al 16% in Italia e per il Nasdaq, e di quasi il 30% in Cina. A livello settoriale (sia in USA che Europa) tra gli indici migliori i consumi e la tecnologia, mentre i finanziari tra i peggiori. Gli utili attesi dagli analisti, a livello geografico, sono ovunque su un sentiero di crescita a/a più basso rispetto ad un anno fa, anche se le valutazioni (ad esempio P/E) sono di riflesso leggermente più attraenti. Il posizionamento degli investitori in generale non è più così “affollato” come poteva essere verso l’autunno del 2018 (sia in termini assoluti che relativi verso il comparto obbligazionario) e gli indicatori di sentiment (put/call ratio, bull/bear ratio) sono lontani dall’indicare situazioni di iper-comprato. Infine, va a aggiunto che, pur in presenza di una performance molto positiva da inizio anno, con la fine di marzo ci si avvicina ad un periodo dell’anno che, ancora per un paio di mesi, è tradizionalmente favorevole agli investimenti rischiosi. |

VIEW STRATEGICA

Le revisioni al ribasso del tasso di crescita degli utili, coerenti con il rallentamento del ciclo economico, stanno trovando compensazione in banche centrali meno aggressive delle attese, fattore che sostiene temporaneamente gli attivi rischiosi. L’asset class continua ad offrire un profilo rischio/rendimento più attraente rispetto al comparto obbligazionario. |

|

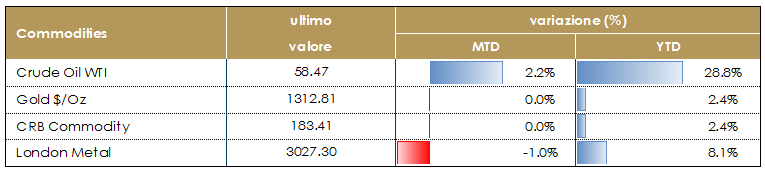

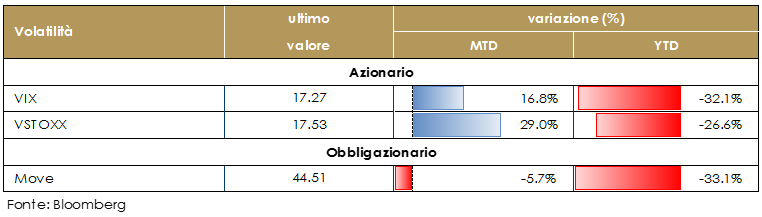

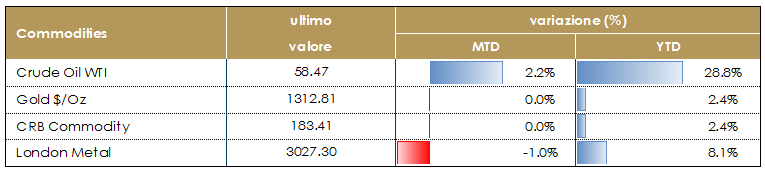

| MATERIE PRIME E VOLATILITA’

Materie prime del settore energetico in deciso rialzo da inizio anno, con il petrolio tornato vicino al prezzo di 60$ (quasi +40% dai minimi di dicembre e +30% da inizio anno); in territorio positivo, anche se di minore intensità anche gli altri comparti (sia metalli preziosi che industriali che materie prime agricole). Secondo la divisione del Dipartimento dell’Energia americano, le scorte di petrolio nel corso dell’ultima settimana sono scese di 9,6 milioni, contro un consenso di un incremento di 0,3 milioni di barili. La volatilità implicita sui mercati azionari, dopo esser rapidamente scesa dai massimi di fine dicembre 2018, torna a salire soprattutto in Europa nel corso della giornata di venerdì. |

|

|

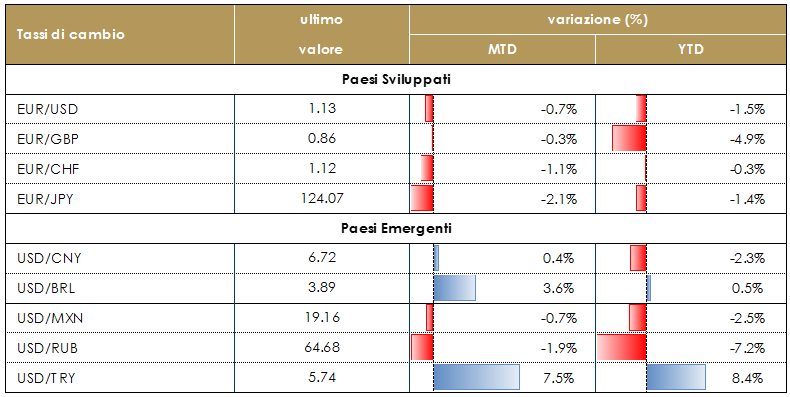

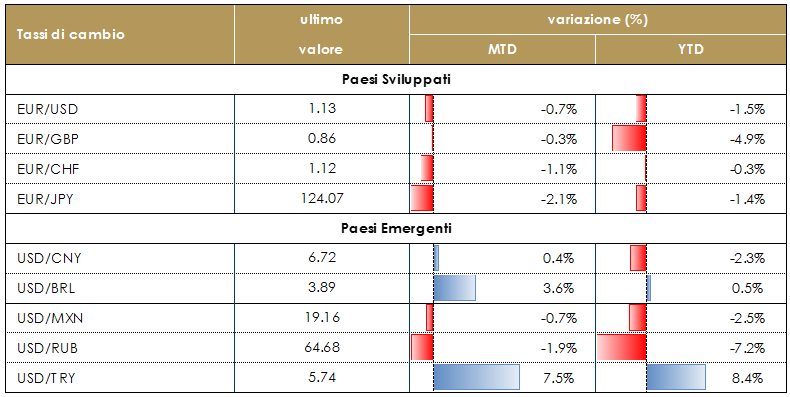

| TASSI DI CAMBIO

Sul mercato dei cambi la settimana è stata guidata dalla rimodulazione delle sue proiezioni della Fed sui prossimi rialzi del costo del denaro, che hanno contribuito ad una vendita generalizzata della valuta US.

In un orizzonte di medio periodo, sull’ euro continuano a pesare le incognite politiche (Brexit, elezioni), le debolezza della congiuntura economica e l’atteggiamento molto prudente da parte della BCE. Per questo da inizio anno l’euro si è indebolito di circa il 2% contro le principali valute dei partners commerciali (Euro Trade weighted) e del 6% circa rispetto ad un anno fa. Il tasso di cambio dell’euro rispetto al dollaro è vicino ai minimi del novembre dello scorso anno (e -10% circa a/a). Dal dicembre scorso torna invece a rafforzarsi la valuta cinese, variabile chiave nella comprensione ed evoluzione della guerra commerciale in corso. A pochi giorni, nelle intenzioni iniziali, dal Brexit e in attesa di nuove notizie, la sterlina si stabilizza, mentre in chiusura di settimana si rafforza lo yen (valuta risk-off hedge) in concomitanza con la correzione al ribasso di venerdì delle borse mondiali. |

VIEW STRATEGICA

La divergenza di politica monetaria delle due principali banche centrali, ha creato un gap nel percorso di rialzo dei tassi che dovrebbe iniziare a restringersi nel corso del 2019, determinando un indebolimento del dollaro US nei confronti della moneta unica europea. Inoltre, l’evoluzione della valuta comune dipenderanno probabilmente, nei prossimi mesi, dall’evoluzione di alcuni rischi allo scenario globale, come Brexit e le relazioni commerciali tra USA e Cina.

|

|

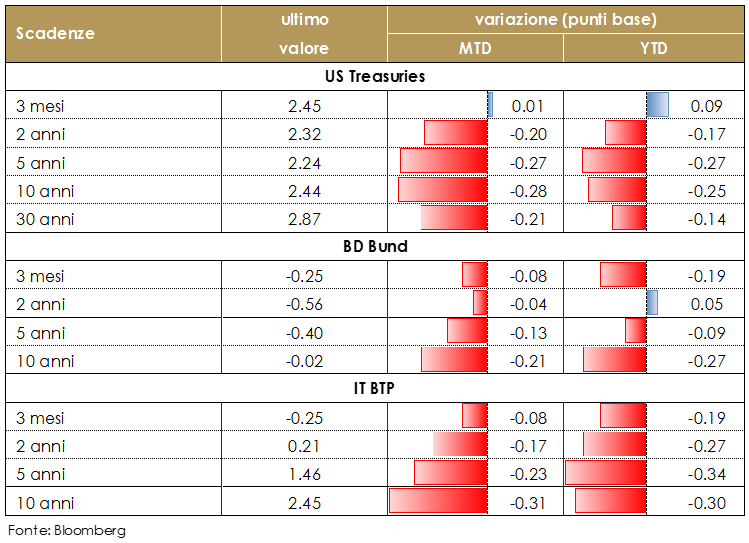

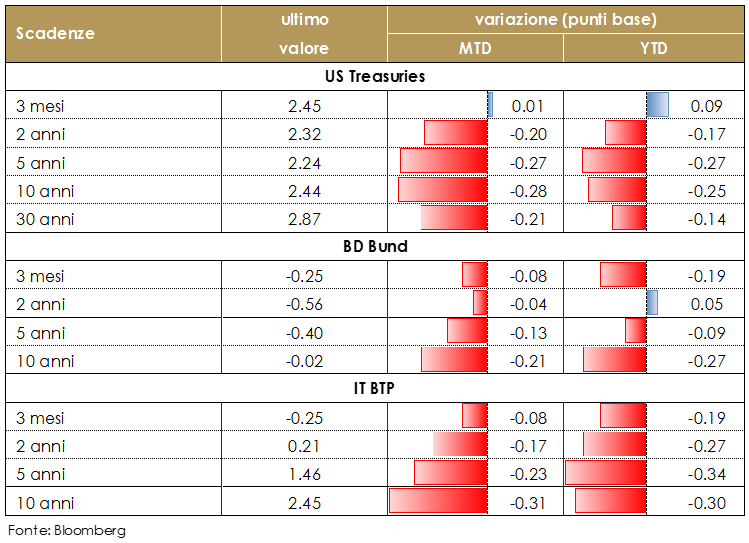

| MERCATI DEI TITOLI DI STATO

La settimana è stata guidata dalla riunione del FOMC di mercoledì. Conseguentemente i rendimenti dei titoli governativi dei principali paesi sviluppati sono tornati a scendere. La struttura a termine governativa statunitense si è appiattita e il rendimento dell’UST a dieci anni è sceso sotto 2.5%, il livello più basso dal gennaio 2018. Contestualmente, il rendimento del Bund a 10 anni è tornato su livelli prossimi allo 0 dopo la riunione del FOMC, per poi scendere oggi in territorio negativo dopo la pubblicazione dei dati deboli sui PMI dell’Area Euro. Anche il rendimento dei Gilt a dieci anni è sceso a livello più basso da settembre 2017, influenzato anche dalle notizie relative al processo di Brexit. Il Governo UK ha inviato una richiesta di proroga dell’art. 50 fino al 30 giugno 2019, motivandola con la necessità di completare l’iter legislativo per l’uscita se il Parlamento approverà l’accordo con l’UE. Il Consiglio Europeo ha offerto al Regno Unito un’estensione fino al 22 maggio, nel caso in cui l’accordo venga approvato e fino al 12 aprile nel caso in cui invece non ci sia accordo. A quel punto si dovrà poi decidere tra una “deal Brexit“, “no deal Brexit“, un’estensione più lunga o una revoca dell’art. 50. Al momento resta elevato il rischio che il Parlamento UK respinga nuovamente l’accordo. Poche novità si sono avute, invece, durante la riunione di politica monetaria della BoE, dato che l’incertezza sul processo di Brexit continua a pesare sulla capacità del Monetary Policy Commitee di prevedere il futuro percorso del tasso di policy. In generale, il tono della BoE è stato più cauto sulla congiuntura economica, sottolineando che gli ultimi “indicatori congiunturali suggeriscono che la crescita potrebbe moderarsi significativamente nel prossimo futuro”. |

VIEW STRATEGICA VIEW STRATEGICA

Governativo US Il ciclo economico è positivo ma mostra segni di rallentamento L a FED ha adottato un atteggiamento più dipendente dai dati e dai mercati preparandoli ad una pausa prolungata nel suo ciclo di rialzo dei tassi, complice anche la moderazione dell’inflazione. Il rischio di recessione negli Stati Uniti rimane limitato ma in aumento.

Governativo Euro. L’inflazione non mostra segni di aumento in un contesto di perdita di momentum per la crescita economica. La BCE continuerà pertanto ad esser presente sul mercato attraverso la politica di reinvestimento dei titoli che giungeranno a scadenza nel corso del 2019 restando attendista sul rialzo dei tassi. C’è un consenso crescente all’interno del Consiglio Direttivo della BCE a favore dell’offerta di nuove LTROs.

|

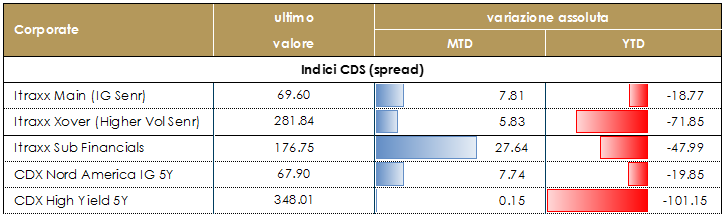

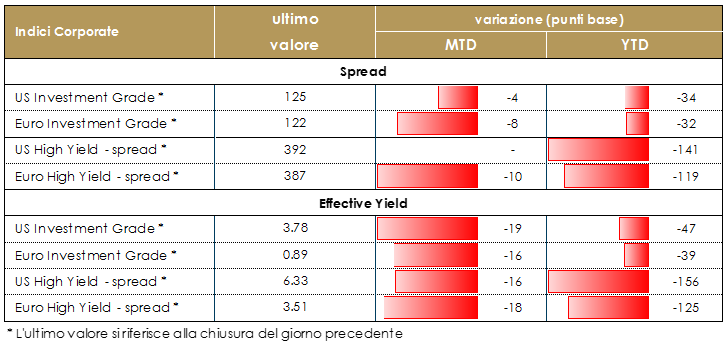

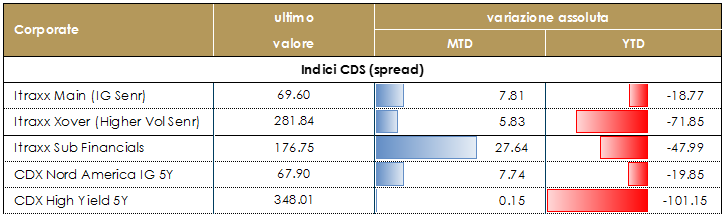

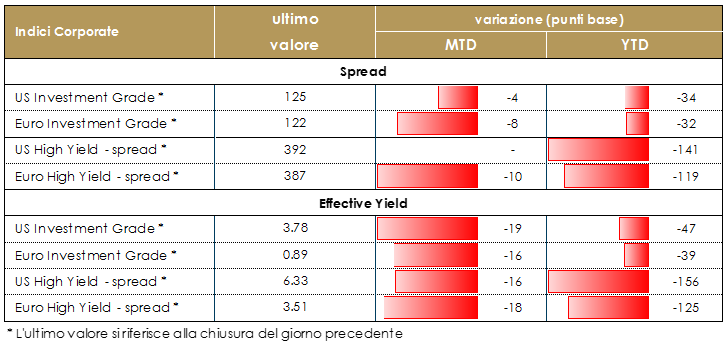

| MERCATI DEI TITOLI CORPORATE

Nella settimana trascorsa il mercato corporate è stato caratterizzato da due fasi ben distinte: un inizio settimana molto positivo con un mercato primario oltremodo forte e una seconda parte decisamente in modalità riskoff, soprattutto nella seduta di venerdì dove nonostante i tassi risk free in forte discesa (con il bund tedesco sceso in territorio negativo) l’allargamento degli spread ha comunque determinato una performance negativa del comparto.Su base settimanale, inclusa la giornata odierna, gli indici HY hanno avuto performance di poco superiore allo 0% (sia in Eur che US HY) con performance negativa in particolare su subordinati finanziari dove prese di profitto sono iniziate già a metà settimana. Su Indici CDS, particolarmente liquidi ed utilizzati anche per hedging, l’allargamento nella settimana è stato più evidente ed inoltre condizionato anche dal roll del contratto dalla scadenza di dicembre a quella di giugno (5y Cds 06/24 vs 12/23). Itraxx Main (IG) ha chiuso a 65 (+5), mentre XOver (HY) a 289 (+19) e Sub Fin a 162 (+16); stessa dinamica, anche se meglio rispetto all’europa, in US, con IG (+3) e HY (+7) nella settimana della conferma della stance dovish della FED.Inizio settimana molto forte sul mercato primario, con nuovi record sia per le sizes giornaliere che per livelli raggiunti dai book delle nuove emissioni.Su emittenti finanziari in Euro segnaliamo una nuova emissione subordinata AT1 BBVA (1Bio Perp nc5, 6%) e due T2 Credit Agricole (1.250Bio MS+150), Danske (750Mio, 10nc5 MS+250bp); su bond senior, Non Preferred SocGen (1.250Mio MS+120bp), Nykredit (600Mio 5y MS+92bp) mentre su Preferred Bankia (500Mio MS+85bp record book 4.9Bio, 9.5x) e CaixaBank (1Bio, MS+90bp). Infine per i finanziari covered Lloyds (5y 1.5Bio MS+18bp) Credit Agricole Italia (750Mio Frn Eur+25bp), Credit Agricole (750Mio 10y MS+13bp).Sui corporate non finanziari, emissioni multitranche per Abertis (5y 600Mio, 8y 1Bio, 12y 1Bio) e Schaeffler (750Mio 3y 1.125%, 800Mio 5y 1.875%, 650Mio 8y 2.875%) mentre singola emissione per Telstra (600Mio Senr MS+80bp) e CDP (750Mio ms+195)

[A cura del team obbligazionario di Mediobanca SGR] |

VIEW STRATEGICA VIEW STRATEGICA

Corporate IG: Valutazioni elevate, congiuntamente al rischio connesso alle curve governative di riferimento, superano l’effetto positivo derivante dal ciclo economico, inducendoci ad esprimere una view negativa sull’asset class.

Corporate HY: La correlazione positiva con il mercato azionario ed il recente allargamento degli spread, mantengono interessante l’investimento sull’asset class, pur in un contesto fragile dati i crescenti rischi di scenario. La ridotta liquidità nelle fasi di stress ed il ricomparire del «rischio idiosincratico» suggeriscono comunque un approccio prudente e diversificato alla stessa |

|

|

|

|

LA PROSSIMA SETTIMANA: quali dati?

- Europa: il focus sarà sulle indagini di fiducia presso le imprese IFO, INSEE, Istat e Commissione UE.

- Stati Uniti: la settimana ha diversi dati rilevanti in uscita, ad iniziare dalla terza lettura del PIL e dalla misurazione della fiducia dei consumatori da parte dal Conference Board. Tra gli altri dati di rilievo: redditi e spese personali, bilancia commerciale, vendite di case nuove e nuove costruzioni abitative.

- Asia: in Giappone saranno pubblicati i dati relativi a vendite al dettaglio, inflazione area di Tokyo, indice di tutte le attività industriali. Dalla Cina, in arrivo gli industrial profits di febbraio.