La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: il rallentamento della crescita nell’Area Euro

- Il rallentamento all’interno dell’Area Euro è stato disomogeneo

- Aumenta il rischio di una recessione nell’Area

- L’imposizione di dazi sulle auto rappresenta il principale rischio per la crescita dell’Area

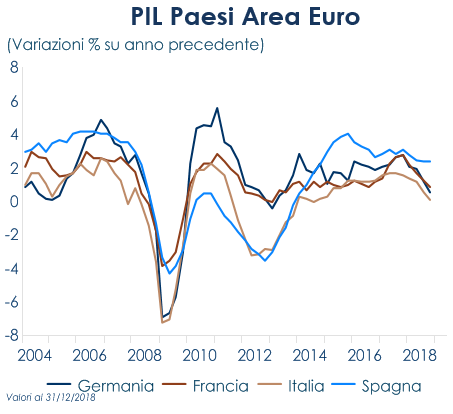

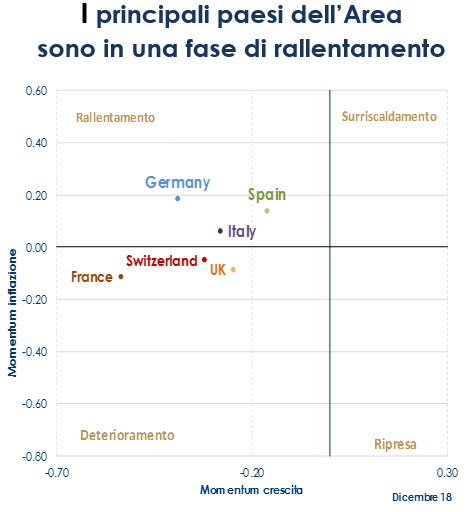

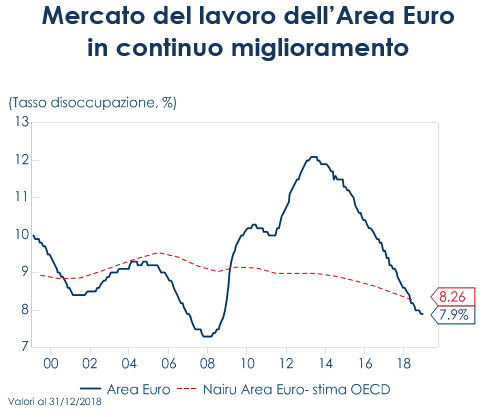

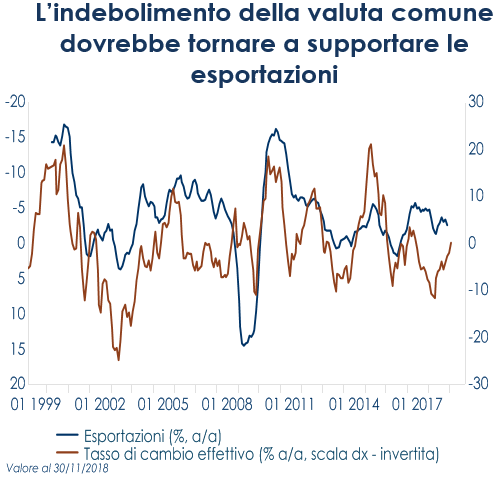

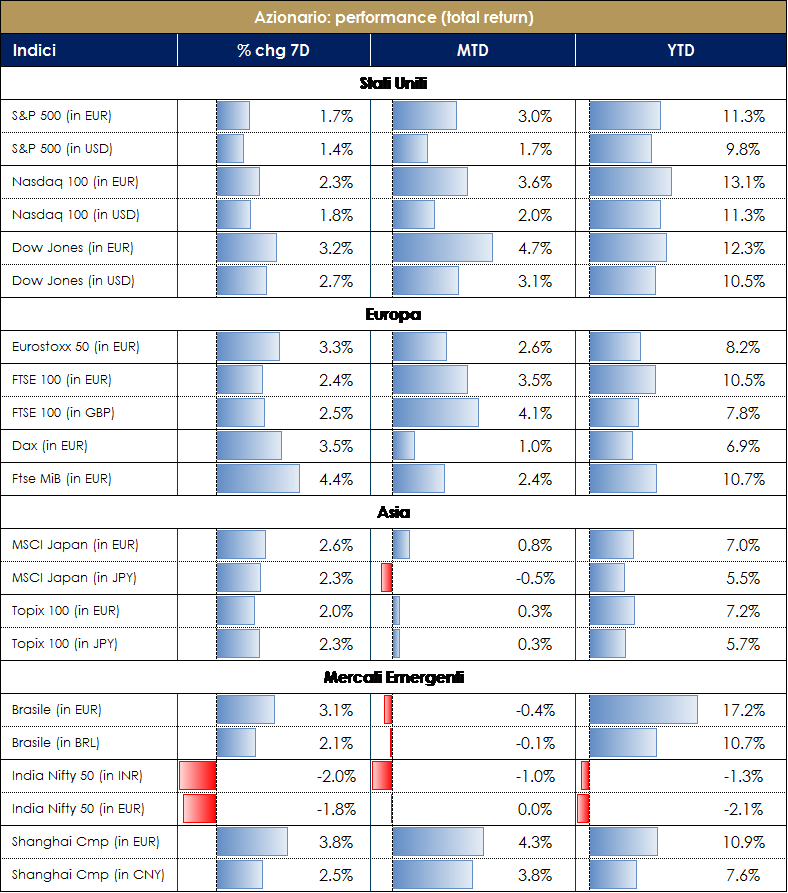

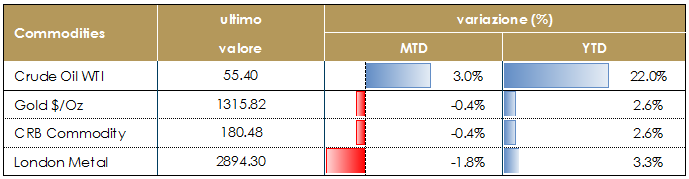

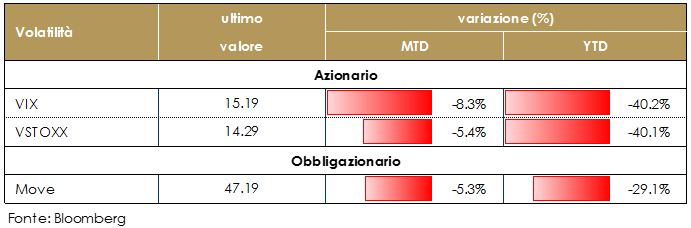

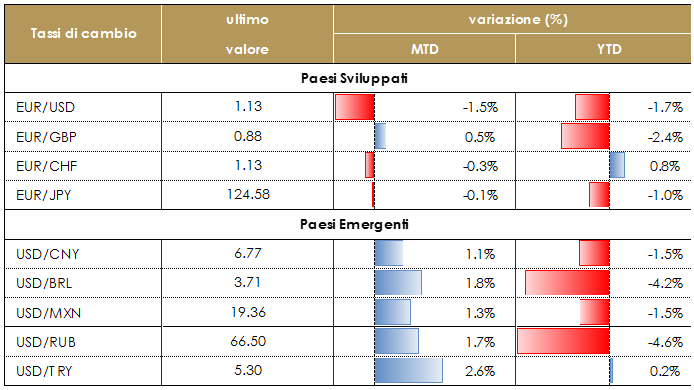

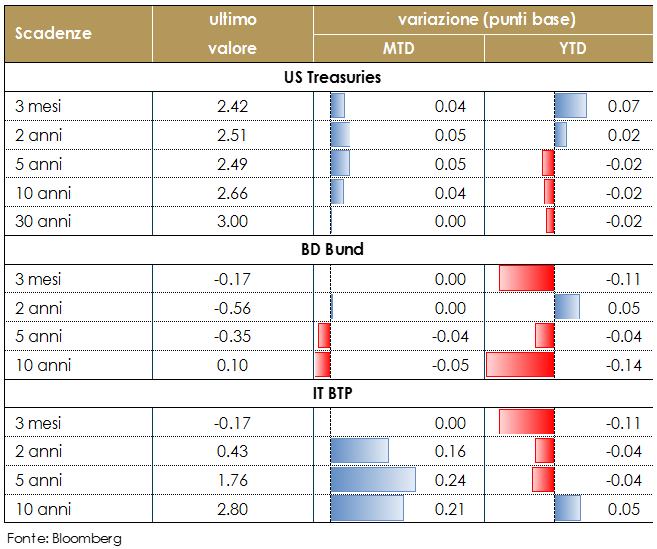

| Il rallentamento della crescita dell’Area Euro è continuato per l’effetto combinato sia una crescita globale più debole che di condizioni finanziarie più rigide, nonché per la presenza di alcune distorsioni idiosincratiche, attestandosi a 0.2% t/t in T4 2018. Anche i dati sulla produzione industriale, rilasciati questa settimana, hanno confermato l’ampio rallentamento registrato alla fine del 2018. La produzione industriale è scesa a dicembre di 0.9% m/m (dopo l’1,7% m/m di novembre), registrando, così, un calo del 4.2% a/a, il minimo da fine 2009. Il calo di dicembre non è imputabile esclusivamente ai problemi nell’industria automobilistica, in quanto la produzione di veicoli è aumentata dell’8,2%, favorita dall’aumento del 9,9% della produzione automobilistica tedesca. Il rallentamento all’interno dell’Area è stato disomogeneo in termini di intensità e di cause specifiche (Fig:1): l’Italia è entrata in una (mini) recessione tecnica, guidata dall’aumento del rischio paese (legato alla vicenda della Legge di Bilancio 2019), che ha impattato gli indici di fiducia, in particolare quello delle imprese, e le condizioni finanziarie, mentre la Germania è scivolata in una fase di stagnazione, con un’economia cresciuta appena dello 0,02% in T4 2018, dopo essersi contratta dello 0,2% in T3. Sull’economia tedesca hanno pesato sia la debolezza del commercio internazionale sia le persistenti incertezze legate a fattori geopolitici e alla minaccia del protezionismo. La Francia ha registrato un peggioramento marcato della propria congiuntura in dicembre, legato alla protesta dei gilet gialli, che ha depresso la produzione in numerosi settori dopo un T3 in cui l’economia francese aveva fatto meglio della media dei paesi dell’Area Euro. Viceversa, l’economia spagnola resta sufficientemente vivace, crescendo a 2.3% a/a, ma ha risentito del calo della produzione industriale tedesca, a causa della forte integrazione tra le catene produttive dei due paesi. In un orizzonte di medio termine, le survey e gli indicatori anticipatori non mostrano segnali di miglioramento, mentre l’ESI ha raggiunto a gennaio il suo minimo a 26 mesi e l’indice PMI è al livello più basso da luglio 2013. I nostri indicatori anticipatori proprietari segnalano che i principali paesi dell’Area sono in una fase di rallentamento (Fig:2).Rischi al rialzo per questo scenario provengono:1. dai consumi privati, che dovrebbero riacquistare slancio nei prossimi mesi, sostenuti dall’andamento favorevole del mercato del lavoro (Fig:3), dove il miglioramento dell’occupazione continua a sostenere il reddito delle famiglie, che dovrebbe, inoltre, essere sostenuto nei prossimi mesi dal calo dei prezzi del petrolio avvenuto dopo metà novembre;2. dal recente deprezzamento dell’euro, che dovrebbe sostenere una ripresa delle esportazioni (Fig:4);3. da politiche fiscali più espansive nei principali paesi dell’Area.Rischi al ribasso per questo scenario provengono, invece, dalle tensioni commerciali. Una eventuale imposizione di dazi sul settore automobilistico da parte dell’amministrazione US rappresenta la principale minaccia. A tale riguardo, il rapporto del Dipartimento del Commercio US riguardante il potenziale impatto sulla sicurezza nazionale delle importazioni del settore auto (sia autoveicoli sia parti) è previsto per il 17 febbraio. Tale report potrebbe, da un lato, divenire un catalizzatore per una decisione del presidente Trump su questo tema, dall’altro, indicare quali paesi, dopo la Cina, saranno oggetto dell’attenzione USA in tema di commercio internazionale, mantenendo aperti i rischi di una possibile escalation sui dazi. Una eventuale imposizione di dazi sul settore automobilistico implicherebbe che le tensioni commerciali, concentratesi finora principalmente sulla Cina, potrebbero diventare globali (ed economicamente più significative). | PIL Paesi Area Euro

I principali paesi dell’Area sono in una fase di rallentamento Mercato del lavoro dell’Area Euro in continuo miglioramento L’indebolimento della valuta comune dovrebbe tornare a supportare le esportazioni |

SETTIMANA TRASCORSA

EUROPA: i dati del Regno Unito deludono le aspettative

In UK il PIL in T4 è aumentato dello 0,2% (consenso 0,3% e valore precedente 0,6%), toccando il livello più basso degli ultimi 6 anni. In dicembre la produzione industriale è scesa dello 0,5% m/m (consenso 0,1% m/m, valore del mese precedente rivisto a 0,3% da 0,4%). La produzione manifatturiera è scesa dello 0,7% m/m (consenso + 0,2% m/m, valore precedente 0,1% m/m, rivisto al ribasso da 0,3%), segnando il sesto calo consecutivo, cosa che non si era più verificata dopo il calo registrato tra tra settembre 2008 e febbraio 2009. L’inflazione a gennaio è scesa al di sotto del 2% per la prima volta in due anni, attestandosi a 1,8% (consenso 1,9%, valore precedente 2,1%), mentre la componente core è rimasta invariata rispetto al mese precedente a 1.9%. Ricordiamo che la scorsa settimana la BoE aveva dichiarato che l’inflazione complessiva sarebbe scesa temporaneamente al di sotto del 2% per effetto della volatilità del prezzo del petrolio.

USA: i dati congiunturali mostrano la prima significativa delusione, con un forte calo della fiducia delle piccole imprese e nelle vendite al dettaglio.

Il CPI a gennaio è rimasto invariato su base mensile (1,6% a/a): la variazione negativa subita dalla componente relativa all’energia (-3,1% m/m) ha compensato i rialzi delle altre voci. L’indice core è aumentato di 0,2% m/m (2,2% a/a), per il quarto mese consecutivo. La componente relativa ai beni core ha visto aumentare i prezzi dello 0,4% m/m, spinta dalle auto (nuove +0,2% m/m, usate +0,1% m/m), abbigliamento (+1,1% m/m, dopo due mesi deboli), prodotti sanitari (+0,1% m/m). Anche i prezzi dei servizi ex-energia sono aumentati dello 0,2% m/m, con aumenti di 0,3% m/m per abitazione e sanità e correzioni per le tariffe aeree e per i premi assicurativi del settore auto. I dati continuano a mostrare assenza di pressioni inflazionistiche. Il PPI a gennaio è calato di -0,1% m/m, ma l’indice core aumenta di 0,3% m/m. Le indicazioni che si possono ricavare da questa pubblicazione restano in linea con un andamento molto moderato dell’inflazione. L’indice PPI headline in calo dello 0,1% m/m a gennaio rispetto al consenso per un incremento dello 0,1%. L’indice core è risultato in aumento dello 0,3% rispetto al consenso per un incremento dello 0,2%. Le vendite al dettaglio di dicembre hanno sorpreso marcatamente verso il basso, segnando una variazione di -1,2% m/m per l’aggregato totale, di -1,8% m/m per quello ex-auto e di -1,4% m/m per quello al netto di auto e benzina, registrando il calo più marcato dal 2009. La sorpresa negativa arriva dopo molti mesi di crescita solida e potrebbe essere stata anche influenzata dallo shutdown, in atto negli ultimi 10 giorni del mese, oltre che dalla correzione dei mercati, particolarmente marcata nella seconda metà del mese. Bisognerà attendere la fine degli effetti dello shutdown e la normalizzazione del flusso dati per avere una valutazione più attendibile. L’indice di fiducia NFIB delle piccole imprese è sceso di 3,2 punti a gennaio a 101,2 (consenso di 103,0), segnando il valore minimo dall’autunno 2016 e risentendo dell’incertezza inerente allo shutdown e all’instabilità del mercato finanziario. Contestualmente, l’indice di incertezza della NFIB ha raggiunto la quinta valore più alto nei 45 anni di storia dell’indagine. La scorsa settimana, WSJ aveva dichiarato che molte piccole imprese stanno diventando più caute riguardo ai loro piani di investimento e assunzioni.

ASIA: il PIL di T4 2018 è aumentato di 0,3% t/t

Le riserve valutarie cinesi di gennaio si sono attestate marginalmente al disopra delle attese a $ 3,088 T (consenso di $ 3,082 T, mese precedente $3,073 T). L’aumento è stato il più rapido dell’ultimo anno, anche se rimane guidato in gran parte dagli effetti di rivalutazione. Secondo Reuters, gli analisti ritengono che la Cina abbia voluto mantenere stabile lo yuan nelle ultime settimane distendere il clima durante le trattative commerciali. Trump ha ripetutamente criticato il regime valutario gestito da Pechino, affermando che il paese sta manipolando lo yuan per ottenere un vantaggio commerciale. Le esportazioni cinesi sono aumentate inaspettatamente del 9,1% a/a in gennaio (consenso – 3,2% a/a, valore del mese precedente – 4,4% a/a). Anche le importazioni sono risultate migliori del previsto, con un calo dell’1,5% a/a (consenso -10,2% a/a, valore mese precedente -7,6% a/a). Il surplus commerciale con gli USA si è ridotto a $27,3 miliardi da $29,9 miliardi, mentre le esportazioni sono diminuite del 2,4% e le importazioni sono calate del 41,2%. L’inflazione dei prezzi al consumo è scesa a 1,7%a/a in gennaio da 1,9% a/a in dicembre, il minimo degli ultimi 12 mesi, trainata al ribasso dal rallentamento nel comparto alimentare (da 2,5% a/a in novembre e dicembre a 1,9% in gennaio) e dal calo di quella del comparto trasporti e comunicazioni (-1,3% a/a in gennaio da -0,7% in dicembre). L’inflazione al netto degli alimentari è rimasta stabile a 1,7%, mentre quella al netto di alimentari e carburanti è lievemente salita a 1,9% in gennaio, dopo essere stata per tre mesi stabile a 1,8%, trainata al rialzo dal comparto dei servizi (da 2,1% a/a in dicembre a 2,4% in gennaio). I prezzi alla produzione sono scesi per il terzo mese consecutivo (-0,1% m/m) e la dinamica tendenziale si è portata a 0,1% a/a, segnando il minimo degli ultimi due anni, trainata al ribasso dal calo del prezzo delle materie prime ma anche dal rallentamento dei prezzi dei beni manufatti, che testimonia il rallentamento della domanda interna.

In Giappone il PIL di T4 2018 è aumentato di 0,3% t/t (1,4% t/t ann.), dopo -0,7% t/t rivisto da -0,6% t/t, con una netta ripresa della domanda domestica e un contributo negativo del canale estero. La domanda domestica è in rialzo di 0,7% t/t, dopo -0,6% t/t di T3, che era stato frenato da un’alluvione e un terremoto. I consumi hanno registrato un’accelerazione, con una variazione di 0,6% t/t, dopo il calo di -0,2% t/t in estate; in rialzo anche gli investimenti, sia non residenziali (+2,4% t/t) sia residenziali (+1,1% t/t). La domanda pubblica è cresciuto di 0,4% t/t, grazie alla componente consumi (+0,8% t/t), che più che compensa la correzione degli investimenti (-1,2% t/t). Il contributo negativo delle esportazioni nette (-0,3 pp) deriva da un aumento delle importazioni molto più solido di quello dell’export.

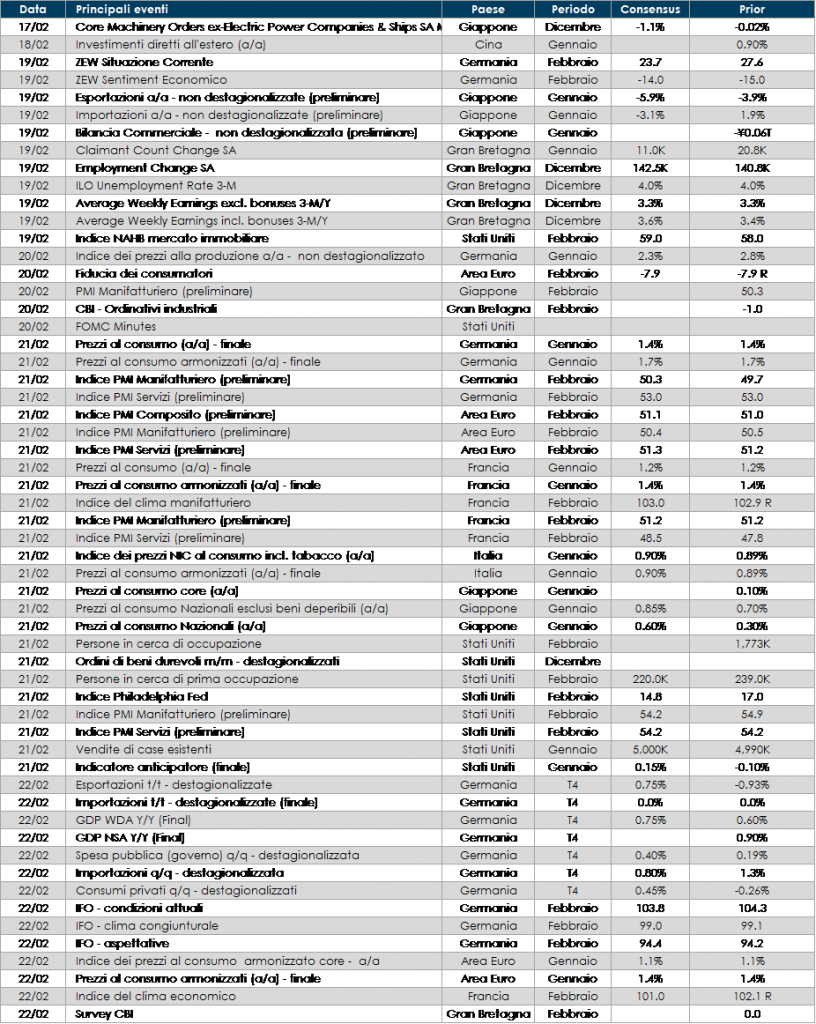

LA PROSSIMA SETTIMANA: quali dati?

Europa: saranno pubblicati i valori preliminari degli indici Markit per il mese di febbraio. In Germania saranno pubblicati gli indici ZEW e IFO sulla fiducia delle imprese e in Francia l’INSEEE. Saranno, inoltre, pubblicati i verbali della riunione BCE dello scorso 24 gennaio

Stati Uniti: il focus sarà sui verbali della riunione del FOMC di fine gennaio. Inoltre saranno pubblicati i valori preliminari degli indici Markit per il mese di febbraio, insieme a ordini di beni durevoli, richieste di sussidi di disoccupazione e vendite case esistenti.

Asia: Povera di indicazioni di rilievo l’agenda macro cinese, mentre in Giappone sarà la volta dell’inflazione nazionale di gennaio, della bilancia commerciale e dell’indice di tutte le attività industriali. Disoccupazione in Australia.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.