La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: BCE confident and cautious

- La BCE ha annunciato in settimana la fine del QE e ha rivisto al ribasso le previsioni su crescita ed inflazione, che restano entrambe sopra il consensus

- Le nuove capital key saranno applicate gradualmente e i reinvestimenti saranno effettuati nel paese di competenza

- L’annuncio di una nuova LTRO è stato rimandato a T1 2019

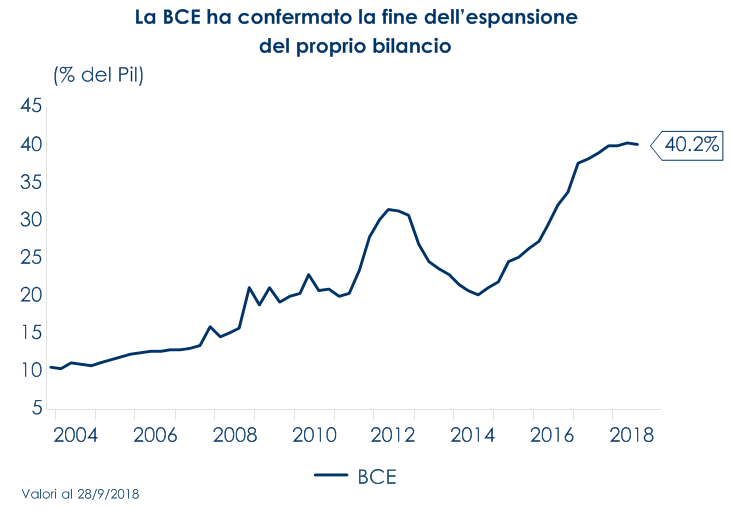

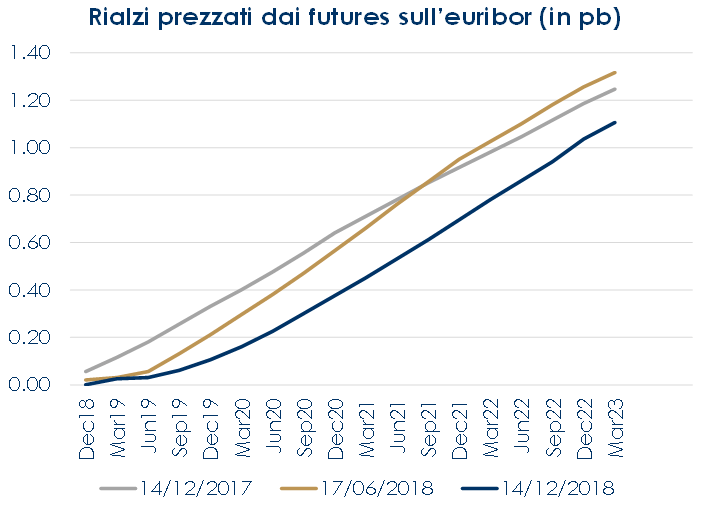

Sono poche le novità annunciate dalla BCE nel meeting di questa settimana. Come ampiamente atteso, la BCE ha confermato che la politica monetaria resterà ampiamente accomodante anche dopo la fine del QE, grazie a una forward guidance rafforzata e alla politica di reinvestimento dei titoli in scadenza. Oggi il Consiglio Direttivo (CD) della BCE, all’unanimità, ha confermato per fine dicembre il termine dell’espansione del proprio bilancio – ossia gli acquisti netti di titoli nell’ambito del programma di acquisto di attività (APP) – e che i tassi di interesse saranno mantenuti al livello attuale “almeno per tutta l’estate 2019”, e in ogni caso per il tempo necessario a garantire che l’inflazione converga all’obiettivo corrispondente a un livello inferiore ma prossimo al 2%. L’APP rimane, comunque, a tutti gli effetti uno strumento di politica monetaria attivabile in futuro, in caso di rischio generalizzato di deflazione nell’Area Euro. Durante la sessione di Q&A, il Presidente Draghi ha ripetuto più volte che la BCE non ha discusso quando inizierà ad alzare i tassi di interesse. Inoltre, la BCE “continuerà a reinvestire, per intero, i titoli acquistati nell’ambito dell’APP e giunti a scadenza per un periodo di tempo prolungato oltre la prima data in cui inizierà ad aumentare i tassi di interesse, e in ogni caso finché sarà necessario a mantenere condizioni di liquidità favorevoli e un ampio margine di accomodamento. In questo modo al BCE ha mantenuto il più ampio margine possibile di flessibilità, visto il grado di incertezza delle prospettive macroeconomiche. Infine, riguardo alle modalità di reinvestimento dei titoli, la BCE ha dichiarato che i capitali rimborsati dai titoli in scadenza saranno reinvestiti nello stesso paese in cui questi sono maturati. Tuttavia, lo stock di asset sarà progressivamente adeguato per garantire che le partecipazioni obbligazionarie corrispondano più strettamente alle capital key. Questa frase potrebbe essere interpretata come un’indicazione che lo stock di titoli già acquisiti sarà ancora assegnato secondo le vecchie capital key e che, attraverso i reinvestimenti a medio termine, la BCE tenterà di avvicinare le partecipazioni obbligazionarie alle nuove capital key modificate e che quindi la BCE ridurrà gradualmente le sue percentuali di obbligazioni italiane, francesi e spagnole dal momento che è attualmente “sovra-pesata” in tutte e tre le obbligazioni.Relativamente alla valutazione della congiuntura economica, durante la conferenza stampa, il Presidente Draghi, ha dichiarato che la valutazione dell’economia “rimane fiduciosa ma sta aumentando la cautela“: la BCE rimane fiduciosa sulla convergenza dell’inflazione verso l’obiettivo a medio termine, nonostante “i nuovi dati in arrivo siano stati più deboli del previsto, riflettendo una domanda esterna più debole, ma anche alcuni fattori specifici per singolo paese e settore”. Invece, relativamente al ciclo economico la lettura è ancora positiva, ma più prudente, e giustificata dalla forza sottostante la domanda interna. La valutazione dei rischi per le prospettive di crescita resta bilanciata, ma i rischi si stanno spostando verso il basso a causa di “incertezze legate a fattori geopolitici, alla minaccia del protezionismo, alla vulnerabilità nei mercati emergenti e la volatilità dei mercati finanziari rimane preminente”. In questo contesto secondo il CD “è ancora necessario un significativo stimolo monetario”, che sarà concesso attraverso una reinfoced forward guidance sui tassi di interesse e la politica di reinvestimento.

Durante la conferenza stampa sono state pubblicate inoltre le nuove stime dello staff, estese al 2021: la BCE prevede un rallentamento per il 2018 e il 2019 – rispetto alle stime di settembre – a 1,7% nel 2019 e 2020 e una stabilizzazione a 1.5% nel 2021. L’inflazione dovrebbe rallentare nel 2019 (da1.8% del 2018 a 1.6% nel 2019), per poi tornare a crescere nei due anni successivi (1.7% nel 2020 e 1.8% nel 2021). Le previsioni su entrambi i parametri sono al di sopra delle aspettative di consenso.

Durante la sessione di Q&A il Presidente Draghi ha confermato che il CD è consapevole degli effetti sui vincoli di liquidità del ridursi della duration dei fondi in BCE e che è stato menzionato da alcuni membri del CD la possibilità di introdurre nuove aste di liquidità (più o meno condizionate al prestito all’economia), che dal 2008 sono condotte ad assegnazione piena, ma nessuna decisione è stata comunicata e, pertanto, l’annuncio è stato rimandato al primo trimestre 2019.

|

|

SETTIMANA TRASCORSA

EUROPA: indici PMI dell’Area Euro ancora deludenti a dicembre

La produzione industriale di ottobre è aumentata dello 0.2% m/m (consenso 0.1% m/m, valore precedente -0.3% m/m). L’aumento sarebbe stato maggiore se non fosse stato per il calo dell’1,7% della produzione di energia, che tende ad essere molto volatile da un mese all’altro. Inoltre, la produzione di beni capitali (che include le auto) è aumentata dell’1,0% m/m, indicando che le recenti interruzioni della produzione automobilistica hanno continuato ad attenuarsi e che i produttori di automobili stanno superando i colli di bottiglia causati dalle nuove normative sulle emissioni. Dopo questo aumento, anche se la produzione industriale totale rimarrà invariata a novembre e dicembre, assisteremo ad un aumento in T4 dopo la contrazione di T3. In calo a dicembre l’indice PMI nell’Area Euro, guidato principalmente dal brusco calo in Francia, suggerendo che le proteste dei “gilets jaunes” hanno avuto un effetto marcato. L’indice per l’intera Area è sceso a 51.3 a dicembre dal 52,7 di novembre e al di sotto del consenso pari a 52,8. Pur avendo a disposizione una scomposizione limitata dell’indice a livello nazionale, questa ha mostrato un indice poco variato in Germania, mentre l’indice francese è crollato da 54,2 di novembre al minimo di 34 mesi pari a 49,3. Gran parte del calo in Francia è dovuto alla riduzione dell’indice dei servizi, che è coerente con l’idea che sia stato in gran parte dovuto alle proteste che hanno sconvolto il commercio al dettaglio e il turismo.

USA: inflazione stabile a novembre

Il CPI a novembre è rimasto invariato su base mensile (2,2% a/a), sulla scia del calo di -2,2% m/m dell’energia (benzina -4,2% m/m), più che controbilancia dall’aumento del 0,2% m/m degli alimentari e dell’indice core. Il CPI core è aumentato di 0,2% m/m (2,2% a/a). L’aumento di 0,2% m/m dei beni core è il risultato di incrementi significativi in alcuni comparti (auto usate 2,4% m/m, prodotti sanitari 0,4% m/m, farmaci 0,5% m/m) e della debolezza in altri comparti (auto nuove stabili, abbigliamento -0,9% m/m, dopo due mesi positivi). I servizi ex-energia registrano un aumento moderato (0,2% m/m), con contributi misti dai diversi segmenti: rialzi per le abitazioni (0,3% m/m, con gli affitti in accelerazione a +0,4% m/m), sanità (+0,4% m/m), servizi ricreativi (+0,5% m/m), correzioni per le tariffe aeree (-2,4% m/m), assicurazione auto (-0,5% m/m), trasporti pubblici (-0,3% m/m), istruzione e comunicazione (-0,4% m/m, per via di un calo di -2,2% m/m delle tariffe della telefonia mobile). Il rallentamento dell’inflazione headline è da attribuire al calo del prezzo del petrolio. Per l’inflazione core si mantiene il trend di variazioni mensili vicine a 0,2% m/m, senza segnali di pressioni verso l’alto. A novembre i prezzi all’import sono stati più deboli delle attese, con un calo di -1,6% m/m (consenso: -1% m/m), dopo +0,5% m/m di ottobre. La contrazione è in larga parte dovuta al crollo del prezzo del petrolio. Tuttavia l’apprezzamento del cambio e la debolezza dei prezzi delle altre materie prime ha esercitato un freno anche sui prezzi al netto del petrolio, in calo di -0,3% m/m.

ASIA: La crescita delle esportazioni della Cina rallenta notevolmente La crescita delle esportazioni di novembre è rallentata sensibilmente al 5,4% a/a (consenso 10.0%, mese precedente 15,6% di ottobre). Questo rallentamento è in linea con la considerazione che la forte crescita delle esportazioni nei mesi precedenti ha rispecchiato il fatto che le imprese hanno cercato di anticipare l’aumento tariffario che era programmato per il 1° gennaio (che è stato successivamente ritardato al 1° marzo). La crescita delle importazioni è rallentata a 3,0% m/m (consenso 14.5% m/m, valore mese precedente 21,4% di ottobre) coerentemente con le letture ufficiali del PMI manifatturiero, che hanno mostrato i nuovi ordini di importazione in contrazione negli ultimi mesi. La crescita della produzione industriale è rallentata al 5,4% a/a in novembre (consenso e valore del mese precedente 5,9%). La maggior parte delle principali categorie di prodotti ha contribuito negativamente, con le auto in particolare che hanno registrato un calo marcato, pari a 16,7%. Anche le vendite al dettaglio sono rallentate ulteriormente in novembre in termini nominali, aumentando dell’8,1% a/a (consenso: 9,0%, valore precedente l’8,6% a ottobre) il minimo tasso di crescita dal 2003, accelerando lievemente in termini reali (5,8% a/a vs 5,6% in ottobre) grazie al calo dell’inflazione, ma rimanendo comunque sui minimi della serie. Gli investimenti fissi nominali hanno registrato invece una marginale accelerazione, salendo del 5,9% cum. a/a in novembre rispetto al 5,7% a/a in ottobre, grazie alla stabilità degli investimenti del settore immobiliare (9,7% a/a) e delle infrastrutture (3,7% a/a) e all’accelerazione degli investimenti nel settore minerario e del manifatturiero (+9,5 % cum. a/a) che prosegue ininterrotta da inizio anno. In Giappone, il PIL di T3 è stato rivisto al ribassocon una contrazione annualizzata del 2,5% t/t, moderatamente inferiore all’1,9% di consenso e si confronta con la prima stima preliminare dell’1,2%. I dati di dettaglio hanno confermato una drastica revisione al ribasso degli investimenti fissi non residenziali privati. Indicazioni positive sono arrivate dalla survey BOJ Tankan, che ha riportato una fiducia delle imprese migliore del previsto, ma che fornisce indicazioni deboli per T4: L’indice delle grandi imprese manifatturiere è stabile a 19 (consenso: 18), ma le aspettative registrano una correzione a 15. Questo è il primo segnale di stabilizzazione dell’indice coincidente, che è calato ininterrottamente dal picco di 25 a dicembre 2017. I fattori temporanei di freno dell’economia di quest’estate (terremoto e alluvioni) sono rientrati, ma, come evidente dal calo dell’indice aspettative, sulle imprese pesano i timori per i temi più duraturi, cioè l’indebolimento della domanda estera e le tensioni sui dazi fra USA e Cina. Per le grandi imprese non manifatturiere, l’indice corrente aumenta a 24 da 22, contro attese di un calo a 21, mentre le aspettative correggono a 20, con indicazioni più positive rispetto al manifatturiero sulla scia di un periodo di stabilità nel non manifatturiero in vigore da inizio 2017.

LA PROSSIMA SETTIMANA: quali dati?

- Europa: il focus sarà sulle indagini nazionali di dicembre (IFO, tedesco, indice INSEE francese e indice di fiducia per famiglie ed imprese in Italia).

- Stati Uniti: la settimana ha diversi dati in uscita (vendite di case esistenti, nuovi cantieri, PCE e reddito personale), ma il focus sarà sulla riunione del FOMC.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.