La settimana finanziaria

di RedazioneIL PUNTO DELLA SETTIMANA: Midterm 2018 – Camera ai Democratici, Senato ai Repubblicani

Un Congresso diviso:

- implica uno stallo politico a Washington, che può minare l’azione fiscale dell’amministrazione Trump

- non si traduce in un cambiamento della politica protezionistica nei confronti della Cina

- aumenta il rischio di un blocco delle attività amministrative in autunno 2019

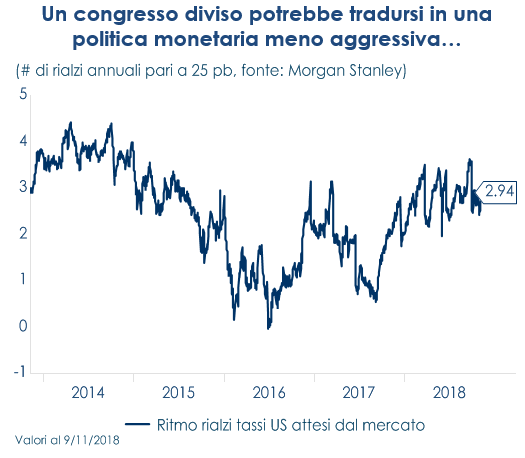

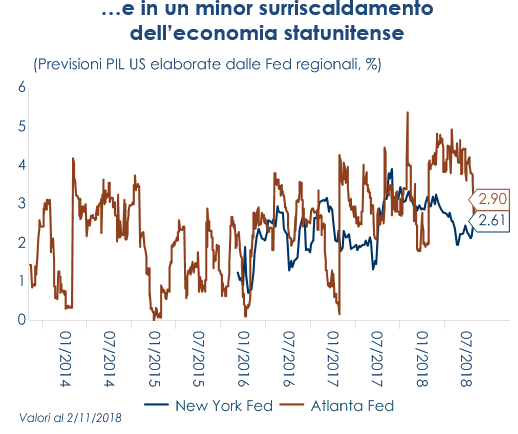

In linea con le attese, alle elezioni di metà mandato i democratici hanno conquistato la maggioranza alla Camera dei rappresentanti. I repubblicani hanno però rafforzato la maggioranza al Senato, dove la geografia elettorale era a loro più favorevole. Le elezioni prevedevano il rinnovo di un terzo del Senato e dell’intera Camera, l’elezione di governatori in molti stati oltre a quella di altre cariche locali. I Democratici, che ora potranno condurre l’opposizione a Trump grazie a una rinnovata posizione di forza, in campagna elettorale hanno promesso di agire su tre punti: controlli sui prezzi dei farmaci, programma infrastrutturale e riforma finanziaria della campagna elettorale. I democratici potranno soprattutto ostacolare la promessa fatta dal Presidente di un nuovo e ambizioso stimolo fiscale: la maggioranza democratica in un ramo del parlamento rende improbabile l’approvazione di un ulteriore pacchetto di stimolo fiscale nella seconda parte del mandato di Trump e, quindi, più probabile una graduale decelerazione della crescita economica US nella seconda metà del 2019, all’esaurirsi dello stimolo della riforma fiscale approvata dal Congresso nel 2017. Contestualmente, diminuisce il rischio di surriscaldamento dell’economia: un ulteriore stimolo fiscale avrebbe creato non solo più crescita ma anche più inflazione, costringendo la Fed ad essere più aggressiva. Quindi, un congresso diviso potrebbe tradursi anche in una politica monetaria meno aggressiva: il terminal ratedovrebbe attestarsi sopra il 3%, come implicato dai futures, e sotto il 3.5% segnalato dalla Federal Reserve stessa. Diviene, inoltre, improbabile l’approvazione di un programma infrastrutturale importante: benché sia il Presidente Trump sia i Democratici del Congresso hanno sostenuto in campagna elettorale la necessità di programmi infrastrutturali, i dettagli delle rispettive proposte sono sostanzialmente diversi e, cosa più importante, i Democratici non saranno motivati a raggiungere un accordo con la Casa Bianca prima delle elezioni presidenziali del 2020. L’assenza di un rinnovato stimolo fiscale e di un piano infrastrutturale si traduce in un minor stimolo alla crescita economica del paese. Viceversa, l’esito elettorale non dovrebbe influenzare l’evoluzione della contrapposizione commerciale con la Cina e l’imposizione di dazi elevati su molte importazioni da quel paese. Infatti, da un lato il Presidente ha la facoltà di deliberare in materia di dazi e imposte doganali volte a sfavorire l’importazione negli Stati Uniti di merci più competitive e meno costose, appellandosi alle norme di sicurezza nazionale, aggirando così l’approvazione del Congresso, dall’altro vi è un consenso diffuso anche tra i democratici riguardo la necessità di moderare i rischi derivanti dalle politiche economiche cinesi. La Cina, come nuovo gigante economico che insidia il primato americano, è percepita da molti americani in modo piuttosto negativo perché ritenuta sleale nel modo di fare concorrenza, nel sottrarre nuove tecnologie agli USA, e appare come il nuovo nemico. Pertanto le tensioni commerciali continueranno fino a quando l’impatto economico e/o di mercato non sia marcato e tale da indurre l’amministrazione ad un atteggiamento più costruttivo nei negoziati con la Cina. Tuttavia, una camera a maggioranza democratica potrebbe ritardare per l’approvazione della legislazione di attuazione dell’accordo USA-Messico-Canada.

Infine, le decisioni in occasioni delle scadenze fiscali diventeranno più difficili: un Congresso diviso aumenta il rischio di un fiscal-cliff in concomitanza delle scadenze fiscali ed in particolar modo quella di ottobre 2019, quando scadrà la spending law. La rinegoziazione del tetto fiscale che inizierà in primavera si annuncia, pertanto, accesa, mentre il rischio di government shutdown (i.e. blocco delle attività amministrativa) in autunno è aumentata.

In sintesi, l’esito elettorale non modifica l’evoluzione nel breve periodo dell’economia statunitense ma ci porta ad aspettarci che la politica fiscale muti gradualmente da espansiva a neutrale, confermando una prospettiva di rallentamento graduale della crescita nei prossimi trimestri, in un contesto dove la Fed continuerà ad aumentare gradualmente il costo del denaro spostandosi anch’essa in territorio neutrale.

Un congresso diviso potrebbe tradursi in una politica monetaria meno aggressiva… |

…e in un minor surriscaldamento dell’economia statunitense

|

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

EUROPA: la Commissione Europea rivede al ribasso le previsioni di crescita dei paesi dell’Area Euro

In settembre gli ordini manifatturieri tedeschi hanno superato le aspettative, attestandosi a +0,3% m/m rispetto alle attese di una riduzione dello 0,4% e il forte rialzo del 2,5% di agosto. Tuttavia su base annua, restano in calo ancora a -2,2% (consenso -2,8% a/a, valore precedente -1,8% a/a). Il risultato mensile è stato sostenuto dalla ripresa degli ordini interni, che ha mitigato l’impatto negativo del rallentamento delle esportazioni, che continua a frenare la crescita, insieme a un significativo calo della produzione nel settore automobilistico riconducibile ai test sulle emissioni. La Commissione Europea ha pubblicato le sue nuove previsioni relative alla crescita e agli aggregati di finanza pubblica degli stati membri. Dal documento emerge un taglio delle previsioni di crescita rispetto alle stime primaverili, diffuso a quasi tutti i paesi. Nel 2018 la crescita del PIL dovrebbe attestarsi a 2,1% nell’Area Euro (dal 2,3% delle precedenti previsioni) prima di rallentare al 1,9% nel 2019 (dal 2,0% della stima di primavera) e al 1,7% nel 2020. La crescita del PIL UK in T3 si è attestata a 0,6% t/t (consenso 0,6% t/t, valore precedente 0,4% t/t), lasciando il tasso di espansione annuo all’1,5%. La scomposizione per componenti mostra un rallentamento della componente investimenti aziendali cresciuti dello 0.2% rispetto allo 0.7% di T2. L’indice dei servizi è sceso dello 0,1%, la spesa dei consumatori è aumentata dello 0,5% e le costruzioni sono aumentata del 3,00%, rispetto al precedente 0,5%. Anche il commercio ha contribuito allo 0,8% della crescita di T3.

USA: nessuna novità nello statement del FOMC

In ottobre l’indice ISM non manifatturiero si è attestato a 60,3 dal 61,6 del mese precedente. Le principali componenti sono risultate o stabili o in calo, pur restando su livelli molto elevati e coerenti con un’espansione sempre rapida dei servizi e del settore estrattivo: indice di attività a 62,5 da 65,7, nuovi ordini a 61,5 da 61,6, occupazione a 59,7 da 62,4, ordini all’export stabili a 61, prezzi pagati a 61,7 da 64,2. I nuovi sussidi di disoccupazione nella settimana conclusa il 3 novembre sono circa stabili, a 214mila da 213mila della settimana precedente. La riunione del FOMC non ha riservato novità in termini di politica monetaria né di valutazione dello stato dell’economia statunitense. La valutazione della situazione congiunturale riporta una crescita occupazionale forte, un tasso di disoccupazione in calo, una forte crescita dei consumi, un’inflazione vicina al 2%. L’unica variazione rispetto a settembre è il riconoscimento che la dinamica degli investimenti fissi non residenziali è rallentata dal “ritmo rapido” registrato nei trimestri precedenti. I verbali del meeting dovrebbero dare informazioni non solo sul dibattito riguardo ai tassi, ma anche su questioni operative, quali la discussione sul punto di arrivo del bilancio e qualche indicazione sul prossimo rialzo del tasso sulle riserve in eccesso, probabilmente di nuovo inferiore a quello dell’intervallo dei fed funds.

ASIA: nuove conferme sulla moderazione della crescita cineseL’indice PMI dei servizi elaborato da Caixin è sceso a 50,8 a ottobre (consenso 52.8, valore precedente 53.1), attestandosi al minimo da settembre 2017. La componente relativa al new business, pur restando ancora al di sopra della soglia di espansione è scivolata al valore minimo da novembre 2008. Miglioramenti marginali si sono registrati in termini di occupazione e redditività implicita. La debolezza dei servizi ha spinto il PMI composito a 50,5 da 52,1. Guardando all’inflazione, i prezzi alla produzione continuano a frenare. A ottobre l’indice registra un +3.3% su base annuale, il quarto rallentamento mensile consecutivo. A giugno l’indice era ancora al +4.7%. L’inflazione dei prezzi al consumo in ottobre è rimasta a 2,5% a/a, invariata rispetto a settembre, beneficiando in parte di un effetto base favorevole e in parte del calo dei prezzi degli alimentari (-0.3% m/m) dopo due mesi di aumenti mensili sostenuti, bilanciando gli aumenti nel comparto dei trasporti (+0,6% m/m; +3,2% a/a) e in quello dell’abbigliamento. La dinamica mensile delle altre categorie di spesa è rimasta contenuta. L’inflazione core è salita lievemente a 1,8% a/a da 1,7% a/a in settembre, rimanendo comunque sui minimi degli ultimi due anni. L’inflazione dei prezzi alla produzione è scesa a 3,3% in ottobre da 3,6% a/a, in particolare grazie al rallentamento dei prezzi dei beni del settore manifatturiero, e dovrebbe continuare a scendere nei prossimi mesi in linea con il calo del prezzo del petrolio. La dinamica inflativa rimane, quindi, contenuta e non pone freni ad un ulteriore allentamento delle condizioni monetarie nei prossimi mesi. Il surplus commerciale cinese si è attestato a $34 miliardi in ottobre (consenso $ 35 miliardi, mese precedente $ 31,7 miliardi). Le importazioni, che hanno inaspettatamente accelerato al 21,4% a/a (consenso del 14,0%) rispetto al precedente 14,3%. Le esportazioni si sono attestate a 15,6% (consenso del 12,0%, mese precedente 14,5). Al di sotto di questo dato potrebbe esserci un atteggiamento del consumatore che ha anticipato i propri acquisti per evitare tariffe più elevate in futuro e questo lascerebbe ipotizzare un rallentamento in futuro. In Giappone i salari reali giapponesi sono scesi per il secondo mese consecutivo in settembre attestandosi a 0.4% a/a (mese precedente 0,7% a/a), invece i salari nominali sono cresciuti di 1,1% a/a (mese precedente 0,8% a/a). La decelerazione delle remunerazioni standard è stata controbilanciata dal calo dei pagamenti speciali. Gli ordinativi in macchinari giapponesi hanno registrato un calo marcato dopo il terremoto di Hokkaido e degli eventi meteorologici del tifone: gli ordini core sono scesi del 18,3% m/m a settembre (consenso -9,9% mese precedente 6,8%). La spesa delle famiglie in Giappone è scesa inaspettatamente dell’1,6% a/a in settembre (consenso1,5% mese precedente 2,8%). In termini destagionalizzati, la misura al netto della spesa per abitazioni è scesa dell’1,9% m/m (valore precedente 3,1%).

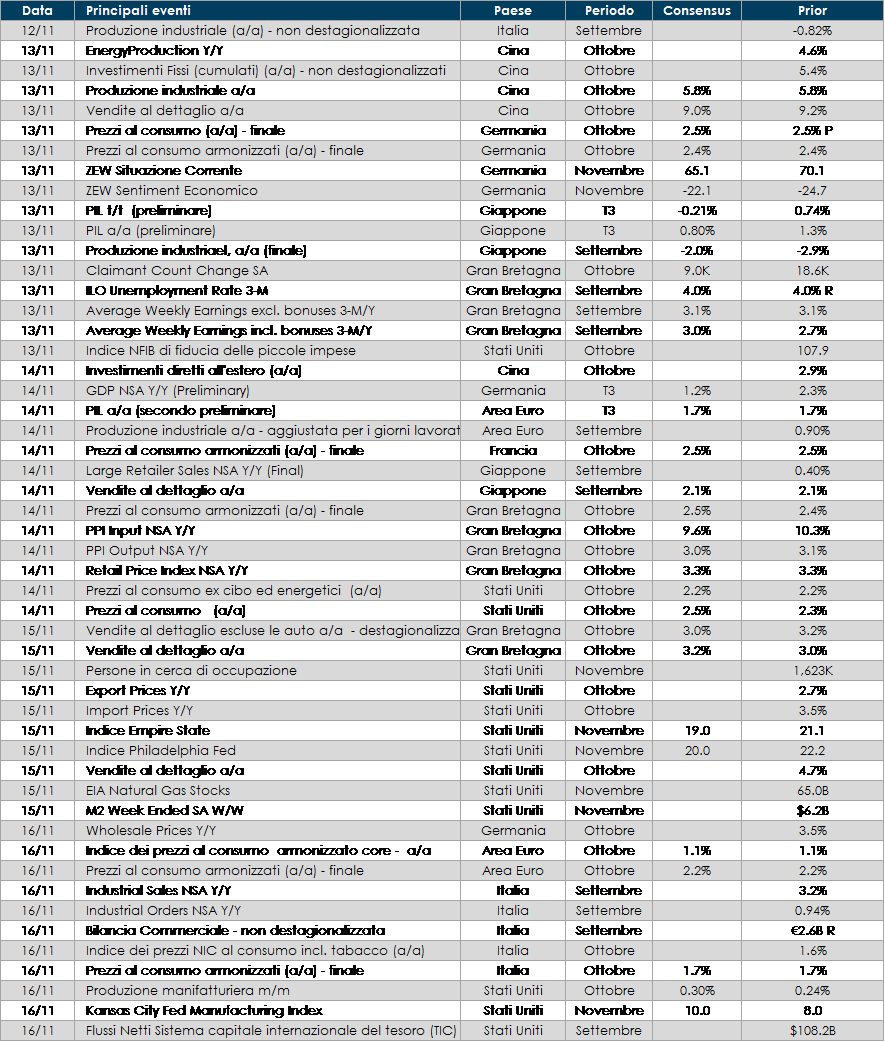

LA PROSSIMA SETTIMANA: quali dati?

- Europa: l’attenzione sarà rivolta alla pubblicazione del PIL tedesco in T3;

- Stati Uniti: saranno pubblicate le indagini regionali del settore manifatturiero di novembre e i dati sull’indice dei prezzi al consumo relativo al mese di ottobre.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.