La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: i meccanismi di trasmissione dell’aumento del prezzo del petrolio sono cambiati?

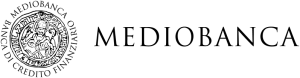

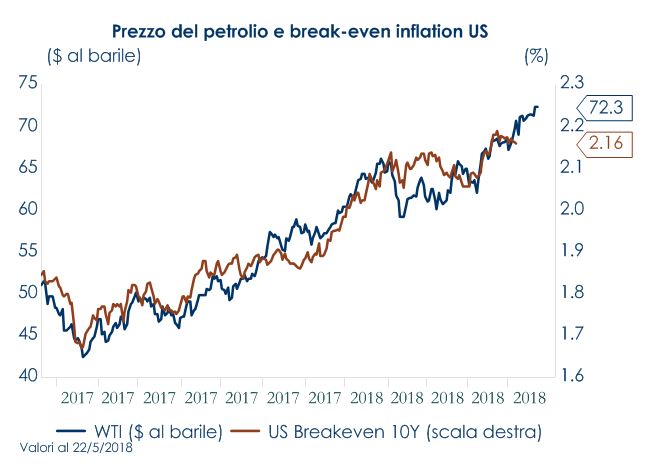

- L’impatto dell’aumento del prezzo del petrolio sull’economia mondiale potrebbe essere diverso da quelli storicamente registrati

- Il livello storicamente basso dell’inflazione fa sì che l’aumento del prezzo del petrolio non si configuri come un trigger per una politica monetaria più restrittiva

- La produzione di shale-oil statunitense accelera quando aumenta il prezzo del petrolio e si traduce in un aumento della componente investimenti negli Stati Uniti

LA SETTIMANA TRASCORSA

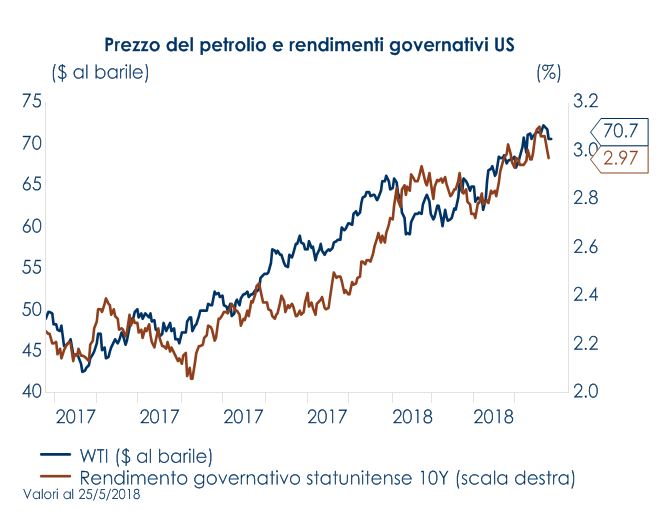

EUROPA: a Maggio gli indici PMI nell’Area Euro continuano a scendere

L’indice PMI composito è sceso nuovamente in maggio, pur rimanendo in area espansiva. Il calo dell’indice dal 55.1 di aprile al 54.1 è stato leggermente superiore alle attese e ha portato l’indice a un minimo di 18 mesi. Questo livello dell’indice è, comunque, coerente con una crescita del PIL trimestrale attorno al 0,4% in T2. Nel dettaglio, il PMI manifatturiero è sceso da 56,2 a 55,5 punti, contro le attese di un calo di appena 1 decimo mentre il PMI servizi, atteso invariato, è sceso da 54,7 a 53,9 punti. Secondo Markit, il centro che redige la survey, alla base di questo ulteriore calo ci sono ancora effetti stagionali. Le ancora limitate informazioni disponibili sulla scomposizione per paese hanno mostrato che sia il PMI composito tedesco che quello francese hanno registrato un brusco calo, ai minimi di 20 e di 16 mesi, rispettivamente. Ciononostante, gli indici restano coerenti con la crescita del PIL, vicina allo 0,3% t/t registrato in T1 in entrambi i paesi. Markit ha osservato che l’attività nel resto dell’Area Euro a maggio ha accelerato. Se ne deduce che la recente incertezza politica in Italia non ha ancora avuto un impatto significativo sull’economia. Positivo, invece, l’andamento dell’indice IFO a maggio, rimasto invariato a 102,2, leggermente più forte rispetto alla previsione di consenso di 102,0. La disaggregazione ha mostrato un incoraggiante, seppur piccolo, aumento dell’indice Current Business Situationsda 105,8 a 106,0. Questo è ancora molto al di sopra della media di lungo periodo di 96,4. Meno incoraggiante, l’indice delle aspettative, che è diminuito per il sesto mese consecutivo, attestandosi a 98,5 appena al di sopra della media di lungo periodo. In settimana sono stati pubblicati in settimana i verbali della riunione di aprile della BCE, che suggeriscono che questa aspetterà fino a luglio prima di annunciare come il piano per gli acquisti di attività proseguirà oltre settembre. Già durante la conferenza stampa di aprile, il presidente Draghi aveva affermato che il Consiglio Direttivo “non aveva discusso cambiamenti di politica monetaria “, mentre dato l’indebolimento dei dati economici il Consiglio si era concentrato sulla valutazione dell’economia dell’Area. I verbali lasciano intendere che il Consiglio Direttivo assumerà un approccio analogo nella prossima riunione (14 giugno). II verbali riportano, infatti, che i dati economici dovranno essere esaminati attentamente per ottenere una comprensione più profonda delle ragioni all’origine della decelerazione del momentum nell’Area. Tuttavia, il Consiglio ha confermato la “fiducia che l’inflazione gradualmente convergerà al target. Di conseguenza, i membri del Consiglio hanno sottolineato che “una mano ferma” per quanto riguarda la politica e la comunicazione era giustificata. L’inflazione del CPI nel Regno Unito è scesa al 2,4% a/a ad aprile, dal 2,5% a/a di marzo, al di sotto delle attese (2.5% a/a). L’inflazione core è scesa al 2,1% a/a, dal 2,3% a/a, anche al di sotto delle attese (del 2,2% a/a).

USA: nei verbali la Fed manifesta tolleranza circa il possibile superamento del target di inflazione del 2%

Negli Stati Uniti, le nuove richieste di sussidi di disoccupazione nella terza settimana di maggio sono cresciute da 223 mila a 234 mila unità, contro attese di sostanziale stabilità a 220 mila unità. Le richieste continuative della settimana precedente sono invece cresciute da 1.712 mila a 1.741 mila unità, in linea con 1.746 mila del consenso. In settimana sono state pubblicate le minute dell’ultima riunione del FOMC, da cui risulta che i membri della Fed non sono preoccupati dal recente aumento dell’inflazione, guidato principalmente da fattori transitori, mentre le misure dell’inflazione core restano inferiori al 2%. Il FOMC ha aggiunto che, “un periodo temporaneo di inflazione modestamente superiore al 2% […] potrebbe essere utile”. Il Comitato ha ampiamente riconosciuto che le condizioni finanziarie si sono irrigidite dopo la riunione di marzo, ma sono rimaste accomodanti, tanto che il FOMC “non ha alterato materialmente la loro valutazione delle prospettive per l’economia” indicando in tal modo che è intenzionato ad aumentare i tassi di giugno e non devierà dal percorso di rialzi graduali che ha messo in cantiere. Relativamente alla politica fiscale del governo, il FOMC ha espresso incertezza in merito ai tempi e alle dimensioni degli impatti derivanti dalla recente riforma di Trump, sottolineando che “diversi partecipanti vedono la traiettoria della politica fiscale difficile da prevedere” oltre i prossimi anni”. Inoltre, il FOMC ha espresso apertamente preoccupazione per l’incertezza della politica commerciale e il suo impatto sulle prospettive economiche. Infine, la Fed ha commentato le implicazioni dell’appiattimento della struttura a termine dei tassi indicando che anche se l’attuale forma della curva non è un problema ha segnalato che non vuole che la curva si inverta, perché un’inversione sarebbe un segnale molto allarmante sulla sostenibilità della crescita e in tal caso sarebbe auspicabile un rallentamento nel processo di tightening della politica monetaria.

ASIA: cala il PMI in manifatturiero in Giappone

In Giappone a maggio l’indice PMI manifatturiero è calato a 52,5 (minimo di nove mesi) da 53,8 del mese precedente, spinto dalla decelerazione della produzione e dai nuovi ordini, mentre gli ordini di esportazione sono risultati marginalmente più solidi, segnalando che la domanda estera è stata supportata dalla forza del dollaro. I prezzi di input sono saliti a un massimo di 52 mesi (precedentemente indicato come un fattore contrario rispetto alla redditività aziendale quest’anno). Accelera l’export giapponese in aprile, trainato dalle consegne di auto e macchinari per la produzione di semiconduttori, con un aumento dei volumi che suggerisce il buon momento della domanda internazionale. Ciò potrebbe aiutare l’economia del paese a riprendersi velocemente dalle difficoltà del primo trimestre. Le esportazioni hanno segnato un incremento del 7.8% a/a dopo il +2.1% di marzo, un dato comunque inferiore alle previsioni di +8.1%. Le importazioni fanno segnare un aumento del 5.9% dopo il calo dello 0.6% del mese precedente, contro attese per un +9.6%. In aprile il saldo di bilancia commerciale risulta in attivo di 626 miliardi di yen (attese a 440 miliardi) rispetto ai 797 di marzo.

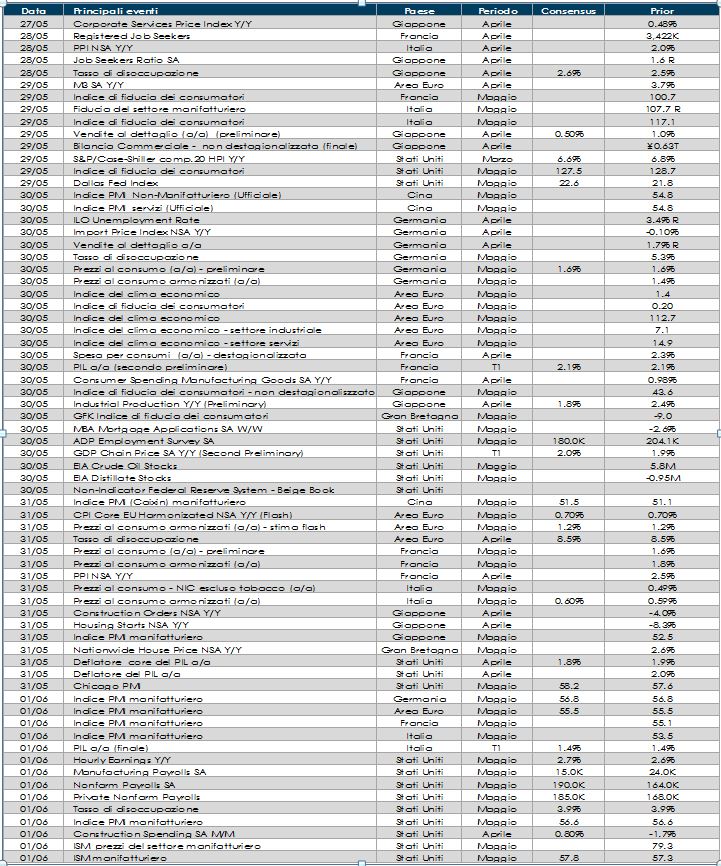

LA PROSSIMA SETTIMANA: quali dati?

- Europa: per l’Area Euro nel suo complesso sono attesi l’inflazione di maggio e alcuni indicatori della fiducia per lo stesso mese. Settimana ricca di indicazioni per l’Italia, con il valore finale del PIL di T1 e l’inflazione preliminare di maggio; gli stessi dati saranno disponibili per la Spagna e la Francia. Disponibile anche l’inflazione e le vendite al dettaglio tedesche

- Stati Uniti: Attesa per i numeri del mercato del lavoro a maggio, insieme e spese e redditi personali di aprile.

- Asia: Cina in attesa dei numeri del settore manifatturiero di maggio. In Giappone saranno pubblicati i numeri del settore manifatturiero di maggio, la produzione industriale e le vendite al dettaglio di aprile.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.