La settimana finanziaria

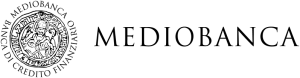

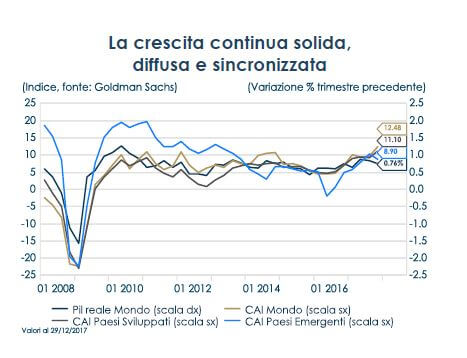

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: nel 2018 la crescita resterà solida

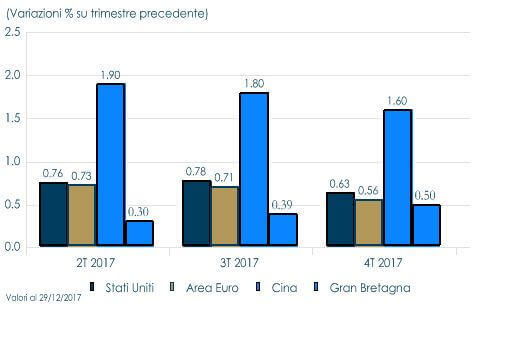

- In US la crescita degli investimenti sarà sostenuta dallo stimolo fiscale e dell’aumento del prezzo del petrolio, che rende più competitiva l’estrazione di shale -oil.

- Per l’Area Euro il 2018 si prefigura come un altro anno di risanamento ciclico.

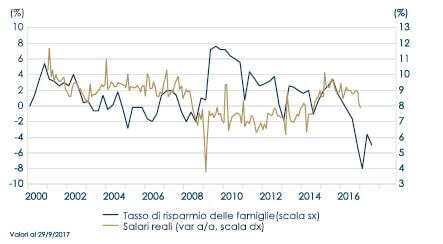

- In UK la crescita è stata sostenuta dalla crescita globale e dall’aumento dei consumi domestici derivante dai risparmi delle famiglie

LA SETTIMANA TRASCORSA

EUROPA: gli indicatori pubblicati mostrano una crescita solida e un’inflazione modesta

A gennaio l’ESI a gennaio (114,7) si è attestato leggermente al di sotto della attese (116,1) e del dato precedente (115,3, rivisto da 116,0). Tuttavia, il movimento al ribasso si colloca dopo un massimo di 17 anni a dicembre. La disaggregazione per componenti mostra una moderazione nel clima aziendale a 1,54, più basso delle attese (1,7) e del valore precedente (1,60 rivisto dall’1,66). Anche la fiducia relativa al settore dei servizi è scesa a 16,7 (attese18,6, precedente a 18,0 – rivisto da 18,4). A gennaio, le stime definitive degli indici PMI hanno confermato il quadro emerso dalle stime preliminari: il PMI manifatturiero si è attestato a 59,6 (precedente 60,6). Il settore segnala una crescita solida tra le categorie di beni di consumo, intermediari e di investimento, registrando i più alti tassi di espansione negli ultimi due report. Gli indici evidenziano, inoltre, pressioni inflazionistiche in aumento sia nei prezzi di produzione sia di input, con il primo a un massimo di 80 mesi. In termini di ripartizione per paese, il momento più solido è stato registrato dall’Italia che ha toccato il massimo da 83 mesi a 59,0. Sorpresa positiva dall’inflazione dell’Area dell’Euro: la misura headline a gennaio ha rallenta assestandosi a 1,3% dall’1,4% a/a di dicembre, al di sopra delle attese (1.2% a/a). In linea con le attese, invece, la misura core che accelera all’1,0% dallo 0,9% a/a di dicembre. I prezzi sono diminuiti di 0,9% m/m, per effetto di una stagionalità negativa dei prezzi interni (-1,3% m/m), in parte compensata da un’accelerazione dei prezzi energetici +1,6% m/m. La suddivisione dei dati per paese indica che una sorpresa sulle attese a livello aggregato è spiegata principalmente dalla Francia, dove l’inflazione armonizzata è aumentata di 0,3% all’1,5% a/a, contro le aspettative di calo all’1,1% a/a. Nel frattempo, i dati sull’inflazione dello stato tedesco sono per lo più inferiori alle attese dopo le letture preliminari di sei stati a gennaio. La Renania settentrionale-Vestfalia, che rappresenta quasi il 25% della lettura pan tedesca, è rimasta stabile all’1,5%, ma molti altri hanno accusato un rallentamento del tasso generale.

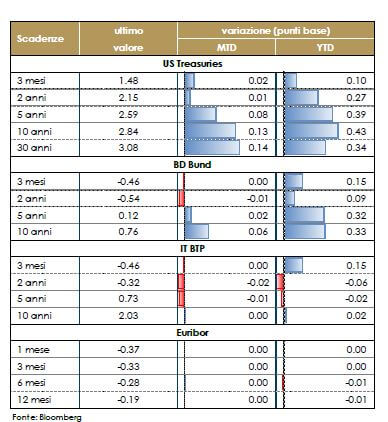

AMERICA: maggiore fiducia nella convergenza dei prezzi al 2%, porta aperta ad un rialzo a marzo

Come ampiamente previsto, il FOMC ha lasciato invariato il corridoio obiettivo per il tasso sui federal funds nella riunione di gennaio. Il voto è stato unanime. Lo statement ha cambiato qualche termine, ma in gran parte ha mantenuto il tono ottimista della dichiarazione di dicembre, migliorando la descrizioni dell’attività economica e rilevando guadagni “solidi” in termini di occupazione, consumi e investimenti. La descrizione dei rischi a breve termine per le prospettive economiche è rimasta invariata e definendoli come “approssimativamente equilibrati”. L’inflazione continua a essere un punto chiave: la descrizione delle prospettive di inflazione è sembrata più ottimistica. Il FOMC ha rilevato che le prospettive d’inflazione sono migliorate: l’inflazione dovrebbe aumentare quest’anno e stabilizzarsi attorno all’obiettivo a medio termine del 2%. I cambiamenti dello statement, sebbene minimi, hanno creato aspettative di un più rapido ritmo di aumenti dei tassi. Di fatto, il presidente Janet Yellen ha consegnato al suo successore Powell la sfida di decidere se incrementare il ritmo del futuro aumento del costo del denaro nei prossimi mesi. Nel frattempo è stato pubblicato l’indice della fiducia dei consumatori del Conference Board, salito a 125,4 in gennaio, dal precedente 123,1, confermando che la fiducia dei consumatori rimane solida. Guardando alla disaggregazione per componenti, l’indice delle aspettative ha guidato gran parte dell’aumento di gennaio, salendo a 105,5 (precedente: 100,8). Anche il sotto-indicatore sul mercato del lavoro, che misura la quota netta dei consumatori che ritiene che l’occupazione sia abbondante, è migliorato a 21,2 (dato precedente: 20,3). L’indice della situazione attuale è sceso a 155,3 da 156,5, ma rimane a livelli storicamente elevati. Nel complesso i consumatori sono fiduciosi che il ritmo di crescita registrato alla fine del 2017 sarà confermato nel 2018. Guardando al mercato del lavoro, il report ADP sull’occupazione nel settore privato a gennaio è salito a 234,000 unità, mentre il report mensile è apparso particolarmente solido: i non – farm payrolls si attestano a 195 000 unità. Il tasso di disoccupazione si conferma stabile al minimo da 17 anni (- 4.1%). Il trend di crescita dei salri si è rafforzato. Infatti i salari medi orari sono cresciuti ad un tasso superiore alle attese (+2.9% a/a), riportando la crescita più rapida dal 2009.

ASIA: dati misti in Giappone

In Giappone accelera l’attività del comparto manifatturiero, con una buona crescita di occupazione e produzione. La lettura finale dell’indice PMI è risultata pari a 54,8 in gennaio, al di sopra del dato precedente (54,0). Si tratta del massimo da febbraio 2014 e del diciassettesimo mese consecutivo di espansione (sopra la soglia di 50). Le condizioni del mercato del lavoro restano particolarmente strette. A dicembre il tasso di disoccupazione è risultato pari al 2,8%, leggermente più alto della lettura di novembre (2,7%). L’occupazione è diminuita marginalmente più rapidamente rispetto alla forza lavoro. Al contempo, la spesa principale per famiglie è inaspettatamente diminuita dello 0,1% a/a in dicembre rispetto alle attese (l’1,3%) e al dato precedente (1,7%). La spesa destagionalizzata è diminuita del 2,5% m/m, dopo l’aumento del 2,1% a novembre. La debolezza si è accompagnata a un calo dell’1,2% m/m nella propensione al consumo, segnando il primo calo in cinque mesi. Al contrario, le vendite al dettaglio sono aumentate del 3,6% a dicembre, al di sotto delle attese (1,8%) e in rallentamento rispetto al dato di novembre (2,1%). Le vendite destagionalizzate sono aumentate dello 0,9% m/m, dopo una crescita dell’1,8% del mese precedente, guidata da automobili, carburante, cibo e bevande. In Cina, il PMI manifatturiero di Caixin è rimasto stabile a 51,5 a gennaio. La componente relativa alla produzione è migliorata, anche se le nuove vendite e le vendite all’esportazione sono risultate leggermente inferiori, e l’occupazione è scesa ai minimi da febbraio 2015 (in parte legata al ridimensionamento delle imprese).

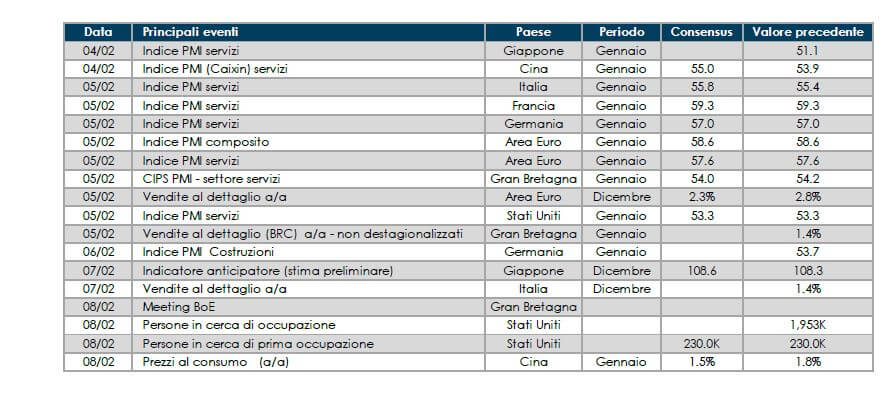

LA PROSSIMA SETTIMANA: quali dati?

- Europa: l’attenzione sarà rivolta ai dati di produzione industriale di dicembre e alle vendite al dettaglio. In UK previsto la riunione di politica monetaria della BoE.

- Stati Uniti: pochi i dati di rilievo. L’ISM non manifatturiero di gennaio dovrebbe registrare un modesto rialzo, mentre il deficit della bilancia commerciale di dicembre dovrebbe ampliarsi.

- Asia: in Cina sarà la volta dell’indice PMI Caixin sui servizi.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.